美国货币政策对人民币汇率和中国货币政策的影响

2020-03-12杨亚光

杨亚光

〔内容提要〕 经济全球化增强了各经济体之间的联系,使得一个经济体的经济、金融政策的影响范围不再局限于内部,而通过贸易、投机、债务等多种渠道产生一定的外溢效应。由于美元是世界储备货币,使得美联储拥有了“世界央行”的地位,从而使得美国的货币政策能够跨过国界而对包括中国在内的经济体产生显著、广泛的影响。

〔关键词〕 美联储 人民币汇率 货币政策 外汇储备

近几年,美联储退出QE以及多次加息,对中国的人民币汇率、货币政策和经济发展产生了一定影响。本文主要讨论这种影响形成的机制,并通过对汇率、外储、利率等数据的分析证实影响的存在,并初步提出减弱这种影响的原则。

一、货币政策对外传导的原理和渠道

根据三元悖论,一国在“稳定的汇率”“独立的货币政策”和“资本自由流动”三个目标中只能同时实现两个,而资本流动可以通过法律和行政手段进行直接管控,因此从这个角度美国货币政策更多是通过影响汇率而影响中国货币政策。而对于汇率,主要的汇率决定理论有“利率平价理论”“购买力平价理论”和“货币主义理论”。具体来看,美国货币政策对中国汇率及货币政策的影响通过国际贸易、大宗商品、资本流动、外汇储备、外债等多种具体形式施加。

1.国际贸易和大宗商品。美国的货币政策会对本国的真实收入产生影响,从而影响购买力,继而经由国际贸易等渠道将国内货币政策的影响外溢出去。中国自改革开放后经济发展主要由投资和出口驱动,美国作为重要贸易伙伴,对人民币汇率和中国货币政策的影响较为显著,事实上相关的研究也表明了真实收入的相对变化对真实汇率具有正相关影响。此外,大宗商品通常以美元计价,其不仅具有生产属性,还有投资属性。往往在美元指数上涨时大宗商品的价格会下跌,反之其价格会上涨。中国经济对大宗商品的依赖程度较高,但又缺乏定价权,是大宗商品价格的承受者。从这个角度看,美国的货币政策所导致的大宗商品价格变化直接影响中国的进出口价格,进而影响到中国宏观经济的运行,以及影响汇率、货币政策等。

2.资本流动。由于美国货币政策变化导致的跨境资本流动也会影响人民币汇率和中国的货币政策。跨境资本特别是投机属性较强的短期资本,容易造成汇率的波动。通常在美联储加息后,美元表现较强势,且美国资产收益率也会上升,中国境内热钱开始流出;反映到外汇市场上就是卖出人民币,买入美元,人民币贬值。

3.外汇储备。中国在2009年以前,外汇占款是基础货币创造之锚,因此美国的货币政策通过外汇占款(主要是央行持有的外汇储备中对应的外汇占款)等渠道向中国传导。如2014年下半年开始,经常账户与资本和金融账户出现“一顺一逆”的状态,外汇储备连续下降,对人民币币值形成巨大打压;后来随着人民币加入SDR,实现与美元在一定程度上脱钩,外汇储备的影响相对有所降低,但外汇储备对于维持人民币汇率的稳定仍有巨大的作用。另外,从币种角度看,中国外汇储备以美元资产为主、结构较为单一,也会使中国受美国货币政策的影响相对更大一些。

4.外债。近几年,中国企业加大了走出去的力度,很多大型企业的融资渠道也更多元,举借外债便是其中之一。根据国家外汇管理局公布的数据,截至2018年12月末,外币外债占比67%,其中美元债务占82%。因此,美国货币政策所导致的美国利率变化和美元指数或预期的改变都会影响到外债规模、结构,如美联储加息后美元债务成本上升、人民币预期贬值,这可能导致企业集中偿还外债,造成较大规模的买美元、卖人民币的情况,从而引起人民币汇率波动。

二、对人民币汇率的影响

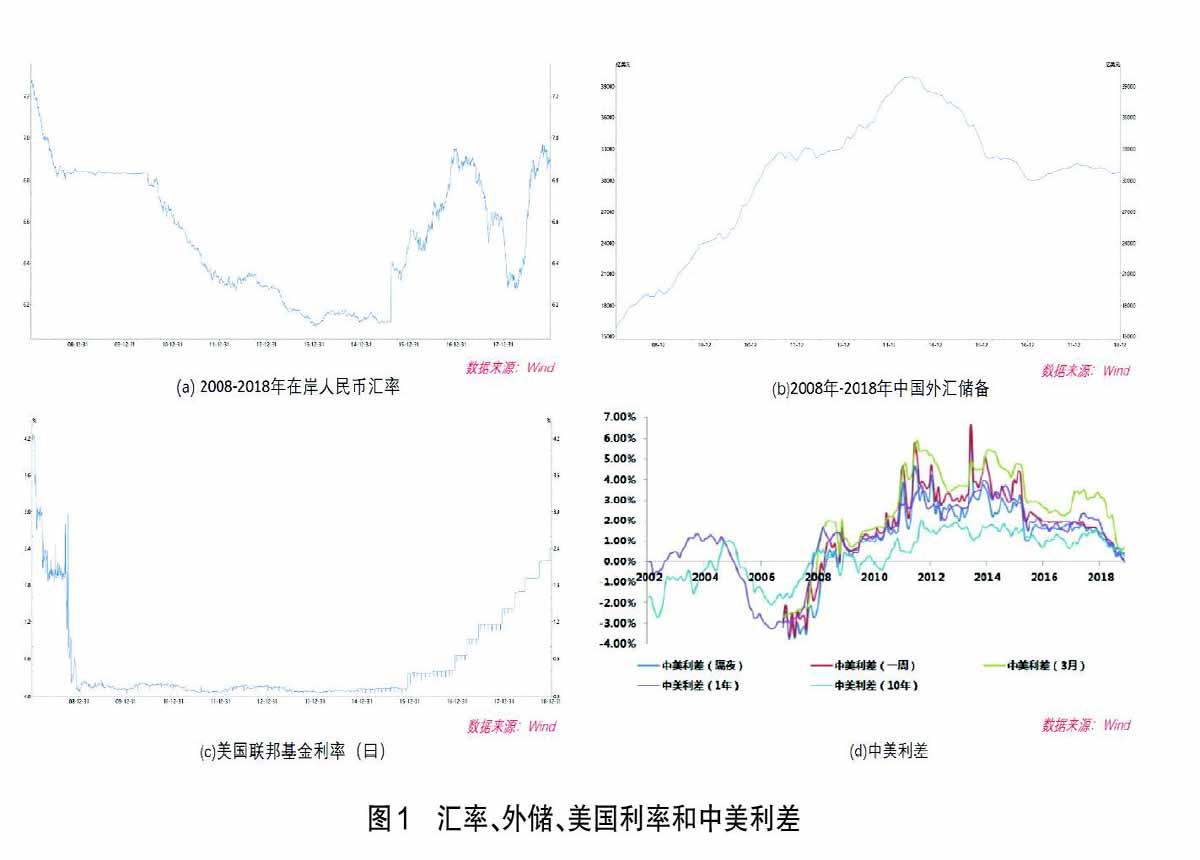

我们选取2008—2018年之间的数据进行分析,在此期间美国为应对金融危机开始QE和降息,经济恢复稳定后退出QE并加息,货币政策经历了一个较完整的周期;同一时期,中国经济在全球金融危机期间企稳增长,后来又遇到增长困境,与美国的经济周期正好相反,并且在此期间中国也进行了汇率改革。因此,这一期间是一个较好的观察期。

图1(a)是在岸人民币汇率变化情况。从2008年伊始到2014年2月,人民币总体呈单边升值趋势;2014年2月中下旬到2016年底,人民币的汇率双向波动情况较为明显,但整体呈快速贬值趋势;2017年初到2018年4月,人民币汇率表现出较快速升值现象;但在2018年剩余时间又出现急贬。

由图1(b)看到同期中国外汇储备在2014年6月之前连续上升,最高点3.993万亿美元;在2014年第2季度至2016年第4季度期间外汇储备一路降到2.998万亿美元;后由于中国加强资本管制,外汇储备有所上升,在3万亿美元上方小幅波动。

图1(c)和(d)分别反映了同期美国利率和更长期间的中美利差情况。美国次贷危机于2007年8月全面爆发,到2018年美联储连续降息,并于2018年11月开始实施第一輪量化宽松政策,随后在2010年11月和2012年9月分别实施了第二轮、第三轮量化宽松政策,在2014年10月美联储宣告退出量化宽松政策;但零利率政策一直维持到2015年12月,美联储才重新启动加息;2017年9月美联储的FOMC会议决定于当年10月开始启动缩表进程。

通过对上述数据的分析,可以初步得出如下结论。

1.总体影响或趋势:美国货币政策对人民币汇率的趋势性影响是存在的。量化宽松期间,美联储实行零利率的价格管理政策和大量购买国债与MBS的数量管理政策,向市场释放了非常多流动性,造成美元从美国流出,流入经济发展较快的中国等新兴市场国家,这造成美元贬值和人民币升值。反之,美国退出QE会使市场上的美元数量减少,另外还实行加息政策,叠加美国经济稳健复苏,利差的缩小和美国本土资本回报率的提升,造成美元从新兴市场回流美国,这样美元便会升值而人民币贬值。从上面的分析,我们认为美国货币政策对人民币汇率的趋势性影响是存在的,即当美联储在可预期的较长时期内收紧流动性时人民币相对美元贬值,反之人民币升值。

2.人民币价格形成机制的影响:中国政府在趋势中可根据需要对人民币汇率进行管理和调整。中国在2005年7月21日开始进行以市场为导向的汇率改革,即以市场供求为基础、参考一篮子货币进行调节,有管理的浮动汇率制度。自此,由于人民币本身被低估,以及后来受美国量化宽松货币政策影响,人民币在较长一段时间都持续升值。这次汇改意味着政府对人民币汇率的管制相对放松,对人民币汇率的影响相对弱化,而美国货币政策的影响相对强化。在2008年7月—2010年6月期间,人民币汇率事实上固定在1美元兑换6.83人民币。这是因为次贷危机爆发以来全球经济整体下行,中国为了稳经济需避免人民币快速升值,政府对汇率进行了直接管理。在中国经济快速趋稳并恢复增长之后,随着政府管理的放松,人民币重拾升势。2010年6月,中国宣布繼续汇率改革,以提高人民币汇率的弹性和人民币交易的灵活性,即重新参考一篮子货币进行调节,实行有管理的浮动;直到2014年7月,取消银行对客户美元挂牌买卖差价管理,意味着中国央行基本退出常态外汇干预;再到2015年8月11日汇改,央行进一步增强了人民币兑美元汇率中间价报价的市场化程度和基准性。这段时间里,人民币经历了先升后贬的过程,既反映了中国经济的现实状况,也反映了美国货币政策的影响。“811汇改”之后,人民币汇率盯住一篮子货币,其发行在一定程度上与外储脱钩,增强了货币发行的自主性,同时受国内楼市泡沫明显、经济形势低迷且转型升级面临困难等内部因素影响,叠加美联储加息,人民币大幅贬值;直到2016年底“破7”预期很强时,央行积极干预及时稳住汇率。随后政府加大对资本流动的管制,将资本外流的渠道逐一堵上,并且在2017年5月推出了“逆周期因子”,以及受到外部美元指数走弱的影响,人民币又经历了一波升值。从2018年3月,由于中美贸易战升级,人民币重新开始贬值。

从上面的分析可以看出,尽管人民币汇率市场化改革之后,美国货币政策对人民币汇率的趋势性影响变大,但一定程度上中国政府对人民币汇率的干预能力仍然很强,可以根据国内的经济发展状况等需要进行管控和调节。

三、对中国货币政策的影响

根据三元悖论,中国目前采取严格的资本管制措施,选择汇率的稳定与保持本国货币政策的独立性这两个目标。然而,自从中国2005年推进汇率改革,汇率由以前的事实上的盯住美元的固定汇率变为有管理的浮动,因此汇率的波动会对中国的货币政策的独立性有所影响。事实上中国的实际情况是“资本有限流动+汇率有管理的浮动+货币政策相对独立”,即货币政策的独立性是有所损失的。

从货币数量角度看,长期以来外汇占款渠道是中国基础货币投放的主要渠道。2005年以来,由于中国经济稳健增长,除了经常项目顺差外,受美国实施QE影响,中国的外汇储备一路上升,外汇占款也迅速增加,导致中国基础货币快速增加,而这会引起通货膨胀,扰乱一国的经济正常发展。因此,为了基础货币的快速增加,中国央行曾通过发行央票来抵消外汇占款的影响;同时也由于资本的大量涌入,为了稳定人民币汇率而不使其快速、大幅升值,以免影响出口,央行也不得不大规模购买外汇,以缓解人民币升值压力。但从2014年美国退出QE后,外汇占款渠道的比重又开始迅速下滑,加上中国经济增速不断放缓,中国的基础货币有迅速收紧的趋势而可能引发通缩,央行则不断降准来维持市场上的货币量。由上可以看出,美国的货币政策会对中国的货币供应产生影响。

从利率角度来看,根据利率平价理论,利差会影响资本流动,从而影响汇率以至经济。如图1(d)所示,2008年之前中美利差曾是负的,但同时人民币却升值,并未对中国的经济发展形成阻碍,主要原因可能是中国经济增长强劲,人民币长期低估而正常修正。金融危机之后中美利差迅速扩大,这很大一部分原因在于美国实行零利率政策和量化宽松政策,而在退出QE以及缩表之后利差又呈逐渐收缩趋势,人民币汇率也上升。实际上在2018年11月,中美一年期国债利差出现倒挂,这说明中美两国的利率政策走向开始分化,彼此脱钩的情况较明显。

从上面的分析可以看出,美国货币政策对中国货币政策的影响主要在货币数量方面,利率方面中国可以通过资本管制等手段而实现一定程度的独立;利率政策更多出于国内经济发展的需求。

四、结论

综上,我们认为中国人民币汇率和货币政策的独立性在当前的国内国际经济形势下,会受到美国货币政策的较大影响,但从根本上来说还是取决于中国自身经济的发展速度和质量。而经济的发展速度和质量的深层次决定因素又在于中国的体制,因此要想使中国在汇率和货币政策方面有更大的自主空间,只有深化体制改革、扩大对外开放,向着市场化和法治的方向迈进才是根本方法。

(作者单位:北京大学经济学院)

责任编辑:宋 爽