垂直整合卷土重来

2020-03-10范灵任淑霞中国航空工业发展研究中心

■ 范灵 任淑霞 / 中国航空工业发展研究中心

20世纪90年代以及21世纪的前10年,航空制造业普遍采取外包与合作的形式进行业务拓展,而这一系列做法现正在逐步让渡于自造和垂直整合。

垂直 整 合(vertical integration)是一种公司战略,即公司通过拥有和控制其供应商以实现对供应链的掌控,其目标是创建一个闭环生态系统,以持续提高生产能力。近年来,垂直整合再次回归,在信息科技领域最为显著,许多硅谷公司致力于打造一套完整的、端到端的产品和服务体系,这样在用户体验、企业效率、建立壁垒上有显著优势。在航空制造业,飞机制造商、发动机制造商也在积极拥抱垂直整合,整个航空产业供应链战略也表现出潮起潮落的状态。

主制造商积极调整

2005年,波音公司将其位于堪萨斯州的威奇托分部剥离出来,成立了势必锐(Spirit)航空系统公司,同时推进的还有787供应链战略。波音公司在787项目中首次采取了全球供应链的战略,原在华盛顿州工厂的大量工作被转包出去,分散到了美国14个州和美国以外的11个国家和地区。除了自己的工厂以外,波音公司只面对全球23个一级供应商,核心供应商数量与过去相比大为减少。然而,波音公司的供应链管理却没有匹配上当时被盛赞的全球并行生产模式。2011年,波音结束了7次推迟交付的噩梦,此时的787比原定的交付时间推迟了近3年,预算也多出数十亿美元。

波音公司将更为复杂的组装模块外包给供应商的初衷并没有错,无非是想增进与供应商的长期战略合作。但是当787项目涉及全球供应链时,供应链的管理已经超越了传统制造,在效率提高的同时,伴随而来的是供应链复杂程度的增加。为了使787项目更高效地运行,2008年波音公司宣布收购787飞机机体部分的生产商沃特公司所持有的意美合资机体制造商全球航空(Global Aeronautica,阿莱尼亚和沃特的合资公司)50%的股份。2009年又收购了沃特公司位于南卡罗来纳州北查尔斯顿的波音787业务,这里主要负责787的后机体业务。

波音供应链

自建能力进行垂直整合

为了避免大规模延误和成本超支,波音公司的供应链战略悄然发生了变化,公司忙于将未来的飞机型号进行自造,而不是全部外购。787的复合材料机翼是外包给了日本三菱重工,而777-X的复合材料机翼则由波音公司自造了。2014年,波音公司投资10亿美元在华盛顿州皮吉特湾地区建立了777X的生产基地,主要用来制造777X的复合材料机翼(长34.7m、宽7m)。

在过去,波音公司主要依靠其供应链来进行推进系统的设计和组装,但是实际上会战略性地将部分工作自造。2013年,南卡罗来纳推进公司(Propulsion South Carolina)成立,致力于推进系统集成设计和装配的能力建设,以支持未来飞机的发展和性能提升。2015年推进工厂正式启用,主要负责设计和组装737MAX发动机短舱进气道(nacelle inlet),设计737MAX发动机短舱的风扇整流罩部分(nacelle fan cowl),以及设计和工程集成777X短舱,可以说波音公司重新拿回在威奇托剥离过程中失去的短舱和吊架(nacelle and pylon)设计的控制权。

2017年,波音公司成立了一个新部门,叫作波音航空电子公司(Boeing Avionics),从事航空电子和电子系统的开发和生产,波音公司时任首席执行官米伦伯格称此举是建立有针对性的垂直能力的战略(strategy to build targeted vertical capability),意思是指一家公司自己承担更多的工作,而不是把工作交给外人。2003年波音公司推出787时,解散了一个成立于20世纪80年代的内部组织——波音民用电子(Boeing Commercial Electronics), 将埃弗雷特1200名工程师的工作全部外包,这些工程师是负责为公司所有的民机设计电子控制系统,同时还出售了位于得克萨斯州的一家工厂,约有1200名员工在那里制造相关硬件。

服务战略促进垂直整合

波音公司一直重视航空维修市场,2006年公司收购了从事航空零部件制造与服务的Aviall公司,加快了波音公司服务业务的快速增长。2016年年底,波音公司成立全球服务集团,计划使服务成为其业务核心,目标在2027年达到500亿美元的规模。波音全球服务集团的业务涵盖四大领域:供应链,工程/改装和维修,数字化航空和分析,以及培训和专家服务。

2018年5月,波音公司宣布将以约32亿美元现金收购航空航天零部件制造商KLX,用以扩展飞机服务业务。交易完成后,将与波音公司旗下的零部件、设备和服务子公司Aviall合并,一同纳入波音全球服务集团。KLX拥有约2000名员工,在超过15个国家拥有客户服务中心,这将使波音公司一跃成为业内领先的紧固件、化学耗材和配送服务的供应商,KLX拥有的复合材料制造能力也将扩大Aviall的产品服务范围。KLX有40%的收入则是来自纯售后业务。波音公司收购这家公司看重的就是这部分售后服务收入,因为它可以为波音公司保证一定的长期盈利能力,以对抗经济的周期性变化。

2019年波音公司与总部位于美国加州的安可(Encore)集团达成收购协议,包括其旗下的Encore内饰、Encore国际及LIFT等子公司。Encore集团是一家飞机内饰公司,主要生产飞机厨房和座椅,有700多名雇员,自2011年成立以来一直是波音公司的供应商。客舱垂直整合是其一系列有针对性的垂直整合工作之一,波音公司收购Encore集团将增强其内饰能力和客舱垂直创新能力。

合资企业推进垂直整合

除了并购,波音公司还通过与其他公司进行合资来推进垂直整合。2018年,波音公司和赛峰集团成立合资公司,之后命名为Initium(拉丁语,意为“开始”)航宇公司,将专注于新一代辅助动力装置(APU)的设计、制造和服务。这将使波音公司与排名最前的两家APU供应商霍尼韦尔公司和普惠公司展开正面竞争。这两家公司都已经支持波音长达50多年,霍尼韦尔为737、767和777提供APU,普惠为747-8和787提供APU。这是波音公司重组供应链、加速推进垂直整合举措中最令人意外的进展之一。通过垂直整合发展,波音无疑将增加其与供应商的谈判筹码。但是,APU在现代喷气式飞机价值中所占比例不到1%,降低成本的潜力是有限的。目前判断波音公司可能估计未来的飞机需要更多的电力,包括混合电推进系统,而原始设备制造商(OEM)参与电力系统是战略性的举措。

2018年,波音公司与安道拓(Adient)公司宣布合资组建安道拓航宇(Adient Aerospace)公司,将为航空公司和飞机租赁公司研发、制造和销售一系列的座椅产品,合资公司的运营总部设在德国法兰克福附近。安道拓公司是2016年从江森自控分离出来的汽车零部件业务板块。波音公司表示,合资公司是对当前供应商罗克韦尔柯林斯和卓达航宇的座椅生产延迟和产能限制的回应,并预测飞机座椅市场将从2017年的45亿美元增长到2026年的60亿美元。

供应商纷纷应对

当主制造商纷纷选择自造而不是外购的时候,无疑给供应商带来了不安,这种不安在整个供应链上层层传导。供应商也在主动或者被动地调整供应链,当然过程中也包括了自造和垂直整合。

在航空发动机领域,GE公司从零起步开发陶瓷基复合材料(CMC)供应链,2016年在亚拉巴马州亨茨维尔市新建两家复合材料制造厂,其中一家用于CMC的批量制造,同时在北卡罗来纳州阿什维尔市的制造厂将采用该种CMC制造陶瓷基复合材料涡轮罩环。陶瓷基复合材料具有轻质和耐高温等特性,LEAP发动机是首个采用陶瓷基复合材料热端部件的民用喷气发动机。陶瓷基复合材料也用于新型GE9X发动机燃烧室和高压涡轮部件的制造。此外,该公司还积极投资于增材制造,并利用其专长生产以前外包的零部件,如燃油喷嘴。当然除了发动机,GE公司2013年收购了意大利航宇制造商阿维奥(Avio)的航空业务部,获得了减速器的制造能力,而且2016年还和伍德沃德建立合资企业来制造航空发动机燃油系统。GE公司垂直整合的动机是通过先进的材料和工艺实现突破性的航空发动机性能。

机体供应商势必锐公司的前身是波音公司的威奇托分部,由于这种天然的关系,波音公司成为势必锐公司的最大客户,近80%的收入来源于波音公司,单一大客户成了势必锐公司运营中最大的风险点之一。为此,势必锐公司在垂直整合的过程中,倾向于并购欧洲的企业,最好就是空客公司的供应商,从而进入空客公司的供应链体系。2006年,势必锐公司收购了英国BAE系统公司的飞机部件业务部;2019年5月,势必锐公司以6.5亿美元收购比利时ASCO;加拿大庞巴迪公司11月宣布将旗下在英国贝尔法斯特、美国达拉斯和摩洛哥卡萨布兰卡的航空制造工厂及相关售后服务出售给势必锐公司。这些整合将帮助势必锐公司扩展空客业务。

主制造商的垂直整合不断挤压供应商的利润空间,机载供应商之间也开始谋求更紧密的合作以增强议价能力,诞生了“超级”机载供应商。2016年,美国航电供应商罗克韦尔柯林斯公司以86亿美元现金加股票(含债务)收购全球最大的客舱内饰制造商B/E航宇公司,通过收购扩大了航空设备供应业务。2017年,联合技术公司又宣布将以300亿美元(含70亿美元债务)收购罗克韦尔柯林斯公司,新组建的柯林斯宇航将是全球航空系统领域中规模最大、业务最全面的零部件供应商,将能够生产飞机发动机、起落架、座椅及航电设备等所有飞机部件。2017年,赛峰集团宣布以总额近100亿欧元收购飞机座椅制造商卓达航宇(Zodiac),成为继联合技术公司和GE航空集团之后的第三大机载系统供应商。

航空百强企业中,近年来在零部件领域一直位于经营利润率第一的公司是一家在航空航天领域从事零部件配套生产与售后服务的集团公司,它就是特朗斯蒂姆(TransDigm)公司。公司在2006年上市之后,进行了多项并购,通过并购方式直接获得相关专利、技术团队和商标授权。2019年公司并购了埃斯特林(Esterline)科技公司,该公司为航空航天和防务领域提供航空电子和传感器等专用零件。2015年被巴菲特溢价收购的精密机件公司,也曾经进行了一系列前所未有的并购,实施了非常成功的垂直整合战略。

另外从近期的并购来看,诸如伍德沃德公司、赫氏公司、联合技术公司、雷神公司、L3技术公司和哈里斯公司,大多是中型供应商或者说是主要服务于航空航天及防务市场的专业企业,其实并购双方的共同点相对较少。他们越来越多的对等合并可能是未来航空航天及防务领域并购的新趋势之一。2020年1月12日,航空动力控制系统企业伍德沃德公司和复合材料企业领导者赫氏公司提出将以全股票交易对等合并,合并后的公司将成为世界上最大的航空航天及防务供应商之一,被命名为伍德沃德·赫氏公司,业务范围涵盖机翼和发动机部件,以及为飞机结构制造更轻的先进材料。两家公司的业务重叠极小,这可能有助于简化反垄断监管机构的审批。

外包与自造的权衡

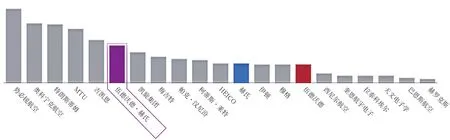

按收入排名,伍德沃德和赫氏对等合并成为第六大供应商

随着订单的增加,自造及垂直整合会给主制造商带来更稳固的控制、更短的开发周期,以及更快更有效生产飞机的能力。同时还将通过进入服务市场获得更多收入。然而,这也带来一些潜在的负面影响,主制造商需要加大投入,不能充分调动供应商的资源,也就意味着在经济低迷的时候将承担更多的风险。同时也可能错过多个供应商竞争而产生的创新技术,还可能把供应商赶出这个行业而刺激更多的整合。为了打造核心竞争力,优化全球资源配置,提高供应链的整体竞争力,波音公司进行的垂直整合更像是对787项目及全球供应链战略的反思,航空活力咨询公司(AeroDynamic Advisory)指出,波音公司正在从3个方面评估飞机零部件的生产方式是自行研制生产还是采购:是否为应控制的关键战略技术;该部件供应商是否能够提供超值的价格;若自行生产该部件,是否有获取更高售后服务利润的机会。

罗罗公司自造/购买策略示意图

罗罗公司在制定供应链战略时,是按照业务关键程度和竞争力对产品进行分类。罗罗公司对自身竞争力强、业务关键程度高的产品主要选择自造(make);对自身竞争力弱,业务关键程度高的产品进行保护(protect),必要时与供应商合资;对自身竞争力强,业务关键程度低的产品要加强控制(control);其余产品主要从外部购买(buy)。

结束语

展望未来,主制造商的航空供应链发展是一个双向趋势:一方面是非核心业务的外包仍在继续;另一方面是核心业务的自造,以改进成本、质量和供应可靠性。

德国哲学家莱布尼茨说过:“世上没有两片完全相同的树叶。”供应链战略也是如此,盲目的追随外包,或者盲目的垂直整合并非是最佳决策。供应链战略需要根据公司的战略引领、业务需求以及自身能力进行定制,应在不同的经济和市场环境下,权衡外包与自造之间的关系。