基于逆周期缓冲机制的或有可转债研究

2020-03-09王文华秦学志

王文华,秦学志,王 麟

(大连理工大学经济管理学院,辽宁 大连 116024)

1 引言

由于多米诺效应,系统重要性金融机构(SIFIs)突然破产将会威胁整个金融系统的稳定性。如果该效应足够强,其可能引发全球性的经济危机。当经济危机爆发时,部分SIFIs无法在金融市场上获得足够的资本对冲风险和损失导致其陷入财务困境。为了增强SIFIs的损失吸收能力和减少其破产对实际经济冲击,巴塞尔银行监管委员会(Basel III)在2010年颁布关于加强全球资本流动性的规范。Basel III在2011年提议:当因超额信贷增长导致的系统性风险累积到一定程度时,SIFIs需要计提逆周期资本缓冲(CCyB),以保证其拥有足够资本缓冲来应对未来经济与金融危机。CCy B 使得SIFIs在危机时期具有一定的偿付能力,减少银行系统中出现大规模破产清算的风险。在经济衰退期,CCy B 有助于维持较稳定的信贷量,进而缓解由于银行紧缩信贷而导致的实体经济进一步衰退的局面。而金融稳定协会于2015年发表总损失吸收能力准则,并要求全球系统重要性金融机构拥有足够的损失吸收能力和资产再重组的能力,以减少金融机构破产对整个金融系统稳定性的影响。

为了避免政府使用纳税人的钱救助陷入财务困境的SIFIs,Squam Lake working group[1]建议银行等金融机构发行兼具股权和债权性质的或有可转债(CoCo)。当银行(即债券发行银行,文中简称为银行)财务状况良好时,CoCo表现为普通公司债;当银行陷入财务困境时,CoCo自动地将债权转换为普通股权,并吸收银行的损失(Hilscher 和Raviv[2],Wang Wenhua 和Qin Xuezhi[3],Corcuera等[4])。此外,兼具股权和债权的混合性质使得银行获得资本再重组能力(Flannery[5]),进而可减少政府救助(Albul等[6])。由于财务指标触发器的时滞性,该类型CoCo无法及时地对银行进行救助。因此在Squam Lake working group[1]理论基础上,McDonald[7]设计基于市场指标的双触发器Co-Co。其认为双触发器可以有效地避免由单一市场指标触发器引起的多重均衡或者无均衡的问题(Sundaresan和Wang[8])。随 后,Allen 和Tang[9]设计以系统性风险指标和银行对系统性风险贡献指标的双触发器(systemic CoCo)。为了促进金融系统的稳定性和保持良好的市场竞争环境,Squam Lake working group[1],McDonald[7]与Allen 和Tang[9]建议:当且仅当金融系统和银行同时陷入危机时,双触发器CoCo才会自动地转换为普通股权、吸收银行损失;而当宏观经济运行良好时,允许陷入财务困境的金融机构破产。为了兼顾CoCo发行银行与投资者的利益,胡友群[10]和秦学志等[11]认为CoCo应该以监管指标或财务指标为触发器,且赋予CoCo股权回售和赎回条款。因此,这类CoCo具有很强的路径依赖性质。然而,CoCo不同的条款设计导致无法求得统一性的定价方法:Albul等[6]和胡昌生等[12]认为结构化定价模型适用于混合债券定价;Spiegeleer和Schoutens[13]给出权益衍生品定 价 法;Squam Lake working group[1]、McDonald[7]和Flannery[5]虽然未给出CoCo定价模型,但通过定量分析发现CoCo债转股的方式对银行顺利完成资本重组和降低破产风险具有重要意义。此外,蒙特卡罗模拟定价法简单灵活,广泛应用于具有路径依赖特性的奇异期权、可转债和CoCo等多维金融衍生产品定价(刘凤琴和金瑜[14])。

基 于Squam Lake working group[1],McDonald[7]与Allen和Tang[9]双触发器CoCo的设计思想,本文设计并定价一款基于逆周期缓冲机制的双触发器或有可转债(简记为CoCoCb)。与普通双触发器CoCo类似,只有在金融系统与债券发行银行同时陷入困境时,CoCoCb才会进行债转股。不同之处在于:CoCoCb赋予投资者一种“中途下车”的权力。即当系统性风险累积到一定程度时,投资者可以按照一定折扣率回售债券以避免更大的损失。与此同时,银行可以通过该回售机制进行资本再重组,如增加股权资本和增加应对外部冲击的弹性。CoCoCb的这种设计思想与CCyB 类似,因此Co-CoCb的这种性质被称为逆周期缓冲性质。债券回售机制和强制债转股机制使得CoCoCb具有经济危机前增强银行资本缓冲和危机中吸收损失的能力。基 于Black-Scholes[15]模 型 和Jarrow- Turnbull[16]简约化模型的假设,本文使用权益衍生品定价思想对CoCoCb进行定价。最后对CoCoCb的逆周期缓冲性质、损失吸收能力以及“投资者友好型”债券的特点进行进一步分析。

2 基于逆周期缓冲机制或有可转债以及转换触发机制

图1 CoCoCb转债和转股示意图

CoCoCb为投资者提供最小的收益αN b担保,是一种“投资者友好型”债券。和普通CoCo类似,强制债转股机制限制了CoCoCb的最高的收益。而CoCoCb的这种“有限损失—有限收益”特性将会吸引更多潜在的投资者,比如风险厌恶型投资者。相对于普通CoCo,较低的债转股风险和最低收益保障使得CoCoCb发行银行给予投资者的风险补偿也较低,这也是吸引金融机构的因素之一。如果阈值1 在债券到期前没有被触及,CoCoCb既不会被回售也不会转换为普通CoCo,如图1(I)所示。这种情形下CoCoCb可以被视为普通公司债,投资者最终获得面值N b与息票。如果股价没有跌至阈值2,同样CoCo也不会转为普通股票,图1(V)所示,投资者最终受益是获得面值N b与息票。

为了避免因股价触发器而引起的多重均衡或者无均 衡 等 问 题 (Sundaresan 和Wang[8]),CoCoCb转为普通CoCo时和CoCo转为普通股权时不存在资产转移。即N b=mSτ2,其中N b为债券CoCoCb和CoCo的面值、m为转股后新增发股票的数量和Sτ2为转股时刻τ2股价。从图1可知,回售比率α越大,投资者越容易选择回售债券。因此,债券回售率α决定着投资者回售债券概率以及CoCoCb 转为CoCo的概率。为了保持CoCoCb的逆周期缓冲性质和损失吸收能力,债券回售比率应该限制为0≤α≤1。

3 基于逆周期缓冲机制的或有可转债定价

3.1 CoCoCb定价模型

基于第2 节或有可转债CoCoCb 的触发器选取、转换条款设计与分析,在Black- Scholes期权定价模型、Jarrow-Turnbull简约化模型和无违约风险的假设下,本节利用复制方法对零息票Co-CoCb进行定价。

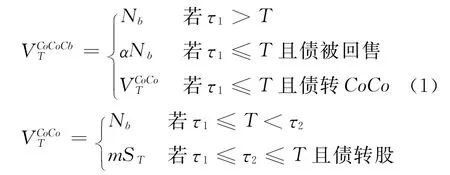

银行发行面值为N b、合约期限为T零息票Co-CoCb。当系统性触发阈值Ind V*在τ1时刻被触发时,投资者可以回售债券并最终获得αN b,也可以将CoCoCb转换为同等面值N b和合约期限为(T-τ1)的CoCo。当银行股票价格跌到阈值S*时,Co-Co自动转换为m份的普通股票。CoCo转股后投资者获得的新增股权价值等于CoCo 的面值,即N b=mSτ2,其中Sτ2=S*为转股时刻股票价格。在无违约条件下,零息票CoCoCb的最终收益为:

其中τ1和τ2分别是阈值1和股价阈值2被触发的时刻,即:

模型(2)将零息票CoCoCb分解为三部分:零息票普通公司债、以CoCo 为标的敲入看涨期权和 或 有 损 失 (1 -。或有损失指的是在债券回售时,资产(1-α)N b从投资者转移到债券发行银行(第4节称其为逆周期缓冲性质)。

“教育决定着人类的今天,也决定着人类的未来。”[18]2013年以来,习近平发表了一系列讲话,全面阐述了青年教育的重大关键问题。2018年5月2日,习近平到中央工作后第六次到北京大学视察并发表重要讲话,全面阐述了“培养什么人”、“怎样培养人”以及“青年如何健康成长”等重大问题,他强调指出:“培养社会主义建设者和接班人,是我们党的教育方针,是我国各级各类学校的共同使命。大学对青年成长成才发挥着重要作用。”[17]在这些重要讲话中,习近平明确了新时代青年教育工作的目标定位、主要任务、重要举措和基本要求,这也是新时代高校青年教育工作应遵循的原则。青年教育观,正是习近平青年观的实践基础。

3.2 复制定价方法

分析模型(1)和(2)可知,当且仅当投资者获得的新增发股权最终价值的期望值不低于αN b时,投资者在τ1时刻将CoCoCb转为CoCo。换而言之,投资者回售债券的概率等于CoCo转换为普通股权且新增发股权最终期望值不高于αN b的概率。Co-CoCb赋予投资者回售债券的权力等价于一个以银行股票为标的向下敲入看跌期权(记为KIP)。下文将使用复制思想对CoCoCb进行定价。

假设一份或有资产组合(CCC)包含一份普通双阈值CoCo和一份向下敲入看跌期权(KIP),其中KIP在时刻τ1生效、T时刻到期、敲入阈值S*和执行价格。如果KIP在时刻τ2被敲入,当τ1>T、τ2<τ1或者τ1≤T<τ2时,KIP价值为0。只有当系统性阈值和股价阈值S*先后被触发时,CoCo才会自动转换为m份的普通股票。如果系统性阈值或者股价阈值S*未被触及,投资者收益为N b。如果T时刻股价低于,KIP 被行权,投资者得到αN b资产。因此,该或有资产组合CCC 的最终收益为下式。

模型(3)中所有参数设计和含义与上下文一致,除非有特别说明(下同)。分析模型(1)和(3)可知,如果CoCoCb回售的概率等于KIP被行权的概率,那么CoCoCb与CCC 的最终价值是相等的。幸运的是前者的概率等于后者的概率。依据无套利定价原理,CoCoCb等价于相对应的CCC,即

由Spiegeleer和Schoutens[13]的股权衍生品定价法可知,零息票CoCo分解为两部分:零息票普通公司债和以股票为标的敲入远期(KIF)。其中KIF包含以股票为标的敲入看涨期权和敲入看跌期权,且两种期权具有相同的执行价格S*和相同的障碍值S*。基于股票价格服从几何布朗运动假设,CoCoCb定价模型(4)可以重新表示为模型(5)。由模型(5)可以得出,CoCoCb等价于一份普通公司债加上以股价为标的敲入远期KIF和看跌期权KIP。

3.3 CoCoCb定价解析式

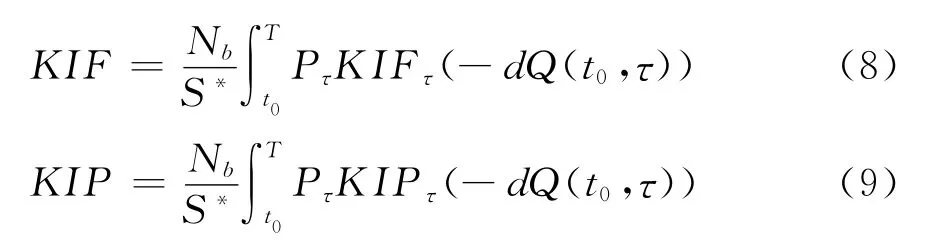

假设阈值1被触及时刻τ1已知的,由Spiegeleer和Schoutens[13]可知KIF的表达式为:

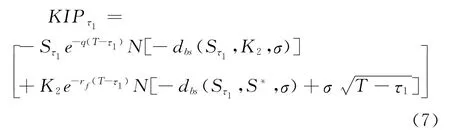

当CoCoCb兼具逆周期缓冲性质与损失吸收能力,令回售比率α小于1,由此可得。由约翰·赫尔[17]可知,当敲入障碍值S*大于执行价格时,向下敲入看跌期权KIP 等价于相对应的香草期权,即表达式(7)。

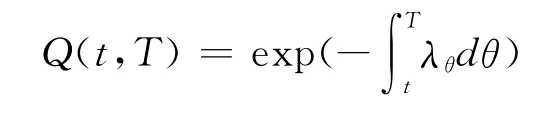

然而在债券到期前,阈值1随时都可能被触发,即时刻τ1是随机的。假设阈值1被触及的事件服从泊松过程,基于Jarrow-Turnbull[16]简约化模型,阈值1在时间段内[t,t+dt]被触及且在t时前未被触及的概率等于λθdt,其中λθ为阈值1被触及的密度函数。则CoCoCb在(T-t)年内被回售或者转为CoCo的概率为:

那么KIF和KIP可分别重新表示为:

当CoCoCb转换为CoCo时或者CoCo转换为普通股票时,不存在资产转移。如果投资者按照一定比率回售CoCoCb,此时存在 (1-α)Nb的资产从投资者转移到债券发行银行。因此联合模型(5)、(8)和(9),零息票CoCoCb在无违约的情况下可以重新表示为模型(10),其中Pτ是无风险贴现因子,

4 实证研究与债券混合性质分析

过度信贷的增长往往会导致整个金融系统性风险的累积,Drehmann,Kostas和Tsatsaronis[18]认为信贷与GDP 缺口(Gap)是预测系统性风险合适的选择。当Gap值达到一定程度时,表明金融系统性风险累积到较高的水平。Basel III建议银行等金融机构计提CCy B,其主要目的是在经济危机时期利用资本缓冲来保护银行业。因此,CoCoCb 选取Gap作为测量系统风险性指标(Ind V),同时选取股票价格指标作为第二触发器。

4.1 数据分析与研究

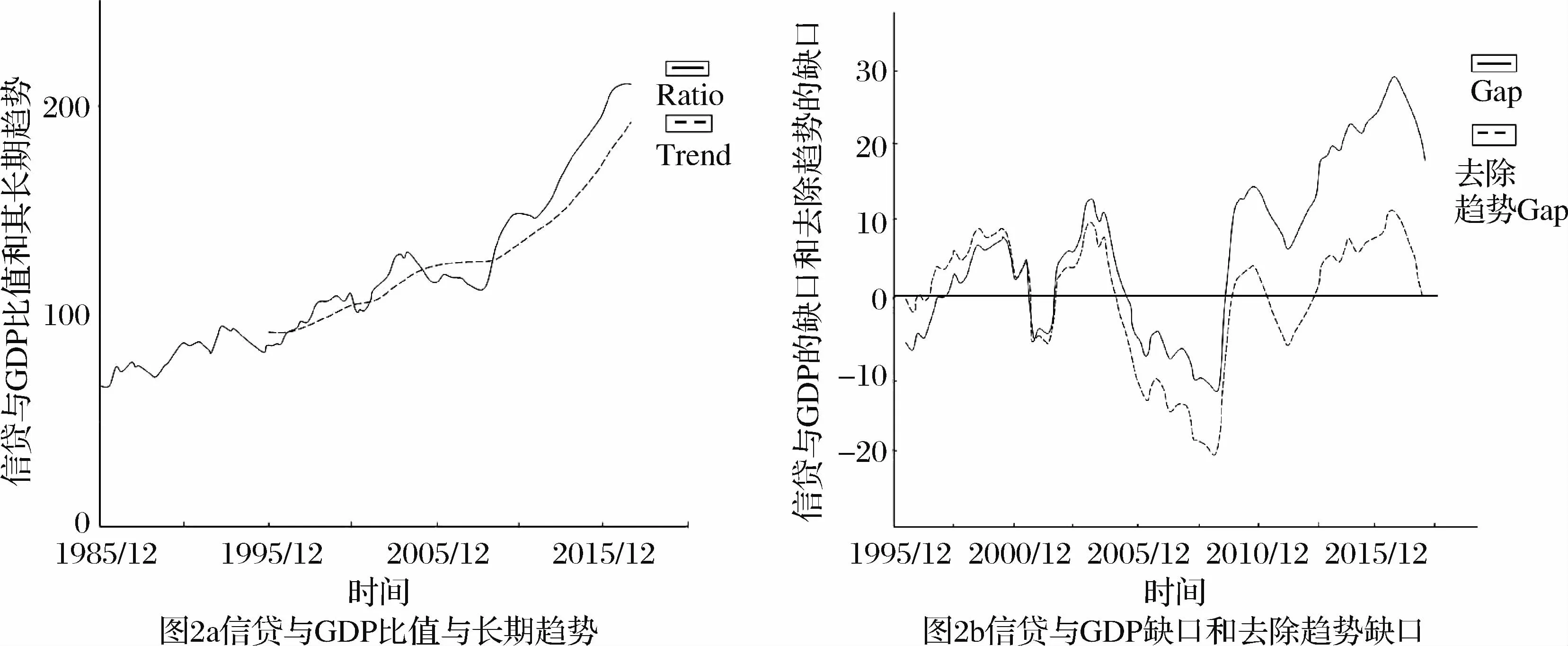

Gap数据源于国际清算银行(BIS),时间区间为1962年3月31日到2017年6月30日。总共39个国家和地区信贷与GDP 的季度数据,包括信贷与GDP比值(Ratio)、信贷与GDP 长期趋势(Trend)和信贷与GDP 的缺口(Gap)。这里信贷指的是广义信贷,中国信贷数据指的是由中国人民银行统计的非金融私营部门信贷总额。从图2a可以看出,中国信贷量与GDP比值(Ratio)具有显著地上升趋势的,即信贷占GDP 比率逐渐增加。由此可以分析出,从1985 年以来,我国银行信贷政策逐渐放宽。从信贷量与GDP 长期趋势(Trend,图2a,虚线)也可看出,2009年中旬后该趋势增长速率明显加快。表明2009年经济危机后,为了刺激经济复苏,银行业进一步降低了信贷门槛并加大了信贷投放量,这使得Ratio值逐渐增加。从图2b(实线)可以看出,Gap值具有逐年上升的趋势。这意味着,随着我国金融系统逐渐改革,金融系统承载系统性风险的能力逐步增强。在剔除Gap值的上升趋势后,由图2b(虚线)可以看出,2004年初Gap值达到峰值意味着系统性风险累积到最高水平,且在经济危机前3到4年进行危机预警。为了管控信贷风险,银行业逐渐降低信贷规模和提高信贷门槛,驱使Gap 值在2009年达到最低值。经济危机爆发后,随着国家宏观政策的调整,Gap值逐渐增加到新的峰度,意味着金融系统性风险又逐步累积到较危险的水平 (Gap值对系统性风险累积预警的可适用性,详见Drehmann等[18])。

通过对表1中39个国家和地区的数据进行泊松分布检验得知,p值为0.0005。即在95%的置信水平上,不能拒绝阈值1被触发的事件服从泊松过程的假设。因此在CoCoCb定价中,假设阈值1在一定时间内被触发,这一事件服从泊松分布的假设是合适的。本文同时假股票价格服从几何布朗运动(详见Black和Scholes[15])。

4.2 CoCoCb性质分析

由模型(10)可知,阈值1在CoCoCb的设计与定价中起到关键的作用。如果回售比率α=0,Co-CoCb等价于一个普通的双触发器CoCo(McDonald[7],Allen和Tang[9])。该类CoCo投资者没有被赋予回售债券的权力,只能被动地接受债转股;而当回售比率α>0,那么CoCoCb投资者可以在τ1时刻回售债券或者将其转换为普通的CoCo。

当系统性风险累积到一定程度时,银行等金融机构不得不增加本身股权资产来应对潜在的经济危机。此时,如果CoCoCb投资者选择回售债券,那么部分资产(1-α)N b从投资者转移到债券发行银行。CoCoCb 回售机制降低了银行债务压力和杠杆比率。显而易见,CoCoCb的这种性质与CCyB 思想类似。两者都是在经济危机前增加银行的股权资本且增强银行应对外部冲击的弹性。因此本文称Co-CoCb的这种性质为逆周期缓冲性质(PCB)。由公式(7)和(9)可知PCB可以表示为:

表1 信贷与GDP的缺口相关数据

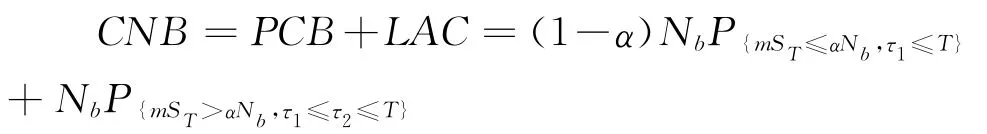

当阈值1 被触及时,投资者也可以选择Co-CoCb 转换为普通CoCo。若银行陷入财务困境,CoCo自动地转换为等值的普通股权。因此,Co-CoCb具有很强的损失吸收能力。对于金融机构而言,普通股权是被广泛认可的具有风险损失吸收能力的金融工具之一。因此,本文通过计算债转股后新增股权价值的期望值来刻画CoCoCb的损失吸收能力(LAC)。由第2 节可知,CoCoCb 转换为普通股过程中不存在资产转移的情况。因此,LAC 可以表示为N b P{mST>αNb,τ1≤τ2≤T},其 中 为N b债 券 面 值,P{mST>αNb,τ1≤τ2≤T}为CoCoCb转换为普通股概率,即阈值1与股价阈值2先后被触及且债券未被回售的概率。令Pm=P{mST>αNb,τ1≤τ2≤T},由式(8)(9)和(10)知:

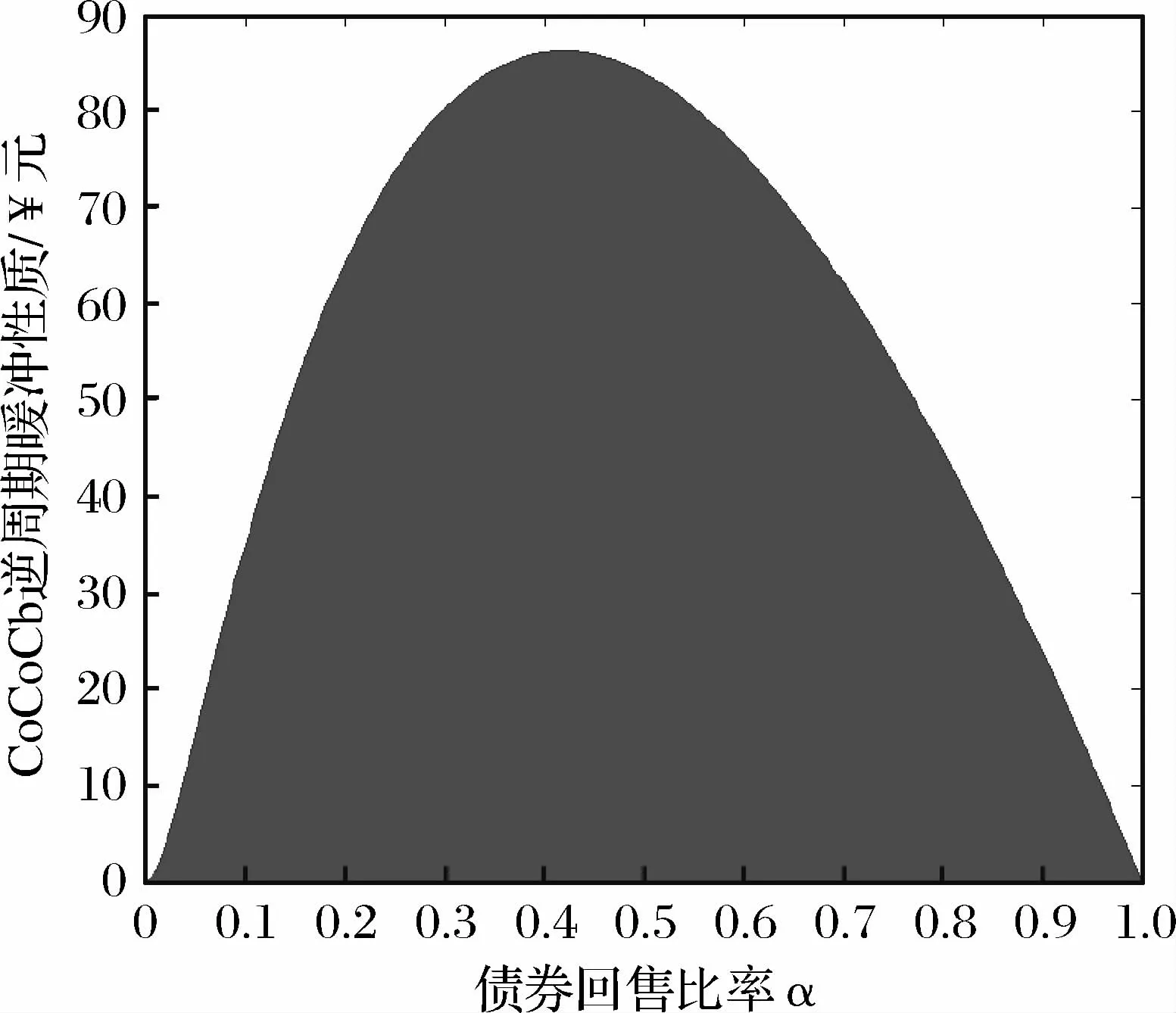

假设某一银行发行无息票CoCoCb,债券面值N b=1000元(国内债券面值一般为100元,一手交易额为10份债券,因此此处假设债券面值为1000元),合约期限T=30年,无风险利率r f=0.02。并假设在合约期限内经济危机爆发这一事件服从泊松过程,且由图2b 可知国内信贷与GDP 的缺口(Gap)具有上升趋势,这表明阈值1被触发的强度λ随着时间而增加,因此令经济危机爆发强度λ=0.7t,t∈[0,T]。为了抑制投资者在经济危机爆发前回售债券概率,令债券回售比率0≤α≤1。在0时刻,银行股票价格S0=100元,波动率σ=0.35。一旦股票价格跌到50元,债券转换为20份的股票。通过模拟分析,我们得到CoCoCb各性质如3、4、5和6图。

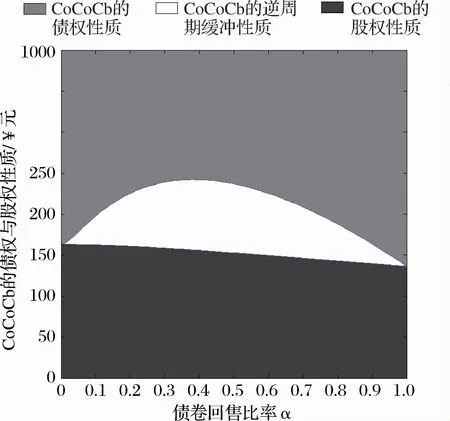

图3 CoCoCb逆周期缓冲性质图

图4 CoCoCb损失吸收能力图

分析图1、3、4和6,可以得到如下结论:随着债券回售比率α的增大,投资者回售CoCoCb的概率随之增加;CoCoCb的逆周期缓冲性质先增加随后再减少,呈现单峰倒U 型现象,见图3;而CoCoCb的损失吸收能力则逐渐减小,见图4。如图3所示,在α=0.42时,CoCoCb的逆周期缓冲效应达到最大值86.20元(占CoCoCb面值的8.62%)。

逆周期缓冲效应越大意味着,在经济危机发生时,CoCoCb提供的资本缓冲能力越强。这有助于维持较稳定的信贷量,进而缓解由于银行紧缩信贷而导致的实体经济进一步衰退的局面。且CoCoCb的损失吸收能力越强,在经济危机发生后,债券发行银行资产再重组能力越强。有利于减少金融机构破产对整个金融系统稳定性的影响。本文将CoCoCb的逆周期缓冲性质与损失吸收能力(股权性质)之和称为CoCoCb的非债权性质(CNB),

如图5所示,随着债券回售比率的α增大,Co-CoCb的非债权性质先增加随后减少,在α=0.38时,CNB达到最大值242.10元(占CoCoCb面值的24.21%)。此时CoCoCb的债权性质到达最小,占CoCoCb面值的75.79%。

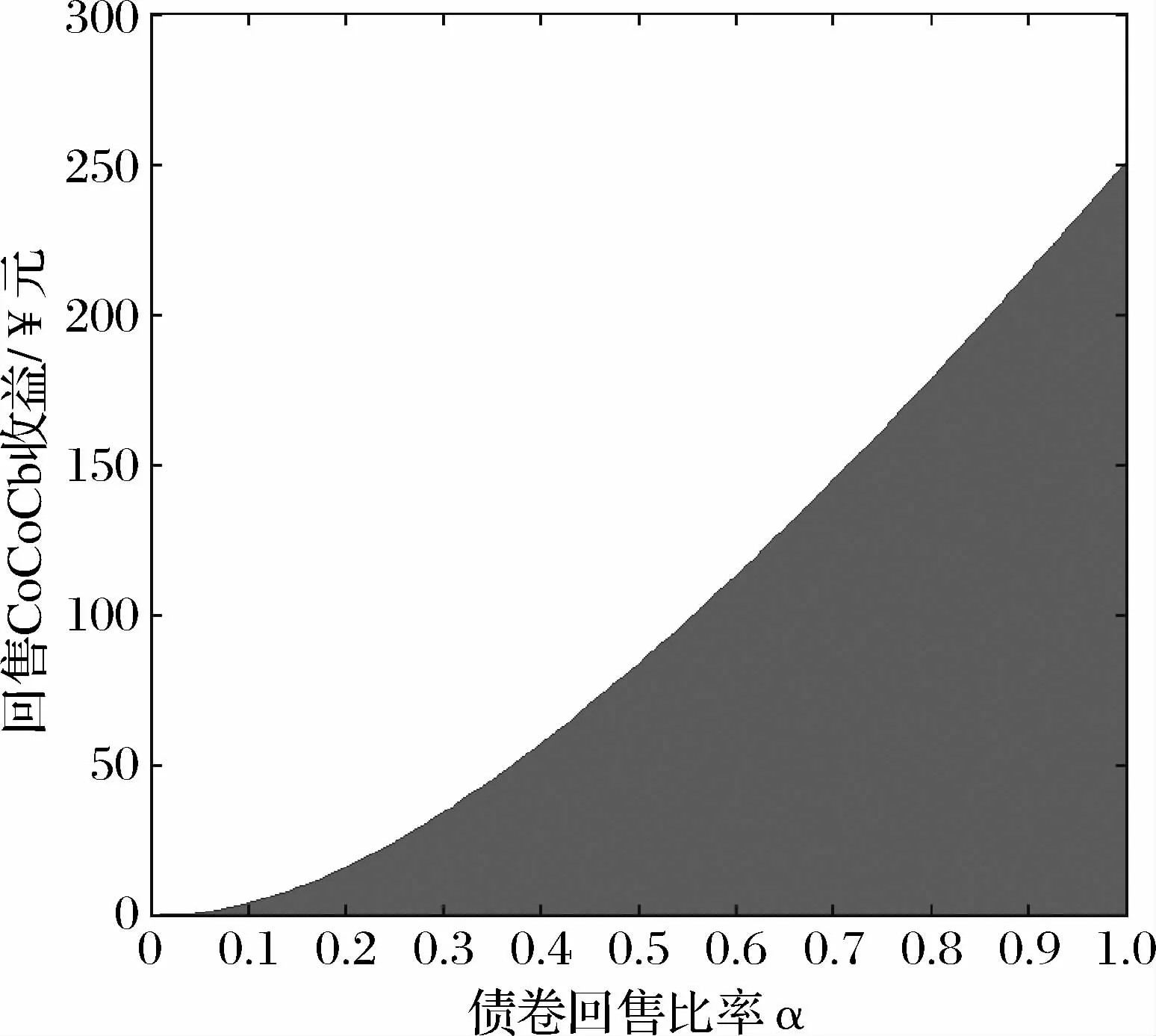

4.3 “投资者友好型”债券性质分析

在经济危机爆发前,CoCoCb投资者可以选择回售债券且最终获得αN b,从而避免更大的损失(见图1和6)。与此相反,其它类型CoCo投资者只能被动地接受债权转换为股权(Spiegelleer 和Schoutens[12],McDonald[7]等),一旦债券发行银行破产,CoCo投资者将遭受巨大的损失。因此,Co-CoCb是一款“投资者友好型”或有可转债。本文使用投资者回售最终收益期望(LR)刻画CoCoCb的“投资者友好型”债券性质,即

图5 CoCoCb的混合性质图

图6 回售CoCoCb收益图

如图6所示,随着债券回售比率的α增大,Co-CoCb的“投资者友好型”性质也逐渐增加。当α=0时,该性质最小且为0;当α=1时,该性质达到最大且为251.10 元(占CoCoCb 面值的25.11%)。当α=0.38时,CoCoCb的“投资者友好型”性质占Co-CoCb面值的5.25%。因此,为了控制CoCoCb 非债权性质和抑制投资者回售债券,限制债券回售比率的α是有必要的。

5 结语

兼具股权和债权的混合性质的CoCoCb可以增加金融机构的资本重组能力,进而可减少因政府救助而引发的道德风险等问题。CoCoCb的回售机制允许债券发行银行在经济危机爆发前进行债务重组,从而增强该银行应对抗外部冲击的缓冲能力。与普通CoCo类似,CoCoCb自动债转股机制可以提高银行在经济危机中的生存能力。同时,“投资者友好型”CoCoCb赋予投资者“中途下车”的权力,保障了投资者的最低收益。此外,债券的回售机制、强制债转股机制和显著的非债权属性对于金融机构具吸引力。银行等金融机构通过发行CoCoCb将财务危机和金融系统性风险等分散或者转移,这有利于维持金融系统稳定性。通过对CoCoCb定价和研究,为国家金融改革和金融创新提供参考。