公司市值被低估,如何让市值翻倍?

2020-01-14南春雨

南春雨

在资本市场上,有一些公司长期被忽略,分析师不关心它,基金、保险等机构投资者不买卖它,人气和资金不流向它,所有主流和热点都跟它无关,它们像是生活在人迹罕至的沙漠深处,自生自灭,听天由命。

这是一个被市场边缘化的寂寞公司群体。

事实上,在这个寂寞公司群体里,往往隐藏着资产质地优良、变革前景广阔的好公司或潜在好公司。它一旦被发掘出来,就会像花朵一样美丽绽放。

因此,本文将讲述一朵“沙漠之花”是如何通过市值管理实现市值翻番的?

“市值管理”不是歪门邪道

一家上交所上市的公司(下称A公司),历经了十几年的发展,最初主营建筑材料业务,后来做房地产,之后又有了制药业务,最终形成了三块业务混杂的多元业务结构。

值得一提的是,在纽约、伦敦、香港等成熟的国际资本市场上,业务多元化的公司估值通常比较低。

导致这种现象的原因之一是,资本市场上的分析师,通常是按行业来分工的,对非相关多元化的公司,通常是看不懂、无法估值(无可比公司)。当然,这类公司估值不高,还有更深层次的原因,比如业务庞杂、主业不明,给市场传递出战略不清晰、资源配置分散、缺乏核心竞争力、老板投机性抓机会等印象,使得人们不看好此类公司的前景。

这种冷落和遗忘的直接后果是,A公司在资本市场上的知名度很低,股票流动性差,估值水平低于沪深股市平均水平,市值较小。就算上市十几年时间,市值可能依然在十几亿元至小几十亿元之间波动。

继发后果是,股价低迷,股东财富缩水,融资和并购的空间被压缩,公司品牌没有影响力。这些情况,反过来成为了公司经营和产业拓展的制约。

A公司除了IPO实现了几亿元的融资,上市十几年来,一直没有做融资、并购和股权激励,上市平台和资本市场的功能未能得到充分利用。如果放任这样的状况持续下去,那么A公司上市的成本何以回收?

如果把这样的公司现象放大到整个资本市场,每个上市公司都这样无声无息,在资本市场上无所作为,不融资、不并购、不拓展、不激励,那么,上市公司群体的质量怎么提高?券商的业务来源于哪?投资者的资产怎样配置和保值增值?中国的资本市场怎么发展?

换句话说,做好市值管理,不仅仅是某个企业的经营问题,也是中国资本市场的发展问题。

而A公司应该如何改变?首先应该从战略分析着手。

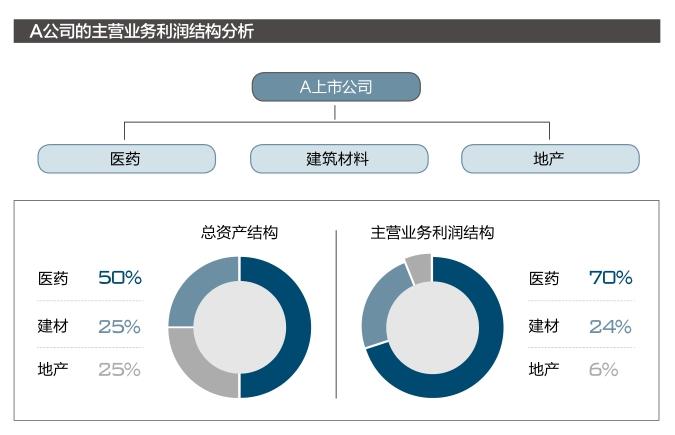

1. 业务结构分析

在资产结构方面,A公司的制药业务占50%,建材和地产业务分别占25%;利润结构方面,制药占了绝大多数,贡献了70%的利润,地产贡献了6%利润,建材贡献了24%。

2. 行业研究

第一,医药医疗行业大有前景,医药医疗体制改革、生物制药兴起、移动互联网医疗的兴起、精准医疗的技术突破是主要机会来源。竞争态势多变,产业终局未定,这意味着,存在参与竞争的机会。

第二,房地产行业高峰期已过,行业寡头已经出现,A公司没有核心竞争力和可持续发展能力。

第三,传统建材行业跟随房地产的走势,机会不大;新興建材行业,有待新材料技术的研发与突破。所以A公司的新材料研发项目,方向是对的。

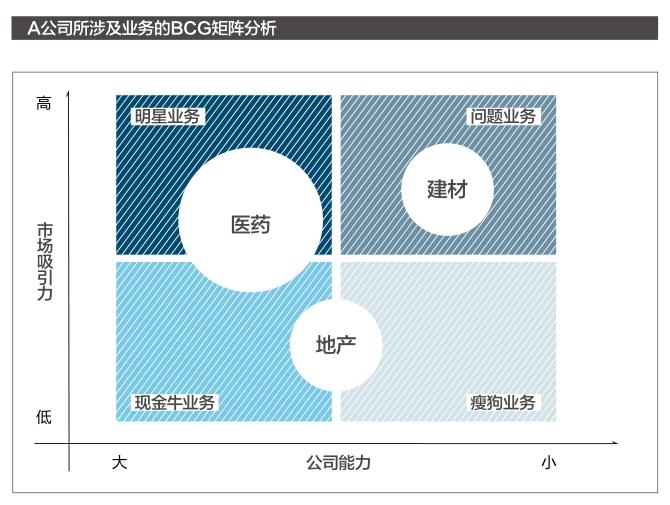

3. BCG矩阵分析

房地产是现金牛偏瘦狗业务,宜剥离。传统建材是瘦狗业务,应该剥离;新材料研发,如果成功,那么前景是好的,但成败未卜,所以属于问题业务;医药业务,行业前景广阔,可以发展成为明星业务。

4. 战略选择

第一,明确未来主业,大力发展医药业务。

第二,剥离房地产业务,变现为资金,投入医药业务。

第三,分拆建材业务赴新三板挂牌,以新材料概念引进投资者、实现融资、推进研发。经过这样的业务和资产重组,A公司最终变成为专注于医药业务的主业突出公司。

5. 规划A公司医药产业发展战略

第一,树立使命、愿景;

第二,明确战略目标;

第三,制定战略步骤;

第四,进行资源配置;

第五,启动组织变革;

第六,制定实施计划和保障措施;

第七,明确绩效考核和激励机制;

第八,制定工作计划,并付诸实施,展现出A公司全新的面貌和广阔的前景。

通过上述分析、重组和主业发展规划,A公司彻底告别业务结构混杂、主业不清的历史,重新塑造产业前景和公司价值。

可以把这个过程理解为,市值管理的“价值塑造”环节。

笔者认为:不在“价值塑造”环节上下功夫,转而去投机逐浪、运作股价,那是舍本逐末,是打着“市值管理”幌子的歪门邪道,绝非市值管理之正道。上市公司做市值管理,一定要走正道、立正业,避免误入歪门邪道。

如何跑出“乌鸡变凤凰”的牛股?

价值塑造环节之后,应该是“价值描述”环节。

在这个阶段,A公司的价值描述,核心内容至少应该突出3点:

1. 告别过去,明确主业:重组业务结构,剥离房地产,变现资金,投入未来主业;分拆建材业务,赴新三板挂牌;聚焦医药业务,突出主业。

2. 走向未来,建立预期:明确医药主业的发展战略和增长计划,用事实、数据和行动,证明行业机会的现实性和公司增长计划的可行性,展示出公司清晰的思路、具体的方案、有力的行动、必胜的信心。

3. 标杆分析,估值比价:通过国际国内标杆企业的分析,证明市场是现实存在的、商业模式是有效的、增长计划是可行的;通过估值比价引导分析师和投资者对A公司给予符合“当前”市场行情和估值水平的正常估值。

要注意的是,A公司的这个价值描述三步曲,几乎可以成为一个“模型”,适用于很多上市公司的转型与新生阶段。

当然,不是对所有上市公司都适用,也不是适用于一个上市公司的所有发展阶段。试想,中国有多少公司正处于转型与重构的阶段,这只是上市公司里的一个大群体,从这个公司群体中,通过价值重塑和价值描述,可以跑出大量的“乌鸡变凤凰”牛股 。

A公司就变成了一只这样的大牛股。

价值描述,不仅仅是要写出一份完整的价值分析报告,还可以体现为各个方面、各种形式。

都明白“买的没有卖的精”。然而,在资本市场上,我们常见的情况是,作为卖方的上市公司,经常是“一团浆糊”。

从企业的董事长、总经理到董秘和财务总监,在面对资本市场时,说不明白自己公司是什么,将来去哪里,会变成什么样,应该值多少钱(即估值),对内没有统一认识甚至缺乏这方面的意识,对外也给不出一个“说法”,没有能力去引导资本市场正确理解公司。

对这类公司来说,确立价值描述意识、做好价值描述工作,尤为重要。

市值如何持续翻倍?

做好价值描述之后,便到了“价值传播”的环节。

针对中国资本市场的特点,和君咨询的王明夫博士创造性地提出了4R概念:

投资者关系IR(Investor-Relationship)、分析师关系AR(Analyst-Relationship)、媒体关系MR(Media-Relationship)以及监管者关系RR(Regulator-Relationship)。

4R概念的提出,把价值传播环节的主要工作维度,做了一个既全面又简明的概括,有着很强的工作指导意义。

A公司虽然上市十几年,但长期以来没有IR概念,更没有4R概念,不了解资本市场的分工体系和各相关者群落的习性,不知道怎么跟资本市场打交道。

这次战略调整和价值重塑后,A公司首次确立了价值传播的意识,通过践行4R概念,推进价值传播工作,A公司的股票慢慢地走出了“沙漠”,走进了分析师和投资者的心中,引起了他们的关注。

券商研究员陆续推出A公司的研究报告,机构投资者陆續买入A公司的股票,一年时间内,A公司成为了市场人气很旺的热门股票,股价涨幅达到了120%,上海综指同期涨幅有5%。

A公司成为了当年的明星股,推出A公司研究报告的分析师成为了当年行业第一名的明星分析师。

从价值塑造到价值描述,再到价值传播,效果显著,市值翻倍。但仅仅股价涨了,是不够的。市值管理,应该还有一个不可或缺、特别重要的环节,那就是“价值实现”环节。

股价涨了之后,如何把市值增长转化为公司在产业上的竞争优势和发展动能?

第一,A公司开展定增,实现融资后,将融资的金额投入到医药主业的产业布局和能力建设。

第二,对医药行业,开展并购整合和创新孵化,利用自己的上市地位、资金优势和估值优势,收购同业项目,整合资源、合并报表、增加业绩,推动股价。

第三,对现有的骨干人才进行股权激励,并且通过股权激励吸引外部人才加盟。把员工的工作绩效和利益,跟公司的业绩和市值增长挂钩,目标一致、上下同欲、调动士气、鼓舞干劲,绑定人才队伍。

第四,控股股东用股价上涨之后的股权做质押,进行融资,用于收购A公司的地产业务,为A公司注入现金,投入到医药主业里去。

通过一系列的“价值实现”,A公司完成了脱胎换骨的转型与新生。A公司从一个业务庞杂、前途惘的公司,转型成为了一个战略计划明确、资金实力雄厚、创新孵化活跃、人才士气高昂的医药行业后起之秀。A公司雄心勃勃、异军突起,市值的增长转化成了产业上的发展势能和竞争优势,产业上的发展势能和竞争优势又维持和推动着市值的增长。

至此,A公司完成了市值管理的第一轮完整循环:价值塑造→价值描述→价值传播→价值实现→价值塑造……

值得一提的是,在A公司“升级”的整个过程中,董事长、总经理都是重要责任人。只有优秀的领导者才能推动公司和战略咨询公司、分析师、投资者、券商等各方合作,促使大家共同来完成这样一个公司再造的过程。

所以,一个杰出的领导者,应该是一个杰出的投资银行家,还应是长袖善舞的资本高手。