经济政策不确定性与企业风险承担

2019-12-13薛龙

薛 龙

(郑州轻工业大学经济与管理学院,河南 郑州 450000)

2008年肇始于美国的全球金融危机给世界各经济体带来了巨大的冲击,中国经济自此也面临着巨大的下行压力。为了促进中国经济的平稳发展,政府陆续出台了一系列宏观经济政策,一方面为我国经济的转型发展创造良好的政策环境,另一方面也显著增加了宏观经济政策的不确定性。宏观经济政策不确定性的增加使得企业对未来的政策走向很难拥有准确的预期,影响企业的风险承担水平。企业风险承担水平反映企业投资时的风险偏好,企业风险承担水平越高,意味着企业在进行投资时越倾向于选择风险性的项目。合理选择并承担风险对企业和社会来说都具有十分重要的作用。对于企业来说,较高的风险承担水平,有助于企业增加R&D投入进而增强企业长期竞争优势[1][2];对于社会而言,较高的风险承担水平可以加快社会资本的积累和技术进步,并由此提高社会全要素生产率[3][4]。由此提出的问题是:我国经济政策不确定性的增加如何影响企业风险承担水平,对不同特征企业的影响有何差异?本文采用Baker et al.(2013 )[5]基于文本分析法构建的中国经济政策不确定性指数并结合我国上市企业的财务数据构建面板数据模型,对上述问题进行研究,这对于供给侧结构性改革背景下我国宏观经济政策的制定和实施具有显著的现实意义。

一、文献综述

针对2008年全球金融危机之后经济的持续低迷,各国政府不断出台政策加强对本国经济的调控,这些政策在有效应对经济下滑的同时也显著增加了各国的经济政策不确定性。因此,近年来越来越多的学者开始研究经济政策不确定性的影响。

从现有文献来看,学者们主要从两个方面研究经济政策不确定性的影响。首先是研究经济政策不确定性对宏观经济的影响。具体来看,学者们主要研究经济政策不确定性对产出、价格水平和就业等宏观经济方面的影响。例如,Colombo(2013)[6]采用SVAR模型研究了美国经济政策不确定性对欧元区的影响,结果显示美国经济政策不确定性上升会引起欧元区产出和价格水平的显著下降。Istrefi et al.(2014)[7]的研究表明经济政策不确定性冲击会显著影响通货膨胀水平。Baker et al.(2016)[8]使用SVAR模型研究了经济政策不确性冲击对宏观经济的影响,结果表明经济政策不确定性的冲击会对产出和就业产生负向影响。Caggiano et al.(2017)[9]研究发现在经济萧条期经济政策不确定性的增加会对失业产生显著影响。金雪军等(2014)[10]使用FAVAR模型研究经济政策不确定性的宏观影响,结果发现经济政策不确定性对产出和价格等宏观经济变量都会产生负向影响。张玉鹏和王茜(2016)[11]使用非线性VAR模型研究了经济政策不确定性的宏观效应,结果显示经济政策不确定性在经济低迷期对产出具有正向影响,而在经济繁荣期则有负向影响。田磊等(2017)[12]的研究表明经济政策不确定性对产出影响不显著,但是对价格水平表现出较强的抑制效应。其次是研究经济政策不确定性对微观企业行为的影响。梳理现有文献可以发现,学者们主要研究经济政策不确定性对企业投资、创新和现金持有等方面的影响。例如,Kang et al.(2014)[13]、Gulen et al.(2016)[14]、陈国进和王少谦(2016)[15]、饶品贵等(2017)[16]分别以不同国家的企业为研究对象分析经济政策不确定性对企业投资的影响,并得出了一致的结论,即经济政策不确定性的上升会抑制企业投资。从经济政策不确定性对企业创新的影响来看,学者们的研究结论却不尽一致。例如,Wang et al.(2017)[17]和郝威亚等(2016)[18]的研究表明经济政策不确定性会阻碍企业创新;而孟庆斌和师倩(2017)[19]、顾夏铭等(2018)[20]的研究则发现经济政策不确定性的增加会促进企业创新。对于经济政策不确定性影响企业现金持有的研究而言,Duong et al.(2017)[21]的研究表明经济政策不确定性增加会导致企业现金持有增加。王红建等(2014)[22]、李凤羽和史永东(2016)[23]、张光利等(2017)[24]的研究也均表明经济政策不确定性的增加会导致企业现金持有的增加。此外,还有学者研究了经济政策不确定性对企业高管变更[25]、企业金融化[26]的影响,但是这些文献还相对较少。

上述研究为本文提供了有益参考,但是从上述文献中可以看出,鲜有文献关注经济政策不确定性对企业风险承担的影响。因此本文基于2008年以来我国宏观经济政策不确定性显著增加这一现实背景,研究经济政策不确定性对企业风险承担的影响,并基于研究结论分别从我国企业层面和经济政策制定层面提出相应的对策建议。这一研究不仅丰富了现有宏观经济政策与微观企业行为的文献,而且对于我国供给侧结构性改革背景下制定科学合理的宏观经济政策促进企业风险承担并进而增加企业R&D投入和提高社会全要素生产率具有显著的现实意义。

二、理论分析与研究假设

(一)经济政策不确定性与企业风险承担

经济政策不确定性主要从两个方面影响企业风险承担水平。首先,从企业管理层来看,当经济政策不确定性增加时,企业所面临的经营环境更加复杂,企业投资项目的回报变得更加不确定。企业管理层为了规避经济政策不确定性所带来的企业投资项目回报不确定性增加的风险,就会暂缓投资决策,尤其是减少风险性较大项目的投资,从而导致企业风险承担水平的降低。其次,从企业经营所需资金的来源和我国企业目前的融资途径来看,股权融资和银行负债融资是企业获取经营资金最为重要的两个途径。对于企业的股东来说,当宏观经济政策不确定性增加时,由于无法准确预测企业未来的增长前景,因此股东会减少对企业的直接投资[16]。对于银行来说,当经济政策不确定性增加时,会引起逆向选择和道德风险的显著上升,导致银行放出贷款更加谨慎,进而减少对企业的借款。从以上两个方面我们可以看出,当经济政策不确定性增加时,无论是企业的股权融资还是企业的银行负债融资都会减少,这样也就导致了企业经营所需的资金受限,加剧企业的融资约束。企业为了投资收益的稳定就会减少甚至停止对风险较大项目的投资,从而降低风险承担水平。综合以上分析,提出本文的第1个假设:

H1:当经济政策不确定性增加时会引起企业风险承担水平的降低。

(二)经济政策不确定性、企业规模与企业风险承担

经济政策不确定性的增加会导致企业风险承担水平的降低。然而对于不同规模的企业来说,由于其经营管理能力和获取资金的能力不同,当经济政策不确定性增加时,对不同规模企业的风险承担水平的影响也可能不相同。首先从经营管理层面来看,一般而言,企业规模越大,则其发展相对越成熟,其经营管理受外部经济政策变化的影响就越小。因此,企业规模越大,当经济政策不确定性增加时对其风险承担的负向影响也较小。而对于规模越小的企业来说,其经营管理相对不成熟,更容易受外部经济政策变化的影响。因此当经济政策不确定性增加时,规模越小的企业由于其经营管理不成熟,那么其风险承担水平受到政策不确定性变化的负向影响也就越大。其次,从企业获取资金的能力来看,企业规模越大其获取资金的来源越广,获取资金能力也越强,当经济政策不确定性增加时其资金来源受到的影响较小,这样其风险承担水平相对于规模越小的企业来说受到的负向影响就越小。而对于规模越小的企业来说,由于商业银行对中小企业普遍存在“信贷歧视”,因此企业规模越小,则企业获取资金的来源也就相对越少,进而导致其面临的融资约束程度越强,当经济政策不确定性增加时商业银行会进一步强化对中小企业的“信贷歧视”,这时企业规模越小面临的融资约束程度就越严重。因此规模越小的企业在经济政策不确定性增加时由于其面临更为严重的融资约束,就会放弃风险较大项目的投资,进而导致其风险承担水平相对于规模越大的企业下降更为严重。综合以上两方面的分析,我们可以发现当经济政策不确定性增加时,企业规模越小越强化了经济政策不确定性对企业风险承担水平的负向影响。因此,基于上述分析我们提出本文的第2个假设:

H2:企业规模越小,经济政策不确定性对企业风险承担水平的负向影响越大。

(三)经济政策不确定性、企业成长性与企业风险承担

企业成长性体现了企业未来的发展潜力,企业的成长性越高意味着企业面临着更大的发展机会,而且成长性越好的企业可能拥有优秀的技术资源、管理方式等,因此成长性越好的企业越有可能加大对风险较大的项目或者创新活动的投资,并以此来提高企业价值。因此,当宏观经济政策不确定性增加时,成长性越好的企业由于拥有优秀的技术资源和管理方式,其风险承担水平受到的负向影响就会越小。而对于成长性越差的企业来说,首先,由于其发展机会或优秀的内部资源较为缺乏,如果盲目选择高风险的项目进行投资,可能会带来过度投资进而损害企业价值。其次,企业成长性越差,在一定程度上也表明企业的治理水平较差,这也会导致风险规避的意愿更强。因此当宏观经济政策不确定性增加时,成长性越差的企业面临的发展机会将更加缺乏,再加上内部治理水平的原因,就会使成长性越差的企业的风险承担水平受到的负向影响越大。因此,基于以上分析提出本文的第3个研究假设:

H3:企业成长性越差,经济政策不确定性对企业风险承担水平的负向影响越大。

(四)经济政策不确定性、企业投资机会与企业风险承担

企业投资是建立在其面临的投资机会基础上的,Wright et al.(1996)[27]的研究表明,企业面临的投资机会是影响企业风险承担水平的重要因素。企业面临的投资机会越多,企业的管理层为了追求更多的盈利会更愿意选择提高风险承担水平。而企业面临的投资机会越少,那么企业拥有的好的投资项目也越少,在这种情况下,如果选择风险较高的项目投资,企业获利的可能性就会大大下降,这样企业就会减少高风险项目的投资,因此企业面临的投资机会越少其风险承担意愿也就越弱。当企业外部的经济政策不确定性增加时,面临投资机会越多的企业就会根据宏观经济政策的变化进行选择,从而放弃那些风险较高的投资项目,降低企业的风险承担水平。而面临投资机会较差的企业由于其本身的风险承担意愿就较弱,因此,当经济政策不确定性增加时,企业面临的投资机会越少,其风险承担水平受到的影响越小。上述分析意味着企业面临的投资机会越多,会强化经济政策不确定性对企业风险承担水平的负向影响。综合以上分析提出本文的第4个假设:

H4:企业面临的投资机会越多,经济政策不确定性对其风险承担水平的负向影响越大。

三、数据选择与研究设计

(一)数据选择和变量定义

本文选取沪深股市A股上市企业作为研究样本,初始的数据区间为A股上市企业2007年至2016年的年度财务数据,由于在计算企业成长性时用到了滞后一期的变量,因此经过处理的最终数据的区间为2008年到2016年的年度数据,并剔除了金融类企业和ST类企业。企业层面的数据均来自于国泰安数据库。为了剔除异常值的影响,本文对企业层面的数据均进行了1%水平的缩尾处理。经济政策不确定性指数采用Baker et al.(2013)[5]开发的经济政策不确定性指数。

1.解释变量

解释变量采用Baker et al.(2013)[5]基于文本分析法构造的中国经济政策不确定性指数(epu),该指数的构造方法如下:首先,以香港最大的英文报纸《南华早报》作为文本分析的对象;其次,筛选出《南华早报》中包含{中国,中国的}、{经济,经济的}、{不确定性,不确定的}至少一个关键词的文章作为中国经济政策不确定性的备选文章。在上述文章中继续检索下列复合关键词,{政策或支出或预算或政治的或利率或改革}和{政府或北京或政策当局},每组中的至少一个关键词要同时出现在标题或内容中;tax或regulation或regulatory或central bank或People’s Bank of China或PBOC或WTO作为可选关键词,其中任何一个出现在文章的标题或内容中即可,经过上述两类关键词检索出来的文章即为包含中国经济政策不确定性的文章。将包含中国经济政策不确定性文章的数量除以该报纸当月文章的总数量,得到月度经济政策不确定性指数,并以1995年1月为基期进行标准化即得到最终的中国经济政策不确定性指数(如图1所示)。从图1可以看出,中国经济政策不确定性的显著上升期和重大事件发生的时间基本吻合。例如,2008年的全球金融危机期间和2012年领导人换届期间中国经济政策不确定性都出现明显上升,说明该指数可以较好地反映出中国经济政策的不确定性。由于本文中所用的企业层面的数据为年度数据,为了使数据频率统一,本文借鉴饶品贵和徐子慧(2017)[25]的方法,定义年度经济政策不确定性指数为epu=(∑月度经济政策不确定性指数/12)/100,得出的epu除以100是为了保持和企业数据数量级尽量一致。

图1 中国经济政策不确定性指数走势图

2.被解释变量

以企业风险承担作为被解释变量。参考余明桂等(2013)[28]的研究,本文采用经行业均值调整的5年期企业ROA的波动性来衡量企业风险承担,用RISKT5表示。此处ROA是企业当年息税及摊销前利润和当年年末总资产的比值。在计算ROA波动性时,首先用上市企业ROA的行业均值对每个企业每一年的ROA进行行业调整,计算方法如下:

(1)

模型(1)中,i表示第i个企业,X表示某行业中企业的总数,k表示某行业第k家上市企业,t表示观测时间段内的年度。然后在模型(1)的基础上计算企业在每一观测时间段内经行业调整的ROA的标准差,计算方法见模型(2),模型(2)中的时间段N的选取为5年。

(2)

除了用5年期经行业均值调整的ROA的波动性(用RISKT5表示)来衡量企业风险承担水平外,本文还参考Faccio et al.(2014)[29]的研究,用5年期ROA最大值和最小值之差来衡量企业风险承担水平,用RISKTF来表示。

3.控制变量

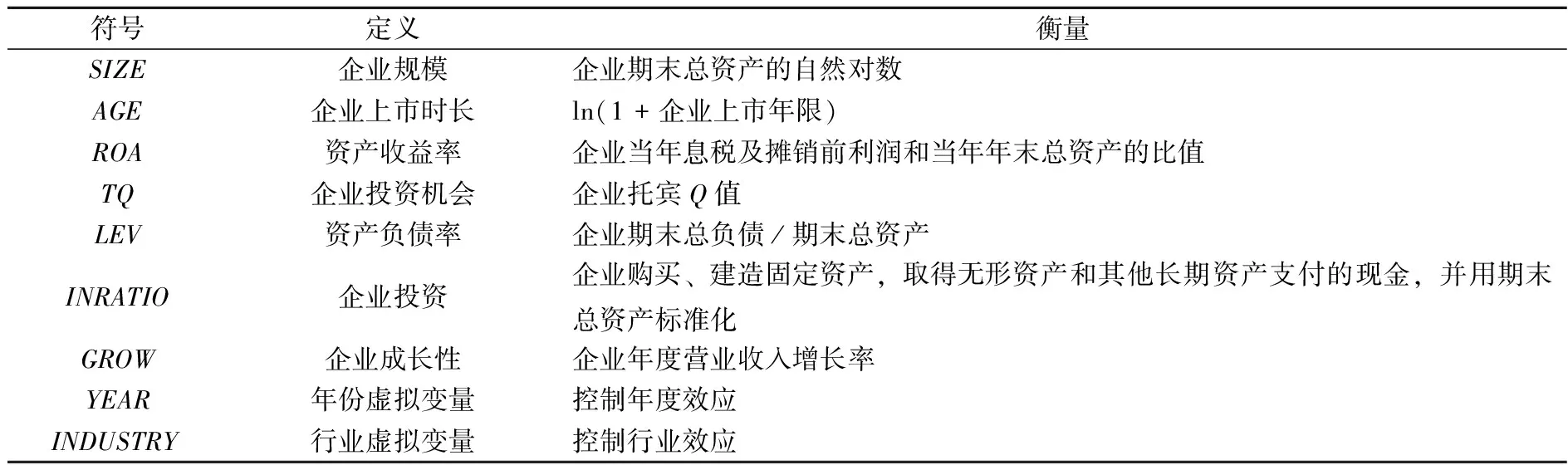

本文参考王红建等(2014)[22]和何威风等(2016)[30]的研究,选择企业现金流(CF)、企业有形资产比(TANG)、企业属性(STATE)、企业财务费用(CW)、企业规模(SIZE)、企业上市时长(AGE)、资产收益率(ROA)、企业投资机会(TQ)、资产负债率(LEV)、企业投资(INRATIO)、企业成长性(GROW)等控制变量。此外本文还通过设置虚拟变量对行业(INDUSTRY)效应和年度(YEAR)效应进行了控制,控制变量的具体含义和计算方法见表1。

表1 控制变量定义及衡量

续表

符号定义衡量SIZE企业规模企业期末总资产的自然对数AGE企业上市时长ln(1+企业上市年限)ROA资产收益率企业当年息税及摊销前利润和当年年末总资产的比值TQ企业投资机会企业托宾Q值LEV资产负债率企业期末总负债/期末总资产INRATIO企业投资企业购买、建造固定资产,取得无形资产和其他长期资产支付的现金,并用期末总资产标准化GROW企业成长性企业年度营业收入增长率YEAR年份虚拟变量控制年度效应INDUSTRY行业虚拟变量控制行业效应

(二)研究设计

为了验证假设1,本文构建如下面板回归模型:

RISKTit=α0+α1epu+α2Controlsit+∑INDUSTRYit+∑YEARit+vi+εit

(3)

模型(3)中被解释变量RISKTit代表企业风险承担水平,本文用两种方法衡量,分别为RISKT5和RISKTF(5年期经行业均值调整的ROA波动率、5年期ROA最大值和最小值之差),epu是该模型的核心解释变量,代表经济政策不确定性指数,Controlsit是一组控制变量,vi和εit分别表示面板数据的个体效应和残差项。在模型(3)中,我们主要关注经济政策不确定性epu的系数α1,如果α1显著小于0,那么假设1得到验证,即经济政策不确定性的增加会显著降低企业风险承担水平。

类似地,本文还通过建立模型(4)来检验假设2:

RISKTit=α0+α1epu+α2SIZEit×epu+α3Controlsit+∑INDUSTRYit+∑YEARit+

vi+εit

(4)

模型(4)中除了企业规模(SIZE)和经济政策不确定性指数(epu)的交乘项外,其他变量均与模型(3)中的变量含义相同。对于模型(4),我们主要关注企业规模和经济政策不确定性指数交乘项的系数α2和经济政策不确定性的系数α1,如果α1显著小于0且α2显著大于0,那么假设2得到验证,即企业规模越小,经济政策不确定性对企业风险承担水的负向平影响越大。

此外,本文还构建模型(5)来验证假设3:

RISKTit=α0+α1epu+α2GROWit×epu+α3Controlsit+∑INDUSTRYit+∑YEARit+

vi+εit

(5)

模型(5)中,除了企业成长性和经济政策不确定指数的交乘项以外,其余变量的含义与模型(4)相同。在该模型中,我们主要关注系数α1和α2的符号,如果系数α1显著小于0且系数α2显著为正,则本文的第3个假设得到验证,也就表明企业成长性越差,经济政策不确定性对企业风险承担水平的负向影响越大。

最后,为了验证本文的第4个假设,本文构建模型(6):

RISKTit=α0+α1epu+α2TQit×epu+α3Controlsit+∑INDUSTRYit+∑YEARit+

vi+εit

(6)

模型(6)中,除了企业投资机会和经济政策不确定性指数的交乘项之外,所有变量均和模型(4)中变量的含义相同。为了验证假设4,在该模型中我们重点关注系数α1和α2的符号,如果系数α1和α2均显著为负值,那么就验证了本文的第4个假设,即企业投资机会越多,经济政策不确定性对企业风险承担水平的负向影响越大。

四、实证结果及分析

(一)主要变量的描述性统计

表2给出了主要变量的描述性统计。从表2可以看出,RISKT5的最小值为0.006,第三分位数为0.126,RISKTF的最小值为0.008,第三分位数为0.277,上述结果表明上市企业风险承担水平之间存在较大差异。企业成长性GROW的均值为0.223,说明近年来我国上市企业具有较好的成长性。企业投资机会的代理变量TQ的第三分位数为2.310,最小值为0.198,这一结果意味着上市企业所面临的投资机会有较大差别。此外,从表2还可以看出本文中的其他变量总体分布也相对合理。

表2 主要变量的描述性统计

(二)回归结果分析

表3给出了假设1的回归结果。回归结果(1)中的被解释变量是经行业均值调整的5年期ROA波动性衡量的企业风险承担水平,回归结果(2)中的被解释变量是5年期ROA最大值与最小值之差衡量的企业风险承担水平。从表3中的回归结果可以看出,不论采取哪一种方法衡量企业风险承担水平,经济政策不确定性与企业风险承担之间均在1%的显著水平上呈现负相关,这表明经济政策不确定性的增加会显著降低企业风险承担水平。进一步地,从表3控制变量的回归结果可以看出,两个回归结果中企业现金流的回归系数均在1%的显著水平上与企业风险承担负相关,说明企业现金流越充足企业风险承担水平越低,一个可能的解释是企业拥有的现金流越充足,其风险承担倾向越弱。对于企业有形资产比来说,在两个回归结果中其回归系数均与风险承担水平显著正相关,表明企业有形资产比越高,风险承担水平越高。从企业属性来看,其回归系数均与企业风险承担水平显著负相关,说明和非国有企业相比国有企业风险承担意愿低,这主要是由于国有企业背后往往有政府支持,其风险承担水平会显著降低,这一结果与李文贵和余明桂(2012)[2]的研究结论一致。对于企业财务费用来说,表3中第(1)个回归结果和第(2)个回归结果均表明财务费用和企业风险承担并不存在显著的相关性。从企业规模的回归系数来看,企业规模与风险承担水平在1%的显著水平上呈现负相关,说明企业规模越小,风险承担水平越高,张敏等(2015)[31]的研究也得出了类似的结论。企业上市时长的回归系数显著为正值,说明企业上市时间越久,企业的风险承担水平越高,这一研究结果与余明桂等(2013)[28]的研究结论相同。除此之外,从表3的回归结果还可以看出,资产收益率、企业投资机会和企业成长性均与企业风险承担水平呈现显著的正相关,这一结果意味着资产收益率越高、投资机会越多、成长性越好,则企业具有更高的风险承担水平。进一步地,从表3中还可以发现,在控制行业效应和年度效应后,企业投资和资产负债率与企业风险承担水平显著负相关,表明企业投资越多、资产负债率越高,企业风险承担水平越低。

表3 经济政策不确定性与企业风险承担

注:表中括号内为在企业层面聚类调整的t检验值;*、** 、*** 分别表示在10%、5%和1%的显著性水平上显著。下同。

表4给出了模型(4)的回归结果。表4回归结果的被解释变量和表3中的被解释变量一致。从表4结果来看,虽然采用两种不同衡量方法计算企业风险承担水平作为被解释变量,但是经济政策不确定性的回归系数均为负值(两个回归结果中的系数分别为-0.1377和-0.3899),并且这些回归系数在1%的显著水平上显著,这一结果仍然支持假设1的理论分析和回归结果。进一步地,从表4中我们还可以发现,在采用两种不同方法计算的企业风险承担水平作为被解释变量的两个回归结果中,企业规模和经济政策不确定性交乘项的系数分别为0.0051和0.0153,而且这些回归系数均在1%的显著水平上显著,上述结果恰好验证了假设2的结论,即企业规模越小,经济政策不确定性对企业风险承担水平的负向影响越大。由于控制变量的回归结果具有较好的稳健性,此处及下文不再赘述。

表4 经济政策不确定性、企业规模与企业风险承担

表5给出了假设3的回归结果。表5中的被解释变量和表3相同,是采用前文所述的两种不同方法计算的企业风险承担水平。从表5的回归结果可以看出,两个回归结果中核心解释变量经济政策不确定性前的回归系数α1均在1%的显著水平上为负值,这一结果仍然支持假设1。表5中第(1)、(2)个回归结果中经济政策不确定性和企业成长性构成的交乘项前的系数α2的值分别为0.0050和0.0106,并且均在5%的显著性水平上显著,以上实证结果表明企业成长性越差,经济政策不确定性对其风险承担的负向影响越大,这一结果也意味着本文的第3个假设得到了验证。

表5 经济政策不确定性、企业成长性与企业风险承担

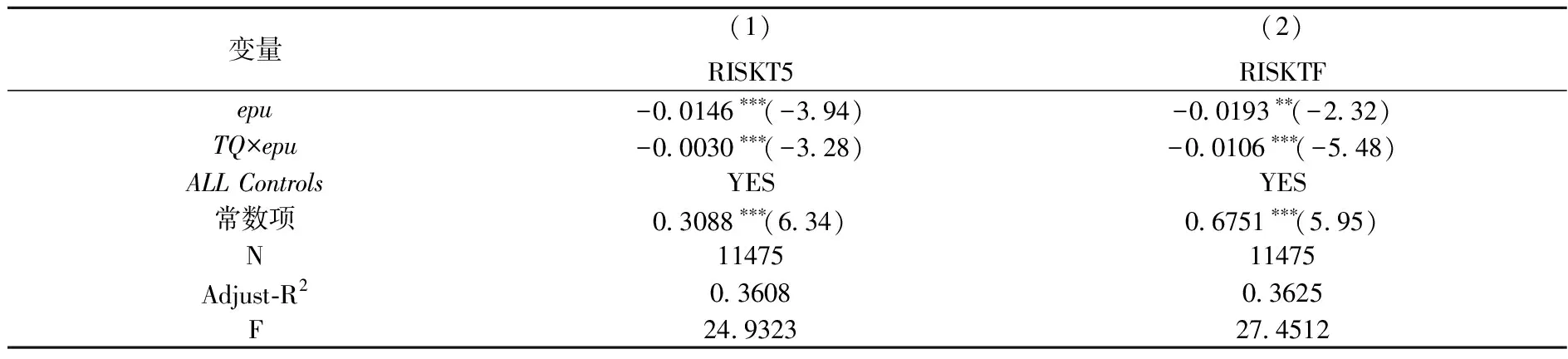

表6给出了本文第4个假设的回归结果。表6第(1)、(2)个回归结果的被解释变量仍然是采用前文所述的两种不同方法计算的企业风险承担水平。从表6我们可以看出,经济政策不确定性指数的回归系数在两个回归结果中均显著为负值,而且经济政策不确定性指数和企业投资机会交乘项的回归系数均在1%的显著性水平上显著为负值,这一回归结果表明企业面临的投资机会越多,经济政策不确定性对其风险承担水平的负向影响越大,由此本文的第4个假设得到了验证。

表6 经济政策不确定性、投资机会与企业风险承担

五、稳健性检验

(一)替换核心解释变量

为了检验本文结论的稳健性,参考李凤羽和杨墨竹(2015)[32]的研究,以每季度最后一个月的经济政策不确定性指数代表当季的经济政策不确定性指数,然后取4个季度经济政策不确定性指数的均值作为年度经济政策不确定性指数的代理变量。类似地,为了消除与企业层面数据数量级的差异,我们对年度指数也做了除以100的处理。

在更换经济政策不确定性的的衡量指标后,本文所有回归结果的结论并没有发生改变,由此表明了本文研究结论的稳健性(限于篇幅,稳健性检验结果未报告,作者备索)。

(二)内生性问题

国家在制定宏观经济政策时不仅会考虑微观企业的运行环境,而且会考虑到经济运行的各个方面。因此,微观企业的行为很难影响到全部的国家宏观经济政策,所以经济政策不确定性和企业风险承担之间几乎不存在反向因果关系。但是考虑到本文结果的稳健性,我们借鉴王义中和宋敏(2014)[33]的研究,采用滞后一期的美国经济政策不确定性指数(usepu)作为中国经济政策不确定性指标的工具变量。在此基础上,我们采用两阶段最小二乘估计(2SLS)进行回归。结果表明,在使用工具变量控制了可能存在的内生性后,各变量回归结果的系数依然显著(限于篇幅,文章未列出结果,作者备索)。

六、结论及政策建议

虽然经济政策不确定性是影响企业风险承担水平的重要因素之一,但是现有文献较少关注经济政策不确定性对企业风险承担的影响。因此本文基于2008年全球金融危机后我国经济运行和宏观经济调控政策的现实特征,采用Baker et al.(2013)[5]基于文本分析法构建的中国经济政策不确定性指数并结合我国上市企业的财务数据构建面板数据模型研究了经济政策不确定性对企业风险承担的影响。研究的结果表明,经济政策不确定性越高,企业风险承担水平越低。进一步地,本文的研究还发现,企业规模越小、成长性越差,经济政策不确定性对企业风险承担水平的负向影响越大;企业面临的投资机会越多,经济政策不确定性对企业风险承担水平的负向影响越大。这一研究结果意味着经济政策不确定性的增加不仅会显著降低企业的风险承担水平,而且对于不同特征的企业来说,经济政策不确定性对其风险承担水平的影响具有显著的差异。

本文的研究不仅丰富了宏观经济政策与微观企业行为领域的文献,而且对企业发展和宏观经济政策的制定均具有重要的启示。从企业层面来看,企业应加强内部治理水平,提高自身成长性,扩大自身规模,从而减少外部经济政策不确定性对企业风险承担水平的影响。从宏观经济政策制定的角度来看,在我国大力推进供给侧结构性改革的背景下,宏观经济政策的制定和实施应该保持连续性和稳定性,提高政策的精准性,进而为企业提供相对稳定的预期,促进企业提高风险承担水平并进而增加企业R&D投入和提高社会全要素生产率。