EVA考核背景下差异化战略与成本粘性关系研究

2019-11-16屈文彬刘雪丽

屈文彬 刘雪丽

【摘要】 文章以国资委提出的EVA业绩评价制度引发管理者经营行为转变为背景,选取沪深两市A股国有上市公司作为样本数据,实证研究了EVA考核背景下国有企业差异化战略与成本粘性之间的关系。研究发现:国有企业成本粘性因差异化战略显著增强;EVA考核的实施抑制了差异化战略与成本粘性间的影响关系,这一抑制作用在资产密集度高的国有企业中表现得更加显著,而在资产密集度低的国有企业中抑制作用没有显著体现。文章的研究贡献在于:深化了EVA考核的制度效果,对国有企业从EVA角度进行战略调整和成本管理具有一定的借鉴意义。

【关键词】 差异化战略;EVA考核;成本粘性;资产密集度

【中图分类号】 F275 【文献标识码】 A 【文章编号】 1002-5812(2019)18-0016-06

一、引言

成本是企业持续经营必须要付出的支出,在经济发展新常态下,业财一体化的管理会计更能够满足企业科学发展的需求,因此管理会计中成本这一概念备受关注。Anderson,Banker 和 Janakiraman(2003)等在对企业实际发生成本的深入研究中发现,企业业务下降时成本的减少速度明显低于业务增加时成本的增加速度,这一特征被称为“成本粘性”,该发现表明企业收入与资源投入存在非对称关系并导致冗余资源的存在,增大了企业面临的风险。Banker et al.(2010)基于成本粘性的众多经验研究认为,调整成本、管理者预期、代理成本是引发企业成本粘性的三个典型性因素。受国外学者对公司成本粘性相关研究的启发,国内学者研究认为,我国企业存在同样的问题,并且呈现出产权性质和行业差异的特征。因此,企业业务量变动下的非对称成本调整差异引起了人们的思考:企业内外部环境如何变动才能有效应对成本粘性带来的风险呢?

基于战略成本管理理论,不同的战略选择会产生差异性的成本结构,因此管理者为达到经营目标会主动对企业成本结构与经营战略做出调配(周兵等,2016)。立足于知识经济时代,创新性的差异化战略是企业抢占市场的前提,为获取持续经营的资源,管理层对差异化战略的选择必然导致多样的成本性态。为有效提升企业人员的管理效率,发挥企业价值创造与提升机制,国资委提出的EVA业绩考核办法从理论和制度视角规范央企管理层的经营行为,有利于降低资源错配风险。差异化战略在影响企业内部成本支出的同时,外部环境的变化又对这一影响机制发挥了什么作用呢?成本粘性的存在已经毋庸置疑,而在政府推行的制度条件下研究企业战略选择对成本粘性的影响仍是一片盲区。借助于EVA这一创新性的评价机制,本文试图深入探索在EVA考核背景下国有企业差异化战略如何影响成本粘性,这将有助于深入研究国有企业战略实施与EVA评价机制的综合治理效应。

二、文献综述

(一)差异化战略与成本粘性

实施差异化战略的目标是创造出区别于同类企业的产品或服务以应对同质化产品带来的产业风险,建立企业核心竞争力,因此需要在核心技术、产品和用户端等方面做出优化措施。杨澄(2018)以沪深上市公司为研究样本,将差异化战略分为长期和短期两种形式,发现由于企业面临波动的经营环境,短期差异化战略下企业成本粘性得到促进,而在实施长期差异化战略过程中逐渐形成的独特市场竞争优势促使企业业绩趋于平稳,降低了成本粘性。江伟、涂柳媚(2014)认为,在金融危机背景下,差异化战略强化了企业成本粘性,这一发现与颉茂华等(2016)的研究结果一致,深入研究还发现,金融危机的发生弱化了差异化战略对企业成本粘性的影响关系。

(二)EVA研究相关文献

《中央企业负责人经营业绩考核暂行办法》规定,自2010年1月1日起,央企负责人的年度业绩考核指标由ROE转变为EVA,该举措有助于引导企业由利润向价值方向转变。对会计项目调整和股东利益的强调决定了EVA对业绩的描述更加准确:第一,部分项目由资本化替代费用化并对关键指标作出调整,从源头上遏制了管理者的非效率行为;第二,关注股东价值和剩余价值,引导管理者在决策时更多地考虑股东利益。目前国内外学者对EVA的研究方向主要从以下方面展开。

1.EVA效度问题。当前EVA指标受到了很多学者的肯定,赵岩、陈金龙(2012)肯定了EVA指标评价央企业绩的科学有效性。Stephen(2014)认为,EVA可以有效衡量企业业绩,提升EVA指标值有利于企业创造更多的财富。然而部分学者对EVA指标评价体系持怀疑态度。第一,EVA评价体系的根源是以会计利润为基础的调整后数据。王化成等(2004)的研究结果显示,EVA与净利润相比没有明显相对信息含量优势;与传统收益部分构成内容相比,EVA提供的增量信息含量稍显不足。第二,EVA指标是一个绝对值,无法体现经济效率,且规模、类型不同的企业无法直接比较。第三,受主观因素制约和多步骤调整得到的EVA指标极有可能歪曲企业价值的真实性。Biddle等(1997)研究得出EVA指标值只能以40.5%的有效性解释股价,并且EVA指标与股票收益的相关性低于传统会计指标。

2.EVA经济后果研究。(1)EVA与投资效率。EVA指标与管理层晋升、薪酬相结合的特点决定了其具有明显的激励作用,促使管理者的投资意识更加谨慎,抑制了企业的过度投资(张先治、李琦,2012)和投资不足行为(何艺、徐全华,2016)。(2)EVA与企业价值。EVA关注股权资本回报,反映公司对股东的价值创造效应。然而学者对EVA与企业价值的关系研究并未达成共识。池国华等(2013)认为,EVA考核能够抑制国有企业管理层的过度投资行为,进而提升企业价值。但部分学者因研究方式、切入点不同得出了与上述研究不一致的结论。Griffith(2004) 研究發现,实施EVA考核后股票的市场表现相悖于预期效果。(3)EVA与企业创新。创新投入是企业的一种远期投资行为,EVA作为企业价值创造能力的反映器,其值越大,表明企业有更强大的盈利能力和坚实的财务基础。如池国华等(2016)、胡海波和颜佳琳(2017)等都发现EVA考核显著提升了企业创新水平。

+β2Dec×Ln(REVi,t/REVi,t-1)+β3Dec×Ds×Ln(REVi,t/

REVi,t-1)+β4Dec×GGDP×Ln(REVi,t/REVi,t-1)+β5Dec×EI×Ln(REVi,t/REVi,t-1)+β6Dec×AI×Ln(REVi,t/REVi,t-1)+β7Dec×Suc-Dec×Ln(REVi,t/REVi,t-1)+β8Dec×LEV×Ln(REVi,t/REVi,t-1)+ε (模型2)

EVA考核如何作用于差异化战略与企业成本粘性间的关系呢?借鉴刘凤委和李琦(2013)的研究思路,本文将EVA考核定义为哑变量,以2010年国资委实施EVA考核为时间节点,如果样本在2010年及以后取1,否则取0。另外在模型2的基础上加入变量EVA考核及EVA考核与差异化战略的交乘项,扩展为模型3。若交乘项系数β5显著>0,则EVA考核的制度作用显著,即实施EVA考核弱化了差异化战略对国有企业成本粘性的影响力度,假设2得到证实。

Ln(SG&Ai,t/SG&Ai,t-1)=β0+β1Ln(REVi,t/REVi,t-1)

+β2Dec×Ln(REVi,t/REVi,t-1)+β3Dec×Ds×Ln(REVi,t/

REVi,t-1)+β4Dec×EVA×Ln(REVi,t/REVi,t-1)+β5Dec

×Ds×EVA×Ln(REVi,t/REVi,t-1)+β6Dec×GGDP×Ln(REVi,t/REVi,t-1)+β7Dec×EI×Ln(REVi,t/REVi,t-1)+β8Dec×AI×Ln(REVi,t/REVi,t-1)+β9Dec×Suc-Dec×Ln(REVi,t/REVi,t-1)+β10Dec×LEV×Ln(REVi,t/REVi,t-1)+ε (模型3)

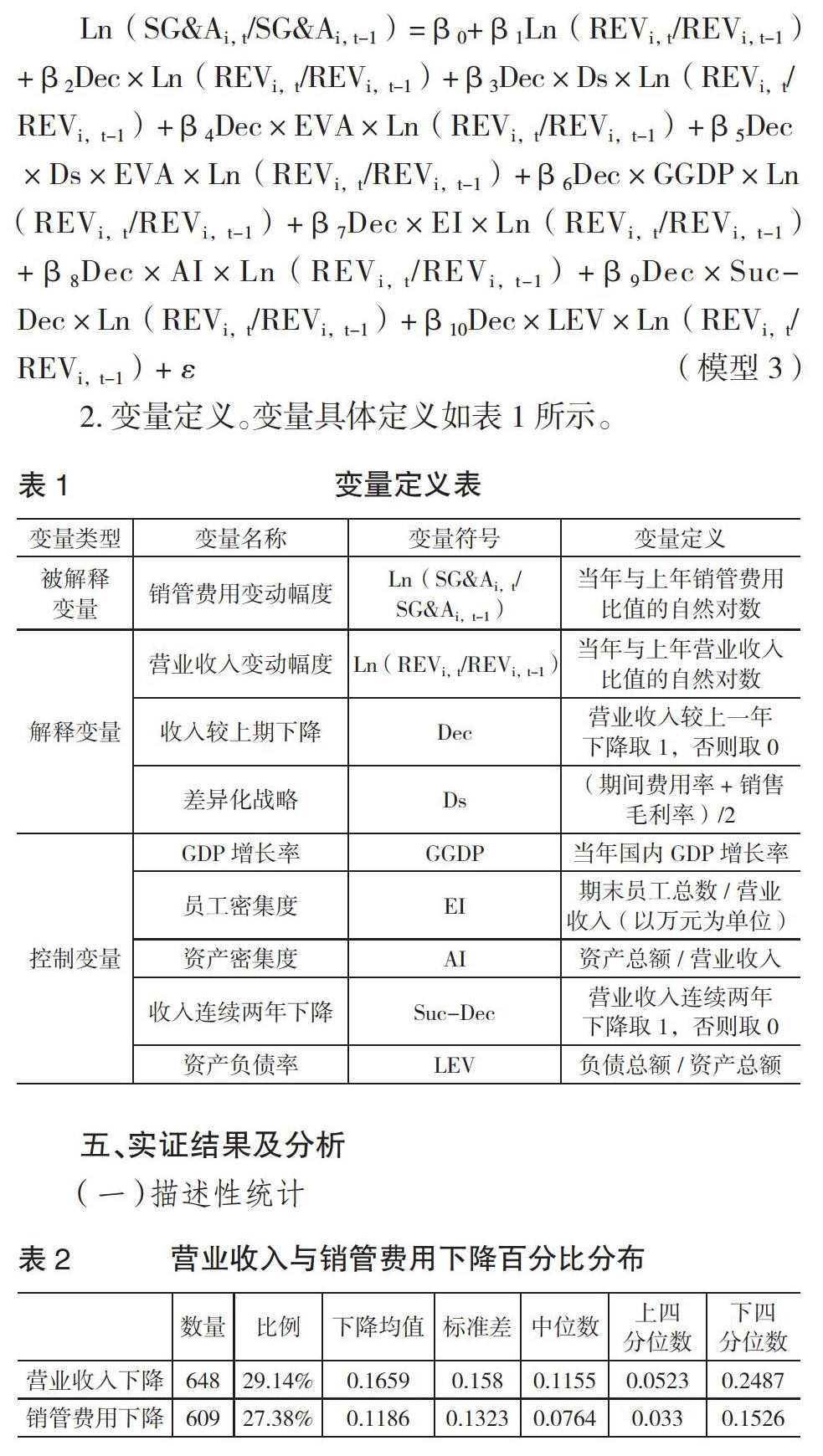

2.變量定义。变量具体定义如表1所示。

五、实证结果及分析

(一)描述性统计

从表2可以看出,在全样本中,有29.14%的观测企业当期收入较上期有所下降,且其下降均值为16.59%。有27.38%的观测企业当期的销管费用较上期有所下降,下降均值为11.86%。这说明在收入下降的企业中存在销管费用并未下降的可能,且销管费用低于收入的下降均值,初步表明了我国国有上市公司存在成本粘性问题。

下页表3列示了其他主要变量的描述性统计分布,从全样本来看,营业收入的最大值为2 880 311百万元,均值为15 123.53百万元;销管费用的平均值为1 089.55百万元;差异化战略最大值为1.1342,最小值为-0.0539,均值为0.1755,这说明部分企业差异化战略的实施力度较大且企业间差异化战略力度存在明显不同;约有29%的国有企业收入较上期下降;Sue-dec的样本均值为0.12,说明收入连续两年下降的国有企业大约在12%左右,反映了部分国有企业经营状况存在恶化趋势。员工密集度均值为0.0141;资产密集度均值为2.15;资产负债率均值为51.13%,说明企业整体负债水平较高。

(二)回归分析

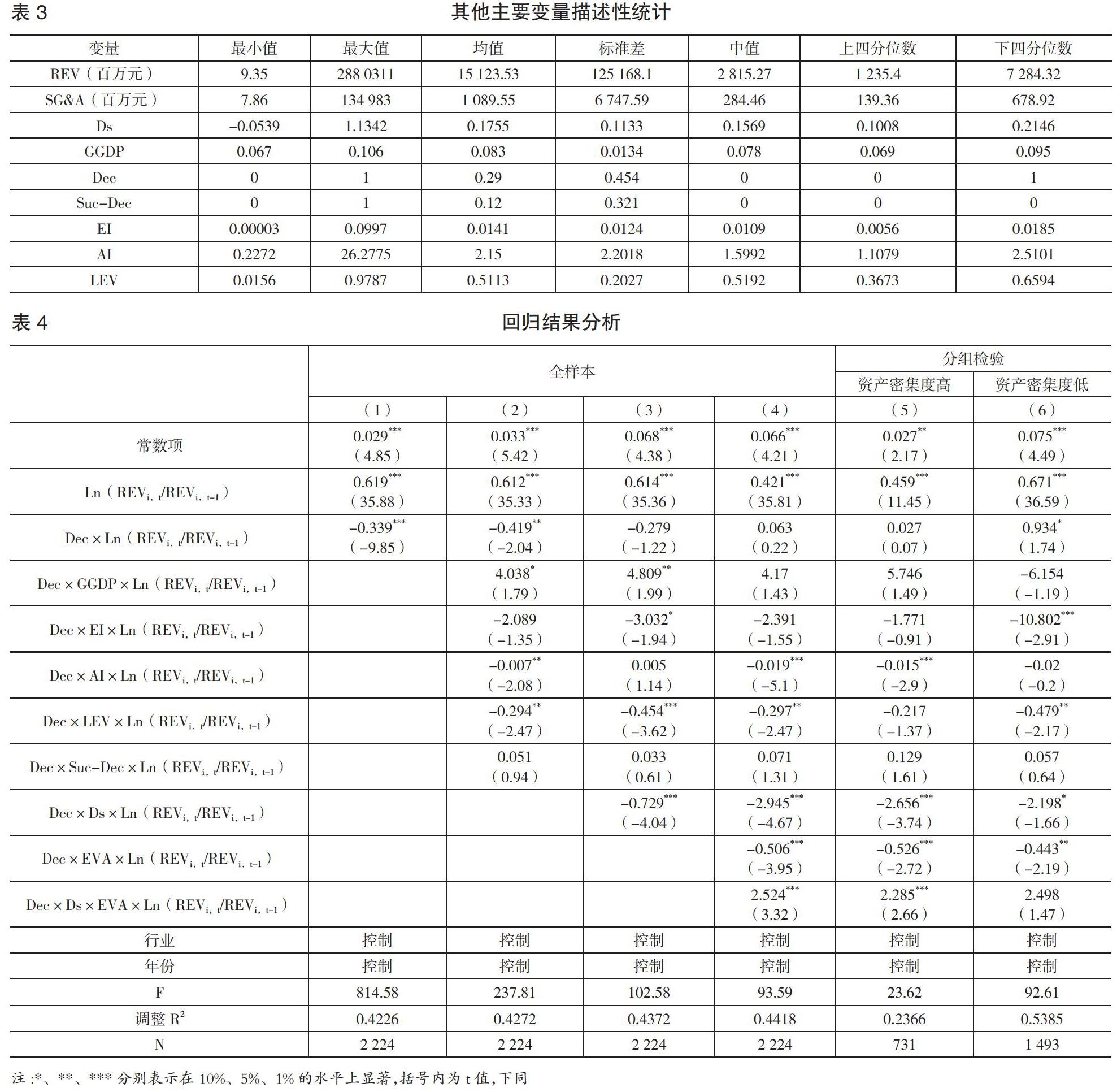

1.成本粘性存在性检验。表4第(1)列为不考虑控制变量下的国有企业成本粘性存在性回归结果,β1=0.619,β2=-0.339,且都在1%的水平上显著,同时有β1>β1+β2成立。可以解释为营业收入每上升1%,销管费用上升61.9%;而营业收入每下降1%,销管费用下降28%(61.9%-33.9%),表明收入上下变化幅度一致时,成本费用向下调整得更少,证实了国有企业存在成本粘性这一事实。表4第(2)列中加入了相关控制变量后,从系数β1和β2正负性及显著性来看,主要变量体现的回归结论没有变化,国有企业存在成本粘性仍能证实。

2.差异化战略与成本粘性实证分析。表4第(3)列列示了差异化战略与成本粘性关系的实证结果,β3在1%的水平上显著为负(β3=-0.729,t=-4.04),这表明企业差异化战略对国有企业成本粘性有加剧作用,即国有企业成本粘性随差异化战略的实施显著增强,为假设1提供了实证支持。

3.差异化战略、EVA考核与成本粘性的实证分析。表4第(4)列列示了加入变量EVA考核及EVA考核与差异化战略交乘项共同作用的检验结果,β3的系数为-2.945,β4的系数为-0.506,交乘项系数β5为2.524,且三者都在1%的水平上显著,表明EVA考核的实施抑制了差异化战略对企业成本粘性的加剧作用,与本文假设2相符。这可能是因为在EVA业绩考核这一政策执行后,出于各方利益考虑,管理层为更加客观地反映真实业绩和个人业务能力,实施差异化战略的国有企业在成本决策中采取更加谨慎的态度,削减了部分不必要成本,因此我们认为EVA考核的实施显著抑制了差异化战略对国有企业成本粘性的影响。

(三)进一步研究

在面临业务量水平的变动时,不同的资本结构导致企业成本费用的调整存在差异。为检验EVA考核对差异化战略与成本粘性的抑制机制是否存在公司属性上的差异,按照孔玉生等(2007)对公司属性的测度指标,本文选取资产密集度(资产总额/营业收入)指标并按其均值将样本企业划分为高资产密集度和低资产密集度企业,分组进行回归分析。上页表4中第(5)列列示了高资产密集度国有企业的分析结果,β3=-2.656,β4=-0.526,交乘项系数β5=2.285,且都在1%的水平上显著,而表4第(6)列在资产密集度低的样本中β5=2.498,没有通过显著性检验,说明在资产密集度高的国有企业中,实施EVA考核对差异化战略与企业成本粘性关系的抑制效应更显著,EVA的治理效应更优。究其原因可能是因为在资产密集度较高的企业里,可控成本较低,较高的成本粘性更易影响企业、管理层等的利益。而良好的公司治理环境能够削弱代理冲突对成本粘性的加剧作用(谢获宝、惠丽丽,2014),为获得更优的业绩评价指标,在资产密集度高的企业中,治理层对EVA反应更为敏感。而对资产密集度较低的企业来说,可控成本和成本调控的灵活性高于前者,成本粘性对企业绩效的影响低于前者,管理层对EVA考核的敏感度也稍逊于前者。

六、稳健性检验

本文采用替换被解释变量的方法检验模型的稳健性,在销管费用的基础上加入营业成本从而扩大被解释变量的范围。重新整理后的回归分析结果如表5所示,与表4相比,关键变量的系数正负和显著性基本吻合,说明本文的研究结论在两次检验中保持一致性。

七、结论及建议

发挥战略决策效应,优化企业绩效考核评价,降低成本粘性是企业和社会各界关注的焦点。本文在实施EVA考核这一政策背景下,以2008—2017年国有上市公司为研究样本,实证研究了差异化战略与成本粘性间的关系,更进一步地从EVA考核角度拓展研究结论。研究发现:(1)差异化战略作为企业的一种战略选择,显著加剧了国有企业的成本粘性。(2)国有企业差异化战略与成本粘性间的关系在实施EVA评价之后有所减弱,且EVA的制度效应在资产密集度高的国有企业中更加显著。

战略选择和EVA绩效评价均影响管理层的决策判断与成本管理行为。厘清其中的内在机制为公司治理、制定考核目标、成本管控等方面提供了指导意义。本文从成本性态视角为国有企业实施差异化战略和进一步引进和完善EVA考核提供了数据和理论分析,为企业战略决策和绩效评价提供导向,为国有企业从“规模发展”向“价值发展”提供了理论支撑。本文的研究启示主要体现在以下两个方面:(1)合理控制差异化战略投资力度,减弱成本粘性的影响。这要求企业要重点考虑其战略与企业定位的匹配性,实施差异化战略时企业一方面要考虑资金、市场等变动性问题,另一方面要建立战略与成本之间相互平衡与制约机制,以缓解代理和信息不对称等问题引发的成本调整,降低成本粘性的影响。(2)进一步优化和推广EVA评价体系并建立良好的内外部环境以充分发挥其作用。作为新兴的绩效评价体系,EVA的推进有利于管理者做出更加谨慎的决策行为。尽管EVA体系存在短板,但总体来说其优势较为明显。因此积极拓展EVA理念的深度和加强EVA评价体系的应用是引导国有企业提升成本控制水平和管理效率的关键步骤。同时政府机构应该充分发挥监督管理者的作用,建立良好的市场环境,引导和规范企业行为,促进企业和市场良性发展。X

【主要参考文献】

[1] Anderson,M.C.,R.D.Banker,and S.N.Janakiraman.Are Selling,General,and Administrative Costs“Sticky”? [J].Journal of Accounting Research,2003,(1).

[2] Banker R.,Byzalov D.,Plehn-Dujowich J.Sticky Cost Behavior:Theory and Evidence[R].Working paper,2010.

[3] 周兵,鐘廷勇,徐辉,任政亮.企业战略、管理者预期与成本粘性——基于中国上市公司经验证据[J].会计研究,2016,(7).

[4] 杨澄.差异化战略、产业政策与成本粘性[J].暨南学报(哲学社会科学版),2018,(2).

[5] 江伟,涂柳媚.金融危机、竞争战略与成本粘性[J].财会月刊,2014,(18).

[6] 颉茂华,刘斯琴,杨彩霞.产品市场竞争度、竞争战略选择对成本黏性的影响研究[J].产业经济研究,2016,(1).

[7] 赵岩,陈金龙.央企经营业绩的EVA评价有效性研究[J].宏观经济研究,2012,(6).

[8] Stephen F O Byrne.Three versions of perfect pay for performance[J].Journal of Applied Corporate Finance,2014,(1).

[9] 王化成,程小可,佟岩.经济增加值的价值相关性——与盈余、现金流量、剩余收益指标的对比[J].会计研究,2004,(5).

[10] Gary C.Biddle,Robert M.Bowen,and James S.Wallace.Does It Beat Earnings? Evidence on Associations with Stock Returns and Firm Values[J].Journal of Accounting and Economics,1997,(24).

[11] 张先治,李琦.基于 EVA 的业绩评价对央企过度投资行为影响的实证分析[J].当代财经,2012,(5).

[12] 何艺,徐全华.管理者变更、EVA考核与投资不足[J].财会月刊,2016,(24).

[13] 池国华,王志,杨金.EVA考核提升了企业价值吗?——来自中国国有上市公司的经验证据[J].会计研究,2013,(11).

[14] Griffith.J M.The True Value of EVA[J].Journal of Applied Finance,2004,(14).

[15] 池国华,杨金,张彬.EVA考核提升了企业自主创新能力吗?——基于管理者风险特质及行业性质视角的研究[J].审计与经济研究,2016,(1).

[16] 胡海波,颜佳琳.国企EVA考核、R&D投资与可持续价值创造[J].财会通讯,2017,(7).

[17] Jensen,M.C.,and W.H.Meckling.Theory of the Firm:Managerial Behavior,Agency Costs,and Ownership Structure[J].Journal of Financial Economics,1976,(4).

[18] 谢获宝,惠丽丽.代理问题、公司治理与企业成本粘性——来自我国制造业企业的经验证据[J].管理评论,2014,(12).

[19] David J S,Hwang Y,Buck K W P.The Performance Effects of Congruence between Product Competitive Strategies and Purchasing Management Design[J].Management Science,2002,(7).

[20] 李健,陈传明,孙俊华.企业家政治关联、竞争战略选择与企业价值——基于上市公司动态面板数据的实证研究[J].南开管理评论,2012,(6).

[21] 刘凤委,李琦.市场竞争、EVA评价与企业过度投资[J].会计研究,2013,(2).

[22] 孔玉生,朱乃平,孔庆根.成本粘性研究:来自中国上市公司的经验证据[J].会计研究,2007,(11).

【作者简介】

屈文彬,女,中国地质大学(武汉)经济管理学院会计系副教授,管理学博士;研究方向:成本管理会计、资源环境会计。

刘雪丽,女,中国地质大学(武汉)经济管理学院硕士研究生;研究方向:成本管理会计。