以蚂蚁金服为例,剖析小股权控股模式

2019-09-23卢庆华

卢庆华

6月13日,一则“阿里巴巴计划筹资100亿美元,赴港完成二次上市”的消息再次引发人们对阿里巴巴的广泛关注。作为中概股成功代表之一,阿里巴巴历经20年的发展之路,旗下的布局生态已枝繁叶茂。

以蚂蚁金服为例,作为阿里巴巴生态中仍未上市的巨头之一,马云仅通过1.2%的股权占比,就能牢牢掌控着这头近万亿元估值的“独角兽”,他是如何做到的?

控股结构:有限责任VS有限合伙

蚂蚁金服是马云系下除阿里巴巴以外的另一大业务板块,于2014年10月正式成立。

其曾用名为浙江阿里巴巴电子商务有限公司,2014年6月更名为浙江蚂蚁小微金融服务集团有限公司,于2016年12月完成公司改制后,更名为现在的浙江蚂蚁小微金融服务集团股份有限公司。

蚂蚁金服早期只有马云和谢世煌2个股东,马云任董事长和法定代表人;2013年后增加员工持股平台成为蚂蚁金服的股东,公司的董事长和法定代表人也变更为彭蕾;对外进行融资后,现在共有23家股东,马云间接持有蚂蚁金服约1.2%的的股份。

马云能用约1.2%的股份控制蚂蚁金服,关键在于其对有限合伙企业机制的利用。

首先,就股东结构上看,蚂蚁金服的第一层股东共有23家机构,其中21家外部机构共持有23.57%的股份,两家员工持股平台——君瀚投资和君澳投资共持有76.43%的股份,员工持股平台合计持股比例超过2/3,如果公司章程没有特别设计,则2家员工持股平台加起来可掌握公司的绝对控制权。

其次,马云先由个人100%出资成立杭州云铂投资咨询有限公司,再用杭州云铂投资咨询有限公司作为员工持股平台的普通合伙人(GP)。虽然马云的出资只占两家员工持股平台出资额的0.4%~0.5%或0.04%~0.05%,却能以普通合伙人的身份和协议约定,通过执行合伙事务而实现对员工持股平台的控制。而员工持股平台共持有蚂蚁金服76.43%的股份。

从控股架构上看,的确存在马云小比例占股控制蚂蚁金服的可能性,但由此也产生一大疑问,员工持股平台的合伙人出资如何解决?

据蚂蚁金服提交的工商年报显示,其注册资本为150亿元,君瀚与君澳两个有限合伙企业一共认缴出资为114.644亿元。而君瀚与君澳共同的GP——杭州云铂投资咨询有限公司,马云仅出资500万元。

另据阿里巴巴提交给美国SEC的文件显示,马云对蚂蚁金服直接或间接持股在蚂蚁金服正式IPO前将被限制在8.8%内。

也就是说,君瀚与君澳持有的蚂蚁金服股权,除8.8%之外,其余的股权都是合伙人的。要想以500万元间接控制蚂蚁金服76.43%的股份,马云如何解决百亿元的资金缺口?

筹资来源:借鸡生蛋

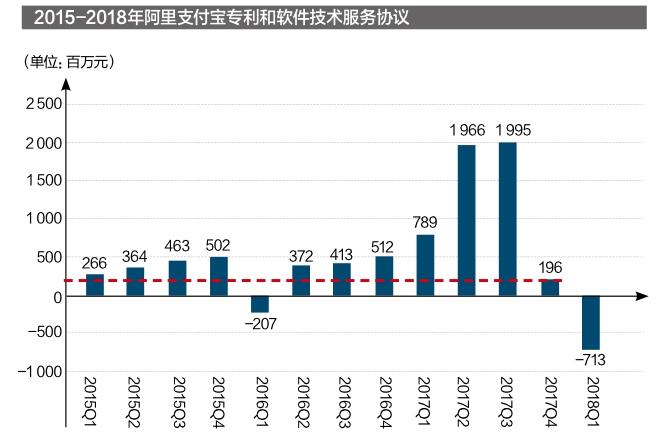

回顾阿里巴巴VIE协议我们可以发现,将支付宝剥离出阿里巴巴时,支付宝与阿里巴巴股东签署了补偿协议,即支付宝框架协议(Alipay IPLA),约定支付宝以知识产权许可费与技术服务费名义每年向阿里巴巴支付税前净利49%,直到蚂蚁金服IPO,这相当于阿里巴巴的股东拥有支付宝49%的分红权。

2014年8月,各方达成了新协议,付款方由原来支付宝支付改为由蚂蚁金服支付,并且阿里巴巴对蚂蚁金服税前利润分享从49.99%降至37.5%。如果蚂蚁金服IPO,阿里巴巴还可以选择终止“利润分享”,一次性获得IPO时蚂蚁金服总价值的37.5%的股权。

基于Alipay IPLA协议,2015-2017年间,蚂蚁金服以知识产权许可费与技术服务费名义向阿里巴巴,扣除费用后共支付48.75亿元。

同時,阿里巴巴每年给蚂蚁金服股东君瀚股权支出为37.88亿元、55.06亿元、21.88亿元,费用共计114.82亿元。恰好与君瀚与君澳114.644亿元的认缴金额对上。

如此一来,从控股架构和出资金额上,马云具备了小比例占股控制蚂蚁金服的“完美”条件。

在这样的设计下,马云除了能控制蚂蚁金服以外,当杭州云铂投资咨询有限公司执行合伙事务的员工持股平台,再向其他企业投资时,马云并不需要另外增加出资,仍可掌握员工持股平台对外投资份额的控制权。

在蚂蚁金服的架构中,控制蚂蚁金服的关键是杭州云铂投资咨询有限公司,其为员工持股平台的普通合伙人,有限责任公司的股东以其认缴的出资额为限对公司承担责任。

就是说,当用有限责任公司作为有限合伙企业的普通合伙人时,表面上看普通合伙人对合伙企业债务承担无限连带责任,但由于普通合伙人是有限责任公司,实际上最终的股东只承担有限责任。这样的模式既能以小额出资控制企业,也规避了无限责任风险,被很多基金、投资机构等采用。但是,类似的操作与《公司法》关于“公司不得成为对所投资企业的债务承担连带责任的出资人”的本意不符,如因此发生争议,不确定法院会如何认定。

虽然如此设计马云受益不小,但隐形的债务风险对于个人而言却无法避免。

杭州云铂投资咨询有限公司是马云100%持股的一人公司,《公司法》规定“一人有限责任公司的股东不能证明公司财产独立于股东自己的财产的,应当对公司债务承担连带责任”。因一人公司的股东面临连带责任的风险,现实中一些人为了规避连带责任而找另一人出资0.01%等很小的比例注册为2个股东的公司,而马云似乎宁愿冒连带责任风险也不愿意这么做。

蚂蚁金服能否登陆A股?

如今蚂蚁金服已完成股份有限公司的改制,市场上也多次传出蚂蚁金服将上市的消息。借助“有限责任公司作为有限合伙企业的普通合伙人”这一设计,马云以小比例占股掌控了蚂蚁金服,但如此一来,用有限合伙企业作为控股股东的架构是否会影响蚂蚁金服未来的上市之路?

《证券法》第166条规定,投资者申请开立账户,必须持有证明中国公民身份或者中国法人资格的合法证件,国家另有规定的除外。

现行有效的《合伙企业法》是2007年6月起实施的修订版本,合伙企业不是公民也不是法人,按证券法的规定,除另有规定外将无法开立证券账户和进行交易,意味着合伙企业不能成为上市公司的股东。

2009年申请上市的蓝色光标招股说明书显示,天津同创(合伙企业)曾在2008年6月成为蓝色光标的股东,但因合伙企业无法在证券结算中心登记,其于蓝色光标上市前的2009年1月将蓝色光标的股份全部转出。

合伙企业可成为上市公司股东的转折点发生在2009年11月,《证券登记结算管理办法》修改后的第19条规定:投资者开立证券账户应当向证券登记结算机构提出申请。

前款所称投资者包括中国公民、中国法人、中国合伙企业及法律、行政法规、中国证监会规章规定的其他投资者。

就是说,合伙企业可以开立证券账户了,合伙企业成为上市公司的股东不再存在障碍。

《证券登记结算管理办法》修改后,只比蓝色光标晚几个月上市的康芝药业,第二大股东就是合伙企业——深圳市南海成长创业投资合伙企业(有限合伙)(合伙人还包括深圳同创伟业),持股比例为6.9%;第四大股东也是合伙企业——深圳市创东方成长投资企业(有限合伙)。2个股东为合伙企业的康芝药业顺利通过IPO并于2010年5月上市。

从这些例子可以看到,合伙企业作为申请上市公司的非控股股东,不影响上市。但由此又会引申出以下两点疑问:

第一,合伙企业可以成为上市公司的股东,但可否成为控股股东?

2010年6月上市的兆驰股份,于2011年9月28日发布公告称,控股股东的名称由“深圳市兆驰投资有限公司”变更为“新疆兆驰股权投资合伙企业(有限合伙)”。已上市的兆驰股份的控股股东从有限责任公司变更为有限合伙企业,至2017年9月止,兆驰投资仍为兆驰股份持股54.4%的控股股东。

类似的变更案例还发生过多起,源于新疆为鼓励吸引股权投资企业和个人投资者到新疆投资发展,促进股权投资类企业发展壮大,出台了《新疆维吾尔自治区促进股权投资类企业发展暂行办法》《自治区工商行政管理局关于有限责任公司变更为合伙企业的指导意见》《关于鼓励股权投资类企业迁入我区的通知》等政策和文件,部分企业为享受优惠政策而将注册地迁入新疆,并将企业从有限责任公司变更为合伙企业。

第二,公司上市后控股股东可以从有限责任公司变更为合伙企业,但如果有限合伙作为拟IPO企业的控股股东是否可行?

贝达药业在2016年10月上市,公司的实际控制人是丁列明和YINXIANG WANG,丁列明则通过2个有限合伙企业共间接控制贝达药业29.74%的股份。

其中,由丁列明控制的宁波凯铭投资管理合伙企业(有限合伙)是贝达药业的第一大股东,持有22.24%的股份。凯铭投资的出资人是丁列明和他的妻子、儿子三人,丁列明的权益比例为33.33%。丁列明作为凯铭投资的普通合伙人执行合伙事务,从而控制凯铭投资持有贝达药业22.24%股份。

而丁列明控制的另一家企业——浙江贝成投资管理合伙企业(有限合伙),是员工持股平台,持有贝达药业7.5%的股份,丁列明在贝成投资拥有59.43%的权益,作为普通合伙人执行合伙事务,控制贝成投资持有贝达药业7.5%的股份。

贝达药业的第一大股东是有限合伙企业,實际控制人丁列明控制的2家企业都是有限合伙企业,而贝达药业已于2016年10月成功上市。就是说,有限合伙企业作为拟IPO企业的控股股东并不影响上市,蚂蚁金服由有限合伙企业作为控股股东的架构也不因此而影响在A股上市。

互联网时代下,公司平台化、生态化、多场景化以及高渗透已属于常态。开源开放,合作共享也是目前多数创业者必须拥有的主题思路,创业者对人才的渴望愈发变得强烈。但由于创业阶段很难为员工匹配高薪,直接授予或转让公司股权就成为吸引人才,激励员工的主要手段。如此一来,创业者的股权会随之稀释,甚至会削弱控制力,同时后面通过股权运作空间也会有限。

因此创业者可以借鉴蚂蚁金服的股权架构,根据实际情况采用1个或多个持股平台(有限合伙),目标人才和重要员工等可以通过持股平台享受公司的成长红利。创业者可以担任多数持股平台的执行事务合伙人,这样就可以达到不降低控制权就可以吸引人才、激励员工的目的,同时又保持了主体公司股权的稳定性。