保荐机构、风险资本声誉与公司IPO前后盈余信息质量

2019-09-18李建军唐松莲

李建军 唐松莲

[摘要]党的十八大提出的股票发行向注册制转变的成功前提是金融中介机构在公司IPO中替代证监会对上市公司盈余管理扮演“守门员”的关键监督角色。尽管如此,以往研究却很少关注在IPO中对上市公司盈余管理有相当影响能力的金融机构——风险资本和保荐机构对上市公司IPO中盈余管理的影响。通过实证方法首次研究了风险资本与保荐机构声誉对我国公司IPO前后盈余管理的影响,并发现:(1)保荐机构和风险资本声誉都能显著抑制公司上市前的盈余管理;对IPO后的盈余管理没有显著影响。在风险资本投资的上市公司样本中,上述结论非常显著;并且两类机构声誉存在替代效应。(2)在2009年6月保荐制度改革前,两类金融机构声誉对公司上市前的盈余管理没有显著影响;2009年6月保荐制度改革后,两类金融机构声誉对公司上市前的盈余管理有显著抑制作用。

[关 键 词]盈余管理 保荐机构 风险资本 声誉

[中图分类号]F276.6 [文献标识码]A [文章编号]1008-7672(2019)03-0051-12

一、 引言

2013年11月15日中共中央下发的 《中共中央关于全面深化改革若干重大问题的决定》指出要推进我国股票发行注册制改革。同年11月30日证监会制定并发布《关于进一步推进新股发行体制改革的意见》,这被认为是我国从核准制向注册制转变的重要步骤。政府部门在同一个月内的两大文件传递出强烈的信号——我国新股发行最终要由“市场起决定性作用”——让二级市场投资者对股票进行筛选,从价值投资的角度对真正创造利润的公司进行投资,有效实现我国股票市场价值投资和资源配置完美结合的功能。新股发行注册制意味着证监会在新股发行中对申请公司发行信息尤其是盈余信息的监督责任将向负责股票发行的保荐机构转移,实际上在11月30日的文件中对保荐机构的盈余信息审核和监督已经作了明确规定。保荐机构对于新股发行中盈余信息的监督功能是否有效实施决定着“股票市场起决定性作用”是否能真正实现。一方面,二级市场的机构投资者、分析师都以新股发行中披露的盈余信息作为投资分析主要依据。另一方面,发行公司大股东出于成功IPO,增加资金募集规模和自身股票价值的动机,发行公司有改变公司会计政策,粉饰公司盈余数据的动机。一般将公司粉饰盈余信息的行为称为盈余管理。但是,盈余管理程度比较严重的公司上市后的长期股票市场收益会比较差,会严重损害二级市场投资者的利益。

我国即将实施的IPO改革浪潮中,新股发行中的保荐机构能够担当上市公司盈余信息质量监管的重任吗?近年来,频频传出保荐机构保荐的公司财务造假的丑闻。2011年和2013年,平安证券分别因胜景山河、万福生科保荐项目中的盈余信息造假问题被证监会重罚——签字保荐人保荐资格被取消,在万福生科项目的罚款甚至高达7650万元;平安证券被暂停3个月保荐资格。出于对申请发行公司盈余信息质量的担忧,2013年1月,证监会要求申请上市的882家公司以及保荐机构对申请上市公司2012年盈余数据进行自查并上报证监会。那么,自2004年我国保荐制度实施以来,我国保荐机构尤其是高声誉的保荐机构能有效监督申请发行公司,能保证发行公司盈余信息质量吗?

同时,还存在另一股有能力影响申请发行公司盈余管理行为的重要力量——发行公司中的风险资本股东。风险资本一般会在投资企业的过程中通过签订投资契约的方式获得超过其持股比例的控制权,如融资以及上市的一票否决权、董事会表决权。同时,风险投资7-10年的封闭式基金运作模式决定着风险资本一般会选择在投资企业IPO后1年左右减持其股份,并向投资人进行清算分配。所以,风险资本在投资企业中对重大决策的控制权和其上市后快速减持的目标使其对申请上市企业的盈余信息质量存在影响能力和动机。那么,在我国股票发行市场中,风险资本尤其是高声誉的风险资本如何影响发行公司上市前后的盈余管理,风险资本与保荐机构是否相互影响呢?

二、 文献回顾

到目前为止,国内外学者主要从上市公司外部环境因素和公司内部因素角度识别上市公司上市后盈余管理的影响因素。总体来说,一些学者发现财务审计机构特征、①经济周期、②退市制度、③信用评级调整、④媒体关注、⑤资本市场监管⑥以及银行监督⑦等外部环境因素会影响到上市公司的盈余管理程度。另一部分学者从公司内部因素寻找公司盈余质量的关键影响变量。范经华等、叶建芳等证实公司内部控制可以抑制上市公司的盈余管理程度。⑧⑨一些研究发现基金公司等机构投资者对于上市公司盈余管理行为也有积极的抑制效应。⑩

尽管保荐机构和风险资本在公司IPO过程中,存在影响上市公司上市前后盈余管理行为的能力和动机,但目前关于保荐机构、风险资本与上市公司盈余管理行为的研究还比较少见。Lee、Masulis研究证实在美国这样的发达资本市场中,风险资本和投资银行两类金融机构的声誉能降低上市公司上市前的盈余管理程度,并且两者有显著的替代作用。但关于风险资本、保荐机构声誉是否影响上市公司上市后的盈余管理行为,哪些因素影响两类金融机构声誉机制的发挥等重要问题,上述文献都没有深入讨论。由于我国资本市场属于新兴市场,市场投资机构、股票发行制度以及转轨经济中制度动态调整等特性,在美国发达市场成立的结论在中国市场是否仍然成立还不得而知。同时,国内外文献对于保荐机构声誉机制的探讨主要集中在保荐机构对于上市公司上市抑价率与长期股票市场收益的甄别作用。①②现有研究表明,在美国等发达资本市场保荐机构声誉能有效地降低上市公司抑价率,③提升上市公司的长期市场回报。但其他关于美国之外市场的研究却发现,保荐机构声誉对于上市公司抑价率没有显著影响。所以,研究保荐机构声誉在美国之外的新兴市场——中国股票市场中对于上市公司IPO前后盈余管理行为的影响具有重要的理論意义,是对Lee、Masulis研究的有效补充。

同樣,关于风险资本对其投资公司盈余管理的研究存在两种截然不同的结论。部分研究发现风险投资机构能通过其投资过程中获取的控制权,提升被投资企业的公司治理水平,抑制其盈余管理程度。④⑤而另一些研究却发现,风险投资机构存在显著的道德风险行为。Chahine et al.以美国及英国市场中274家有风险投资背景的企业为研究对象,发现上市前企业可操纵的应计项目显著上升;风险投资机构越多、盈余操纵程度越高的企业,其上市后的表现越差。⑥

从上述相关文献梳理不难发现:(1)目前关于新兴市场中风险资本、保荐机构声誉对上市公司IPO前后的盈余管理行为影响的研究还比较缺乏。尽管Lee、Masulis研究证实了发达资本市场中,风险资本与保荐机构声誉对公司上市前的盈余管理有显著的抑制作用。但保荐机构声誉对于抑价率和长期市场收益在不同市场作用效果完全不同一样,保荐机构声誉在中国这样的新兴市场是否发生作用还有待考察。而关于风险投资对其投资公司盈余管理的研究中忽略了风险资本的声誉效应,从平均意义的角度研究风险资本对其投资公司盈余管理的影响,并没有得到一致的研究结论。(2)风险资本、保荐机构声誉的作用范围还需要深入探讨。Lee、Masulis的研究仅仅讨论了风险资本、保荐机构声誉对公司上市前盈余管理行为的影响,对公司上市后尤其是上市一年内盈余管理的影响没有进行考察。证监会明确规定保荐机构对主板公司负责督导一年,创业板公司督导两年。同时,证监会规定风险资本可以在一年的锁定期结束后减持所持上市公司股份。所以,考察保荐机构声誉对上市后一年内盈余管理行为的影响是检验其督导期工作效果的主要方式;而对于风险资本声誉与上市公司上市后一年内盈余管理行为关系的研究则是考察风险资本是否存在通过盈余管理行为拉升股价,高位减持的道德风险行为。(3)关于风险资本、保荐机构声誉对于上市公司上市前后盈余管理行为影响的调节因素研究还需要加强。Lee、Masulis的研究并没有考察两类金融机构声誉作用于上市公司上市前盈余管理的调节因素。2004年我国实行保荐人制度以来,证监会对于保荐机构的监管力度是动态调整的,尤其是在2009年强化保荐机构保荐责任和内部审核前后。那么,政府监管强度的动态调整是否会影响保荐机构和风险资本声誉作用效应的发挥呢?上述问题都值得我们深入进行考察,更好地为我国证券监管部门的股票发行监管和改革提供理论依据和经验支持。

三、 研究设计

(一) 数据与样本

本文研究的样本区间为2004年1月至2012年11月,主要数据来自Wind数据库上市公司IPO发行数据库,该数据库是目前我国上市公司研究中最常用的数据库之一。此外,上市公司前十大股东中风险投资机构识别主要通过投中集团的专业股权投资数据库CVsource(www.cvsource.com.cn)和清科集团私募通股权投资数据库(www.pedata.cn)中风险投资机构目录进行手工甄别和筛选,并通过这两个数据库手工整理上市公司中领投风险投资机构的成立时长(年龄)、管理资本规模、累计投资的项目数量以及退出的项目数量。上市公司保荐机构每年保荐上市公司的数量,保荐上市公司市值等数据也来自wind数据库。此外,本文样本剔除了样本中金融类上市公司和计算盈余管理数据中存在数据缺失的上市公司,共得到1239个上市公司样本。

(二) 变量定义

1. 预测变量

本文主要考察风险投资机构和保荐机构声誉对于上市公司IPO前后盈余管理的影响。关注的预测变量有上市公司上市前一年年末的应计盈余;上市公司上市当年年末的应计盈余管理。应计盈余管理的计算方法主要采用经典文献中采用的Dechow et al.(1995)模型:

=α0+α1+α2+εi,t

(1)

其中,TAit为企业i在第t年度的总体应计项目,计算方法为会计净利润减去经营活动产生的现金净流量;Ai,t-1为企业i在第t-1年度的总资产;ΔREVit为企业i在第t年度的营业收入减去第t-1年度的营业收入;PPEit为企业i在第t年度的总固定资产; εi,t为企业i在第t年度的随机误差项。

2. 主要解释变量

解释变量主要是IPO公司中领投风险投资机构声誉和IPO公司保荐机构声誉两个变量。风险投资机构声誉通过主成分方法对该投资公司年龄、累计投资项目数量以及累计退出项目数量提炼声誉因子,再定义声誉因子超过平均水平者为高声誉者,其声誉变量VCRP取值1;否则取0。保荐机构声誉度量主要采用郭泓以及潘越等文献均采用的方法,利用保荐机构上一年保荐公司数量计算其市场份额,再定义市场份额超过平均水平者为高声誉者,其声誉变量IBRP取值1;否则取0。①②为了考察2004年实施保荐人制度以来,政府监管部门对保荐机构监管强度的动态变化,引入政府监管强度指标(sup er)。2009年中国证监会发布《〈证券发行上市保荐业务管理办法〉的决定》,从内部控制、保荐人和保荐机构责任明确以及保荐机构监管三个方面强化并落实了保荐机构和保荐人的责任,增加了对保荐机构的监管强度,此决定从2009年6月14日起施行。所以,定义政府监管强度指标sup er在2009年6月14日以前上市的公司取0;在2009年6月14日之后sup er取1。

3. 控制变量

为了控制IPO公司特征、行业特征以及公司上市审计机构特征对于上市公司盈余管理的影响,主要控制了公司规模(Size)、公司年龄(age)、公司资产收益率(ROA)、公司资产负债率(lev)、公司股权集中(Sh2t10)、审计机构声誉(ADRP)、公司行业特征(Industry)以及IPO年份。表1是本文主要变量的缩写和计算方法。在以上研究设计的基础上,构造本文的主要回归模型:

DAkit=β0+β1IBRPit+β2VCRPit+β3IBRPit×VCRPit

+βjVj+εit (2)

其中,k=0,1,…,Vj,j=1,…,m为控制变量,it表示第t年上市的第i个公司。

四、 实证结果与分析

(一) 单变量分析

本研究采用Stata12.0进行数据处理和多元统计分析。表2报告样本中主要变量的基本数据特征。2004—2012年上市公司上市前的应计盈余平均为0.00873;而IPO当年年末的应计盈余为0.0619,上市后的应计盈余水平要高于上市前的盈余水平。保荐机构的平均声誉值为0.3382,表明约有33.82%的IPO公司由高声誉保荐机构保荐。对风险资本投资的418家上市公司样本数据的描述性统计分析表明:风险投资机构声誉水平的均值为0.3341,风险投资机构成立的时间平均为78.7个月。从公司样本描述统计指标来看,我国公司上市时平均成立时间为87个月,平均债务水平为25.48%,平均ROA为9.86%;平均每家被风险资本投资的上市公司中有1.8家风险投资机构。此外,样本中70.54%的公司是2009年后上市。

(二) 多元回归分析

1. 金融机构声誉与上市公司盈余管理

首先,考察了风险投资机构、保荐机构声誉对我国上市公司IPO前盈余信息质量的影响。表3报告了主要的实证结果,通过实证分析可以得到如下主要结论:

(1) 两类金融机构声誉对公司上市前盈余管理抑制显著。2004年-2012年风险投资机构声誉、保荐机构声誉对上市公司上市前一年的应计盈余管理回归系数分别为-0.01137和-0.02216,在10%的误判概率下,两个回归系数都显著;两类金融机构声誉交互效应与上市公司上市前一年的应计盈余管理回归系数为0.01625,统计上不显著。上述实证结果表明,从2004年-2012年长期来看,风险资本与保荐机构的声誉能显著地抑制上市公司上市前的盈余管理行为,但两类金融机构声誉还不具有替代效应。

(2) 相对于没有风险资本参股公司样本,在风险资本参股公司样本中,两类金融机构声誉对上市公司盈余管理抑制作用显著性更强。在风险资本参股公司样本中,保荐机构声誉对上市公司IPO前应计盈余管理回归系数为-0.03120,在1%误判概率下显著;风险资本声誉对上市公司IPO前应计盈余管理回归系数为-0.03014,在5%误判概率下显著;同时,两类金融机构声誉交互效应对上市公司IPO前应计盈余管理回归系数为0.03663,在10%的误判概率下显著。但是,在没有风险资本参股样本中,保荐机构声誉与上市公司IPO前应计盈余回归系数仅为-0.00285,统计上完全不显著。风险资本参股的公司主要是中小规模的民营企业。所以,实证结果表明,风险资本、保荐机构声誉对于中小规模的民营企业上市过程中的盈余管理具有较好的抑制作用,而且在此类上市公司中两类金融机构声誉具有较强的替代效应。

本文关于风险资本和保荐机构声誉效应的基本结论与以往研究有所不同。Lee、Masulis对于美国市场的研究表明风险资本和保荐机构声誉效应对于上市公司IPO前盈余管理水平有非常显著的抑制作用,且两类金融机构声誉具有较强的替代性。本文的实证显示:从2004-2012年长期来看,风险资本和保荐机构声誉对于我国上市公司IPO前的盈余管理具有显著的抑制效应,但两类金融机构对于整个市场盈余水平的作用还不具有替代效应。进一步研究后,发现风险资本投资的上市公司样本中两类金融机构声誉作用非常明显,且具有显著替代效应。实证结果表明在中国这样的新兴市场中,风险资本、保荐机构声誉也能对上市公司盈余信息质量产生积极作用,但由于上市公司所有制构成、监管制度与美国还存在显著的差异,导致风险资本和保荐机构声誉效应在上市公司会计信息质量中的监督作用产生范围还比较有限。因为两类金融机构声誉在没有风险资本投资的上市公司样本和上海交易所上市公司样本中对上市公司上市前盈余管理没有显著抑制作用。

实际上,没有风险资本投资的上市公司或者上海交易所上市公司中很大一部分是国有企业改制上市的国有控股公司。产生上述结果,根本性原因可能还是我国目前股票发行由政府主导的审核制度。首先,国有公司上市与否可能更多地由政府的产业政策或者更宏观的经济考量决定,两类金融机构在国有企业股东甚至国有企业上级主管部门强大的政府背景下可能丧失影响能力。最新研究发现有政治关联的公司能显著地增加IPO的概率,本身就是国有控股的国有公司凭借其国有身份可能更容易获得IPO机会,而与保荐机构的影响无关。其次,国有公司政治关系对其IPO的决定性作用可能会使得股票市场对于风险资本、保荐机构对国有公司会计信息质量监督作用的误判。在国有公司政府身份对其上市与否有决定性影响的前提下,市场可能会认为国有公司的上市是由政府决定的,风险资本、保荐机构对国有公司上市中的会计信息质量无法形成实质性影响。在此基础上,两类金融机构也失去了监督国有上市公司会计信息质量的激励,因为此时国有上市公司会计信息质量与其声誉没有挂钩。因此,在政府主导的国有企业上市过程中,由于风险资本、保荐机构在国有企业上市中监督博弈能力、监管激励被弱化,导致金融机构对国有企业上市盈余管理抑制作用丧失。

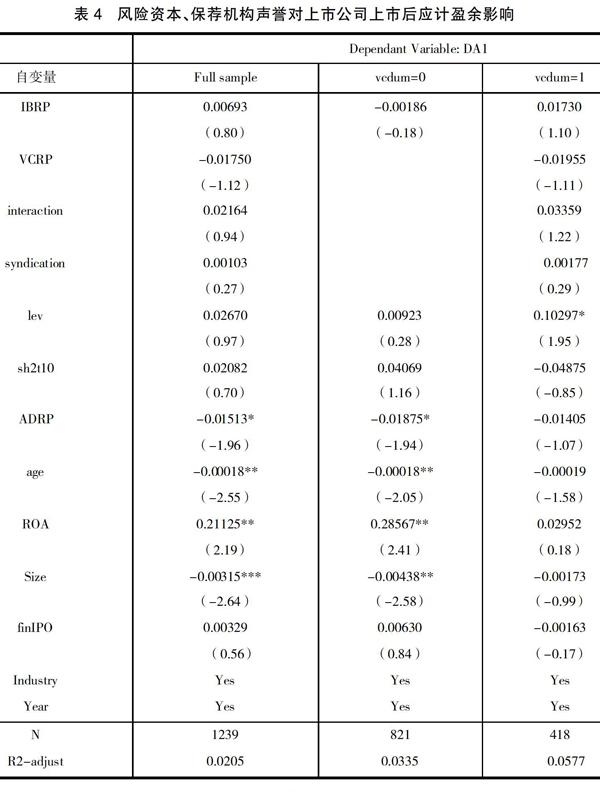

同时,我们还进一步从整体上检验了风险资本和保荐机构声誉对我国上市公司IPO当年年末的应计盈余的影响。表4的实证分析表明:风险投资机构声誉比保荐机构声誉能更高程度地降低上市公司IPO后的应计盈余程度,因为风险投资机构声誉几乎在所有分类样本回归中都与上市公司IPO后应计盈余水平负相关;而保荐机构声誉与公司上市后的应计盈余水平正相关,但两种效应在统计上几乎都不显著。实证分析表明证监会要求保荐机构对主板公司和创业板公司IPO以后财务信息披露分別负一年和两年督导责任的制度还没有真正发挥作用。

2. 保荐制度改革、金融机构声誉与公司上市前后盈余管理

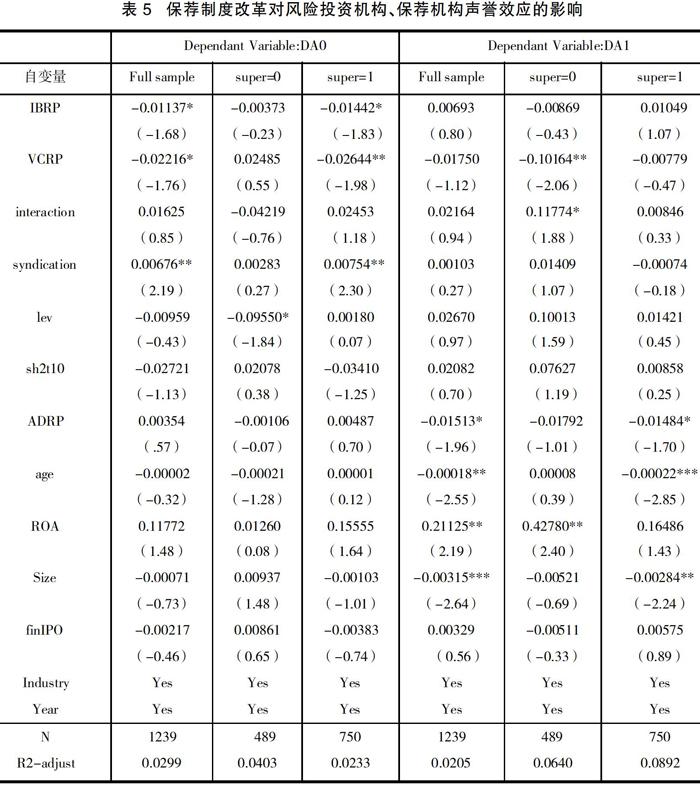

前面部分的研究主要考察风险资本、保荐机构声誉对上市公司盈余管理产生抑制作用的样本范围和时间范围。中国资本市场作为一个新兴转型经济体中的市场,一直不断进行着IPO发行制度的改革,尤其是直接影响保荐机构行为的保荐人制度改革——政府证券监管部门对保荐机构监管制度和监管执行力度都是动态变化的,尤其在2009年前后。2009年6月14日后实施的新保荐制度改革的主要内容包含保荐机构内部审核(内核制度)、保荐机构和保荐人保荐责任与惩罚的清晰界定以及对于保荐机构监管力度的加强等三个方面,这些改革举措都可能使得高声誉保荐机构在监督上市公司会计信息质量过程中的犯错成本显著增加,并使得保荐机构对上市公司盈余管理的声誉效应随之动态调整。为了考察我国2009年6月以来保荐制度改革的效果,以2009年6月作为分水岭,对风险资本和保荐机构在此前后的声誉效应进行分段样本实证分析。通过表5、表6的实证分析,能得到如下结论:

(1) 保荐责任落实和保荐机构监管力度加强对金融机构声誉效应有显著的影响。2004年2月实行保荐制度到2009年6月保荐制度重大改革前,保荐机构声誉、风险资本声誉对上市公司盈余管理水平回归系数分别为-0.00373、0.02485,在统计上都不显著。这表明,在证监会2009年6月落实保荐责任强化保荐机构监管之前的2004年2月-2009年6月间,两类金融机构声誉对上市公司盈余管理还不能有效地发挥抑制作用。从2009年6月证监会强化保荐制度责任以来,保荐机构声誉、风险资本声誉对上市公司上市前的盈余管理影响系数分别为-0.01442、-0.02644,在统计上均显著。实证结果表明:在证监会对保荐机构和保荐人责任落实到位、监管力度加强后的2009年7月-2012年12月,风险资本与保荐机构声誉效应对上市公司上市前的盈余管理水平有显著的抑制效应。同时,在证监会对保荐机构改革后,两类金融机构声誉交互项与上市公司盈余管理水平的相关系数为0.02453,统计上接近显著水平。这表明两类金融机构声誉从2009年6月后开始表现出比较明显的替代效应。

(2) 2009年6月的保薦制度责任落实对两类金融机构声誉与上市公司上市后盈余管理关系的影响有所差异。在2009年6月前后,保荐机构声誉与上市公司上市后盈余管理相关性都不显著。但是,在2009年6月前,风险资本声誉与上市公司上市后盈余管理相关性为0.10164,在5%的错判概率下显著;这表明风险资本声誉在2009年6月前能显著地抑制上市公司上市当年的盈余管理水平。在2009年6月后,风险资本声誉与上市公司上市后盈余管理水平相关性仅为-0.00779,在统计上不显著;在此期间,风险资本声誉反而不能抑制上市公司盈余管理。

本文的研究不同于王克敏、廉鹏关于保荐制度与盈余管理的研究。他们的研究对比考察2004年实施保荐制度前后上市公司IPO前后可操控性应计的变化。其研究证实保荐人制度实施后,上市公司IPO前可操控性应计显著提高;IPO后的可操控性应计在保荐制度实施前后没有显著差异。本文的研究结果与该文看起来矛盾,但实际上并非如此。本文重点是考察2004年保荐人制度实施以来的样本区间(2004年2月-2012年12月)内高声誉的风险资本和保荐机构相对于低声誉的风险资本和保荐机构是否能更好地抑制上市公司IPO前后的应计盈余程度。两者尽管都以保荐制度为研究背景,但两者的研究目标有显著差异。王克敏、廉鹏关注保荐制度实施对于上市公司盈余管理程度的影响,本质上是比较2004年前后上是公司平均的盈余管理水平是否有显著的变化;而本文强调保荐制度改革后,保荐机构、风险资本声誉对于上市公司IPO前后盈余管理的影响。所以,两篇文献比较的对象和结论都不尽相同。同时,本文还考察了2009年6月保荐机构和保荐人责任强化制度改革对金融机构声誉效应的作用。本文的研究是对王克敏、廉鹏保荐制度效率研究的补充和拓展。因为本文的研究更直接的考察和揭示了保荐制度实施以及保荐制度改革以来,保荐机构和风险资本两类金融机构对上市公司盈余管理作用的样本范围、时间范围以及作用的程度。

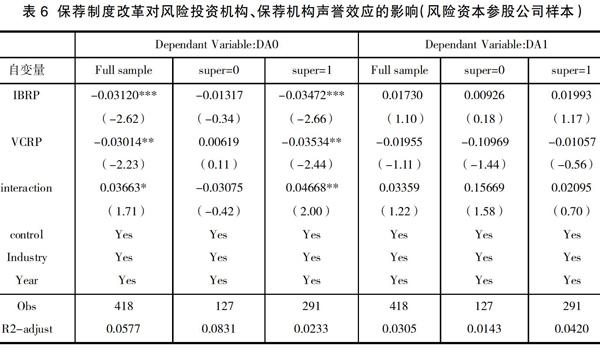

前面部分的实证分析表明,在有风险资本股东的上市公司样本中,风险投资机构与保荐机构的声誉效应会更加明显。所以,进一步考察有风险投资股东的上市公司样本中,2009年保荐机构责任改革对于两类金融机构声誉效应的影响。通过表6的实证分析,我们发现:在有风险资本股东的公司样本中,2009年6月后保荐机构声誉、风险投资机构声誉对于上市公司IPO前的应计盈余有显著的抑制作用,并且两者具有非常显著的替代效应。在2004年-2009年6月前,保荐机构声誉对公司上市前盈余具有微弱抑制作用,风险资本声誉与上市公司盈余水平弱正相关;但在统计上都不显著。在有风险资本参股公司样本中,2009年改革前后两类金融机构声誉对公司IPO后盈余管理都没有显著影响。

3. 稳健性检验

考虑到上市公司的应计盈余可能会受到行业差异的显著影响,本文用行业平均ROA调整后的公司上市前一年应计盈余(DAA0)和上市当年的应计盈余(DAA1)替代之前的公司上市前应计盈余(DA0)和上市当年的应计盈余(DA1)对本文的主要结果进行重新回归分析。替换预测变量后的实证结果显示,本文之前的主要结论全部不发生变化。

五、 研究结论

本文以我国2004年-2012年上市公司为样本,研究风险投资机构、保荐机构声誉对公司IPO前后盈余管理的影响,以分析我国保荐制度实施以来,风险资本和保荐机构声誉效应对上市公司会计信息质量的影响。研究发现:

(1) 保荐机构、风险资本声誉对上市公司盈余管理抑制效应具有局部性和时点性。从整体样本区间来看,2004年-2012年期间,保荐机构、风险资本声誉对上市公司IPO前的应计盈余具有比较显著的抑制效应,但两类金融机构声誉不具替代性。从作用样本范围来看,仅在风险资本参股公司样本中,风险资本与保荐机构声誉对公司IPO前盈余管理抑制效应显著,且两类金融机构声誉替代效应明显。从金融机构声誉对上市公司盈余管理的作用时点来看,金融机构声誉仅对上市公司上市前盈余管理有显著影响;对上市后盈余管理没有显著作用。

(2) 金融機构声誉对上市公司上市前的盈余管理的抑制作用受到政府保荐制度改革的调节影响。本文的实证结果发现风险资本和保荐机构声誉作用仅从2009年6月改革后开始发挥作用,且仅仅作用于公司IPO前的盈余管理。

Underwriter,Venture Capial Reputation and the Earning Management

of the Listing Company

LI Jianjun, TANG Songlian

(Business School of The East China University of Science and Technology, Shanghai 200237, China)

Abstract: The direction of China securities issuance system reform is to change approval system to substantive examination registration system, released in the 18th National Congress of the Communist Party of China. We first studied the influence that the reputation of venture capital and sponsor institution has on the companys earning management during the process of IPO. The conclusion is as follows. (1) While the reputation of venture capital and sponsor institution can significantly repress corporate earnings management before IPO, it cannot affect earning management after IPO. The result is the most significant in the corporate invested by venture capital as the two institution substitutes each other. (2) The reputation of the two institutions cannot influence corporate pre-IPO earnings management before the reform of sponsor system, but can inhibit significantly afterwards.

Key words: earning management; underwriter; venture capital; reputation