金融冲击对企业产出的影响研究

——基于中国上市公司面板数据

2019-09-11曹金飞

曹金飞

一、引言

在金融全球化和金融发展不断深化的背景下,近年来中国金融市场发生了几次剧烈震荡。例如:2007年上半年美国次债危机传递带来的金融冲击,2008年中国政府出台4万亿投资刺激经济;2013年6月发生了号称“历史上最严重”的钱荒;2015年6月中国A股发生了令人震惊的股灾,不到一个月时间上证指数由5 100多点跌到3 300点,接着又跌破2 900 点,A股市值蒸发了差不多20万亿元;2016开年股市创下许多历史纪录,A股4天4次“熔断”,6天三次千股跌停,A股市值8天蒸发10万亿元;2014年2月份人民币汇率从6.040 8一直大幅度贬值,近年美国QE、缩表以及中美贸易摩擦带来的影响,等等。这些金融冲击在一定范围内会对实体经济产生深刻而持久的影响,尤其当前中国发展又面临着经济转轨和社会转型以及避免陷入“拉美陷阱”的特殊挑战,经济增长是解决一切问题的关键所在,这个问题显得尤其重要,我国监管机构也日益重视该问题,提出了不仅要防范“黑天鹅”,也要重视“灰犀牛”,因此对金融冲击的研究具有重要的理论意义和现实意义。但一直以来由于缺乏很好的角度或模型问题,金融冲击对企业产出的微观层面的影响机制和效果并没有完全洞悉:如金融冲击影响企业产出的机制和路径是什么?实证分析中金融冲击如何进行刻画和度量?不同来源的金融冲击对企业产出的影响有什么区别?资本结构、金融摩擦以及劳动投入等又在金融冲击下对产出的影响中扮演什么样的角色?如何应对金融冲击对产出的影响?本文将尝试对这些问题进行探讨和回答。

二、文献综述

目前,国外研究金融冲击对企业产出的影响有两种主要模式:一是受Cabral和Mata(2003)[1]金融约束模型实证结果的启发进行研究。如Gertler和Gilchrist (1994)[2]以此模型研究发现在货币收缩时期,金融冲击下小公司会比大公司损失更多的销售额;而Chari等(2013)[3]发现在周期性经济波动中企业产出的周期性下降要比之前预测的要少;Moscarini 和Postel (2012)[4]从研究加总失业入手,发现相对于小公司,大公司在工作岗位创造方面与金融冲击有更强的负相关性;Kuhan 和 Thomas (2008)[5]发现信贷冲击产生的效率损失主要是由于企业内部生产要素的错误分配,这导致了金融驱动的经济衰退。二是根据Jermann和 Quadrini (2012)[6]的研究把金融冲击作为扰动宏观波动的一个因素。遵循这个方法,Christiano等(2011)[7]、Alpanda和Aysun(2014)[8]、Kaihatsu和Kurozumi(2014)[9]、Kolasa 和Lambardo(2014)[10]在新凯恩斯模型中引入金融冲击,并对金融因素在宏观经济波动过程中的作用进行了考察,研究结果显示金融冲击对产出波动影响显著。

近年来国内学者也对该问题进行了研究,主要集中在两个方面:一是利用中国的宏观数据进行实证研究。刘金全和刘志刚(2005)[11]利用中国宏观数据研究发现影响中国经济产出波动性降低的首要原因是投资性波动。鄢莉莉和王一鸣(2012)[12]则通过研究金融冲击与产出的关系发现中国经济产出波动的1/4由金融市场冲击导致。李鹏和杜亚斌(2015)[13]研究单个渠道冲击影响发现货币供给冲击与银行流动性之间存在互为正向反馈的流动性螺旋效应,进而对企业产出造成了影响。考虑更多冲击的影响,王宪勇和韩煦(2009)[14]在研究金融冲击的RBC模型中加入了技术冲击和货币冲击,发现经济中的产出、就业、通胀的波动与真实经济接近。考虑到开放金融条件,林辉和裴平(2012)[15]研究了国际游资冲击,利用上市公司数据分析发现其与中国股市波动之间显著相关。二是把金融冲击纳入DSGE模型来研究其对产出的影响。陈昆亭和袭六堂(2006)[16]在模型中假设中国货币供应是内生的,并加入垄断竞争、黏性价格等,研究发现DSGE模型的模拟结果比RBC模型分析的结果更契合中国产出波动的特性。李春吉和孟晓宏(2006)[17]重点研究了货币供给冲击对实体经济的影响,他们发现货币供给冲击与技术冲击和金融冲击对产出影响的持久性是不同的:名义的货币供给冲击能对实体经济产生显著的影响,但时间比较短暂,而模型中外生的金融冲击和技术冲击能导致经济显著变化,而且时间持续很久。龚刚和高坚(2007)[18]全面梳理了货币冲击在DSGE模型中的脉络。与之前的研究不同,徐高(2008)[19]在NK模型中引入了两个影响货币供给量的因素:货币的周转速度和货币的政策规则,结果发现不同的外生冲击因素影响实体经济的侧重点是不一样的,技术冲击导致了真实产出的变动,而金融冲击在很大程度上决定了通胀的变动。许伟和陈斌开(2009)[20]在模型中加入了信贷指标变量和银行部门等金融机构,用来研究金融机构的信贷冲击对实体经济变化的影响,得了与徐高相同的结论。而戴金平等(2008)[21]把金融加速加入模型,提高了模型的解释力。仝冰(2017)[22]则发现正向的货币冲击有助于降低外部融资溢价,预期需求冲击可以对当期的产出产生重要影响。杨柳和李力(2005)[23]把名义货币供给看成是货币政策的手段之一,以此为基础研究了金融冲击和产出的关系。王国静和田国强(2014)[24]进一步构建DSGE模型研究发现金融冲击能解释80%的中国产出增长波动。

总体看,前期文献做了大量工作,也为本文的研究奠定了基础,但在微观机制分析和实证分析方面仍需要加强,鉴于此,本文尝试从微观路径出发构建模型进行理论推导,考察了多渠道来源的金融冲击,研究其对企业产出影响的机理和效果,并利用中国1999—2017年上市公司面板数据进行实证分析和探讨。

三、理论分析

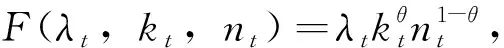

(一)企业动态投入产出过程下的预算约束

图1 企业动态投入产出过程图

由图1可知,企业在第t期需要投入劳动nt,假设工资率为wt,则支付工资wtnt,需要偿还本期的到期债务bt,需要给股东支付股利dt,需要进行投资it。但企业在t期并没有现金来支付,因为企业在此阶段进行投入生产,投入的要素也并不会立即变成产成品,要到下一期期初才能获得产品销售收入,所以第t期企业总投入为bt+wtnt+it+dt,此时需要lt流动性资产来支付这些投入。到了第t期的期末(就是t+1期的期初),企业除了实现产品生产,获得了产出收入F(At,kt,nt),还得到了下一期的发债收入bt+1。因此,企业在t期末获得债务现金流收入为bt+1/Rt,则lt=bt+wtnt+it+dt-bt+1/Rt。一般企业需要通过贷款来满足这个阶段流动性需求,也就是说在t+1期末企业投入bt+wtnt+it+dt,而收入为F(At,kt,nt)+bt+1/Rt,二者要相等企业才能把生产经营活动持续进行下去,所以:

bt+wtnt+it+dt=F(At,kt,nt)+bt+1/Rt

把资本积累方程代入上式,整理后即可得到公司的预算约束:

bt+wtnt+kt+1+dt=(1-δ)kt+F(At,kt,nt)

+bt+1/Rt

(1)

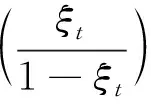

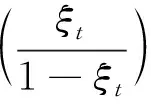

企业对于能否按时履约来偿还债务的决策一般发生在产出收入实现后和下一期债务偿还前的阶段,在这个阶段,企业的总债务就是lt+bt+1/(1+rt),也就是贷款加上新的期内债,公司持有的流动资产为lt=F(zt,kt,nt),由于流动资产很容易被转移,债权人将无法收回这些资金,因此唯一可以用于清算的资产就是kt+1。假设在签订贷款合同时,实物资本的清算价值是不确定的,在概率ξt下,贷款人可以恢复kt+1的全部价值,但在概率1-ξt下,恢复值是零,则可得公司的金融约束条件为:

(2)

(二)金融冲击、资本结构与企业产出

由预算约束(1)可以看出企业能够得到的贷款额主要取决于资本存量和下一期的债务;由式(2)可以看出,高的资本存量可以放松约束,高债务会收紧约束。这个概率ξt是随机的,与市场条件有关,ξt本身反映了企业能够实现(回收)净资产的概率,这与金融冲击大小有关,负向的金融冲击越大,外部融资环境变差,企业的融资受到的影响就越大。由于金融摩擦企业很难通过变现股票、发行债券或获得银行贷款,从而企业陷入财务困境的可能就越大,则不能回收(实现)净资产的可能就越大,所以ξt从微观企业的角度刻画了其受金融冲击影响的程度,因此本文这里把ξt作为金融冲击的指标。

为了简化分析,假设τ=0,则R=1+r,把式(1)变为:

bt+wtnt+kt+1+dt=(1-δ)kt+F(At,kt,nt)

+bt+1/(1+r)

(3)

然后,把式(3)代入式(2),因为lt=F(At,kt,nt),整理后可以写为:

(4)

推论1:在金融摩擦条件下,来自于货币供给、股价和汇率波动渠道的金融冲击(22)本研究把金融冲击分为负向冲击和正向冲击,如果没有特别说明,本文提到的金融冲击都指的是负向金融冲击。会影响企业金融约束条件,进而导致企业产出下降。

推论2:在来自于货币供给、股价和汇率波动渠道的金融冲击下,资本结构对企业产出有重要影响,企业负债率越高在金融冲击下其产出下降也越大。(23)值得注意的是,这个假说与MM定理(Modigliani和Miller,1958[28])不矛盾,MM定理是在无所得税、无破产成本、市场无摩擦、公司的股息政策不会影响企业的价值等苛刻条件下得到,本文的研究考虑到了这些成本。

(三)金融摩擦下,金融冲击、劳动投入与企业产出

(5)

Fn(z,k,n)=w/[1-μφd(d)]

(6)

(7)

(8)

式(6)的含义为劳动边际产出=边际成本,等式右边的边际成本是一个被扩大1/[1-μφd(d)]倍的工资率,这个倍数与μφd(d)有关。我们知道对于一个竞争市场,追求利润最大化的企业来说,边际产量曲线就是劳动需求曲线。式(6)表明边际产量值=工资,则由生产函数可得:

(9)

因为资本存量不变,则劳动投入决定了边际产量值,而式(9)表明了工资与劳动需求量之间的关系曲线,二者是负向的,当工资变高时企业对劳动的需求下降,工资下降时企业对劳动的需求就上升。又由式(8)可知μ和ξ之间是负相关关系,金融冲击下(ξ变小)会导致劳动的边际产量值变大,也就是工资变高,那么对劳动的需求就会下降,这也是金融冲击对企业产出影响的一条路径,如果劳动投入下降,则企业产出就会受到影响,即金融冲击导致劳动下降,带来产出的下降。再结合对式(4)的分析,我们可以得到推论3。

推论3:在企业实现价值最大化条件下,金融冲击会影响劳动边际产量曲线,在资本结构变动的作用下会导致劳动投入下降进而带来裁员。

由式(6)可知,在金融冲击下ξ变小,则μ变大,若单位股利支付成本φd(d)越大,即金融摩擦越大,根据上述分析,同理可得,金融摩擦的加大会使得边际产出(工资)上升,会导致企业裁员,进而带来产出的下降。这就可以得到推论4。

推论4:在追求跨期企业价值最大化条件下,金融摩擦的影响会被金融冲击放大,金融摩擦越大企业裁员的动机越大,且会进一步加剧企业产出的下降。

四、实证分析

(一)实证模型设计

1.样本数据和分析模型。

本文选取了1999年1月—2017年12月(25)因为中国上市公司职员人数统计始于1999年,故选择此期间,之所以选取598家是因为只有这些具有完整的职员人数数据。,中国A股上市公司598家上市公司为样本,选取原则主要是样本指标数据全面且去掉无效数据,最终得到598家企业10 728个观测值,本文所有数据来自CSMAR数据库和中国人民银行官方网站。

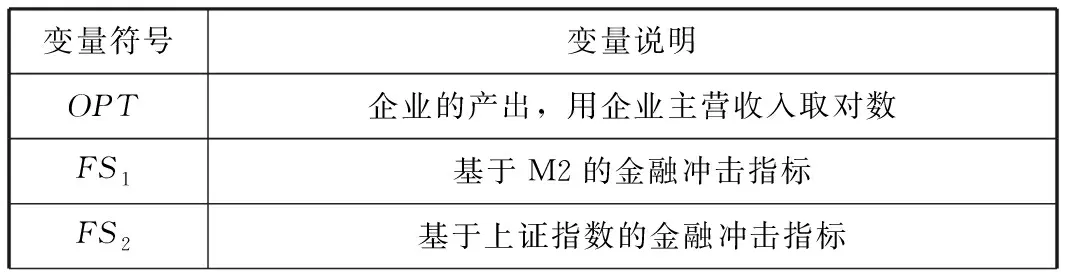

根据理论分析,本文对企业产出变量选取的是企业的营业收入指标;度量企业债务比例一般用的是资产负债率;考虑到企业规模、运营、盈利、成长性、行业等对产出的影响,控制变量选取了企业总资产、企业运营能力、盈利能力、成长性、托宾Q值、股东性质、行业性质。各个变量的定义及计算方法详见表1。

表1变量定义

续前表

变量符号变量说明FS3基于汇率的金融冲击指标Size企业规模,用期末总资产取对数Lev资产负债率=总负债/总资产ϕ股利支出成本Itr存货周转率ΔCash持有现金增量/期初总资产,持有现金为现金及现金等价物余额ROA资产回报率=净利润/总资产TobinQ托宾Q=(股权市值+净债务市值)/期末总资产Industry取12个行业Time时间趋势

从本文选取的样本数据分布来看,企业的行业都不一样,即使是同一行业,各个企业的性质、规模等也不一样,直观上看,企业的个体情况应该会对金融冲击指标有不同的影响,应该采用固定效应模型比较好。经过Hausman检验,得到chi2(7)=714.09,prob>chi2=0.000 0,所以采用固定效应模型,再根据协变分析结果,本文利用如下模型来研究金融冲击对产出的影响:

Opti,t=α0+α1FS+∑γiXi,t-1+∑λkTime

+∑λmFirm+εi,t

(10)

Opti,t=β0+β1FS+∑β2FS×Levi,t+∑γiXi,t-1

+∑λkTime+∑λmFirm+εi,t

(11)

其中,被解释变量OPTi,t为产出,FS为金融冲击。由于GARCH模型能很好地刻画金融变量方差分布的集群性,本文采用GARCH (1,1)模型来表示金融波动:

(12)

(13)

其中,yt为金融变量;et为残差,高于0的残差为正向冲击,小于0的残差就是负向冲击,把负向冲击进行平方就是实证金融冲击的指标。本文分别计算了来自货币供给、股指波动、汇率变动的金融冲击(27)宏观货币政策包括利率、准备金率的调整等,这些信息本文认为已纳入货币供给量指标体系了,此外,货币供给量应该也反映了部分财政政策的信息,因为财政政策也会对货币供给量造成影响。,Firm、Time分别为个体效应和时间效应,X为其他控制变量,本文所有指标数据均取对数处理。

2.指标的统计描述。

来自货币供给的金融冲击最大值、最小值差距不大(限于篇幅具体指标数值未列出),而来自股市的差距最大,汇率的差距最小,这可能与我们样本中有2008年的次级债危机和2015年的股灾的样本有关。各个自变量的相关系数矩阵显示各个控制变量的相关系数很小,互相之间不存在较强的共线性问题,来自于货币供给、股市和汇率波动的金融冲击指标相互之间的相关性不强,说明这几个指标可以互相弥补金融冲击信息。

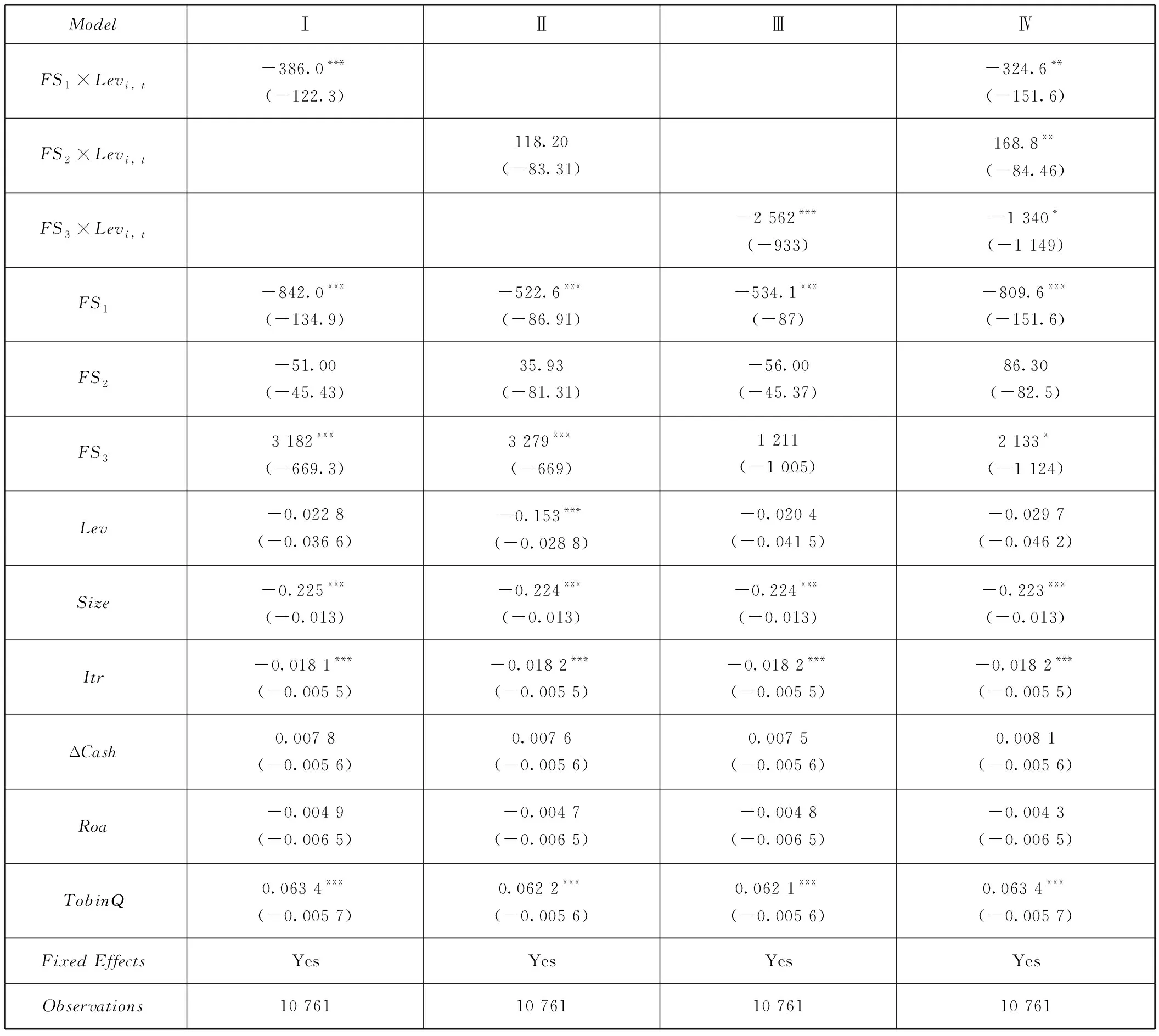

(二)金融冲击、资本结构与企业产出的实证结果分析

由表2可以看出,单独的金融冲击都对产出的影响显著,货币供给因素金融冲击在1%的显著性水平上显著,来自股指波动和汇率波动的金融冲击分别在5%、10%的显著性水平上对产出有显著影响,且三个金融冲击指标的系数都为负,表明在负金融冲击下即货币供给下降、股指下跌及人民币汇率升值,会导致企业产出下降。

再看包含三个途径的共同渠道的冲击,货币供给冲击和股指波动冲击对产出的影响显著,而汇率波动冲击不显著,从系数看货币供给冲击对产出影响最大,其次是股指波动。(28)注意到表2中的共同渠道的汇率波动的金融冲击系数却为正,这可能从另一方面说明了本文选取的汇率指标与货币供给相关性比较高有关。总体上,分析结果证明了推论1。这也与现实的经济情况一致,比如2007年发生的次债危机传递带来的金融冲击,使得中国GDP增速在2007—2008年有个明显的下降。

表2 金融冲击对企业产出的影响

从表2还可以看出,资本结构的回归系数Lev在单一的货币供给冲击模型中和含有货币供给冲击的三个冲击渠道都有的模型中都是显著的,说明在包含货币供给冲击的模型中,资本结构对企业产出有较显著的影响,且系数为正,原因可能是由于对于有货币供给的外部环境,负债较高的企业面临着更严峻的融资约束和较强的债务偿还压力,因此不论是利用债务融资,还是股权融资,如果能获得新的现金流,能对企业的产出产生显著的积极影响。

为了进一步分析资本结构在金融冲击下对产出的影响,探究金融冲击与资本结构是否有交互效应,把交互项纳入自变量进行分析,以便看清各个交叉项对产出影响情况,模型结果如表3所示。

表3金融冲击对企业产出的影响(有交互项)

注:交互项为金融冲击指标与资本结构相乘得到。

从表3可以看出,交叉项的系数为负,也就是说负债率会影响货币供给冲击和汇率冲击对企业的产出的影响,更高的负债率会加强金融冲击对产出的影响;而单独的股市波动与金融冲击交互项系数不显著,说明在单独的股指冲击下资本结构不会加重对产出的影响,没有显著影响;而共同渠道的系数显著,说明在几个渠道共同冲击时,高杠杆资本结构会带来更高的产出下降。这总体上证明了推论2。

表3中单独的股指波动的金融冲击与资本结构的交互项不显著,而包含三个渠道的共同途径是显著的,说明了在单独的股市下跌冲击时,企业高资本结构并不显著地导致企业产出有更大下降,这也许是由于中国的股市波动与信贷供给有较强的关联,与企业本身的资本结构、经营情况关系较弱,所以包含信贷供给途径的信息就显著了,另外,也可能是由于中国很多企业的资金来源直接或间接与信贷供给有关。

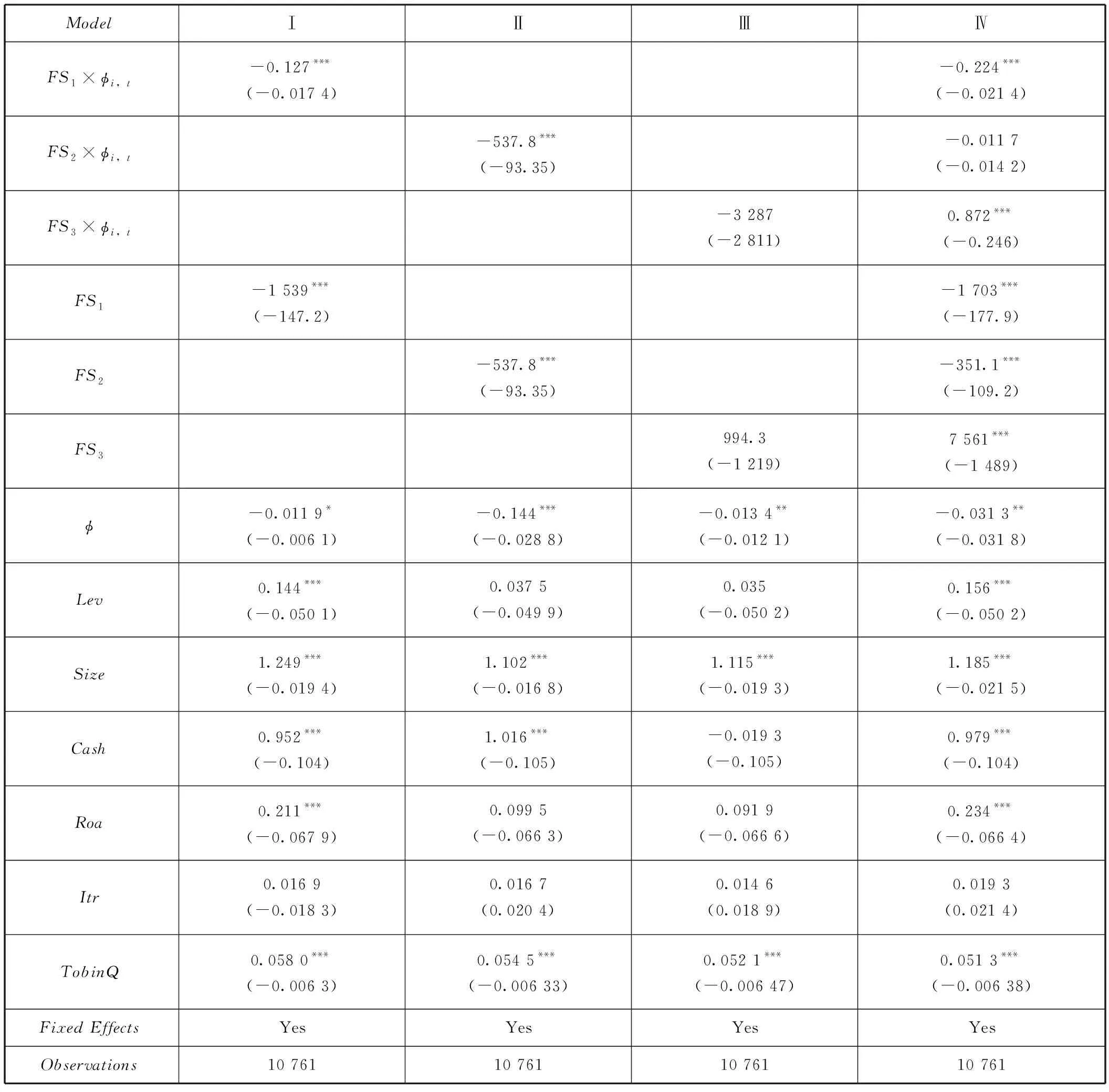

(三)金融冲击、劳动投入与企业产出的实证结果分析

由前文推论可知,金融冲击也会对劳动投入产生影响,为了进行实证检验,本部分仍通过样本企业的数据来研究金融冲击对劳动投入以及企业产出的影响。本文的劳动投入选取就业数据,样本时期与前文相同样本时间段,用职员人数作为就业指标。实证结果如表4所示。

表4金融冲击对劳动投入的影响

由表4可以看出,在单独的冲击模型中,来自货币供给冲击对就业的影响在1%的显著性水平上显著,来自股市冲击对就业的影响在5%的显著性水平上显著,而且系数都为负。这说明这两个途径的单独冲击对就业影响是显著的,但单独渠道来源的汇率冲击对劳动投入的影响不显著。包含三种渠道的共同冲击中,货币冲击与股指冲击都显著,且货币冲击在1%的显著性水平上显著,股指在10%的显著性水平上显著,而汇率冲击则不显著。总体上,可以得出结论就是金融冲击对就业有显著的影响,负向的货币供给冲击和股指冲击会导致就业的下降。这总体上证明了推论3。

而汇率冲击对劳动投入影响不显著的原因,可能是由于我国汇率波动的样本期间比较短,另外,本文的样本上市公司,有很多国有企业,其就业人数调整具有黏性,并不会很快地对汇率波动产生响应进行裁员,但是如果考虑很多没有上市的民营企业,对市场反应灵敏,则汇率冲击应该会对劳动投入产生显著影响。

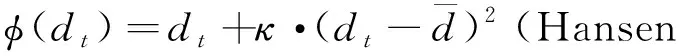

(四)金融冲击下金融摩擦对企业产出的影响实证结果分析

为了研究金融冲击下金融摩擦对产出的影响,用股利支付成本乘各个金融冲击的变量的交叉项代入模型进行分析(限于篇幅未列出),股利支付调整成本参数κ的确定关键在股利支付的方差,这个参数值应该与股利支付的波动在一致的范围内,本文参考Urban 和Quadrini(2007)[29]的研究设定为0.246,这样股利支付的标准离差就等于样本平均1.05%。股利支付的稳态价值是利用中国A股市场样本期间的分红数据计算平均值获得,名义利率r是根据银行利率、各种金融资产利率等平均计算确定。

表5金融冲击下金融摩擦对企业产出的影响(有交互项)

注:交互项为金融冲击指标与工资变量相乘得到,模型Ⅰ至Ⅲ还是表示单独冲击,Ⅳ表示共同冲击。

从表4可以看出,模型Ⅰ、Ⅱ、Ⅲ中,金融摩擦(股利支付成本)加大都会导致企业产出下降,货币供给冲击、股指冲击与汇率冲击的交叉项系数都显著,表示金融冲击与金融摩擦有交互效应对产出有显著影响,即金融冲击下金融摩擦会加大,会进一步加剧企业产出的下降。总体上这就证明了推论4。可以拿2019年互联网企业发展实际情况来对比,总体看2019年互联网企业裁员较多,其中有一个因素值得注意,即2017年5月27日证监会发布了《上市公司股东、董监高减持股份的若干规定》,限制减持提高了股权变现成本,其实就是金融摩擦加大,所以很多企业陷入财务困境,往往会考虑裁员,进而带来产出的下降。

五、稳健性检验

就本文模型而言,影响稳健性的可能有两个原因:一是内生性问题,即由于遗漏了重要变量导致;二是样本数据问题,这都会导致结果不可靠。本文从如下几个方面进行检验:

(一)改变估计方法

模型内生性问题是指解释变量与随机干扰项相关,这可能是因为遗漏重要变量或是经济活动连续性等导致,内生性问题会导致模型参数估计量有偏且不一致,从而结果不可靠。针对这一情况,首先,本部分研究金融冲击对产出的影响,从模型的设定、变量的选择,样本的分类都尽量借鉴目前国内外文献中比较新的处理方法,这样做首先能最大程度地规避模型存在内生性的问题。其次,为了进一步检验内生性问题,本部分采用Smith D和Smith M(2006年)[30]的方法,根据面板2SLS(面板两阶段最小二乘法)对原模型进行重新估计来进行稳健性检验,工具变量的选取,采用滞后一期的金融冲击指标和滞后一期的资本结构。研究结果显示,金融冲击、资本结构及两者的交叉项回归系数与模型相比并没有太大差异,更没有系数符号变化,显著性也没有改变,基本可以认为原模型回归结果是稳健的,不存在明显的内生性问题。根据Netter等(2011)[31]的广义矩估计方法,这种方法适合运用在动态的面板模型中,可以降低面板回归中产生的自变量与被解释变量之间的相互影响、丢失重要变量等情况导致的内生性问题,本文再采用该估计方法的结果与基准回归结果相比,各变量的回归系数没有出现明显变化,显著性水平也没有较大变化。

(二)重新定义模型变量

本文还对被解释变量进行重新定义,采用利润指标替代了基准模型的营业收入,进行面板回归,研究结果显示(29)限于篇幅,本文稳健性检验结果都没有列出,有需要的读者可以向作者索要。,各金融冲击指标对利润指标的影响是显著的,这与基准模型一致,而且系数都是负的。

六、结论与政策建议

本文从微观角度构建模型来研究金融冲击对产出的影响,并利用上市公司面板数据进行了实证检验,深入研究了金融冲击对产出影响的机制和后果,也有助于更好地理解“黑天鹅”“灰犀牛”对实体经济危害的机制,以加强防范和应对。本文得出如下结论:

第一,在金融摩擦条件下,来自于货币供给、股价和汇率波动渠道的金融冲击会影响企业金融约束条件,进而导致企业产出的下降。从系数看货币供给冲击对产出影响最大,其次是汇率冲击和股指冲击。

第二,金融冲击下资本结构对企业产出有重要影响,企业负债率越高产出下降越大。从含交叉项的模型看,货币供给和汇率冲击与资本结构都有交互效应,会显著加剧产出的下降。

第三,金融冲击会影响劳动边际产量曲线,在资本结构变动的作用下会导致企业劳动投入下降进而带来裁员。货币供给冲击会造成企业大幅度裁员,其次是股指冲击,而汇率变动对样本企业劳动投入情况影响不显著。

第四,金融摩擦的影响会被金融冲击放大,金融冲击下金融摩擦越大企业裁员的动机越大,裁员带来劳动投入的变化会影响产出,导致企业产出下降。

由前面的分析可知,要降低金融冲击对产出影响的负面效应,重在防范,一是政府部门需要进一步推进建立多层次、多元化的金融服务体系,改进金融服务水平,提高企业融资效率和降低企业融资成本;二是鼓励企业积极探索,建立符合企业本身经营情况和发展特点的财务柔性储备水平,有助于提高企业应对金融冲击的能力,同时也能帮助企业抓住宝贵的投资的机会,增强企业的竞争力。

如果发生金融冲击应该怎么应对?自2007年金融危机以来,各国在经济实践探索中,货币和财政政策的协作得到广泛应用。所以要减轻金融冲击对产出的影响,一是降低利率,这不仅能降低企业债务成本和负担,还能提高企业应对财务困境的能力;二是通过财政手段来弥补劳动者失业导致的消费下降,通过减税、提高补贴等方式资助家庭户的借款需求,这不仅有助于恢复劳动者失业导致的社会负面影响和心理负担,也平滑了总需求的波动,为经济下一阶段复苏打下基础。