移动支付对市场货币流通量的影响及其弊端研究

2019-09-10肖璐莹刘雅琦余子怡陶顺威

肖璐莹 刘雅琦 余子怡 陶顺威

摘 要:随着互联网逐渐信息化,移动支付快速渗入到人们的生活中,其对现金的替代作用影响了市场货币流通量,但作为一种新兴支付方式,其弊端也不可避免地存在。鉴此,本文依据流动性偏好说、费雪方程式、数据拟合,基于移动支付发展使用现状,对移动支付和市场货币流通量关系进行分析与探讨,并提出关于移动支付的优化方案。

关键词:移动支付;货币流通量;替代效应;弊端

中国分类号:F011 文献标识码:A

据悉,截至2018年年末,移动支付金额达277万亿元,较5年前增长超27倍。“从支付结构上看,目前移动化趋势明显。在2013年前后,网络支付占主导地位,移动支付处于起步阶段;到了2018年,移动支付开始占据主导地位。”苏宁金融研究院的薛洪言表示。因此,在移动支付的大趋势下,本文试图从宏观角度等分析移动支付与货币流通量的关系,同时对移动支付的弊端提出改进意见。

1 移动支付的现状

1.1移动支付的政策

2018年末,国家颁布新规,主要针对支付宝和微信两大平台,限制大额资金的转账,规定转账需要审核措施;2019年2月,人民银行、银保监会、证监会、财政部、农业农村部日前联合印发《关于金融服务乡村振兴的指导意见》,明确到2020年,农村金融服务持续改善,基本实现乡镇金融机构网点全覆盖,移动支付等新兴支付方式在农村地区得到普及应用;[1]2019年两会政策提出将加强移动支付在多方面领域的覆盖,成为移动支付广告市场发展的强大助推力。

1.2移动支付使用现状

本节将从移动支付的种类、移动支付的使用频率、影响移动支付选择的因素、支付失败的原因和影响移动支付发展的因素来分析移动支付的发展现状。

在国内,大致存在NFC近场支付,淘宝WAP手机支付,支付宝、微信等手机下载APP支付等移动支付方式。据调查数据显示,支付宝和微信大约抢占95%的移动支付市场份额,云闪付占有大约2%,其他移动支付方式共占用3%。

移动支付渐渐改变了人们的支付方式,并且越来越多的公共场所开始实施无纸币化消费。据调查数据显示,一周里每天都使用移动支付的人群超过调查人群的半数,只有约7%的人群每周一次或者不使用移动支付。以蚌埠大学城为例,每天都使用移動支付的大学生高达调查数据的74%。由此可见,移动支付已经渐渐融入并影响人们的生活,且更受年轻人的喜爱。

影响支付选择的因素如图1.2所示,其中,有超半数的人因为支付金额和打折活动而选择移动支付,不足三分之一的人群考虑安全问题而选择移动支付。

如今,存在着偶尔出现支付失败甚至引起纠纷的现象。据调查,有网络不稳定导致支付失败,丢失支付密码,被恶意篡改支付信息,外界电子设备干扰等因素。其中,丢失支付密码造成的支付失败最多,约达31%,其次是网络不稳定,约达24%,约14%的人被恶意篡改过支付信息,但也有约22%的人没有经历过支付失败的情况。

根据调查结果,人们对影响移动支付发展的原因有各种看法。具体可表现以下几点因素:

①安全因素,不法分子通过移动支付盗取个人信息进行诈骗,盗刷支付。

②科技因素,电子产品和移动设备的普及促进了移动支付的发展。

③文化水平因素,多数老年人存在使用困难的问题。

1.3移动支付的研究现状

随着移动支付的飞速发展,学者专家对移动支付的研究也逐渐细化,主要集中在以下几个方面:一是对移动支付发展的现状和问题进行研究,侯哲指出移动支付的问题主要集中于安全、人群普及、法律保护等方面上;王聪语则认为移动支付存在着行业统一标准缺乏和监管体系不完善等缺陷。二是对移动支付冲击传统支付方式及货币发行量的探讨,李晓璇认为移动支付会改变货币的流通速度、货币乘数和货币供需;鲁雨果谈到移动支付会对现金具有一定的冲击作用,但根据国情和货币市场的需要,二者还将长期共存与发展;三是对移动支付的发展预测与创新研究,王永鑫,王享预测未来的移动支付将会创新发展,利用SWOT分析法具体研究的优劣和机遇与威胁。

2 货币流通量的模型研究

将本文中的市场货币流通量定义成流通中的现金(M0)。

2.1基于流动性偏好说的整体分析

由凯恩斯货币需求理论得:

M=M1+M2=L1(Y)+L2(r)

其中,M为货币需求量,L1(Y)表示与收入Y相关的交易需求,L2(r)表示与利率r相关的投机性货币需求。[2]根据凯恩斯的货币需求三动机说,由于第三方支付的出现,多数消费场所可以通过移动支付直接完成交易,同时,一些第三方支付软件推出金融产品和投资产品,减少了交易动机和投机动机;[2]移动支付的发展在一定程度上降低了资金的流动性成本,从而减少了预防性需求。由于三个动机同时减少,因此货币需求量也会相应减少,M0也相应减少。

2.2基于费雪公式的整体分析

利用费雪交易方程式:

假设M为流通中的货币存量;V是货币流通速度;P是物价水平;T是交易总量。并由该公式可得货币需求方程式:

由此可得,决定一定时期名义货币需求数量的因素主要是这一时期全社会一定价格水平下的总交易量与同期的货币流动速度。V在短期内可以视为不变的常量,而中国的第三方支付在2013年达到了增长巅峰,由于该经济支付机制的变化,在长期内,现金流通速度正逐渐增加。其次,假定PT由现金支付规模表示,由图2.2可得现金支付规模以极低的速度增长,由此可大致得出M0减少。

2.3基于数据拟合的变量关系分析

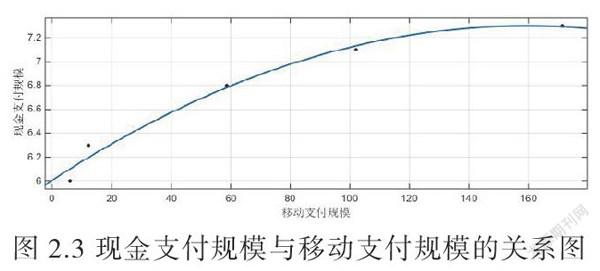

利用MATLAB将图2.2具体数据做出散点图,对所拟合的数据类型做出判断,用数据拟合方法建立函数关系,将移动支付规模和现金支付规模分别设为自变量x和因变量y,猜测移动支付规模和现金支付规模的关系式为

y = p1*x^2 + p2*x + p3

由MTALAB解出p1 =-5.085e-05,p2 =0.01623,p3 =6.004,并得出数据拟合图:

其自由度(RMSE)为0.1058,可见拟合程度较高,相关系数(R-square)为0.981,因而移动支付规模和现金支付规模有较大的相关性,可以得出随着现金支付规模以缓慢的速度增长,移动支付规模先以极大的速率增长后增长趋缓。

2.4结果分析

由于货币需求量难以有一个合适的数据分析,假设货币需求与货币供给相等。我国现金供应量同比增长率基本呈持续下降的趋势,而交易货币需求和投机货币需求构成了货币需求量,由于移动支付和现金支付具有很强的流动性,所以货币交易需求一般是通过移动支付和现金支付完成,由模型分析移动支付与现金支付具有较大的相关性,而其货币形式分别为电子货币和现金,电子货币和现金是互为替代品的关系,由此可得,移动支付对现金的替代效应使M0减少。

3 移动支付对市场货币流通量的影响

减少了利率对市场的调控作用。移动支付的应用简化了传统货币流通过程中铸币、清点、核算、运送等步骤,降低了流通成本。另外,在移动支付的过程中,电子货币对现金产生的替代效应会使货币流通的效率提高,市场对传统货币的需求量减小。由凯恩斯货币需求理论可得,货币数量和流动性偏好决定着利率,即利率变化取决于货币需求。因此,移动支付的普及会使利率的波动更大,而货币需求又会因为利率变化的反作用而不稳定。所以,如果不能及时地预测货币市场的波动,移动支付的出现将会导致利率对货币市场的调控作用减小。

减少了上缴的存款准备金。移动支付的普及使得货币更多的以电子货币的形式存在,市场上传统货币的存款量减少,而央行并没有将电子货币记为存款准备金。[3]移动支付中的货币履行了货币交换媒介的基本职能,在一定程度上替代了现金,但却没有交纳存款准备金,进而使得存款准备金的数量减少。另外,存款准备金率与货币的流动性成正比关系,移动支付的出现使得在移动支付中,活期存款与定期存款间没有明确边界,电子货币既可以算作是活期存款,也可以算作定期存款,这为商业银行少缴纳存款准备金提供了可能。再则,移动支付中,货币流通、交易的速度快,成本低。因此,商业银行会选择减少存款准备,进而央行的存款准备金来源会减少。

影响央行对货币供给量的调控作用。移动支付对传统支付的替代性会导致部分市场上流通的现金转为银行存款,使得银行的货币供给量不稳定。另外,移动支付的出现也会导致现金漏出率降低,影响货币乘数的稳定,从而影响到货币供给量的稳定。所以,移动支付会影响到央行对货币供给量的调控,传统货币市场的稳定将面临一定的威胁。

减少了市场货币需求量。一方面,移动支付中的电子货币对现金的替代作用使得市场上的流通现金减少,降低了对交易型现金的储备。另一方面, 电子货币的迅速流通也会使货币价值放大,从而减少大众对货币的需求。以上两个方面都会导致社会对货币的需求量减少,[4]并影响央行对货币需求量的及时的、有效的预测。

4 移动支付的弊端及优化方案

4.1移动支付的弊端

本节将以云闪付为例,阐述移动支付在发展过程中出现的弊端。

1、网络安全问题

①网络盗刷

在移动支付普及的今天,开通免密支付并不罕见,而不法分子的盗窃技术也在提高,这种方式就暴露出越来越严重的安全性问题。以云闪付为例,小额免密支付就有被盗刷的风险,云闪付可以直接使用POS机或NFC近场非接触感应刷卡,这个漏洞易被不法分子利用进行盗刷。而且小额免密免签单日额度上调至1000,被盗刷的风险也一并增加了。

②个人信息泄露

众多第三方支付机构通过提供服务,收集了众多个人信息。由于内部监管机制不完善,频频出现用户信息泄露现象,存在严重的支付隐患。不法分子借此盗取个人信息并拟造客户身份进行精准诈骗。随着诈骗教育的落实和个人防范意识的增强,通过短信等方式进行的大范围随机诈骗手段已经落伍,而借助信息盗取进行的精准诈骗逐渐盛行。

③二维码支付风险

随着二维码的普及,扫码支付俨然成为移动支付的一种代名词,然而有许多不法分子制作非法二维码。钓鱼风险是指由二维码造成的支付风险,在用户在不知情的情况下,通过二维码扫描将用户带到非法的支付页面或网站。而且,该支付方式一般是处在开放的网络环境中,存在泄密风险。

2、系统响应缓慢,网络不良的问题

在所有移动支付中,只有近半数的群众表示出现过网络错误从而导致的支付失败的问题。而很多用户反映,云闪付有很多功能在使用时常常出现网络错误的问题,包括激励金、支付交易等。

3、老年人使用障碍

在互联网+的时代下,渐渐凸显出一个社会问题——老年人无法跟上时代,在移动支付的问题上尤为显著,很多老年人不会使用甚至没有接触过智能移动设备,更不用说移动支付。虽然越来越多的场所进行无纸币化的消费,却极少有关注到老年人使用障碍的问题。

4、普及率不高

因为云闪付需要NFC近场设备,对很多商家来说并不方便,所以普及率并不高。同时云闪付作为较迟出现的移动支付方式,宣传力度远远不够,难以撼动早已普及、为人们所接受的支付宝、微信等。

4.2移动支付的优化方案

对国家政府来说,國家应当大力扶持移动支付企业,加强对移动支付的立法保护,健全相关法律,统一标准,加强安全机制。同时,尽量改善支付环境,做好保护大众隐私的工作。相关部门加大监管力度,严禁支付机构泄露个人信息,打击不法分子的违法行为。在诈骗追踪方面加强措施,在使用者财产受损的情况下,最大程度地保护受害人权益。

对移动支付商家来说,应加强安全监督,不断改进防护手段,保护用户安全支付,提高安全性,为普及移动支付应加大宣传力度以便增多移动支付的使用场所,以小商店和部分偏远地区为主,加大移动支付的优惠力度,提高限制额度,刺激消费。同时,在确保安全的前提下,通过简化支付流程,来避免因为网络不稳定或者老年人不熟悉移动支付的现象,也可以对不会使用的群体以老年人为主进行宣传教学,做一个老年简化版。再者,可以推出具有标志性并难以模仿的二维码,防止出现不明二维码盗刷账户的问题。

4.3移动支付的未来预测

如今,移动支付已成为最普遍的支付手段,目前国内主要的移动支付方式是支付宝、微信支付,二者的地位难以撼动。在国外,经知名研究机构预测Apple Pay将会是未来国外移动支付的主流方式,Samsung Pay以及谷歌支付来势汹汹,影响力较大。

移动支付从主流大城市逐渐向中小城市再到偏远农村一步步普及推广,从国内到全球掀起移动支付的狂潮,在发展中前行,在前行中又不断超越发展。

参考文献:

[1]百度百科.关于金融服务乡村振兴的指导意见[EB/OL].(2019-08-22).https://baike.baidu.com/item/关于金融服务乡村振兴的指导意见

[2]百度百科.凯恩斯货币需求理论.[EB/OL].(2008-04-20).https://baike.baidu.com/item/凯恩斯货币需求理论/6857532?fr=aladdin

[3]袁曙光.电子货币效应分析及我国电子货币管理对策研究[J].西南金融,2010(07):32-34.

[4]张传勇.互联网金融对传统金融体系的影响及其监管对策:以第三方支付为例[J].新金融,2015(10):43-48.

基金项目:

本文属安徽财经大学大学生创新训练项目《移动支付对市场货币流通量的影响及其弊端研究——以蚌埠市为例》(项目编号:2.0181E+11)阶段性研究成果,指导老师:余帆。

作者简介:肖璐莹(2000—),女,浙江温州人,安徽财经大学金融学院在读,研究方向:金融学