房地产投资对制造业投资影响的差异性测度

2019-09-10曾国安何艾狄

曾国安 何艾狄

摘要:本文选取2005—2016年中国31个省、自治区和直辖市的面板数据,通过聚类分析分别考察房地产投资对高利润率、中低利润率制造业行业投资的影响,并未发现房地产投资对制造业投资表现出挤出效应,事实上房地产投资额的增长能够有效带动制造业投资额的增长,且对高利润率制造业行业投资的带动效应大于对中低利润率制造业行业投资的带动效应,中低利润率制造业行业投资更多受到自身盈利水平的影响。因此,提振投资效率的关键是改善中低利润率制造业行业的盈利能力,切实降低垄断性高利润率制造业行业准入门槛,促进资本进入高利潤率制造业行业;加大对高端制造业的减税力度,促进制造业向高附加值、高技术转型;从而引导房地产投资平稳增长,促进房地产业与制造业良性互动、协调发展。

关键词:房地产投资;制造业投资;利润率;行业差异;区域差异

中图分类号:F293 文献标识码:A 文章编号:1003-854X(2019)11-0028-09

一、引言与相关文献综述

伴随着1998年中国城镇住房制度改革的全面推行,房地产业步入快速发展轨道。2004年至2018年的房地产业增加值年均实际增速为12.52%,其占国内生产总值的比重从2004年的4.43%上升至2018年的6.65%。房地产产业链逐步建立和完善,采用2015年投入产出表计算可得房地产业对42个产业部门的带动总效应为1.722,其中对高技术产业相关制造业行业的带动效应从2002年的0.155上升到2015年的0.193,对科学研究和技术服务的带动效应从2002年的0.007上升到2012年的0.020①。房地产业一方面为社会经济活动和居民生活消费提供物质载体,另一方面为中国持续推进城镇化、最终实现现代化提供重要保障。

相较于房地产业的快速发展,中国制造业却呈现出增长乏力的态势。2004年至2018年的制造业增加值年均实际增速为8.48%,其占国内生产总值的比重从2004年的31.98%下降至2018年的29.41%,中国工业品出厂价格指数从2012年3月到2016年8月连续54个月同比增长为负,中国制造业采购经理人指数从2015年8月到2016年2月连续7个月低于50%。制造业增长放缓对中国整体经济也产生了较大的负面影响,从2015年到2018年连续四年GDP实际增速均低于7%。据此,有的学者开始将中国房地产业发展与制造业发展对立起来,认为房地产投资对制造业投资的挤出效应是造成制造业增长乏力的主要因素,通过抑制房地产投资才能促使资本重新回流制造业。

事实是否如此呢?从现有文献来看,关于房地产业发展对制造业发展的影响大体可以概括为三种观点,即带动效应、挤出效应和门槛效应。国内学者王国军、刘水杏(2004)认为房地产业通过供给推动和需求拉动对相关产业产生带动效应,共同构成了供给和需求循环的互动发展体系,他们认为与房地产业密切相关的制造业行业包括化学工业、非金属矿物制造业、食品制造及烟草加工业、电器机械及器材制造业等②。魏作磊、李丹芝(2012)对珠三角9个城市生产性服务业内部各行业发展与制造业竞争力关系进行了研究,结论是房地产业发展与制造业竞争力提升呈正相关关系,房地产业就业人数占总就业人数比重提高1%,制造业全员劳动生产率会提高0.132%③。李秀婷、董纪昌等(2014)基于投入产出模型进行的研究认为,若将房地产生产过程的活动考虑在内,房地产业对相关产业的拉动力大于推动力,其中消耗第二产业产品居多,对物质生产型和资本密集型产业依赖度较高,房地产业的发展能在较大程度上带动经济增长和就业增长④。陆桂贤、许承明(2017)在排除制造业自身经营状况对投资的影响后发现房地产投资对制造业投资不存在挤出效应,房地产投资的平稳增长能够带动制造业投资的增长,制造业投资增速下滑的主要原因在于自身经营不景气和预期回报率下降⑤。

也有学者如范言慧、席丹等(2013)认为房地产业过度扩张和房价上涨所产生的财富效应会导致贸易部门的劳动力和资本流入房地产业在内的不可贸易部门,进而造成人民币汇率上升和国内通货膨胀,对制造业产品出口会产生负面影响,其中对劳动密集型和资本密集型产品出口的负面影响更为显著⑥。罗知、张川川(2015)研究发现房地产投资对制造业投资具有显著的挤出效应,该挤出效应是房地产投资增加导致制造业资源配置效率显著下降的重要渠道之一,特别是国有企业在信贷扩张过程中将较低成本获取的信贷用于房地产投资加剧了制造业资源配置效率的损失⑦。李畅、谢家智(2013)定量分析了中国房地产投资对制造业产出的动态影响,他们认为房地产投资对制造业产出虽具有促进效应,但随着房地产投资的增加促进效应会逐渐减弱并趋于零,呈现“倒U型”关系⑧。

国外学者Edward E. Leamer(2007)通过研究房地产投资波动与美国经济衰退的关系,发现在美国最近的8次经济衰退中,由房地产投资造成的冲击高达26%,说明房地产投资波动对美国实体经济波动有较强的冲击⑨。Thomas Chaney等(2010)从抵押品角度分析了房地产市场波动如何影响美国企业投资规模,其结论是企业拥有的房地产价值越高,企业增加贷款的意愿越强烈,越倾向于继续扩大投资,且伴随着企业融资约束的收紧,企业投资与房地产价值的关系越紧密⑩。Manuel Adelino等(2015)研究发现房地产价值上升,有利于个人创业和小型企业发展,但对大型企业的影响不太显著,因为个人创业和小型企业主要通过房产抵押解决资金缺口。

Balázs gert和Rafa Kierzenkowski(2014)通过研究法国房地产市场对出口的影响,认为房地产价值过高、房地产市场规模过大会影响生产要素的分配,抑制资源的自由流动,从而不利于制造业出口。

二、理论假设

对现有文献进行分析,我们可以发现关于房地产业对制造业投资影响的理论研究主要分为两条路径:一是从房价角度出发;二是从房地产投资角度出发。

前期相关研究中关于房价对制造业投资的影响较多,其理论依據主要包括Tobin’s Q理论、金融加速器理论等。Tobin’s Q理论认为制造业企业是否追加投资取决于企业市场价值与其资产重置成本的比值Q。首先,从企业成本来看,由于房地产是制造业企业必不可少的生产要素之一,房价上涨使得制造业企业资产重置成本增加,制造业企业Q比值下降;反之,房价下降使得制造业企业资产重置成本减少,制造业企业Q比值上升。其次,从企业利润来看,房价上涨使得制造业企业可以通过出售现有固定资产获得利润,制造业企业Q比值上升;反之,房价下降压缩了制造业企业通过出售固定资产获得利润的空间,制造业企业Q比值下降。最终,当Q<1时,制造业企业将减少投资,转而通过企业并购等方式实现扩张;当Q>1时,制造业企业将增加投资。此后,随着信息经济学的发展,信息不对称对企业融资影响的研究受到关注,金融加速器理论认为制造业企业是否追加投资取决于所受外部融资约束的程度。当房价上涨时,制造业企业的存量资产将同步增值,减轻了企业的外部融资约束,从而有效缓解制造业企业追加投资、扩大生产的资金压力;反之,当房价下降时,制造业企业的存量资产将同步减少,加重了企业的外部融资约束,间接降低了制造业企业的投资水平。

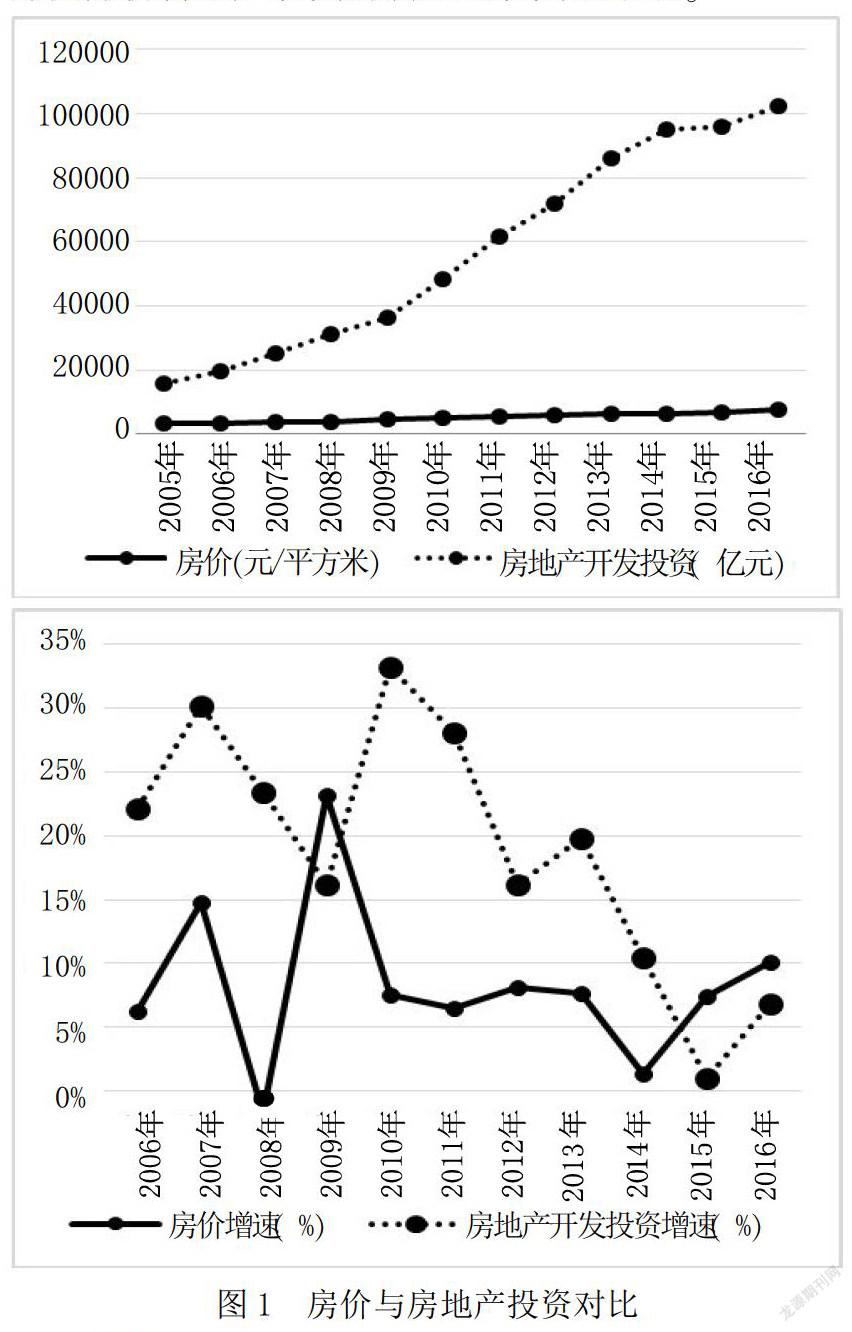

前期相关研究中关于房地产投资对制造业投资的影响较少。部分观点认为房地产投资增加将推高地价导致房价上涨,引起一系列的价格传导效应,因此房地产投资对制造业投资的影响与房价对制造业投资的影响基本一致。为此,我们绘制了折线图对全国房价与房地产投资之间的关系进行分析,由图1可知,当商品房价格增速上升时,房地产投资增速会随之上升,但基本上滞后于房价增速一个年度;反之,当房价增速下降时,房地产投资增速将随之下降,也基本上滞后于房价增速一个年度。事实上,我们并没有发现房地产投资对房价有显著的正向促进作用,故不能将两者对制造业投资的影响混为一谈,下文将分别从直接途径、间接途径两个方面分析房地产投资对制造业投资的影响。

首先,房地产业和制造业本身存在着广泛和密切的经济联系。我们利用2002年之后的投入产出表测算得到,房地产业对制造业的前向推动效应从2002年的0.181上升至2015年的0.364,对制造业的后向拉动效应从2002年的0.271下降至2015年的0.220,对制造业的总带动效应从2002年的0.452上升至2015年的0.584。房地产业既是制造业产品的需求者,也是制造业生产要素的供给者,两者共同构成了供给与需求的循环体系,使得资本能够在房地产业和制造业之间充分流动。此外,测算结果也显示出房地产业对制造业的前向推动效应和后向拉动效应已经发生了结构性调整,房地产业正逐步从粗放型发展模式走向专业化,其生产性服务业属性不断增强,有利于制造业实现从数量型增长向质量型增长的转变。

其次,制造业对投资需求的依赖度仍在不断增强。我们利用2002年之后的投入产出表测算得到,制造业对投资需求的依赖度整体呈增长趋势,到2015年达到42.04%;对出口需求的依赖度则呈先升后降趋势,在2007年达到最大值为39.19%,其后到2015年降至26.50%;对消费需求的依赖度先从2002年的33.45%下降至2007年的25.18%,随后回升至2015年的31.46%。根据2015年数据可知,制造业对投资需求的依赖度要大于对消费需求和出口需求的依赖度,其中对出口需求的依赖度已降至2002年以来的最低水平。因此,在当前错综复杂的国际经济形势下,保持适度的房地产投资规模有利于带动制造业投资和发展。

再者,房地产投资可以通过推动新型城镇化建设、增加政府收入和支出等间接途径带动制造业投资。一方面,房地产业不但为城镇人口集中提供住房保障,也为城镇产业集聚提供空间保障,是新型城镇化的重要物质载体。保持适度的房地产投资规模有利于推动新型城镇化建设,带动城镇基础设施和公共服务设施改善,从而既能够通过投资需求和消费需求带动制造业投资,也能够通过人才、技术等优质要素空间集聚,发挥技术溢出效应带动制造业投资和发展。另一方面,由于土地出让金和房地产税收在政府收入中占比较高,保持适度的房地产投资规模能够有效增加政府收入,其增量部分可用于加大对制造业发展尤其是高端制造业发展的财政支出、财政补贴、政府购买等方面的政策扶持。

基于上述理论分析,本文提出假说1:房地产投资对制造业投资具有正向的促进作用。

房地产投资对制造业投资的影响存在行业差异。我们将制造业分为高利润率制造业行业和中低利润率制造业行业,由于中低利润率制造业行业本身存在过度进入、过度供给和过度竞争导致利润率上升空间受到限制,造成房地产投资对其投资的带动效应也是有限的,中低利润率制造业行业投资更多地受到自身发展潜力的影响;反之,高利润率制造业行业无论是在降低成本,还是提高收入上都保持着竞争优势,即使遇到经济周期波动也具有较高的安全边际,能获得投资者青睐,因此,房地产投资增加将从投资需求和消费需求两方面有效带动高利润率制造业行业投资。

基于上述理论分析,本文提出假说2:房地产投资对高利润率制造业行业投资的带动效应大于对中低利润率制造业行业投资的带动效应。

三、实证分析

1. 模型设定及数据选取

通过理论分析可知,房地产投资对制造业投资具有正向促进作用,但对不同利润率水平制造业行业投资的带动效应存在一定差异。因此,本文旨在检验房地产投资对制造业投资是否表现为带动效应,同时分析房地产投资对不同利润率水平制造业行业投资影响的差异性。我们将模型设定如下:

本文使用的数据是2005—2016年中国31个省、自治区和直辖市的21个制造业行业的非平衡面板数据。首先对21个制造业行业利润率进行聚类分析,高利润率制造业行业包括烟草制品业、酒/饮料和精制茶制造业、医药制造业;中低利润率制造业行业包括农副食品加工业、食品制造业、纺织业、纺织服装/服饰业、造纸和纸制品业、石油/煤炭及其他燃料加工业、化学原料和化学制品制造业、化学纤维制造业、非金属矿物制品业、黑色金属冶炼和压延加工业、有色金属冶炼和压延加工业、金属制品业、通用设备制造业、专用设备制造业、铁路/船舶/航空航天和其他运输设备制造业、电气机械和器材制造业、计算机/通信和其他电子设备制造业、仪器仪表制造业。

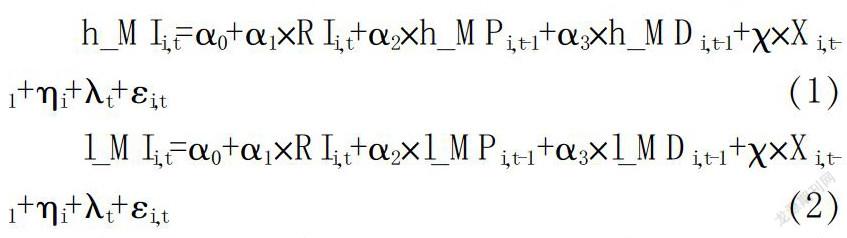

在计量模型方程(1)式和(2)式中,被解释变量h_MI表示高利潤率制造业行业固定资产投资(对数值),l_MI表示中低利润率制造业行业固定资产投资(对数值),数据来源于《中国固定资产投资统计年鉴》和《固定资产投资统计年报》。解释变量RI表示房地产开发投资(对数值),数据来源于《中国统计年鉴》。

控制变量h_MP表示高利润率制造业行业利润率,l_MP表示中低利润率制造业行业利润率,利润率通过利润总额除以主营业务收入而得;h_MD表示高利润率制造业行业资产负债率,l_MD表示中低利润率制造业行业资产负债率,资产负债率通过负债总额除以资产总额而得,数据来源于《中国工业统计年鉴》。制造业行业利润率和资产负债率在一定程度上能够反映其盈利水平和再融资能力,本文在计量模型方程中控制了这两个与制造业行业自身发展潜力相关的变量,只关注房地产投资对制造业投资的影响。不过,我们的研究结果显示,在放开对制造业行业利润率和资产负债率控制的条件下,得到的结果类似。

选择一组省级层面控制变量X,包括城镇化率(urban)、金融机构人民币各项贷款(finance,对数值)、出口总额(人民币)占GDP比重(trade)、一般公共预算支出占GDP比重(exp)、第二产业增加值占GDP比重(industry),用于控制该地区城市化水平、金融发达程度、对外贸易水平、财政状况、产业结构。数据来源于各年的《中国统计年鉴》。

ηi表示地区虚拟变量,λt表示时间虚拟变量;脚标i表示第i个省、自治区或直辖市,脚标t表示第t期。我们以2005年作为基期,使用中国各省份或地区的GDP平减指数对所有名义变量进行了消胀处理。

从理论分析来看,我们认为房地产投资和制造业投资之间可能存在特定的内生性问题。首先,由于房地产业作为生产性服务业是制造业生产要素的供给者,制造业投资也会对房地产投资产生影响,两者间可能存在反向因果关系;其次,尽管计量模型方程已经控制了省级固定效应和时间固定效应,并且尽可能多地控制了一系列与制造业投资相关的省级层面的变量,但对计量模型方程的估计仍然可能无法避免遗漏变量问题。为了解决这两个原因可能造成估计结果存在内生性偏误的问题,我们借鉴了张杰等(2016)的工具变量选取方法,将人均建设用地出让面积滞后1期和滞后2期的滞后值作为房地产投资的工具变量,同时将房地产投资滞后1期和滞后2期的滞后值作为多重工具变量。采用人均建设用地出让面积和房地产投资的滞后值作为工具变量的合理性在于:(1)张杰等认为人均建设用地出让面积既充分包含了中央政府的用地计划指标信息,又直接反映了政府政策驱动的各种有效信息,其和房地产投资之间的逻辑关系是:中央政府制定计划→各省、市确定用地指标→建设用地供求关系调整→地价波动→房地产投资变化。(2)房地产投资的当期值不可能影响到人均建设用地出让面积和房地产投资的滞后值,确保了工具变量的外生性。

另外,为了缓解某些控制因素对制造业行业投资也可能产生的反向因果关系,所有控制变量均取滞后1期的滞后值。本文使用的计量软件是stata15.0,用Choi的单位根检验方法,对所有变量进行了平稳性检验,显示各变量平稳,可以进行面板回归。表1报告了各变量的描述性统计结果。

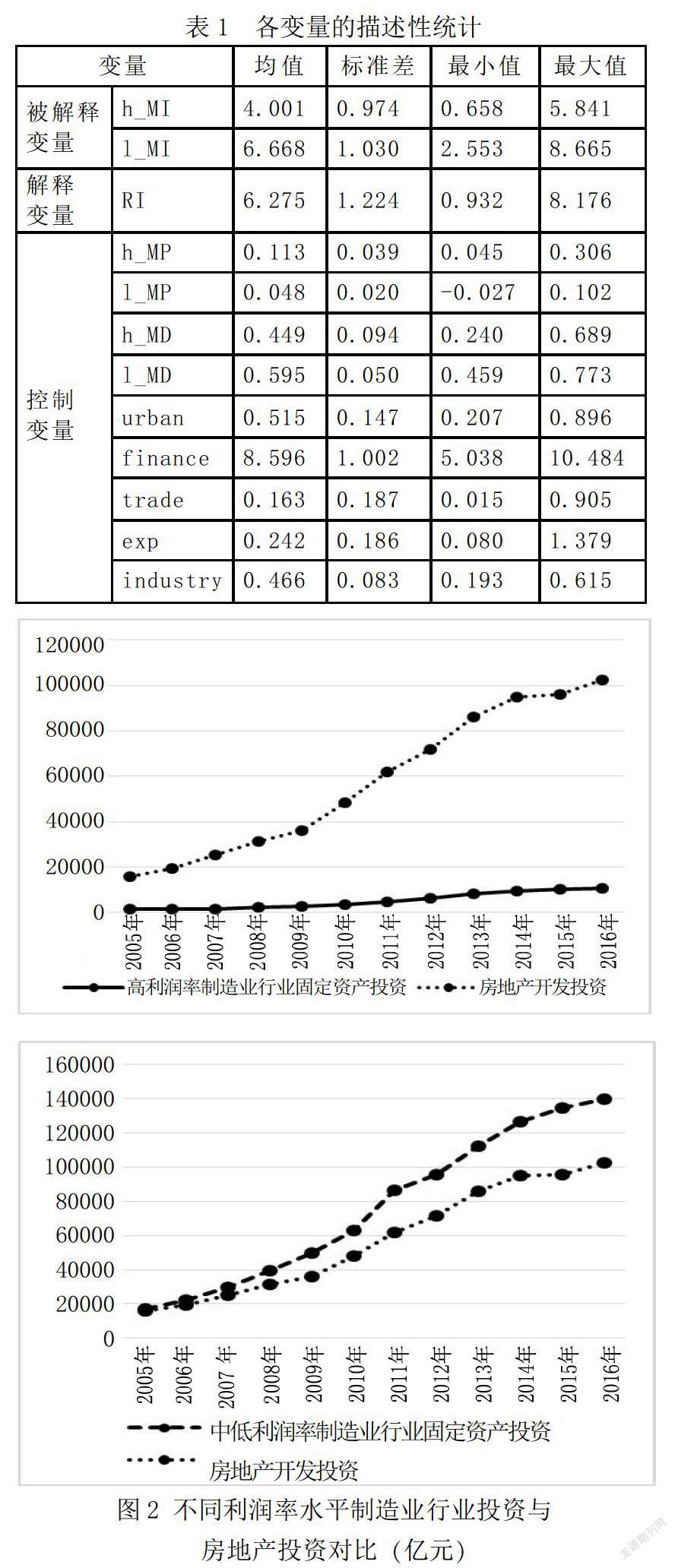

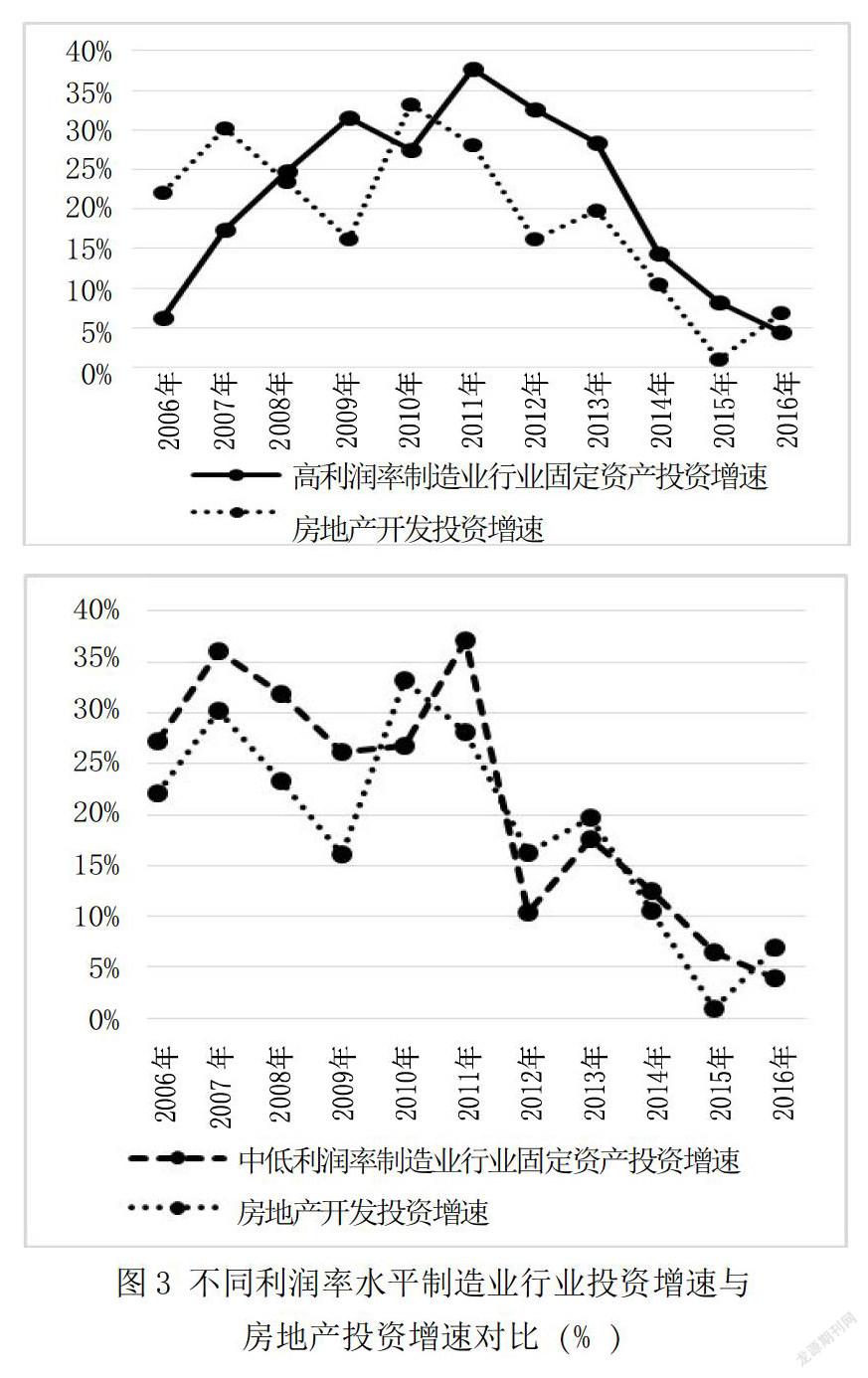

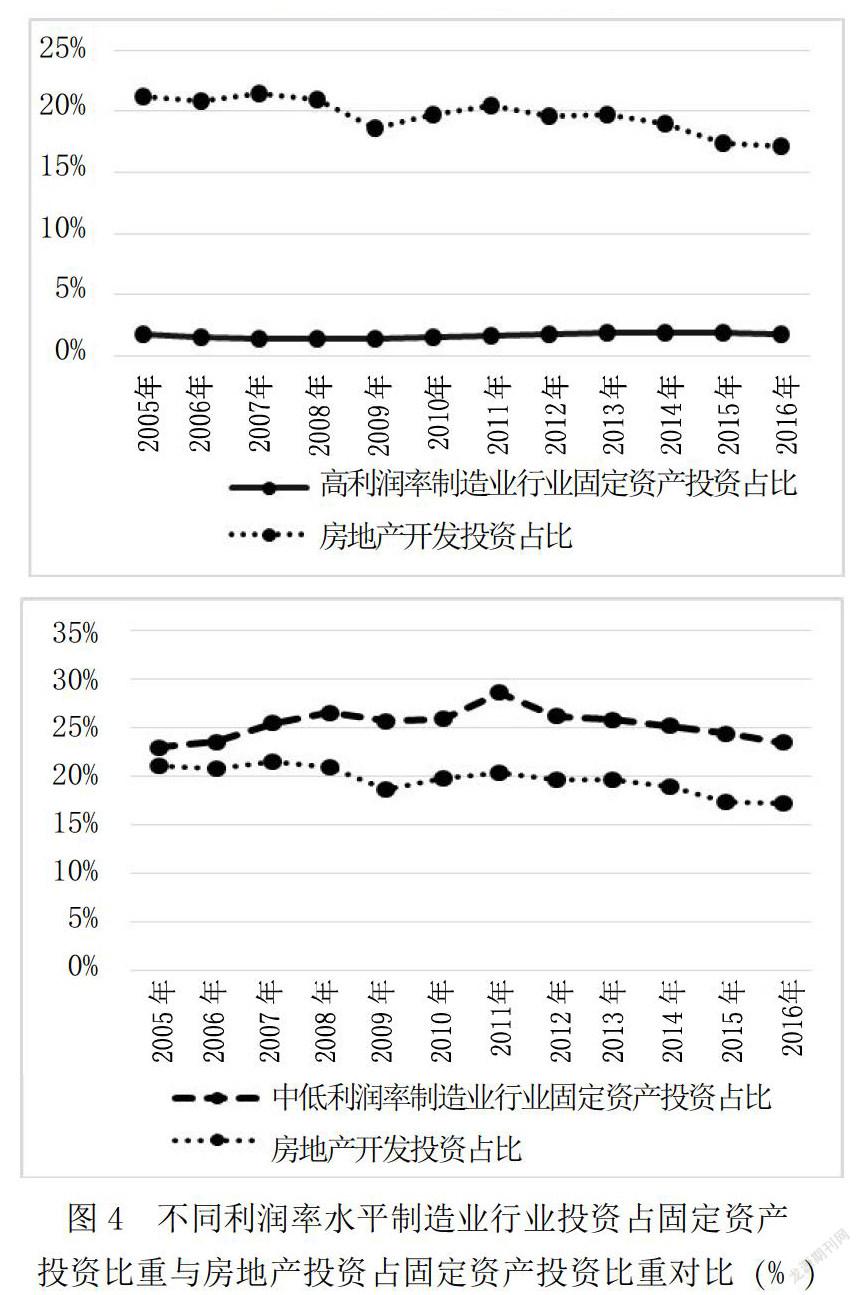

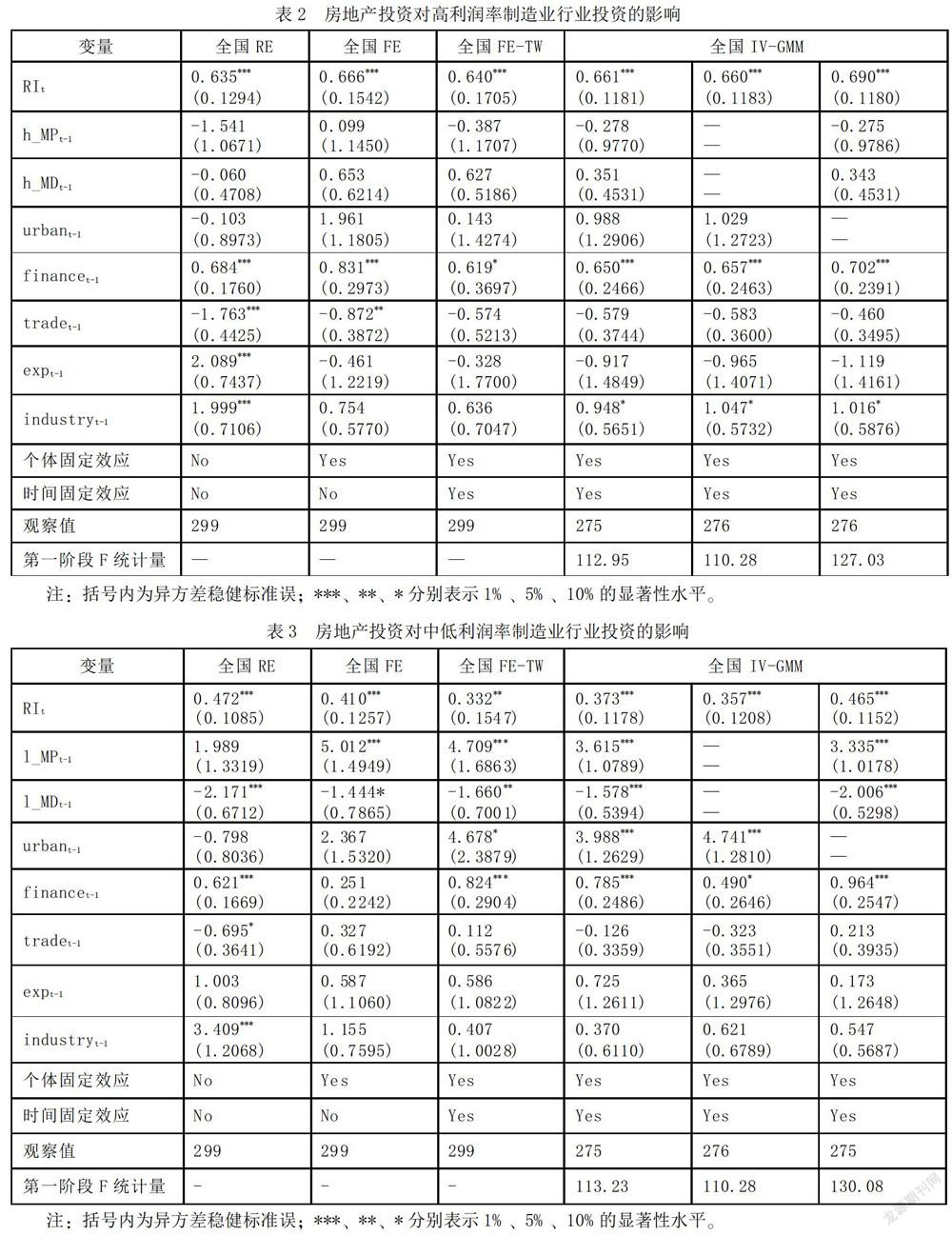

在进行实证分析之前,我们绘制了折线图分别对全国高利润率制造业行业投资、中低利润率制造业行业投资与房地产投资之间的关系进行初步判断。从图2、3、4可以直观地看出,全国高利润率制造业行业投资、中低利润率制造业行业投资与房地产投资均呈正相关关系,下文将通过实证方法检验并对东、中、西部地区分别进行考察。

2. 全国房地产投资对不同利润率水平制造业行业投资影响的实证检验

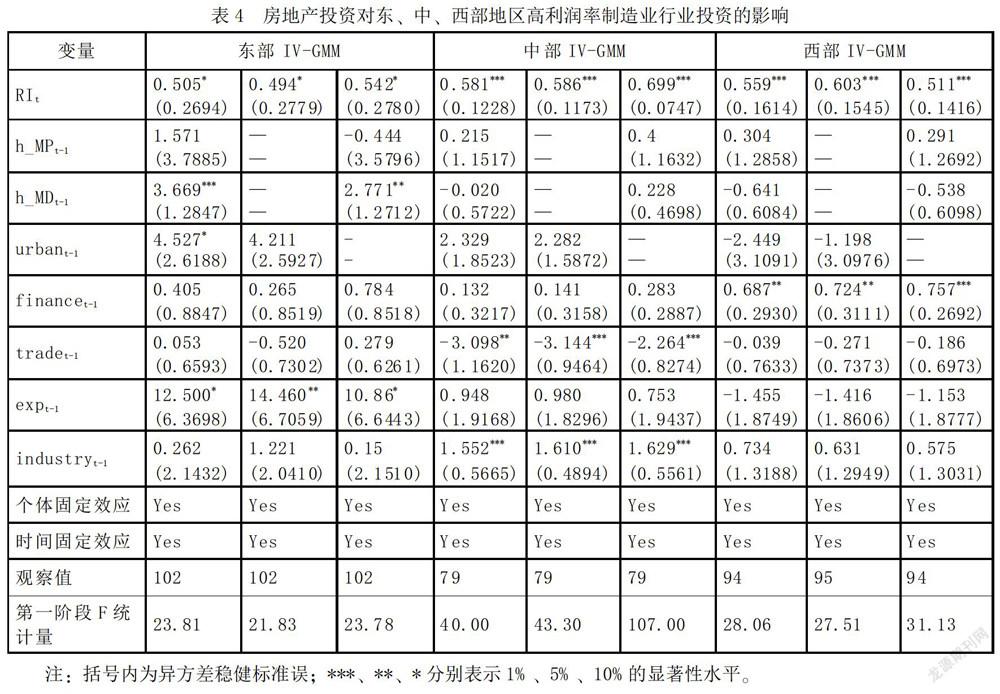

表2、3分别报告了计量模型方程(1)式和(2)式的估计结果,其中第1列为随机效应估计(RE)结果,第2列为单向固定效应估计(FE)结果,第3列为双向固定效应估计(FE-TW)结果,第4列为工具变量GMM估计(IV-GMM)结果,第5列为剔除了制造业行业利润率、资产负债率后的工具变量GMM估计(IV-GMM)结果,第6列为剔除了城镇化率后的工具变量GMM估计(IV-GMM)结果。

从模型选择的合理性来看,经过Hausman检验,P值显著,拒绝原假设,说明应该使用固定效应模型;从工具变量的有效性来看,经过DWH检验,P值显著,拒绝原假设,说明房地产投资和高利润率、中低利润率制造业行业投资之间是存在内生性问题的。因此,本文将重点分析工具变量GMM估计结果,工具变量已通过了弱工具变量检验、外生性检验以及过度识别检验。

由表2、3可知,在研究期内,房地产投资对高利润率、中低利润率制造业行业投资均具有正向的促进作用,且对高利润率制造业行业投资的带动效应大于对中低利润率制造业行业投资的带动效应。具体从使用工具变量解决内生性问题的IV-GMM估计结果来看,房地产投资每提高1个百分点,高利润率制造业行业投资将提高0.661个百分点,中低利润率制造业行业投资将提高0.373个百分点,两者均在1%水平上显著。

对高利润率制造业行业投资而言,除房地产投资外,各项贷款总额和第二产业占比也具有正向的促进作用。具体来看,各项贷款总额每提高1个百分点,高利润率制造业行业投资将提高0.650个百分点,在1%水平上显著;第二产业占比每提高1个百分点,高利润率制造业行业投资将提高0.948个百分点,在10%水平上显著。

对中低利润率制造业行业投资而言,除房地产投资外,中低利润率制造业行业利润率、城镇化率、各项贷款总额具有正向的促进作用,中低利润率制造业行业资产负债率具有负向的阻碍作用。具体来看,利润率每提高1个百分点,中低利润率制造业行业投资将提高3.615个百分点,在1%水平上显著;城镇化率每提高1个百分点,中低利润率制造业行业投资将提高3.988个百分点,在1%水平上显著;各项贷款总额每提高1个百分点,中低利润率制造业行业投资将提高0.785个百分点,在1%水平上显著;资产负债率每提高1个百分点,中低利润率制造业行业投资将降低1.578个百分点,在1%水平上显著。

因此,我们认为房地产投资能够有效带动制造业投资增加,未表现出挤出效应。但房地产投资对不同利润率水平制造业行业投资的正向促进作用具有差异性,房地产投资对高利润率制造业行业投资的带动效应大于对中低利润率制造业行业投资的带动效应。此外,我们还发现高利润率制造业行业投资主要受到金融发展水平和产业结构调整的影响,而中低利润率制造业行业投资更多地受到自身发展潜力和城镇化建设的影响。

3. 分地区房地产投资对不同利润率水平制造业行业投资影响的实证检验

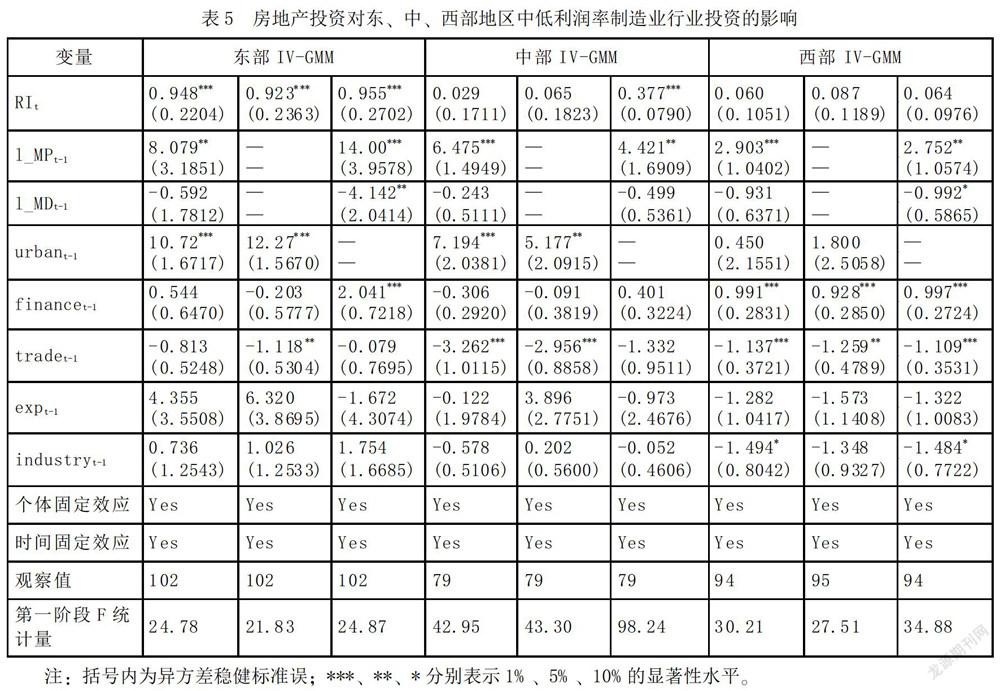

我们进一步考察分地区房地产投资对不同利润率水平制造业行业投资的影响,东、中、西部地区按照国家统计局2016年全国房地产开发投资和销售情况中的划分标准执行,表4、5分别报告了房地产投资对东、中、西部地区不同利润率水平制造业行业投资影响的工具变量GMM估计(IV-GMM)结果。

由表4可知,在研究期内,房地产投资对东、中、西部地区高利润率制造业行业投资均具有正向的促进作用。具体来看,房地产投资每提高1个百分点,东部地区将提高0.505个百分点,在10%水平上显著;中部地区将提高0.581个百分点,在1%水平上显著;西部地区将提高0.559个百分点,在1%水平上显著。此外,第二产业占比对中部地区高利润率制造业行业投资具有正向的促进作用,其每提高1个百分点,中部地区将提高1.552个百分点,在1%水平上显著。各项贷款总额对西部地区高利润率制造业行业投资具有正向的促进作用,其每提高1个百分点,西部地区将提高0.687个百分点,在5%水平上显著。

由表5可知,在研究期内,房地产投资对东、中、西部地区中低利润率制造业行业投资均具有正向的促进作用,但对中、西部地区的促进作用在10%水平上不显著,也就是说没有统计学上的影响。具体来看,房地产投资每提高1个百分点,东部地区将提高0.948个百分点,在1%水平上显著;中部地区将提高0.029个百分点;西部地区将提高0.060个百分点。此外,利润率对东、中、西部地区中低利润率制造业行业投资具有正向的促进作用,具体来看,利润率每提高1个百分点,东部地区将提高8.079个百分点,在5%水平上显著;中部地区将提高6.475个百分点,在1%水平上显著;西部地区将提高2.903个百分点,在1%水平上显著。城镇化率对东、中部地区中低利润率制造业行业投资具有正向的促进作用,城镇化率每提高1个百分点,东部地区将提高10.72个百分点,在1%水平上显著;中部地区将提高7.194个百分点,在1%水平上显著。各项贷款总额对西部地区中低利润率制造业行业投资具有正向的促进作用,其每提高1个百分点,西部地区将提高0.991个百分点,在1%水平上显著。

总的来说,房地产投资能够有效带动东部地区中低利润率制造业行业投资增加,但对中、西部地区中低利润率制造业行业投资无显著影响,中低利润率制造业行业投资主要是受到自身发展潜力的影响。其次,在剔除了城镇化率之后,我们发现房地产投资对中部地区中低利润率制造业行业投资的影响是显著的,这说明中部地区房地产投资主要是伴随城镇化建设的推进来带动制造业投资的。再者,与西部地区高利润率制造业行业投资一致,西部地区中低利润率制造业行业投资也受到该地区金融发展水平的影响。

四、简要研究结论和政策建议

本文实证检验了房地产投资对不同利润率制造业行业投资的影响,并未发现房地产投资对制造业投资表现出挤出效应,事实上房地产投资额的增长能够有效带动制造业投资额的增长,且对高利润率制造业行业投资的带动效应大于对中低利润率制造业行业投资的带动效应。值得注意的是,本文研究发现中低利润率制造业行业投资主要受到自身盈利水平的影响,即改善中低利润率制造业行业盈利能力是提振投资的关键因素。此外,本文还发现西部地区金融发展水平也是影响该地区高利润率、中低利润率制造业投资的主要因素。

基于以上研究结论,本文提出政策建议如下:

第一,降低垄断性高利润率制造业行业准入门槛,促进资本进入高利润率制造业行业。要进一步深化行业改革,破除阻碍资本进入高利润制造业行业的行政性垄断壁垒,引进竞争机制,提高投资效率,改善低利润率制造业行业过度竞争的现状,化解制造业投资结构与需求结构不匹配的矛盾。

第二,加大对高端制造业的减税力度,促进制造业向高附加值、高技术转型。要支持高端制造业发展,必须加大对高技术制造业研发活动的减税力度,改变资本大量配置于产能过剩的传统制造业的格局,优化制造业产业结构,通过向高附加值、高技术制造业行业转型提升国际竞争力。

第三,引导房地产投资平稳增长,促进房地产业与制造业良性互动、协调发展。要以经济发展为根本目标,通过“一城一策”长效机制引导房地产投资保持平稳增长,深化供给侧结构性改革推动房地产业转型升级,加强房地产业与制造业之间的联动效应,尤其是加强房地产业对高端制造业的正向促进作用,提高资本在房地产业与制造业之间的流动效率。

第四,提高西部地区金融发展水平,缓解西部地区制造业企業的融资约束,促进西部地区制造业高质量发展。要通过推动西部地区金融体制机制改革,优化金融结构,拓宽融资渠道,降低融资成本,增强金融服务西部地区制造业发展的能力,发挥要素禀赋优势积极承接东部地区制造业转移。

注释:

① 根据2017年高技术产业(制造业)分类和历年投入产出表,本文定义的高技术产业相关制造业行业包括化学产品,交通运输设备,通信设备、计算机和其他电子设备,仪器仪表。

② 王国军、刘水杏:《房地产业对相关产业的带动效应研究》,《经济研究》2004年第8期。

③ 魏作磊、李丹芝:《生产服务业发展与制造业竞争力的关系》,《广东商学院学报》2012年第4期。

④ 李秀婷、董纪昌等:《基于投入产出模型的我国房地产业宏观经济效应分析》,《系统工程理论与实践》2014年第2期。

⑤ 陆桂贤、许承明:《房地产投资挤出了制造业投资吗?——基于外部融资视角》,《学海》2017年第4期。

⑥ 范言慧、席丹、殷琳:《繁荣与衰落:中国房地产业扩张与“荷兰病”》,《世界经济》2013年第11期。

⑦ 罗知、张川川:《信贷扩张、房地产投资与制造业部门的资源配置效率》,《金融研究》2015年第7期。

⑧ 李畅、谢家智:《房地产投资与制造业:促进效应还是挤出效应——基于非参数逐点回归的实证分析》,《金融经济学研究》2013年第5期。

⑨ Edward E. Leamer, Housing Is the Business Cycle, NBER Working Paper No.13428, Issued in September 2007.

⑩ Thomas Chaney, David Sraer, David Thesmar, The Collateral Channel: How Real Estate Shocks Affect Corporate Investment, NBER Working Paper No.16060, Issued in June 2010.

M. Adelino, A. Schoar, F. Severino, House Prices, Collateral, and Self-Employment, Journal of Financial Eco-nomics, 2015, 117(2), pp.288-306.

Balázs gert, Rafat Kierzenkowski, Exports and Property Prices in France: Are They Connected? The World Economy, 2014, 37(3), pp.387-409.

张杰、杨连星、新夫:《房地产阻碍了中国创新么?--基于金融体系贷款期限结构的解释》,《管理世界》2016年第5期。

东部地区包括北京、天津、河北、辽宁、上海、江苏、浙江、福建、山东、广东、海南11个省(市);中部地区包括山西、吉林、黑龙江、安徽、江西、河南、湖北、湖南8个省;西部地区包括内蒙古、广西、重庆、四川、贵州、云南、西藏、陕西、甘肃、青海、宁夏、新疆12个省(市、自治区)。

当然我们也不认为房地产行业投资绝对不会對制造业投资产生挤出效应,在什么条件下会出现挤出效应,为什么目前的实证分析并未反映有挤出效应,这需要另文进行探讨。

作者简介:曾国安,武汉大学中国住房保障与房地产经济研究中心主任,武汉大学发展研究院院长、教授、博士生导师,湖北武汉,430072;何艾狄,武汉大学经济与管理学院博士研究生,湖北武汉,430072。

(责任编辑 陈孝兵)