税收杠杆撬动绿色发展

2019-09-10王彩虹牛杨耿孟婷时梦飞

王彩虹 牛杨 耿孟婷 时梦飞

摘要:近年来,环境保护、绿色发展这一全人类共同关注的课题越来越受到世界各国的广泛重视。我国作为世界上最大的发展中国家,在面临经济迅速腾飞和生态环境遭受严重破坏的困局下,对绿色发展和保护环境的呼声也愈发强烈。党的十八大以来,生态文明建设成为“五位一体”总体布局中的一大重要组成部分,要求树立绿色发展理念,走可持续发展道路。2018年I月I日,《中华人民共和国环境保护税法》在我国正式施行,在全国范围内开征环保税,这一举措对绿色发展保护环境起着重要作用。本文首先以税收杠杆为切入点,分析环保税这一税收杠杆的效应,然后设计出环保税制度绩效评价指标体系,提供衡量环保税的影响的量化方式,接下来分析环保税制度有效发挥助力绿色发展的作用亟需解决的问题,最后针对存在的相应问题提出合理建议。

关键词:环境保护税;税收杠杆;绿色发展;评价指标体系

习近平主席提出“要保持加强生态文明建设的战略定力”这一新理念,要求“要探索以生态优先、绿色发展为导向的高质量发展新路子”。经济越发展,环境保护的需求越强烈。“保护环境”与“发展经济”二者是相辅相成、相互促进的关系。在注重綠色发展的新时代更不应将两者割裂开来看,而应以一种发展联系的眼光来看,发展经济的同时也要保护环境,走可持续发展的道路。绿色发展的理念在指导经济发展的领域中占据着重要地位,为践行绿色发展、保护环境、发展经济,税收的调节作用必不可少,绿色税收制度大有所为。环境保护税的开征是发挥税收对绿色发展的指引与导向作用的一次有效尝试。接下来,本文将按照税收杠杆效应是什么、环保税制度又是如何发挥撬动绿色发展的作用、如何来科学评价环保税政策实行效果、环保税实施仍存在哪些问题、如何有效发挥环保税助力绿色发展的作用的建议的顺序进行分析。

一、绿色税制的杠杆效应

(一)税收杠杆

税收是指依据法律所规定的标准,由国家向国民强制征收,无偿取得财政收入的一种分配关系,在国家管理和调控经济的过程中发挥着重要的经济杠杆作用。绿色税制为了保护环境、合理开发利用自然资源,促进绿色生产和消费而建立的税收制度。税收杠杆则是国家通过税种的设置、税率的设计,以实现调节社会资源、调节纳税主体的利益分配,使社会生产经营者的经营决策契合于国家发展规划。

税收的经济杠杆作用,顾名思义就是指税收在作为调节经济的手段时,国家通过制定一系列的税收措施,在市场经济的发展过程中,使得市场机制的能够发挥积极的作用,间接引导经济作出符合政策导向的调整。

随着生态环境污染问题的日益严重,我国意识到了保护与治理环境的重要性,为发展绿色经济,响应党的十九大报告提出“深化税制改革”的要求,我国通过水资源税试点改革,“费改税”,“税费平移”等一系列的税收措施,大力发展“绿色税制”,利用税收的经济杠杆作用促进绿色经济的发展。

(二)我国环境保护税的征收

我国立足于本国国情,历经多年研究,于2016年12月在第十二届全国人大常委会第二十五次会议上正式通过了《中华人民共和国环境保护税法》,并于2018年1月1日起正式实施,至此我国以环境保护为目的的税收立法逐步展开,也标志着我国“费改税”的变革,环保税的征收贯穿于产品生产、流通、消费的全过程,影响着经济活动的各个领域和环节,进而指引经济朝着绿色循环可持续的方向发展。环保税的征收正是利用税收的经济杠杆作用的一大重要举措,通过在经济活动中的多层次全方面的征收环保税,调节市场经济的固有弊端,借助国家强有力的税收措施大力发展绿色经济,保护生态环境,建设美好家园。

绿色经济的发展要依靠绿色税制改革,发挥税收的独特作用。环境保护税可以通过税收的调节作用,引导市场主体各方节能减排,削减生产成本,起到保护生态环境的作用。目前,我国环保税的征收势必会促进经济朝着绿色发展,走可持续发展之路。自我国环保税征收以来,在发展绿色经济、保护生态环境中取得了一定的成效,从一定程度上改变了我国从建国以来的“先污染后治理”发展经济的老旧过时的观念,从一直以来将经济发展和生态环境保护相互割裂、一切以经济发展为重的思想转变为经济发展与环境保护同步并举、一样重要的经济发展新理念,这在环境保护绿色发展的进程中显现出其强大的生命力,有效的转变了国人就得经济发展理念,进一步提高国人的环保意识,促进经济绿色高效发展。通过税收的导向作用,环保税的征收进一步强化了企业的治理污染和节能减排的责任,提高企业的环保意识,达到推进生态文明建设和绿色发展的最终目标y

(三)环境保护税征收的经济杠杆作用

环境保护税在全国范围内的征收对本国经济的绿色发展有着强有力的推动作用:其一,通过征收高额的环保税,提高了企业纳税人的环保意识,从整体上进一步提高国民的环境保护意识,从而达到节能减排与保护环境的目的,从根本上促进了本国经济的绿色发展;其二,征收而来的各项环保税税额通过国家统筹安排,最终用于治理环境的具体实践中,这对环境的治理提供了长足有力的资金保障,有利于国家落实保护环境的各项措施,在绿色发展的同时治理好被污染的环境,以此实现真正的发展绿色经济;其三,在征收环保税的过程中,通过多年的立法实践与实际经验的积累,大部分发达国家已经建立了完备而富有成效的“绿色税制”体系,一方面为本国的绿色经济的发展提供了完善的制度保障,另一方面也为治理环境污染积累了雄厚的资金,改善环境质量的工作在不断落实。环保税的征收有效的发挥了税收的经济杠杆作用,提高了资源开发和利用的效率,进而助力了经济的绿色发展。

环保税开征一年以来,环保税的杠杆作用初显:合肥一些钢铁、石油化工企业加大环保设备的投入,污染物排放量大大降低,基本实现了有害污染物“零排放”。现阶段,环保税设计在一定程度上已经为资源与环境提供了长效保护,实现了经济增长与环境保护相适应的可持续发展,然而当下工业经济的发展使环境问题十分广泛,环保税的开征无疑会加大工业企业的负担,尤其是以重工业为主要发展的企业,我国环保税的征收尚处于初期推行的过程中,再加上法律规范尚不完备,其征收过程必将遇到重重阻力。我国深化税制改革的同时,也应该要建立合理的环保税影响评价指标体系,为环保税的征管提供及时准确的反馈,以便政府部门适时调整和完善政策措施。

二、环保税影响评价指标体系的建立

环保税作为开征不久的新税种,为了对其政策影响进行客观有效的评价,我们设计了环保税政策影响的评价指标体系。

(一)评价指标体系建立的原则

1.指标体系的构建

指标体系的建立需要遵循以下几点:动态性原则、简明科学性原则、可比可量化原则、可操作性原则、综合性原则等[2]。现实状况总是在不停地变化,要求所选取的指标必须是动态的;指标选取既要考虑全面,也不能太过于细化冗杂,相互交叠,做到不重不漏,保持科学性;指标选取要具有可比性,或者说通过无量纲化处理过后可进行比较;指标选取要考虑实际操作性,比如不宜选取不易获取的指标;综合性要求我们所建立的指标体系应该是全面的,涉及社会各方面的。

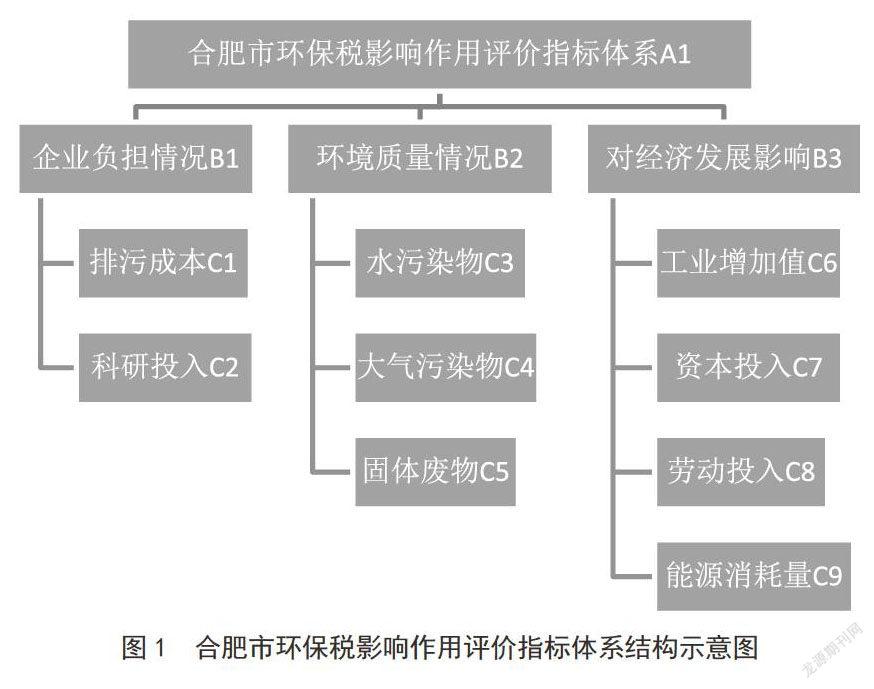

在分析已有文献的基础上,根据层次分析法熵值法的原则以及实际的可操作性和数据可获得性,结合安徽省合肥市的实际情况,选取评价指标,建立指标体系,如图I所示。

排污成本C1:这里所说的排污成本包括企业为达到环境保护法所强制实施的排污标准所发生的费用以及货架国家征收的环保税。

科研投入C2:是指企业使用清洁能源,研发资源利用率高,污染排放量少的设备以及废物无害化处理技术所投入的资金、人力和物力等。

大气污染物C3:本文指的是由于工业企业生产过程中排入大气的有毒有害物质。工业企业的生产经营活动的快速发展,大量的能源消耗往往排出大量的有害物质,对大气环境质量造成严重的影响。

水污染物C4:一些工业企业的发展离不开水资源,水污染物是指使水质恶化的污染物质。

固体废物C5:固体废物一般是工业废渣,包括工业生产过程排出的采矿废石,选矿尾矿,燃料废渣、冶炼及化工过程废渣等。在本文中特指一般工业固体产生量。

工业企业产值C6:是工业企业在一定时期内生产的已出售或可供出售工业产品总量的货币表现。它反映一定期间内工业生产的总规模和总水平。

资本投入C7:鉴于数據的可获取,这里的资本投入指的是固定资产投入额。可作为工业企业对不变资本依存度的一个指标。

劳动投入C8:指的是工业企业雇佣劳动者数量。可视为反映工业企业对可变资本的依赖程度的一个指标。

能源消耗量C9:工业企业能源消费量是指,工业企业在工业生产过程和非工业生产消费的各种能源量,这里的能源量指的是报告期内的。

2.数据选取

根据建立的指标体系,搜集安徽省相关数据信息进行实证分析。评价指标值可通过《中国统计年鉴》、安徽省统计局等。

3.实验操作

首先对数据进行指标标准化,运用SPSS19.0对评价指标值进行描述统计,求出极大值、极小值和均方差,通过极值法处理,求出各年的9个评价指标的标准量化值,依据AHP法和熵值法计算公式,求出准则层和指标层权重,主要计算公式如下:

其中CR小于等于0.1才能通过检验(CR为判断矩阵偏离一致性的指标)。运用公式可求得组合权重和,使用层次分析法,通过对各个指标层赋以权重,得到相应结果。W、W分别表示利用层次分析法和熵值法求得的准则层的权重;e、g分别表示熵值和商差;甲苏护、WM分别表示利用层次分析法和熵值法求得的指标层的权重;W、W分别表示准则层和指标层的综合权重;S表示评价综合得分;P表示无量纲处理后的数据;通过对相应的指标进行分析,可以得出环保税影响作用的相关结论。具体计算可以通过Excel和SPSS19.0完成。

这样,我们就可以通过建立的评价指标体系,将环保税政策的影响可视化、量化,可以此方法来分析评价环保税开征对合肥市的影响。

三、环保税实施以来存在的问题

(一)应税污染物的排放量难以准确计量

现阶段,根据《环境保护税法》,应税污染物排放量有不同的计算方法,分为以下四种情况,即:自动检测、检测机构检测、排污系数和物料衡算方法计算、核定计算[3]。安装符合国家规定的检测设备,有能力有条件自行检测可按自动检测数据计算;未安装符合国家规定的自动检测设备,按监测机构出具的符合国家有关规定和监测规范的监测数据计算,按第三方检测计算。这表明污染物排放量的检测核算涉及到包括企业、企业委托的检测机构、环保部门等在内的主体,并且在申报纳税时还需要复核,各方数据存在差异,使得环保税征缴有困难。

(二)环保税专业性强,企业申报存在困难

环保税不同于排污费,之前,对于企业而言,它只需要在环保部门计算好排污费后直接缴纳就行,但是现在环保税需要自行申报纳税。环保税申报涉及到排污量的检测计算和税额的确定,专业性较强,仍需政府提供全方位的纳税辅导。

(三)步税信息连通共享建设有待提高

环保税不同于排污费,排污费是由环保部门负责计算,污染企业缴费,而环保税则不同,环保税涉及到很多部门,比如环保部门负责检测,税务部门负责环保税的收缴。涉税信息共享平台的建设与维护是环保税征缴的基础,将直接影响环保税的征缴[4]。

(四)环保税的征收缺乏税收奖励惩罚措施

环保税的开征没有奖励措施,这使得一些小微企业的税负压力过重。小微企业的经营成本上升,对于小微企业的生存产生压力。环保税应该对于排污较少的企业给予奖励。环保税没有沿袭排污收费制度的惩罚措施,这将使得一些承受税负压力较强的企业、税负小于其治污成本的企业,不愿进行转型或者技术改造,使得环保税的征收目的不能有效实现。

四、为更好发挥环保税助力绿色发展作用的建议

(一)逐步提高排放量监测数据的准确性

在现阶段,没有条件安装检测设备的企业,急需针对其制订统一的排污系数和物料衡算方法和技术规范[5];再者,研发环境适应强、稳定性能高的检测设备,在有一定技术和资金条件下可向企业推广使用,提高排污数据检测的准确性,提高环保税征缴效力。

(二)尽快建立健全环保税纳税人才培养与培训体系

根据我国的环保税法规定,环保税的纳税义务主体包括在我国境内,直接向环境排放应水污染物的企事业单位组织和其他生产经营者。我们通过调研分析发现,缴纳环保税税额的计税依据是应税污染物排放量,但是由于污染物排放量的判断和计量都需要一定的高度、专业的技术条件和理论条件,所以对于一般纳税人来说,在检测污染物排放量及计算环保税税额时,极有可能存在操作上的困难,而我国税收征管法规定纳税人必须对申报纳税的完整性和真实性承担责任,从而导致纳税申报困难。为此,培养大量高素质的专业纳税申报人才是全社会都应该倾力的重要工程。

(三)加大涉税信息共享平台的建设

涉税信息共享平台的建设和维护是环保税征缴的基础,收集和整合涉税信息,并在多部门之间进行配置涉税信息,这有利于加强税务系统、金融系统、政府机关海关部门、司法部门的协作联动,提高时效性和准确性,从而多维度、广范围地加强、优化税源的监控,改善纳税环境。由于环保税是新出来的税种,各方面、各部门对于监管、征收还处于一个实验阶段,为此必须夯实基础性工程建设,对涉税信息共享平台进行不断地改良和升级,将环保税征收管理的因素要素有机的整合在该平台中。

(四)設计合理的财税激励政策

如对于那些生产绿色环保产品的企业,应该给予他们减税、免税或补贴,而对于那些消费绿色产品的消费主体,可以给予他们减免消费税或者在征收个税时将成本从税基中扣除[6],以此来鼓励人们消费绿色产品,促进绿色环保企业的发展,使“绿色发展,环保发展”蔚然成风。同时,税收优惠制度作为我国绿色税收体系的重要组成机体,对环境保护事业有一定的促进作用。例如,对于对那些在采用先进环保设备、使用节能技术、提前进行环保试验、使用再生能源等手段使得在生产过程中污染物、有害物排放有效降低的工业企业,我们可以考虑通过在其缴纳所得税时,准予采取成本抵扣的方式进行税收优惠支持。对于这两年兴起发展的新能源电力汽车、小排量汽车等采取降低车船税税率和车辆购置税的做法[6],引导消费者树立绿色消费、可持续消费的消费观。通过一系列财税优惠政策,激励企业和个人投身于环保事业建设中去,从而更好发挥环保税助力绿色发展的作用。

参考文献:

[1]曾金华.用税收杠杆撬动绿色发展侧.经济日报,2017-12-01(006).

[2]石岩.人民美好生活需求指标体系的建立与应用[J].中国市场,2019(06):20-21.

[3]葛察忠,龙凤,任雅娟,杨琦佳.基于绿色发展理念的《环境保护税法》解析[J].环境保护,2017,45(Z1):15-18.

[4]葛新锋,朱易捷.我国实施环保税面临的问题及国际经验借鉴[J].金融纵横,2018(03):48-54.

[5]杨光忠,胡少敏,杜华立.环境保护税征缴过程中存在的问题与对策[J].绿色科技,2017(08):273-275.

[6]张秀梅.我国实施环境税的可行性及建议[J].会计之友(下旬刊),2010C)9):101-102.

[7]王哲林.环境税的国际比较及借鉴[J].税务研究,2007(07):78-82.

[8]袁显朋,刘小梅,赵联果,樊春雅.“互联网+环境保护税”促进西安经济绿色发展研究[J].现代商贸工业,2018,39(35):36-38.

[9]杨玲.环保税推开绿色发展大门,任重而道远[J].时代金融,2018(20):48-49.用税收杠杆增添绿色发展动力[J].中国石油和化工经济分析,2018(02):1.

[10]周志勇,陈佳玲,李贝艳,林淑青,江宝彬.我国环境保护税法解读:不足与改进建议[J].绿色财会,2018(06):8-14.

[11]张志奇.绿色税收政策的现状、问题和完善建议[J].环境保护,2016,44(22):49-52.

项目基金:省级大学生创新创业项目“税收杠杆撬动绿色发展——以合肥市钢铁厂实地调研为例”(项目编号:201810357524)。本项目指导老师:安徽大学经济学院副教授夏飞飞。