战略偏离度、内部控制质量与审计收费

2019-09-10黄莉许冠斌

黄莉 许冠斌

【摘要】以2003~2017年沪深两市A股上市公司为研究样本,考察上市公司战略偏离度对审计收费的影响,以及内部控制质量对二者之间关系的调节作用。研究表明:企业战略偏离度与审计收费呈显著正相关关系;有效的内部控制能够抑制战略偏离度对审计收费产生的正向影响。进一步研究表明,经营风险在战略偏离度影响审计收费的过程中发挥了中介传导作用,降低企业的经营风险是内部控制发挥作用的路径机理。

【关键词】战略偏离度;内部控制质量;审计收费;经营风险

【中图分类号】F239.43【文献标识码】A【文章编号】1004-0994(2019)24-0111-8

【基金项目】陕西省教育厅哲学社会科学研究基地重点项目“作业权移交背景下油气合作企业内部控制研究”(项目编号:17JZ058)

一、引言

企业审计收费的影响因素一直是审计研究的热点问题之一。自从Simunic[1]提出审计收费由审计成本、审计风险溢价和正常利润决定以来,大量学者从客户特征和审计师特征两个方面考察了审计收费的影响因素。在客户特征方面,学者们主要从公司治理、所有权结构、盈余管理、公允价值计量和高管特征等方面考虑其对审计收费的影响。在审计师特征方面,学者们主要从审计师任期、审计师是否变更、审计师所在地和审计师行业专长等方面考虑其对审计收费的影响。然而,企业战略作为企业的全局性规划和商业模式的集中体现,却很少有学者关注其对审计收费的影响。

企业战略是管理层在深入分析企业内外部环境并明确企业目标的基础上,对企业的全局和未来所进行的总体和长远规划[2]。企业战略与其日常经营活动息息相关,采取不同战略的企业往往在经营模式和组织结构等特征上具有较大差异,进而会对企业的经营管理产生影响。因为企业战略会对企业的资产结构和资源配置方式产生影响,所以企业财务报表中的资产结构、研发投入、财务杠杆和管理费用投入等信息能够在一定程度上反映企业的战略信息。战略偏离度是指企业战略偏离同行业常规战略或主流趋势的程度[3]。已有研究表明,企业之所以采取偏离行业常规的战略,是因为差异化能够提升企业的竞争力[4]。

然而,差异化战略是一柄“双刃剑”,一方面可以提高企业的竞争力,另一方面也会提高企业的经营风险[5]。叶康涛等[6]研究表明,企业战略越是偏离行业常规战略,企业面临的风险越大。企业战略偏离度越大,意味着企业的业绩波动越大、经营活动的复杂性和不确定性越大[3,7]。因此,企业战略偏离行业常规战略的程度越大,其经营风险与采取行业常规战略的企业相比也越高。《中国注册会计师审计准则第1211号》明确要求注册会计师在审计过程中需要了解被审计单位的目标、战略以及可能导致重大错报风险的相关经营风险。那么,审计师在进行审计风险评估时是否会考虑战略偏离度信息,从而使战略偏离度对审计收费产生影响呢?战略偏离度对审计收费的影响机制又是什么?内部控制作为公司治理的重要组成部分,有效的内部控制不仅能够促进企业战略目标的实现,而且可以提升企业经营的效率和效果,从而降低企业的经营风险。那么,企业内部控制在战略偏离度影响审计收费的关系中又起着怎样的调节作用呢?本文拟对上述问题进行分析与检验。

基于上述分析,本文以2003~2017年沪深两市A股上市公司为研究样本,分析并检验上市公司战略偏离度、内部控制质量和审计收费之间的关系,并进一步考察战略偏离度影响审计收费的实现路径。研究发现:①企业战略偏离度越大,其经营活动所具有的复杂性和不确定性越大,审计师在审计过程中需要投入的审计资源越多,需要承担的审计风险也越大,故审计师会收取更高的审计费用。②有效的内部控制能够抑制公司战略偏离度对审计收费的正向影响。进一步研究发现,经营风险是战略偏离度影响审计收费的一个重要实现路径,企业内部控制通过降低经营风险来抑制战略偏离度对审计收费的正向影响。

本文可能的贡献在于:①将战略偏离度、内部控制质量与审计收费纳入同一个研究框架,从战略的角度研究了其对审计收费的影响,考察了内部控制质量对战略偏离度与审计收费关系的调节作用;丰富了审计收费影响因素方面的研究,为审计师确定合理的审计收费提供了经验证据。②基于影响机理研究,利用经营风险数据探讨了战略偏离度影响审计收费的作用机理,得出“战略偏离度主要通过提高企业的经营风险进而提高审计师对被审计单位的审计收费水平”的结论,从而揭示了战略偏离度影响审计收费的内在传导路径。

二、理论分析与研究假设

(一)战略偏离度与审计收费

Simunic[1]在1980年提出,会计师事务所对于被审计单位的审计收费主要由审计成本、审计风险溢价和正常利润所构成。审计成本是指审计师在执行审计程序时所投入的审计资源。审计风险溢价是指审计师对面临的潜在诉讼风险和赔偿责任风险的定价,其中,审计风险=重大错报风险×检查风险。重大错报风险由企业自身特性及内部控制决定,不因财务报表审计的存在而改变;检查风险与整个审计过程相关,既取决于审计师对于审计程序设计的合理性,也取决于审计师对于审计程序执行的有效性。在现代风险导向审计模式下,对于存在较高重大错报风险的企业,审计师在审计过程中必然会投入更多的审计资源以降低检查风险,以使审计风险降低至会计师事务所可接受的水平。因此,对于重大错报风险较高的客户,审计师在考虑审计成本和审计风险溢价之后会收取更高的审计费用。由此可知,企業的审计费用与企业风险是息息相关的。

企业战略是企业发展的风向标,是管理层做出一系列重要决策的基础,不同的战略意味着不同的资产结构、资源配置方式和经营模式。战略对于企业的影响是全局性的、长远的,当企业战略偏离行业常规战略时,企业的经营风险也与采取行业常规战略的企业存在较大差异[5]。一方面,行业常规战略是在许多企业经历战略定位失败的基础上形成的,是行业内诸多专家和企业家智慧的结晶,其行业标准、技术架构和风险应对机制都比较完善,有利于降低企业的经营风险[8]。另一方面,采取偏离行业主流趋势的战略时,企业在日常的经营管理活动中需要进行更多的探索,在探索过程中企业更可能取得极端业绩,探索活动的不确定性会增加公司经营的不确定性[3,9]。此外,企业战略偏离度与企业的业绩波动呈显著正相关关系[7]。因此,当企业采取偏离行业常规的战略时,其未来的不确定性较大,面临的经营风险增加[2,10,11]。

《中国注册会计师审计准则第1211号》指出,企业在生产经营过程中总是存在一定的经营风险,大多数经营风险最终都会导致负面的财务后果,其中一部分经营风险会导致重大错报,企业的经营风险提高会增加重大错报风险发生的可能性。因此,当被审计单位经营风险较高时,意味着重大错报风险也较高,审计师为了使审计风险降低至可以接受的水平,在执行审计程序时势必会投入更多的审计资源以降低检查风险,同时由于审计师承担了更高的审计风险,故会对其收取更高的审计费用。Bell等[12]研究发现,审计师在审计存在较高经营风险的企业时,会投入更多的审计时间,并且会收取更高的审计费用。因此,本文认为,战略偏离度越大的企业经营风险也越高,进而促使审计师对企业总体审计风险的评估水平提高,最终提高其审计收费。基于以上分析,提出如下假设:

H1:企业战略偏离度越大,审计收费越高。

(二)内部控制、战略偏离度与审计收费

《内部控制基本规范》指出,企业设计、执行和维护内部控制旨在合理保证企业经营管理合法合规、财务报告及管理信息真实完整、资产安全完整、企业战略目标实现,从而提高企业经营的效率和效果。近年来,随着我国内部控制制度的不斷完善以及经营环境的不断变化,内部控制在防范企业风险和防止舞弊等方面发挥着越来越重要的作用,内部控制逐渐成为企业风险管理的重要工具,高质量的内部控制不仅能够有效降低企业的经营风险,而且会对外部审计师的审计工作产生影响[13,14]。

企业战略偏离行业常规战略会增加企业经营活动的复杂性和不确定性、业绩的波动性以及会计信息的不对称性[7,15]。而高质量的内部控制能够有效降低经营活动不确定性以及内外部信息不对称性所带来的经营风险。一方面,高质量的内部控制有助于企业形成规范合理的治理结构和监督体系,进而促进企业战略目标的实现。另一方面,内部控制能够帮助企业识别和评估在实施企业战略的过程中所面临的潜在风险,有助于企业提前做好风险防范和应对策略,进而减小经营活动的不确定性[14]。殷治平等[16]研究表明,有效的内部控制能够很好地防范和降低企业由于战略偏离行业主流趋势而可能遭受的风险损失。毛新述等[17]研究发现,有效的内部控制能够降低企业面临的诉讼风险。因此,从内部控制的作用来看,有效的内部控制可以减小由战略偏离度引起的企业经营活动不确定性,从而降低企业风险,最终抑制战略偏离度对审计收费的正向影响。基于上述分析,提出如下假设:

H2:有效的内部控制能够抑制战略偏离度对审计收费的正向影响。

三、样本选择、模型设计与变量定义

(一)样本选择

本文选取2003~2017年沪深两市A股上市公司作为研究样本。由于国泰安数据库从2003年才开始披露固定资产原值数据,在计算战略偏离度时又需要使用该数据,因此2003年为研究样本的起始年度。在剔除金融行业样本、数据缺失样本、净资产为负的样本以及ST和?ST的样本后,共得到27601个研究样本。为了提高研究结论的可靠性,对主要连续变量进行了双侧1%的缩尾处理。本文通过Stata 14软件进行回归分析。

(二)模型设计

为了检验本文所提出的两个假设,借鉴朱松等[18]、陈娇娇等[19]和李越冬等[20]的研究方法,设定如下多元回归模型:

(三)变量定义

1.审计收费的度量。参照朱松等[18]、刘启亮等[21]和邢立全等[22]的研究,以公司当期审计费用的自然对数作为审计收费水平的衡量指标,用Lnfee来表示。

2.战略偏离度的度量。战略决定了企业的资产结构和资源配置方式,因此通过企业的资产结构和资源配置情况能够衡量企业战略。借鉴Tang等[3]和叶康涛等[15]的研究,从以下六个维度来衡量企业实施的战略:广告和宣传费用投入(销售费用/营业收入)、研发投入(无形资产/营业收入)、管理费用投入(管理费用/营业收入)、资本密集度(固定资产/员工总人数)、固定资产更新程度(固定资产净值/固定资产原值)、企业财务杠杆[(短期借款+长期借款+应付债券)/净资产]。由于我国的上市公司较少单独披露广告和宣传费用以及研发费用,故在计算广告和宣传费用投入以及研发投入时,分别使用销售费用和无形资产来替代。企业战略偏离度的计算步骤如下:将六个维度的指标分别减去分行业分年度指标的平均值,取绝对值后再除以分年度分行业计算的每个指标的标准差并进行标准化,这样就得到了企业在每个战略维度上与行业平均水平的差异值,最后计算标准化后的六个指标的平均值,该值即为企业战略偏离度。该值越大,表明企业战略偏离行业常规战略的程度越大。

3.内部控制质量的度量。借鉴殷治平等[16]、毛新述等[17]和张会丽等[23]的研究,使用深圳迪博公司发布的上市公司内部控制指数的自然对数来衡量公司的内部控制质量,用ICQ来表示。本文所使用的所有变量的定义见表1。

四、实证结果与分析

(一)描述性统计

表2为主要变量的描述性统计结果。由表2可知,Lnfee的均值为13.502,最小值为12.100,最大值为16.176,标准差为0.734,即审计收费的最小值为179871元,最大值为10596136元,表明公司之间的审计收费存在较大差异。DCS的均值为0.624,最小值为0.055,最大值为3.163,标准差为0.378,表明公司战略之间的差异较大。ICQ的均值为6.477,最小值为5.778,最大值为6.828,标准差为0.154,表明样本期间公司内部控制质量差异较大。

(二)相关性分析

Pearson相关系数检验结果表明(限于篇幅,未在文中列示):DCS与Lnfee在1%的水平上显著正相关,相关系数为0.025,初步支持了H1。审计是否为国际“四大”(Big4)、审计意见(Opn)、公司规模(Size)和公司成立年限(Age)等控制变量也与审计收费(Lnfee)存在显著相关关系。除资产负债率(Lel)与总资产收益率(Roa)、审计收费(Lnfee)与公司规模(Size)之间的相关系数大于0.5之外,其他控制变量两两之间的相关系数均小于0.5,表明模型不存在严重的多重共线性问题。

(三)多元回归分析

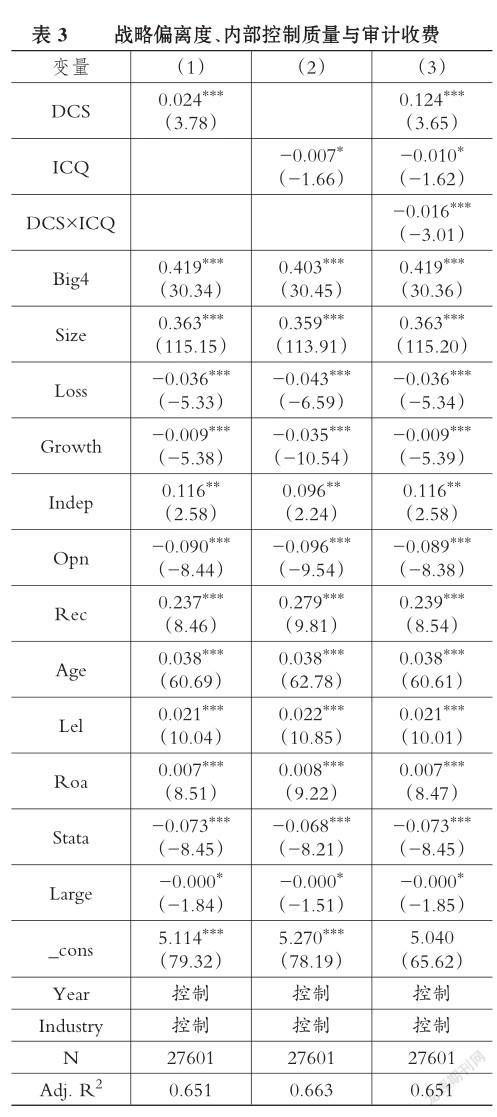

战略偏离度对审计收费的影响的回归结果见表3。表3列(1)显示,在控制了其他变量后,DCS与Lnfee在1%的水平上显著正相关,估计系数为0.024,表明企业战略偏离度越大,当期的审计收费越高,即H1得到了验证。表3列(3)显示,在控制了其他变量后,DCS与ICQ的交乘项(DCS×ICQ)的估计系数为-0.016,且在1%的水平上显著,这表明有效的内部控制能够抑制战略偏离度对审计收费的正向影响,即H2得到了验证。其余控制变量的回归结果顯示,公司规模(Size)、资产负债率(Lel)、应收账款比率(Rec)、公司成立年限(Age)、独立董事比例(Indep)和审计是否为国际“四大”(Big4)等变量的估计系数显著为正,是否亏损(Loss)、审计意见(Opn)、账面市值比(Growth)和产权性质(Stata)等变量的估计系数显著为负,与已有研究基本一致。

(四)进一步分析

1.战略偏离度对审计收费的影响机理:基于经营风险的中介效应分析。企业战略与公司的经营活动和业绩息息相关,当企业战略与行业常规战略存在较大差异时,企业将面临较大的经营不确定性以及更为剧烈的业绩波动[7,24]。这意味着企业战略与行业常规战略的差异越大,企业的经营风险也越高。企业的经营风险越高,意味着企业的重大错报风险越高,审计师在审计过程中必然会执行更多的审计程序使审计风险降到可接受的范围内,并且要求更高的审计风险溢价。因此,被审计单位的经营风险越高,审计师越倾向于收取更高的审计费用。

基于此,依据温忠麟等[25]对中介效应检验方法的应用,对经营风险是否在企业战略偏离度影响审计收费中发挥中介效应进行检验。构建回归模型如下:

其中:RISK1i表示企业当年的经营风险;EBIT? DAin表示企业当年折旧摊销前利润;ASSETSin表示企业当年期末总资产。i表示企业,n表示观测时间段内的年度,X表示当年该行业内企业的数量,k表示当年在该行业内的第k家企业。

对经营风险(RISK2)的衡量也借鉴翟胜宝等[26]的做法,采用Z指数(Z-score)来衡量。Z指数为企业的财务预警指标,Z指数越小,企业的经营风险越大。Z=0.6×股票总市值/债务账面价值+0.999×销售收入/总资产+1.2×营运资金/总资产+1.4×留存收益/总资产+3.3×息税前利润/总资产。

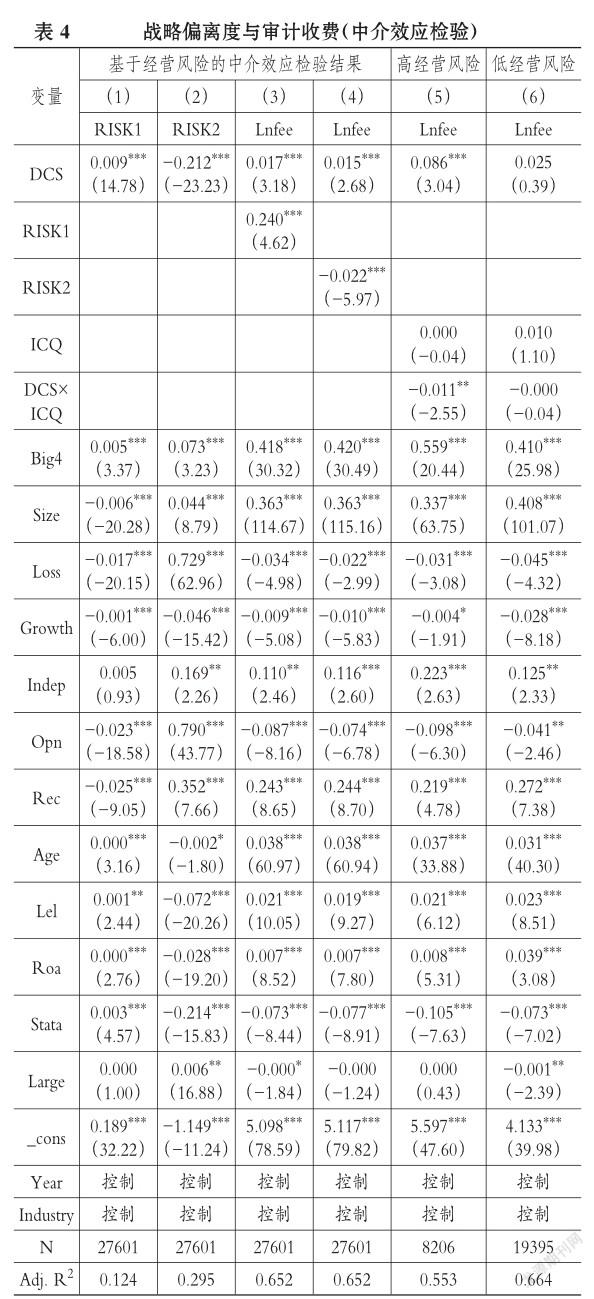

表4列示了模型(4)和模型(5)的回归结果。其中,列(1)和列(2)分别为RISK1和RISK2作为被解释变量的回归结果。从列(1)来看,DCS与RISK1在1%的水平上显著正相关,说明战略偏离度越大的企业其经营风险也越高。从列(2)来看,DCS与RISK2在1%的水平上显著负相关,而企业的Z指数越小,表明企业的经营风险越高,也说明战略偏离度越大的企业其经营风险越高。列(3)和列(4)是在控制经营风险的情况下,以审计收费为被解释变量的回归结果。在列(3)和列(4)中,DCS与Lnfee的估计系数分别为0.017和0.015,且在1%的水平上显著,小于模型(3)中DCS的估计系数0.024。由于以上系数均在1%的水平上显著,所以不需要进行Sobel检验已经可以说明经营风险在战略偏离度影响审计收费中发挥了中介效应。

2.内部控制抑制企业战略偏离度影响审计收费的作用机理:基于经营风险的中介效应分析。《内部控制基本规范》指出,内部控制旨在合理保证企业战略目标、经营目标、报告目标、合规性目标和资产安全性目标五个目标的实现,其中合理保证战略目标的实现是内部控制最高层次的目标。由此可知,有效的内部控制能够降低企业的战略风险和经营风险。大部分情况下,公司战略风险首先影响被审计单位的经营环节,并经由经营风险间接传导至财务报表。高明华等[27]研究发现,高质量的内部控制能够显著降低企业的经营风险。根据上文的分析,企业战略偏离度会提高其经营风险,而高质量的内部控制能够降低企业的经营风险。因此,企业内部控制可能通过降低企业的经营风险,进而削弱战略偏离度对审计收费的影响。

本部分按照RISK1是否大于其均值将全样本分为高经营风险组和低经营风险组两个组别,然后对H2进行分组回归。若企业内部控制通过降低经营风险来缓解战略偏离度对审计收费的影响,那么,在分组回归中,DCS与ICQ的交乘项(DCS×ICQ)的估计系数在高经营风险组中应该更为显著。

表4的列(5)和列(6)列示了分组回归的结果。在高经营风险组中,DCS与ICQ的交乘项(DCS×ICQ)的系数为-0.011且在5%的水平上显著;而在低经营风险组中,DCS与ICQ的交乘项(DCS×ICQ)的系数不显著。这说明内部控制确实能够降低企业的经营风险,从而抑制战略偏离度对审计收费的正向影响。

(五)稳健性检验

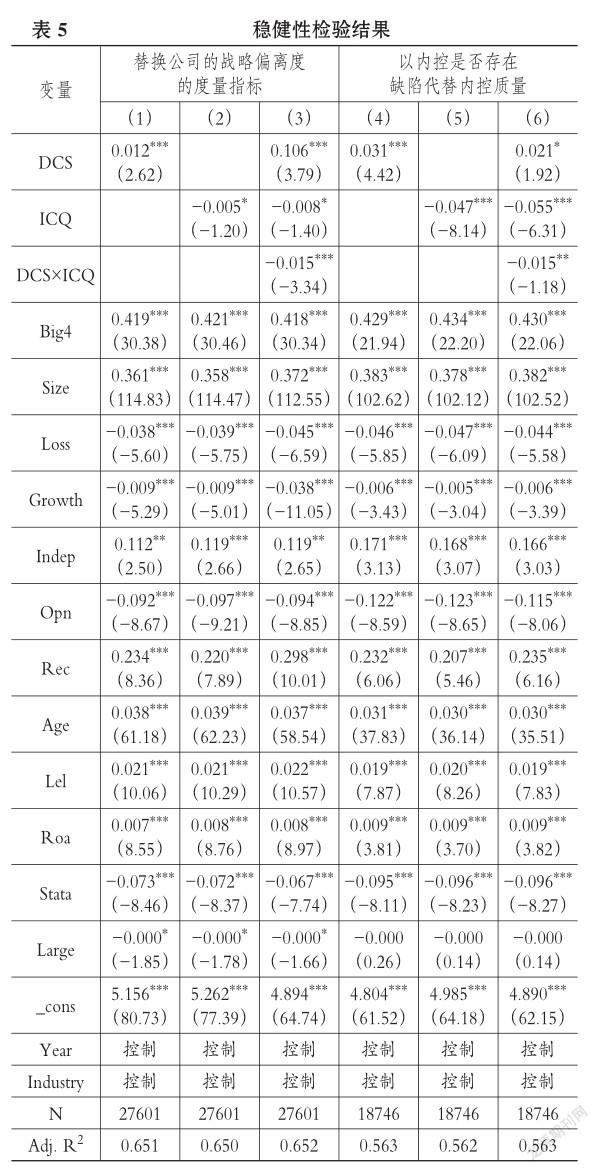

为了保证本文结论的稳健性,本部分做了如下的稳健性检验:①由于我国上市公司较少单独披露广告和宣传费用以及研发费用,在上文的回归分析中,分别采用销售费用和无形资产净值作为广告费用和研发支出的替代变量,而在本部分采用剔除广告宣传费用投入和研发费用投入两个方面的指标的方法来计算企业战略偏离度。实证结果如表5列(1)、列(2)和列(3)所示。从列(1)中可以看出,DCS与Lnfee的估计系数为0.012,且在1%的水平上显著。列(3)中DCS×ICQ与Lnfee的估计系数为-0.015,且在1%的水平上显著。本部分回归结果与前文基本一致。②改变内部控制质量的衡量方法,若企业当年内部控制不存在缺陷则ICQ为1,否则为0,然后将ICQ重新代入模型回归,由于国泰安数据库从2007年才开始披露内部控制是否存在缺陷的数据,因此样本区间缩减为2007~2017年。回归结果如表5的列(4)、列(5)和列(6)所示,DCS与Lnfee的估计系数为0.031,且在1%的水平上显著;DCS×ICQ与Lnfee的估計系数为-0.015,且在5%的水平上显著。本部分回归结果与前文结论基本一致,故证明本文的结论是稳健的。

五、结论

本文以2003~2017年我国沪深两市A股上市公司为研究样本,围绕企业战略偏离度、内部控制质量和审计收费之间的关系进行理论分析和实证检验。研究发现:企业战略偏离度与审计收费存在显著正相关关系。即企业战略越偏离行业常规战略,审计师越倾向于收取更高的审计费用;企业内部控制能够有效抑制战略偏离度对审计收费的正向影响。进一步研究发现,战略偏离度越大的企业存在的经营风险也越高,审计师在审计过程中会执行更多的审计程序以应对较高的经营风险,而审计师对于战略偏离度大的企业倾向于收取更高的审计费用,说明经营风险是战略偏离度影响审计收费的中介路径。企业内部控制通过降低经营风险抑制战略偏离度对审计收费的正向影响,说明降低企业的经营风险是内部控制发挥作用的路径机理。

上述结论具有如下启示:从上市公司角度,上市公司应该进一步健全内部控制制度,提高公司的内部控制质量,尤其是战略偏离度较大的企业,更应该注重公司内部控制制度的建立和完善。因为企业战略偏离行业主流趋势对企业来说是一把“双刃剑”,会提高企业的风险,而内部控制制度建立的初衷就是防范和降低企业风险,所以有效的内部控制有助于降低企业风险,也有助于降低审计收费水平。从审计师角度,对于战略偏离度较大且内部控制质量较好的客户,其审计风险较低;对于战略偏离度较大且内部控制质量较差的客户,意味着该企业的重大错报风险处于一个较高的水平,审计师在审计过程中应投入更多的审计资源。审计师在确认审计收费时,也可以把企业战略偏离度信息考虑在内。

主要参考文献:

[1] Simunic D. A. The pricing of audit services:Theory and evidence[J].Journal of Accounting Research,1980(1):161~190.

[2]谢获宝,石佳,惠丽丽.战略差异、信息透明度与财务分析师盈余预测质量——基于深市上市公司的经验证据[J].南京审计大学学报,2018(4):28~35.

[3]Tang J. Y.,Crossan Mary R. G. Dominant CEO,deviant strategy,and extreme performance:The moderating role of a powerful board[J].Journal of Management Studies,2011(7):1479~1503.

[4]鲁桂华,蔺雷,吴贵生.差别化竞争战略与服务增强的内在机理[J].中国工业经济,2005(5):21 ~ 27.

[5]王化成,张修平,侯粲然,李昕宇.企业战略差异与权益资本成本——基于经营风险和信息不对称的中介效应研究[J].中国软科学,2017(9):99 ~ 113.

[6]叶康涛,张姗姗,张艺馨.企业战略差异与会计信息的价值相关性[J].会计研究,2014(5):44~51.

[7]李晋杰,曾繁荣.企业战略差异、绩效波动与投资者信心[J].财会通讯,2017(3):45~47.

[8] Holmstrom B. Moral hazard in teams[J].The Bell Journal of Economics,1982(5):324~340.

[9] Millerd,Chen M. Nonconformity in competitive repertoires:A sociological view of markets[J]. Social Forces,1996(4):1209~1234.

[10]翟淑萍,毕晓方,王玥.战略差异、CFO财务执行力与企业信用评级[J].山西财经大学学报,2018(11):95~109.

[11]李志刚,施先旺.战略差异、管理层特征与银行借款契约——基于风险承担的视角[J].中南财经政法大学学报,2016(2):68~77.

[12] Bell T. B.,Landsman W. R.,Shackelford D. A. Auditors perceived business risk and audit fees:Analysis and evidence[J].Journal of Ac? counting Research,2002(1):35~43.

[13]张萍,张涛涛.内部控制有效性、市场化进程和审计费用[J].贵州财经大学学报,2015(2):52 ~ 62.

[14]张先治,刘坤鹏,李庆华.战略偏离度、内部控制质量与财务报告可比性[J].审计与经济研究,2018(6):35~47.

[15]叶康涛,董雪雁,崔倚菁.企业战略定位与会计盈余管理行为选择[J].会计研究,2015(10):23~ 29.

[16]殷治平,張兆国.管理者任期、内部控制与战略差异[J].中国软科学,2016(12):132~143.

[17]毛新述,孟杰.内部控制与诉讼风险[J].管理世界,2013(11):155~165.

[18]朱松,陈关亭.会计稳健性与审计收费:基于审计风险控制策略的分析[J].审计研究,2012(1):87~95.

[19]陈娇娇,周芳竹.管理者背景特征、内部控制与审计收费[J].山西财经大学学报,2016(6):88 ~ 100.

[20]李越冬,张冬,刘伟伟.内部控制重大缺陷、产权性质与审计定价[J].审计研究,2014(2):45~52.

[21]刘启亮,李蕙,赵超,廖义刚,陈汉文.媒体负面报道、诉讼风险与审计费用[J].会计研究,2014(6):81~88.

[22]邢立全,陈汉文.产品市场竞争、竞争地位与审计收费——基于代理成本与经营风险的双重考量[J].审计研究,2013(3):50~58.

[23]张会丽,吴有红.内部控制、现金持有及经济后果[J].会计研究,2014(3):71~78.

[24]孙健,王百强,曹丰,刘向强.公司战略影响盈余管理吗?[J].管理世界,2016(3):160~169.

[25]温忠麟,张雷,侯杰泰,刘红云.中介效应检验程序及其应用[J].心理学报,2004(5):614~620.

[26]翟胜宝,张胜,谢露,郑洁.银行关联与企业风险——基于我国上市公司的经验证据[J].管理世界,2014(4):53~59.

[27]高明华,杜雯翠.外部监管、内部控制与企业经营风险——来自中国上市公司的经验证据[J].南方经济,2013(12):63~72.

作者单位:西安石油大学经济管理学院,西安710065