5G无线侧(二):天线量价齐升或更依赖设备商

2019-08-16林蔓

林蔓

在此前文章《5G无线侧(一):功放器国产替代慢滤波器受益弹性小》中提到,5G建设周期中无线侧的投资占比最大,景气周期来得早,2019年值得关注。无线侧主要由基带处理单元、射频拉远单元、天线构成,前文已讨论过射频器件的投资机会,本文对天线部分进一步探讨。总体来说,天线部分在整个基站中价值占比不大,仅2%左右,但却是5G技术升级的关键。高频率传输带来天线数量的需求,技术演进提高单面天线价值,量价齐升可期,2019年有可观机会,但需注意其对设备商依赖程度提高后的盈利能力变化。

量:高频传输加大天线需求

天线是无线侧的重要组成部分,主要用于发射和接受电磁波,完成基站和终端用户之间的信息传递,同时由天线振子完成电流能量和电磁波能量的转换。虽然天线仅占单一基站价值的2%左右,但是天线的增益、覆盖方向、波束、可用驱动功率、极化方向等都会直接影响移动通信网络系统的性能。

根据无线通信传播损耗公式Los=32.44+201g d(km)+201g f(MHZ),其中Los为传播损耗。可以看到,天线的功率衰减与传播距离、电磁波的频率成正相关。传输距离越远、频率越高,天线传输的损耗就越大。移动通信低频段的使用逐步饱和,向高频扩展,在高频波段下要覆盖相同面积的区域,就需要更多更密集的天线。

2G时期,三大运营商的频谱基本处于1GHz附近,3G频谱位于2-2.2GHz区间,4G时期略高于3GHZ,但基本在3GHz以内。根据工信部对5G频谱资源的划分,中国电信和中国联通获得3.5GHz频段的5G试验频率资源,中国移动则获得2.6GHz频段和4.9GHz频段的5G试验频率资源,相比4G频段明显升高。

据此测算,5G时期要覆盖与当前4G覆盖面积相同的区域需要的基站数量约为4G时期的1.5倍,约600万站,这些基站中需要的天线数量也同比例增加。4G时基站单面天线一般为4根振子(2输入2输出),最多也有16根的情况,而5G单面基站天线振子数量将达到128或者256根。以单面128根计算,在不考虑新建基站的情况下就有31倍的增量空间。

价:2大技术升级带来价值提升

5G天线方面有2大技术变革,一是大规模天线阵列技术的应用,二是天线有源化趋势。两项技术升级使得天线结构更复杂、制作工艺更精细,必然带来天线单面价值的增加。

大规模天线阵列是在一面天线上集成更多振子,同时基于多用户波束成形以及空分复用原理,提高网络容量。传统通信方式是基站与手机间单天线到单天线的电磁波传播。而波束成形技术中,多根天线可以自动调节各个天线发射信号的相位,使其在手机接收点形成电磁波的叠加,同时给手机传递信息。此外,发射的能量可以汇集到用户所在位置,而不向其他方向扩散,基站可以监测用户的信号,对其进行实时跟踪。再利用空分复用使空间信号隔离,在同一频率资源上同时传输多路信号,大大增加网络容量。

天线有源化则是指将基站内的射频拉远单元和天线两部分结合在一起并连接电源,构成一个有源天线单元(AAU)。4G时期采用的是无源天线,无源天线是指不带任何有源器件(工作时内部有电源的电子器件)的天线,包括接头、振子、反射板、外罩、电机和线缆等部件,其中振子是核心部件。而5G有源天线除增加振子数量外,还需更大量的分布式、小型化的滤波器、功放器等,以进一步减少馈线连接的功率损耗,匹配技术需求。

总体而言5G基站天线总价值提升的逻辑在于:(1)使用的射频器件、PCB板需满足高频传输需求,价格提高;(2)单面天线集成的射频器件数量和使用的PCB板面积增加;(3)大规模天线阵列使用的天线振子数量指数级增加;(4)天线制作工艺更复杂和精良。

目前单面4G天线的价格在2000元以内。光大证券预计5G天线在商用初期单面价格有望在4000-6000元,单个基站使用3面天线,总价在1.2-1.8万元,考虑后期降价后预计1-1.2万元。结合5G约600万站的宏站规模。基站天线市场整体规模将超过600亿元,相比4G时期显著提升。(如图一)

天线厂商将更依赖设备商

基站天线行业的上游供应商主要是五金、电缆、塑料材料供应商和电子元器件供应商,上游产业已经完全市场化,各类原材料产能充沛、供应充足、价格稳定,对天线企业经营影响不大;下游主要是通信系统运营商、设备提供商和行业级客户(铁路、电网、政府等),通信运营商是天线设备的最终客户有较强议价权,可直接采购也可通过设备商打包采购通信设备系统,对基站天线行业的发展起到决定性作用。

目前我国通信天线制造业已形成一个较为完整的产业体系,企业众多,竞争激烈,已经具有一些研发实力强劲、产能规模大、有国际竞争力的专业厂商,如华为、京信通信、通宇通讯等。2017年全球基站天线厂商市场份额排名依次为华为32%、京信通信13%、康普12名、摩比发展8%、Ace8%、通宇通讯7%、凯仕琳5%。

需要注意的是,5G时代采购模式发生改变,天线厂商将更依赖下游通信设备商。4G时,天线无需和设备商集成,可直接供给运营商,天线企业对设备厂商不具有依賴性。而随着有源天线成为主流,天线厂商需要和设备商集成后再一起卖给运营商。这一方面削弱了天线厂商的话语权和盈利能力,另一方面也意味着需要获得设备商的认同才能进入供应体系,门槛变高,能否拿到核心设备商的订单成为关键。

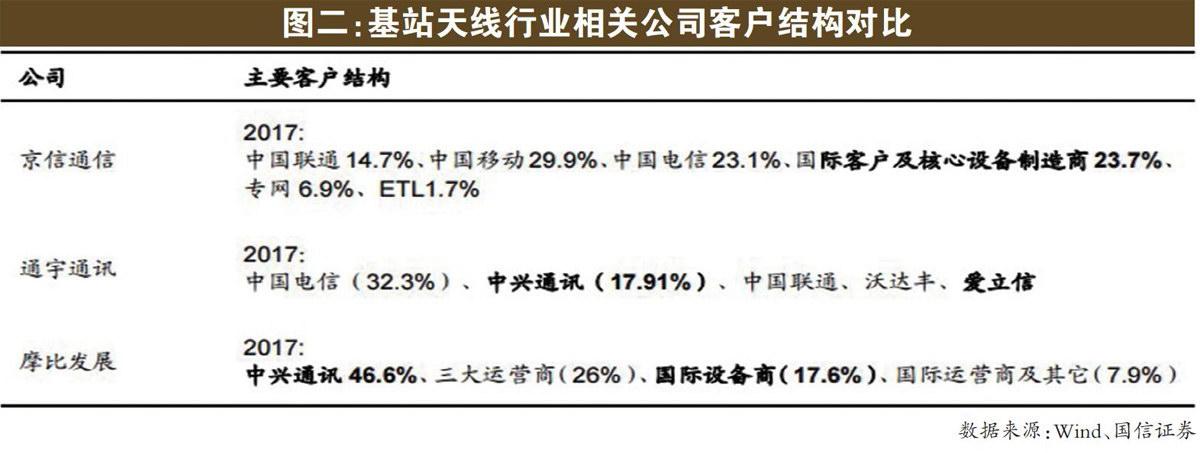

天线厂商的客户结构直接影响其对设备商的依赖程度。例如,目前中移动可能采用2.6GHZ和4.9GHZ部署5G,其中2.6GHZ部分和4G一样主要采用无源天线,天线厂商可直接销售给中移动;而联通、电信在3.5GHZ高频段部署,需用到有源天线,天线需和设备商集成,再供给运营商,在集成环节天线厂商的盈利能力可能被设备商蚕食。此外,若与核心设备厂商已建立起长期合作关系,进入其供应体系,天线厂商的业绩会更具确定性。