中国白酒出口国际市场主要特征及影响因素分析

2019-07-09程铁辕

程铁辕

(宜宾海关,四川 宜宾 644000)

中国白酒为世界六大蒸馏酒之一,历史极为悠久,深受国内民众喜爱,与国内极高的市场占有率相比,其在国际市场上占比一直较低,远远不如伏特加等酒在世界范围内所受欢迎的程度。中国白酒如何更好地进入国际市场一直是国内相关科研工作者的研究热点,相关研究成果主要集中于两个方面:白酒出口应对技术贸易措施方面[1-3]以及白酒出口及国际化影响因素与对策研究方面[4-6]。但对白酒出口国际市场的目的地等缺少系统的梳理分析,本文拟通过对2009~2016年中国白酒出口至世界各国的金额和数量进行较为全面系统的研究,探讨中国白酒出口国际市场的主要特征及存在的问题,为出口市场的选择提供相关建议。

1 中国白酒出口国际市场现状

本文中中国香港、中国澳门和中国台湾等地区均列入出口目的地计算;在统计上,虽然当前塞浦路斯政治上属于欧洲,按照地理位置及一些传统看法,本文将其归入亚洲计算,此外,法属波利尼西亚按地理位置归入大洋洲计算,本文中所有白酒出口数据均来自于海关信息网。

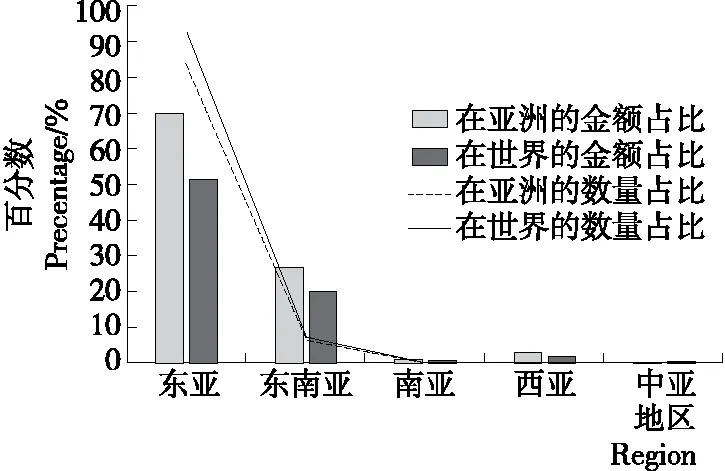

2009~2016年8年间,世界上有过白酒进口业务的国家或地区共有123个,其中,有24个国家或地区连续8年均有白酒进口业务;有21个国家或地区这8年中只有1年进口过白酒。有白酒进口业务的国家或地区数量上由2009年的47个增加到2016年的71个(图1)。2009~2016年,在出口金额上,中国香港、新加坡、美国分列第一、二、三位;在出口数量上,中国香港、韩国、日本分列第一、二、三位。这里需要指出的是,中国香港在出口金额和数量上均位列第一位,其中部分是作为转口贸易产生的,即通过中国香港转口至其他国家或地区。

2 中国白酒出口市场分析

2.1 中国白酒出口金额分析

2.1.1 按国家或地区 2009~2016年,相对值上,占比超过1%的国家或地区有20个,其余103个国家或地区占比均未超过1%,排名前10的国家或地区分别为中国香港(41.14%)、新加坡(8.96%)、美国(5.01%)、中国澳门(4.28%)、日本(3.08%)、韩国(2.72%)、马来西亚(2.68%)、澳大利亚(2.28%)、越南(2.12%)、法国(1.93%);绝对值上,中国香港、新加坡、美国3个国家或地区进口金额超过了1亿美元;中国澳门、日本等29个国家或地区进口金额为千万美元级;纳米比亚等16个国家或地区进口金额为百万美元级;其余75个国家或地区出口金额在数百美元至几十万美元之间。

图1 进口白酒的国家及地区数量

2.1.2 按区域

(1) 各大洲:2009~2016年,相对值上,将北美洲、南美洲合并计算,七大洲中再去掉南极洲,各大洲在白酒出口业务中的占比分别为亚洲(73.79%)、欧洲(12.21%)、美洲(8.22%)、大洋洲(4.15%)、非洲(1.63%);绝对值上,亚洲约为16.51亿美元,欧洲约为2.73亿美元,美洲约为1.84亿美元,大洋洲约为0.93亿美元,非洲约为0.36亿美元。

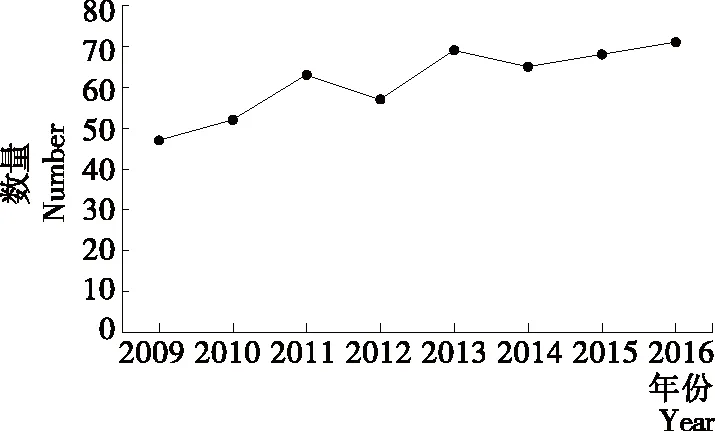

(2) 亚洲地区:由图2可知,2009~2016年,相对值上,东亚地区进口白酒的金额在亚洲地区的占比约为69.81%,在世界上占比约为51.51%;东南亚地区进口白酒的金额在亚洲地区的占比约为26.79%,在世界上占比约为19.76%;南亚、西亚和中亚进口白酒的金额之和在亚洲地区的占比约为3.40%。

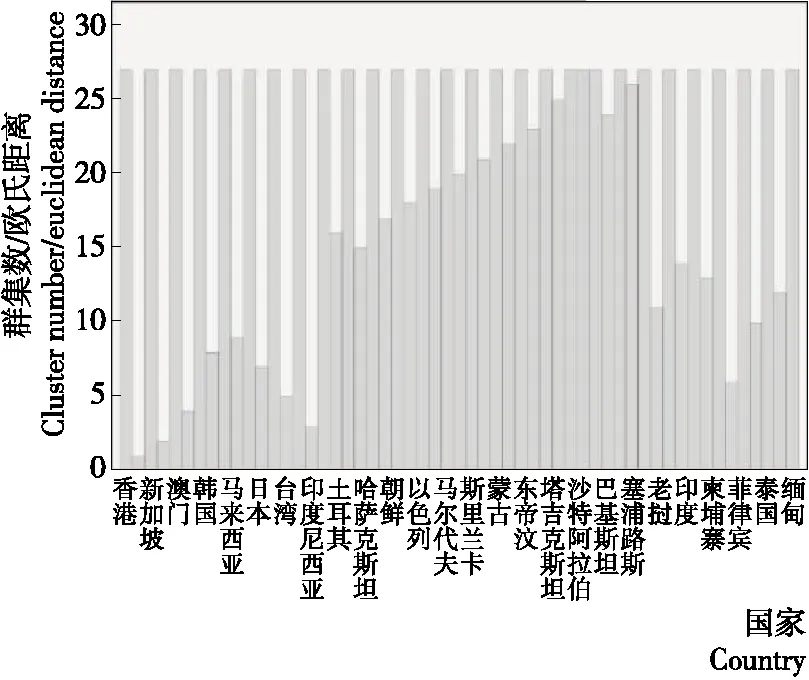

从图3可知,当分成5类时,中国香港为一类,新加坡为一类,中国澳门为一类,越南、阿联酋、韩国、马来西亚、日本等为一类,其余20个国家或地区为一类。

图2 亚洲各地区进口白酒的金额和数量占比

图3 亚洲各国及地区按金额进口白酒分类

2.2 中国白酒出口数量

2.2.1 按国家或地区 2009~2016年,相对值上,占比超过1%的国家或地区有8个,其余115个国家或地区占比均未超过1%,排名前10的国家或地区分别为中国香港(34.71%)、韩国(34.63%)、日本(9.12%)、中国澳门(4.96%)、新加坡(3.38%)、美国(3.20%)、澳大利亚(1.20%)、缅甸(1.06%)、加拿大(0.71%)、马来西亚(0.68%);绝对值上,中国香港和韩国等2个国家或地区进口数量超过千万升;日本等5个国家或地区进口数量为百万升级;缅甸等19个国家或地区进口数量为数十万升级;其余97个国家或地区进口数量为数升至数万升之间。

2.2.2 按区域

(1) 各大洲:2009~2016年,相对值上,将北美洲、南美洲合并计算,七大洲中去掉南极洲,各大洲在白酒出口业务中的占比分别为亚洲(90.70%)、美洲(4.33%)、欧洲(2.49%)、大洋洲(1.81%)、非洲(0.66%);绝对值上,亚洲约为8 100万L,美洲约为390万L,欧洲约为220万L,大洋洲约为160万L,非洲约为60万L。

(2) 亚洲地区:2009~2016年,相对值上,东亚地区进口白酒的数量在亚洲地区的占比约为92.28%,在世界的占比约为83.70%;东南亚地区进口白酒的数量在亚洲地区的占比约为7.20%,在世界的占比约为6.53%;南亚、西亚和中亚进口白酒的数量之和在亚洲地区的占比约为0.52%。

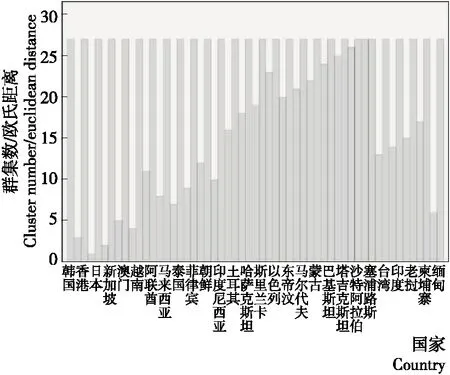

从图4可知:当分成5类时,韩国为一类,中国香港为一类,日本为一类,新加坡和中国澳门为一类,其余23个国家或地区为一类。

2.3 中国白酒出口平均价格分析

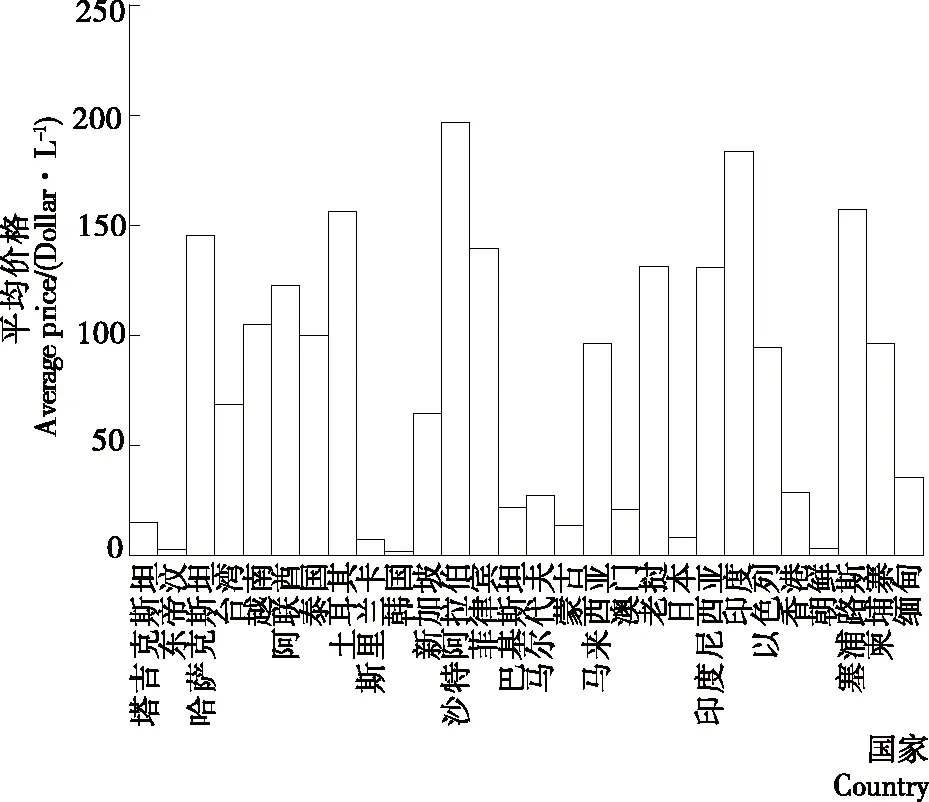

2.3.1 出口亚洲各国家及地区 由图5可知:在亚洲市场上,白酒出口的单价区间为1.95~200美元/L,中位值为83.10美元/L,标准差为62.07美元/L。在有白酒进口业务的28个国家中,沙特阿拉伯进口白酒的平均价格最高,韩国进口白酒的平均价格最低。

图4 亚洲各国及地区按数量进口白酒分类

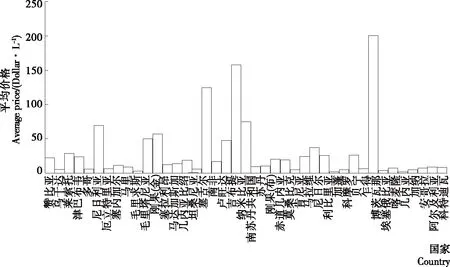

2.3.2 出口非洲各国家及地区 如图6所示,2009~2016年,在非洲市场上,白酒出口的单价区间为0.66~200.00美元/L,中位值为11.70美元/L,标准差为41.57美元/L。在有白酒进口业务的42个国家中,博茨瓦那进口白酒的平均价格最高,坦桑尼亚进口白酒的平均价格最低。

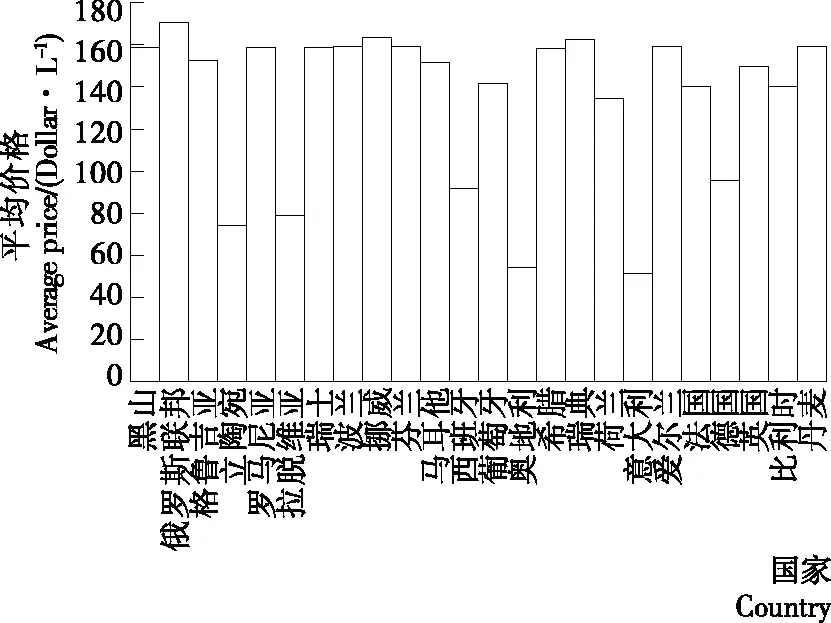

2.3.3 出口欧洲各国家及地区 如图7所示,2009~2016年,在欧洲市场上,白酒出口的单价区间为51.50~170.88 美元/L,中位值为152.07美元/L,标准差为36.59美元/L。相较于其他大州,欧洲地区进口白酒的价格区间幅度差异最小,中位值最大。在有白酒进口业务的24个国家中,俄罗斯进口白酒的平均价格最高,意大利进口白酒的平均价格最低。

图5 亚洲各国及地区进口白酒平均价格

2.3.4 出口美洲各国家及地区 如图8所示,2009~2016年,在美洲市场上,白酒出口的单价区间为1.16~200.00美元/L,中位值为40.54美元/L,标准差为64.34美元/L。在有白酒进口业务的20个国家中,百慕大进口白酒的平均价格最高,特立尼达和多巴哥进口白酒的平均价格最低。

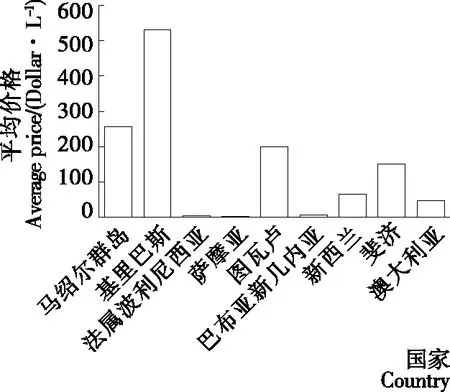

2.3.5 出口大洋洲各国家及地区 如图9所示,2009~2016年,在大洋洲市场上,白酒出口的单价区间为2.58~532.00美元/L,中位值为65.48美元/L,标准差为163.37美元/L。在有白酒进口业务的9个国家中,基里巴斯进口白酒的平均价格最高,萨摩亚进口白酒的平均价格最低。

图6 非洲各国及地区进口白酒平均价格

图7 欧洲各国及地区进口白酒平均价格

图8 美洲各国及地区进口白酒平均价格

图9 大洋洲各国及地区进口白酒平均价格

3 中国白酒出口国际市场的主要特征

3.1 出口市场分布较广、各市场差异明显

2009~2016年,有白酒出口业务的国家(或地区)约占全世界国家(或地区)总数的1/2,分布较广,但各市场差异明显,多数国家(或地区)白酒进口量及进口额均很小。从世界范围来看,当前主要进口白酒的市场为亚洲的中国香港、韩国、日本与美洲的美国、加拿大以及大洋洲的澳大利亚等国家(或地区)。从平均价格来看,不同市场的价格差异也较大,其中,欧洲各国平均价格差异最小,可能与欧洲各国人均GDP整体差异较小有关。其他各大洲市场内部平均价格差异较大,可能与人均GDP整体差异较大有关,其中,少部分国家(或地区)进口量极少,造成该市场在平均价格上并不具比较意义。

3.2 出口市场集中仍以传统的亚洲市场为主

综上分析可知,无论是出口数量还是出口金额,中国白酒的出口市场仍以亚洲市场特别是东亚及东南亚市场为主;对于具有广阔市场前景的欧美市场,尚处于一个初级培育阶段。造成该现状的因素众多,但主要影响因素为以下两方面:① 与东亚、东南亚地区文化背景相似、地理接近。中国与东亚及东南亚地区历史交往悠久,东亚、东南亚地区华人华裔众多,且多数国家从文化背景上属于大中华文化圈,白酒作为具有高度文化属性的商品,更易被接受。② 对欧美市场重视不够。之前国内各大酒企对国外市场不够重视,热衷于国内市场攻城掠地,缺乏进军国际市场的信心与意志。随着国内白酒龙头企业市场格局的提升,此情况正在悄然改变,对于白酒大规模的进军国际市场未来可期。

3.3 白酒出口具有明显的周期性

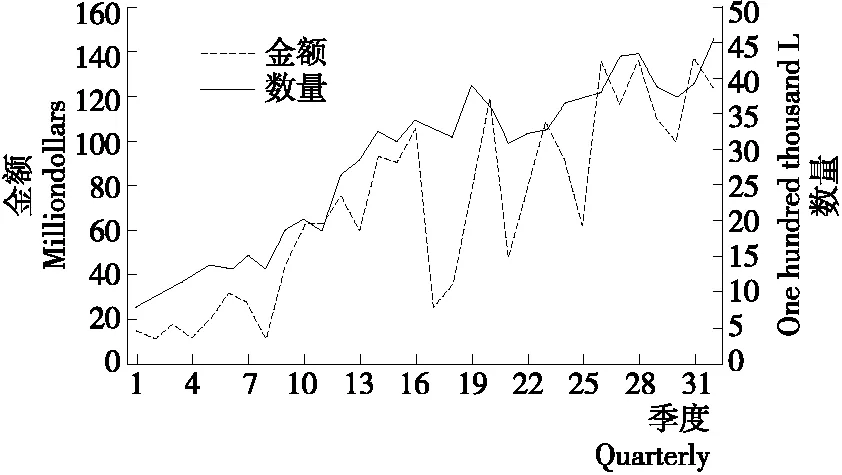

按季度将2009~2016年的白酒出口金额和数量制图(如图10),出口金额和数量均呈波动上升趋势,两者在变化幅度上并不一致。具体来看,对于出口金额而言,2012~2015年每年的第1季度出口金额均为全年最低值,出口数量未呈此变化规律。对出口金额和数量按半年期计算,除2010年外,其余年份下半年的出口金额均大于上半年;2009~2016年8个年份的下半年出口数量均大于上半年。

按季度出口额(或出口量)来看,白酒行业具有明显的周期性,产生周期性的原因可能与白酒企业的出口策略有关,及与当地对外经济贸易发展政策有关。大型白酒出口企业多为国资背景,其出口业务对于当地开展对外经济贸易具有重要意义。

图10 按季度白酒出口金额和数量变化图

4 中国白酒出口影响因素

4.1 与进口国人口数量、GDP、人均GDP的关系

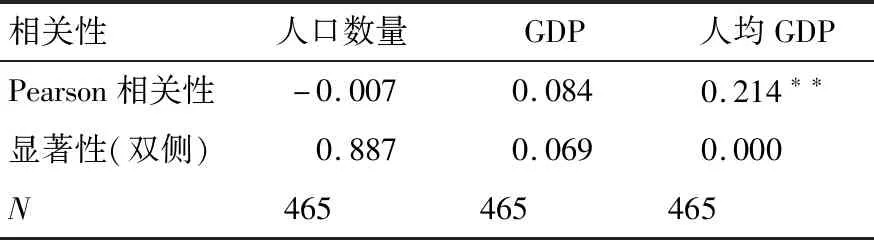

对白酒出口与进口国的人口数量、GDP、人均GDP之间的联系进行分析,采用双变量相关分析方法,人口数量、GDP和人均GDP等数据来自于国际货币基金组织(IMF)[7],其中GDP和人均GDP取按当时价格测算的数据。经分析可知(表1),白酒出口的金额与该进口国的人口数量和GDP不具有相关性,与人均GDP具有一定的相关性。按照三级划分时,|r=0.214|<0.4为低度线性相关。对白酒出口具有一定的指导意义,即可优先考虑选择人均GDP高的市场进行重点拓展。

表1出口金额与人口数量、GDP、人均GDP的相关性†

Table1Relevancebetweenexportamountandpopulationquantity,GDPandGDPpercapita

相关性人口数量GDP人均GDPPearson相关性-0.0070.0840.214∗∗显著性(双侧)0.8870.0690.000N465465465

†**表示在0.01 水平(双侧)上显著相关。

4.2 与国内白酒市场竞争格局的关系

国内白酒市场总体上表现为低集中度竞争市场,但对于高端白酒市场则为寡头垄断市场。行业集中度能从侧面反映市场竞争或垄断的程度,采用行业集中率(CRn指数)判断白酒市场,按国家统计局发布2017年全国酒类行业生产经营数据[8],全国规模以上白酒企业销售收入为5 654.42亿元,2017年白酒市场销售收入最多的4家企业为贵州茅台(582.18亿元)[9]、五粮液(301.87亿元)[10]、洋河股份(199.18亿元)[11]、泸州老窖(103.95亿元)[12],CR4=21%,根据经济学家贝恩对产业集中度的划分标准,白酒市场结构为低集中竞争型(20%≤CR8<40%)。

在高端白酒市场上,主要是贵州茅台、五粮液和泸州老窖等公司的产品,高端白酒市场是寡头垄断市场。按照通常划分市场结构的3个标准:① 市场集中率,尽管未收集到准确数据,但毫无疑问的是,高端白酒市场集中率CR4高于40%;② 进入限制,尽管不存在有形限制,任何白酒企业都可推出各自高端产品,但市场上存在品牌等无形限制,绝大多数主营业务为中低端酒的酒企向高端酒升级时会存在天花板现象;③ 产品差别,以浓香型白酒五粮液为例,其在窖池发酵、勾调等工艺方面有独特之处,且适合生产五粮液的仅占其中很小的一部分,造就了五粮液高端白酒的独特性和稀缺性。

通过上述3个标准可以看出:国内白酒市场总体表现为竞争市场而局部表现为垄断市场且是寡头垄断市场,决定了各大酒企能够在国内寡头市场获取超额利润,而在国际市场上,世界范围内蒸馏酒众多,各大洲、各地区都有独特的本土蒸馏酒,比如欧美地区的威士忌、伏特加等,拉丁美洲地区的朗姆酒等,东亚地区的烧酒等,东南亚的亚力克酒等。蒸馏酒是极具本土文化属性的产品,不同地区的蒸馏酒市场在不断的市场竞争中早已达到一种动态平衡,国内外市场的差异在一定程度上削弱了知名酒企大规模进入国际市场的动力。

4.3 与国内各省份白酒出口格局的关系

2009~2016年,全国34个省(自治区、直辖市),除中国台湾、香港、澳门等地未列入统计外,仅西藏自治区在2009~2016年无白酒出口业务;全国共有30个省(自治区、直辖市)有白酒出口业务,累计出口总金额20多亿美元,出口总量为9 000多万L,其中,2009~2016年连续8年均有出口的省份共14个,2012~2016年连续5年均有出口的省份共20个。

当前开展白酒出口业务较好的有广东、贵州、四川等省份。在出口数量上,2009~2016年累计出口量排名前6位的省份分别为广东、四川、辽宁、吉林、贵州,累计出口量<1万L的为宁夏、新疆、湖北、海南、青海、内蒙古、重庆、江西、甘肃等省份(自治区、直辖市);在出口金额上,2009~2016年累计出口金额排名前6位的省份分别为贵州、四川、广东、浙江、吉林、山东,累计出口金额<1亿美元的为新疆、湖北、青海、内蒙古、重庆、江西、甘肃等省份(自治区、直辖市)。

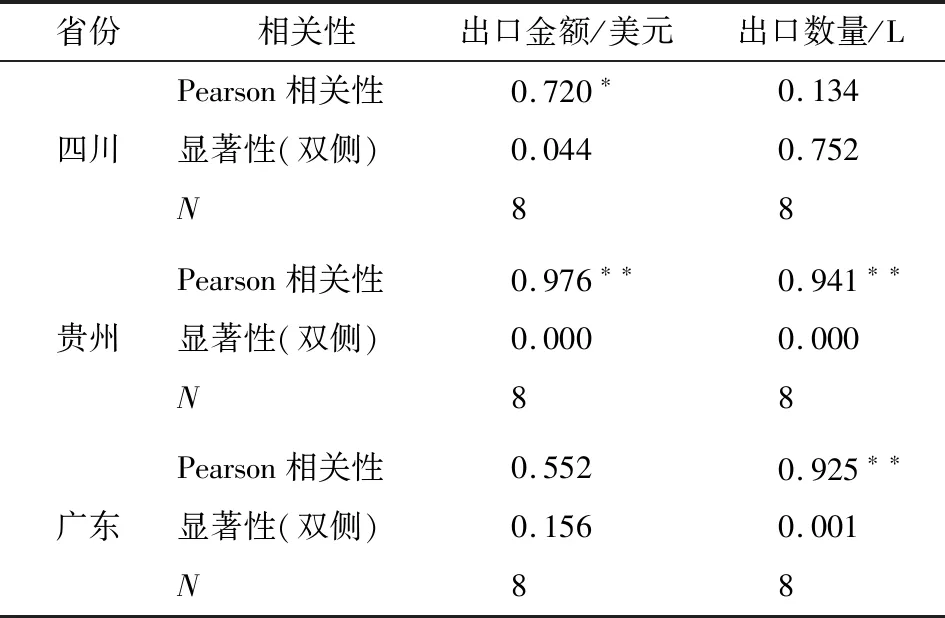

对四川、贵州、广东与全国的出口金额和数量进行相关性分析,结果如表2所示,贵州与全国的出口金额和数量在 0.01 水平(双侧)上显著相关;四川与全国的出口金额在 0.05 水平(双侧)上显著相关;广东与全国的出口数量在 0.01 水平(双侧)上显著相关。

表2四川、贵州、广东3省与全国出口金额和数量的相关性†

Table2TherelevanceofexportamountandquantitybetweenSichuan,GuizhouandGuangdongprovincesandChina

省份相关性出口金额/美元出口数量/LPearson相关性0.720∗0.134四川显著性(双侧)0.0440.752N88Pearson相关性0.976∗∗0.941∗∗贵州显著性(双侧)0.0000.000N88Pearson相关性0.5520.925∗∗广东显著性(双侧)0.1560.001N88

† * 在 0.05 水平(双侧)上显著相关;** 在 0.01 水平(双侧)上显著相关。

5 结论

当前,尽管白酒出口贸易已扩展到了全世界1/2国家(或地区),但从业务量方面比较,各地差异较大且仍以亚洲市场为主。白酒对外贸易的未来发展有以下几点建议:① 应在不断提升亚洲市场份额的同时,优先选择拓展人均GDP高的其他市场,比如欧洲市场和北美市场以及大洋洲市场的少数国家(或地区);② 应继续增加有较大白酒出口业务市场的拓展力度,深入研究当地蒸馏酒市场特点,并突出中国白酒的特性,更高效地推广中国白酒,比如美洲的美国市场与大洋洲的澳大利亚市场;③ 对于国内白酒企业而言,应携手而行,共同耕耘国际市场,国际市场是一片具有巨大潜力的市场,且市场足够广阔,只有共谋发展,未来中国白酒的国际之路才能愈加光明。