光伏之多晶硅:从进口替代看行业机会

2019-07-08肖俊清

肖俊清

从2018年11月能源局召开关于太阳能发展“十三五”规划中期评估成果座谈会开始,光伏产业链个股是市场中除5G等科技板块外表现最强劲的板块之一。

光伏产业链相上游主要包括多晶硅和硅片(单晶硅片和多晶硅片)生产;中游是电池片(单晶电池和多晶电池)和组件:下游则主要是逆变器和光伏电站为主。其中,组件还有一个较细分的上游“光伏玻璃”行业。从本期的多晶硅开始,笔者将对光伏产业链进行简单梳理。

技术、资金壁垒高技术线路明确

多晶硅位于光伏产业链上游,资金和技术壁垒较高。与硅片、电池片、组件环节不同,多晶硅环节更多的具有化工行业的属性。多晶硅生产初始设备投资要求较高,2017年我国多晶硅投资成本平均水平约为1.7亿元/千吨;扩产周期较长,一般而言,多晶硅从投资建设到调试完毕并量产需要一年多的时间:技术壁垒明显,主要表现在生产工艺复杂,安全性和环保要求较高。

多晶硅生产工艺有化学法和物理法两种。其中,化学提纯法在行业生产中占据主流位置。主要包括改良西门子法和流化床法。

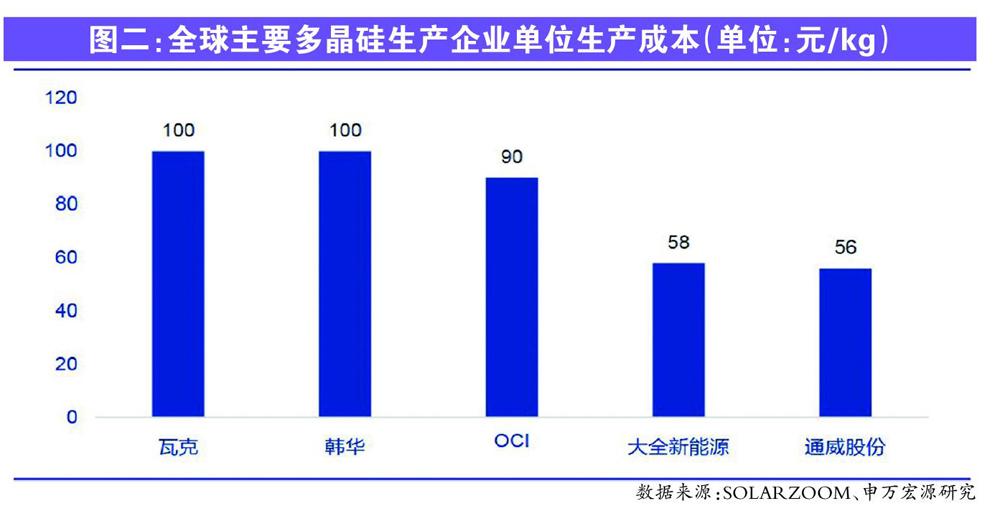

1、改良西门子法。由德国瓦克公司在西门子法基础上形成的改良西门子法是当今多晶硅企业主要制备工艺,市场应用占比超过90%。改良西门子法的主要优势为工艺最为成熟、安全性强、产品质量较高,但转换率仅有10%-20%,能耗较高。目前国外主流企业的单位生产成本约为100元/kg,国内企业单位生产成本约为60元/kg-70元kg,国内企业新产能单位设备投资成本约10-15亿元历吨。

2、流化床法。美国联合碳化物公司(UCC)于1981额年成功开发出流化床法多晶硅生产工艺,是在改良西门子法工业化生产多晶硅二十多年后开发的新一代生产工艺,转化率高、能耗低、可连续生产、副产物污染小,但由于安全性较差、炉壁沉积、流态化控制、产品纯度控制等问题难以大规模应用。国际上采用流化床法的企业,成本超过100元/kg。

高技术成熟度、高安全性、高产品质量是改良西门子法核心优势。经过10多年的快速发展,我国多晶硅企业已经掌握了改良西门子发生产技术,并拥有了大量自主研发技术。同时,也在不断引进和吸收流化床法。但是,流化床法以及其他多晶硅生产技术无法大规模应用,改良西门子法目前及未来很长一段时间内都将是行业技术应用的主流。

受益全球光伏装机提升

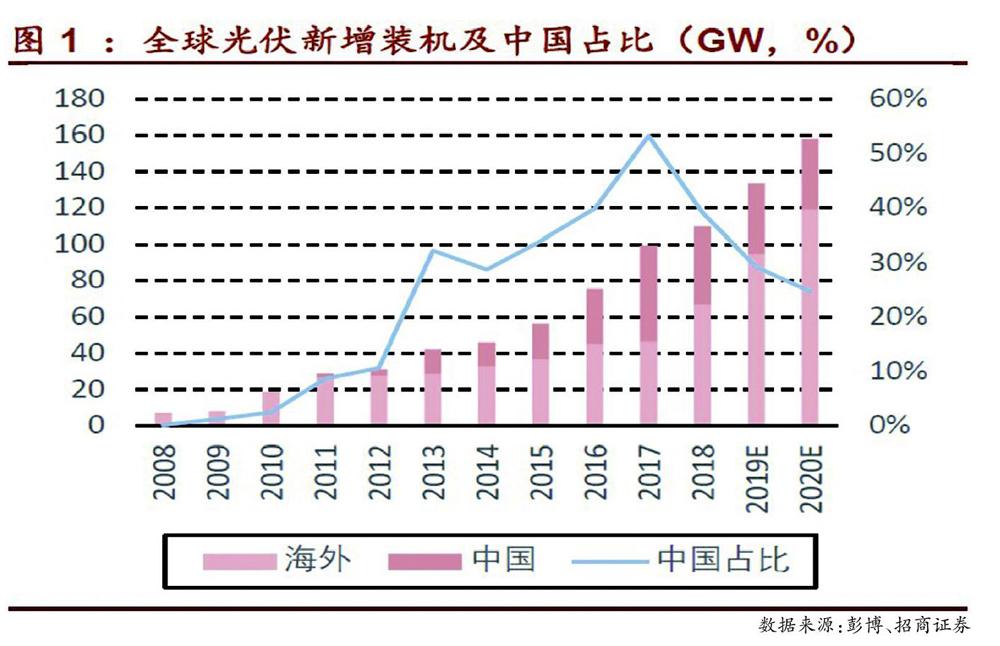

近年来持续攀升的全球光伏装机量,对原材料多晶硅的需求是刚性的。从2008年开始至今,全球光伏年新增装机量都保持良好的上升态势。2018年,在中国“531新政”影响下,中国全年新增装机规模从2017年的53GW骤降到44GW,但2018年全球光伏新增装机量相比2017年的102GW依旧微增至104GW,显示出海外市场的强势复苏。此外,2018年11月能源局的会议表示,十三五期间,光伏新增装机210GW的规模不够,可以再积极一点。让市场对中国未来的新增装机量有了更多憧憬。

应用技术“改良西门子法”的稳定性。导致行业很难出现颠覆性“以小吃大,以新吃旧”的局面,拥有技术与规模优势的企业未来或将强者恒强。而多晶硅行业集中度较高,国内厂商地位逐步提升。2017年全球多晶硅厂商排名中,保利协鑫(江苏中能)、德国Wacker、韩国OCI分别占据前三位,产能分别为7.4万吨、6万吨、5.2万吨,占全球总产能的34.1%。第二梯队企业包括新特能源、通威股份(四川永祥)、新疆大全、洛阳中硅、韩国HK silicon以及亚洲硅业等,产能分别位于1.57YH屯一3万吨之间。

设备投资成本方面,国内一线厂商已大幅优于海外企业。以新特能源为例,其2018年公告的3.6万吨产能计划投资40.65亿元,约11.29亿元/万吨。而德国瓦克美国田纳西工厂2万吨产能设备投资成本大约是125美元/kg,约合83亿元历吨,这将导致初始投资和后续折旧成本高昂。

生产成本方面,通威股份2017年全年平均生产成本约58.8元kg,2018年二季度大全新能源多晶硅生产成本约57.7元/kg。而国外巨头德国瓦克、韩国OCl和韩华等成本均远高于上述成本数据。

产能扩张加速进口替代可期

在产能及成本优势明显的情况下,国内厂商扩产的步伐也从未停下。保利协鑫(江苏中能)新疆6万吨产能项目,已于2018年三季度完成;通威股份此前宣布同時在四川乐山和内蒙古包头新建共计10万吨的产能,一期项目2018年底前全部完工,届时将新增5万吨产能,总产能达到7万吨。此外,东方希望、大全新能源也实施了产能扩张。多晶硅未来3年内的产能扩张,基本被中国企业霸占。

成本及产能优势,或将让中国逐步实现进口替代。2017年全球多晶硅产量约为43.2万吨,其中,中国占比56%排名世界第一。但是,多晶硅主要下游硅片我国占据了全球90%以上的市场,因此相对多晶硅料的总需求,我国进口依赖度较高。2009年以来,我国多晶硅进口占比始终维持在40%以上。2017年,我国多晶硅净进口量达到15.9万吨,占国内多晶硅需求总量的39.7%。随着我国多晶硅企业成本及产能优势的扩大,未来将大概率完成对德国瓦克、韩国OCI等产品的进口替代。

通威股份(600438)。公司2016年增发收购集团持有的永祥多晶硅后快速扩产。其包头基地多晶硅生产成本已降至4万元/吨以下,具有显著的成本竞争优势。2017年产能为2万吨,2018陆续增加到7万吨。乐山和包头项目完全竣工后,产能将达到12万吨,位于国内第一梯队。

保利协鑫能源(03800.HK)。中国首家突破年产万吨级以上多晶硅产能和产量的企业,是全球多晶硅最大的生产商,也是全球硅片产能最大的公司。其多晶硅产能于2017年底已达到7万吨,集团的硅片产能在2017年底达到30GW。新疆兴建6万吨的多晶硅生产项目的完工,产能将再上一个台阶。