战略配售基金可长线持有

2019-07-08胡语文

胡语文

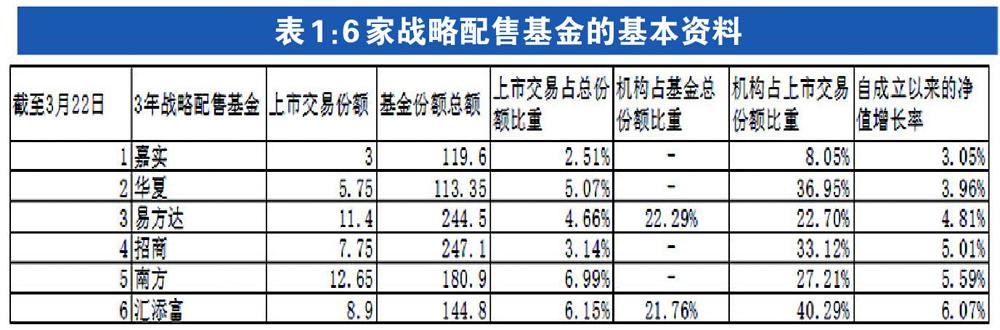

2018年发行的6家战略配售基金将在3月29日由场外转场内交易。一些投资者担心处于封闭期的上述基金上市可能会折价交易,或导致基金价格波动。我们用几项数据的比较,试图通过分析基金持有人结构、股票配置情况及战略配售打新的历史收益等来寻找基金收益率驱动的核心原因,希望为投资者的买卖决策做简单参考。

1、从各基金自成立以来的收益率来看,各自差距较明显。直接原因是资产配置及重仓股票决定了收益率。尤其是参与配售的股票涨幅对基金净值提升帮助较大。

由于华夏和嘉实没有参与中国人保的配售,导致前者净值涨幅明显小于其他4只参与配售的净值涨幅。

2、从机构占场内份额比重及投资者构成来看,机构占比较大的基金,净值收益率分布在较高的区间。

汇添富、南方及招商等机构比重在27%以上,且多为社保和年金持有。而嘉实战略配售基金的机构占比仅为8%,且前十大持有人中没有出现社保和年金等机构,仅有一家养老金基金参与认购。

3、由于从场外转到场内的份额占比并不算高,预计绝大部分的基金持有人属于中长线资金,而战略配售基金的收益由于更具有稳定性的特征,所以,这类中长线资金并不急于上市后卖出。

4、期待戰略配售参与科创板的打新机会。

从过去配售的历史收益来看,战略配售投资,相当于是一级市场的“大额批发业务”,而普通网下打新则相当于是一级市场的“零售业务”。除了战略配售外,科创板的推出,也为市场带来了“网下打新”的供应增量。

参考创业板在2009年开板后,在2009年先后两批共上市36家公司,其中35家公司在上市一年以后取得正收益,平均收益率达98.09%。

据国泰君安统计,历史上47家公司发行了战略配售的股票,根据A股战略配售的历史回溯,参与战略配售胜率较高、基本处于浮盈状态,无论是从年份还是个股的角度,其解禁后的平均收益远高于同期的市场涨幅,而收益率高低则更依赖于市场环境。

正如某研究机构所言,虽然科创板采用注册制、市场化定价,这与目前的A股IPO定价机制有明显差异,但中信证券分析,市场化的新股定价机制平衡发行方(内部人估价)、一级市场申购方(机构投资者定价)和二级市场参与者(包含了散户)三者之间的利益关系,任何系统性损伤其中一个主体的定价体系最终都会得到纠偏。

总结而言,由于科创板前几批新股有较多优秀公司可以参与配售,因此,建议持有人不急于在3月29日上市后卖出战略配售基金,宜作为中长线持有品种。“做时间的朋友”。