基于宜人贷的P2P网络借贷平台的 发展及趋势分析

2019-07-03苏慧邓皓

苏 慧 邓皓

摘 要:随着进入信息时代,我国互联网信息技术飞速发展,特别是现代信息科技对我国金融模式及生活方式产生了很大的影响,出现了一种新型金融融资模式—P2P。其中P2P网络借贷平台发展的尤为迅速,结合互联网金融所具有的独特优势,取得了显著效果,如宜人贷等,但是与此同时,风险危机及缺点也逐渐呈现出来。从介绍宜人贷的发展现状入手,研究P2P网络借贷平台国内外发展趋势,以国内P2P平台的发展现状为着眼点,从现状到分析国内实际面临的风险及问题,提出相应的有效解决对策,并针对目前的发展状况,展望我国P2P网贷平台的未来前景。

关键词:P2P网络借贷平台;风险;发展方向及对策

中图分类号:D9 文献标识码:A doi:10.19311/j.cnki.1672-3198.2019.17.073

1 引言

1.1 研究的背景

小额借贷最早由穆罕默德尤努斯教授提出,其最初目的是向那些不具有抵押品的穷人等人发放贷款,给予最基本的日常生活保障,并获得工作机会,来摆脱贫困。这是最早的P2P发展形势,之后随着进入了信息时代,互联网金融得到了飞速的发展。总的来说,其实可视作为是出借者利用第三方平台来向借款者提供小额贷款,也可以从此平台上借的一定的贷款,但是第三方平台会收取一定的费用。Zopa公司是国外P2P网贷平台的开端,我国2012年成立的在线P2P网贷平台宜人贷借助互联网、第三方支付等现代科技平台来提供便利的民间小额借贷和投资理财服务。

1.2 国内外研究现状

1.2.1 国内研究现状综述

在对于谁才是中国第一家P2P网络借贷平台,各位学者各持己见。禹海慧(2016)认为在“拍拍贷”是我国成立的第一家P2P网络借贷平台,其于2007年成立,而海蓓(2015)研究表示在2006年成立的宜信才是我国首家小额无担保的网络借贷平台,李爱君(2015)认为虽然我国首家P2P网络借贷平台是“拍拍贷”,但是最早开展小额无担保借贷业务的却不是“拍拍贷”。

1.2.2 国外研究现状综述

国外P2P网络贷款平台的研究始于2008年,早期国外学者Berger;Gleisner(2008)介绍了美国与德国网络P2P平台Prosper和Smava的建立。在此之后学者们的研究方向主要集中在借款利率的高低、第三方平台的完善等方面。

Linetal(2017);Herrero-Lopez(2017);Klafft(2017)研究认为贷款人并具备在匿名网络氛围下必需的网络贷款经验,这就会增加贷款人的贷款风险。他们分别从个体信息、社交状态、平台等方面对融资效率的影响因素进行了各自不同的研究并得出了结论。Lyandres(2016)认为借款人的外在条件,例如种族等对其在借贷市场是否借款成功的影响不大,相反Ravina(2017)却认为借款人的外在特征对其贷款成功的影响所在权重很大,特别的黑色种族的人比其他种族的人平均借款成本高得多。

2 我国P2P网络借贷平台的现状

P2P网络借贷平台的出现弥补了传统借贷行业的缺陷,顾及到了一些被传统借贷行业忽视的部分人群,该领域的投资前景持续被看好,不乏少数的投资机构投入了P2P网络借贷行业,不仅包括一些影响力小的投资机构,还有许多具有良好信誉的公司。

2.1 P2P网络借贷收益率远高于银行存款利率

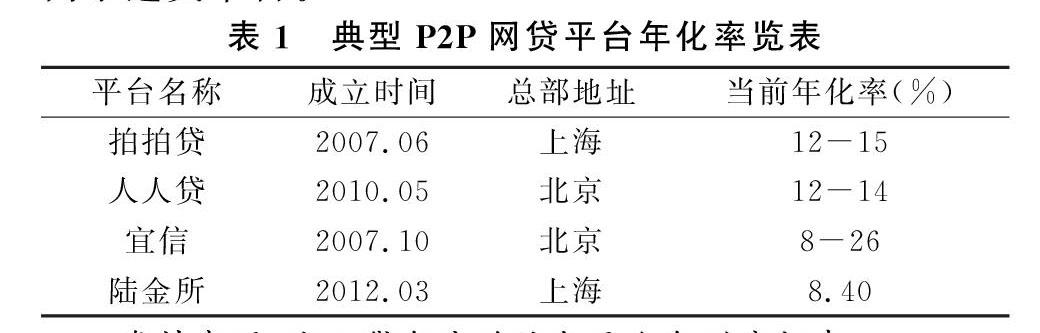

我国银行定期储蓄存款年息一般维持在本金的5%左右,上下浮动不大,而我国几乎所有的P2P信贷年息大约在12%-20%之间。对于投资者来说,P2P平台提供的利率要高,它的吸引力远远要大于银行的定期储蓄。根据下表所示,我们可以了解到不同的平台之间对投资者提供的利率是不同的,相应的风险也是不同的,因为各个平台的各不相同,有些后盾强大,业绩支撑,信用评级高,此类平台提供的利率相较其他来说偏低,投资者接受低利率来保障资金的安全,他们多数为风险厌恶者或者在金融市场动荡时,投资者偏向于这类平台。

因此,P2P网络借贷平台的成交额中所占权重不断增大,交易用户也不越来越多,推动了整个行业的发展,据预计2017年底网贷平台交易总额将达到9776亿元人民币。

2.2 发展模式丰富多样,各个公司征信服务体系发展情况不同

目前我国不仅有完全依靠互联网进行借贷操作的P2P平台,还有各种根据不同的人群设定的P2P平台,形式多种多样。

(1)拍拍贷。拍拍贷不仅仅收取股权资本,同时它还向借、贷款人索取相应权重的费用,根据借款人的信用评级的高低来衡量收取费用的多少,如果借款人的评级高,那么管理费就相对于评级低的要收取的少。有时在面对高收益的情况下,平台可能会为了获得高利润而没有严格审核借款人的信用评级。

(2)陆金所。陆金所在我国P2P网络借贷平台中的征信服务体系较为落后,一直出现一些信用评级低的借款人希望用高利率来借款的不良现象,并且成功借款率也居高不下,这就意味着征信服务体系信用资料平台间无法共享,借款人的信用评级和出借人发放贷款的意愿出现了扭曲,在一定程度上呈现出了负相关的状态。

3 我国P2P网络借贷平台发展中存在的问题

P2P网络借贷平台虽然给我们的借贷市场变得多样化,但是根据现状可以了解到其存在着风险及严峻的问题,接下来我们将对风险及问题进行探讨。

通过我国P2P网络借贷平台的发展现状,我们可以很容易的发现它在实际运行中存在的一些严峻的问题,接下来我们将对现状引发的问题一一探討。

3.1 P2P平台监管体系还不完善

在国内我国立法机构还没有出台任何关于网络借贷平台该领域的相关法律法规,出借人和借款人的借贷关系得不到应有的保障,使得交易风险增大,同时对于一些民间小额借贷的中介的合法性迟迟无法得到保护。尽管监管P2P网络借贷行业职责已经由银行监管委员会担负,但是一直还没有颁布任何相关该领域的法规,并没有得到應有的规范。

3.2 P2P平台风险防控能力不强

该行业的监管一直处于模糊状态,这就使得平台对于风险的防控能力很弱。由相关规定可知,通信和工商管理部门不具备对网贷平台公司所从事的业务进行监管的权力,但是可以对于平台的审查和注册进行管理。由于我国在该行业的监管一直没有完善,所以一些设立标准等事项都模棱两可,无法提前对风险进行防控,这就加大了平台的风险。

4 解决P2P借贷平台问题的对策分析

通过以上探析对于我国P2P网络借贷平台存在的风险和问题,接下来我们根据这些问题来探讨合适的应对措施,让我国网络借贷平台健康稳步的发展。

4.1 加强P2P网络借贷平台的法制建设

目前我国的P2P网络借贷行业由于进入门槛低、收益高等原因处于鱼龙混杂的环境中,不法分子纷纷卷款“跑路”的现象频频发生,对于此行业,应该进行分类监管,增加对该领域的针对性,不留给不法分子任何钻法律漏洞的机会,同时,可以适当的提高最低注册资本,注册资本低就意味着进入P2P网贷行业的门槛低,用户鱼龙混杂,在一定程度上加大了借款人收回钱款的风险。

4.2 提高风险防控能力,将P2P行业纳入监管

P2P网络借贷在宏观和微观环境下分别面临着不同的风险,所以提高风险的防控能力对于该行业的稳步发展起着至关重要的作用。为了将出资人的财产损失尽量最小,在借款人破产然后失去还款能力时,P2P平台可以利用提前准备的风险准备金进行垫付。因此,将P2P行业纳入监管势在必行,但是这种监管也不能类似于证券银行业等监管,应该具有自己的特点。

参考文献

[1]马亮.P2P网贷的风险分析及防控对策[J].金融经济,2017,(04):20-21.

[2]张娜.P2P在线借贷研究述评[J].经营管理者,2016,(08):14-16.

[3]吴晓光.网络金融的创新与监管[J].征信,2015,(03):23-25.

[4]孙之涵.P2P网络小额信贷探析[J].征信,2017,(04):23-26.