机构投资者、真实盈余管理与企业价值研究

2019-06-24赵蓓刘金彬代娆

赵蓓 刘金彬 代娆

【摘要】 文章选用2012—2016年我国A股上市公司作为研究样本,验证了机构投资者、真实盈余管理与企业价值的关系,并进一步探讨了在区分产权性质的条件下,机构投资者对企业价值的治理作用。研究发现:真实盈余管理与企业价值显著负相关,即企业的真实盈余管理活动会造成企业价值的下降;同时机构投资者持股比例与真实盈余管理显著负相关,即机构投资者对企业的真实盈余管理活动具有治理作用。进一步区分产权性质后的结果显示,机构投资者仅在国有企业中可以抑制真实盈余管理对企业价值的负面影响。研究结论丰富了盈余管理与企业价值关系的研究,同时有助于理解机构投资者的治理效应,对逐步完善我国资本市场的治理有启示作用。

【关键词】 机构投资者;盈余管理;产权性质;企业价值

【中图分类号】 F275 【文献标识码】 A 【文章编号】 1002-5812(2019)05-0016-05

一、引言

盈余管理一直是公司治理领域的热点研究问题之一。盈余管理是管理人员通过会计政策的选择或采取实际措施来影响盈余,以实现某些特定的盈余报告目标。在上市公司中,管理层有可能出于平滑收益、借款或为赚取个人利益等目的而采取盈余管理的行为来调整盈余,而这些调整会在以后期间影响企业价值。盈余管理根据会计政策选择和实际行动分为应计盈余管理与真实盈余管理两类。

当前机构投资者已在资本市场中占据重要地位,但在公司治理中机构投资者能否发挥作用,学术界颇有争论。一种观点认为,机构投资者作为外部投资者拥有信息优势及专业的管理团队,且其持有资金数额较大,所以机构投资者可以对企业起到积极的监管等治理作用 [16][17]。另一种观点则认为,机构投资者不能发挥公司治理作用,机构投资者出于投机目的的交易行为,会刺激被投资公司追求短期利润[15]。那么,在我国较为特殊的经济体制中,机构投资者能否积极发挥治理监管作用?在国有企业和非国有企业中其治理效应是否表现有所不同?

基于此,本文将通过实证分析验证真实盈余管理对企业价值的影响,以及机构投资者、真实盈余管理与企业价值的关系,并进一步区分产权性质,考察在我国特殊的经济体制中机构投资者、盈余管理及其二者的交互作用对企业价值的影响。

二、文献回顾与研究假设

(一)真实盈余管理与企业价值

真实盈余管理主要是通过真实活动,例如广告、研发支出、确认购买以及处置权益资产的时间等来操纵盈余。Graham等[6]发现,其调查对象大部分更倾向于通过真实活动来达到盈利目标或平滑收益,即使这些方式会损害长期目标。

因投资决策作为企业三大决策之一,其效率直接影响着企业价值,所以有学者从投资效率角度研究盈余管理对企业价值的影响。李彬等[7]研究发现,上市公司的真实盈余管理具有严重的经济后果,真实盈余管理加剧了过度投资对公司价值的负面影响。王莉君[8]、薛光[9]和杨俊杰等[10]认为,公司盈余管理与企业投资效率负相关。肖露璐等[11]研究发现盈余管理与过度投资显著正相关,且管理层权利会强化由于盈余管理造成的过度投资。还有学者研究了盈余管理与会计信息质量的关系。夏立军[12]认为,盈余管理程度与信息披露质量显著负相关,上市公司可能通过降低披露质量来配合盈余管理。而李宾[13]则认为,企业实施盈余管理活动并不总会导致会计稳健性下降。由此可见,虽然在盈余管理的弊端方面取得了基本共识,但关于真实盈余管理的经济后果还存在一定争论。

本文认为,由于会计制度以及法律制度的不断规范,现阶段采用应计盈余管理的余地较少,已有研究表明,管理层从应计盈余管理逐渐转为真实盈余管理[3][4]。且不少学者研究发现真实盈余管理对企业价值损害更大,如Roychowdhury[5]研究得出真实盈余管理因其隐蔽性更高,承担的法律和审计风险较低,对企业业绩的损害更大;蔡春等[14]发現,相比应计盈余管理会对企业的短期业绩造成影响,真实盈余管理则是对企业的长期业绩产生损害。同时,Zang[2]、龚启辉[1]和Cohen等[3]的研究发现,应计盈余管理和真实盈余管理之间存在替代的关系。因此本文仅从真实盈余管理角度来研究,应计盈余管理只作为控制变量。另一方面,不论是从对投资效率影响的角度还是对会计信息影响的角度研究,盈余管理对企业各方面的影响最终会反映到企业价值上来。所以本文认为直接研究盈余管理和企业价值的关系可以更直观地反映其后果。基于此,本文提出假设1:

假设1:真实盈余管理会降低企业价值,即真实盈余管理与企业价值负相关。

(二)机构投资者、盈余管理与企业价值

薄仙慧等[18]研究发现,从盈余管理的角度出发,国有控股和机构投资者可以相对改善公司的治理机制, 但在国有控股公司中机构投资者的积极治理作用受到限制。余怒涛等[19]区分了机构投资者类型,发现机构投资者持股有助于抑制上市公司的盈余管理程度,但不同机构投资者类型产生的影响有区别。高喜兰等[20]研究发现,与交易型的机构投资者相比,稳定型的机构投资者与真实盈余管理显著正相关,与应计盈余管理显著负相关。袁知柱等[21]研究发现,机构投资者持股比例与企业整体盈余管理活动具有显著负相关的关系。从上述文献可以发现,关于机构投资者对真实盈余管理的治理效应尚存在争议。因此,本文提出竞争性假设2:

假设2a:机构投资者持股比例与企业真实盈余管理负相关,即机构投资者对企业的真实盈余管理活动具有治理作用,并且机构投资者能够减少真实盈余管理对企业价值的负面作用,进而提高企业价值。

假设2b:机构投资者持股比例与企业真实盈余管理不相关,即机构投资者对企业真实盈余管理没有治理作用,且机构投资者不能减少真实盈余管理对企业价值的负面作用,对企业价值没有影响。

三、研究设计

(一)样本选择与数据来源

本文以我国2012—2016年沪深交易所全部上市企业为研究样本,同时,研究样本的选取及相关指标计算遵循以下原则:(1)剔除金融类和ST类上市企业;(2)剔除2012—2016年期间上市的企业;(3)剔除数据异常等不符合研究要求的样本。最后得到5年共9 406个观察值。此外,本文还对研究样本进行了1%的Winsorize处理。本文所使用数据均来自CSMAR数据库以及锐思数据库。

(二)变量定义与模型设计

1.真实盈余管理的度量。对于真实盈余管理的度量,学者们主要针对各类经营和投资活动构建估计模型。本文通过销售、生产、酌量性费用三个方面来估计操控性支出,从而衡量企业真实盈余管理程度。首先分别估计出企业的正常经营活动现金流量、正常酌量性费用和正常产品生产成本。其次用实际发生额减去预测值,差额部分即为操控性支出。具体计算过程如下:

(1)经营活动现金流量的估计模型。本文采用Roychowdhury[5]构建的估计经营活动现金流正常水平的模型:

(2)生产成本的估计模型。本文采用Roychowdhury[5]在Dechowetal(1998)的研究基础上构建的估计正常水平生产成本的模型:

(3)酌量性费用的估计模型。本文采用Cohen[3] 、Roychowdhur[5]的模型,同时参照李增福等[4]、蔡春[14]、刘启亮[22]等的方法,用管理费用与销售费用之和近似地表示企业的酌量性费用。模型为:

上述模型均按年度和行业进行估计,其残差部分即为实际值与预测值的差额,分别表示为RM_CFO、RM_PROD、RM_DISEXP。最后用以上三个方面的组合来衡量公司的真实盈余管理,计算如下:RM= RM_PROD-RM_CFO-RM_DISEXP。其中,CFO指经营活动现金净流量,S指销售收入;ΔS指销售收入的变化;PROD指生产成本,等于销售成本和存货变化之和;Asset指总资产;DISEXP为公司酌量性费用,即营业费用与管理费用之和。

2.研究变量。本文以企业价值为因变量,以真实盈余管理和机构投资者持股比例为核心解释变量,其中机构投资者的定义为基金、QFII、券商、保险、社保基金、信托、财务公司、企业年金及其他机构。同时借鉴连玉君[4]、 薄仙慧[18]、刘慧龙[23]、汪玉兰等[24]的研究,控制了以下变量:应计盈余管理、企业规模、股权集中度、盈余管理柔性、两职合一、是否亏损、公司上市时长,并在回归模型中加入了年度虚拟变量。其中,应计盈余管理参照薄仙慧[18]、刘慧龙[23]等人的观点, 采用Dechow(1995)的基于行业分类的横界面修正的Jones(1991)模型。其计算过程如下:使用模型(4)分年度分行业来估计参数α0、α1、α2、α3,然后利用模型(5)计算操控性盈余管理,最后用模型(4)减去模型(5)即为企业的可操控性应计利润。

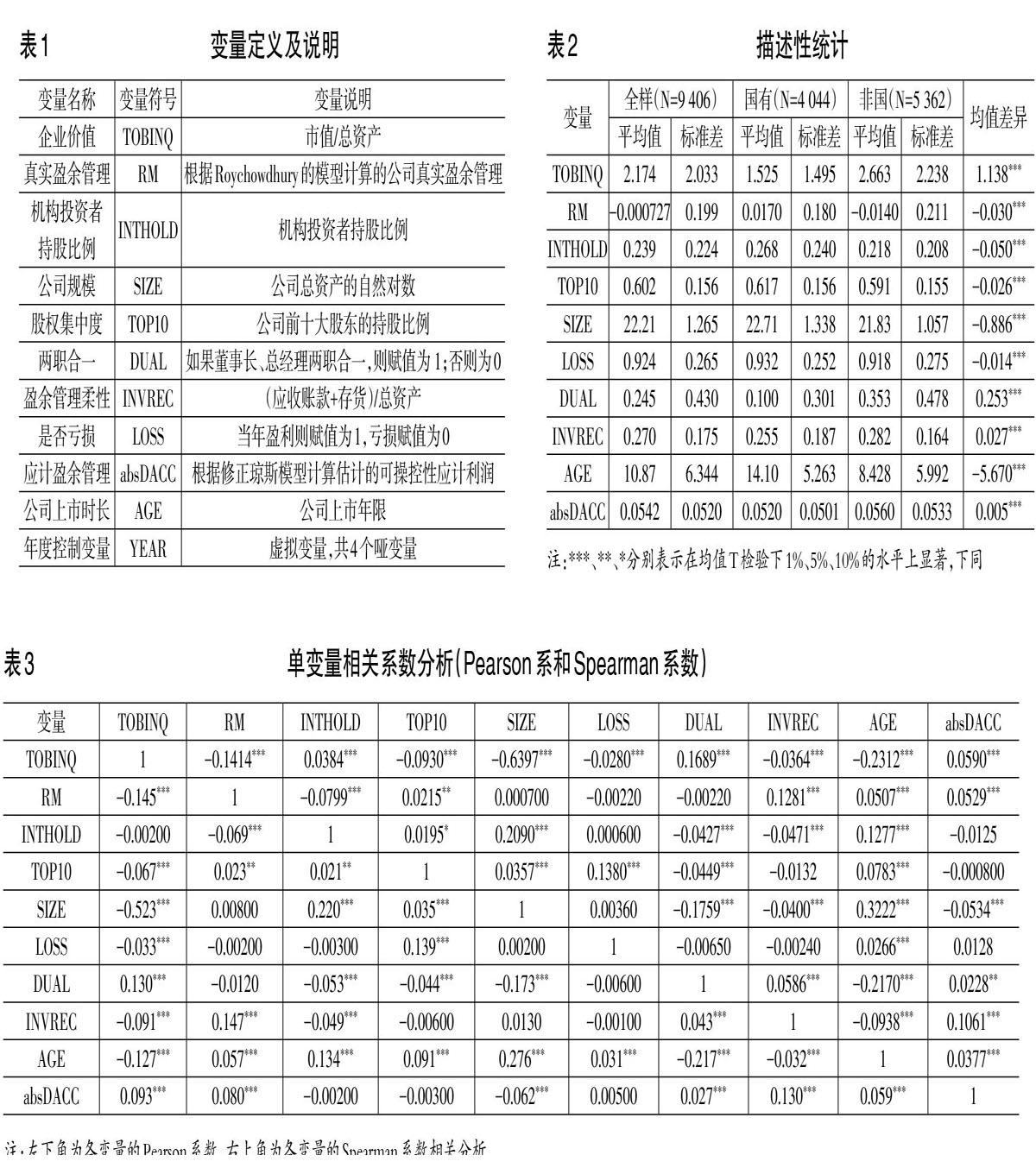

其中,TAC为总应计项目,等于净利润减去经营活动产生的现金净流量;ΔAR为企业应收账款的增长;ΔRev为企业销售收入的增长;Asset为企业总资产;PPE为企业固定资产原值。DACC为可操控性应计利润,取DACC的绝对值absDACC来衡量应计盈余管理的整体水平。具体变量及其定义见下页表1。

3.实证模型。为了验证假设1,即真实盈余管理与企业价值的关系,本文建立模型(7);为了检验假设2,即机构投资者对盈余管理的治理作用以及机构投资者与盈余管理对企业价值的影响,本文建立模型(8)与模型(9)。

四、研究结果与分析

(一)描述性统计、差异性检验及相关性分析

1.描述性统计与差异性检验。从表2的分组统计情况可以看出,国有企业与非国有企业的企业价值与真实盈余管理在1%的水平上有显著差异,其他控制变量也在分组中表现出较大差异,均在1%水平上显著不同。相较于国有企业,非国有企业拥有较高的企业价值及较小的企业规模,且其上市时间相较于国有企业来说普遍较短,两职合一的情况较多;且国有企业拥有较多的机构投资者。

2.相关性分析。本文同时采用pearson和spearman系数相关分析法对各变量进行了分析,以避免自变量之间存在的多线性问题。如表3所示,真实盈余管理与企业价值显著负相关,机构投资者持股比例与真实盈余管理显著负相关。这初步验证了假设1与假设2b,机构投资者、真实盈余管理與企业价值之间存在一定关系,但仍需要进一步探讨验证。表中变量相关系数的绝对值基本都小于0.5,说明本文变量选用无严重的多重共线性问题。

(二)实证结果及分析

由于各企业的情况不同,考虑到可能存在不随时间变化的遗漏变量,本文采用固定效应模型,且在固定效应模型中考虑时间效应,即采用双向固定效应。其固定效应和加入时间的双向固定效应的回归结果中,其F检验的p值均为0.0000,即认为应该采用加入时间效应的固定效应模型。

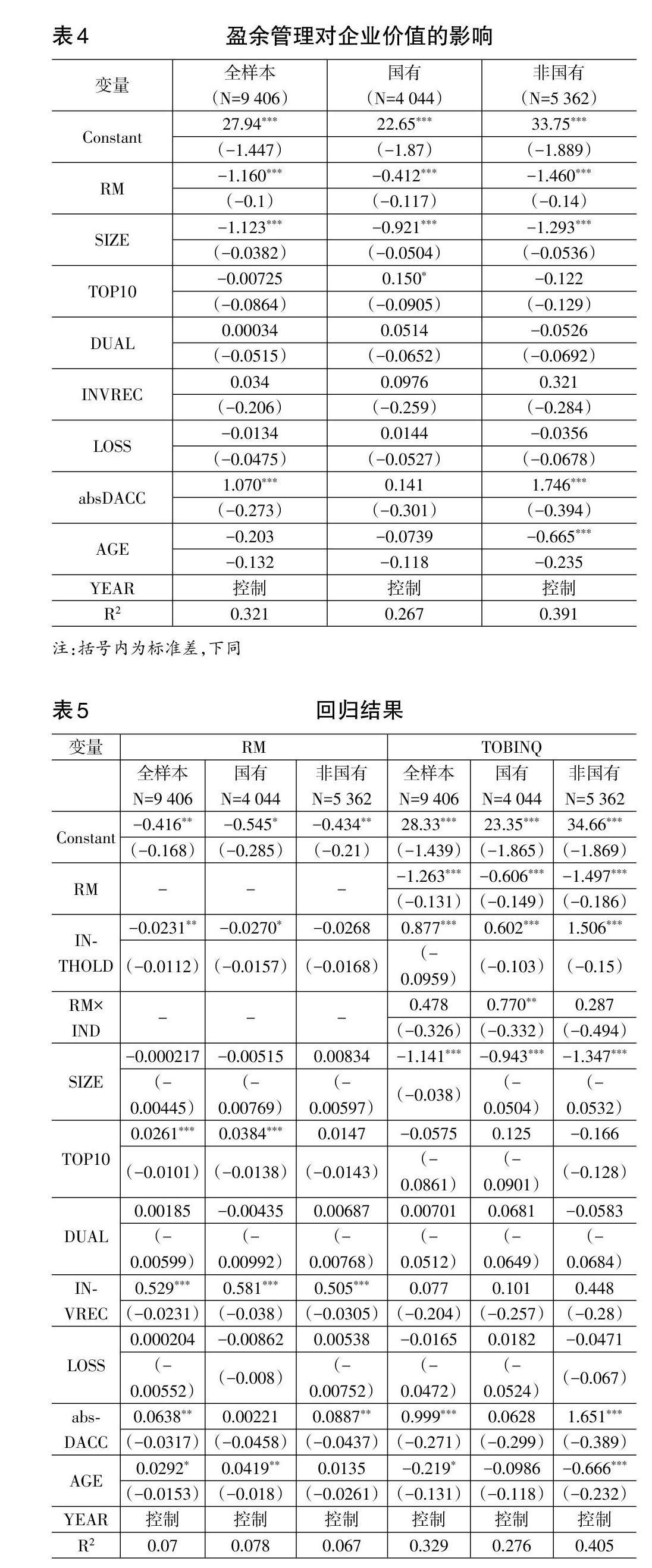

首先,对盈余管理与企业价值进行回归,其结果如下页表4所示。检验结果表明:不管是总体还是分组结果都可以得到真实盈余管理与企业价值负相关,且在1%的水平上显著,这表明不管是国有企业还是非国有企业进行真实盈余管理都会降低企业价值,验证了本文的假设1。其次,回归检验机构投资者对盈余管理的治理作用及机构投资者、真实盈余管理与企业价值的关系。下页表5左边是机构投资者与真实盈余管理的回归分析,右边是机构投资者、真实盈余管理与企业价值的回归分析。从下页表5的回归结果可以看出:在全样本中机构投资者与真实盈余管理在5%的水平上显著负相关,说明随着机构投资者持股比例的增加企业真实盈余管理水平下降,这表明机构投资者对企业真实盈余有治理作用。同时,机构投资者与盈余管理的交乘项不显著,说明在全样本中,假设2a仅得到部分支持。在国有企业的分组中,机构投资者持股比例与真实盈余管理显著负相关,说明在国有企业中机构投资者对企业的真实盈余管理活动有治理作用;同时两者的交乘项在5%的水平上显著,说明国有企业中机构投资者可以抑制真实盈余管理对企业价值的负面影响,从而提高企业价值,这证实了假设2a。而在非国有企业分组中,机构投资者对真实盈余管理并无显著影响,两者交乘项对企业价值也无显著影响,说明没有证据表明在非国有企业中机构投资者对盈余管理及企业价值有治理作用,这验证了假设2b。综上,实证检验结果表明,企业真实盈余管理会降低企业价值。机构投资者在国有企业中能够抑制真实盈余管理对企业价值的负面作用,进而提高企业价值,而没有证据表明在非国有企业中机构投资者对真实盈余管理具有治理作用。

五、稳健性检验

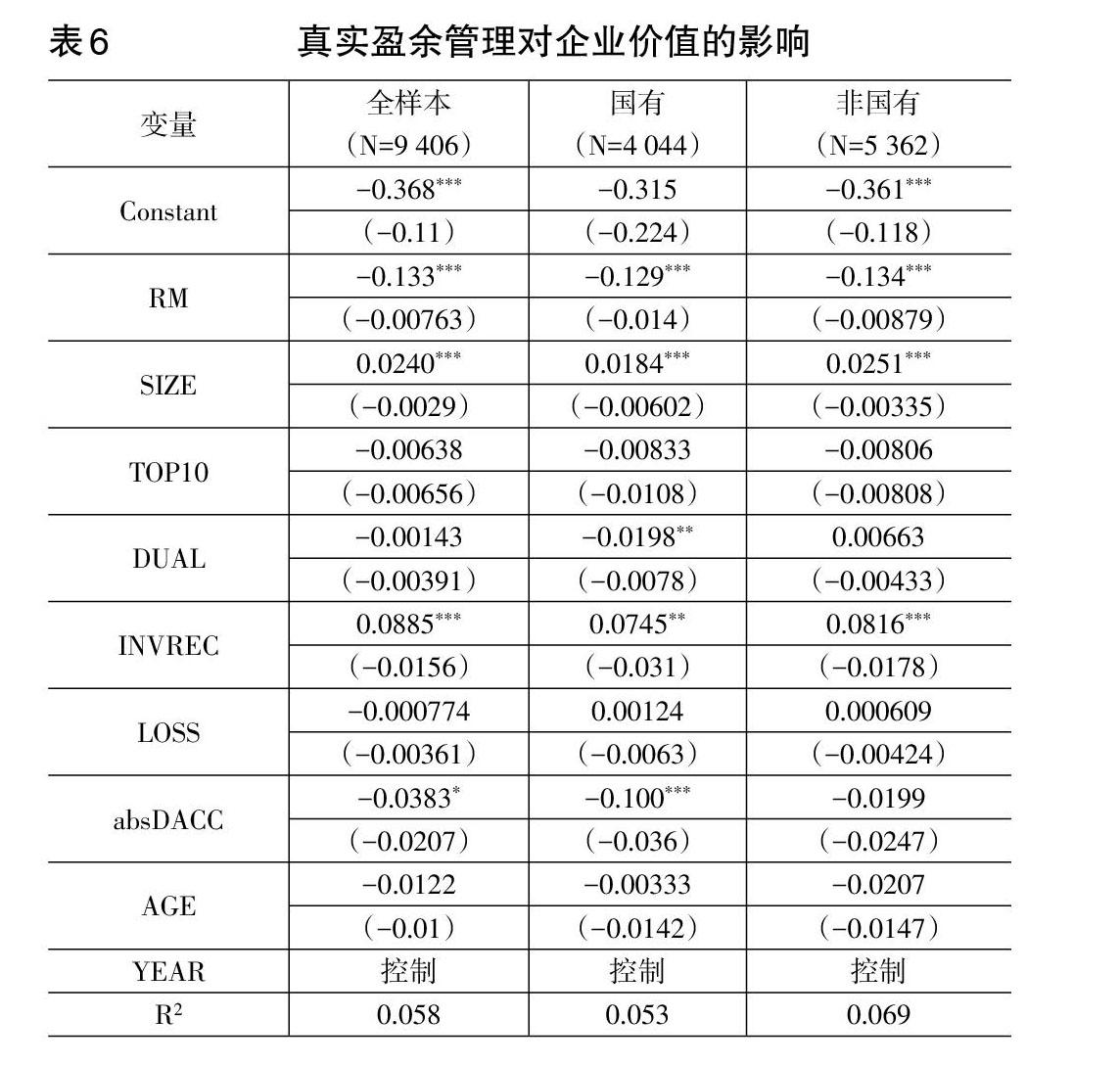

上述结论的可靠性很大程度上依赖于企业价值的选择。为了进一步检验上文结论的稳健性,本文对企业价值的衡量做了变量替换。用ROE即净资产收益率作为企业价值的替代变量,重新运行上述模型,得到表6及下页表7。表6的回归结果显示,真实盈余管理与企业价值在1%的显著水平上负相关,即真实盈余管理会造成企业价值降低,在分组检验中也得到相同结果,结果与本文结论相同。下页表7的回归结果显示,总体来说,机构投资者持股比例与企业价值在5%的水平上显著负相关,即机构投资者可以减少企业真实盈余管理活动,同时两者的交乘项与企业价值的回归系数在1%的水平上显著正相关,即机构投资者可以抑制真实盈余管理对企业价值的负面影响。从分组结果来看,在国有企业的分组中,机构投资者持股比例与真实盈余管理显著负相关,同时其交互项与企业价值的回归系数在1%的水平上显著正相关,说明在国有企业中机构投资者可以显著抑制真实盈余管理活动对企业价值的负面影响。而机构投资者对真实盈余管理,以及两者交互项与企业价值回归系数在非国有企业的分组中均不显著,即在非国有企业中机构投资者并无治理效应。回归结果均与本文结论相同,验证了本文结论。

六、结论

本文以2012—2016年A股上市公司为样本,实证检验了机构投资者、真实盈余管理与企业价值的关系,并进一步探讨了在区分产权性质的条件下,机构投资者对企业的治理效应。研究发现:真实盈余管理与企业价值显著负相关,即我国上市公司的真实盈余管理活动会造成企业价值的显著下降;机构投资者持股比例越大,企业真实盈余管理程度越低,说明机构投资者对企业的真实盈余管理活动有治理作用。在进一步讨论研究后发现,仅在国有企业中机构投资者可以抑制企业真实盈余管理活动对企业价值的负面影响,没有证据表明机构投资者在非国有企业中可以抑制企业真实盈余管理对企业价值的负面作用。综上,国有企业应不断完善企业的外部治理机制,加大机构投资者持股比例,从而提高企业价值。本文的研究结论表明,在研究盈余管理对企业价值的影响时,机构投资者与产权性质是重要的考量因素。这些研究结论丰富了盈余管理的研究,同时有助于理解机构投资者的治理效应,对逐步完善我国资本市场的治理有启示作用。

【主要参考文献】

[ 1 ] 龚启辉,吴联生,王亚平.两类盈余管理之间的部分替代[J].经济研究,2015,50(06).

[ 2 ] Zang,A.Y.Evidence on the Tradeoff between Real Activities Manipulation and Accrual -based Earnings Management[J].The Accounting Review,2011,87 (2).

[ 3 ] Cohen,D.A.and P.Zarowin.Accrual——based and Real Earnings Management Activities around Seasoned Equity Offerings[J].Journal of Accounting and Economics,2010,50 (1).

[ 4 ] 李增福,董志强,连玉君.应计项目盈余管理还是真实活动盈余管理?——基于我国2007年所得税改革的研究[J].管理世界,2011,(01).

[ 5 ] Roychowdhury S.Earnings Management Through Real Activities Manipulation[J].Journal of Accounting and Economics,2006,42(3).

[ 6 ] Graham,J,R.Harvey and S.Rajgopal.The Economic Implications of Corporate Financial Reporting

[J].Journal of Accounting and Economics,2005,40 (1).

[ 7 ] 李彬,张俊瑞.过度投资、盈余管理方式“合谋”与公司价值[J].经济科学,2013,(01).

[ 8 ] 王莉君.投资行为、真实盈余管理与企业价值——基于制造业上市公司的经验证据[J].财务与金融,2016,(06).

[ 9 ] 薛光,王丽丛,李延喜.盈余质量、高管集权与企业投资效率——面板数据固定效应模型的分析[J].现代财经(天津财经大学学报),2016,36(02).

[ 10 ] 杨俊杰,曹国华.CEO声誉、盈余管理与投资效率[J].软科学,2016,30(11).

[ 11 ] 肖露璐,洪荭,胡华夏.管理层权力、盈余管理与投资效率[J].财会月刊,2017,(24).

[ 12 ] 夏立军,鹿小楠.上市公司盈余管理与信息披露质量相关性研究[J].当代经济管理,2005,(05).

[ 13 ] 李宾,杨济华.上市公司的盈余管理必然导致会计稳健性下降吗?[J].会计研究,2017,(11).

[ 14 ] 蔡春,李明,和辉.约束條件、IPO盈余管理方式与公司业绩——基于应计盈余管理与真实盈余管理的研究[J].会计研究,2013,(10).

[ 15 ] Porter,M.E .Capital Disadvantage:America′s Failing Capital Investment System[J]. Harvard Business Review,1992,(70).

[ 16 ] Mitra,S.and M.Cready.Institutional Stock Ownership,Accrual Management and Information Environment[J].Journal of Accounting,Auditing,and Finance,2005,(20).

[ 17 ] Rajgopal ,S .,J.Jiambalvo,and M.Venkatachalam.Institutional Ownership and the Extent to Which Stock Prices Reflect Future Earnings[J].Contemporary Accounting Research,2002,(19).

[ 18 ] 薄仙慧,吴联生.国有控股与机构投资者的治理效应:盈余管理视角[J].经济研究,2009,44(02).

[ 19 ] 余怒涛,陆开森,谢获宝.机构投资者异质性、应计与真实盈余管理研究[J].江西财经大学学报,2017,(05).

[ 20 ] 高喜兰,陈沉.机构投资者异质性与盈余管理——来自应计盈余管理和真实盈余管理的经验证据[J].云南财经大学学报,2017,33(03).

[ 21 ] 袁知柱,王泽燊,郝文瀚.机构投资者持股与企业应计盈余管理和真实盈余管理行为选择[J].管理科学,2014,27(05).

[ 22 ] 刘启亮,刘晶莹,谈丽华,张雅曼.IFRS的强制趋同、盈余动机与应计及真实盈余操纵[J].财会通讯,2011,(15).

[ 23 ] 刘慧龙,王成方,吴联生.决策权配置、盈余管理与投资效率[J].经济研究,2014,49(08).

[ 24 ] 汪玉兰,易朝辉.投资组合的权重重要吗?——基于机构投资者对盈余管理治理效应的实证研究[J].会计研究,2017,(05).