浅析银团贷款业务的新思考

2019-06-22王雪阳

王雪阳

摘要:随着经济全球化的不断发展,银团贷款作为国际金融市场的重要融资工具,以其期限长、金额大、收益可观,分散信用风险等特点,已广泛用于商业银行各领域,如新型的投行业务(资产证券化、兼并、收购等)和传统的业务(房地产开发、经营性物业)。目前,银团贷款成为现代商业银行最具竞争力和盈利能力的核心业务之一。

关键词:商业银行 银团贷款

据中银协银团委统计,2018年上半年,银团贷款余额6.97万亿元,较年初增长8.87%;银团贷款余额占对公贷款余额的比例为10.47%,较年初增长0.07%;与2011年的3.02万亿元相比较,实现了业务翻番;银团贷款平均不良率远低于全国银行平均不良率,资产质量长期保持较好水平,“抱团取暖”优势可见一斑。

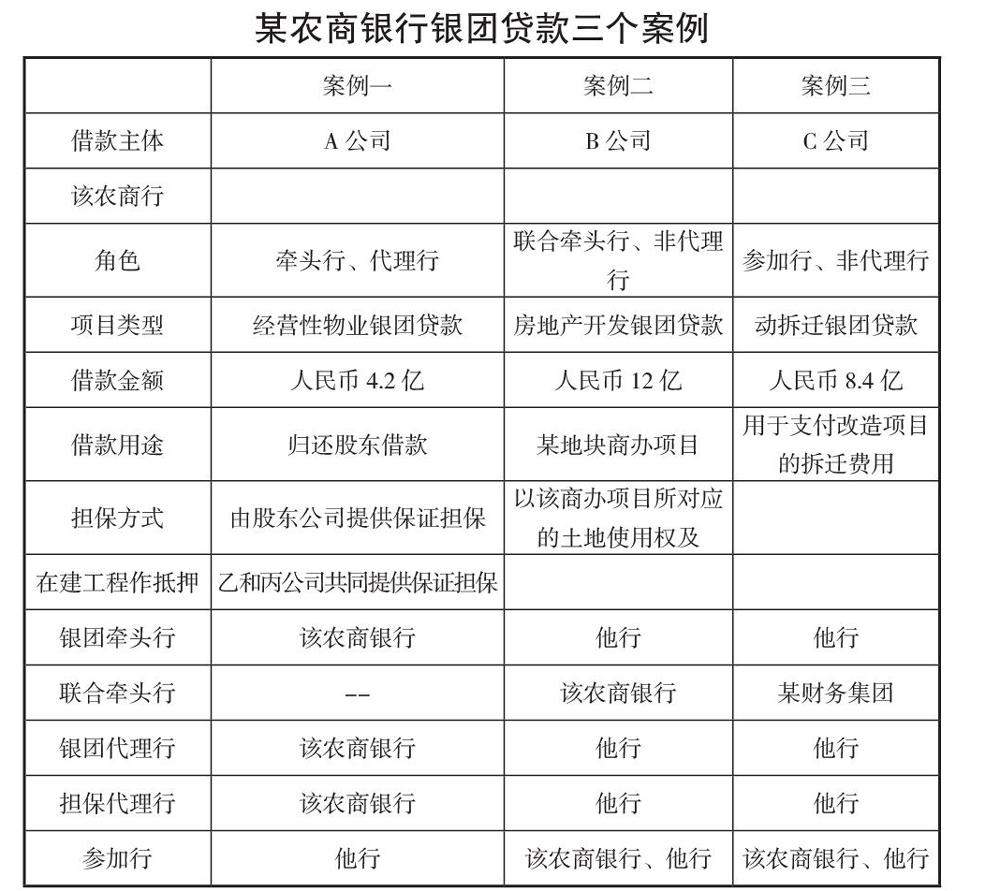

一般国际上认为,银团贷款主要由委托安排行(Mandated Leader Arranger)、牵头行(Lead Manager)、参加行(Participant)、经理行(Manager)、代理行(Agent)、簿记安排行(Bookrunner)等角色构成。实践中,根据《银团贷款业务指引》第七条,按照在银团贷款中的职能和分工,银团成员通常分为牵头行、代理行和参加行等角色,也可根据实际规模与需要在银团内部增设副牵头行、联合牵头行等,并按照银团贷款合同履行相应职责。本文根据某农商银行在银团贷款中扮演的不同角色,进行了三个案例的调查分析和再思考。

一、案例中遇到的问题

(一)法律方面

交叉违约:案例一中,就银团合同中交叉违约条款是否设置以及如何巧妙设置,参加行、借款人与该农商银行争论许久。众所周知,交叉违约条款的基本含义是:如果本合同项下的债务人在其他贷款合同项下出现违约,则也视为对本合同的违约。换言之,如果当事人在任何其他特定的协议或义务项下出现未能履约之情形,则在本协议中构成了违约事件。交叉违约条款通常包含三个方面的内容,即债务的性质、债务不履行的主体以及债务不履行的性质。实践中,因为每家银行的合规部门和借款人法律审核部门所掌握的法律知识水平和法律实践能力的差异,导致借款人、牵头行、参加行与就此次合同中债务性质、债务不履行的主体等条款产生了严重分歧。

不难发现,交叉违约条款的约定十分灵活,往往根据双方当事人的谈判地位而定,若借款人有较强的谈判地位,违约条款的适用范围往往比较窄,借贷双方的利益基本平衡,但当借款人处于弱势地位;交叉违约条款的适用范围就比较广,贷款行则处于强势地位。

协议等法律文本:银团贷款协议是银团贷款中最基本、最重要的法律文件,约束着银团贷款成员与借款人、担保人之间的权利义務关系。相比较于四大行,农商行(农信社)介入银团贷款的时间较短,法律文本拟定的经验不足,故许多主要条款需要再三斟酌。在案例二中,银团贷款主合同前后修改7次,耗时近2个月,时间较长。

(二)操作方面

抵押(保证)操作:银团贷款的担保方式包括抵押、质押、保证等。本次三个案例牵涉到二种担保方式,实际操作中遇到二个问题:

一是对于银团贷款保证担保方式中,需要客户经理进行双人核保,对担保企业的法人进行面签。案例一中该农商银行作为牵头行,面签毋庸置疑,相比之下参加行只需该农商银行提供的核保书即完成核保。而案例三中,该农商银行作为参加行却单独进行再次核保,对牵头行的核保材料不予以认可。然而,几家合作银行间已经签署了银行间协议和银团合同,法律上,该农商银行可认可牵头行的核保材料。一般情况下,一些大型的上市公司和国有企业面签走流程都需要1至2个月,这对于着急放款但核保又一时办不下了的借款人无疑是“火上浇油”,导致客户体验度不高;

二是抵押担保方式中,抵押费用是由几家银行共同承担的,但目前,能开具抵押费发票的交易中心只可出具一份,发票抬头名称也有字数限制。案例一中,抵押费发票有且仅有一份,抬头为“某某农商银行XX支行”。部分银行财会部对抵押费发票的抬头也有规定,这就产生了前后冲突。

(三)沟通方面

与客户的沟通:研究表明,我国银团贷款有着以下四个方面的特点:内容和主体不断扩大;内部银团进一步发展;贷款以借款人为主导;间接银团贷款出现端倪。值得一提的是,“贷款以借款人为主导”这一特点由国内特有的信贷文化培养而成,大多数银团都是“借款人市场”,以借款人为主导,各家行各自角色定位模糊,相互恶性竞争,这也是阻碍银团贷款健康发展的一个本土因素。此时,与客户的沟通非常重要,亦然,这也是其他贷款所面临的共同问题。所不同的是,银团贷款沟通方式由其特点“一对多”决定,往往牵头行对借款人的要求一再退让,参加行扮演“墙头草”角色。这也是阻碍银团贷款持续长久发展的一个现实因素。加强与客户的灵活对话、深度沟通尤为重要。

与银行同业之间的沟通:由于信贷体系和区域文化的不同,在构建银团过程中,同业之间的有效对话必不可少,往往你在银团中的角色就是你在同业心中的“地位”而定。银团会议是银行同业之间加强沟通、增进交流的“良药”,大多数的信息不对称带来的负面因素都能通过银团会议解决。

二、案例中问题的解决方法

(一)建立与客户、同业的多方对话机制,有效解决冲突问题

据相关研究表明,通过沟通,可以解决至少70%以上的问题,同时70%以上的问题都是因为沟通不到位或沟通理解不充分产生的。因此,在三个案例中,牵涉到银团文本、信息披露、收费等问题,最好的解决方法就是沟通,如微信群、email、银团会议、上门拜访等。案例一和二中的抵押物费用的顺利报销、分配,就是多次召开银团会议和拜访商讨的成果。

(二)密切联系总行、支行,把问题解决在萌芽状态

遇到信贷管理信息系统操作、抵押物复印件入库等方面问题,及时与总行、支行的相关部门、科室的同事对接,争取不让问题出现,把问题扼杀在萌芽状态。与法律法规方面的问题一定要求教合规部同事,尽量不要带来“漏洞”。

(三)多研究成功的银团贷款案例,借鉴其共同点,总结不同点

一个银团贷款至少有借款人、牵头行、参加行三家,每一个成功的银团贷款案例都经过了反复的磨合才确定,因此学習他行或同业的银团贷款经典案例很重要。许多事情可以事半功倍,银团贷款文本多达数十种,如银团贷款合同、银行间贷款协议、银团抵押合同、银团担保合同、费用函、信息备忘录、监管协议等等,每家银行对文本的要求也不尽相同,如果总结出每个贷款品种的银团文本,在审核银团文本方面可节省大量时间。

三、农商行、农村信用合作社银团贷款发展的建议

(一)重视银团典型案例的推广

由于农商银行是在原农村信用合作社改制而成,部分农商银行和农村信用合作社信贷员对于银团贷款业务接触不多,这就一定程度上影响业务发展的需要。可在全行推广典型的银团贷款案例,把实际操作中遇到的问题罗列出来,实现工作交流常态化、机制化。

(二)将优势产品与银团贷款业务融合

在一段时间内,对一些客户可以减免银团贷款费用,为的是提供其它高附加值的金融产品与服务,将银行优势产品与特色融入到银团贷款业务中,提高客户体验度与黏度。

(三) 组建银团业务方面的人才

实践过程中,笔者发现,一个合格的信贷员除了要有一定的工作经验、良好的沟通能力,而且对财务知识、法律法规、营销甚至外语等相关知识掌握。建议按照一个项目类型与一个岗位相配套的要求进行岗位设置,逐渐培养出一只高素质的银团职业化队伍,为农商行、农村信用合作社的业务拓展与发展保驾护航!

参考文献:

[1]于颖.《我国银团贷款的现状与发展对策分析》.厦门大学.2012 (04).

[2]Stephen R.Kruft.“Cross-Default Provisions Financial and Derivate Transactions”.《The Banking Law Journal》,March,1996,p.216.转引自:宁敏著《国际金融衍生品交易法律问题研究》,中国政法大学出版社,2002.12第一版,318页.

[3]曹换.《论银团贷款协议中交叉违约条款的适用与限制》.《黑龙江省政法管理干部学院学报》,2014(1):96-99.

(作者单位:上海农商银行闵行支行)