中国央企承包商海外市场拓展与战略转型

2019-06-22李达

摘 要:近20年来,随着中国企业在中国市场的崛起以及世界总体经济不断增长,中国央企在海外市场拓展方面成绩显著,承包合同金额不断创出新高,同时在世界排名不断进步。但是由于我国央企主要集中在非洲等法制较为不健全的国家,因此负面消息和中国央企海外拓展如影随形。随着国际经济形势以及承包模式转变,继续在高风险地区承包工程对中国来说将会事倍功半,因此中国央企海外战略需要重新调整,通过提升管理效率等方式进入发达国家市场,在获得较高利润的同时也可以提升中国央企正面形象。

关键词:中国央企 工程承包商 海外市场拓展 海外战略转型

自改革开放之前对外援建始,中国企业在海外市场不断拓展。从上世纪八十年代开始的设计建造模式(DB)到现在总承包融资模式(EPC+F),建设—经营—移交(BOT)以及公私合作模式(PPP),承包模式不断变化,此外,从1978年仅200万美元的合同金额到2017年的1140亿美元,中国企业海外拓展成果丰硕。1990年,我国国际工程承包合同额达到26亿美元,仅有3家企业入围美国工程新闻纪录(以下简称“ENR”)全球国际工程承包商250/225强。到2005年,入围企业数量达到46家,而2018年则有69家企业入围。

政策方面,自1995年以后,国家把“走出去”作为发展战略正式提出,陆续出台了《关于推进大型建筑业企业加快发展的意见》,《关于推进大型工程设计单位创建国际型工程公司的指导意见》,《关于大力发展对外承包工程的意见》以及《关于培育发展工程总承包和工程项目管理企业的指导意见》。2017年3月国务院《关于修改和废止部分行政法规的决定》将《对外承包工程管理条例》第二章“对外承包工程资格”全部删除,意味着中国建筑类企业对外承包工程的“门槛”被去除,2017年9月,国务院《关于取消一批行政许可事项的决定》中又将项目管理由“核准制”改成“备案制”。企业对外承包工程投(议)标前,无需取得政府主管部门核准,也无需取得驻外经商机构或相关行业组织的意见,并且于2017年12月1日起施行。这对于我国建筑企业来说是绝对的利好消息,但是对于建筑类央企来说则意味着将来在国际市场上的竞争对手会更多。

一、中国建筑类央企海外拓展的现状

(一)中国企业入围ENR企业数量和收入上升得益于国际总体经济增长

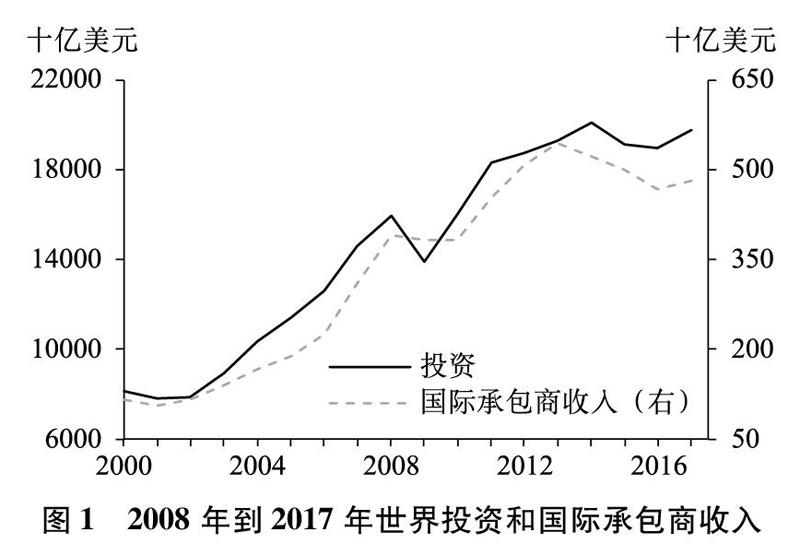

中国建筑类企业本文称的建筑类企业是根据证监会企业分类标准划分。后面的分析数据无如特别指出均来自东方财富、聚源和万得,排名数据来自工程新闻纪录。需要指出的是从2011年开始ENR排名的企业数量从225家上升到250家。近年在海外市场拓展迅速,根据2018年工程新闻纪录,中国交建、中国建筑、中国电建三家进入前十,中国铁建、中铁股份入围前二十名。一方面,由于我国经济的快速发展,国内建筑类企业在国内建设过程中快速进步,已经具有较强的国际竞争力,另一方面国际总体经济增长较为强劲,因此建设市场不断扩大。如果把全球市场看作一个整体,那么按照支出法计算地区生产总值(GDP)的话,那么只能看作封闭经济,即GDP由三部分组成,消费、投资和政府支出。和工程承包收入最直接相关的是全球的投资水平。如图1,我们看到全球GDP的投资部分在2000年到2017年之间从8.16万亿美元上升到19.78万亿美元,增长约2.43倍,同期前250名国際承包商收入从1159亿美元上升到4824亿美元,增长约4.16倍,两者相关系数高达0.98,表明国际承包商收入的增加很大程度是世界经济发展的结果,同时跟世界投资的关系非常密切。同样地,中国公司入围前250名国际承包商的国际工程收入从2010年的570亿美元上升到2018年的1140亿美元,也与此过程息息相关。

本文后续的分析数据以证监会分类标准列出的100家上市公司为基础,排除B股3家,ST股4家,剩余93家。这93家企业中中央国有企业18家,地方国有企业20家,民营企业50家,另外有3家中外合资和2家公众企业。由于很多企业没有开展国外业务,因此经过筛选,只有38家企业入围样本。在这38家企业中,民营企业12家,中央国有企业15家,地方国有企业9家,另外2家为中外合资企业。在使用ENR排名的数据分析中,我们仅保留8家央企这8家央企分别为葛洲坝,中国化学,中国铁建,中铁股份,中国中冶,中国建筑,中国电建以及中国交建。数据作为样本。

(二)员工薪酬与ENR排名相关度很高

从企业内部来看,公司的业绩和公司的总体策略以及内部员工的激励相关,例如管理层的收入和公司业绩以及员工的收入与公司的业绩都高度相关。但是需要注意的是,由于走出去的企业大多数是央企,并且也正是央企在国际市场中的出色表现,才使得中国企业作为国际承包商的收入不断增加,而央企高管的薪酬受到严格管制。但是央企的领导人的晋升和企业业绩相关,因此如何提高企业业绩,对于央企领导来说虽然不能在薪酬上有所体现。但是如果能够有潜在的晋升机会,那么依然会有足够的激励提升企业业绩。然而,对于员工来说,由于政治职位上升的机会相对较小,所以他们更加看重经济报酬,因此薪酬和业绩的相关度非常显著。

我们用8家央企在ENR上面从2009到2017年的排名作为被解释变量,用员工平均薪酬和高管平均薪酬作为解释变量。从面板数据简单的固定效应回归可以看出,员工平均薪酬与央企在ENR上面的排名具有很强的关系,系数达到-1.78,并且在1%的情况下显著,而高管薪酬如预期所料非常不显著,并且系数仅为-0.0089回归结果可向作者索取。。

(三)中国企业在国际市场营业利润率低于国内

从我们筛选的上市公司情况来看,关于国内营业利润率和海外营业利润率共有237个有效样本点,上市公司在国内营业利润率平均利润率为22.08%,而国际营业利润率仅为15.09%。共有13个数据显示上市公司海外营业利润率为负,即当年出现亏损,占比约5.48%。上市公司在海外营业利润率高于国内营业利润率的样本数共有93个,不足40%。

就所选的八家央企来看,2005年到2017年间,他们在国内和国际的营业利润率分别为葛洲坝17.12%和14.41%,中国化学17.2%和14.86%,中国铁建11.17%和8.31%,中铁股份10.85%和9.42%,中国中冶15.41%和3.33%,中国建筑12.68%和9.06%,中国电建15.3%和18.77%以及中国交建15.29%和16.21%。这表明除了中国电建和中国交建在海外市场利率高于国内以外,其它央企在国际市场营业利润率不及国内。有时甚至出现亏损需要用国内收入进行弥补。

(四)管理费用、贿赂传闻、负面形象与央企国际化形影相随

中国央企在国际市场上不断取得进步的同时,负面报道层出不穷,一方面建筑和运输行业本身就是跨境贿赂案件高发区,大约有30%的腐败都发生在该行业,另一方面有关央企在国外行贿的传闻不时传出。例如2009年,世界银行因为中国交建涉嫌在菲律宾的欺诈性招标行为而把其列入黑名单,2013年,中国交建下属子公司涉嫌向赤道几内亚总统儿子行贿1900万美元获得高速公路合同,2018年中国交建在马来西亚由于腐败传闻导致两个铁路项目被搁置。2018年初,中国交建旗下中国港湾工程公司在孟加拉国涉嫌贿赂政府高官而被列入黑名单并且项目被终止。

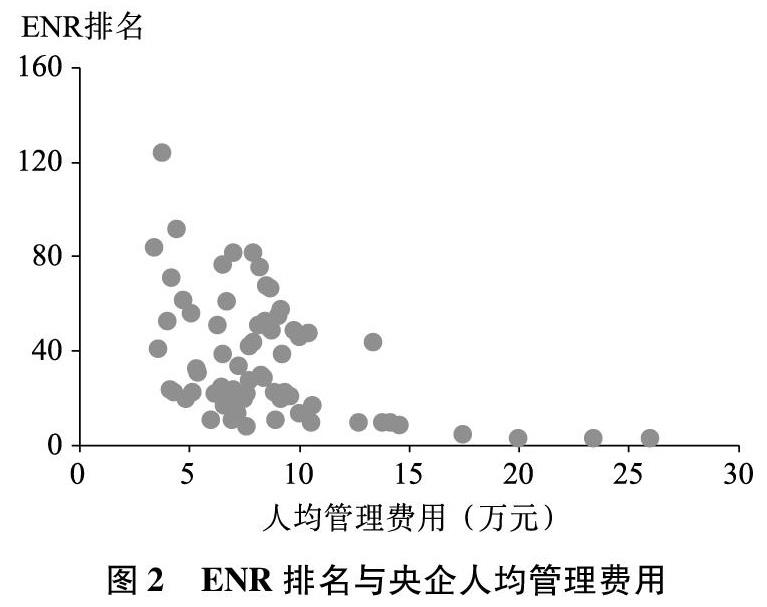

而利润表中管理费用某种程度反映出部分问题,管理费用中包含业务招待费和公司经费等费用,当然也包含工资福利费用和职工教育经费以及劳动保险费等。一方面我们发现人均管理费用和ENR排名之间存在正向关系,即人均管理费用越高,那么ENR排名越高,如图2所示。另一方面,管理费用较高与负面传闻数量正相关。但是需要指出的是,由于排名靠前的央企承包的工程数量总数较高,因此从比例的角度来看是否如此仍有待更具体的数据检验。

二、中国央企承包商与世界其它公司差距

(一)央企承包商与世界优秀承包商仍有距离

首先,央企承包商和世界其它公司相比,除了在“劳动力成本”和“与业主关系”两方面领先外,其它方面都逊于对手(Zhou等,2009)。他们采用12家央企和国际竞争对手在24个方面进行了比较,能力差别最大方面是“融资能力”,而差别最小的是“市场开发”和“投标管理”。

其次,ENR上榜公司我国企业平均每家企业收入较低。2018年ENR前250家中,中国69家企业国际收入总额为1140亿美元,平均每家企业收入16.5亿美元。而同期欧洲企业平均收入50亿美元,其中英国企业平均收入74亿美元,德国75亿美元,法国122亿美元,意大利16.8亿美元,荷兰32亿美元,西班牙61亿美元。澳大利亚、日本、韩国企业的平均收入同样超过中国企业,分别为21亿美元,18亿美元和23亿美元。世界平均水平为19亿美元。我国企业与世界平均水平还有差距。

第三,中国企业重量不重质,在世界产业链中处于低端位置。高玉婷(2016)指出了三方面的差距,一是“大而不强”,在净利润水平,企均利润和净资产收益率等重要指标差距很大;二是企业发展质量不高,片面追求规模扩张,产业链地位较低,技术创新不足;三是国际化经营水平和国际竞争力仍显不足。

第四,高素质跨国经营人才依然短缺。郭媛媛等(2017)指出“国有企业特别是央企的高级经营管理人员的任免还存在很大的行政化色彩”,这种制度制约了国有企业高素质跨国经营人才的获取。

最后,我国企业对项目定价和评估能力有待提高。在EPC承包中,投标价格与项目盈亏高度相关,中国铁建沙特轻轨项目我方报价17.7亿美元,对手最低报价27亿美元,结果该项目净亏损41.48亿美元(王姝雅,2018),如果是自带资金进行建设模式,即“EPC+F”模式,那么对于我们项目评估的能力要求会更高,而我们这方面的经验非常缺乏。郭媛媛(2017)给出了两个非建筑类公司海外定价和评估相关经验不足的例子,一是中铝入股力拓、中石化收购Addax等交易都是历史性高价,二是吉利在马来西亚投资建厂,结果被要求至少80%以上汽车全部出口,而我们的初衷是当地销售、辐射周边。

(二)中国央企区域竞争力不同

我国企业在国际市场上得到的订单主要来自亚洲和非洲地区,欧美地区订单占比很小。

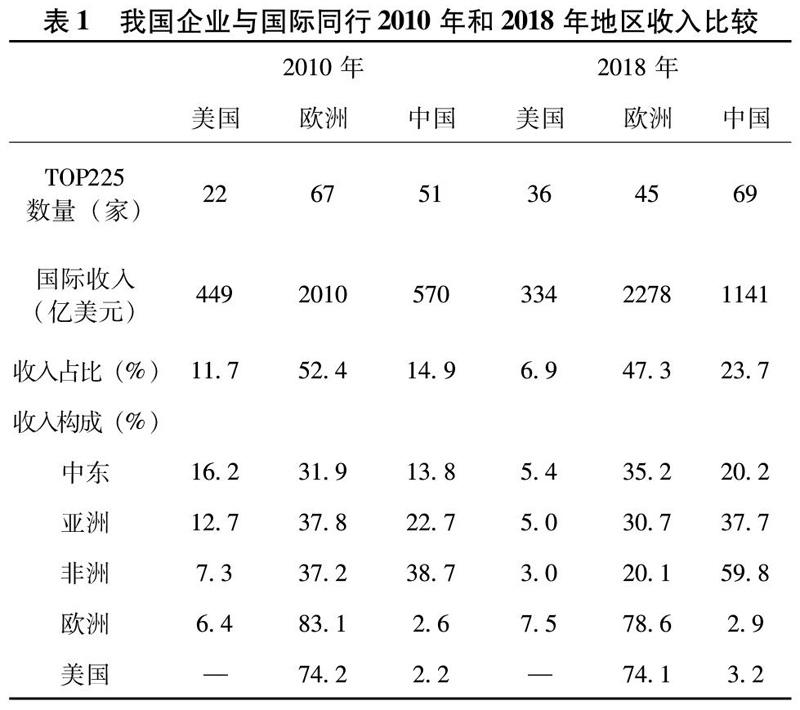

從表1数据来看,2010年美国有22家公司位列ENR排名TOP225,国际收入占比为11.7%,他们分别在中东市场收入占比16.2%,亚洲市场12.7%,非洲市场7.3%以及欧洲市场6.4%。而欧洲公司共上榜67家,国际收入超过50%,在欧洲市场占据绝对地位,高达83.1%,其次在美国市场占比超过74%,在亚洲同样达到37%。我国企业在2010年时,仅有51家企业上榜,但是我们在欧洲和美国市场收入占比仅为2.6%和2.2%。2018年,中国上榜企业已经上升到69家,但是我们在欧洲市场和美国市场的占比依然仅有2.9%和3.2%,欧洲公司在欧洲和美国的占比依然保持高位,分别为78.6%和74.1%。

另外,国际市场总体分布并不均匀,亚洲市场最大,2018年共计约1276亿美元份額,占比26%;其次是欧洲市场,约1023亿美元,占比约21%;中东市场和非洲市场分别占17%和13%,美国市场随后,占比12.4%,拉美市场较小,占比仅为6%。因此,虽然中国上榜企业高达69家,但是由于在欧洲和美国市场收入来源仅为3%左右,所以我们的收入并不高,并且承受了巨大的无法偿付风险。

(三)央企承包商对自我品牌保护与品牌管理不足

西方总是把我国的制造看作质量差、便宜以及一次性的,甚至直接声称中国企业的建设工程是粗制滥造工程或豆腐渣工程(shoddy or slapdash)“Trying to Pull Together; Africans are asking whether China is making their lunch or eating it,” The Economist, April 20, 2011, http://www.economist.com/node/18586448,而这些看法不过是依据某些片面的传闻。实际上,根据Farrell(2016)的文章,作者选取了2000-2007年中国企业和OECD国家企业在非洲获得的世界银行项目,最终获得评价的数量分别为中国企业项目72个,OECD国家36个。从结果来看,中国企业的工程质量和OECD国家没有区别,关于中国企业工程质量低劣的传闻完全是捕风捉影。那么为什么会有这些传闻呢?Farrell(2016)认为有两个可能,一是中国企业的建设质量不够稳定,而总体上中国企业得到的工程数量较多,因此较低质量的工程数量得到了额外的关注,二是77%的工程都是由7家央企获得,因此当出现不良传闻时所有中国企业都受到波及。

有关中国企业破坏环境和带来社会问题方面,实际上只有两家企业出现问题,而出现问题的项目是编号为044613,位于埃塞俄比亚的公路开发项目,这个项目本身就存在社会问题以及环境问题,而中国水电和中铁股份实际上是受到了项目的连累。至于外籍劳工问题,开始时中国企业确实从国内雇佣很多劳工,一方面沟通成本较低,工人效率更高,但是另一方面,这些工人的工资成本比当地工人高很多,因此中国企业已经在扩大当地工人的规模,并且当地已经能够提供足够的熟练工人。企业和当地居民的关系越来越好。

部分外国人士对于我国企业,特别是国有企业在海外扩展是较为担心的,因此往往在报道中充满敌意,肆意抹黑中国企业。例如中国交建收购加拿大Aecon工程公司,该公司有140年历史,建设过很多著名地标建筑,例如CN塔,温哥华的SkyTrain和哈利法克斯造船厂等。一方面加拿大部分人士游说政府不要将Aecon工程公司卖给中国,另一方面,在中国交建收购它之后,并且获得C段大坝建设投标之后,有记者公然以《臭名昭著中国企业获得C段建设角色》进行报道。很明显,Aecon工程公司依然需要遵守加拿大法律法规,并且除了所有权出现变化之外,对其具体业务中国交建并不会干预过多。但是这种宣传对于中国企业形象来说打击很大。

此外,欧美市场法制较为健全,通过行贿等方式中标的可能性很低,而亚洲和非洲很多国家都是高贿赂风险国家,根据2017年TRACE贿赂风险矩阵,一带一路上有10个国家位列25个贿赂风险最高的国家之列,这个结果与中国社科院的评价结果一致(曹迪,2019)。因此,只有当我们陆续放弃高风险国家,进军欧美国家的工程市场,才能够有更多的承包收入,同时又不被世界其它国家指责。

三、央企国际承包商战略转型建议

第一,除了带有政治目的的援建工程,如果同等条件下需要提供融资支持的话,建议央企逐渐放弃政治风险较高区域的承包工程。常规情况下,业务开发团队的支出是有限的,但是每次巨额的亏损可能造成国别公司事实上破产。因此对于高风险国家的带资建设工程需要慎之又慎。

第二,努力提升管理效率和协作效率,包括人员英语水平在内的综合沟通能力,充分了解所在国别的法律体系和风俗,在工程前期尽职调查阶段更深入细致,投标报价基于较为合理的成本估算,不盲目为了抢项目而过分降低报价。2017年4月,中国葛洲坝、中土公司、中国恩菲等企业,共同成立中国海外基础设施开发投资公司COIDIC,该公司类似于项目孵化平台。后续中国公司应该把资金来源渠道扩到外国的国家主权基金等,完善融资渠道建设。

第三,努力进入发达国家市场。虽然发达国家市场门槛较高,但是一旦进入并且能够盈利的话表明企业的总体水平进入到一个新阶段,可以和所有发达国家承包商在全球各地进行竞争。而目前我们仅仅靠较低的人工成本和与业主关系较好两方面的优势,意味着我们的管理效率、商务能力、法律规范能力等都有不同形式的亏欠。此外,在发达国家除非是由于投标报价偏差较大之外,一般先融资建设再移交项目,业主轻易毁约的情况较小,并且对方违约责任同样较大,所以有利于资金的安全和利润保障。

第四,加强央企品牌建设与管理。目前世界形式已经出现重大变化,中国企业必须为自身品牌建设付出努力,不能听任外媒对中国企业尤其是中国央企进行报道,我们必须有自己的声音,并且找到实际的证据支撑我们观点,打造中国企业精品形象。

参考文献:

[1 ]Zhou,J. L.,Fang, D.P. and Chen, C. “Chinese state-owned construction enterprises in the international market: a gap analysis”, Proceedings of International Conference on Global Innovation in Construction, 636-642, 13-16 September 2009, Loughborough University, UK.

[2]高玉婷.中央企业国际竞争力的多维度评价——与世界500强企业进行对比分析[J].中国流通经济,2016(09).

[3]郭媛媛,王娇阳,邓嘉琪.国有企业海外投资失败的原因[J].沈阳师范大学学报(社会科学版),2017(04).

[4]王姝雅.中国企业海外工程承包失败的分析[J].经济研究导刊,2018(13).

[5]Farrell, Jamie.“How Do Chinese Contractors Perform in Africa? Evidence from World Bank Projects.”Working Paper No. 2016/3. China Africa Research Initiative, School of Advanced International Studies, Johns Hopkins University, Washington, DC. Retrieved from http://www.saiscari.org/publications.

[6]曹迪.中企海外工程承包的市场业态及拓新策略[J].对外经贸实务,2019(01).

(李达,中国社会科学院数量经济与技术经济研究所)