马车上建立起来的商业帝国

2019-06-18

在强者林立的美国银行业中,有这样一个“异类”:它起源于遥远而又蛮荒的西海岸,与含着金钥匙出生的华尔街大银行站在一起显得格格不入。它160多年的经营历史,相对于200多岁的华尔街前辈们来说十分年轻;但是它又很“传统”,比任何一家华尔街大银行都接近银行的本源,在金融创新花样百出的今天依然坚守存贷业务,从没有懈怠对个人、社区、本地企业的服务。它很“大”,是美国“Big Four”之一,一度是全球市值最高的银行;它又很“小”,与美国人的日常生活联系紧密,在美国的社区处处能见到它的身影,一个普通美国人身旁的亲戚、朋友中很可能就有它的员工。它,就是富国银行。

富国银行发展历程

如微风起于青萍之末,今却屹立在世界之巅。富国银行160余年的经营历史,见证了美国的开拓和崛起。它从一辆马车、一家社区银行起步,一步一个脚印地走来,伴随着美国成长,近几年一度成为世界市值最大的银行,可以说是美国梦最完美的注脚。

如今的富国银行是一家跨国银行和金融服务控股集团,总部位于美国加利福尼亚州的旧金山,并在美国各地设立了大区中心。它是世界市值排名第4、美国资产规模第4的银行,以营收在《财富》500强中排名全球26位。在存款规模、房屋抵押贷款服务和借记卡市场上,富国银行一度位居美国第2(目前按存款规模排名第3)。

2007年,富国银行的评级被标准普尔评为AAA—,是当时美国唯一一家获得最高评级的银行。在2007—2008年的金融危机中,富国银行的信用评级曾被短暂调整为AA—,目前标普评级为A—。

业务方面,富国银行在小微企业贷款、住房抵押贷款等方面位列全美第一。2018年分支机构为8050家,ATM机数量达到1.3万个,拥有美国最广泛的网点網络和分销系统,存款规模在多个州市占率排名第1,在全美市占率高达10.32%,紧紧咬住美国银行和摩根大通银行。平均每3个美国家庭中就有1个是富国银行的客户,每500名美国就业人口中就有1人受雇于富国银行。可以说,富国银行是美国本土非常重要,也是对美国人工作和生活影响较大的金融机构之一。全球范围内,富国银行服务着超过35个国家和地区的7000万名顾客。

富国银行今日成绩

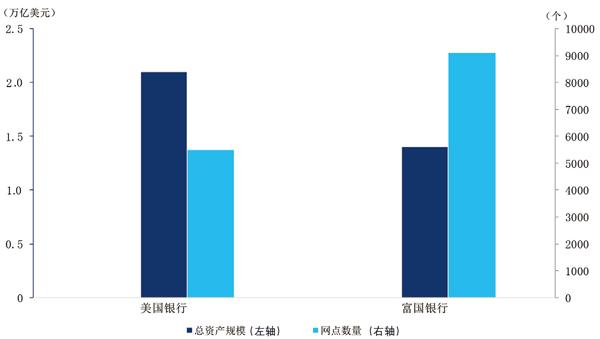

富国银行坚持立足实体经济,服务小微企业和社区居民,广泛发展物理网点和以网点为商店的销售模式,从地域、产品、客户全体等多个维度分散风险和稳健保守的经营风格等,构成了以社区银行为核心的基本发展战略(见图1)。

图1 2014 年美国银行与富国银行网点对比

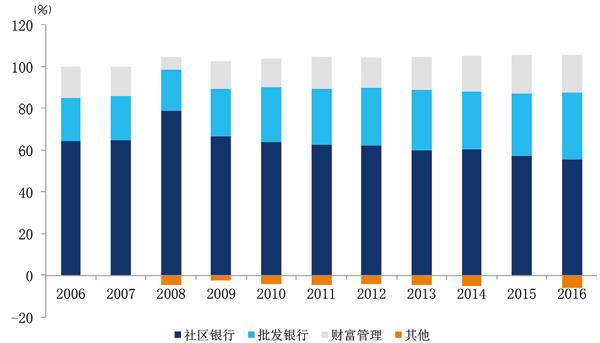

富国银行的业务分为三大块:一是公司业务;二是财富管理、经纪与企业年金;三是社区银行(见图2)。社区银行是富国银行的支柱业务,占其总收入的半壁江山,有些年份甚至可以占到总收入的2/3。

富国银行社区银行的几大特点

富国银行的社区银行主要有以下六大特点:

(1)客户覆盖面广。美国有2000万个家庭的7000万人是富国银行的基本客户,占美国家庭总数的1/3。

(2)渗透率高。富国银行是当之无愧的“交叉销售之王”,它从1998年开始交叉销售作为其发展的核心战略。20年磨一剑,目前它的家庭客户平均持有其产品数达到6.29个。交叉销售率高,客户的渗透率、黏性、忠诚度也就越高。

图2 富国银行收入占比

(3)市场地位高。一是市场排名,包括各业务产品、个细分客户群的市场占比排名皆名列前茅。根据零售银行指标,如抵押贷款、房屋净值贷款、储蓄额的市场占比等标志性指标,富国银行大都排名美国第一。二是市场份额,富国银行在美国很多州的存款份额都在20%以上,在一些大本营地区甚至达到40%。

(4)坚守传统业务。在金融创新如火如荼的今天,特别是在美国这样一个高度成熟、充分竞争的金融市场,富国银行的社区银行始终坚守扎根实体经济、服务社区居民的经营理念,主要通过住房贷款、车贷、信用卡等传统产品参与竞争。特别是住房贷款,富国银行非常重视,仅住房贷款一款产品的收入就占其营业收入的40%。某种意义上说,富国银行是一家住房贷款的特色银行。

(5)全渠道运营。富国银行非常重视渠道建设,它是全球最早、最先进的电子银行和网络银行,始终推进业务产品线上化和线上线下一体化。同时,它始终不放松物理网点的投入和建设,建成了美国最大的银行网点网络。近年来,富国银行重点建设小型网店,并把这类网店称为商店。

(6)融入社区生态系统。富国银行融入社区的理念内化于心,外化于行,2011—2015年,富国银行社区捐款超过14亿美元。仅2015年,富国银行员工提供志愿服务超过180万小时,与社区的紧密联系是富国银行成功的保证。

富国银行的未来

转型是当下中国银行业的一个热词,在富国银行的相关表述中,有一个词组代表了富国银行转型升级的发展要求、任务和目标,那就是2000年之后富国银行董事长频繁使用的“the next stage”,直译为“下一阶段”,也可以译为“新时期”或“新常态”,其历史背景主要有3个方面:

第一,1999年美国通过《金融服务现代化法案》,分业经营的藩篱被彻底打破,银行业、保险业、证券业相互介入各自的领域。

第二,当时美国互联网浪潮兴起,随着互联网金融的热潮和汹涌而来的跨界竞争,技术脱媒、网点消亡、“传统银行将沦为21世纪的恐龙”等观点纷纷出现,使当时美国银行人感到焦虑和彷徨。

第三,1998年富国银行和西北银行完成合并,网点覆盖美国23个州,初步建立了区域性发展架构。

富国银行的全渠道建设

面对互联网的冲击,富国银行始终坚守物理网点,但积极拥抱新渠道并推动网点转型。富国银行高层并不赞同网点消亡论,早在2004年,时任董事长理查德·柯瓦希维奇就表示:“我们认为网点作为与电子渠道全面融合的基础支付渠道的一部分,将继续是银行的渠道工具……我们绝大多数客户会在1个月内到访网点多次,我们将继续增加网点。”之后富国银行通过新设网点和并购的方式不断增加物理网点,建成了全美最大、最广泛的网点分销系统。

富国银行同时积极拥抱新兴技术,它是美国第一家网上银行的开发者,是美国第一家推广苹果支付(Apple Pay)的银行。富国银行致力于成为所有客户必备的支付工具,这一理念体现出富国银行对技术脱媒早有警惕、早有应对方案(见表1)。

表1 富国银行全渠道运营成绩资料来源:国海证券研究所、富国银行年报、《富国之本:全球标杆银行的得失之道》。

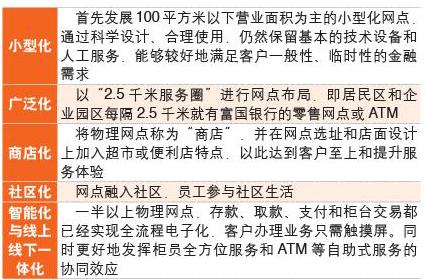

富国银行认为,构建统一渠道的关键是线上、线下的融合。它统计出很多客户会使用富国银行3个以上的服务渠道,客户会在不同情境下选择最方便快捷的渠道同银行打交道。各个渠道功能相似,体验相异,关键在于线上、线下渠道的融合,网点、ATM、电话银行、互联网、移动工具等渠道上下贯通,记忆共享,无缝对接。在物理网点转型上,富国银行的策略主要是“五化”:小型化、广泛化、商店化、社区化、智能化与线上线下一体化(见表2)。

表2 富国银行网点转型方向资料来源:国海证券研究所,下同。

小微企业贷款

富国银行通过研究小微企业客户的潜在需求和风险状况,1995年开创了直接在全美发放小企业贷款的先河,主要面向年销售额低于200万美元的小企业,专门发放最高额度為10万美元的无抵押循环贷款和小企业信用卡,此后小微企业快速发展(见表3、表4)。目前,富国银行成为全美最大的小微企业服务银行,市场份额超过第2名(花旗)和第3名(摩根大通)的总和。

表3 2012 年小微贷款占比

表4 小微贷款主要产品

富国银行在对美国小企业市场进行充分细分、准确定位的基础上,充分利用内外部数据源与数学模型,标准化、集约化运作,构建了一套卓有成效的小微企业信贷经营模式,实现了小额信贷业务的高赢利和低成本。通过流程简化和提升放款速度,让最为优质的客户得以沉淀,有效防止逆向选择。

(1)细分市场明确定位。富国银行将美国2000多万家小企业细分为加工作坊、初创企业、家庭工厂、个体创业者、无利润企业、服务型小微企业、一般利润企业、科技型企业、高速成长企业和现金牛企业10种,并分析出前6种企业无法在企业客户的传统信贷业务处理流程中实现赢利。富国银行根据市场与行业细分,将原有小企业贷款分为企业通客户和小企业银行客户两大类,针对小企业银行客户,仍由专门的客户经理提供服务,而针对企业通的小额信贷业务,则提供柜台化的标准服务。

(2)申请方式多元化,降低客户申请门槛。富国银行提供多元化的远程申请方式,客户可采用邮件、电话和网络等各类申请通道,无须提供财务报表和报税表,降低了小微企业申请门槛。

(3)贷前差异化定价。富国银行遵循大数法则,充分运用收益覆盖风险原则,确保小额信贷业务总体赢利,结合不同风险评估实施差异化定价。

(4)贷中自动审批,降低单位成本。由于目标定位于具备一定经营期限的小微企业,富国银行拥有较多的信用数据对风险进行评估,从而引入了自动化审批来替代人工审核,大幅降低了操作成本。审批时,通过对申请信息的数据校验来判断申请是否存在潜在欺诈,再通过行业、经营年限、存款余额、收入总额、营业场所、业主信用、业务资产负债等评分卡模型来进行风险统计和排序,从而筛选出可自动审批流程和需人工介入的两类申请。

(5)贷后动态管理,把控风险。富国银行运用“行为评分”模型,并引入美国个人征信机构、小企业融资信息交换中心、邓白氏等数据源,来监控小微企业的信用状况及变化程度,实现了借款信用状况的动态跟踪。

本专题作者靳毅系国海证券首席债券分析师。