2019年银行净息差四大变化趋势

2019-06-11

在中国,目前银行的收入大头还是净利息收入,一般可以占到银行总收入的70%~80%。而且,银行净利息收入的变化因子相对较少,主要有净息差和生息资产规模两个变动项。其中,生息资产规模与货币政策以及银行的资本充足率等相关性较大,通常用M2增速作为银行生息资产扩张的参考标准。那么剩下的就是关于净息差的评估了,只要能够预测出净息差的变化方向,就可以对银行的营业收入有个大体的预判。

随着各家银行2018年年报的披露,这给了我们一个很好的观察窗口。因为息差的变化通常具有连续性,所以通过观察净息差连续变化的趋势和原因,可以对未来的息差变化做出预测。下面就通过几家典型的银行来分析不同银行在未来一段时间净息差变化的趋势。

样本一:平安银行

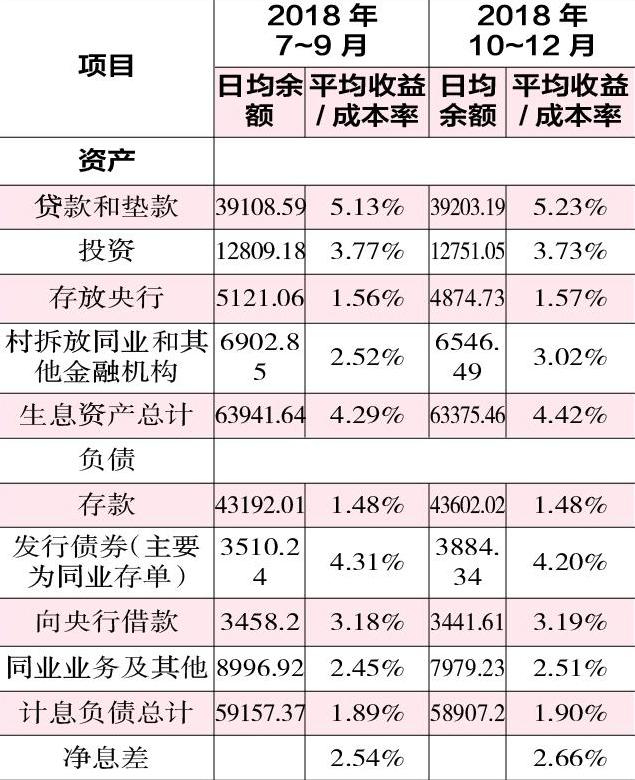

平安银行的资产负债特点是资产端主要配置了贷款,而在负债端主要配置的是存款。其中贷款主要是以高息的个人信用贷款为主,而存款中定期存款占比较高。笔者查询了平安银行2018年的3季报和年报,将相关的数据拼接成表1。其中的第4季度单季数据是用1~9月和1~12月数据推测出来,推测的大致方法为:假设在全年中对应的日均余额近似于不变设为m,设1~9月的利率为Y1,1~12月的利率为Y2。那么第4季单季的利率Y=(m×Y2-m×Y1×0.75)×4/m=4×Y2-3×Y1。

通过表1可以看出,平安银行的贷款利率还在持续上行中,这与它将大量低利率的对公贷款替换为高利率的个人信用贷有关。债券投资、同业等资产的收益率都有较明显地下降,这些资产由于流动性充裕造成了一定程度的资产荒,所以,这类资产的收益率都有不同程度的下降。两种作用相抵消,结果资产的收益率在下半年保持了动态平衡。而负债端,由于平安银行的存款一直是依赖高息揽储,所以其成本本身就已经偏高,短期并未继续上行。而同业存单和同业负债受益于市场流动性充裕出现了较大幅度的下降。

2019年1季度银行间流动性进一步充裕,所以在上述的资产和负债中,同业资产、同业负债、同业存单、投资等都会不同程度下降,唯一的看点是平安银行是否可以继续通过调整贷款结构拉高贷款收益率抵消其他资产下跌的效应。基本上可以确定的是在1季度平安银行的净息差环比可能出现进一步走阔或者至少保持现有水平,而同比去年1季度的2.25%有较大的同比漲幅(11.56%)。

样本二:招商银行

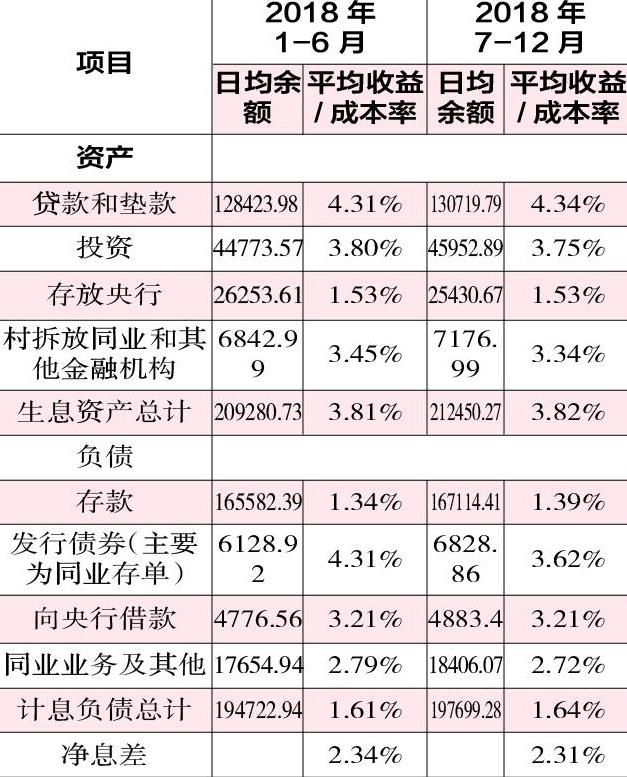

招商银行的资产负债特点是资产端主要配置了贷款,而在负债端主要配置的是存款,同业存单占比非常低。其中贷款是对公和个人贷款相对均衡配置,同时在个人贷款中也是低收益的按揭贷款和高收益的信用贷款并重。而存款中活期存款占比明显偏高。相比于平安银行的年报,招商银行的年报更友好,会在年报中直接披露第3季度和第4季度的成本收益率。将这些数据整合成表2。

表1 平安银行成本收益表

从表2可以看到,招行第4季度在资产端收益率的扩张主要来源于贷款收益率的走高。而投资资产的收益率表现出对市场流动性充裕的一种抵抗性波动,并未大幅走低。而在负债端占比最高的存款成本并未跟随市场上浮。这个完全得益于招行在负债端以客户黏性为基础获取的大量活期资金。同业存单利息下降较其他股份银行明显偏低,这个是由于招商银行持有的同业存单久期偏长,2018年上半年部分高息的同业存单还没到期。

根据笔者掌握的同业存单发行数据推测在2019年1季度这部分成本将从4.2%快速下行到3.7%左右,带动总负债下行2个基点。而资产端招行的收益率有望环比持平或微增。最终1季度的净息差有望增大到2.68~2.7%,同比2018年1季度净息差涨幅为5.1%

样本三:建设银行

建设银行的资产负债特点是资产端主要配置了贷款,且个人贷款中收益率较高的信用贷占比很低,更多的是收益率较低的个人按揭。而在负债端主要配置的是存款,但是零售存款中定期占比偏高。同业存单占比非常低。建行的年报仅仅披露了全年成本收益率,笔者只能借助3季报公布的净息差估测第4季的净息差,通过中报公布的成本收益率推测造成问题的原因。现在将数据拼起来得到表3。

3季度建设银行的净息差2.34%,由此可以推算出建设银行第4季度净息差只有2.22%左右。这个代表了四大行在流动性充裕的情况下,息差发生了趋势上的收缩,而且这个环比收缩幅度还是相当大的。通过分析可以看到主要的因素是存款成本的抬高,而且考虑到3季度的净息差还是没变,说明存款的负债成本前3个季度估计最多在1.35%~1.36%。那么可以推论出第4季度单季建设银行的存款成本高达1.48%~1.51%左右。

这说明四大行这种依靠网点而不是客户黏性维持的低成本存款在同业高息揽储的冲击下成本会有较大的上升。预计第1季度净息差维持2.22%,比2018年1季度收缩幅度在5.5%。

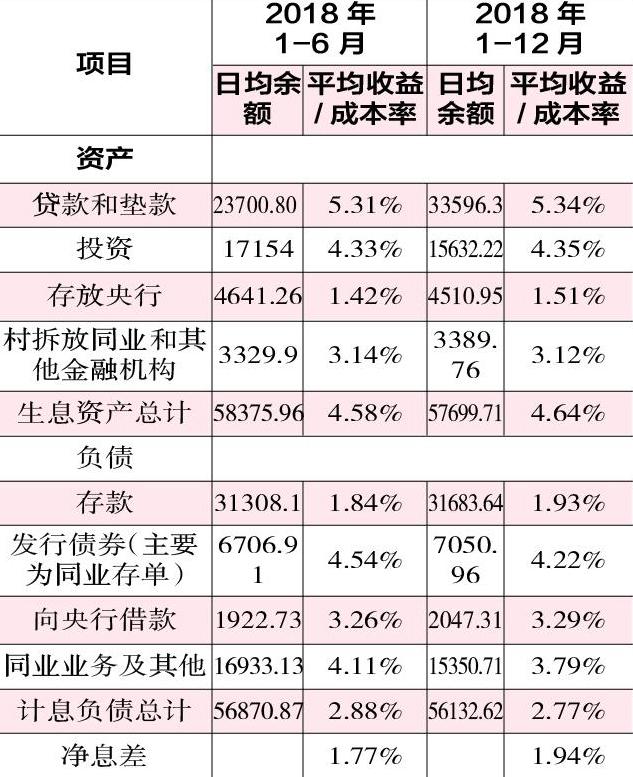

样本四:浦发银行

浦发银行的资产负债特点是资产端配置的贷款占比相对来说不足50%,有大量的类信贷资产放在投资分项中。而在负债端主要配置的是存款,但是相比之下,浦发银行的同业存单和同业负债占比会远高于四大行和招行。由于浦发的年报中并未披露单季度的数据,而第3季度中也没有披露净息差信息。所以,只能对比中报和年报的数据,如表4所示。

浦发银行代表的是股份行中一大批依靠同业负债和同业存单银行,比如,兴业银行、民生银行、中信银行等。从表4可以看到,浦发银行在资产端和负债端年报都比中报要好,特别是负债端。通过中报和年报的息差数据可以推算出下半年的净息差大概是在2.11%左右。按照流动性的变化看,第4季度的净息差应该会高于下半年的2.11%,最终可能在2.15%左右。而这个趋势在明年1季度可能会进一步加强,那么在1季度浦发的净息差同比增幅可能会高达25%以上,也就是说如果生息资产不变的情况下,净利息收入的增幅可能是类似的。

表2 招商银行成本收益表

2019年银行净息差四大变化趋势

通过上面4个样本的分析可以看到一些共性的因素,而这些因素如何演变则会直接影响到银行在2019年净息差的变化趋势:

表3 建设银行成本收益表

表4 浦发银行成本收益表

1.同业负债成本大幅跳水。这一趋势从去年下半年开始有所表现,并且有望在2019年1季度达到高潮。各家银行受影响的程度取决于各自对同业负债的保有量和久期,一般保有量越大得到的利好越大,久期越短影响体现得越快。但是,从现在银行间市场利率的情况看,未来同业利率继续大幅向下的空间已经不大,后面可能保持低位震荡。

2.存款成本升高。4个样本中有2类银行的成本有明显地上升,一类是依赖网点保持存款优势的4大行,这些银行受到了同业高息揽储的压力。另一类是存款基础不强需要通过高息揽储增加存款的银行。

而平安银行和招商银行代表的是两个极端,一个是存款本身多数来源于高息揽储,成本不会再显著上涨,另一个是依靠客户黏性稳住了存款成本。银行间利率大幅走低的背景下,存款成本的上升和目前监管机构要求的同业负债限制比例有关。很多银行由于同业负债占比太高了,即使同业成本下降也不得不去高息揽储,这种行为反过来影响了其他银行,造成整个银行系统存款成本的趋势性上行。

但是,这种趋势随着流动性的充裕会开始受到限制,2019年开年以来各家银行的大额存单利率已经有了显著的下降,所以存款成本上升的趋势估计会在2019年达到顶峰。

3.投资收益率下降。这和银行间流动性充裕造成的资产荒有关,这一影響目前还在持续发酵中,估计到了下半年随着银行高息资产的陆续到期,这一态势会愈演愈烈。

4.贷款收益率上升。这一趋势和前期银行负债成本上行后提高贷款利率以及调整贷款结构(提高高收益的零售信用贷)有关。由于贷款的久期偏长,这种利率上行可能还将持续一段时间,但是最终负债成本的下降会最终传导到贷款上。

综合考虑这些因素,整个银行业的净息差会在2019年1季度达到相对高点,后面负债成本下降的因素会基本消除,而资产收益率的下降的作用会逐渐显现。不同的银行表现可能会不尽相同。同业占比较高的股份行在1季度净息差获得同比最大增幅后会逐季下降,最终全年的净息差可能和2018年保持持平或略向好。四大行的净息差在1季度会达到相对低点,后面在低位稳定的可能较大。