在职消费:激励还是自利?

2019-06-03匡卫华刘艳霞祁怀锦

匡卫华 刘艳霞 祁怀锦

【摘 要】 在职消费作为高管的隐性薪酬,具有一定的激励作用,但同时作为代理成本,对企业的绩效会产生负面的影响。基于此,利用我国国有上市公司2007—2017年的数据,研究发现,管理层权力会促进在职消费,且这种促进作用只存在于限薪前,在限薪后未发现这種促进作用。同时,检验了高管货币薪酬与在职消费之间的关系,发现在职消费与货币薪酬之间存在显著的替代关系,且这种替代关系在限薪前后未发生显著变化。在职消费是管理层权力和货币薪酬共同作用的结果,是“代理观”和“效率观”的有机统一;“限薪令”这一政策通过抑制管理层权力对在职消费的促进作用,发挥了一定的外部公司治理效应。

【关键词】 在职消费; 管理层权力; 货币薪酬

【中图分类号】 F272 【文献标识码】 A 【文章编号】 1004-5937(2019)10-0038-06

一、引言

在职消费作为高管的隐性薪酬,具有一定的激励作用,但同时作为代理成本,对企业的绩效会产生负面影响。因此,高管在职消费的代理问题引起社会舆论的广泛关注。目前文献研究发现许多企业的在职消费存在一定的不合理性,且随着货币薪酬的增加而发生上涨,甚至有些企业的在职消费水平处于一种失控的状态[ 1-2 ]。那么,究竟是什么原因导致该现状?已有研究表明管理层权力是在职消费的主要诱因[ 3-5 ]。在中国的制度背景下,产权性质的不同会导致企业受到不同程度的干预,企业高管权力的形成基础也会存在很大的差异,最终可能使得管理层权力对在职消费的影响存在差异;基于中央国有企业和地方国有企业控制级别的不同,其高管薪酬的结构可能也会呈现出显著的差异。Williamson[ 6 ]研究认为政府对中央国有企业的监督力度更大,中央国有企业高管难以得到较高的货币薪酬,因此中央国企的高管更可能去追求在职消费等隐性薪酬[ 7 ]。还有研究表明高管在职消费是一种有效的激励机制[ 8-10 ],那么这种激励效应是否会受到高管货币薪酬的影响?因为基于心理公平性的考虑,在职消费是货币薪酬的一种替代性的激励补偿,随着国有企业高管薪酬管理制度的不断完善,这种替代性的关系是否会发生显著变化?2009年人力资源和社会保障部等六部委联合下发了《关于进一步规范中央企业负责人薪酬管理的指导意见》(简称“限薪令”),该文件对企业高管与普通员工之间的薪酬差距加以规范与限制,以此来抑制高管薪酬的持续性上涨。基于此,探讨国企高管的货币薪酬与在职消费在限薪背景下的变化显得尤为重要。其不但可以对限薪政策的有效性加以检验,同时还能够在一定程度上延伸公司外部宏观政策对企业微观行为的指导路径,更加深入地阐释限薪政策对管理层行为的影响机制,为相关薪酬准则的制定提供建设性指导意见。基于此,本文基于“限薪令”这一外部制度的冲击,试图厘清管理者权力、货币薪酬与在职消费之间的动态作用机制。

文章可能存在的贡献:首先,基于“限薪令”这一薪酬管制制度的外部冲击,来考察管理层权力对在职消费的影响,可以检验“限薪令”的治理效果,为相关薪酬制度的制定提供指导性建议;其次,基于社会公平观视角,考察高管在职消费对货币薪酬的替代效应,并比较了“限薪令”前后这一替代效应的变化,丰富了有关在职消费领域的研究文献。

二、文献综述与研究假设

目前对在职消费成因的研究基本上是从代理观和效率观两个角度展开,Jensen[ 11 ]等基于委托代理理论,认为管理层为了实现自身效用最大化,在不受监督的情况下,会增加非货币性薪酬,此时在职消费属于代理成本的一种表现[ 12 ]。Yermack[ 1 ]认为高管薪酬与在职消费之间不是很相关,且在职消费会对股东的利益造成一定损害。树友林[ 13 ]研究发现高管货币报酬与在职消费并不存在显著的替代关系。张月明等[ 14 ]认为代理观下的在职消费指的是非正常的在职消费,是一种私人收益。以上研究均认为货币薪酬与在职消费之间不存在替代关系,其主要原因是这些研究基本上是立足于代理观的视角进行研究,在委托代理下存在的信息不对称使得管理层很可能通过利用自身所拥有的权力对在职消费进行操纵,卢锐等[ 3 ]基于不同的产权制度检验高管控制权对在职消费的影响,发现高管控制权越大的企业,在职消费水平越显著。政府对国有企业的干预导致国企高管利用在职消费来弥补较低的货币薪酬[ 15 ]。杨蓉[ 4 ]研究发现当国有企业的货币性薪酬受到管制时,管理层权力对不合理在职消费的影响会更加明显。盛明泉和车鑫[ 5 ]认为高管会利用其所拥有的管理层权力来谋求更多的在职消费等隐性报酬。王爱国和徐向真[ 16 ]以2010—2012年沪深两市的央企作为研究样本,从相关性检验发现高管薪酬的增减会对在职消费水平产生影响,但是当把其他可能影响在职消费的因素加入到模型中进行整体回归后,却发现两者之间的相关关系不再显著,即薪酬的增减并不是诱发在职消费的主要动因。事实上,从目前我国上市公司的现状来看,上市公司董事会不能完全控制高管薪酬契约的设计,高管不仅会操纵自己的货币薪酬,而且会利用自身所拥有的权力来增加在职消费,而这部分控制权收益并不会进行披露,因此,在职消费不一定是作为高管货币报酬的补充而出现的,更多是取决于管理层所拥有的权力。而且,根据经济学理论,个人的消费水平具有刚性向上的特点,在管理层权力观下,无论是否存在货币薪酬的约束,高管都会利用其自身的权力来获取在职消费,即在职消费取决于管理者所拥有的权力,而与其所获得的货币薪酬没有直接的关系。所以,在“限薪令”前后,管理层权力对高管在职消费的影响不会发生显著的变化。基于此,提出以下研究假设:

H1a:在其他条件不变的情况下,管理层的权力会促进高管的在职消费水平。

H1b:“限薪令”不会对管理层权力与高管在职消费之间的关系产生影响。

从在职消费的“效率观”来看,在职消费在一定程度上可以激励员工努力工作,进而增加公司的价值[ 17 ]。由于货币薪酬过低导致经理人利用职务消费等替代显性报酬缺失。在职消费的目的可能是增加公司效益,提高工作效率。随着我国市场化进程的不断深入,货币薪酬契约对在职消费契约呈现出一种边际替代的趋势。“限薪令”政策对国企高管的货币薪酬进行了限制与约束,在此情形下,在职消费将成为高管自我激励的一种重要补充。尤其是在我国国有企业当中,存在严重信息不对称的情形,当国企高管的货币薪酬受到公司外部政策的约束时,高管更加倾向于通过在职消费来弥补减少的货币薪酬,且当其货币薪酬限制越严格时,其追求的在职消费可能越多。徐宁和王卯[ 18 ]、陈冬华等[ 19 ]研究结果显示高管薪酬管制是影响在职消费的关键内在因素,因此,随着我国政府“限薪令”的逐步实施,对高管薪酬约束力度与管制在不断加强,同时对在职消费的监管制度不完善,高管更加倾向于利用在职消费对货币薪酬进行补偿,从而提升自身的收入水平。基于上述分析,本文认为政府“限薪令”颁布后的在职消费水平对货币薪酬的替代程度显著高于“限薪令”颁布前。所以,提出本文的第二个研究假设:

H2a:在其他条件不变的情况下,管理层的在职消费与货币薪酬呈替代关系。

H2b:在其他条件不变的情况下,“限薪令”颁布后在职消费对货币薪酬的替代程度大于“限薪令”颁布前。

三、研究设计

(一)样本与数据来源

本文选取2007—2017年A股上市的国有企业为研究样本,在样本的选取过程中,做了以下筛选工作:(1)剔除金融类上市公司;(2)剔除*ST、ST、PT上市公司;(3)剔除数据缺失的样本;(4)为了消除极端值的影响,对所有连续变量在1%和99%分位处进行Winsorize处理。最终得到8 655个样本观测值,数据通过CSMAR数据库和Wind数据库获得。

(二)模型设计

首先,为了检验管理层权力对在职消费的影响以及在“限薪令”前后影响程度是否发生显著变化,建立了以下模型:

接着引入“限薪令”(CS),分别就“限薪令”前和“限薪令”后管理层权力对在职消费的影响进行回归分析,以此来检验“限薪令”是否会影响管理层权力与在职消费之间的关系。

上述模型中Power是解释变量,代表管理层权力;Perk是被解释变量,代表在职消费;其他变量为控制变量。如果假设1成立,α1系数的预期符号显著为正。按照政府“限薪令”前后将全样本划分为两组,对两组样本分别进行回归分析,判断在两组样本中Power的系数是否存在显著性差异。

其次,为了验证假设2,货币薪酬与在职消费之间的替代关系,以及在“限薪令”前后这种替代关系是否发生显著的变化,建立了以下模型:

上述模型中Pay是解释变量,代表高管货币薪酬;Perk是被解释变量,代表在职消费;其他变量为控制变量。如果假设2成立,α1系数预期符号显著为负,即高管在职消费与货币薪酬之间存在替代关系。同时,将样本进一步划分为“限薪令”颁布前和“限薪令”颁布后,分别对两类样本进行回归分析,预期模型(2)中的α1系数在两组样本中是否存在显著性差异。

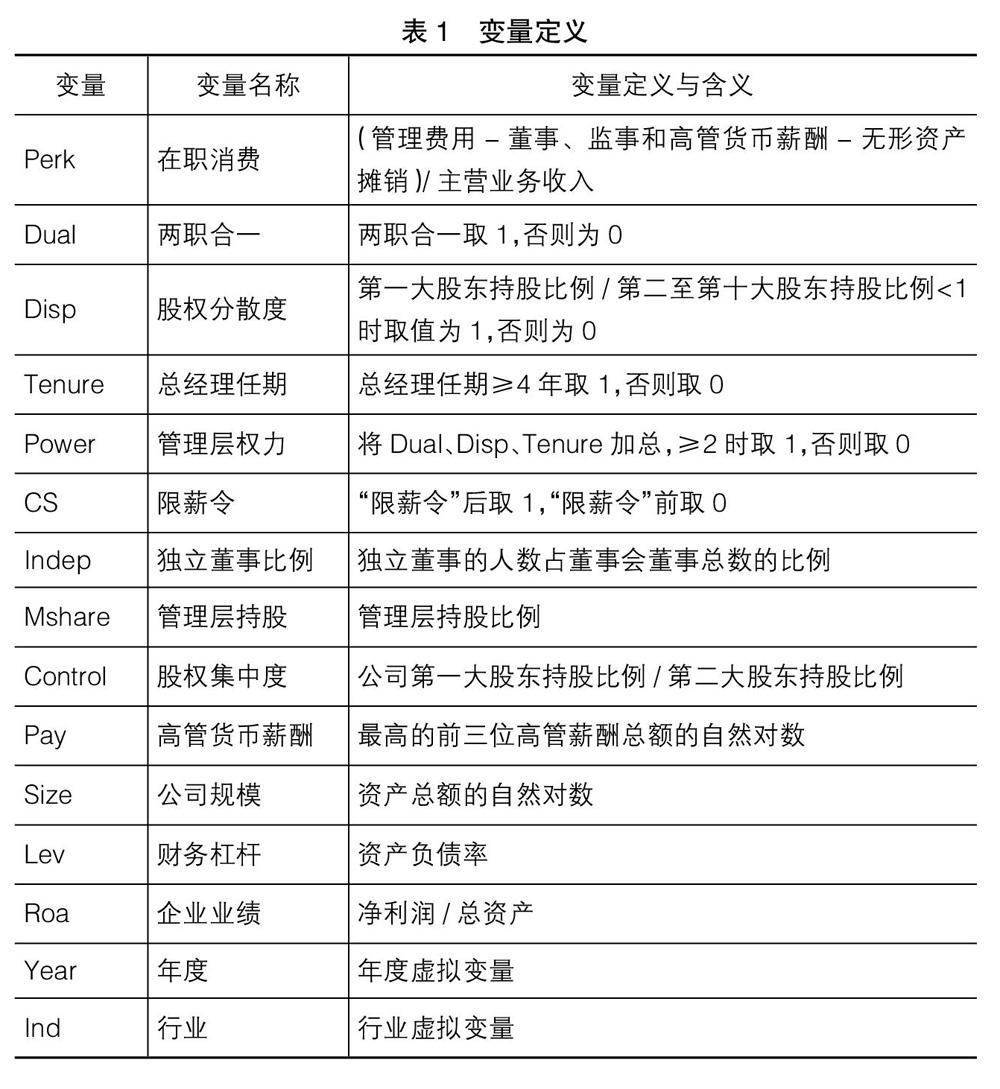

(三)变量设计

1.高管薪酬(Pay)

选择上市公司年报中披露的“薪酬最高的前三位高管”作为“高管”,取其薪酬的自然对数作为高管货币薪酬的衡量指标。

2.管理层权力(Power)

借鉴卢锐[ 3 ]、杨德明和赵璨[ 20 ]等研究,本文采用总经理与董事长两职合一、股权分散度、CEO任职年限三个维度来定义管理层权力。

3.在职消费(Perk)

目前对在职消费的计量主要有以下两种方法:一是将计入企业管理费用中的办公费、差旅费、业务招待费、通讯费、出国培训费、董事会费、小车费和会议费归集为高管在职消费[ 10 ];二是从企业管理费用中将董事、监事与高管货币薪酬以及折旧摊銷等明显不属于在职消费的项目扣除[ 7 ]。本文采用第二种方法进行度量。

4.控制变量

在已有研究的基础上,考虑以下因素可能会对在职消费水平产生影响:管理层持股比例、是否两职合一、股权集中度、独立董事比例、企业业绩、公司规模、财务杠杆。在回归分析中控制了行业固定效应及年度固定效应。具体变量定义见表1。

四、实证分析

(一)描述性统计

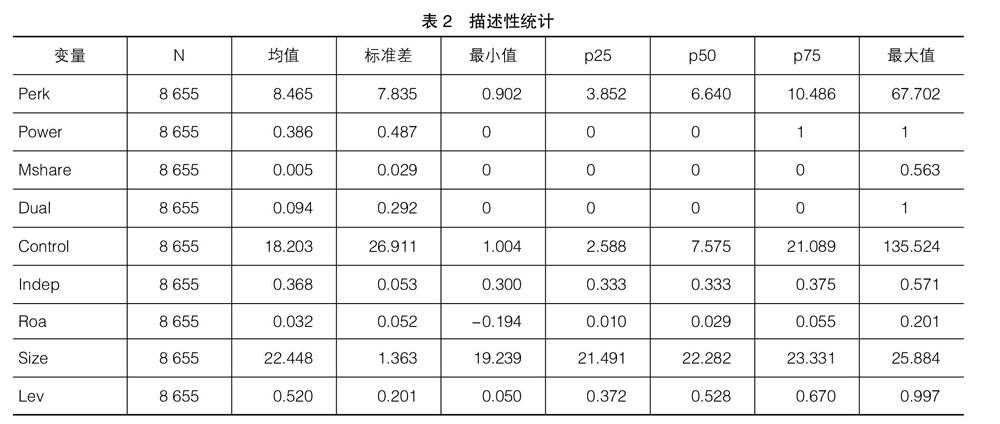

描述性统计结果如表2所示,在职消费的均值为8.465,说明从平均水平来看,在职消费占到了营业收入的8%。管理层权力的均值为0.386,标准差为0.487,说明企业之间管理层的权力存在一定差异。管理层持股比例的均值为0.005,最大值为0.563,说明管理层的平均持股比例相对最大值存在较大的差距。两职合一的标准差为0.292,均值为0.094,意味着有9.4%的样本存在董事长与总经理两职合一的现象。股权集中度的均值为18.203,标准差为26.911,说明企业的股权集中度存在较大的差异。独立董事比例的均值为0.368,意味着独立董事占到董事会成员总额的36.8%。公司业绩的均值为0.032,最大值为0.201,说明样本企业的业绩还有很大的上升空间。企业规模的均值为22.448,标准差为1.363,说明样本企业的规模存在一定的差异。财务杠杆的均值为0.520,说明样本企业的负债水平已超越资产的一半。

(二)多元回归分析

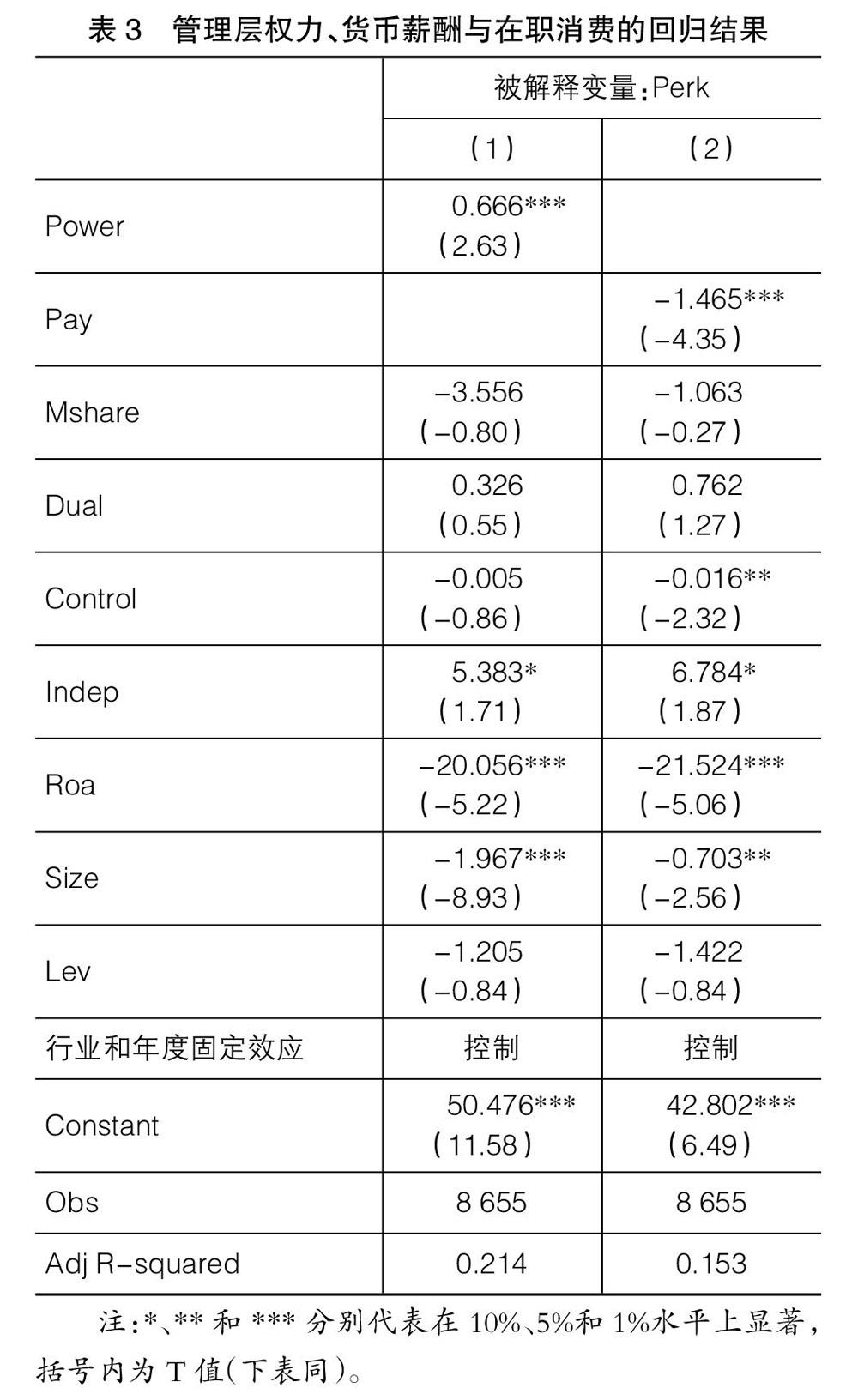

为了验证前文提出的假设,下面对模型(1)、(2)进行回归分析。从表3的回归结果中可以看出,管理层权力与在职消费之间的回归系数为0.666,且在1%的置信水平下显著,意味着管理层权力会促进在职消费,即验证了文章的假设1a,说明国有企业管理者的在职消费水平在一定程度上取决于管理层所拥有的权力。企业高管的货币薪酬与在职消费之间的回归系数为-1.465,且在1%水平上显著,说明国有企业中管理层的货币薪酬与其在职消费水平之间存在比较显著的替代关系,假设2a得以验证,即在职消费可作为货币薪酬的一种隐性补偿与激励。同时,从回归的结果中还可以看出企业业绩与在职消费之间的关系显著为负,说明当企业业绩较好时,企业高管获得的货币薪酬也随之较高,因此在职消费的水平是下降的;企业规模与在职消费之间的关系显著为负,说明规模越大的企业,企业高管在职消费的水平越低。

综上所述,假设1a和假设2a得以验证,说明我国国有企业的在职消费既有“代理观”的体现,又有“效率观”的体现,是“代理观”和“效率观”的有机统一。

笔者进一步验证政府“限薪令”是否会影响管理层权力与在职消费之间的关系以及货币薪酬与在职消费之间的关系。从表4(1)列的回归结果中可以看出,在政府“限薪令”实施前,管理层权力与在职消费之间的回归系数为0.998,且在5%水平下显著,说明“限薪令”实施前,我国国有企业管理层的在职消费水平一定程度上取决于管理层所拥有的权力。从(2)列可以看出在“限薪令”实施后,管理层权力与在职消费之间的系数为0.587,但在统计上不显著,说明在“限薪令”实施后,未能发现管理层权力对职消费的影响。综合来看,管理层权力对在职消费的影响主要体现在我国政府“限薪令”实施前,在“限薪令”实施后,管理层权力对在职消费的作用不再显著。从表4(3)、(4)列的回归结果中可以看出,政府“限薪令”前,高管货币薪酬与在职消费之间的回归系数为-1.636,且在1%水平下显著;在“限薪令”后,二者之间的回归系数为-1.402,且也在1%水平下显著。说明“限薪令”前后,我国国有企业高管货币薪酬与在职消费之间的关系没有发生显著变化,即我国国有企业在职消费与货币薪酬之间存在替代关系,在职消费始终是货币薪酬的一种激励性补偿。

综上所述,管理层权力会促进在职消费,但是管理层权力对在职消费的影响只存在于“限薪令”之前,说明“限薪令”不仅对国企高管的货币薪酬发挥了作用,而且对在职消费也发挥了一定的政策效应。对我国国有企业而言,货币薪酬与在职消费之间始终存在一定的替代效应,说明我国国企高管的在职消费是货币薪酬的一种激励性补偿,而这种补偿效应没有受到“限薪令”这一政策的影响。总之,在职消费是管理层权力与货币薪酬共同作用的结果,是“代理观”与“效率观”的有机统一,而“限薪令”所发挥的政策效应不仅仅是对高管的货币薪酬进行约束与管理,同时通过影响管理层权力与在职消费之间的关系,也发挥了一定的治理作用。

(三)稳健性检验

为了保证上述研究结果的可靠性,从以下方面进行稳健性检验:(1)作为在职消费估计的一个稳健性测试,考虑到绝对在职消费数据披露的不完整性,以及管理费用中办公费、差旅费以及业务招待费等费用占比较大,很大程度上可以反映高管在职消费情况,借鉴徐宁和王卯[ 18 ]采用管理费用率(管理费用/营业收入)来度量在职消费水平;(2)主回归分析中采用最高的前三位高管薪酬总额对货币薪酬进行度量,稳健性检验中采用董事、监事及前三名高管的薪酬总额对高管的货币薪酬重新进行度量;(3)更换样本区间,考虑到政府“限薪令”在2009年颁布实施,将2009年的样本划分到“限薪令”前或后都可能存在偏误,因此,将2009年的数据剔除后重新实证分析。此外,将研究样本限制于“限薪令”前后各两年,即将2007—2011年作为研究区间。以上三个方面的稳健性检验结果与主回归结果基本保持一致,受限于篇幅,相关结果不再列示。

五、结论与政策建议

在职消费作为高管的隐性薪酬,具有一定的激励作用,但同时作为代理成本,对企业的绩效会产生负面的影响。目前有关在职消费的研究主要形成了“代理观”和“效率观”两种观点,基于此,本文利用我国国有控股上市公司2007—2017年的数据,研究了管理层权力、货币薪酬与在职消费之间的关系,研究结果发现,在全样本下管理层权力会促进在职消费,进一步将样本按照“限薪令”时间划分为两组样本,检验“限薪令”对管理层权力与在职消费之间关系的影响发现,管理层权力对在职消费的促进作用只存在于“限薪令”前,在“限薪令”之后未发现这种促进作用,说明管理层权力与在职消费之间的关系受到了“限薪令”这一外部政策的影响,即制约了管理层权力对在职消费的促进作用。同时,检验了高管货币薪酬与在职消费之间的关系,结果发现在职消费与货币薪酬之间存在显著的替代关系。将全样本按照“限薪令”时间划分为两组样本,检验“限薪令”对在职消费与货币薪酬之间关系的影响,发现这种替代关系在“限薪令”前后未发生显著变化,说明对于我国国有控股上市公司而言,在职消费与货币薪酬之间始终存在一定的替代关系,且这种替代关系没有因“限薪令”这一外部政策的出台而发生显著变化。综上所述,对于我国国有控股上市公司而言,管理层权力会促进在职消费,但这种促进作用会受到“限薪令”的影响,即高管的在职消费一定程度上取决于管理层自身所拥有的权力;在职消费与货币薪酬之间存在一定的替代关系,且这种替代关系不会受到“限薪令”这一外部政策的影响,即在职消费可作为货币薪酬的一种激励与补偿。因此,对于我国国有控股上市公司而言,在职消费是管理层权力和货币薪酬共同作用的结果,是“代理观”和“效率观”有机统一。

基于上述研究结论,提出以下政策建议:首先,如前所述,在职消费具有两重性,既是货币薪酬的一种隐性补偿激励,同时又是一种代理成本,当前我国国有上市公司的主要问题是在职消费的代理成本太高,实证检验发现“限薪令”对管理层权力与在职消费之间的关系发挥了一定的制約作用,即“限薪令”在一定程度上降低了在职消费的代理成本,具有十分重要的意义,因此,国有企业应该强化“限薪令”对在职消费的抑制作用;其次,国有企业要想最大程度地发挥“限薪令”对管理层权力与在职消费之间关系的抑制作用,必须完善国有企业的公司内部治理结构,进一步深化我国国有企业改革,降低管理层权力对在职消费的影响,从根本上解决我国国有企业存在的所有者缺位问题。

【参考文献】

[1] YERMACK D. Flights of fancy: corporate jets, CEO perquisites,and inferior shareholder returns[J].Journal of Financial Economics,2006,80(1):211-242.

[2] LUO W, ZHANG Y, ZHU N. Bank ownership and executive perquisites: new evidence from an emerging market[J]. Journal of Corporate Finance,2011,17(2):352-370.

[3] 卢锐, 魏明海, 黎文靖.管理层权力、在职消费与产权效率:来自中国上市公司的证据[J].南开管理评论, 2008(5):85-92.

[4] 杨蓉.“八项规定”、高管控制权和在职消费[J].华东师范大学学报(哲学社会科学),2016(1):138-149.

[5] 盛明泉,车鑫.管理层权力、高管薪酬与企业绩效[J].中央财经大学学报,2016(5):97-104.

[6] WILLAMSON O. E. Managerial discretion and business behavior[J]. The American Economic Review,1963,53(5):1032-1057.

[7] 权小锋,吴世农,文芳.管理层权力、私有收益与薪酬操纵[J].经济研究,2010(11):73-87.

[8] DEPKEN C A,NGUYEN G X,SARKAR S K. Agency costs,executive compensation,bonding and monitoring: a stochastic frontier approach[R].Working Paper,2005.

[9] RAJAN R G,WULF J. The flattening firm: evidence from panel data on the changing nature of corporate hierarchies [J]. The Review of Economics and Statistics,2006,88(4):45-60.

[10] 陈冬华,梁上坤,蒋德权.不同市场化进程下高管激励契约的成本与选择:货币薪酬与在职消费[J].会计研究,2010(11):56-65.

[11] JENSEN M. Agency costs of free cash, corporate finance and takeovers [J]. The American Economic Review,1986,76(2):323-329.

[12] HART D. Financial contracting[J]. Journal of Economic Literature,2001,39(4):1079-1100.

[13] 樹友林.高管权力、货币报酬与在职消费关系实证研究[J].经济学动态,2011(5):86-90.

[14] 张月明,吴春雷.企业高管在职消费、超额在职消费与企业价值:“代理观”与“效率观”的理论协调及其实证检验[J].广东财经大学学报,2014(5):89-97.

[15] 黄郑州. 政府干预高管薪酬契约与公司绩效[D].南开大学硕士学位论文,2010.

[16] 王爱国,徐向真.高管薪酬、在职消费、薪酬差距与企业绩效:来自2010—2012年沪深上市中央管理企业的经验数据[J].财务研究,2015(2):48-56.

[17] FAMA E F. Agency problems and the theory of the firm[J]. Journal of Political Economy,1980,88(2):288-307.

[18] 徐宁,王卯.EVA 对央企在职消费影响的实证研究[J].国际商务财会,2013(2):80-85.

[19] 陈冬华,陈信元,万华林.国有企业中的薪酬管制与在职消费[J].经济研究,2005(2):92-100.

[20] 杨德明,赵璨.国有企业高管为什么会滋生隐性腐败?[J].经济管理,2014(10):64-74.