我国集成电路贸易逆差首次突破2000亿美元

2019-05-13高士旺

高士旺

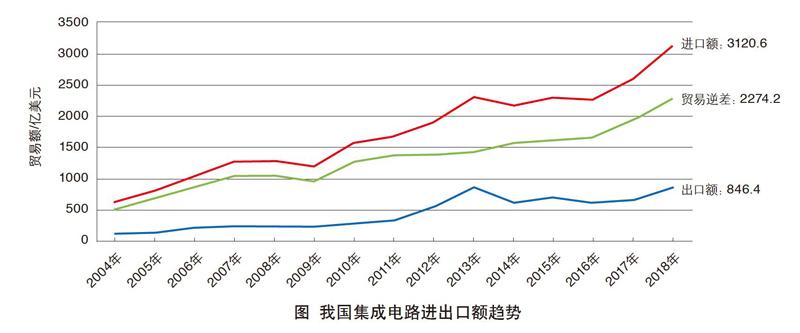

中国海关统计显示,2018年我国集成电路行业实现进出口额3966.8亿美元,同比增长21.6%,保持快速增长势头。其中,出口额为846.3亿美元,同比增长26.6%;进口额为3120.5亿美元,同比增长19.8%。

2018年全球半导体行业保持两位数增长

人工智能、虚拟现实和物联网等领域的科技发展,推动各类芯片嵌入到汽车、咖啡机、家电等广泛的产品领域,刺激着近几年全球半导体行业收入的高增长。多家权威研究机构数据显示,2018年全球半导体市场保持良好增长,占据细分市场超过80%份额的集成电路受益明显。

据研究机构Gartner统计,2018年全球半导体收入为4767亿美元,同比增长13.4%,其中排名前25位半导体厂商合计收入增长16.3%,占总体收入的79.3%。世界半导体贸易统计机构(WSTS)数据显示,2018年全球半导体行业销售收入为创纪录的4688亿美元,增幅为13.7%。据研究机构IC-Insight统计,2018年全球半导体出货数量同比增长7%,达到1.068万亿片。受全球半导体行业较高景气度影响,国家统计局数据显示,2018年我国集成电路累计产量为1739.5亿块,比上年增长9.7%。

进口持续快速增长,贸易逆差创新高

中国海关统计显示,近些年我国集成电路进口始终保持较高增幅,2014~2018年的5年间,我国集成电路累计进口额达到1.24万亿美元,较上个5年增加了3763亿美元,保持我国进口额最大的单一类商品。

2018年,我国集成电路进口额和贸易逆差均突破3000亿美元和2000亿美元关口(见图),进口额占当年我国机电产品进口总额的32.3%,占全国商品进口总值的14.6%,贸易逆差连续第九年扩大,342亿美元的增加额更是历史最大增幅水平。集成电路超越原油成为重要的工业基础资源,2018年我国原油进口额为2402.6亿美元。

价格拉动作用明显

中国海关数据显示,2018年我国集成电路进口数量和出口数量分别为4175.7亿个和2171亿个,同比增幅分别为10.7%和6.2%,平均价格增幅分别为7%和19%,拉动作用明显。

在细分产品方面,占据进口额40%比重的存储器平均进口价格提升29%,在进口量增加8%的情况下,拉动存储器进口额增长40%;出口平均价格同比增长39%,拉动出口额增长60%;剔出价格因素,进出口额增幅将回归个位数水平。

自我国台湾和韩国进口比重继续提升,外资企业主导进出口

我国台湾地区和韩国是我国集成电路进口的最主要来源地,自两地进口额合计比重达到57.8%,较上年提升1.5个百分点,连续11年以每年1个百分点左右的提升显示出半导体行业强者恒强的趋势特征。

2018年,自我国台湾地区进口集成电路974亿美元,同比增长20%,占进口总额的31%,继续保持进口第一来源的地位,占自台湾地区进口货物贸易总值的52%。为苹果、高通等企业提供芯片代工服务的台积电是全球最大的集成电路制造服务企业,受益于智能手机、高性能服务器、汽车电子及物联网等领域的需求提升,其2018财年营业收入达到1.3147万亿元新台币;税后净利润率达到34.5%;先进制程营业收入占比超过67%,其中7纳米和10纳米制程营业收入比重分别为23%和6%,保持全球领先地位。

韩国以26%的份额位列我国集成电路进口第二大来源地,进口额达到822亿美元,25.4%的同比增幅主要得益于全球存储类芯片价格的大幅上涨。韩国的三星、SK海力士合计占有超过60%的全球存储芯片市场份额。研究机构Gartner数据显示,2018年三星半导体业务收入增长26.7%,巩固了其全球头号供应商的领先地位。

韩国贸易工业与能源部报告显示,该国以半导体、智能手机、计算机和液晶显示面板为代表的信息技术产品,2018年出口额达到创纪录的2204亿美元,并保持了连续24个月的增长,实现贸易顺差1133亿美元,主导该国贸易顺差。

另外几个进口来源市场分别是马来西亚、日本、美国、菲律宾、新加坡、越南、泰国和爱尔兰。其中,我国集成电路自美国进口额为120亿美元,同比增长15.7%。

2018年,我国有集成电路进口的企业近万家,与上年度数量基本持平,进口额超过10亿美元的50余家企业合计进口额占进口总额的近六成,三星、英特尔等外资企业主导进口。出口方面,同样为美光、英特尔等外资企业占据前列。

前增后降、对新兴市场出口增加凸显产业转移压力

月度数据显示,2018年我国有集成電路进出口增幅均呈现明显的先增后降趋势,其中进口额在连续23个月增长后,在11月、12月出现持续回落,第四季度也是连续7个季度两位数增幅之后的首度回落。

市场方面,2018年我国有集成电路呈现出对新兴市场出口大幅增长的趋势。尽管集成电路出口有45.8%是通过我国香港转口到全球市场,但对越南、印度、菲律宾、墨西哥和印度尼西亚等新兴国家的直接出口增幅明显。作为基础部件的集成电路向新兴市场出口大幅增长,凸显订单和产能转移压力。

作为我国集成电路重要出口市场的越南,2018年我国对其出口额同比增长43.6%,明显高于总体增幅。另一重要市场印度,2018年我国对其出口集成电路大幅增长366%。2017年年底,印度持续通过提高手机、家电等产品整机与关键零部件进口关税,吸引国际厂商在当地加大制造投入。中国海关数据显示,作为基础部件的集成电路,自2018年4月起,各月对印度出口同比均大幅增长超过3.5倍。2018年12月,总投资规模超2亿美元的TCL印度产业园开工建设,此前小米、OPPO和Vivo等手机厂商均已实现了本地化生产制造。

2019年全球产业景气度回落,我国集成电路贸易增幅将明显收窄

从需求领域看,智能手机、计算机和消费类电子等是当前集成电路主要应用行业,汽车电子、智能家居和物联网等领域的广泛爆发,为全球集成电路市场的增长创造了良好的需求环境。

尽管长期前景看好,但在连续两年的两位数高速增长后,结合全球经济增速回落和贸易“逆全球化”风潮,研究机构普遍对于2019年市场预期持谨慎态度。

据世界半导体贸易统计机构(WSTS)2019年2月预测,全球半导体市场将在2019年出现3%的回落,尤其存储器在高度景气的2017年和2018年后,将有14.2%的回落。投资银行摩根士丹利预期,2019年全球存储器市场将下滑18%,拖累半导体行业整体销售额下降4.7%。美国半导体行业协会数据显示,2018年第四季度全球半导体销售额比第三季度下降了8.2%。作为全球半导体行业重要先行指标的韩国,2019年1月其半导体行业出口同比大幅回落23.3%。

我国拥有电子信息技术产品最大的生产、出口和消费能力,拥有全球智能手机、计算机和电子消费品等细分行业80%以上的产能,在物联网、5G和智能家居等领域也保持着相对领先的地位,作为全球集成电路的最重要市场,整体销售与进出口贸易将保持稳定增长。尽管我国企业在半导体领域投入巨大资金,但因缺乏足够的时间积累,集成电路行业依赖进口的局面仍将维持。

2019年,中美贸易摩擦前景的不确定性,或将对全球半导体行业重塑价值链和全球产业布局造成深远影响,存储行业价格波动也将对全球销售额与贸易额构成明显影响。综合分析,2019年我国集成电路进出口增幅将明显回落,但增长依然可期,全年贸易逆差或将首次收窄。

(作者单位:中国机电产品进出口商会行业发展部)

本文编辑:李前。联系邮箱:157720740@qq.com