互联网金融的系统性风险测算

2019-05-05塔琳

塔 琳

(北京交通大学 经济管理学院,北京100044)

0 引言

伴随着互联网革命步伐,我国互联网金融业态快速成长起来,许多市场主体如雨后春笋般发展。在互联网金融对金融业发展、居民生活以及宏观经济增长带来新动力的同时,也使我国的金融管理迎来了新的挑战。其中,互联网金融风险的提高,成为国内金融管理所不可忽视的现实问题。

国外学者对互联网金融以及系统性风险的研究较多,但是对互联网金融的系统性风险测算的研究却较少[1-5]。国内学者对互联网金融的研究主要集中在互联网金融的操作风险、互联网金融对商业银行风险的影响等方面[6-9]。纵观国内外相关文献,学者们更关注银行的效率与风险、互联网金融的使用风险、互联网金融与商业银行的关系。尽管也有学者对互联网金融的风险进行评价,但是在互联网金融的系统性风险评价方面研究的学者仍是屈指可数,而且在方法上更多的是集中在层次分析和模糊综合评价等,受主观性因素影响较大。彭景和卓武扬(2016)[10],苏玉峰(2017)[11]等虽然研究了互联网金融系统性风险的特点与形成,但基本是局限在定性层面,未对其进行定量分析。于是,本文将针对这一研究空缺进行定量分析。

1 指标体系设计

1.1 相关理论分析

要构建互联网金融的系统性风险指标体系,就要从互联网金融系统特性、市场特征和风险影响因素等方面进行考虑。为此,本文重点考虑以下因素:

(1)互联网金融的顺周期性风险

互联网金融作为一类重要的金融工具,与实体经济之间存在密不可分的关系,而且两者往往是相互作用的。首先,互联网金融的发展,基础就在于实体经济的壮大。当一个经济体大环境不景气时,市场主体通过互联网金融渠道进行融资得到的收益也会受到影响,这里也便存在着更大的风险隐患。其次,互联网金融的发展,能对实体经济产生强大的作用力,从而能够促进经济顺周期性波动。互联网金融正是由于存在顺周期特性,所以在实体经济的发展中起到了“振荡器”的效果,放大波动性,强化互联网金融的系统性风险。

(2)互联网金融市场风险

由于我国互联网金融市场还是一个刚起步的市场,因此很多地方都不完善。第一,市场上存在严重的信息不对称性。表现在经营主体可以依托各种手段来获取消费者信息,而消费者也是防不胜防。第二,互联网金融的主体培育还不够成熟。互联网金融具有小额大众化的特征,因而存在低门槛性质,这样会导致市场的参与主体无论在规模上、实力上还是素质上都参差不齐,特别是一些普通的投资民众,容易出现跟风而引发过度羊群效应,增强系统性风险。第三,互联网金融市场的泡沫风险。由于互联网金融参与主体往往存在较大的非理性,因此会助长盲目投机行为,这就会带来较大的市场泡沫,进而演变为系统性风险。

(3)过度渗透的信息技术带来风险

首先,互联网金融的信息技术仍不够完善。互联网金融技术系统还存在较大的不确定性,支付安全、资金转移监控等方面还未能有效控制,系统容易受到黑客攻击。其次,由于信息技术过度渗透,刺激了互联网金融完成大额交易的可能性,而大额的资金交易存在着高系统性风险。最后,互联网金融信息技术自身就存在着风险隐患,由于数字化货币具有传递快、规模大、跨度广等特点,所以一旦系统出现技术问题,将会演变成为较高的风险。

(4)互联网金融政策与法律风险

相比国外,互联网金融在我国还是一个刚兴起的新事物,因此在与之相关的政策体系上还不够健全,相关的法律法规体系也不够完善。虽然互联网金融是现阶段我国鼓励和支持的一种金融工具,但是国家政策支持难免会带来互联网金融火热化,从而增强系统性风险。同时,我国也没有出台面向互联网金融的法律法规,而现行法律法规并不能充分适应互联网金融这一新生业态的需求。

(5)互联网金融监管风险

与传统的金融业态不同,互联网金融是属于混业经营的,而目前我国的分业监管模式存在较大不足,无法充分应对互联网金融业态风险。同时,互联网金融仅基于一个交易平台就可以实现银行、证券、基金等业态融合,而目前惯行的分段式监管机制显然无法满足需要。

(6)宏观经济运行风险

莫言认为:“长篇小说的结构是长篇小说艺术的重要组成部分,是作家丰沛想象力的表现。好的结构,能够凸显故事的意义,也能够改变故事的单一意义”[13]。在他看来,结构从来不仅仅是小说的外在形式,它有时候就是故事的内容,是作家思想情感的展示方式,包孕着作家的胸怀气象和话语寄托,传达着作家的艺术才华和审美意图。只有好的故事结构才能承担起故事的丰富内蕴,呈现文本的多义多解。在诸多长篇小说叙事结构中,“复调型的民间叙事结构是莫言小说的最基本的叙事形态”[14](P29),成为莫言文学作品深厚内蕴的有力承载者。

除了以上风险因素外,宏观经济波动的冲击,以及政府债务冲击、国际收支冲击等,都是放大互联网金融系统性风险的外部因素。

1.2 指标选定及数据来源

参考文献[9,12,13]的指标选取方法,将互联网金融系统性风险的评价指标体系作如下设定(见表1):

表1 互联网金融系统性风险评价指标

(1)互联网金融的顺周期性风险。选取互联网金融发展指数、M2增长率、股票指数波动率、房地产价格指数波动率四个指标。M2增长率、股票指数波动率、房地产价格指数,主要通过央行网站、国家统计局、新浪财经网站获取。但互联网金融发展指数需通过一定方法计算得到。目前,北京大学已正式发布多期互联网金融发展指数。但是,北京大学在较早之前并没有发布该指数,由于无法获得计算方法,本文重点参考李烨(2014)[13]的方法自行计算。由于我国互联网金融兴起较晚,许多指标仅能获取近几年数据,本文选取2011—2016年的季度数据作为样本,以下指标皆同。

(2)互联网金融市场风险。选取电子商务市场交易额增长率、互联网支付额与网上银行交易额之比、P2P平台资本充足率、网络不良贷款率四个指标。电子商务市场交易额增长率、互联网支付额与网上银行交易额之比、P2P平台资本充足率三个指标数据来源于中国电子商务数据网、中国电子商务协会网。由于没有非常全面的数据,网络不良贷款率采用网上银行不良贷款率代替,数据通过网上银行官网、腾讯财经等渠道搜集得到。

(3)过度渗透的信息技术带来风险。选取P2P问题平台数量增长率、移动终端用户规模增长率两个指标。P2P问题平台数量增长率通过中国电子商务数据网、中国电子商务协会网等渠道搜集得到。移动终端用户规模增长率数据来源于《移动互联网数据报告》。

(4)互联网金融政策与法律风险。选取电子商务平台融资额增长率、第三方支付限额、互联网洗钱实现案件数三个指标。电子商务平台融资额增长率通过中国电子商务网数据整理得到。第三方支付限额由国家规定,通过网上搜集得到。互联网洗钱实现案件数的数据主要来源于《反洗钱报告》。

(5)互联网金融监管风险。选取互联网金融行业AAA信用企业数量变化率、政府债务违约率两个指标。数据通过网上广泛搜集得到。

(6)宏观经济运行风险。选取GDP增长的波动率、通货膨胀率、财政赤字增长率、短期外债与外汇储备比率四个指标。数据来源于国家统计局网站、国泰安数据库。

2 互联网金融系统性风险的测算与评价

采用主成分分析方法,定量测算我国互联网金融的系统性风险。主成分分析的基本操作思路为:①对选取指标进行归一化处理,消除量纲;②根据指标提取主成分,并计算各主成分的方差贡献率;③根据各主成分所包含的指标,对主成分进行特征命名;④根据旋转因子计算各主成分得分值,并由方差贡献率,计算综合得分值。

(1)归一化处理。需要对各个指标进行归一化处理,以消除量纲。计算公式如下:

其中,Xij为原指标,i和j分别是截面和指标编号为均值,SXij为标准差。

(2)计算主成分方差贡献率。根据主成分分析原理,设ξj为主成分的特征向量,εj为对应特征值,那么主成分以及方差贡献率可分别表示为:

其中,aij为ξj的第i个元素。根据gj计算累计方差贡献率,如果前p个主成分的累计方差贡献率达到80%,那么说明这p个主成分可以基本解释原有指标信息。采用SPSS软件求解各指标协方差矩阵的特征值与特征向量,并提取主成分和计算方差贡献率,结果如表2所示。表2列出了前6个主成分的方差贡献率和累计方差贡献率,从中可知,前5个主成分的累计方差贡献率就已经达到84.4%,超过80%,所以可以认为前5个主成分就可以解释指标的大部分信息。

表2 各主成分的方差贡献率

(3)主成分特征命名。表3给出了各个主成分所包含的指标,可以根据指标对5个主成分进行命名。其中,主成分1包含互联网支付额与网上银行交易额之比、网络不良贷款率、房地产价格指数波动率三个指标,更多地体现在互联网金融市场运行方面,因此可以命名为互联网金融市场风险;主成分2包含第三方支付限额、互联网洗钱实现案件数、P2P问题平台数量增长率和互联网金融行业AAA信用企业数量变化率4个指标,这些指标更多地是体现了国家对互联网金融的政策监管以及法律法规约束,因此可以命名为互联网金融政策、监管与法律风险;主成分3包含互联网金融发展指数、股票指数波动率和电子商务平台融资额增长率3个指标,其中互联网金融发展指数和股票指数波动率体现了宏观面上指标,电子商务平台融资额增长率也可以反映互联网金融发展对金融经济以及宏观经济的影响,因此将该主成分命名为互联网金融顺周期风险;主成分4包含了财政赤字增长率和政府债务违约率两个指标,更多地是反映政府对互联网金融的违约责任,因此可以命名为政府债务违约风险;主成分5包含通货膨胀率、M2增长率两个指标,可以命名为宏观经济运行风险。

表3 互联网金融系统性风险的主成分分类与命名

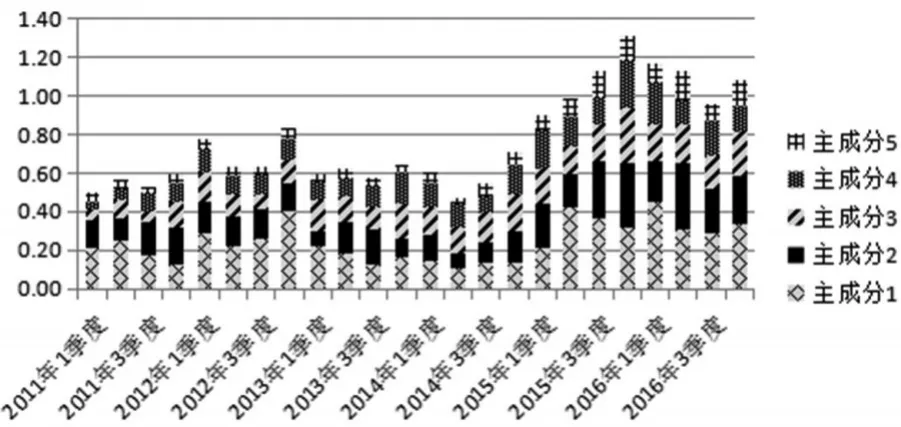

(4)计算综合得分值。根据各个主成分的载荷,计算主成分分值,并以各主成分的方差贡献率gj为权重,计算历年各季度我国互联网金融系统性风险的总得分值。本文将所得结果汇总形成图1。

图1 2011—2016年我国互联网金融系统性风险及结构

由图1可知,2011年以来,我国互联网金融的系统性风险总体上呈现出上升态势。互联网金融系统性风险总得分从2011年1季度的0.5增加到2016年4季度的1.08。由此可见,互联网金融作为一类新兴的金融业态,在降低交易成本、提高金融效率、方便居民生活的同时,也对经济社会带来了越来越大的系统性风险。这种风险并不是在互联网金融业务操作内部主观形成的,而是互联网金融作为一种业态所客观存在的。从经验来看,互联网金融风险总体上不断加大,主要受到以下几个方面影响:第一,互联网金融作为一种新生业态,伴随着国民收入水平的提高和消费品质的提升,而获得了空前的市场。而正是因为拥有了庞大的市场体系,吸引了大量的机构,于是就加大了行业竞争带来的风险。第二,当前我国正处于实体经济下行期和金融风险上行期,中小企业因经营压力可能出现债务危险,从而加大了债务违约风险。而国内的互联网金融平台系统体系仍不完善,因而难以有效应对各种债务违约事件,从而导致平台上的资产质量下降。第三,我国互联网金融的政策、监管与法律制度仍不到位,特别是在互联网金融运行主体大量增长以及实体经济违约风险日益加大的环境下,仍没有一套合理的监管制度和法律体系去约束,从而加大了互联网金融的系统性风险。与此同时,近几年也是我国互联网金融风险专项整治的清理整顿阶段,因为互联网金融的风险具有较强的涉众性和传递性,所以在政策机制实行过程中也可能引发行业、区域间的连锁问题反应。

根据图1的情况,又可以将2011年以来我国互联网金融系统性风险的变化分为四个阶段:

第一阶段:2011年1季度到2012年4季度。该阶段我国互联网金融的系统性风险总体呈上升态势。从主成分贡献结构可以看出,前3个主成分对互联网金融系统性风险提升的影响都比较大,其中第1个主成分的影响最为明显。可以说明,这一时期互联网金融系统性风险提升,主要是受到市场风险加大的冲击。

第二阶段:2012年4季度到2014年2季度。该阶段互联网金融的系统性风险有所下降。从主成分贡献结构可以看出,主要还是市场风险下降的缘故。2011年下半年,证监会、保监会都出台了互联网金融业务监管相关办法,防止互联网金融风险蔓延。而政策效果存在一定滞后性,因此可能在2013年开始发挥出降风险效果,其中最重要的在于化解了部分市场风险。

第三阶段:2014年2季度到2015年4季度。该阶段互联网金融的系统性风险有明显上升,且主要受到第2、4、5三个主成分影响。即使国家当时已出台并实施互联网金融监管相应政策,但仍不足以有效应对因市场大规模扩容等带来的互联网金融风险。同时在经济下行压力较大、新旧动能转换时期,互联网金融发展的风险也有所提高。

第四阶段:2015年4季度到2016年4季度。该阶段互联网金融的系统性风险有小幅下降,且主要受第4个主成分影响。第三、四两个阶段,第4个主成分的影响都较大,这与政府债务风险存在较大关联。近几年来,我国国家债务负担起伏不定,如2012年外债债务率为32.8%,2014年提高到69.9%,但到2015年又降至58.6%。考虑政策风险的滞后性因素,国家债务负担与政策风险贡献的变化存在较大的一致性。

3 结论

基于互联网金融的顺周期性风险、市场风险、信息过度渗透风险等六大风险因素,本文采用主成分分析方法,分季度测算了我国互联网金融的系统性风险。主要结论如下:(1)我国互联网金融的系统性风险主要由市场风险、政策监管和法律风险、顺周期风险、政府债务风险和宏观经济运行风险5项风险共同影响;(2)从总体变化来看,2011年以来我国互联网金融的系统性风险呈现出上升态势;(3)从分时段来看,可以按季度、按大小将互联网系统性风险分为四个阶段,表现出先升后降再升再降的特征,其中2011年1季度到2012年4季度为风险上升阶段,2012年4季度到2014年2季度为风险下降阶段,2014年2季度到2015年4季度为风险抬高阶段,2015年4季度到2016年4季度为风险缓下阶段。