新个人所得税法下工资薪金和年终奖纳税筹划的研究

2019-04-16赵洪利

赵洪利

(中国合格评定国家认可中心,北京100062)

1 引言

职工缴纳多少个人所得税,关乎所有员工的切身利益。如果企事业单位愿意从员工利益最大化的角度思考问题,最大程度地在税法允许范围内进行纳税筹划,选择最适合的职工薪酬发放方式,从而降低个人的税收负担,满足员工对实际可支配收入增加的需要,那么,个税筹划从某种程度上提升了员工对企事业单位的整体满意程度,提高了其工作的积极性,增强了人力资源的稳定性和长期性,促进用人单位的可持续发展。因此,企事业单位帮助员工进行个人所得税的纳税筹划可以提高职工薪酬的激励效应,同时,也降低了对企事业单位和员工来说无谓的资源浪费。

根据新修改的《中华人民共和国个人所得税法》,对工资薪金、劳务报酬、稿酬、特许权使用费采用综合计税的方式,对股息红利、财产转让所得、财产租赁所得等其他税目依然采用分类计征的方式。修改后的个人所得税法确定了个人所得税分类计征与综合计征的模式,提高了免征额,增加了专项附加扣除,并拉大了税率级次,降低了中低收入者的个人所得税负担[1]。根据《财政部税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号),居民个人取得全年一次性奖金,符合《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发〔2005〕9号)规定的,在2021年12月31日前,不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,单独计算纳税。

财税〔2018〕164号文件出台以后,员工取得的全年一次性奖金收入的计税方法有了两种选择,即单独计税和合并综合所得计税。同时,员工关心的问题无外乎两个:一是,年终奖和工资薪金既定的情况下,是单独计税更优,还是合并计税更优;二是,全年职工薪酬既定的情况下,日常发放工资薪金和年终奖如何搭配才能更节税。

2 新个人所得税法实施后的工资薪金和年终奖个人所得税计算方法

根据《国家税务总局关于全面实施新个人所得税法若干征管衔接问题的公告》(国家税务总局公告2018年第56号),扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款,并按月办理全员全额扣缴申报。具体计算公式如下:

本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额

累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

其中:累计减除费用,按照5000元/月乘以纳税人当年截至本月在本单位的任职受雇月份数计算。

上述公式中,计算居民个人工资、薪金所得预扣预缴税额的预扣率、速算扣除数,按《个人所得税预扣率表一》(见表1)执行。

表1 个人所得税预扣率

根据《财政部税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号),居民个人取得全年一次性奖金,符合《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发〔2005〕9号)规定的,在2021年12月31日前,不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照本通知所附按月换算后的综合所得税率表(见表2),确定适用税率和速算扣除数,单独计算纳税。计算公式为:

应纳税额=全年一次性奖金收入×适用税率-速算扣除数

居民个人取得全年一次性奖金,也可以选择并入当年综合所得计算纳税。

自2022年1月1日起,居民个人取得全年一次性奖金,应并入当年综合所得计算缴纳个人所得税。

3 工资薪金和年终奖纳税筹划的研究

3.1 研究的假设条件

员工的全年薪酬和相关扣除项能够通过预测获得,且发生时间在2021年12月31日前。当全年职工薪酬确定后,工资薪金和年终奖可以自由变化搭配[2]。根据新个人所得税法实施后的工资薪金和年终奖个人所得税计算方法,对以下两个术语进行设定:

表2 综合所得税率表(按月换算)

工资薪金应纳税所得额:在不考虑年终奖的情况下,工资薪金应纳税所得额=年收入额-60000元-专项扣除-专项附加扣除-其他扣除。

年终奖:即符合《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发〔2005〕9号)规定的,在2021年12月31日前发放的全年一次性奖金。

3.2 纳税筹划思路

财税〔2018〕164号文件出台以后,从事前规划的角度,在符合税法规定的前提下,寻找员工全年职工薪酬既定的情况下,日常发放工资薪金和年终奖如何合理分配,年终奖选择单独计税或选择并入当年综合所得计算纳税,可以实现员工全年缴纳个人所得税最少的方案(即最优纳税筹划方案)。

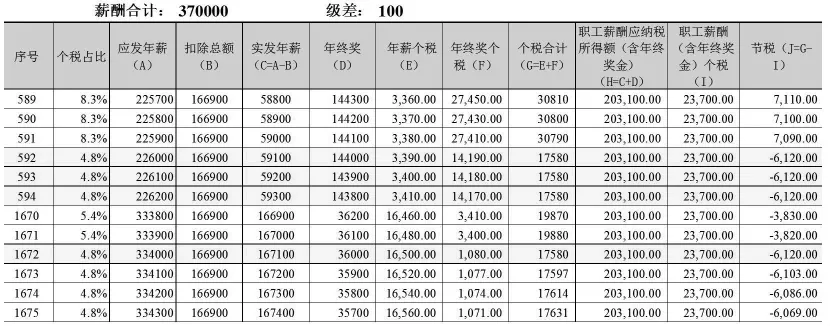

根据上述思路,假设全年薪酬总额370000元,运用EXCEL工具对工资薪金和年终奖的分配方案进行纳税筹划测算,测算出最优分配方案,如表3所示。

根据表3的测算数据,假设年薪总额370000元,工资薪金和年终奖有多种分配方案可以达到税负最低,当年终奖等于144000元或36000元时,单独计税的节税额达到最高值,为6120元,全年只需缴纳个税17580元。

表3 纳税筹划测算数据表

表4 纳税筹划测算数据表

表5 纳税筹划测算数据表

根据上述EXCEL测算方法,只需要修改全年职工薪酬、扣除项目和级差。级差设置越小,如设置为1,则能计算出在全年职工薪酬确定的条件下,工资薪金和年终奖最低税负的分配方案。

根据上述逻辑,运用EXCEL工具测算工资薪金和年终奖的最优分配方案过程中,发现有如下规律:

规律1:当工资薪金应纳税所得额为负数时,年终奖与工资薪金合并计税最优。

例:某员工2019年每月工资收入8000元,个人承担的三险一金2000元,专项附加扣除3000元,无其他所得和扣除项目。2019年3月发放年终奖70000元。

第一,单独计税。

不考虑年终奖,某员工2019年工资应纳税额为零。

年终奖按照财税〔2018〕164号文件单独计税,应纳税额为70000×10%-210=6790元。2019年合计纳税6790元。

第二,合并计税。

2019年应纳税额为(8000×12-2000×12-3000×12-60000+70000)×10%-2520=2080元。

通过比较,年终奖合并计税最优,少交个税6790-2080=4710元。

规律2:当工资薪金应纳税所得额大于等于零,且与年终奖之和小于等于36000元时,年终奖单独计税和并入工资薪金计税没有区别,无论二者怎么组合,适用税率均为3%,应纳税额相同。测算见表4。

规律3:当工资薪金应纳税所得额大于等于零,且与年终奖之和大于36000元时,年终奖单独计税和并入工资薪金计税差别较大,有时候单独计税比合并计税更优,有时候合并计税比单独计税更优。测算见表3和表5。

通过表5实际上可以测算出,在工资薪金应纳税所得额和年终奖为500000元时,最优分配方案是年终奖144000元,工资薪金为356000元,且年终奖单独计算,此时只需交税71270元。

规律4:年终奖单独计算时,最优年终奖的金额等于年终奖的临界值,且年终奖的最优金额顺次出现于36000元、144000元、300000元、420000元和660000元等五个临界点。

年终奖的临界值是年终奖税率的分界点,超过该临界值,年终奖将由较低的税率跃升到较高的税率。只有年终奖达到了临界值,才能使年终奖的平均税率达到最小值,从而使整个纳税筹划方案达到最优[3]。

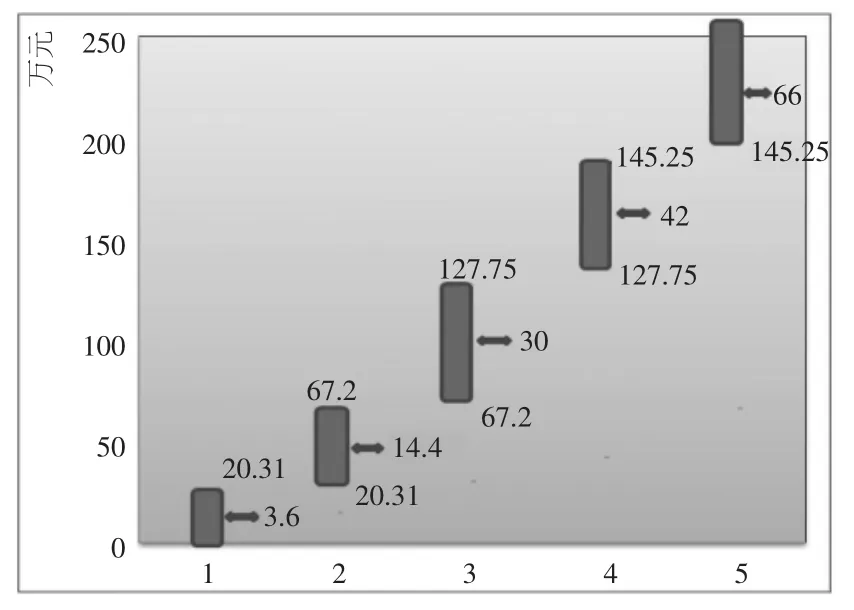

根据上述规律,年终奖最优金额确定,运用EXCEL工具对每一种职工薪酬分配方案分别测算单独计税和合并计税的总税额,通过对比分析,找出最低税负对应的分配方案。基本结论如下图所示。

3.3 最优纳税筹划方案

综上所述,在若干假设前提下,将全年职工薪酬进行区间划分,通过运用EXCEL工具对工资薪金和年终奖的分配方案进行纳税筹划测算,获得了不同薪酬区间内工资薪金和年终奖个人所得税税负最轻的分配方案,基本结论如下:

①当工资薪金应纳税所得额为负数时,年终奖与工资薪金合并计税最优。

②当工资薪金应纳税所得额大于等于零,且与年终奖之和小于等于3.6万元时,年终奖单独计税和并入工资薪金计税没有区别,无论二者怎么组合,适用税率均为3%,应纳税额相同。

③当工资薪金应纳税所得额大于等于零,且与年终奖之和大于3.6万元小于等于20.31万元时,年终奖等于3.6万元且单独计税,可保证最优纳税方案。

④当工资薪金应纳税所得额大于等于零,且与年终奖之和大于20.31万元小于等于67.2万元时,年终奖等于14.4万元且单独计税,可保证最优纳税方案。

⑤当工资薪金应纳税所得额大于等于零,且与年终奖之和大于67.2万元小于等于127.75万元时,年终奖等于30万元且单独计税,可保证最优纳税方案。

⑥当工资薪金应纳税所得额大于等于零,且与年终奖之和大于127.75万元小于等于145.25万元时,年终奖等于42万元且单独计税,可保证最优纳税方案。

⑦当工资薪金应纳税所得额大于等于零,且与年终奖之和大于145.25万元时,年终奖等于66万元且单独计税,可保证最优纳税方案。

4 结论及建议

4.1 结论

本文通过运用EXCEL工具对工资薪金和年终奖的分配方案进行测算,利用测算过程中确定最低税负的四个规律,建立了一套简便易行的确定最优纳税筹划方案的方法,获得了不同职工薪酬区间内工资薪金和年终奖个人所得税税负最轻的分配方案。该方法虽然具有一定的局限性,但易于理解和操作,能够减轻测算的工作量。企事业单位可以运用最优纳税筹划方案的基本结论,直观获得在职工薪酬既定的情况下,日常发放工资薪金和年终奖之间的最优分配方案。

从事前规划的角度,企事业单位可以根据财税〔2018〕164号文件,合理利用税法的各项政策,结合本单位的人事制度、薪酬体系和内部控制等实际情况,在发放薪酬的时候进行相应的个税筹划,合理分配工资薪金和年终奖,增加税后工资收入,提升原本薪酬对企事业单位员工的激励效应,并增加员工对企事业单位的认同和归属感。

4.2 研究不足

本文研究全年职工薪酬既定的情况下,工资薪金和年终奖如何合理分配使个人所得税税负最轻,尽管在研究中己经尽可能测算各种分配方案以使研究结论更加稳健,但仍然存在一些局限。

第一,一些实际问题并未考虑或简化考虑。根据《国家税务总局关于全面实施新个人所得税法若干征管衔接问题的公告》(国家税务总局公告2018年第56号),本文研究未考虑劳务报酬所得、稿酬所得、特许权使用费所得预扣预缴个人所得税情况,未考虑年度预扣预缴税额与年度应纳税额不一致的,由居民个人于次年3月1日至6月30日向主管税务机关办理综合所得年度汇算清缴,税款多退少补等情况。本文研究简化考虑专项扣除、专项附加扣除和其他扣除等情况。

第二,补充当年终奖不等于临界值时,最优纳税筹划方案的情况。本文在研究时主要从工资薪金和年终奖的各种分配方案测算过程中,最低税负数据呈现出的规律,测算出不同职工薪酬区间内工资薪金和年终奖个人所得税税负最轻的分配方案。对当年终奖不等于临界值时,最优纳税筹划方案的情况未进行总结。经进一步测算,当全年职工薪酬应纳税所得额在[0元,72000元]区间内,工资薪金和年终奖分别计税,且适用税率均为3%时,存在多个最优纳税筹划方案;当全年职工薪酬应纳税所得额在[203100元,284000元]区间内,工资薪金和年终奖分别计税,且适用税率均为10%时,存在多个最优纳税筹划方案。

本文研究虽然存在一些不足,但对个人所得税纳税筹划实务仍具有可操作的意义。

4.3 建议

第一,实践中,企事业单位进行个人所得税纳税筹划需要权衡筹划的成本收益。从成本角度看,企事业单位可以通过调整工资系统,如改变薪酬结构或发放方式等合法手段,即可低成本地进行个人所得税的纳税筹划。从收益角度,个税筹划能增加员工税后薪酬,因而对员工产生激励效应。当纳税筹划收益大于其成本时,企事业单位就可以进行个人所得税的纳税筹划[4]。

第二,实务中,企事业单位可以运用以下相关政策进行个税筹划:

①中央企业负责人取得年度绩效薪金延期兑现收入和任期奖励及居民个人取得股票期权、股票增值权、限制性股票、股权奖励等股权激励,在2021年12月31日前,不并入当年综合所得。

②劳务报酬所得、稿酬所得、特许权使用费所得,除分项扣除外,综合所得还允许每年扣除6万元,一定程度上扣除金额增大。

③股息、红利所得适用税率为20%,工资薪金适用3%至45%的7级超额累进税率,一定程度上股息、红利所得税负较低。

第三,企事业单位应在合法的前提下,正确运用各项税收优惠政策进行个税筹划,合理设计薪酬制度,为员工提供税收上的优惠,以达到为员工节税的目的。企事业单位通过增加税法规定的可税前列支的福利费用(如提供免费的住宿、交通及用餐,提高职工教育经费,充分利用工会经费开展活动等),可以提高员工的非货币性福利,同时配合改善办公环境、定期体检等人文关怀,可以提高薪酬激励效应和员工工作热情,从而提升企事业单位的竞争力。