瓦伦堡家族:瑞典经济的幕后操盘手

2019-02-13谢洋

文_谢洋

“如果你想与瑞典政府建立联系,那么首先要与瑞典瓦伦堡家族建立联系。”这句话常常被瑞典人用来形容瓦伦堡家族在瑞典的影响力。的确如此,可以说他国任何一届政府或团体到访瑞典,除了要与瑞典官方进行会晤外,与瓦伦堡家族进行会面更是必不可少。

“存在,但不可见”是这个神秘而低调的家族恪守的祖训,这与他们控股的诸多声名显赫的资本巨鳄形成了鲜明对比:全球电信巨头爱立信、白色家电制造商伊莱克斯、机械设备巨擘ABB公司、世界第三大制药集团阿斯利康、全球最大园林机械设备制造商富世华、世界领先的飞机及汽车制造商萨博、北欧最大的航空公司北欧航空等。

历经五代传承,这个与瑞典王室同样悠久的家族,依靠银瑞达(INVESTOR AB)这一北欧最大财团,每年的收益至少在1000亿美元以上。从某种意义上来说,瑞典而今成为世界上最发达的资本主义国家之一,掌握经济半壁江山的瓦伦堡家族便是其幕后的推动者。

占斯德哥尔摩股市四成

1856年,俄国与欧洲诸强之间那场惨烈的克里米亚战争正式宣告结束。那一年,瑞典人阿尔弗雷德·伯恩哈德·诺贝尔回到祖国,彼时寒冷的北欧大地上,尚无人知晓这位伟人将为科学史做出什么样的贡献。

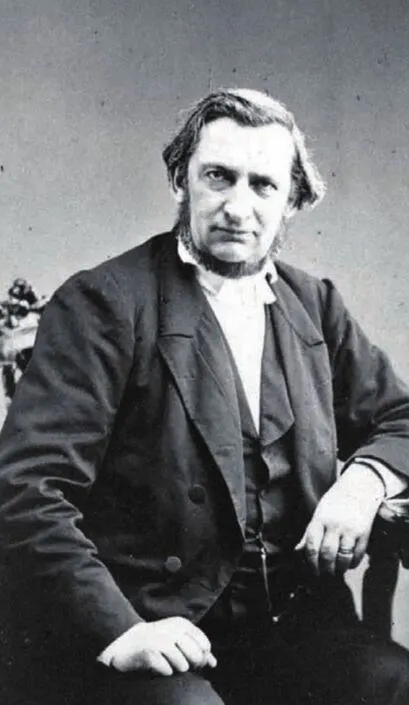

也是这一年,瓦伦堡家族创始人安德烈·奥斯卡·瓦伦堡(André Oscar Wallenberg)说服了议会,在斯德哥尔摩创办了瑞典首家私人银行,即今天瑞典北欧斯安银行(SEB)的前身,瓦伦堡这个名字让整个资本世界为之注目。

在接下来席卷全球的第二次工业革命浪潮中,SEB的投资主要集中在当时最有发展潜力的造纸和机电等行业上,从瑞典蜿蜒至挪威北部那尔维克的铁路便是SEB的一大手笔。

1887年的瑞典迎来了经济衰退期,安德烈过长的投资战线差点腰斩了家族的命运,但最终也成就了初代掌门人的传奇—1878年,SEB的诸多客户陷入了严重的流动性危机,银行连续三天出现挤兑事件。为了平息风波,安德烈让保安穿上便衣,扛着装满最小面值硬币的麻袋进出银行大门,以向公众假装SEB的财大气粗;同时凭借自己的影响力请到瑞典国王出面,以其私人名义在银行存进了1万瑞典克朗,这些举动也成功挽救了SEB。

“在瑞典商界,没有哪件事情没有瓦伦堡家族企业的参与。”曾有人这样形容瓦伦堡家族事业触及面之广,这也得益于安德烈的名言:“好生意总是在坏环境中做成的。”每次经济危机总能成为瓦伦堡扩张商业版图的良机,19世纪末至20世纪初,SEB对部分资金短缺的企业实行债转股,由此其成为了阿特拉斯·科普柯、斯堪尼亚等一大批公司的股东。

1916年,由于瑞典法律禁止银行拥有公司股权,家族第二代掌门人马库斯·瓦伦堡(Marcus Laurentius Wallenberg)成立了银瑞达用以转移所拥有的公司股权。在1929年前后的大萧条时期,瑞典约1/3的公司破产倒闭,也包括控制全球70%市场的瑞典“火柴大王”克努格,瓦伦堡家族趁势将这一最大竞争对手的股票收入囊中,并以极其低廉的成本收购了大批优质企业。众多收购案中,用1瑞典克朗承担100万克朗债务的方式收购阿斯特拉公司(Astra)便是代表之作。

20世纪末,当阿斯特拉与英国制药公司捷利康(Zeneca)合并为阿斯利康,成为世界第三大制药集团时,控股爱立信、ABB、沃尔沃、斯堪尼亚重型汽车公司、SAS航空公司等的瓦伦堡家族,在斯德哥尔摩股市所占的份额已然超过了40%,成为世界上最顶级的财富帝国之一。

工业化的背后推手

纵观瓦伦堡家族的发迹之路,其实也是一部世界工业化的发展史。以爱立信和诺基亚等为代表的瑞典本土巨头,都是从机电、造纸、伐木行业起家的,这也是北欧漫长工业化道路的起点。在传统行业升级的背后,瓦伦堡家族的资金支持成为关键。

伴随着资产结构的不断调整,瓦伦堡家族的商业版图几乎囊括了19世纪以来工业发展的每种样态:从伊莱克斯吸尘器到ABB变压器、从斯勘尼亚卡车到阿斯利康的畅销溃疡药、从爱立信手机到萨博战斗机等。

瓦伦堡家族的长袖善舞不仅体现在投资上。以ABB公司为例,前身为1883年成立的ASEA,直到1987年瓦伦堡家族将其与瑞士布朗勃法瑞公司(BBC)合并后,这一日后的世界五百强才雏形初现。此后两年间,ABB在欧美市场共计收购了55家公司,承载着瓦伦堡家族资本触角伸向世界的野心。

1903年,ASEA公司陷入了经营困境,并遭到了德国同行的威胁。时任家族掌门人的马库斯希望与竞争的德国公司谈判合作事宜,但遭到了无情的奚落:“ASEA快完蛋了,谈都不用谈。”愤然离席的马库斯抛下一句“你们等着瞧”后,回国成功游说了瑞典议会,将电力设备的进口关税从10%提高到15%,从而捍卫了本土工业的尊严。

20世纪90年代,在全球资本群雄逐鹿的新时期,银瑞达创建了殷拓集团(EQT PARTNERS),开始涉足PE领域,主营私募股权投资,其PE项目投向了高新技术、互联网和传媒等领域。目前银瑞达集团在全球的私募股券投资公司超过了100家,亚洲市场约有20家,平均股权价值约5000万美元,投资期为3~5年的快消品、服务业、零售业、医药及制造业等领域。

在2008年的金融危机中,由于银瑞达的资产主要是其他公司的股权,盈利取决于股利分配和股权的公允价值变动,现金流入主要是靠股利和资产套现,因此其公司的负债率仅为15%。2008年第三季度,银瑞达总资产约为1528亿瑞典克朗,包括1111亿瑞朗股权投资和295亿瑞朗现金及现金等价物,弹药充足的瓦伦堡家族平稳地渡过了这场危机,并不断增持旗下各家公司的股票。历经170余年而不倒,瓦伦堡家族成为近代人类文明发展的缩影。

股权继承权与财产继承权分离

多年来的商业战争中,瓦伦堡家族一直秉承着创始人的投资理念:通过控制一家公司的股权(不必拥有其大部分股票)和成为其主要股东,就可以控制整个企业的财富。

这其实也与瑞典股市的法则有关—瑞典政府对股市实施了AB股制,A股不能流通,但享有董事会的选举权;B股可以流通,但只对现金的流通与红利有“表决权”。所以尽管B股的数量要远远大于A股,但只要掌握了A股,便能牢牢地控制住企业。

瓦伦堡家族可谓深谙此道,曾以伊莱克斯公司4%的股份占比享有94%投票权的例子更是其得意之作。当然,这种双重股权制度也让瓦伦堡家族显得尤为低调,因为他们拥有的股份在绝对数量上并不多,这也是其多年来并未在任何全球富豪榜上出现过的缘故。

双重股权结构、分散投资与隔离负债的并行,几乎确保了瓦伦堡家族的控制力不被稀释,极大地抵制了被其他企业并购和与旗下企业债务直接挂钩的风险。

此外,通过多个家族基金会实现财富传承也是瓦伦堡家族的一大特色,打破了“富不过三代”的魔咒。

就像将旗下公司的分红权与投票权分离的模式一样,家族基金运营的核心便是将股权继承权与财产继承权分离,每位家族继承人都可以通过股权分红、家族成员之间的股权转让等获得财产。既为家族提供了源源不断的财富活水,又割裂了家族成员与家族企业的紧密联系,防止遗产继承纠纷导致家族财富贬值或股权控制力分崩离析。

如今,斯德哥尔摩的诺贝尔颁奖大厅每年都会吸引全球目光,但就在相隔不远的狩猎岛上,这个掌握着现代工业命脉的古老家族却悄然书写着世界财富的新传奇。

家族第五代掌门人雅各布·瓦伦堡(Jacob Wallenberg)曾说:“总会有人说,你能有今天,只是因为你生在了瓦伦堡家族里。他们这么说我已经习惯了,反驳他们的唯一办法就是拼命工作,以证明我比他们更优秀。”