可观测异质、私人信息结构与IPO抑价

2019-01-12张小成

张小成,邓 杨

(桂林理工大学 商学院,广西 桂林 541004)

一、研究背景与文献评述

IPO抑价一直是证券市场领域研究的核心问题。面对全球普遍存在IPO抑价的事实,国内外学者试图从理论、方法及实证等多方面对IPO抑价进行研究,提出了诸多理论和观点。这些理论或观点主要表现在两个方面:第一种观点认为由于IPO市场参与主体之间广泛存在信息的不对称,导致IPO抑价现象。持这类观点的典型代表理论有委托代理理论、信息不对称理论、信号显示理论和“赢者诅咒”理论等[1-4]。此外,这些理论还得到Muscarella[5],Su和fleisher[6],Su[7],夏新平和汪宜霞[8],Amihud等[9], Tourani-Rad等[10]的实证支持。第二种观点认为由于投资者过度乐观或狂热,其早期后市交易偏离内在价值,从而产生IPO抑价现象。其代表理论是行为金融理论[11]。此外,行为金融理论也得到诸多学者如Jiang和Li[12],邵新建等[13],文凤华等[14],汪昌云和武佳薇[15],俞红海[16], Meng[17], Singh[18],宋顺林[19]和周孝华[20]等的实证支持。

已有的两种关于IPO抑价解释的观点中,信息不对称理论是最普遍被接受的。纵观国内外有关IPO抑价研究的文献,国外已有的理论研究由于中外发行制度上的差异而使其假设与中国的IPO现状不符,而国内研究大都以实证分析为主,理论研究缺乏。此外,国内外有关IPO抑价理论研究尚未拓展到投资者可观测性异质和信息结构的研究深度。对于像中国这样存在较严重的“信息不对称”和“投资者非理性”现象的证券市场,从投资者可观测性异质和信息结构的角度研究IPO抑价,更贴近中国证券市场实际,也更能解释中国IPO长期高抑价现象。

基于此,本文在CARA模型的基础上,运用行为金融和信息不对称理论的工具,构建机构和散户投资者之间的可观测性异质和散户投资者之间不同私人信息结构下的IPO定价、抑价模型,分析投资者可观测性异质和私人信息结构对IPO抑价的影响,以期发展和完善IPO抑价理论。当前,中国仍旧在努力探究适合中国特殊国情的IPO发行机制改革,而IPO制度设计和投资者保护更是其主要内容,因此,研究投资者情绪与信息结构异化对IPO抑价的影响,不仅能解释中国IPO“异象”,也可以为中国证券市场下一步市场化改革提供一定的理论指导。

二、基本概念与变量确定

本文最主要的贡献是融合投资者情绪和信息不对称理论,构建IPO抑价模型,从投资者可观测性异质和私人信息结构的视角研究IPO抑价问题。我们在扩展Kyle[21]和Gouldey[22]理论模型的基础上,分析机构和散户可观测性异质以及散户投资者私人信息结构变化对IPO抑价的影响。目前,还没有文献从投资者可观测性异质的角度研究IPO抑价,且从散户投资者私人信息结构变化的角度分析散户投资者非理性行为的文献也尚未查到。

(一)可观测性异质

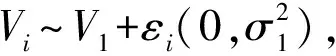

本文选择从投资者可观测性异质的角度研究IPO抑价问题,主要基于三点考虑:(1)从投资者可观测性异质的角度研究IPO抑价,我们有望能够深入分析投资者行为,丰富和发展IPO异质预期理论。(2)尽管目前国内外学者从投资者异质的角度分析IPO抑价已经取得了一些重要的见解[22-23],但我们深入剖析投资者的异质结构,从可观测性异质的角度构建理论模型,有望得到更贴近证券市场实际的结论。(3)对于中国尚未成熟的资本市场来说,投资者之间对新股的价值评估分歧较大[24],而从机构和散户投资者可观测性异质的角度研究IPO抑价问题,模型的假设更贴近中国证券市场的实际,更能解释中国IPO“异象”。为了把投资者可观测性异质体现在IPO定价、抑价模型中,我们借鉴了Gouldey异质理论[22],进一步对投资者之间异质进行扩展研究,我们假定机构投资者和散户投资者之间对IPO的价值评估存在一种可观测性的分歧,同时所有参与询价的机构投资者对新股价值评估不存在分歧,所有散户投资者对新股价值评估也不存在分歧。假设机构投资者和散户投资者都对新股存在不同的先验价值评估,分别为V1和V2(V1≠V2),从而机构和散户投资者之间所存在的可观测性异质为V1-V2。

(二)私人信息结构

三、模型构建与分析

(一)基本假设

在中国IPO询价机制中,承销商在IPO市场首先邀请机构投资者进行投标报价,并根据他们申报的价格—数量组合确定IPO发行价,散户投资者在IPO市场没有参与定价的权利。因此,为了构建更贴近证券市场实际的理论模型,我们提出如下假设。

(1)在股票市场上存在投资信息公开的机构和散户两类投资者。假定机构投资者数量为n(n≥2)),散户投资者数量为m(m≥2)),新股发行数量为s,新股发行配售比例为k,k∈(0,1)。

(二)IPO定价模型

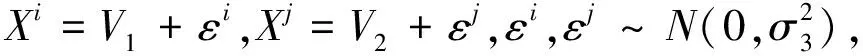

根据Kyle[21]引理②,我们可以得到机构投资者的均值和方差分别为:

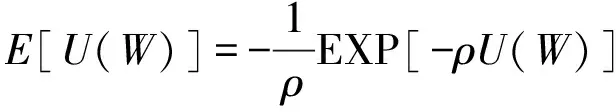

假定IPO发行价为p1,则第i个机构投资者的效用函数为:

(1)

从公式(1)可以看出,IPO发行价p1与V1正相关,与k、ρ和s负相关。

(三)IPO抑价模型

一级市场中机构投资者所拥有的私人信息,在二级市场交易阶段成为投资者的共同知识,再由Kyle[21]引理可以得到,在散户投资者没有私人信息的情况下,机构投资者的条件期望和条件方差为:

在散户投资者有私人信息的情况下,机构投资者的条件期望和条件方差为:

设股票在二级市场首日收盘价为p2,根据机构投资者效用最大化原则,结合本文IPO定价模型的求解方法,在散户投资者没有私人信息的情况下,机构投资者在二级市场交易的最优需求为

在散户投资者有私人信息的情况下,机构投资者在二级市场交易的最优需求为:

在二级市场,机构投资者私人信息已成为共同知识,根据Kyle[21]引理,当散户没有私人信息时,散户投资者的条件期望和条件方差为:

当散户有私人信息时,散户投资者的条件期望和条件方差为:

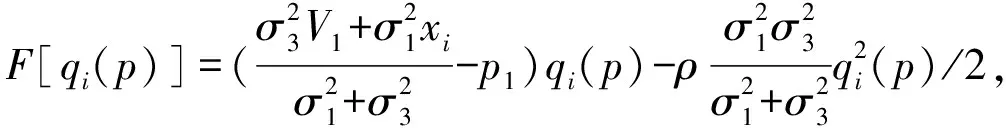

根据散户投资者的收益函数,并结合上面方法,我们可以得到当散户没有私人信息时,二级市场散户投资者j的最优需求函数为:

当散户有私人信息时,二级市场散户投资者j的最优需求函数为:

(2)

从公式(2)可知,当散户没有私人信息时,新股二级市场首日收盘价p2与V1负相关,与k、ρ、s和V2正相关。

当m→∞,散户有私人信息时,即可得二级市场的均衡价格为:

(3)

从公式(3)可知,当散户有私人信息时,新股二级市场首日收盘价p2与V1负相关,与k、ρ、s和V2正相关。

(4)

从上面的公式(4)可以明显看出,当散户投资者没有私人信息时,IPO抑价UP与V1负相关,与k、ρ、s和V2正相关。

(5)

从上面的公式(5)可以明显看出,当散户投资者有私人信息时,IPO抑价UP与V1负相关,与k、ρ、s和V2正相关。

四、理论研究发现与数值分析

通过第三部分理论模型的推导,可知散户有无私人信息并不影响IPO定价,这主要是因为在中国一级市场中,只有机构投资者有参与IPO定价的权力,而散户投资者没有。IPO定价主要由发行人和承销商根据机构投资者价格—需求组合以及新股发行数量共同确定。因此,IPO发行价只与机构投资者对新股的价值评估有关,且IPO发行价格与机构投资者对新股的价值评估成正比。而IPO抑价不仅与机构投资者对新股价值评估相关,也与散户投资者对新股价值评估相关,其与散户投资者对新股价值评估正相关,而与机构投资者对新股价值评估负相关。结合第三部分的研究内容,我们得到以下结论。

结论1:在询价发行机制下,无论散户投资者是否拥有私人信息,机构和散户投资者可观测性异质越大,IPO抑价也越高,IPO定价效率越低。

当散户投资者有私人信息的时候,

也就是说,在询价发行机制下,无论散户投资者是否拥有私人信息,IPO抑价与散户和机构投资者之间的分歧正相关,即散户和机构投资者之间的分歧越大,IPO抑价越高,从而得到与李冬昕等[27]实证研究一致的结论。也就是说当其他条件不变情况下,散户投资者对新股越乐观,IPO抑价越高,散户投资者对新股越悲观,IPO抑价越低,也可能跌破发行价。

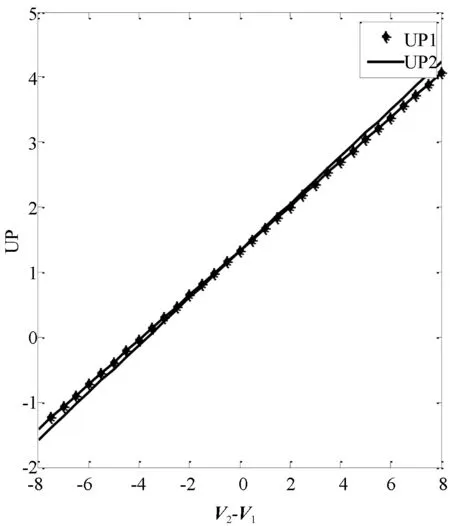

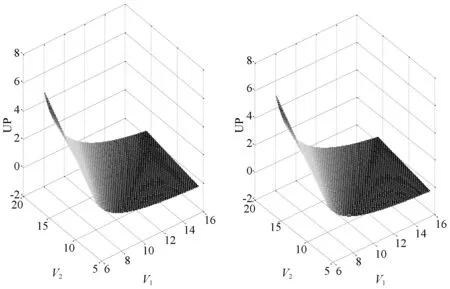

图1 投资者可观测性异质对IPO抑价的影响

图2 IPO抑价与V1,V2的关系

图1中,UP1和UP2分别表示在散户投资者没有私人信息和有私人信息情况下,UP与V2-V1的关系。图2中左边的图为散户无私人信息下IPO抑价与V1,V2的关系,右边的图代表散户有私人信息下IPO抑价与V1,V2的关系。从图1和图2可以看出,散户有无私人信息对IPO抑价影响不大,IPO抑价与机构和散户投资者之间的分歧(V2-V1)正相关,即机构和散户投资者对新股价值评估的可观测性分歧(异质)越大时,IPO抑价越高,IPO定价效率越低,从而论证了结论1。结论1也暗示了不论投资者乐观还是悲观,散户和机构之间可观测性的分歧越大,IPO抑价也越高。因此,对于中国证券市场而言,加强公司IPO的信息披露很重要,投资者之间的信息传递也非常重要,这可以降低投资者之间的分歧,从而达到提高IPO定价效率的目的。

结论2:在其他条件不变情况下,机构投资者私人信息与IPO定价正相关,也就是说机构投资者拥有私人信息越多,IPO定价越高,IPO抑价越低。

也就是说,不管散户投资者是否拥有私人信息,机构投资者私人信息与IPO定价成正比。

2.5 香菇普通粉、超微粉堆密度比较 粉末的堆密度与颗粒的大小、形状即表面积有密切关系,由图5可知,香菇普通粉比超微粉堆密度小。这是因为随着粉体颗粒的粒径减小,表面积增大,因此堆密度增大。这也可能是经过超微粉碎使得粉体均一性变好,其与外界接触面积增大,使得粉体的空隙率减小,从而导致堆密度增大。

为论证结论2,我们结合结论1的数据,对散户投资者有无私人信息情况下,IPO抑价与机构投资者私人信息之间的关系进行数值分析,得到机构投资者私人信息与IPO抑价的关系图,具体见图3。

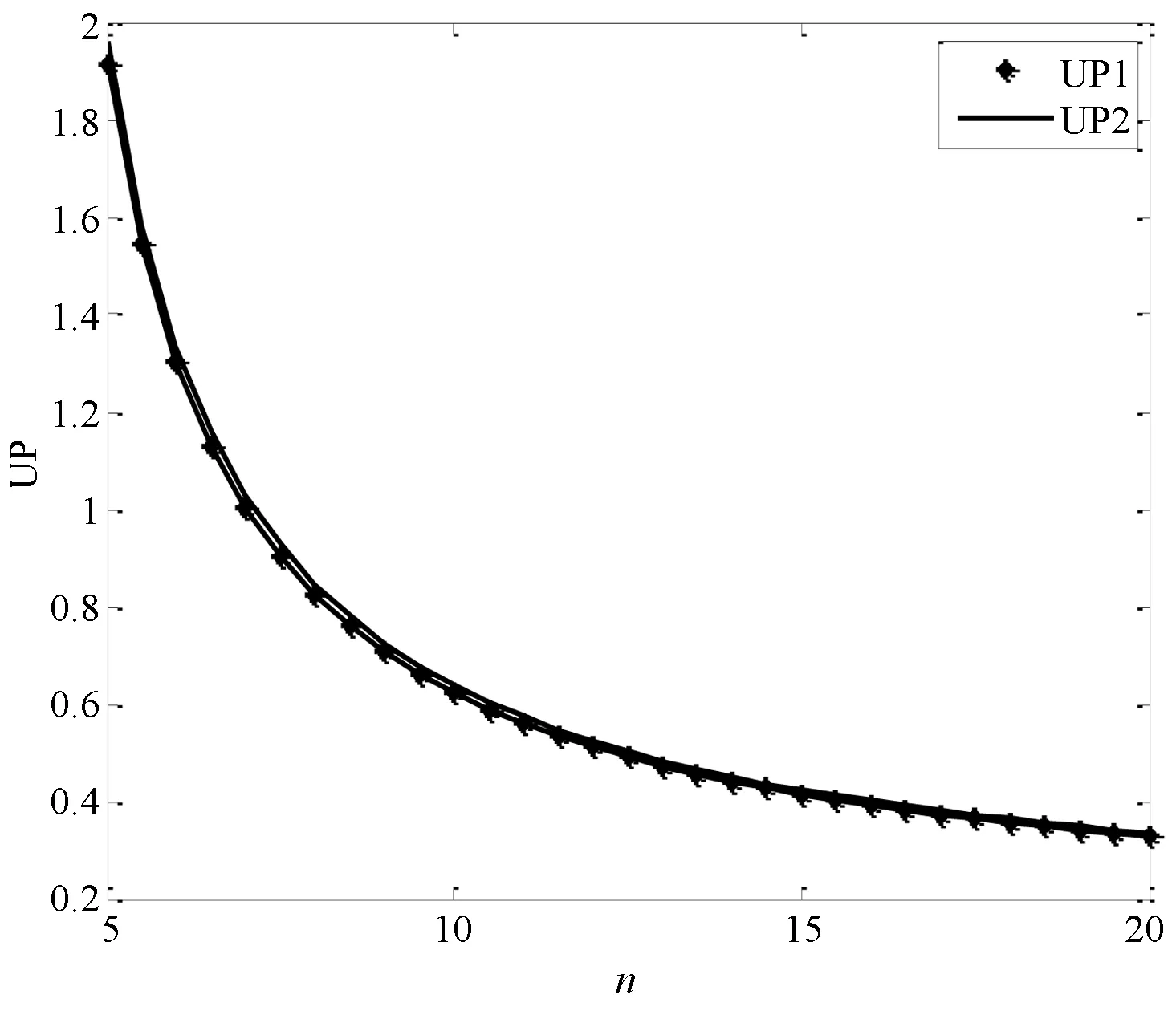

图3 机构投资者私人信息与IPO抑价关系

结论3:在询价发行机制下,无论散户投资者是否拥有私人信息,IPO抑价都无法消除,当机构投资者数量较大时,散户是否拥有私人信息对IPO抑价影响不大。

当n足够大时,有n+1→n,n+2→n,此时,散户投资者拥有私人信息的IPO抑价与散户投资者没有私人信息时的IPO抑价相等,即:

从上面的分析可以看出,当机构投资者理性时,IPO抑价无法消除,且当机构投资者数量足够大时,无论散户投资者是否拥有私人信息,私人信息对IPO抑价影响不大,从而论证了结论3。

为进一步论证结论3,我们结合结论1的数据,运用Matlab进行数值分析,分别研究机构投资者数量与IPO抑价之间,以及配售比例与IPO抑价之间的关系,如图4和5所示。

图4 投资者数量对IPO抑价的影响

图5 新股配售比例对IPO抑价的影响

在图4和图5中,UP1和UP2分别表示在散户投资者没有私人信息和有私人信息的情况下,UP与n,k的关系。从图4和图5可以看出,散户投资者拥有私人信息和没有私人信息下的IPO抑价相差不大,且都大于零,同时,IPO抑价与机构投资者数量负相关,与新股配售比例正相关。图4中两条曲线几乎重合,且随着机构投资者数量增大,IPO抑价越接近,从而论证了结论3。结论3也暗示了散户投资者没必要花费时间和成本去收集IPO信息,“搭便车”便是他们最优的策略选择,这与Randi Ns[29]得到的结论一致。这也进一步解释了为何中国IPO市场散户投资者疯狂申购的非理性现象。由于中国散户投资者没有定价话语权,加之中国IPO市场长期、持续的超额回报现象,必然导致散户投资者“用脚参与IPO申购”。因此,中国在渐进式的询价市场化改革中,应逐步改善证券市场投资者结构,加大培育机构投资者的力度,增加机构投资者的规模,也可以适当引入部分私人投资者参与IPO定价,同时增加监管和惩罚力度,预防机构投资者过度投机行为,降低IPO抑价,提高中国IPO定价效率。

五、进一步研究

通过上面第三部分IPO抑价模型(具体见公式(4)和(5)),我们发现除了第四部分的可观测性异质和私人信息结构对IPO抑价有影响之外,投资者对新股的价值预期、新股配售比例、发行规模和投资者风险规避也对IPO抑价有影响,因此,为进一步分析问题,我们特做进一步扩展研究,具体研究结论如下。

结论4:无论散户投资者是否拥有私人信息,机构投资者对新股预期越乐观,IPO抑价越低,IPO定价效率越高;若过于乐观,则可能会导致跌破发行价,从而产生“赢者诅咒”现象,而机构投资者越悲观,可能会导致IPO发行失败,而散户投资者对新股预期越乐观,IPO抑价越高。

根据公式(4)和(5),我们分别对V1,V2求导,得到:

也就说,无论散户投资者是否拥有私人信息,IPO抑价与机构投资者对新股价值评估负相关,与散户投资者对新股价值评估正相关,即机构投资者对新股预期越乐观,IPO抑价越低,而散户投资者恰好相反。

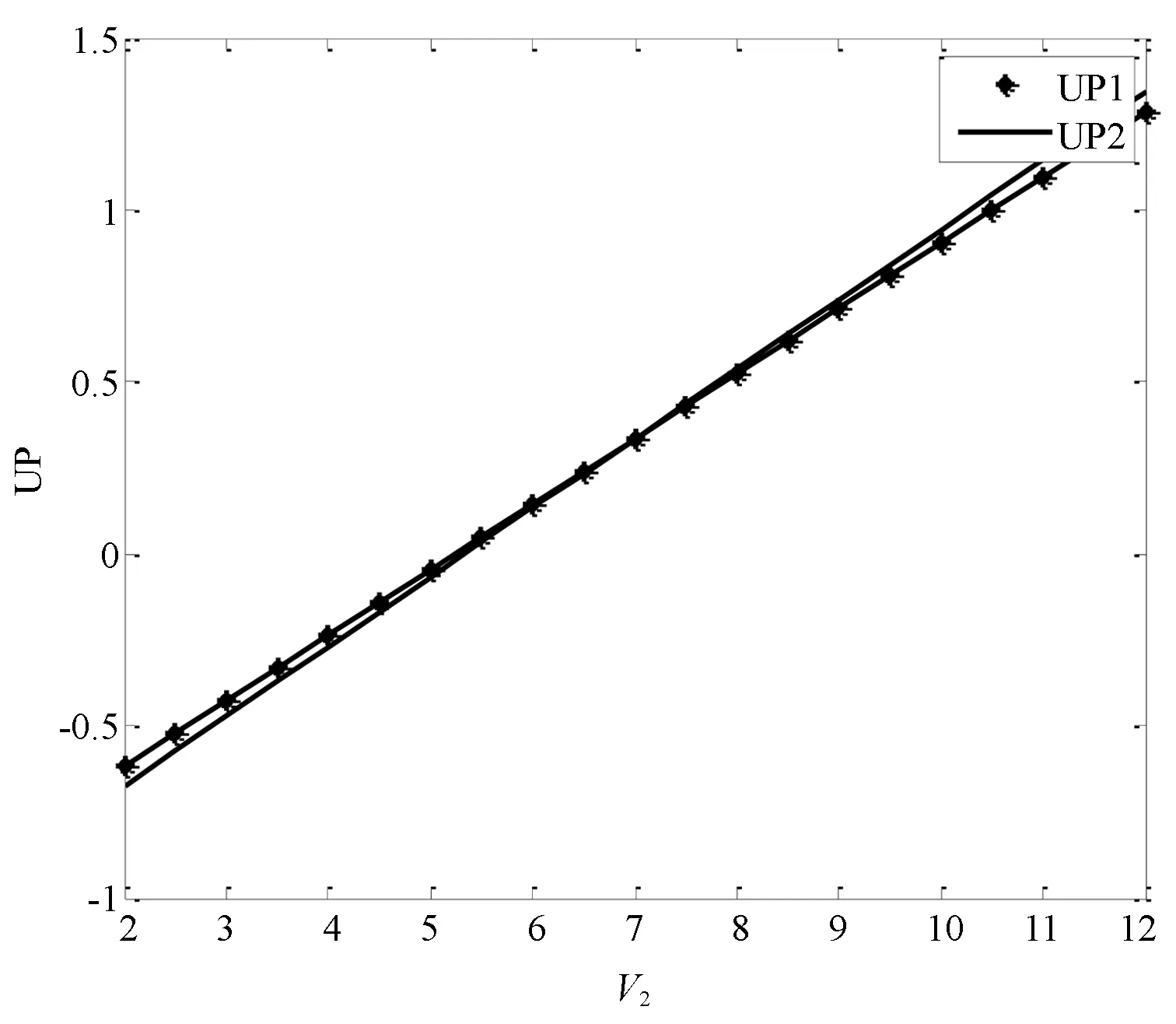

为论证结论4,我们结合结论1数值分析中的数据,运用Matlab编程,分别对机构和散户投资者对新股价值评估与IPO抑价进行数值分析,具体见图6和图7。

图6 机构投资者价值评估对IPO抑价影响

图7 散户投资者价值评估对IPO抑价影响

图6和图7中,UP1和UP2分别表示在散户投资者没有私人信息和有私人信息的情况下,UP与V1的关系。从图6可以看出,机构投资者对新股价值评估越高,IPO抑价越低。随着机构投资者对新股价值评估增大(越乐观),IPO抑价由正变为负,IPO跌破发行价,从而出现“赢者诅咒”现象。机构投资者对新股价值评估越低(越悲观),IPO定价越低,IPO抑价越高,当IPO定价低于发行人和承销商最低预期价格时,IPO发行失败。这也可以解释为何超募制度改革导致了“三高异象”,主要是中国机构投资者过于乐观,导致IPO定价过高,从而导致“三高”现象。也可以进一步解释2009—2011年期间,部分股票发行首日跌破发行价的现象。从图7可知,IPO抑价与散户投资者对新股价值评估正相关,即散户投资者越乐观,IPO抑价越高,IPO定价效率越低。散户投资者对新股价值评估较低时(悲观),IPO跌破发行价。从而论证了上述结论4。此外,从图6和图7可以看出,无论散户投资者是否拥有私人信息,IPO抑价相差不大,从而也论证了结论3。结论4表明了投资者情绪对IPO抑价和定价效率产生较大的影响,因此,对于中国以散户投资者交易为主的证券市场来说,对投资者理性尤其是散户投资者理性的培养尤为重要。

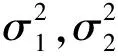

结论5:无论散户投资者是否拥有私人信息,IPO抑价与风险规避系数、新股配售比例和发行规模都成正比。

我们根据公式(4)和(5),我们分别对投资者的风险规避系数ρ、新股配售比例k和发行规模s求导,得到:当散户投资者无私人信息时,

当散户投资者有私人信息时,

也就是说,无论散户投资者是否拥有私人信息,IPO抑价都与ρ呈正相关关系,与k呈正相关关系,与s也呈正相关关系。

图8 风险规避系数、发行规模和投资者风险对IPO抑价影响

六、研究结论与启示

本文运用行为金融和信息不对称理论的工具,构建投资者可观测性异质和私人信息结构下的IPO定价、抑价模型,分析了可观测性异质、私人信息结构与IPO抑价之间的作用机理,研究结果表明:在其他条件不变情况下,投资者之间可观测性异质越大,IPO抑价也越高;机构投资者私人信息对 IPO定价产生较大的影响,而散户投资者是否拥有私人信息对IPO抑价影响不大,即机构投资者之间信息不对称程度越大,IPO抑价越低,散户投资者则无影响;此外,进一步研究发现,IPO抑价还与投资者风险规避系数、配售比例和发行规模正相关,与机构投资者数量负相关。同时本文还进行了数值分析,再一次论证了本文的相关结论。

本文的研究结论不仅揭示了投资者可观测性异质、私人信息结构与IPO抑价之间的作用机理,解释了中国IPO高抑价现象,也进一步拓展了IPO抑价理论。本文的研究仍然存在一些不足:我们在IPO定价、抑价模型中假定所有机构和散户投资者之间不存在可观测性异质(同质),然而,当机构投资者和散户投资者都存在可观测性异质的时候,或者所有的投资者之间或部分投资者之间存在不可观测性异质的时候,可能会使理论模型更加完美。这些值得进一步研究的课题也可以为其他方面的研究如“股票的波动性”“赢者诅咒理论”等提供许多有益的方向。