改革开放初期利改税实行的历史过程

2019-01-10李树元

李树元 李 昂

(河北工业大学 马克思主义学院,天津,300401)

一、利改税的酝酿与试点情况

(一) 酝酿与准备过程

早在1978年,财政部对改革工商税制问题就提出了一些初步设想,指出:为了适应我国经济管理制度的改革,对我国财政收入制度作相应的改变。把国营企业的收入,改为基本上用税收形式交纳,更大地发挥税收作为组织收入手段的积极作用。

由于对国营企业由上交利润改为上交税收是一件全新的工作、从来没有尝试过的工作,牵涉面广,政策性强。为了能从中取得经验,将来在更多的地方实行,1979年初,首先在湖北省光化县(现老河口市)的15户县办工业企业进行了利改税的试点。1980年又进一步在广西柳州的市属工交企业开展试点,同年又在上海市的轻工机械公司和十个郊区县的工业企业,在四川省第一棉纺印染厂等5户企业中陆续进行试点。随后,北京、天津、黑龙江、陕西、甘肃、河南、广东等地也都开展了试点工作。到1981年底,全国共有456户工交企业试行了利改税。

在利改税试点进行的同时,有关部门及财政部在对工商税制的改革问题进行了多次研究后,提出了要进行改革工商税制的设想。中央财经领导小组、国务院很重视这次的工商税制改革,讨论了财政部提出的关于改革工商税制的设想,并于1981年9月以国务院文件批转供各地研究。就是在这个设想中,提出了改革工商税制的六条原则和六条方案。六条原则之一就是:“加强经济责任制,逐步实行统一征税代替上交利润,提倡企业加强经济核算,改善经营管理,促进经济效率提高及财政收入的增加。”[1]六条方案之一就是对国营企业征收所得税,指出:“为了使国营企业的经济权力、经济责任和经济利益紧密结合起来,逐步将上交利润改为征收所得税。这是国家同企业分配关系的一个重大改革,在目前经济管理体制尚未全面改革和财政收支很紧的情况下,需要谨慎行事,稳步进行。可以先在小型工业企业(包括商业部门的小型工业企业)、小型零售商业和饮食服务中试行。征税以后,企业实行财务处理,自负盈亏,国家不再拨款。”[2]

当时的国务院总理充分肯定了这几年利改税的试点工作。[3]他在1982年五届人大五次会议《关于第六个五年计划的报告》中提出了实行利改税后企业取得的明显成效,对利改税的试点工作给予了充分的肯定,[4]并指出改革需要按不同情况,分两步进行。总理还明确指出,对国营企业逐步推行以税代利,改进国家和企业的关系,是“六五”后三年经济体制改革要做的重点工作之一。

在总理作上述报告的同时,国务院又听取了财政部关于利改税问题的汇报和初步设想的方案。之后,国家体改委和财政部组织了调查组,从1982年末到1983年初,到上海、天津、济南等地,对六千多户国营工交商企业上交利润改为征税的问题进行了调查测算。

财政部在总结过去几年试点经验和去上海、天津、济南等地调查测算的基础上,制定了《关于国营企业利改税试行办法(草案)》,国务院于1983年2月及时以“通知”的形式对其进行批转。国务院在批转时提出:“这次实行利改税的基本原则,必须遵照中央关于改革的精神,既要有利于促进企业建立与健全经营责任制,又要有利于正确处理国家、企业和职工三者的利益,国家得大头,企业得中头,个人得小头,为争取国家财政状况的根本好转创造条件。”[5]1983年3月,财政部在北京讨论修改了《关于国营企业利改税试行办法(草案)》,以及有关征收所得税和企业财务处理的几个具体规定,并对推行利改税工作的部署和企业财务工作与税务工作的分工协作等问题进行了研究。1983年4月,国务院正式批转了《财政部关于国营企业利改税试行办法》,要求各地区各部门认真贯彻执行。

从上文中我们提到的利改税的酝酿准备过程中我们不难发现,对国营企业实行利改税,是经济管理体制改革中的一部分,它的提出是为了适应经济发展的需要。国务院一直把利改税看做改革经济管理体制中的一个重要环节,财政、税务和其他一些部门在其中也做出了大量的贡献、付出了很多心血。因此,对国营企业实行利改税,是在经过试点实践和调查测算之后而采取的一项重要决策。

(二) 利改税试点的基本情况

从1979年开始,各地政府根据改革经济管理体制的要求,全国共有456户工交企业进行了利改税的试点。他们根据本地的实际情况,探索出一条符合当地特点的利改税方案,每个地方跟每个地方的做法也各不相同,各有各的特点。

1.湖北省光化县(现老河口市)实行五级超额累进税

湖北省光化县从1979年1月1日起,对15户地方国营工业企业试行由上交利润改为征收所得税。具体做法是:对企业增长利润留给企业20%以后的剩余部分连同正常利润,按照五级超额累进税率征收所得税,全年利润低于1万元以下的免征,超过1万元低于5万元的税率为50%,10万元以上至20万元的税率为65%,20万元以上至50万元的税率为70%,超过50万元的税率为75%。企业税后留利用于三个方面:一是企业生产发展基金,其比例不少于50%,不超过70%,主要用于设备更新、技术改造和科学实验等有关生产性开支;二是主管部门提取的调剂资金,其比例不超过10%;三是职工福利和职工奖励基金,其比例不少于20%。不超过40%,主要用于兴建职工宿舍、举办集体福利设施和职工奖金的开支。[6]

2.四川省征收所得税、收入调节税

四川省选定省第一棉纺印染厂、成都电线厂、西南电工厂、重庆钟表公司、重庆印刷三厂等5户企业,从1980年1月1日起实行“独立核算、国家征税、自负盈亏”的试点。征税的办法是将原来向国家上交利润改为征收所得税和固定资产税。所得税税率是根据不同企业的情况分别确定,一户一率,最低为40%,最高为78%,税率确定后,一定三年不变。[7]以前由成本中列支的职工工资改在企业留利中支付,福利基金和奖励基金同企业留利挂钩。如发生亏损,由企业自行解决,为了增强企业扩大再生产的能力,规定企业用生产发展基金进行扩大再生产而新增加的利润,自投产之日起两年内不交所得税。固定资产税按固定资产原值每月征收2‰。

后来,四川省又选定5户企业(叫新五户),实行征收“两税两费”加奖惩的办法。“两税”是指征收所得税和收入调节税。所得税按比例税率70%征收;收入调节税按月征收,凡是销售利润率超过13%的,每超过1%,征收0.6%的收入调节税,个别户的税率还可以在0.2—0.8%的幅度内浮动。“两费”是指固定资金占用费和流动资金占用费。固定资金占用费按国家统一规定征收,流动资金占用费按月费率2.1‰征收。奖惩办法是:企业利润总额比上年增长1%,按工资总额的0.4%给予奖励,最高奖励额不得超过工资总额的40%;企业利润总额比上年下降的,每下降1%,按工资总额的0.1%在税后留利中扣交给国家,扣交的数额,最高的不超过工资总额的1%。[8]

3.上海实行“四税两费”

上海市经财政部批准,于1980年1月1日起在上海柴油机厂、彭浦机器厂和轻工业机械公司进行利改税试点,其做法是:把原来上交利润改为“四税两费”,就是指收入调节税、所得税这两个新税种开始征收,房地产税、车船使用牌照税这两个以前的税种恢复征收,同时开始征收固定资金占用费和流动资金占用费。收入调节税采取“倒轧账”的方法计算,即企业利润减去交纳所得税、固定资金占用费、流动资金占用费和企业留利后的余额,就是收入调节税的税额。收入调节税的税额与销售收入挂钩,确定税率。所得税按课税所得额50%的比例税率计征。房地产税按房屋、建筑物的原值每年征税1.2%,土地按定额征收,市区每平方米征税0.72元,郊县征0.36元。固定资金占用费按国拨固定资金数额以每月8‰费率征收,流动资金占用费按流动资金数额以每月4.2‰的费率征收,并规定在交纳所得税后的企业留利中支付。企业交纳“四税两费”后的留利的41%用于生产发展基金,32%用于职工福利基金,27%用于职工奖励基金(不包括国家规定的十类原材料节约奖)。[9]实行利改税后,原来财政对企业的拨款,除基本建设投资、增拨定额流动资金外,均不再拨给,企业的固定资产折旧也不再上交财政。

(三) 试点的效果及问题

从全国共456户企业试点来看,利改税的效果是比较好的,总产值、销售收入、实现利润、上交税、费和企业留利都有一定增长,[10]取得了明显的效果。实行利改税,较好地处理了国家、企业、职工三者的利益关系,激发了企业和职工的动力,提高了生产效率,扩大了企业的自主权,促进了企业经济责任制的建立和完善,搞活了经济,提高了经济效益。试点企业在产量、质量、花色品种、劳动生产率、成本、资金周转、上交税、费等方面,都比未试行利改税企业的情况要好,也比本企业实行利改税前的情况要好。

通过比较1981年与1980年可以发现,456户试点企业的总产值增长2.5%,销售收入增长8.9%,实现利润增长18%,上交国家的税费增长13.6%,其中,销售收入的增幅明显比总产值要高,特别是实现利润和上交税、费的增长幅度明显高于总产值和销售收入的增长幅度。这四项指标与全国国营企业同期平均增长水平相比,分别高0.21%、6.25%、18.98%、22.09%。1981年456户试点企业的实现利润中,国家征收税、费占76.82%,企业留成占23.18%;在增长利润中,国家得60.13%,企业得39.87%。[11]国家得大头、企业得中头、个人得小头的原则在分配上基本得到了体现。这说明,利改税的方向是正确的,达到了增产又增收的效果。

但是,由于经验不足,办法本身不够完善,也存在了不少问题。主要集中在以下几个方面:首先试点企业的自负盈亏名不副实,如果企业发生了亏损,最后还是会由国家来填补,实际上还是国家统负盈亏。其次,收入调节税的弊病多,各地情况不同,调节税的设置也不尽相同,这样就会导致在征收上以及税率的设置上都存在一些问题。

二、利改税全面实施的步骤与做法

实行利改税,就是将原来企业以利润上交国家的部分改为用税收形式上交,原来按合理规定留给企业的部分仍然保留不动。因此,实行利改税,并不影响企业应有的经济利益。但是,对全国国营企业实行利改税,涉及面广,政策性强,工作也比较复杂,因此,根据1982年第五届人大五次会议的精神,对国营企业利改税要分两步走。第一步,对国营大、中型企业实行税利并存,即对企业实现的利润先征收55%的所得税,然后根据企业的不同情况,对税后的剩余利润,在国家和企业之间采取多种形式进行分配。小型国营企业和大中型企业不同,在第一步就可以彻底实行利改税。第二步,在经济体制改革基本配套、价格经过调整基本趋于合理、企业管理水平逐步提高的基础上,再过渡到全部实行利改税。[12]

实行利改税,要把国营企业划分成大中小不同类型,分别采取不同的征税办法。按照现在国家规定,划分大中小型企业的标准是,以1982年底的决算数字为依据,工业企业(包括商办工业)固定资产原值不超过150万元、年实现利润不超过20万元的,划为小型企业,超出以上标准的,划为大中型企业;商业零售企业的职工低于20—30人、年实现利润不超过3万或5万元的,划为小型企业,超过以上标准的,划为大中型企业。[13]

将企业划分为大中小不同类型和利改税分两步走的办法,符合我国企业的实际情况。这是正确处理国家和企业之间的分配关系,调动企业积极性而采取的一项重要措施,有利于加快利改税的步伐。

(一)第一步利改税的实行

1.对大中型企业利改税分两步走的做法

国务院已经决定,对有盈利的国营大中型企业实行利改税,在第一步先实行税利并存,将上交税收的比重提高,将上交利润的比重降低。待条件成熟后,再过渡到第二步,实行完全的利改税。

实行利改税的做法,第一步为按55%税率对大中型企业所实现的利润征收所得税;企业交纳所得税后的利润,还要在国家和企业之间进行合理分配,一部分上交国家,一部分按国家规定的留利水平留给企业。考虑实行利润留成制度的历史情况和经验,根据不同行业、不同企业的实际情况,对上交利润采取不同的办法。[14]

2.对小型企业实行八级超额累进税

对小型国营工业企业、零售商业、饮食、服务、修理业和手工业的利改税,可以两步并为一步走,按国家政策规定,积极推行由集体或职工个人承包、租赁等多种经营方式,国营小型企业中有盈利的企业,实行按八级超额累进税率征收所得税。上缴税后,国家不再给予资金上的帮助,企业自独承担盈利或亏损。针对企业在税后还有较多利润的情况,国家会从中对企业收取定额的承包费,或者按固定数额上交一部分利润。[15]

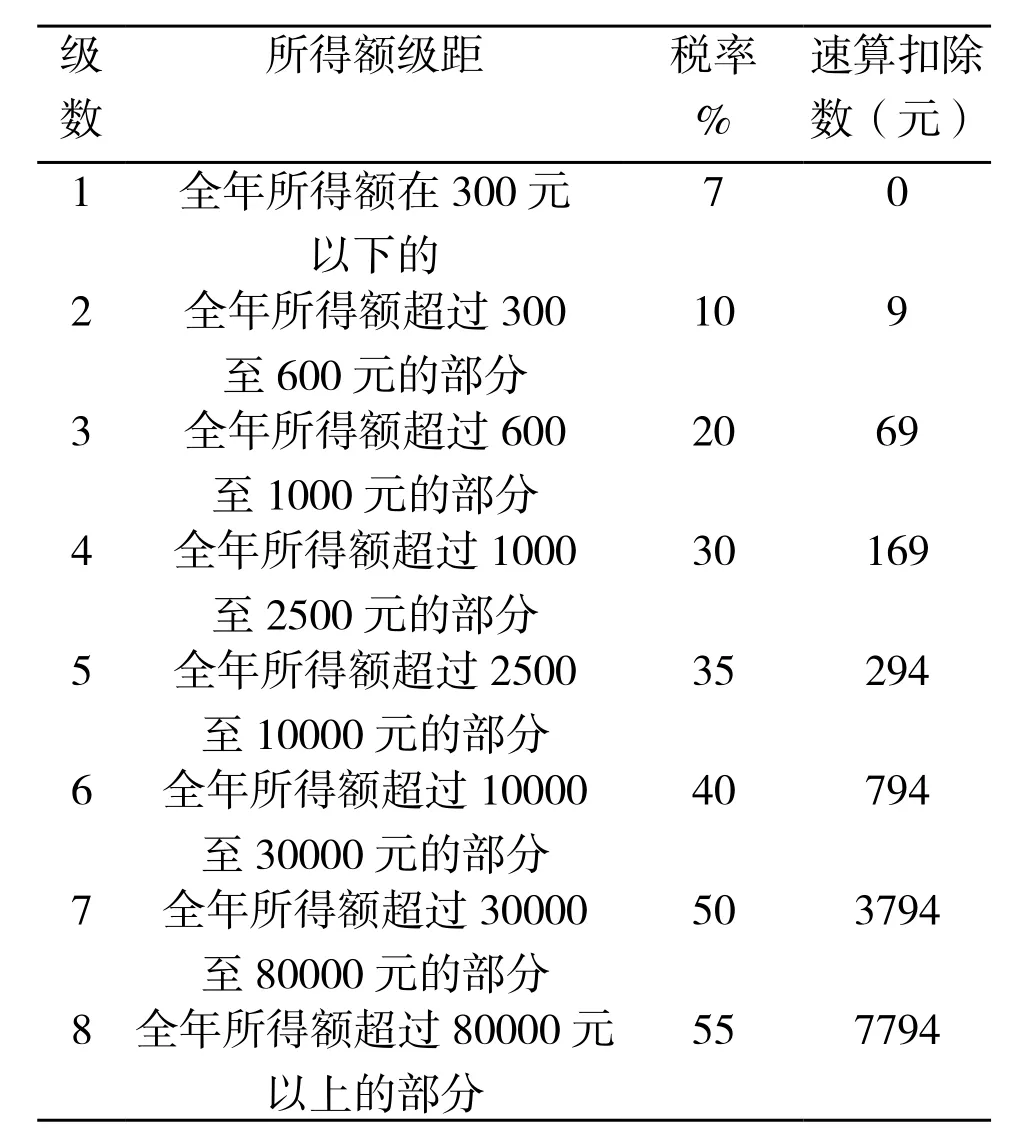

表4.1 八级超额累进所得税税率表

3.第一步利改税的情况

第一步利改税规模较大,全国盈利的国营企业中,实行利改税的工业、交通、商业企业共有107145家,占盈利总额的92.7%。[16]其中:工业企业28100户,占88.6%;交通企业2236户,占93.2%;商业企业76799户,占94.3%。

实践表明,利改税相比之前的利润留成、利润包干等税收相关措施有较大改进,而且优势显著,主要表现在以下三方面:

第一,国营企业实行利改税后,企业的大部分盈利以税收的形式上交,而不再以利润的形式上交,基本可以将国家与企业的分配关系固定下来,国家和企业能够各自占据多少份额,都能够做到心中有数,减少争基数现象,以及为争留成比例而互相扯皮的现象。[17]同时,对企业的利润采取征税的办法比上交利润具有较大的强制性,它对加强企业的经营管理和稳定国家财政收入,都能起很好的作用。

第二,国家、企业和职工三者之间的关系得到了较好地处理。根据统计数据表明,1983年实行利改税的国营工业、交通、商业企业共实现利润比1982年增长11.1%。其中,国营工业企业实现利润比1982年增加42亿元。在当年的新增利润中,国家所得占61.8%,企业所得占38.2%。从企业所得新增利润的内部分配来看,生产发展基金占47.6%,职工集体福利基金占17.4%,职工奖励基金占35%。国营商业企业(不包括商办工业、饮食服务业)1983年实现利润比1982年增加7亿元。其中国家所得占65.3%,企业所得占34.7%。[18]由上述分配状况充分地体现了国家得大头、企业得中头、个人得小头的利改税的原则。

第三,企业财权的扩大,提高了企业和职工的参与热情,调动生产积极性。利改税改革的第一步,不仅使企业明确应担负国家的经济责任,还扩大了企业权力,对小型企业而言,按规定缴纳所得税后,除一部分还缴纳承包费外,其余均可以放开,实行盈亏自负,大中型企业在增长的利润中可以得到减征60%调节税的好处等。[19]因此,企业就会通过改善经营、提高经济效益的举措获取较多的经济利益。1983年,工业、交通、商业企业实行利改税共留利121亿元,与1982年相比增加了27亿元,增长28.2%,明显高于同年工业产值,税利总额中企业留利所占的比例,从15.7%提高至17.9%。[20]

然而,利改税实施的第一步还存在一些不完善的地方,主要表现在:首先,单一的税种使得税收的调节作用无法得到充分发挥;其次,由于税后利润的分配办法还存在复杂性,导致国家与企业的分配关系无法最终确定下来;再次,企业之间由于存在价格、自然资源、设备等客观因素,还是存在利益分配不均的现象。因此,为了合理地正当地处理国家同企业之间的分配关系,必须不失时机地进行利改税的第二步改革。

(二)第二步利改税的实行

我国在第一步的利改税改革中得到了许多关于解决国家同企业分配关系方面的经验,这对于我国进行的经济体制改革增强了信心,同时,我们也应该看到,利改税的第一步改革还是不够完善的,这种税利并存的办法是有缺陷的。为了加快完善利改税制度的步伐,更好地解决利改税第一步改革中存在的问题,1983年8月国务院副总理田纪云向党中央和国务院领导同志提出了《关于进一步完善利改税制度的一些初步设想》。在报告中,他对第一步利改税取得的初步成效及存在的问题进行了阐述,同时提到税制改革的必要性和紧迫性,必须加快税制改革的步伐,提出了设计第二步改革方案的设想。

1.第二步利改税改革的指导思想

实行利改税第二步改革的指导思想是:要进一步处理好国家同企业之间的分配关系,从根本上解决企业吃国家“大锅饭”的问题,还需要及时更新观念,寻找解决此问题的有效途径,不仅要实现国家财政收入的稳步增长,还要在经营管理和发展上保证企业享有一定的财力保障和自主权,政策的支持让企业能够拥有强大的动力,实现利润增长;作为经济杠杆,要充分发挥税收的调节作用,彰显出国家奖励和限制政策的优越性,化解不合理价格所导致的相关矛盾问题,以促进国民经济的调整和改革。通过利改税的第二步改革,还要进一步为财政管理体制的改革创造条件。

2.第二步利改税的基本模式

第二步利改税的基本模式是:国营企业中过去给国家的税款和利润,改为分别按产品税、增值税、营业税、盐税、资源税、城市维护建设税、土地使用税、房产税、车船使用税、所得税和调节税等11个税种按规定依法向国家交税。企业支配使用上交税后的剩余利润。具体归纳有以下几方面:

按性质将现行的工商税可以划分为产品税、增值税、营业税和盐税四种。然后,把产品税的税目进行细分,合理的调整相关税率与之相适,充分发挥税收的杠杆作用,调节生产和促进流通。

就部分采掘企业征收资源税而言,有利于调整自然资源及开发条件的差异所致的收入差异,增强企业的经济核算效率,合理有效地管理和利用国家资源。

恢复和开始征收四种地方税,主要包括房产税、土地使用税、车船使用税和城市维护建设税,为了提高对土地、房产的使用效率,采取正当的有效的措施解决城市维护建设的资金来源。

国营企业中对盈利的企业要征收所得税。针对国营大中型骨干企业按55%的比例税率;对于小型盈利企业,征收的标准是以新的八级超额累进税率为依据,有利于充分发挥企业灵活经营的特点,并与之相适应。

国营大中型企业需要对调节税进行征收。其中,减征利润增长的部分没有改变,但是更改了减征的幅度,由60%改为70%,其计算方法也有所改变,由环比改为定比。之所以有这样的变化是因为企业发展的需要,企业经营管理不断完善,进一步推动企业实现增产增收,以获取更多的利润。

对国营小型企业的划分标准要适当放宽,从而有利于小型企业向国家所有、集体经营、依法纳税、自负盈亏的管理体制发展。

3.第二步利改税的情况

实行利改税第二步改革的准备工作,是从1983年8月开始进行的。财政部在几个月的时间内,与各地区、各部门密切配合,普查了全国各类企业在1983年的相关财务、税收数据,经过严密的设计和测算,最终整理出20个方案,并为此进行多次探究和验证,对部分地区、主管部门和企业提出的意见和建议反复研究。通过向国务院和中央财经领导小组进行多次汇报,国务院领导同志也给出重要指示。1984年4月21日,国务院经研究讨论确定利改税第二步改革的方案。从6月22日到7月7日,在北京召开了全国第二步利改税工作会议,决定扎实细致地做好在全国推行利改税第二步改革的准备工作,以便保证10月1日正式实行。第二步利改税设置的产品税、增值税、营业税、资源税,均是于1984年10月1日起开征的;新核定的调节税税率、小型企业划分标准、新的八级超额累进所得税税率,从1985年1月1日起执行。

第二步利改税实施范围,与第一步改革相比已经有了一些调整与完善。将原来一直实行第一步利改税整改为第二步利改税的企业除外,尚未实行第一步利改税的军工、邮电、民航、外贸、农牧和劳动企业,都要按照有关规定,缴纳第二步改革设置的税种,即:产品税、增值税、资源税、营业税,但税后利润的上交办法和职工的福利基金、奖金的列支仍按原定办法执行。另外,对于没有实行第一步改革的粮食企业,在第二步改革中,粮食商业(包括平价业务和议价业务),暂不实行利改税;对城市粮店进行独立核算,各地自主选择,个别有条件的可以首选,以实行合理批零差价为基础,以此为利改税试点,进行改革,按照小型企业的办法进行八级超额累进所得税的征收。

从1985年国营工业企业全年执行第二步利改税实施方案看,国家与企业的分配关系,比第一步有了较大改善。初步统计,1985年国营工业企业上交的税款和实现的利润总和比1984年增长了13.2%,在当年实现的利润扣除了归还贷款等因素后计税所得额中,企业留用部分为41.6%,上交国家的部分为58.4%.企业留用的利润比1984年增长了29.7%;人均留利比上年增长了26.5%。[21]这些数字充分说明,由于利改税的第二步改革,促使国家与企业之间的分配关系得到进一步的改善。企业的自主财力有了较大的提高,自我改造、自我发展的活力有所增强;企业基本上是按照固定或统一的税率向国家上交税款。税制的逐步规范化,把国家和企业的分配关系纳入了新的轨道,而国家和企业利益的合理分配又进一步调动了企业改善经营管理、增产增收的积极性。我们可以说,利改税的第二步改革,无论在广度上、深度上,都比第一步改革大大前进了一步,取得了较好的效果。