一带一路沿线区域天然气管道在建情况分析

2019-01-07刘广仁杨晓鹏

李 鑫,刘广仁,杨晓鹏,赵 坤

中国石油管道局工程有限公司国际事业部,河北廊坊 065000

进入21世纪后,《巴黎协定》的签署标志着低碳经济发展在全球范围内已达成共识。天然气作为低碳清洁化石能源,在当今能源领域正在展现出强大的生命力,发展天然气业务被Shell、Total、Exxon-Mobil、BP等国际著名石油公司提到首要战略位置,油气公司普遍开始向气油公司转型[1]。GlobalData预计2018-2025年,仅常规天然气项目的投资将达到3 632亿美元。

从供给侧讲,据美国油气杂志统计,截至2017年全球天然气探明剩余可采储量为196.8万亿m3,储采比为53,主要集中在西非-北非-波斯湾-中亚及里海-西伯利亚油气带,剩余储量占全球80%;近期非洲东海岸坦桑尼亚和莫桑比克两国的陆地和海上新发现天然气资源量达9万亿m3,因此一带一路区域国家的天然气市场相当广阔。另外,以美国、阿根廷为代表的美洲国家凭借着页岩气开采,已经成为当前世界天然气市场重要供给区。

从需求端讲,天然气消费的规模扩大以及占比提升将对当前天然气发展格局提出新要求。据IEA预测,至2030年全球天然气需求量将达到45000亿m3,年均增长率1.73%。特别是中国和印度在未来10年天然气的需求预计年增速达4.6%和4.5%。未来消费区域仍集中在北美洲、欧洲、亚太三个主要地区。消费领域方面主要在发电、民用、交通以及化工领域存在较大增长空间,特别是天然气发电正在快速取代煤电,美国、日本、德国等发达国家也在积极推进“以气代核”。

1 当前全球天然气管道建设总体情况

天然气资源分布不均衡是贸易产生的现实基础。2017年,全球天然气进出口贸易量为11 500亿m3,其中管道气贸易量为7 550亿m3,LNG贸易量为3 900亿m3。不断增长的贸易量是相关基础设施建设加速的重要诱因。当前,天然气最主要的运输方式仍然是管道,在天然气贸易量中大约60%是以管输方式实现的,在内陆更是达到95%以上。与LNG相比,管道输送方式投资和操作难度都相对较低,同时具有安全、稳定的特点。

当前全球天然气管道规划建设主要集中在美洲大陆、亚欧大陆以及非洲沿海国家。其中北美地区新建管道主要解决该地区页岩油气出口的瓶颈问题,管道走向基本从内陆气田输向沿海LNG设施或者跨境建设。亚欧大陆和非洲是一带一路陆上与海上丝绸之路沿线的主要区域(见图1),天然气供需两旺。基于油气资源国保障市场安全、油气消费国保障供应安全的互补诉求,一带一路沿线区域国家对于本国和跨国天然气管道有着强烈的建设诉求。

图1 一带一路区域

2 亚欧大陆天然气管道在建及规划情况分析

亚欧大陆是一带一路最主要的地区,天然气资源主要集中在沿线28个国家,累计剩余探明储量高达155万亿m3,占全球78%[2]。中东、里海及俄罗斯等天然气资源区与欧洲、中国和印度等消费大国同属同一大陆板块,供需两端对管道运输需求特别迫切。从经济层面讲,亚欧大陆的天然气资源互联互通十分必要,跨国天然气管网建设势在必行。

2.1 中亚里海地区

中亚及里海地区天然气资源丰富,据BP世界能源统计,土库曼斯坦天然气资源达17.5万亿m3,约占世界总量10%,其天然气出口全部依赖外输管道。阿塞拜疆资源量达3.55万亿m3,拥有世界著名的沙赫德尼兹气田。这些新兴天然气生产大国对外能源政策日益活跃和多元化,寻求能源出口独立,同时受到美国积极支持,不断谋划建设绕开俄罗斯向欧洲输送油气的管道系统。2006年正式投产的巴库-第比利斯-杰伊汉石油管道(5 000万t/a)就是在美国牵头和直接投资下,第一次打破了俄罗斯对里海能源外运欧洲的垄断地位。在天然气领域,美国同样推进遏制俄罗斯的战略,支持土库曼斯坦修建跨里海至阿塞拜疆巴库管道,并向西连接欧洲的南方天然气管廊,与欧盟共同打造欧洲能源供应市场多元化新格局。

中亚-中国天然气管道系统已全线运营,A线、B线、C线年输量可达550亿m3。D线目前正在建设,计划于2022年通气,年输量300亿m3,届时总计有850亿m3输量维系中亚天然气管道东输(见图2)。土库曼斯坦等中亚国家作为中国当前最大的天然气进口地,对我国的能源安全举足轻重。

图2 中国-中亚天然气管道系统

土库曼斯坦实施大国平衡策略和能源出口多元化战略,2017年在本国境内破土动工土库曼-阿富汗-巴基斯坦-印度(TAPI)天然气管道(见图3),2018年乌兹别克斯坦和巴基斯坦表示参与该管道建设。该项目计划投资79亿美元,管道总长1 814 km,输气量330亿m3,但鉴于各方利益,建设进度不十分乐观。该管道项目最早规划于上世纪90年代,地缘政治色彩浓厚,蕴含着美国欲打破俄罗斯能源垄断地位的地缘政治考量,和分化中亚国家气源、向东牵制中国的战略意图。

图3 TAPI管道分布

2.2 俄罗斯

俄罗斯横跨亚欧大陆,在世界能源格局中具有举足轻重的地位,在本国能源战略环境恶化的形势下,正在加快调整,努力提高竞争力与国际地位。当前俄天然气产量世界第一、储量世界第二,天然气管道出口由俄罗斯天然气工业股份公司垄断。目前俄罗斯不断加强对欧洲的天然气输出主导地位(见图4),同时施行能源出口东移战略[3]。

图4 俄罗斯对欧洲的天然气管道输送格局

2006年之前,约80%俄罗斯天然气过境乌克兰输向欧洲,俄乌断气风波后,两国矛盾日益激化,2018年Gazprom宣布终止向乌克兰供应天然气的合同。俄罗斯向欧洲的天然气输送管道正在避开中路乌克兰,当前可谓是南北两路双管齐下。

在北部继北溪管道后,俄德两国主导的北溪-2天然气管道(550亿m3,投资95亿欧元) 尽管遭到美国对欧洲的LNG出口计划阻挠,加之乌克兰、波兰等国家的强烈反对,但由于俄罗斯天然气的经济性,依然促使本项目(见图5)持续推进。目前在德国已开工建设,瑞典、芬兰等国家的许可相继释放。该管道将进一步维持俄罗斯在欧洲的天然气垄断地位。至于将来,俄对欧能源战略更显雄心,表示不排除建设新的天然气管道运输项目北溪-3[4]。从美俄欧能源战略上分析,未来俄美在欧洲能源市场上将保持竞争态势,欧洲加大进口俄罗斯管道气,势必影响未来美国对欧洲出口LNG,这明显有悖于特朗普政府的能源出口计划。

图5 北溪-2天然气管道

在俄罗斯南部,曾经规划的南溪管道遭美国阻挠而流产,土耳其溪管道(见图6)取而代之。该项目一线工程为通过黑海海底向土耳其供气管道,2018年5月已全部完成。二线工程则用于经土耳其中转向欧洲南部保加利亚、塞尔维亚、希腊和意大利等国家供气,计划在2019年投入使用。两线工程海底管道总长1 161 km。向土耳其和欧洲年输量300亿m3天然气,对巩固俄罗斯对欧洲东南部市场具有重大意义。

图6 土耳其溪天然气管道

俄罗斯计划在2~3年内将利用陆续建好的蓝溪、土耳其溪以及北溪-2输气管道,扩大向欧洲供气,原经乌克兰境内管道的输气量将缩减4/5。

在亚太地区,俄罗斯执行能源出口东移战略,西伯利亚力量管道(Russia-East Line)是俄罗斯输入中国的大口径(1 420 mm)天然气管道,俄罗斯境内长度2 140 km,最大年输量610亿m3,截至2018年该管道的90%已经建成,计划于2019年末启动供气,向中国年输量380亿m3,以满足中国对天然气的迅猛增量需求。同时中俄西线阿尔泰天然气管道也在规划中(见图7)。

图7 中俄天然气管道

2.3 欧洲地区

欧洲天然气消费约一半要靠进口,欧洲天然气管网外接系统连通俄罗斯、北非、中亚及里海资源,呈现跨国和跨区域格局。俄乌断气危机对欧洲的能源供应安全警示不小,欧盟出于战略考虑,寻求能源保障多样化,扩大天然气进口源,同时欧盟成员国内部旨在加强天然气市场的跨国整合及监督,力争形成统一的内部能源市场。欧盟《能源2020》计划提出了未来10年内欧盟的五大优先能源政策,其中在能源基础设施建设领域,将投资1万亿欧元以满足欧盟能源需求,特别是天然气相关设施如天然气管道、地下储气库、LNG等建设。

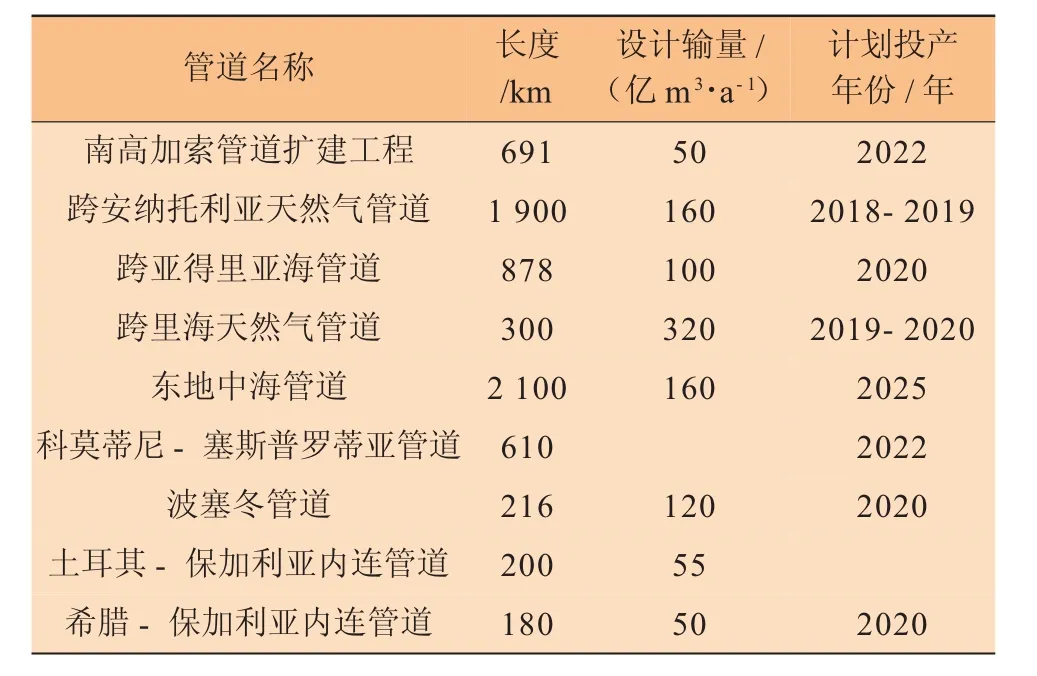

欧洲南部天然气走廊(SGC)项目为从阿塞拜疆向欧洲输送天然气,管道总长约4 000 km,涉及到政府、银团、油公司众多参与方,总投资约450亿美元(见表1、图8)。南高加索天然气管道扩建项目于2018年已输出第一批天然气,标志着由跨里海-黑海地区向南欧方向的SGC项目正式开启。南方天然气走廊与“土耳其流”的相互博弈,使俄罗斯在欧洲能源布局中面临一定的挑战。

表1 欧洲南部天然气走廊各段管道情况

图8 欧洲南部天然气走廊系列管道

土耳其是重要的跨国天然气管道过境国,战略意义重大。跨安纳托利亚天然气管道(TANAP)2018年已完成一期投产,从阿塞拜疆沙赫德尼兹气田-土耳其西部边界,全长1 850 km,投资79亿美元,年输量160亿m3,其中60亿m3天然气交付土耳其,100亿m3天然气供应欧洲。2020年跨亚得里亚海管道(TAP)连接TANAP,继续向西扩展,向东南欧保加利亚、希腊、塞尔维亚等国输气,TAP计划耗资19.8亿美元,全长800 km,目前部分工作已经启动,其中双向输气的支线保加利亚-希腊天然气管道,将于2018年完成招标工作。另外一段全长62 km的保加利亚-塞尔维亚双向反输天然气管道的资金已落实到位。TAP系列管道项目将大大改善欧洲东南区域的天然气供应保障。

BRUA天然气管道(见图8)建设协议由保加利亚、罗马尼亚、匈牙利和奥地利四方签署,项目许可已发放,将输送来自黑海的天然气,该项目是欧盟摆脱对俄罗斯天然气依赖的重要组成部分。向北部由斯洛伐克通往波兰的天然气管道全长165 km,两国天然气公司已签署协议,计划2021年底项目完工,有助于加强中东欧天然气市场的一体化与地区能源安全形势。

东地中海天然气管道建设也是欧洲多元化的一部分,由意大利、塞浦路斯、希腊和以色列四国在2017年签署建设,该海洋管道将连接以色列的利维坦(Leviathan)气田和塞浦路斯的阿芙罗狄蒂(Aphrodt)气田,管道线路将穿过希腊大陆、克里特岛和意大利的相关水域,建成后将成为世界上最长的海底天然气管道[5]。

欧亚大陆是俄罗斯与西方地缘政治和能源争夺的中心地区(见图9)。以中亚-里海为中心,在东、南、西、北均有天然气管道规划,每一条大型跨国天然气管道的建设看似独立,实则关联重重,背后均有欧、俄、美、印、中等大国的能源博弈。中亚里海国家最大限度地谋求主动权,秉持谨慎的“等距离”外交平衡政策。美俄在本地区的能源博弈是全球战略对抗的重要部分,俄欧天然气合作与博弈继续书写着欧洲能源的未来,中印有相似的能源消费结构和对外能源战略,双方在国际能源市场上的竞争态势将日趋激烈。

2.4 中东地区

中东地区尽管天然气资源丰富,但发展较晚。伊朗、卡塔尔天然气储量位居世界前列,存在广阔发展空间。伊朗天然气出口诉求迫在眉睫,正在规划6条跨国管道向欧洲、印度、巴基斯坦、叙利亚出口天然气,合计出口能力约1 200亿m3,但近期受美国重新制裁影响,管道项目又显得扑朔迷离[6]。当前启动的伊朗-阿曼海底天然气管道,设计输量为100亿m3,已于2018年启动招标工作。卡塔尔天然气出口更多的是依赖LNG,目前仅一条海底管道向阿联酋和阿曼出口天然气,输气能力为206亿m3。

图9 中亚及里海地区天然气管道走向

“剪不断,理还乱”是中东油气资源的一大特征。受内部民族冲突、宗教信仰、恐怖主义威胁,特别是美俄等大国之间的地缘政治博弈等诸多因素影响,加之新经济环境下投资受限,局势复杂性使区内大型跨国天然气管道贸易前景不明朗。

3 非洲大陆天然气管道规划建设分析

非洲沿海地区天然气资源丰富,如阿尔及利亚、埃及、利比亚、尼日利亚、莫桑比克、坦桑尼亚等国家均有大量天然气资源储藏,但是非洲国家经济过于落后,域内天然气需求相对较少,一般用于外输。当前非洲大陆的油气管道主要集中在东、西、南、北四个方向的沿海区域,撒哈拉以南非洲地区天然气长输管道发展较慢,内陆国家更是没有大型管道建设的需求。

东部非洲是近年国际天然气勘探的热点地区,在坦桑尼亚和莫桑比克印度洋海岸天然气资源不断被发现,同时东部非洲经济发展迅速,供需两端必催生天然气管道及设施大规模的建设。坦桑尼亚投产的MnaziBay-Dar es Salaam天然气管道全长542 km,年输量8.3亿m3,是近年来撒哈拉以南非洲投产的最大天然气管道项目,由中国石油内部联合体完成,被誉为“新时期能源坦赞铁路”。莫桑比克以东的鲁伍玛盆地海量天然气发现,已吸引包括中石油在内的国际各大油企公司广泛参与,莫桑比克、南非两国正在规划非洲复兴管道,总计2 600 km,输气量300亿m3,供给南非消费端,目前由中油工程旗下管道局牵头开展项目可研工作。由中国保利协鑫集团投资的埃塞俄比亚-吉布提天然气管道计划于2018年底开工建设,该项目起于埃塞俄比亚Calub气田,止于吉布提境内管道末站,其中埃塞境内长度为663.26 km,吉布提境内86.14 km,远期规划年输气量达180亿m3。

西非地区的尼日利亚是当前非洲油气资源开发最为活跃的国家之一。尼日利亚与摩洛哥牵头谋划西非天然气管道项目,水陆管道总长为5 660 km,沿着西部非洲海岸线建设,满足沿途西非各国的能源需求,通过摩洛哥北部与欧洲大陆相连,实现尼日利亚天然气最终出口,工期预计长达25年,目前正在对工程造价进行评估并开启融资流程[7]。同时尼日利亚国内已确定多条天然气管道建设,其中AKK天然气管道工程是尼日利亚近期油气设施建设的重点工程,建成后将成为连接尼日利亚南部气源地与北部用气单位的唯一大动脉。中石油管道局与当地公司合作,已锁定尼日利亚AKK天然气管道工程Kaduna-Kano段(LOT3)EPC合同。

非洲地区投资国普遍存在财政困难、资金匮乏问题,大型天然气管道建设必须依靠国际资本,所以项目多属于投(融)资-建设-运营一体化型,且启动不确定性较大。非洲是我国油气企业践行一带一路战略的重要示范区,中国企业正在发挥政策、资本、产能、技术等方面优势,全力支持非洲天然气长输管道的未来建设。

4 结论及建议

清洁低碳发展、非常规气田开发、新兴市场崛起等多种因素正在使天然气时代全面到来,世界范围内的天然气管道建设将步入快速发展期。基于全球油气管网跨区、跨国的典型发展特征,一带一路所涵盖区域天然气管道建设也呈现如下特点:

一是跨国、跨区域管道建设已成为保障能源战略安全的必要手段,天然气管道建设空间十分广阔。未来20年内,天然气管道建设市场将持续活跃,2018年全球规划的天然气管道占规划管道总长度的73%,远远超过其他流体管道建设的速度。二是管道建设投资大,需要国际资本市场密切配合,投融资模式将是世界大型天然气管道项目运作的主要趋势。三是项目启动涉及面广,需要政府、金融机构、油公司以及工程企业等多方共同参与,联合开发。四是跨国天然气管道不再只是单纯的能源输送通道,建设规划决策除受世界和区域经济发展、资源消费情况影响外,地缘政治与大国博弈更是影响项目的决定性因素。

从国家战略上讲,跨国油气管道规划建设从某种程度上反映着国与国之间的能源战略利益,也是推动国际地缘政治形势演变的重要因素,认清当前国际上天然气管道建设的形势对我国的能源战略安全至关重要。从企业层面看,我国的油气储运工程企业已经加入到一带一路区域的天然气管道建设大潮,中亚、中缅、中俄天然气管道已相继建成投产,在非洲、中东以及东南亚地区也形成了稳固的市场,但是在欧美等高端地区仍是空白,提升空间巨大。因而,我国的油气储运工程企业非常有必要全面了解世界天然气管道建设情况,把握行业大趋势,利用一带一路平台逐渐向亚欧大陆纵深方向推进,特别是中东欧地区面临较大的市场机遇。同时也要转变发展思路,不断调整自身定位,寻求打开国际高端地区市场的机会,让企业朝着真正意义上的国际化方向坚实迈进,从而为我国管道行业的产能输出、资本输出寻找最优途径。