企业做何种增值税纳税人的抉择依据

2019-01-04

在特朗普政府实施加息、缩表、减税、降负、降成本等刺激国内经济政策,又挑起中美贸易争端的国际大背景下,2018年3月28日国务院常务会议确定从本年5月1日起将制造业等行业增值税税率由17%降低至16%,同时将增值税一般纳税人的年销售额标准由5 0万元和80万元上调至500万元。这是政府采取的必要的针锋相对的应变措施,有利于促进和支持国内实体经济的发展以及藏富于民.。但是,如影随形而来的是有数以万计的年营业额在50万元和80万元至500万元之间的已注册办理登记的增值税一般纳税人面临着是一如既往地继续做一般纳税人,还是退回到做增值税小规模纳税人的抉择。为使这些已作为一般纳税人的企业充分享受党和政府释放的改革开放的红利,既减轻自己交税的负担,又能大刀阔斧地开展自身的经营业务,特对公司是做增值税一般纳税人还是小规模纳税人的选择依据进行分析,以此能对举棋不定的公司抉择有所裨益。

公司是做增值税一般纳税人还是小规模纳税人需考虑以下三点。

1 税负高低

众所周知,在征纳税方面自始至终存在着国家和纳税人之间此多彼少的矛盾:收入确定的情况下,企业交税多而利润就少,交税少而效益就高。因此,税负是最大的必须考虑的重要因素。怎样才能选择使自己税负轻的纳税人身份,请看下面的两张图表:

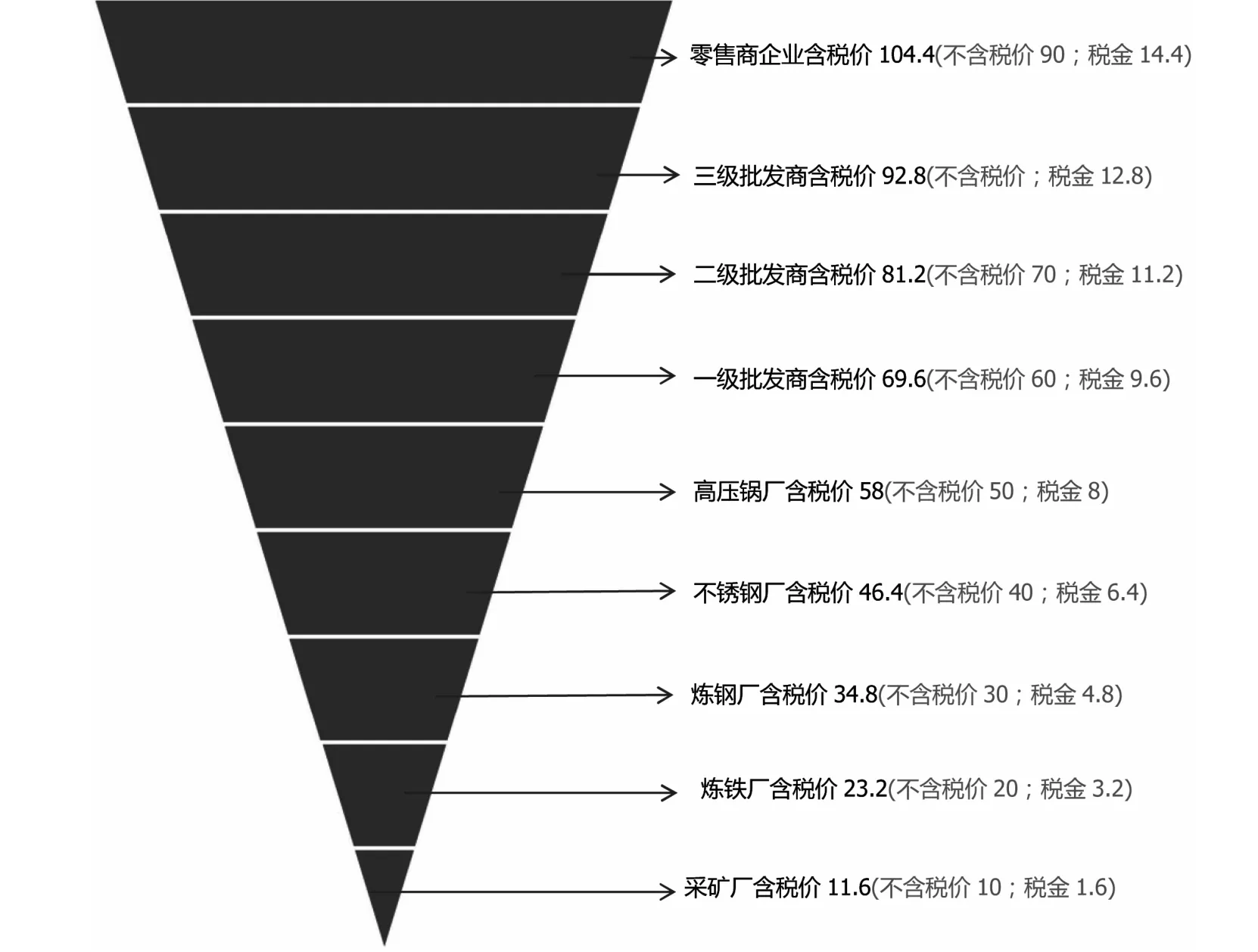

图表一 高压饭锅的生产经营全过程增值税图形。

图表一是一个消费品即高压饭锅从初级原料加工开始一直到销售给消费者的生产经营全过程中增值税的销售收入、销项税金、进项税金的数据资料。其中,增值税率使用的是16%。

从图表一可以看出,1)高压饭锅是一个多生产经营环节共同努力成就的产物。大家知道,社会生产分工越细,劳动生产力越高,因此,社会分工是社会进步的重要标准。图表一事实上印证了现代社会的任何消费品都是多行业、多环节生产的产品。2)高压饭锅从初级生产经营环节即开采铁矿石到产品生产出来后再销售给消费者共有九个环节,产品的无税价累计90元,累计增值税共14.4元,价税累计合计为104.4元;3)高压饭锅九道经营环节中每后道经营环节都是在前道经营环节完成的基础上进行的,因此,前道经营环节的销项税金就是后道的经营环节进项税金,本道环节的销项税金与进项税金之差即是本生产经营环节的增值税应交税金;4)本道经营环节垫付的进项税金实际上是除本道经营环节外的、以上诸经营环节已缴纳的累计增值税,如果哪个环节不能够按16%的增值税税率取得足够的进项税金以备抵扣,那么,就意味着帮别人补交其未交的增值税部分。

从图表二 可以看出:1)高压饭锅生产经营的九个环节纳税资料显示增值额相同,而销售额千差万别,但缴纳增值税税额相同;2)位于前边的生产经营环节产品或劳务的增值率高,导致缴纳的增值税就多,不言而喻税负就重;而处于后边的经营环节增值率低、纳税少、税负轻;3)工业生产经营环节的增长率普遍高于商品流通环节,因此,生产制造环节税负重,而商品流通环节税负轻;4)如果各环节税负与小规模纳税人的3%税负比较,高压饭锅厂的税负3.2%高于小规模纳税人,而紧靠的位处下游的一级批发商税负为2.67%,又低于小规模纳税人的税负。通过计算得出能与小规模纳税人税负3%持平的产品或劳务的增值率为3%除以16%等于18.75%;5)毋庸置疑,完全可以用增长率为18.75%来判断企业是做哪种增值税纳税人。如果一般纳税人的增值率为18.75%,则缴纳的增值税实际税负为3%,与小规模纳税人税负持平;如果增值率大于1 8.75%,则缴纳的增值税实际税负高于小规模纳税人。实际应用中的增值率十分容易取得,它等于待决策公司过去一段时间(可以是1、2、3、4...等年)的销售额之和减去购货金额之和的差再除以销售额之和所得的商。

图表二 高压饭锅生产经营增值税相关指标表 单位:元

显而易见,如果你生产的产品属于生产经营链条上靠前环节的产品则应尽可能选择做小规模纳税人;如果你的主营业务是以生产型为主的工厂或公司则应尽量选择做小规模纳税人;如果你的主营业务是商品销售业务为主的公司则应尽量选择做一般规模纳税人;如果用增值率作为选择依据,则你的增值率大于18.75%要选择小规模纳税人,这时税负低;如果你的增值率小于或等于18.75%则要选择做一般纳税人,此时税负才低。

2 法律规范

遵纪守法是企业生存和发展的基本前提。选择增值税纳税人身份时要关注以下两类税收法律规定以规避政策风险:1)操作规范。如《国家税务总局关于增值税一般纳税人登记管理办法》(国家税务总局令第43号)规定:“第二条增值税纳税人,年应税销售额超过财政部、国家税务总局规定的小规模纳税人标准的,除本办法第四条规定外,应当向主管税务机关办理一般纳税人登记;再如财政部和国家税务总局(财税[2018]33号)文《关于统一增值税小规模纳税人标准的通知》第一条 ”按照《中华人民共和国增值税暂行条例实施细则》第二十八条规定“已登记为增值税一般纳税人的单位和个人,在2018年12月31日前,可转登记为小规模纳税人,其未抵扣的进项税额作转出处理;”再如国家税务总局《关于统一小规模纳税人标准等若干增值税问题的公告》(国家税务总局公告2018年第18期)“八…….转登记纳税人按规定再次登记为一般纳税人后,不得再转登记为小规模纳税人。”2)惩戒规范。如增值税暂行条例第二十四条规定,”有下列情形之一者,应按销售额依照增值税税率计算应纳税额,不得抵扣进项税额,也不得使用增值税专用发票。(一)一般纳税人会计核算不健全,或者不能准确提供税务资料的;(二)除本细则第二十九条规定外,纳税人销售额超过小规模纳税人标准,未申请办理一般纳税人认定手续的;“再如国务院《中华人民共和国税收征收管理实施细则》(2016.2.6[国务院令第666号]“第五十六条规定, 纳税人与其关联企业未按照独立企业之间的业务往来支付价款、费用的,税务机关自该业务往来发生的纳税年度起3年内进行调整;有特殊情况的,可以自该业往来发生的纳税年度起10年内进行调整。同细则第九十条规定:“纳税人未按规定办理税务登记证件验证或换证手续的,由税务机关责令期限改正,可以处2000元以下的罚款,情节严重的,处2000元以上的罚款。”再如刑法第二百零一条规定:“纳税人采取欺骗、隐瞒手段进行虚假纳税申报或者不申报,逃避缴纳税款数额较大并且占应纳税额百分之十以上的,处三年以下有期徒刑或者拘役,并处罚金;数额巨大并且占应纳税额百分之三十以上的,处三年以上七年以下有期徒刑,并处罚金。”

3 经营环境

做何种纳税人形成的经营环境炯然不同。1)信誉度不同。一般纳税人较之小规模纳税人给人以规模大、财力雄厚、管理正规、可靠性强、合作顺畅的良好印象,在公司筹资、投资、人员招聘、开发市场方面要比小规模纳税人具有天壤之别的优势。2)出票方便程度不同。一般纳税人可以在销售时出具增值税专用发票和商品销售的普通发票,且可同时对一般纳税人、小规模纳税人以及自然人销售产品及劳务。而小规模纳税人最多能出具普通发票,虽然对一般纳税人可以委托税务机关代开增值税专用发票,但这种来自不易代开的发票只能按3%的税率开进项税票,从而形成开票方面的局限性会导致与一般纳人业务往来时须承受降低产品价格或难成交的风险,最终导致优质客户流失。3)形成的开拓市场能力不同。由于一般纳税人较小规模纳税人信誉优、出票便利,在开发市场领域方面也有无可比拟的天然优势。一般纳税人可以向原有的、有需求的一般纳税人、小规模纳税人和自然人去销售产品,而小规模纳税人只能在小规模纳税人和自然人中去寻找客户。特别是原来已经登记的一般纳税人而在一般纳税人销售额标准提高后又转为小规模纳税人的纳税人,不但原来的一般纳税人会流失,可能小规模纳税人也会流失,要开发新客户可能难于上青天。4)前景不同。做一般纳税人有着天高任鸟飞 、海阔任鱼跃的无限发展前景。可以开发国内外市场,可以进行产业纵向并购重组、横向并购重组、混合并购重组以及可以做各种各样的并购重组,还可以进行股份制改造后上市,这些能做大做强的前景对小规模纳税人只能望尘末及、望洋兴叹。

最后,要关注使用以上依据来抉择做一般纳税人和小规模纳税人的运用范围。就目前情况下,首先适用于年销售额在50万元以上或80万元以上至在500万元以下已经作为一般纳税人而有权申报做为小规模纳税人的公司;其次适用于拟新办的有可能接近达到一般纳税人条件的公司;再次,可适用于年销售额在500万元至2000万元之间的公司,而这些公司也可以通过重组和分拆多个公司构成既有利于经营、又有利于降税的多个一般纳税人和小规模纳税人公司的组合。比如,单步骤多产品生产型公司,可以拆分为多个并列的小规模纳税人公司;纵向生产的多步骤产品企业,可以将前面的生产环节作为小规模纳税人,后边的生产环节合为并列的一般纳税人和小规模纳税人;而从事商品流通的公司,不管是批发还是零售,由于增值税率一般低于18.75%,所以尽可能的通过合并众多的小规模纳税人来做一般纳税人,以争取税负低、发展空间大、经营环境好的多赢效果。

总而言之,做增值税一般纳税人还是小规模纳税人不单是税收筹划问题,而属于一个公司顶层设计的大课题,牵一发而动全面,需要公司实际控制人、大股东、或决策者从税收负担、选择后导致的经营环境等多方面思考,在法律允许的前提下作出既有利于公司又有利于社会的决定。