经济周期与投资时钟(下)

2019-01-03卧龙

卧龙,接触股市20余年。1995年开始给《股市动态分析》投稿,1996年入职深圳新兰德,1998年转职大鹏证券,2000年初因生性喜爱自由转做个人投资者至今。

上篇文章将中国PMI与上证指数对照,一眼看出PMI低谷与上证指数低谷基本一致。然而,作为投资者,应当明白,股市是经济的晴雨表。股市走势通常领先经济3至6个月,因此,不能以PMI等经济指标来分析股市——如此做法只能成为后知后觉者。相反。应当以股市走势来判断经济走向。

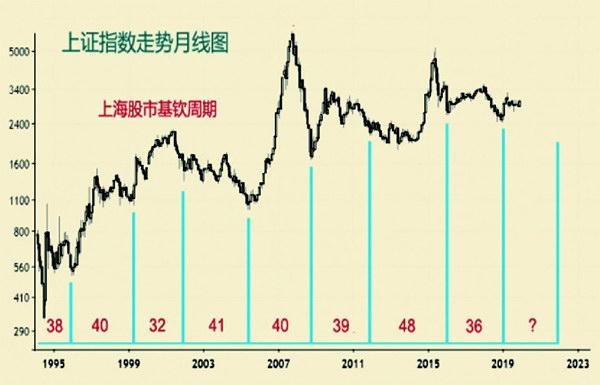

可以将上证指数一些重要低点作出与基钦周期长度相仿之底部周期:自1992年11月开始,至1996年1月,相隔38个月;1996年1月至1999年5月,相隔40个月;1999年5月至2002年1月,相隔32个月;2002年1月至2005年6月,相隔41个月;2005年6月至2008年10月,相隔40个月;2008年10月至2012年1月,相隔39个月;2012年1月至2016年1月,相隔48个月;2016年1月至2009年1月,相隔36个月。8个周期平均时间为39个月,大致与基钦周期长度对等。

2015年11月7日拙作《中国股市40个月周期或已见底》中,笔者做出类似分析。在文章中,笔者认为2015年9月低点(蓝筹股低点出现在8月底)已结束2012年初以来之平均40个月底部周期,因长度已达44个月,但最终是要跌至2016年1月,长度为48个月。

然则,自2019年1月展开之平均40个月周期走势,最短32个月,即2021年9月为新周期最快底部。最长48个月。2023年1月为新周期最晚见底时间。

一个经济周期,分成不同阶段。美林证券(现在美银美林前身)则依据不同阶段资产价格表现提出投资时钟理论(美林证券于2004年提出The Investment Clock)。笔者在2013年1月19日撰文《投资时钟响炒股快进场》中,介绍过该理论。通常,经济周期分为四个阶段:复苏、繁荣、滞涨及衰退。每个阶段,不同金融资产表现不一,若能区分经济运行于何阶段,便可以投资于不同金融券资产,以期获取较高收益。美林证券投资时钟研究了1973年4月至2004年7月不同金融资产走势,得出结论是投资时钟确实有效:衰退阶段(投资时钟6点钟至9点钟)债券表现较好,股票次之,商品最差;复苏阶段(投资时钟9点钟至12点钟)股票表现较好,债券次之,商品表现最差;繁荣(过热)阶段(投资时钟12点钟至3点钟)商品表现较好,股票次之,现金最差;滞涨阶段(投资时钟3点钟至6点钟)仍然是商品表现较好,股票则大跌。

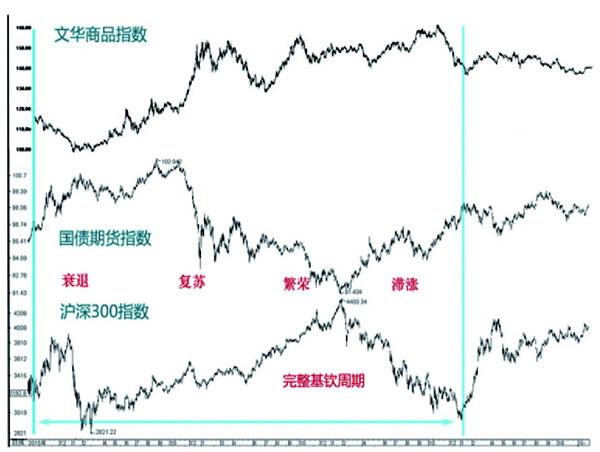

美林证券投资时钟内对比资产分别是美林债券指数、标普500指数、高盛商品指数及13周美国国债。笔者选取2015年9月至2019年1月此经济周期内国债期货指数、滬深300指数及文华商品指数作对照(现金就不必选了,空仓即可)。

如图,2015年9月至2016年2、3月间,国债期货指数反复上升,股票先冲高后暴跌,而文华商品指数则是持续下跌走势。表现:债券>股票>商品,完全符合投资时钟指示。2016年第二季开始,至2017年第二季,经济复苏阶段,沪深300指数震荡上行,国债期货指数则冲高后大跌,文化商品指数则是大幅上升后回落。表现:商品>股票>债券。此等情形与美林证券研究结果不一。笔者认为,主要是2016年开始中国搞供给侧改革,对商品价格走势有利,特别是商品价格经过2011年至2015年底暴跌,其后产生巨大之反弹要求。2017年第二季至2018年第一季,可以看作繁荣阶段。国债期货指数继续下跌,沪深300指数则持续上升,文华商品指数震荡上升。表现:股票>商品>债券。情形与美林证券研究所得亦有区别,但大方向相同——市场风险偏好显著上升。2018年第一季至2019年初为滞涨期,国债期货指数上升,沪深300指数暴跌,文华商品指数一度上升后持续下跌。表现:债券>商品>股票。此阶段本应是债券小幅下跌、股票大跌及商品大升,但商品价格经过几年反弹,去年终于力不从心出现显著回落,包括黄金、原油价格均是如此。

上述分析表明,投资时钟视为大致性策略更为实际,不能作为圣经照单执行。2019年之后,股票急升,债券回落,商品价格疲弱,似乎与复苏阶段各类金融产品价格表现吻合,但2019年应当是衰退期,抑或以PMI作为经济周期划分不合适?值得再研究。但作为股市投资者,应当坚持以股市低点作为分析依据而非相反。

2019年即将落下帷幕。2020年将开始新世纪二十年代。回顾1920年代。被称为Roaring Twenties。未来10年,是否会历史重演?新年第一期文章为各位剖析。