基金持有人结构、基金投资行为与股票的波动性效应研究

2018-12-27岳梅梅杨朝军

岳梅梅 杨朝军

(上海交通大学 安泰经济与管理学院,上海 200030)

截至2017年7月,我国证券市场共有基金管理公司128家,基金产品4571只,管理规模达10.11万亿,证券投资基金已经成为证券市场上举足轻重的投资者之一。与此同时,我国开放式基金的持有人结构正在发生变化,机构投资者持有的基金份额从2008年的8.2%提高至2016年的36.5%,开放式基金持有人结构“散户化”的态势有所改善,这种改变是否会对证券投资基金的投资行为产生影响?一直以来,监管部门和学术界对以证券投资基金为代表的机构投资者是否起到稳定市场的作用存在质疑(祁斌;蔡庆丰、宋友勇),而基金投资行为非理性的背后是否受到持有人结构的影响?持有人结构不同的证券投资基金在发挥稳定市场这一功能上是否存在差异呢?针对以上问题,本文主要从基金的持有人结构出发,分析基金持有人对基金经理投资行为的影响路径,探求基金投资行为“异质性”背后的持有人结构因素。本文以持有人结构为标准,对证券投资基金进行分类,使用A股市场微观数据研究持有人结构不同的证券投资基金对股票波动性的影响,最后对基金未来的发展和市场稳定功能的发挥提出了建议。

1 研究假设与研究框架

个人持有人由于缺乏信息,大多依靠基金的过往业绩和规模等因素做出投资决策,为了吸引这类投资者,基金经理会在期末等评比期人为拉高基金净值,给市场造成波动。再者,个人持有者持有基金的期限大多小于1年,其追求短期收益,申赎频繁,表现出“基金投资股票化”特征,给基金流量带来波动。为了不损失当期收益,基金经理会调整资产组合以对基金流量做出反应,这也会给市场带来波动。综上,本文的第一个假设是:

假设一:个人持有人持有基金会增加股票波动。

机构持有人作为专业投资者,具有信息优势,投资行为更加理性。机构持有人在关注基金收益的同时也十分注重风险,在市场上涨时不盲目跟风,在市场下跌时仍有申购行为,对基金管理者的考察期限相对较长,有助于稳定市场情绪和基金现金流,因此本文的第二个假设是:

假设二:机构持有人持有基金会降低股票波动。

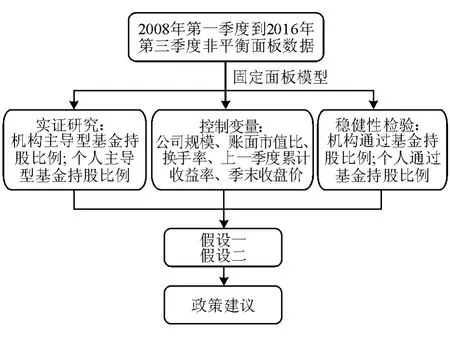

为验证上述假设,本文首先依据持有人持有基金的比例将开放式基金分为机构主导型和个人主导型两种类型。若上述假设成立,则个人主导型基金会增加市场波动,机构主导型基金可以降低市场波动。但由于我国机构持有人在基金中的占比较低,即使在机构主导型基金中,个人持有者也占有相当比例份额,会对结果造成干扰。故进一步在稳健性检验中,本文以持有人在基金中持有的份额为权重,将基金持股比例分配给不同持有人,研究持有人间接持股对市场波动性的影响。若上述假设成立,则个人通过基金持股会增加市场波动,机构通过基金持股可以降低市场波动。本文研究框架见图1。

本文创新点在于:(1)从基金持有人角度出发,将基金对市场波动性的影响追溯至不同持有人,深度挖掘基金投资行为“异质性”背后的持有人结构因素,填补前人研究空白,更有针对性地提出政策建议。(2)多角度研究。文章以持有人结构不同的基金为研究对象,同时在稳健性检验中以持有基金的个人投资者和机构投资者为研究对象,两种方法互为支撑又各有侧重,增强了研究结果的可信度。(3)本文使用2008年至2016年的数据,时间跨度长,涵盖牛市、熊市、暴涨市和暴跌市等丰富的市场行情,研究结果更加稳定可靠。

图1 研究框架

2 数据、变量与模型设计

本文统计股票型和混合型基金每季度公布的前20名重仓A股数据,时间从2008年第一季度到2016年第三季度共计37个季度。剔除金融业、ST、*ST、2016年上市,以及当季停牌时间超过1个月的股票。由于2008年到2016年期间不断有公司上市,公司数目发生改变,剔除缺失数据和考虑新上市公司后最终获得14208条非平衡面板数据。本文数据均来自国泰安数据库。

我国开放式基金的持有人可以分为机构和个人两大类,机构持有人主要包含保险公司、社保基金、理财产品、资产管理公司和FOF等。本文自变量为拥有不同持有人结构的开放式基金的持股比例。基金的持有人结构是多样的,刘建徽将机构持股比例从高到低排序,选取前50%为高机构持有型,后50%为低机构持有型,此种分类方法的优点是即便机构持有比例很低,仍然可以分组,但由于其受到个人持有人的影响大,因而意义不大。本文借鉴姜佳汛和杨朝军关于投资期限的分类方法,以固定阈值对持有人结构加以区分,将机构持有比例超过50%的开放式基金设为机构主导型基金(hinst),机构持有比例低于50%的开放式基金设为个人主导型基金(linst)。对于每只股票计算不同基金的持股比例。表1为2008年到2016年间机构主导型和个人主导型基金在基金总数中的占比,以及该种基金中机构平均持有比例情况,数据来自国泰安数据库。数据显示:机构主导型基金占基金总数的比例逐年上升,2008年仅为11.26%,2016年上升至32.29%,个人主导型基金占基金总数的比例则逐年下降。在机构主导型基金中,机构持有比例呈现上升状态;在个人主导型基金中,机构持有比例变化不大,维持在13%左右的水平。目前我国个人主导型基金占到三分之二,基金业仍然表现为“散户化”状态,但统计显示机构主导型基金的数量占比和机构主导型基金中机构持有比例均呈现上升趋势,说明机构持有者在开放式基金中的地位在逐步提高,具体见表1。

表1 机构主导型和个人主导型基金基本情况概览

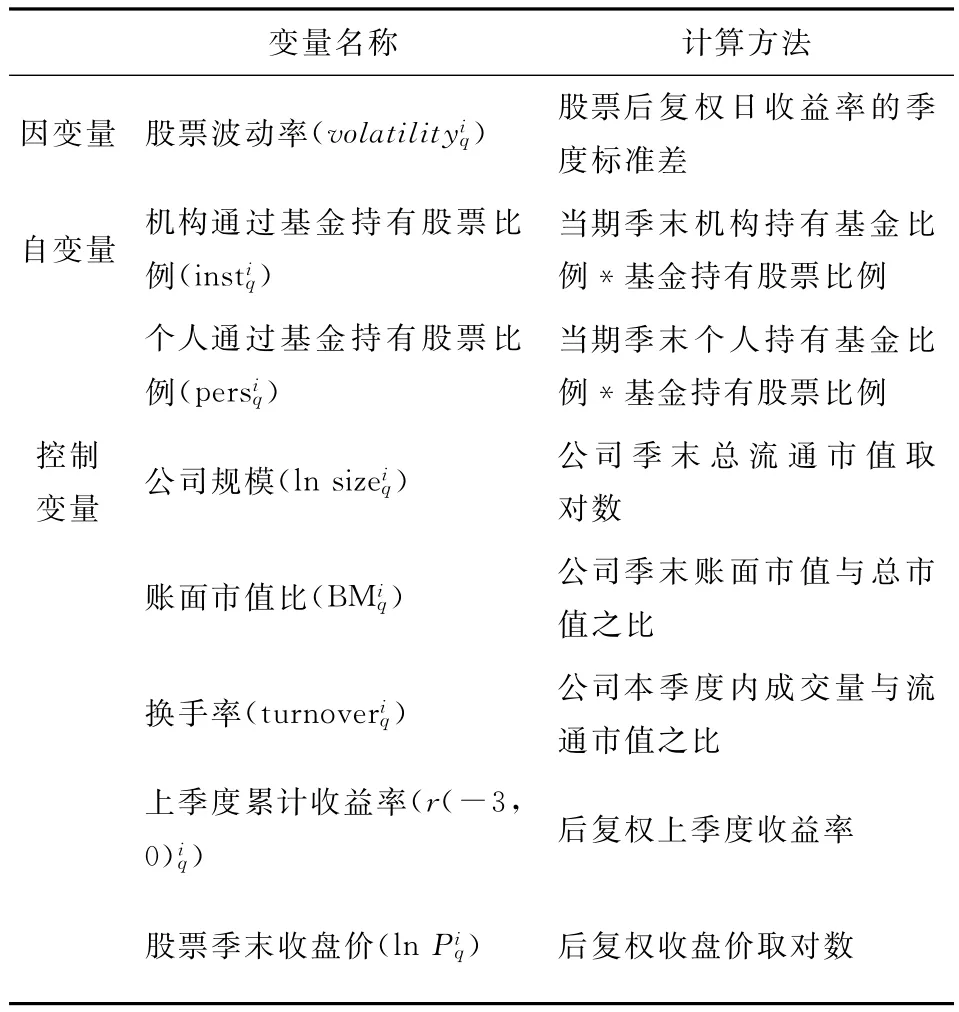

参考Gompers和Metrick、祁斌等的研究,本文选取以下控制变量:(1)公司规模(lnsize),取季度末公司流通市值的对数。Sias和祁斌等研究发现,公司规模越大,股票波动性越小,预计其符号为负。(2)账面市值比(BM),即季度末公司账面价值和市值之比。用账面市值比来衡量公司的成长性,账面市值比越低,公司成长性越高,其股票波动性也越大,预计其符号为负。(3)换手率(turnover),即本季度内成交量与流通市值之比。换手率是股票流动性的衡量指标,换手率越高,公司受关注程度越高,股票波动性也越大,预测其符号为正。(4)上一季度累计收益率(r(-3,0))控制股票收益率惯性。(5)股票季末收盘价的对数(lnP)控制其他与股票相关的特征。本文实证模型如下,具体变量说明见表2。

表2 变量说明

3 实证结果

模型的变量取自2008年一季度至2016年三季度共10248个观测值,股票波动率的均值为25%,中位数为23.8%,最大值为175.2%,最小值为3.5%,标准差为0.089。机构主导型基金的持股比例均值为0.4%,最大值为13.4%,最小值为0,标准差为0.009。个人主导型基金的持股比例均值为3.6%,最大值为43%,最小值为0,标准差为0.049。机构主导型基金相对个人主导型基金的持股比例小,持股较为分散。描述性统计分析见表3。

表3 描述性统计分析

对变量进行平稳性检验,使用Eviews软件分别采用LLC、PP、ADF检验方法对上表中变量做0阶单位根检验,检验结果显示所有变量序列皆为0阶平稳。由于篇幅限制,此处不列出上述检验结果。

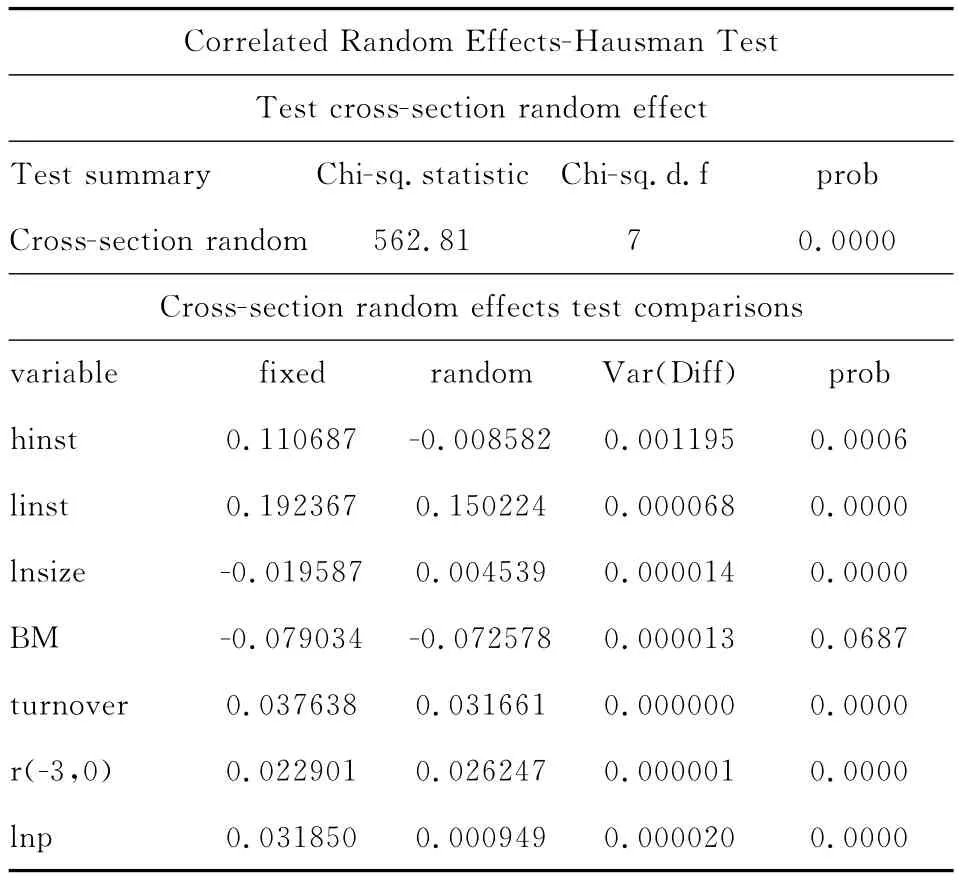

对模型进行Hausman检验,结果均拒绝采用随机效应模型的原假设,所以采用固定效应模型进行实证研究。Hausman检验结果见表4。

表4 Hausman检验

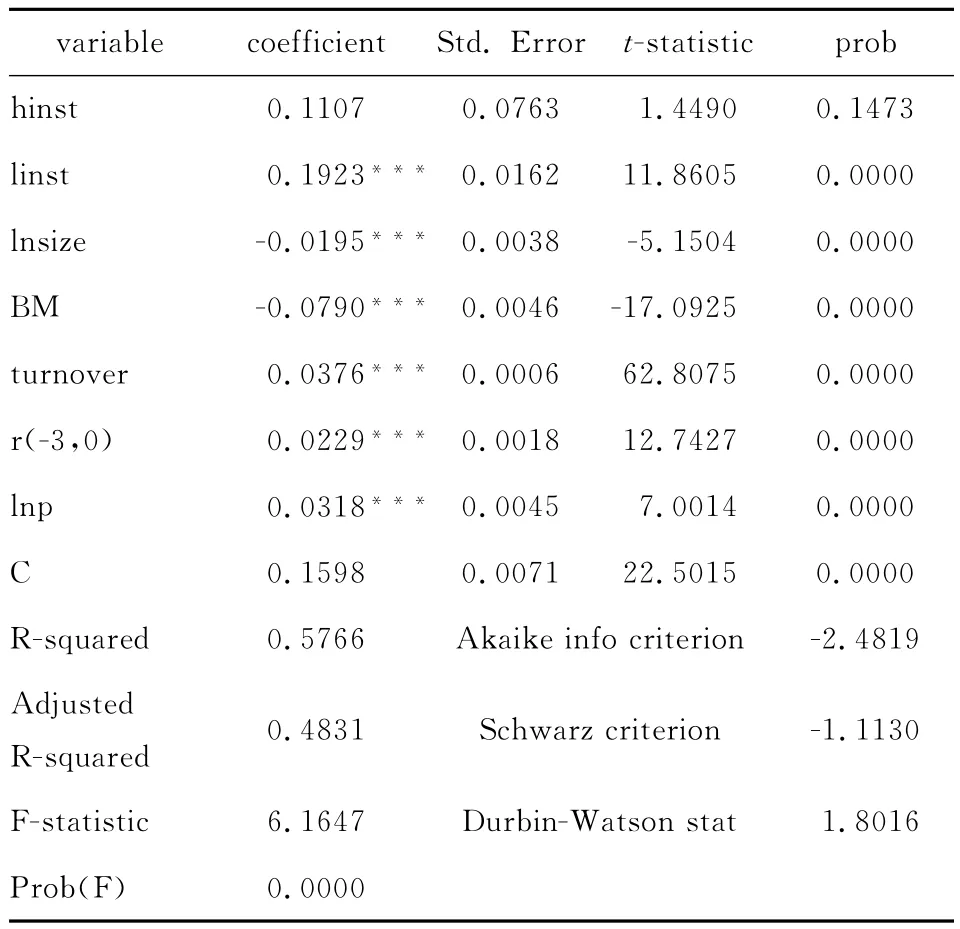

使用Eviews软件对数据进行固定效应面板数据回归,实证结果如表5所示。

表5 固定效应模型回归结果

回归结果见表4,个人主导型基金持有股票比例(linst)的回归系数为0.1923,在1%的显著水平下显著不为零,表明个人主导型基金增加了市场波动,实证结果支持假设一。机构主导型基金持有股票比例(hinst)回归系数为0.11,但不显著,表明机构主导型基金持股对市场波动影响并不显著。对此的解释为,机构主导型基金中个人持有人仍占据相当的份额,这会部分抵消机构持有人对市场的作用,故回归结果并不显著。控制变量回归结果显示公司规模越大,其股票波动性越小,结果与Sias、祁斌等的研究结果一致;账面市值比越大,说明企业越成熟,其波动性也越小,回归结果也证实了这一结果;换手率与股票波动性正相关,说明关注度高的股票波动更大。

4 稳健性检验

在基金持有人“散户化”形势下,个人持有人在机构主导型基金中仍占有较大比例,且我国机构持有人中保险等长期资金占比不足,这可能是实证检验中机构主导型基金当期持股对市场波动性的影响不显著的原因。为彻底剥离两种基金持有人,本小节将模型的自变量改为机构和个人持有人以基金为中介间接持有股票的比例。计算方法如下:假设在q季度有n支基金重仓股票i,首先分别将机构和个人对基金1的持有比例乘以该基金对股票i的持有比例,计算出不同持有人以基金1为中介持有股票i的比例。类似计算基金2到基金n,最终分别加总机构通过基金持有股票i的比例和个人通过基金持有股票i的比例因变量和其他控制变量同上一节。具体变量对照见表6。

表6 变量说明

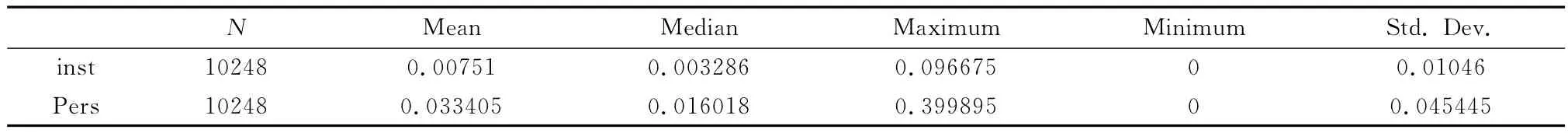

对机构通过基金持有股票比例(inst)和个人通过基金持有股票比例(pers)进行统计分析,机构通过基金持有股票比例均值为0.75%,最大值为9.66%,最小值为0,标准差为0.01;个人通过基金持有股票比例均值为3.34%,最大值为39.98%,最小值为0,标准差为0.05。统计结果显示个人通过基金持有股票比例大于机构通过基金持有股票比例,对市场影响作用更强。描述性统计分析见表7。

表7 描述性统计分析

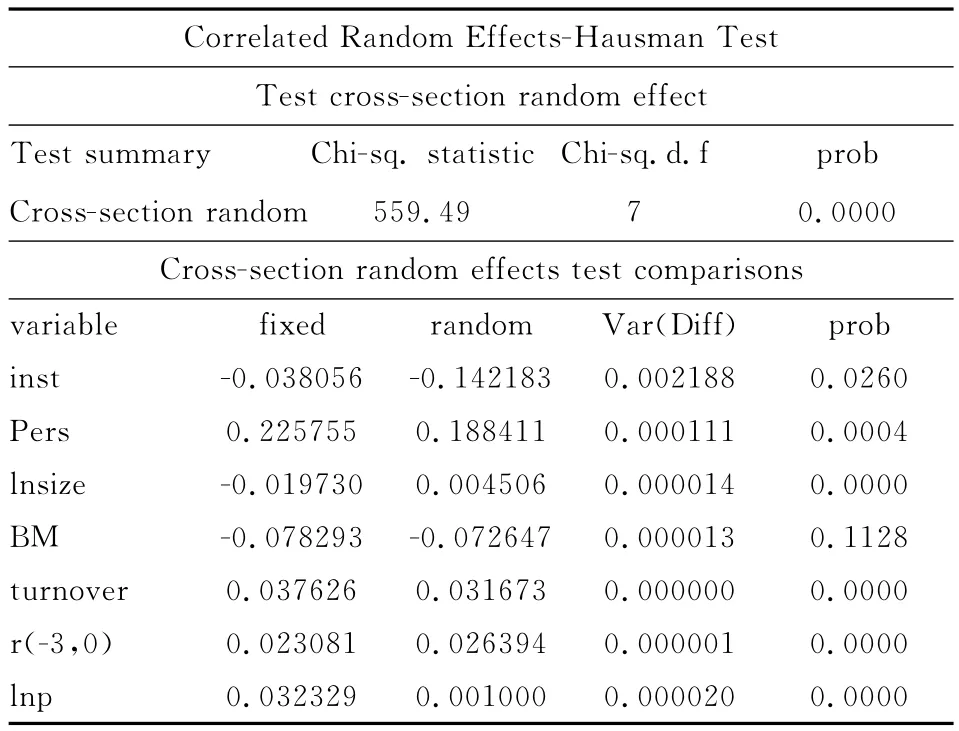

使用Eviews软件对表7中四个自变量分别采用LLC、PP、ADF检验方法做0阶单位根检验,结果均显示为0阶平稳。对模型进行Hausman检验(见表8),检验结果均拒绝采用随机效应模型的原假设,所以实证研究仍采用固定效应模型。

表8 Hausman检验

本小节模型如下:

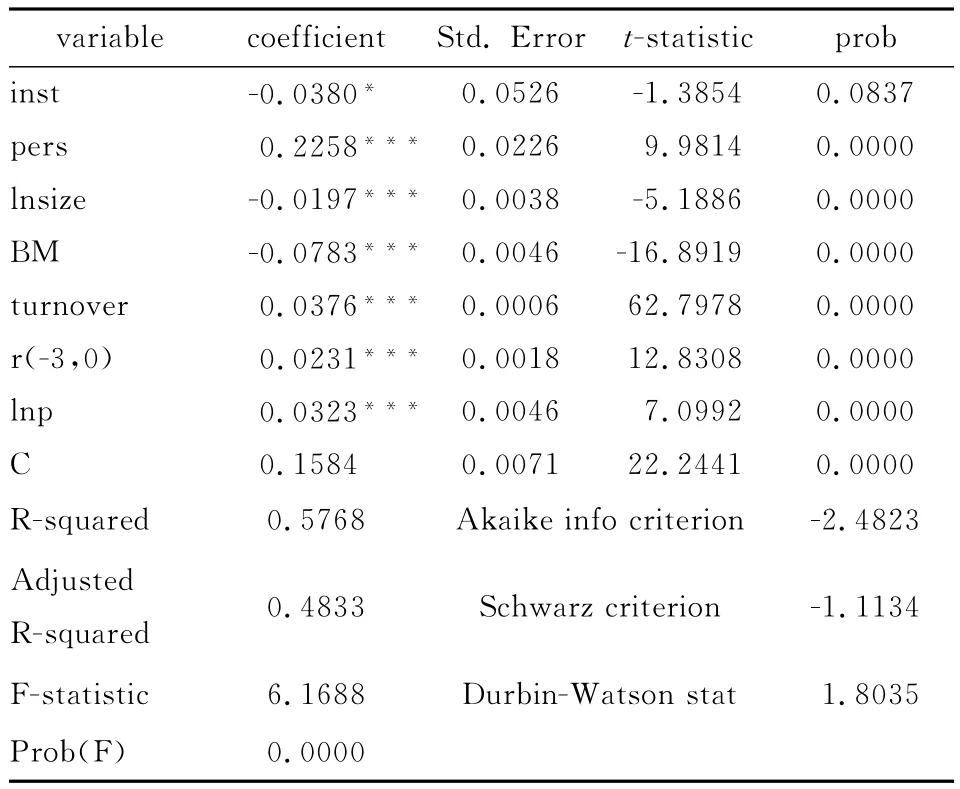

使用Eviews软件对数据进行固定效应面板数据回归,实证结果如表9所示。

表9 稳健性检验结果

稳健性检验结果见表9,个人通过基金持有股票比例(pers)的回归系数为0.2258,在1%的显著水平下显著不为零,表明个人通过基金持有股票增加了市场波动。机构通过基金持有股票比例(inst)的回归系数为-0.038,在10%的显著水平下显著不为零,表明机构通过基金持有股票降低了市场波动。稳健性检验结果支持前文的研究结论,我国基金的个人持有人由于信息不对称等因素,仅依据基金业绩和规模等因素做出判断,“用脚投票”的理性程度较低,这种行为给基金经理以忽视风险、操纵基金组合净值的激励。另外,个人持有人“羊群效应”明显,投资期限较短,申赎频繁,给基金流量带来波动,由此个人持有人持有基金会增加市场波动。而基金的机构持有人投资更为理性,对市场风险更加敏感。机构持有人的参与可以起到规范基金投资、稳定基金现金流的作用,从而降低市场波动性。虽然我国目前基金的投资者仍然以个人为主,但随着机构持有人比例的不断上升和持有人“散户化”状态的改变,基金对市场的稳定作用会逐步显现。

5 政策建议

ICI统计数据显示,美国共同基金个人持有比例为60%,养老保险持有近30%份额。与此形成对比,我国开放式基金个人持有比例超过80%,保险、社保基金等长期投资者持有比例不足10%。我国基金中的机构投资者尤其是保险等长期投资者力量不足的原因是多样的。政策层面上,基于社会保障功能和资金安全的考虑,国家对保险资金入市有颇多限制,但随着市场的成熟和监管的完善,这一限制在逐年放宽,目前保险、社保基金和企业年金投资股票市场的比例上限分别为总资产的30%、40%和30%。市场层面上,我国股票市场处于高估值、高泡沫的状态,风险收益不匹配,夏普比率低于债券、货币等其他市场,股票市场对保险类投资者缺乏吸引力。所以,虽然我国机构主导型基金占比在逐步增加,但基金中的机构力量仍旧不足,并未起到稳定市场的作用。

基金机构持有人的市场行为具有信号效应,其理性投资行为可引导基金业和股票市场趋向成熟,故增加基金中的机构持有人尤其是保险等长期资金对稳定市场有重大意义。针对以上研究结论,本文提出如下建议:

构建健康理性的资本市场生态环境,促使股票市场回归价值。

我国股票市场从20世纪90年代发展至今,已颇具规模,但仍然未构建起健康的生态环境。市场普遍的估值泡沫使得投机氛围盛行,新股发行后往往接连涨停,随后价格又不断下跌,波动极大,市场缺乏理性。二级股票市场经过风险调整的市场收益低于其他大类资产市场的平均水平,导致二级市场对投资者的吸引力不足。健康的生态环境是股票市场发展壮大的前提,也是金融助力实体经济的保障,应正确认识我国股票市场的估值水平,调整相关制度,引导投资者理性投资,促使市场回归价值。

提升开放式基金中机构持有人的比例,尤其鼓励引导保险等长期资金进入基金。

机构持有人尤其是保险等长期资金以长期增值为目的,风险控制严格,不盲目跟风炒作,投资更加理性,进入基金有助于平抑异常波动、稳定市场。相反,机构持有人的缺位会使得基金投资行为个人化,大规模资金变动将对市场造成更大影响。所以,应鼓励机构投资者持有基金,尤其鼓励引导保险、企业年金和社保基金等长期资金持有基金。