我国国债期货利率期限结构的国际比较研究

2018-11-16杨成玉

杨成玉

(中国社会科学院 欧洲研究所,北京 100732)

一、引言

以满足投资者规避利率风险为初衷,自20世纪70年代美国国库券期货合约在芝加哥期货交易所上市以来,其套期保期、期限利率交易、跨期跨品种套利交易等功能得到了市场的认可,为投资者规避利率风险提供了非常方便的对冲工具。经过不断改进发展,截至目前,美国国债期货市场已经具备品种齐全、流动性强的特点,并已成为美国期货交易量最大的一个类别,占期货总交易量的七成以上。美国国债期货同时为市场提供了短、中、长、超长期国债收益率的参考,对美国健全和完善利率期限结构起到了重要的作用。

作为监管严格的场内交易所期货品种,国债期货市场具有标准化程度高、透明度高、中央担保方清算机制及信用风险低的特点,能够形成全国性的公开价格并连续交易,有着现货市场难以比拟的优势。美国国债期货的成功开发和运用也引起了其他国家的兴趣,中国的国债期货试点开始于1992年,但由于市场发展过快、监管不严、风险管理滞后等原因,蓄意违规、操纵市场、扭曲价格等扰乱市场的行为频频发生,继“3.27”国债期货事件后,1995年中国暂停了国债期货市场。随着我国国债现货市场逐步发展和完善、监管水平进一步提高以及市场对于国债期货的需求不断加大,2013年9月6日,中金所上市5年期国债期货合约,中国恢复国债期货市场交易,在国债期货市场发展初期,发达国家的成熟市场经验值得借鉴。本文试图通过对中国、美国以及英国国债期货的相关比较研究,探究我国国债期货市场提升运行效率、加强投资者风险控制的切入点,为我国国债期货完善利率期限结构、促进利率市场化提供政策建议。

二、文献综述

国内外学者从未间断对国债期货的相关研究。Edward等测试了芝加哥期货交易所国债期货的事前和事后市场效率,通过对20世纪80年代交易数据的分析发现,80年代国债期货存在套利机会,且1983年6月事前市场效率带来的利润最大[1]。Marcelle等研究了美国国债期货隔夜价格剧烈波动对次日早间价格的影响,结果表明次日早间国债期货价格会朝相反方向调整,但不能很好地解释价格行为[2]。此外,国债期货所揭示的债券远期价格可反映国债市场供求关系,给投资者提供了规避现货市场利率风险的机会。Ren-Raw等认为对国债期货定价的研究是不可避免的,运用双因素CIR模型确定国债期货价格的上限和下限,然后结合1987年至2000年美国国债期货周数据对拟合得到的利率期限结构进行了实证分析[3]。Bradford等的研究提供了国债期货有价格发现效应的证据[4]。Michael等的研究发现美国国债期货市场与现货市场存在着很强的联系,交易者类型、金融利率、流动性等因素会同时影响两个市场[5],这一发现为国债期货市场的价格发现效应提供了有力证据。Mardi等研究发现在CPI、GDP、零售业销售等新消息反应上,美国国债期货和现货市场的波动存在协同性,这种协同性不仅反应于短期期限国债,同样反应于长期期限国债[6]。

结合中国暂停国债期货市场,Winnie等研究了1995年中国暂停国债期货市场后对股票市场的影响,实证表明暂停国债期货对上海证券交易B股影响显著,同时增加了股票市场的流动性[7]。叶永刚等研究发现中国过去的国债期货市场是一个投机的场所,但随着现货市场的发展、利率市场化进程的加快、监管体系的健全,恢复国债期货交易市场势在必行[8]。

由于国债期货的标的资产(即国债现货)的价格完全由利率水平决定,因此利率期限结构通过未来市场利率变动的预期来对国债期货进行定价。利率期限结构是在指定的某一时点上,不同期限资金的收益率与到期期限之间的关系,它反映某个时点不同期限的即期利率与到期期限的关系及其变化规律。自从利率期限结构理论被Merton[9]提出以来,Brennan等[10]、Vasicek[11]、Cox等[12]、Richard[13]、Long[14]以及Dothan[15]在利率期限结构理论方面做出了许多重要贡献。同时,选择合适模型对利率期限结构进行估计拟合至关重要。Nelson等[16]在远期瞬时利率函数基础上推导出即期利率函数形式,模型需要估计的参数较少,且参数均具有明确的经济学含义,在利率期限结构的拟合中得到了广泛应用,如郭涛等[17]、潘敏等[18]、杨宝臣等[19]。Ho等提出了一个基于无套利假设的利率期限结构变动模型,该模型用一种比较简单的方式来模拟利率期限结构随时间的可变性,该模型与以往的利率期限结构模型最主要的差别在于债券价格设为已知,即模型不是用于求解债券价格,而是用于利率衍生品的定价[20]。模型从当前观察到的利率期限结构开始,计算一系列的远期利率,远期利率根据设定的干扰函数以二叉树的模式演变。Merton[9]、Vasicek[11]、Cox等[21]运用资本资产定价模型和随机过程来研究利率的期限结构,建立了单因素模型。随后Cox等在原有模型基础上发展了两因素CIR模型,认为利率的变化除了短期利率的随机过程外,还存在长期利率的随机过程[22]。此后,Hull等[23]、Duffie等[24]、Jamshidiam等[25]把单因素CIR模型推广到多因子CIR模型,意在全面描述现实中的利率变化。由于CIR模型在理论上和实用上的简便性,其后诸多学者在模型基础上进行实证研究,如Jagannathan等[26]、张玉桂等[27]、Chan等[28]、刘湘云[29]等。

但到目前为止,中国国债期货交易方面刚刚起步,基于国债期货利率期限结构的研究较少,这也是国内学术界相对空白之处。本文意在通过CIR均衡模型研究中、美、英三国国债以及国债期货利率期限结构,在此基础上通过对各国国债期货市场之间的比较,找到完善中国国债期货市场的路径。

三、模型构建与推导

本文基于计量学均衡模型CIR(1985)对中国、美国、英国国债以及国债期货利率期限结构进行实证分析。

在CIR模型中,动态即时利率符合一个自回归过程,可以表示为:

(1)

其中:κ和θ为正的常数,σ是利率的标准差,z(t)定义为单维度布朗运动。在连续时间内,随机波动的即时利率有弹性地趋于长期均值θ移动,κ则决定了调整的速度。模型假设债券价格只由即期利率决定,而即时利率扮演者决定利率期限结构的主导角色,所以模型意在通过即时利率推导出债券价格,在时刻t,到期期限T的债券与即时利率r之间的关系为:

P(r,t,T)=A(t,T)e-B(t,T)r

(2)

其中:

γ=((κ+λ)2+2σ2)1/2

在式(2)中,λ是利率与市场财富的协方差,描述市场风险,较高的λ值表示市场财富较低时更高的债券价格,即较大的边际效用。σ2是利率的方差,较高的σ2值表示投资者对于未来机会的更不确定以及对未来消费的更不确定。

通常情况下,表述债券收益的指标通常是利率而不是价格,由公式

exp[-(T-t)R(r,t,T)]=P(r,t,T)

(3)

我们可以得到债券的即期利率:

R(r,t,T)=[rB(t,T)-logA(t,T)]/(T-t)

(4)

Ho和Lee在1986年的论文中首先提出了期限结构的无套利模型[20]。他们用债券价格二叉树图的形式提出了模型。模型有两个参数:短期利率标准偏差和该短期利率风险的市场价格。模型的连续时间极限被表示为:

dr=θ(t)dt+σdz

(5)

其中:短期利率的瞬态标准偏差σ是常数,而θ(t)是为保证模型与初始期限结构一致而选择的时间函数。变量θ(t)定义了在t时刻r的平均运动方向,它独立于r的值。利用式(6)从初始的期限结构中可以计算出它的值:

θ(t)=Ft(0,t)+σ2t

(6)

其中:下标表示对t的偏导数。但在Ho-Lee模型中与风险市场价格有关的参数是一个多余变量,这类似于在股票期权定价中的风险偏好无关性情形。由于θ(t)的近似值等于Ft(0,t),这意味着短期利率未来运动的平均方向近似等于瞬态远期利率曲线的斜率。

在连续时间约束下,Ho-Lee模型与CIR模型类似,只是有些细微的区别。CIR模型运用一个真实的二叉树演变概率表示利率期限结构的波动,而Ho-Lee模型运用一个仿真的概率π进行表达,但π并没有脱离CIR模型中的真实概率,而且Ho-Lee模型对于贴现函数P(T)的选择直接影响刻画利率期限结构的结果,从以往文献(McCulloch[30],Litzenberger等[31])看,对于贴现函数的选择往往带有主观倾向,直接影响利率期限结构的拟合效果。Ho-Lee模型的缺点之一是在选择标准差结构时给予使用者的灵活性太小,所有即期和远期利率都具有相同的瞬态标准差σ,该模型的另一个缺点是不具有均值回复性。

通过CIR模型和Ho-Lee模型的对比,本文选择使用CIR模型去刻画国债以及国债期货市场利率期限结构。然而遗憾的是,截至目前中国国债期货市场仅存在5年期国债期货单一品种,所以本文将把研究重点放在研究中、美、英三国5年期国债以及国债期货品种。另一方面,CIR模型各自的参数都带有经济学含义,可以反映不同国家国债期货市场情况,对我们的比较研究至关重要。

综上所述,本文旨在结合对CIR模型的推导,分别计算中、美、英三国5年期国债以及国债期货在模型下的对应参数,进而通过计算得到的相关参数进行三国市场的比较研究。

对CIR模型中的待估参数的计算方法主要有GMM、最大似然估计法等,考虑到GMM对于动态函数的估计效果明显劣于最大似然估计法,本文利用Nowman[32]最大似然估计方法对CIR模型中参数π≡(κ,θ,σ)进行估值。设利率间的时间间隔为Δt,由Cox等[22]论文中的公式(18),我们推测到已知时间t下的利率,在时间t+Δt下的利率分布符合以下公式:

(7)

在此分布方程中,利率的变动服从于非中心χ2[2q+2,2u]分布,自由度为2q+2,非中心参数为2u。

记国债期货利率的时间序列样本数据{rti,i=1,…,N}中有N个观测值,由Feller[33]利率时间序列的似然函数为:

(8)

对式(8)取自然对数可得:

(9)

由式(8)和式(9)得到CIR模型的似然函数:

(10)

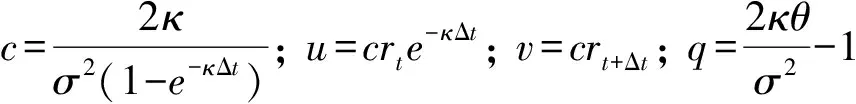

其中:uti=crtie-κΔt,vti+1=crti+1。本文主要运用最大似然估计方法计算CIR模型中的最优参数π*≡(κ*,θ*,σ*),满足:

(11)

然而,利用最大似然估计方法计算π*≡(κ*,θ*,σ*)时,对初始参数π0≡(κ0,θ0,σ0)的选取至关重要。参照大量学者的文献,本文运用最小二乘法(OLS)计算参数初始值。

由式(1)可得:

(12)

对式(12)进行变形可得:

(13)

初始值满足最小化OLS目标方程,即初始值满足:

(14)

其中,初始值σ0即为样本数据中利率时间序列标准差,可直接计算得出。

四、实证研究

(一)数据说明

样本数据选取自中国国债期货恢复市场交易以来的所有可获得数据,时间为2013年9月6日至2014年10月17日。5年期国债现货市场方面,中国、英国5年期国债收益率数据来源于Wind数据库,美国5年期国债收益率数据来源于美联储数据库[注]http://www.federalreserve.gov/。为达到协同效果,避免数据缺漏影响比较研究结果,对三国节假日的无效数据予以删除,最后获得253组有效数据。考虑数据的真实性和可获得性,选取Wind数据库2013年9月6日至2014年10月17日中国、美国5年期连续国债期货每日收盘价、对应标的基准收益率和挂盘基准价,剔除两国无效数据后得到257对数据。为了全面研究国债期货均值恢复、波动速度等属性,本文假设每日国债期货收益率如式(15)表示:

(15)

(二)模型的实证结果

利用Nowman[32]最大似然估计方法对CIR模型中参数π≡(κ,θ,σ)进行估值,其中随机波动的利率有弹性地趋于长期均值θ移动,κ决定调整的速度,σ反映市场波动水平。使用Matlab运算公式(14),得到参数初始值π0≡(κ0,θ0,σ0),然后运用Matlab中fminsearch函数线性优化算法工具箱结合Besseli函数指令,对运算公式(11)进行计算得到最优参数π*≡(κ*,θ*,σ*),结果如表2所示。

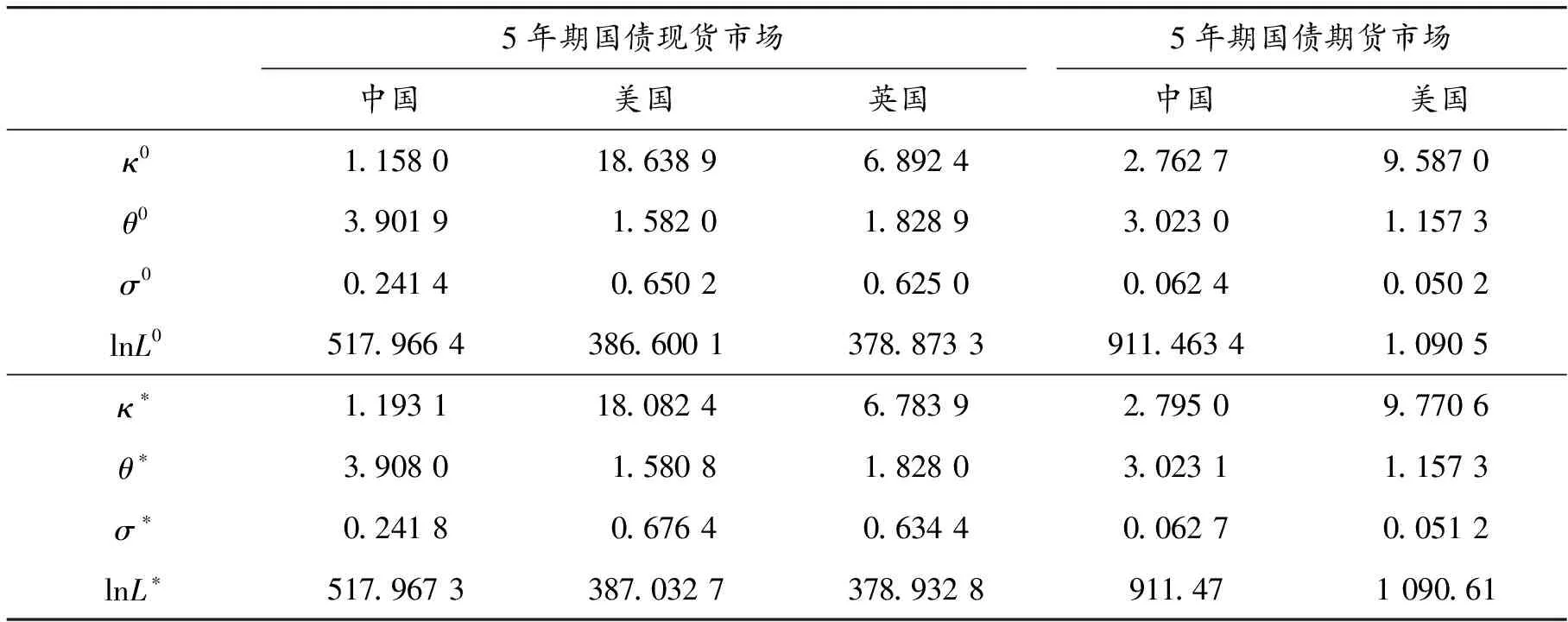

如图1所示,5年期美国国债期货似然函数经过48步运算达到最优拟合值,5年期中国国债期货则经过了55步。

表2 CIR模型下各国各市场参数计算结果

图1 fminsearch最优拟合参数算法下似然函数的动态游走过程

(三)实证分析

1.基于国债现货市场的比较分析

参数初始值π0≡(κ0,θ0,σ0)描述的是市场均衡时的状态(下文简称均衡值),而使用最大似然估计方法得到的最优拟合参数π*≡(κ*,θ*,σ*)(下文简称拟合值)则是对当前市场利率期限结构的刻画。如表2所示,在最优拟合参数π*≡(κ*,θ*,σ*)下,中国、美国、英国5年期国债利率长期均值分别为3.908%、1.580 8%和1.828%,基本吻合现阶段各国的利率水平;利率波动向均值的恢复速度分别为1.193 1、18.082 4和6.783 9,间接反映出国债市场投资者理性投资程度,美国国债投资者最为理性,其投资策略能够依据市场随机波动快速做出调整,也更加合理,英国次之,中国国债现货市场均值恢复能力明显弱于其他两国;市场波动σ值分别为0.241 8、0.676 4和0.634 4,中国国债市场波动明显小于其他两个市场,表明中国国债现货市场相对稳定,同时也为国债期货的健康发展提供了强有力的保障。

经过127步fminsearch算法运算,各国国债似然函数由均衡值π0≡(κ0,θ0,σ0)到最优拟合值π*≡(κ*,θ*,σ*),通过两者之间的比较不难看出,各国5年期国债现货市场的最优拟合值都与均衡值十分接近,就长期均值θ而言,中、美、英三国拟合值与均衡值之间的离差分别为0.006 1、-0.001 2和-0.000 9,中国国债市场离差最大,表明相对于较为成熟的国债市场中国存在较大的套利、投机空间;就市场波动而言,三国现阶段市场波动σ*值都高于均衡水平,这也从侧面体现出各国投资者对于投资国债市场的高积极性和高频率。

通过似然函数lnL的比较,整体而言各国拟合值lnL*都比较接近均衡值lnL0,充分反映出各国国债现货市场呈健康发展态势,此情景为国债期货健康发展提供了有力保障,同时也保障了本文对相应国债期货市场实证分析的准确性。

2.基于国债期货市场的比较分析

考虑到英国国债期货市场数据的发掘难度,本文主要对中美两国间国债期货市场进行比较研究,通过CIR模型下中国5年期国债期货计算结果可以看出,反映市场现状的拟合值普遍高于均衡值,体现自中国国债期货恢复以来国债期货市场总体相当活跃,市场参与度高。美国5年期国债期货拟合值和均衡值中的均值θ相同,反映了美国国债期货市场稳定、投资者投资策略理性。

通过两国市场拟合值之间的对比可以看出,就均值恢复速度κ*而言,美国市场明显大于中国市场(9.770 6 vs.2.795),美国市场投资者对市场波动做出的反应要快于中国投资者。其原因主要是,在国债期货市场,美国投资者选择品种多样化,在面对突发事件时投资者能够运用较多的投资策略规避风险从而期限结构均值回复速度较快;而中国国债期货市场品种单一,投资者很难在市场中使用跨期保值等投资策略,从而影响投资效率。就市场波动而言,两国现阶段市场波动σ*值都高于均衡水平,投资者对国债期货参与度都很高,但中国国债期货市场波动大于美国(0.062 7 vs.0.051 2),因而中国国债期货市场在稳定性方面需要加强。

3.国债现货与国债期货市场间的比较分析

中美两国国债期货市场均值恢复速度κ*均大于对应期货市场,其原因主要是国债期货市场参与者大多为商业银行、金融机构,专业性和操作性水平较高,能够理性地设计和展开投资策略。在波动水平方面,国债期货市场波动水平明显低于国债现货市场,表明各国投资者对国债期货的使用更加谨慎,投机行为较少出现。如图1所示,在最大化似然函数动态过程中,中国和美国国债期货似然函数分别经过55步和48步达到最大值,表明眼下中国国债期货市场的利率期限结构到达均衡水平的周期要稍大于同期美国国债期货市场。与国债现货市场的127步游走相对应,国债期货市场比国债现货市场表现得更加稳定和更趋于均衡,可见各国的国债期货市场都为市场利率提供了一个稳定的参考。

综上所述,自中国国债期货重启以来,投资者市场参与度较高,但对市场的反应敏感度不及美国投资者,主要是期货品种单一所致,同时国债期货市场的波动依然较大。国债现货市场能为国债期货市场发展提供依托,相对于中国国债现货市场与美英市场之间差距甚微,国债期货市场无论是从使用效率还是从波动控制方面都应加强。

五、政策建议

现阶段我国期货依然以商品期货为主,相比发达国家国债期货交易量占比七成以上的水平还有很大差距。在利率市场化背景下,健全我国抗利率风险体系显得至关重要。本文通过对中国与发达国家国债现货市场以及国债期货市场的比较研究,发现在国债现货之间差距甚微的情况下,中国国债期货市场无论是在市场效率还是在控制波动水平方面的表现都弱于美国国债期货市场。通过比较研究,针对我国国债期货市场发展中存在的问题,本文提出以下建议:

第一,大力促进国债期货发展,加快推进利率市场化。实证分析结果表明,我国国债期货市场效率不及发达国家市场的主要原因是发达市场具有短、中、长期多品种国债期货,投资者可以运用各种投资策略进行利率风险对冲,而我国国债期货市场处于起步阶段,品种单一,很难满足市场需求。因此,依托国债现货市场,扩大国债期货品种不仅可以健全反映市场供求关系的利率期限结构,还可以为加快推进利率市场化发挥积极作用。另一方面,历史经验表明,推进利率市场化后,市场利率风险将陡然增加,进而对利率风险对冲工具的需求也会陡然加大。随着国债期货交易量需求井喷式增长,通过利率市场化的积极推进可以在一定程度上对国债期货市场发展起到积极的促进作用。

第二,加强国债期货市场风险监管的研究和探索。我国国债期货市场波动水平大于发达国家市场,反映出现阶段投资者非理性行为、利用期货产品进行投机行为的现象依然存在。虽然我国已初步建成了对期货的监管体系,国债期货通过发展实现了“高标准、稳起步”的预期目标,但是现阶段还应进一步加强政府、行业、交易所各自的监管制度,积极推进更大范围的国债期货跨市场监管协作机制,在有效防范系统性风险的同时建立一个“公平、公正、公开”的市场环境。