浅谈商业银行设立社区银行的机遇与挑战

——基于演化博弈论

2018-11-06马延翠

马延翠

(天津工业大学,天津 300387)

1 发展背景及现状

1.1 社区银行的发展背景

在20世纪90年代末,社区银行的概念就被引入我国,可概括为资产规模较小、服务对象主要是经营区域内的中小企业和居民家庭的地方性小型商业银行。

1.2 社区银行的发展现状

目前,开业潮与停业潮并存。这种现象是正常的,发达地区目前已经是“金融红海”,需要人员精简、网点关停、智能升级;而欠发达地区,金融服务不足,需要人才储备、网点入驻、业务拓展[1]。

2 演化博弈分析

2.1 演化博弈模型构建

假设银行A、银行B是市场中博弈的双方,每个银行都有两种策略选择,由于预期前景不同,策略选择不同,策略报酬也不同,由此形成二者的博弈关系。假设策略一为“设立”,策略二为“不设立”,银行群体中选择这两种策略的比例分别为P,1-P,(0≤P≤1)。

表1 A、B两个银行的支付矩阵

参数定义:

R>0:商业银行在选择“不设立”策略时的收益,即商业银行的正常收益;

π>0:商业银行在选择“设立”策略时的收益增加量,即业务增加收益、企业价值提升等;

C>0:商业银行设立社区银行的成本;

D<0:商业银行不设立社区银行的风险。

支付矩阵说明:

①当银行A、银行B都选择策略一时,银行会从原本正常收益R的基础上额外增加设立社区银行带来的收益π,但设立成本为C,因此,两家银行最终收益都为R+π-C。

②当银行A、银行B一方选择策略一,另一方选择策略二时,此时一部分客户从不设立银行流向设立银行。设立银行不仅获得更多收益,更能增加社会宣传力度,有利于其价值的进一步提升,增加收益为2π,付出成本为C,设立银行最终收益为R+2π-C;不设立银行则因客户流出和宣传不足而风险加倍,即在正常收益的基础上增加2D,不设立银行最终收益为R+2D。

③当银行A、银行B都选择策略二时,其原有的正常收益不变,但不发展社区银行业务会增加银行宣传不足的风险,即两家银行最终收益都为R+D。

2.2 演化稳定策略分析

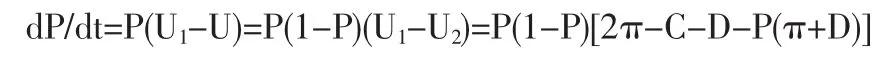

假设设立银行的期望为U1,不设立的期望为U2,银行群体平均收益为U

如果U1>U,则表示策略一的最终收益大于平均收益,在利益的诱导下,更多的商业银行会选择策略一,即随着时间的推移,商业银行群体中选择设立社区银行的比例P会逐渐增大。则商业银行选择策略一的复制动态方程为:

令 F(P)= dP/dt=0时,P 达到稳定状态。

此时,其稳定值为 P*=0、P*=1、P*=(2π-C-D)/(π+D),其中0<(2π-C-D)/(π+D)<1。

以上三点只有满足F'(P*)<0的均衡点才是进化稳定策略。

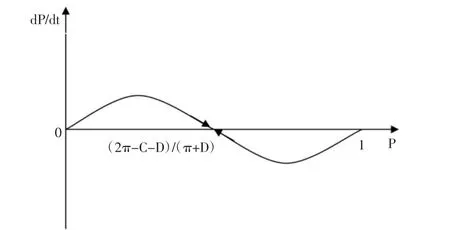

根据博弈的前提条件,π+D>0,当 2π-C-D>0,π+D>2π-C-D 时,F'(0)>0,F'(1)>0,F'[(2π-C-D)/(π+D)]<0。此时只有 P*=(2π-C-D)/(π+D)是真正的演化稳定策略,从而形成一个“鹰鸽博弈”,如图1所示。

图1

2.3 演化博弈结果分析

为分析方便清晰起见,仅从单个因素变化入手,分析其对系统演化结果的影响。

① dP*/π=(C+3D)/(π+D)^2>0,随着 π 变大,P* 变大;

② dP*/dC=-1/(π+D)<0,随着 C 变小,P* 变大;

③ dP*/dD=(-3π+C)/(π+D)^2,当-3π+C<0,即 C<3π 时,随着D变小,P*变大。

总之,提高变量π、D,降低变量C,商业银行选择设立社区银行的比例都会增加。

3 机遇与挑战

3.1 机遇

3.1.1 普惠金融理念使社区银行收益增加量π提高

2005年,联合国首次提出普惠金融的概念,是指以可负担的成本为有金融服务需求的社会各阶层和群体提供适当、有效的金融服务,小微企业、农民、城镇低收入人群等弱势群体是其重点服务对象。普惠金融理念在中国社区银行的应用,具体来说,就是把握农村农民、社区居民以及小微企业这三个业务对象,尽力抢占发展前景广阔的零售业务市场。

3.1.2 银行自身优势使社区银行成本C降低

银行具有网点和客户两方面的优势。大、中、小型网点遍布,点多面广,分布在各大城市、农村,不仅场所固定,而且设施完善。其在全国各地长期扎根,有较为固定的客户群,对客户的金融需求较为了解,在进行个性化产品开发时,更能结合当地特定需求,根据市场反馈设计和推出符合当地客户真实需求的金融产品,从而节约调研成本[2]。

3.2 挑战

3.2.1 传统经营模式使社区银行收益增加量π降低

中国社区银行在设立模式上,只是股份制商业银行的营业网点;在设立初衷上,也仅为短期内抢占零售业务的市场份额。由于其业务功能受限、独立性不足等客观原因,导致其存在发展定位问题、运营监管问题、业务创新问题等一系列问题。

3.2.2 经营模式创新使社区银行成本C提高

要满足商业银行业务拓展需要,以下三方面成本必不可少:

首先是人才资源成本,即扩张升级时吸收业务人才的人力资源成本。其次是产品打造成本,这体现在打造金融产品时产品设计、风险防范、后期维护等诸多过程中。最后是业务宣传成本,社区银行作为国内新兴金融机构,其成长必须既发展业务,又开展社区活动,以达到业务宣传的目的。