上市公司高管激励机制对审计费用的影响研究

2018-09-06马玲利沈菊琴田欣毅

马玲利,沈菊琴,田欣毅

(河海大学 商学院,江苏 南京 211100)

高管激励是为解决委托代理问题而诞生的,研究高管激励的文献相当丰富。在高管激励机制的研究方面,国外学者远早于国内。LAZEAR等[1]提出锦标赛理论,认为薪酬增长与职位晋升相关联,进而影响职工的工作积极性,职位晋升也是实施高管激励的措施之一。而我国学者普遍认为高管激励主要是物质激励,包括年薪激励和股权激励[2-4]。

目前关于高管激励机制与审计费用关系的研究,国外多集中于股权激励与审计费用之间的研究,而国内集中在薪酬激励与审计费用之间的研究,主要是由于国内外高管激励机制存在差异。我国公司高管激励机制以薪酬激励为主,实施股权激励的时间较短。直至2006年,证监会才出台第一份正式文件《上市公司股权激励管理办法》,我国的股权激励发展才逐渐步入正轨。

BILLINGS等[5]研究认为股权激励越高,审计风险越高,审计费用就越高,且在内控薄弱的公司,这种关系更为显著。FARGHER等[6]研究发现,高管的股权激励和审计费用之间并不存在明显的相关关系。JIA[7]通过对美国公司数据进行研究,发现晋升激励与审计费用存在正相关关系,而家族企业可以削弱这种关系。段春明等[8]发现高管为获取高额报酬,存在支付高额审计费用以收买审计意见的动机。许瑜等[9]将股权集中度作为调节变量引入模型,结果显示,较高的股权激励程度能降低审计费用,但这一结论在股权集中度高的企业表现并不明显。因此,适度降低股权集中度,再实施股权激励能有效降低企业审计定价,规避审计风险。倪小雅等[10]将样本公司分为实施股权激励的实验组和未实施股权激励的控制组,研究发现前者的审计收费低于后者,且实施股权激励后的审计收费也要低于实施前的审计收费。邵剑兵等[11]基于盈余管理异质性角度,认为真实性盈余管理在股权激励对审计费用的作用路径上存在显著的双向影响,而操纵性盈余管理的中介效应并不显著。

综上,国外对高管激励和审计费用的研究较为充分,而国内起步较晚,相关的实证研究较少,高管激励对审计费用的影响结论不一。另外,考虑到企业实际中股权激励与薪酬激励同时实施的情况,故将二者放在同一模型中作为影响审计费用的自变量。探究不同形式的高管激励对审计费用的影响,不仅有助于完善我国高管激励机制,促进委托代理问题的解决,更对我国审计市场的定价决策具有重要的指导意义。

1 理论分析与研究假设

1.1 高管薪酬激励与审计费用

基于委托代理观,公司所有权与经营权相分离,易引发股东、投资者和经营者之间的信息不对称,产生逆向选择和道德风险。对于实施短期薪酬激励的公司,高管想在短时间内达到契约要求的业绩,就极易诱发短视行为,甚至可能进行舞弊而损害公司利益。而审计对于降低信息不对称程度,应对委托代理问题具有重要作用。若评估审计客户存在较高的财务舞弊风险,注册会计师需要增加审计工作以收集更多的审计证据,因而会提高审计费用。会计师事务所也会通过增加审计收费的方式,规避由于高管舞弊风险导致审计失败所带来的损失。

依据信号传递假说,上市公司希望聘请高质量的审计单位向外部相关者传递更有效的报表信息,以提升公司价值。同时审计需求保险假说认为,审计是报表风险转移的机制,保证财务信息的可靠性。薪酬激励越高,高管为向股东体现高报酬的价值,更倾向于利用高质量审计来提供高保险系数的审计服务,传递公司经营业绩良好的信号。而审计质量要求越高,支撑审计结论的审计证据就要求越多,注册会计师付出的努力就越多,审计成本相应增加,审计费用也会提高。基于以上分析提出以下假设:

H1高管薪酬激励水平越高,审计费用越高。

1.2 高管股权激励与审计费用

依据利益趋同假说,高管股权激励相对于短期薪酬激励来说,是一种长期性激励,这种激励在一定程度上将公司利益与高管利益结合起来,使二者趋于一致。同时基于理性人的假设,高管行为是完全理性的,是利己的。高管为获得契约中的长期报酬,会更有动力促进企业发展,更倾向于从企业发展的长远角度出发,加强公司治理。股权激励将高管利益与股东利益捆绑在一起,有利于抑制高管财务舞弊和盈余管理行为,加强高管对公司风险的厌恶,减少代理行为的发生。股权激励会增强注册会计师对企业内控的信任,认为高管舞弊意愿降低,评估的审计风险也会随之降低。在审计活动中,注册会计师会减少审计程序,从而降低审计成本,减少审计费用。基于以上分析提出以下假设:

Some words appeared in the drama doesn’t represent the meaning which the word itself represents,therefore requires the translator to seek out the meaning which the word metaphor.Here take an example from a libretto from scene five in the drama《风流土司》.

H2高管股权激励水平越高,审计费用越低。

2 研究设计

2.1 样本来源及选取

笔者选取国泰安2012—2016年沪、深两市同时实施薪酬激励与股权激励的上市公司为样本,数据处理如下:①剔除经营状况异常的ST公司;②剔除金融保险类公司;③剔除数据异常和不完整的公司。最终,对筛选后的数据进行1%的缩尾处理,5年分别选取了1 651、1 848、2 289、2 277、2 332个样本,共10 397个。

2.2 变量设计

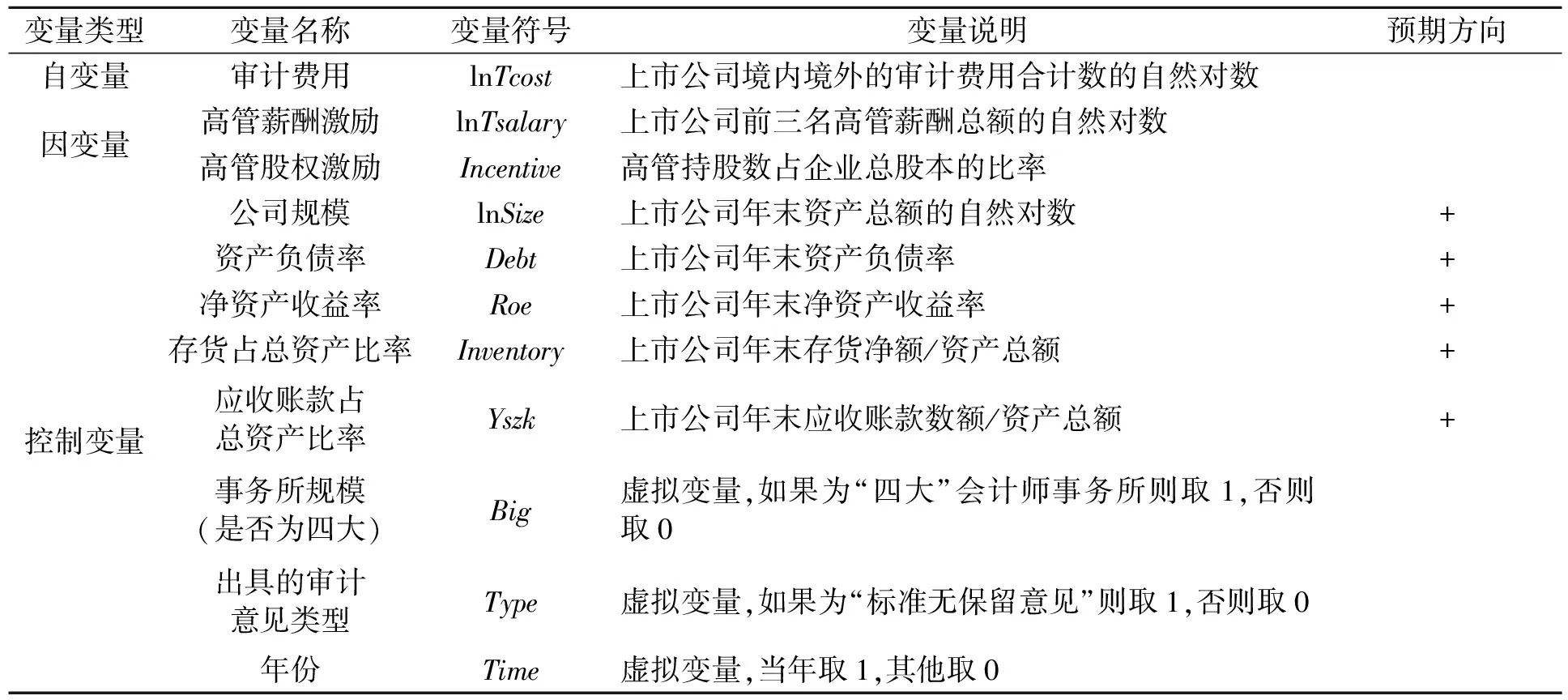

为了保证实证分析结果的合理性,笔者选择8个变量作为控制变量。所有变量的汇总说明如表1所示。

2.3 模型设计

为研究高管激励机制对审计费用的影响,构建如下多元线性回归模型:

lnTcost=α0+α1lnTsalary+α2Incentive+

α3lnSize+α4Debt+α5Roe+α6Inventory+

α7Yszk+α8Big+α9Type+α10Time+ε

(1)

3 实证分析

3.1 描述性统计

3.1.1 模型数据的描述性统计

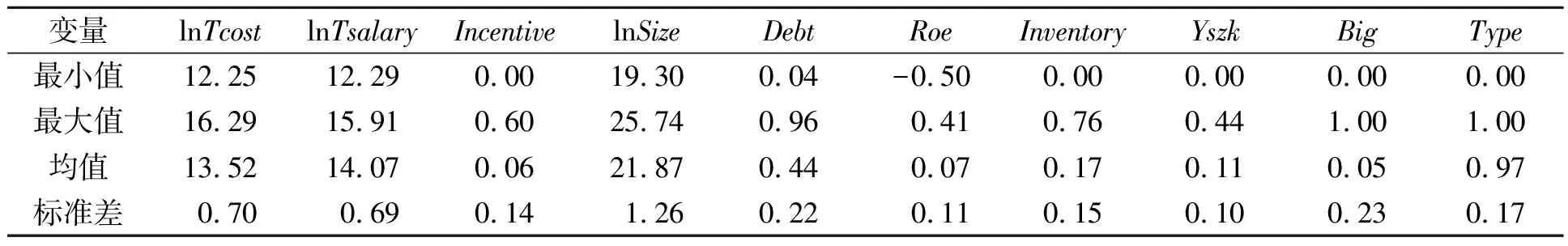

对筛选后的样本数据进行描述性分析,结果如表2所示。可以看出lnTcost的均值为13.52,极差为4.04,说明我国上市公司审计费用差异较大。lnTsalary的均值为14.07,说明高管总体薪酬水平较高;Incentive的均值仅为0.06,说明我国绝大部分企业股权激励水平较低;Big的均值为0.05,说明我国上市公司聘用“四大”审计的并不多;Type的均值为0.97,说明注册会计师多半出具的是标准无保留的审计意见。

3.1.2 解释变量原始数据的描述性统计

表1 变量说明表

表2 描述性统计(N=10 397)

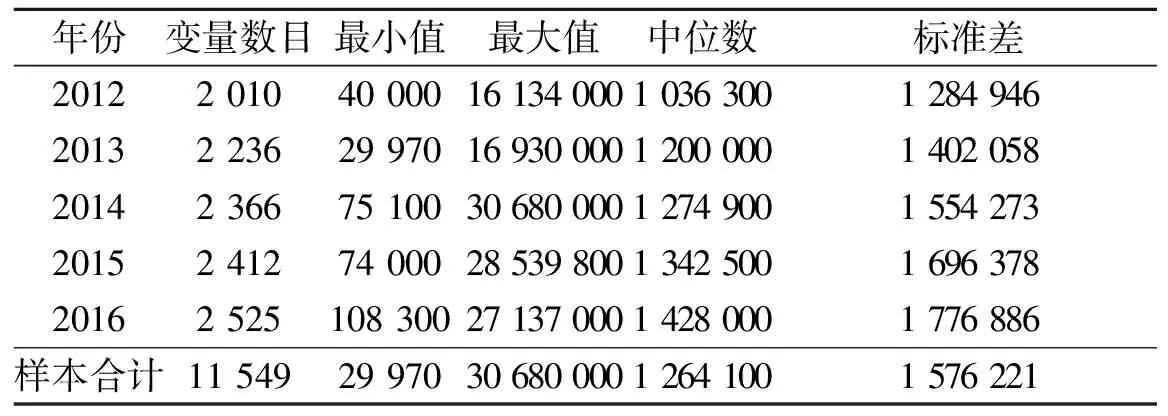

表3 高管薪酬原始数据描述性统计(N=11 549) 元

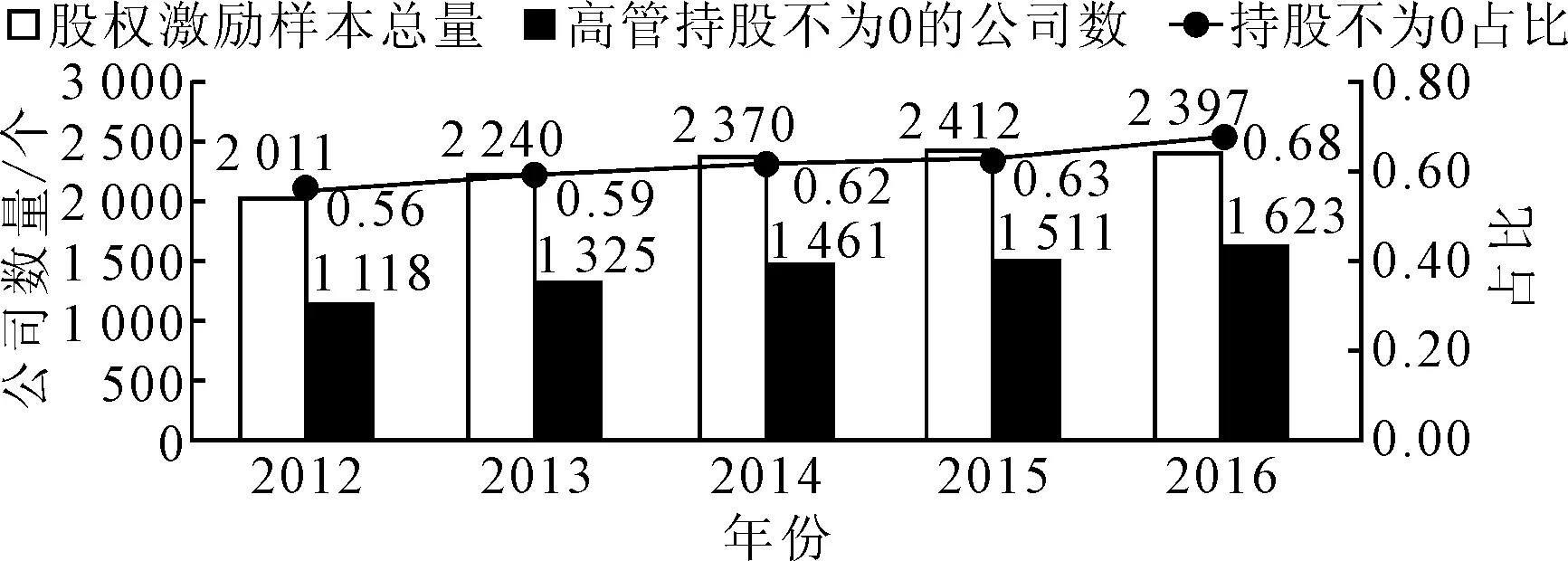

为了更真实地展示2012—2016年高管薪酬激励情况,剔除缺失数据后对高管薪酬原始数据进行描述性统计,结果如表3所示。2012—2016年最大值分别为最小值的403倍、565倍、409倍、386倍、251倍,由此可得企业间高管薪酬激励程度差异巨大。进一步针对高管薪酬均值进行趋势分析,如图1所示。可以看出,2012—2016这5年的均值均在一百万以上且逐年递增,说明我国自2012年以来企业薪酬激励水平较高。

图1 高管薪酬均值变化图

表4 股权激励原始数据描述性统计表(N=11 430)

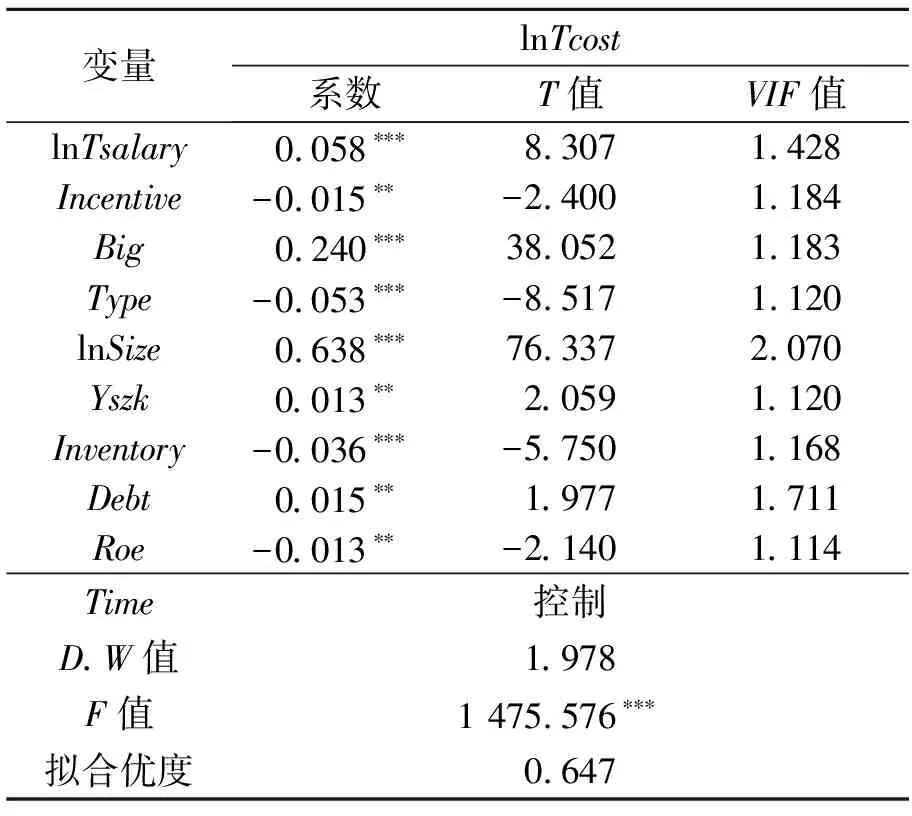

为了更直观地展示我国股权激励现状,对高管持股数不为0的企业进行描述性统计,结果如表4所示。从最小值来看,2012—2016年持股数均不超过30,且持股比例非常小,说明部分公司激励程度非常低,基本起不到激励作用。从最大值看,2012年持股数最少,但也达到3.9亿多股,占企业总股数的83%,其余几年持股数更是逐年攀升,激励程度异常高。从均值看,高管股权激励平均维持在10%左右;而中位数均在1%左右,说明我国绝大部分的企业股权激励水平较低。

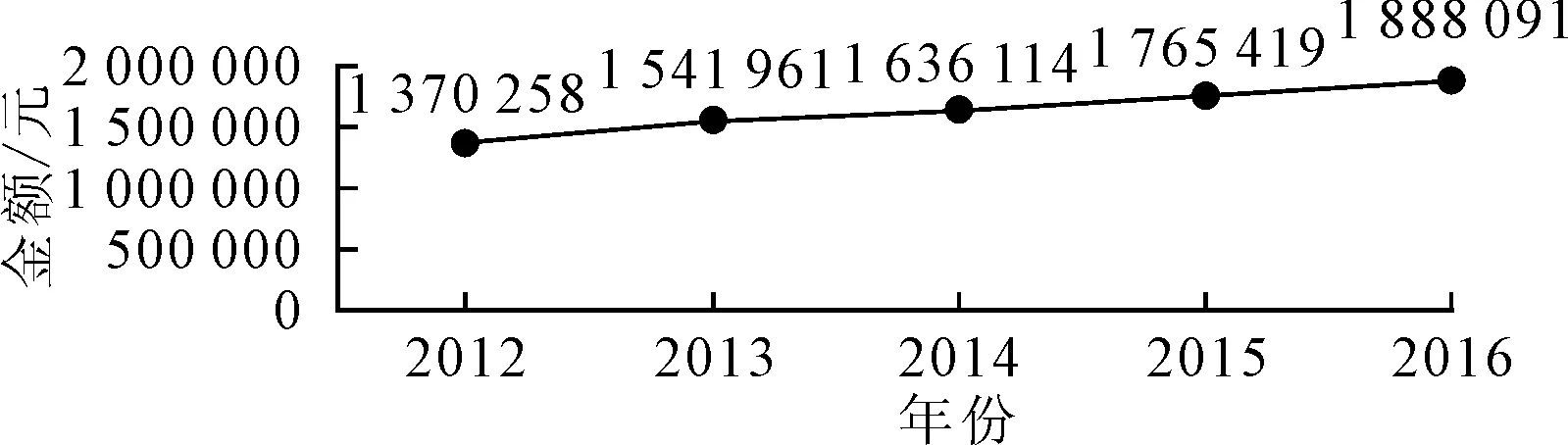

高管持股不为0的公司数及其占比结果如图2所示。可以看出,2012年高管持股不为0的企业数为1 118个,到2016年已上升到1 623个,这5年来,实施股权激励的企业数量逐年递增。2012—2016年,高管持股不为0的企业占比由0.56上升至0.68,说明股权激励这一高管激励模式为越来越多的企业所接受。

图2 股权激励情况图

3.2 相关性分析

各变量间的相关性分析如表5所示,可以看出高管薪酬、高管持股比例与审计费用分别存在一定程度的相关关系,而自变量和控制变量之间的相关系数均不超过0.8,说明不存在严重的多重共线性问题。

注:*表示在10%的水平上显著;**表示在5%的水平上显著;***表示在1%的水平上显著

3.3 回归分析

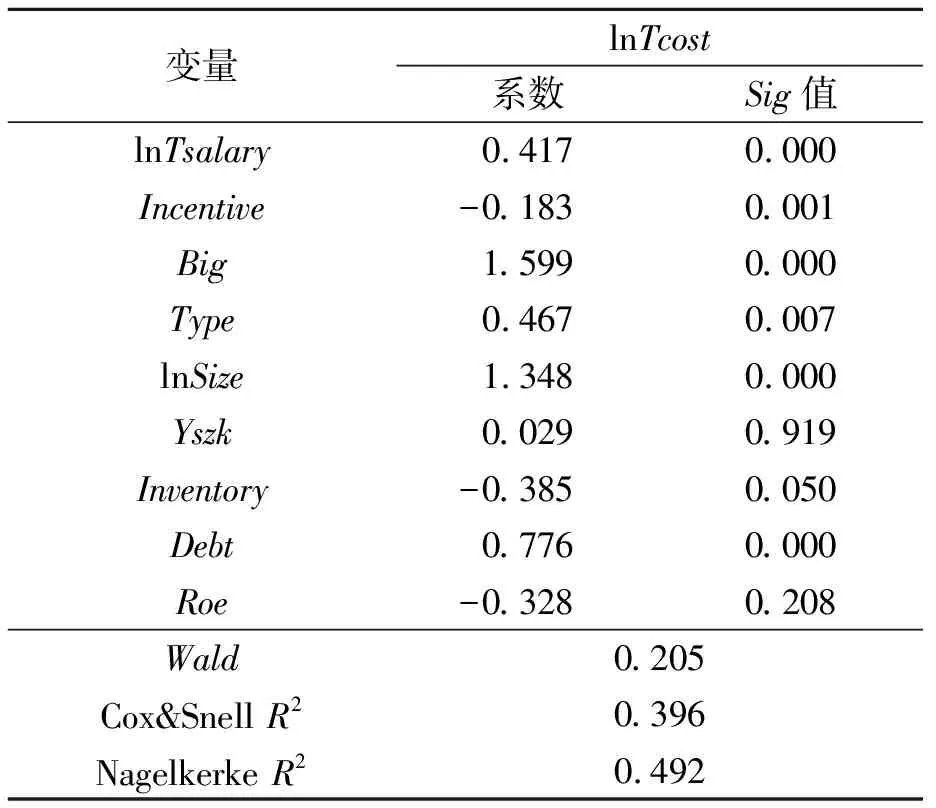

模型(1)的回归分析结果如表6所示。可以看出模型的拟合优度为0.647,解释度较高。D.W值为1.978,说明模型不存在一阶序列自相关。各变量的VIF值均很小,说明不存在严重的多重共线性问题。

高管薪酬的回归系数为0.058,在1%的水平上通过显著性检验,符合假设H1。说明在我国高管薪酬每提升一个单位,审计费用就提升0.058。高管持股比例的回归系数为-0.015,在5%的水平上通过显著性检验,说明股权激励与审计费用成呈负相关关系,符合假设H2。企业资产规模的回归系数为0.638,在1%的水平上显著,说明资产规模大的企业会被要求支付更高的审计费用,这一结论与前文预期符合。事务所规模的回归系数为0.240,在1%的水平上显著,说明在我国“四大”对应着更高额的审计收费。审计意见类型、存货比率、净资产收益率等变量均对审计费用产生一定影响。

表6 回归数据表

注:*表示在10%的水平上显著;**表示在5%的水平上显著;***表示在1%的水平上显著

3.4 稳健性检验

稳健性检验方式:①将审计定价、高管薪酬激励、高管股权激励转变为哑变量。当其数值小于中位数时,则赋值0;当数值大于中位数时,则赋值1;②随机删除10%左右的样本,剩余9 392个样本。③沿用原模型,进行Logist逻辑回归。模型稳健性检验的结果如表7所示,可看出高管薪酬激励的回归系数为正,高管股权激励的回归系数为负,与原回归结果都一致。在控制变量中,除审计意见类型外,其余均与原回归结果一致。故经检验,笔者的研究具有良好的稳健性。

表7 稳健性检验回归结果

4 结论及建议

(1)结论:①高水平的薪酬激励会提高审计费用。注册会计师认为过高的薪酬激励诱使高管出于自利而进行财务舞弊,加剧高管与股东之间的代理冲突。企业存在较高的审计风险,需要增加审计证据的收集,审计费用也随之增加。②高水平的股权激励会降低审计费用。这充分说明注册会计师认同企业采取股权激励方式将高管利益与公司利益捆绑,利益趋同效应使高管更有动力完善公司内部治理。由此,注册会计师评估的审计风险降低,审计费用也随之降低。③事务所规模、企业规模的大小会影响审计费用,规模越大,费用越高。此外,资产负债率、净资产收益率、审计意见类型等指标对审计费用有着显著的影响。

(2)建议:①对于国家和政府来说,要完善法律政策,为高管激励机制提供稳定成熟的外部发展环境。我国高管激励机制相对单一,提高股权激励在激励机制中的地位和比重,改变目前以薪酬激励为主要激励方式的意义重大,而健康的资本市场有利于促进我国高管激励机制的改革。②对于企业来说,一方面要健全薪酬激励机制。我国上市公司之间薪酬激励差距较大,企业在制定薪酬制度时,既要强调激励性,又要体现公平性;另一方面适当采取股权激励机制。我国股权激励实施时间较短,部分企业股权激励程度不高,甚至起不到激励效果,需要加大股权激励落实力度。完善的高管激励机制促使高管从企业长期发展的角度出发,减少短视行为,推动企业长远发展。③对于会计师事务所来说,作为外部监督机构,会计师事务所应保持独立性和公正性原则,出具具有现实意义的审计报告。而其所提供的审计服务,由于专业性较强,非专业人员很难判断其服务质量,容易引发低价揽客的市场竞争行为。因此,在保证审计服务质量的同时,审计收费应合理化,这对于促使审计资本市场的健康快速发展具有重要作用。