探究近几年我国第三方支付的发展与监管

2018-08-28薛淞

【摘要】2017年12月27日央行印发《条码支付业务规范(试行)》的通知,重新规定了第三方支付的监管力度,明确指出了支付机构开展业务需要遵循的安全标准,此举在为第三方支付的健康发展提供了法律保障的同时,也让笔者开始重新思考我国第三方支付的发展现状。自我国第三方支付产生至今,其所存在众多的问题一直以来难以得到有效解决,这些问题对于第三方支付的发展起到了极大的阻碍作用,如何有效的解决这些问题,不单单要从改变第三方支付自身出发,还要求其受到监管机构更加全面和严格的监管。为此,本文从分析我国第三方支付的发展现状出发,针对目前第三方支付目前所存在的问题,结合国外第三方支付机展与监管的经验,为促进我国第三方支付的发展提出合理的建议。

【关键词】第三方支付 发展现状 监管

第三方支付是指具备一定的资金规模和信用保障的独立第三方机构,在与商业银行进行签约合作的基础之上,通过与银行支付结算系统进行对接而实现交易双方进行交易的网络支付模式。我国第三方支付行业发展迅速,截止到2017年底,央行分八批总共发放了247张支付牌照。但由于我国第三方支付起步较晚,我国對于第三方支付的监管措施相对不完全,这既影响我国第三方支付的未来发展前景,也威胁到我国金融市场的平稳。

一、我国第三方支付的发展

(一)第三方支付市场占有率集中

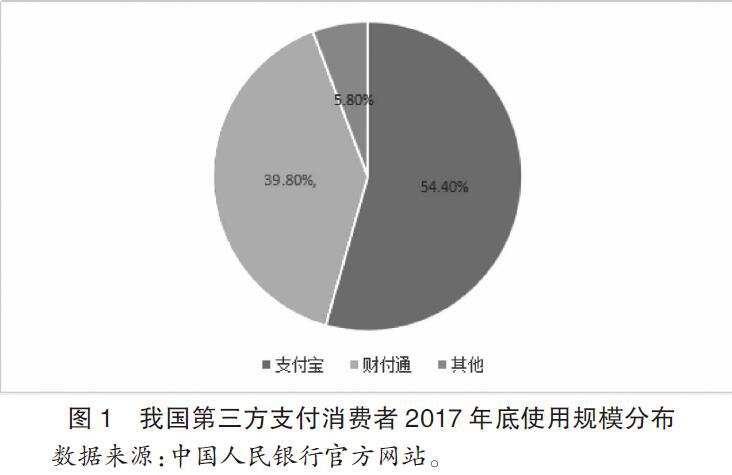

目前,国内的第三方支付产品主要有PayPal、支付宝、微信支付、易宝支付、快钱、百付宝、网易宝等。而第三方支付市场的“主力军”是支付宝和微信支付,二者市场占有率接近95%。

(二)第三方支付交易结构变化显著

数据来源:中国人民银行官方网站。

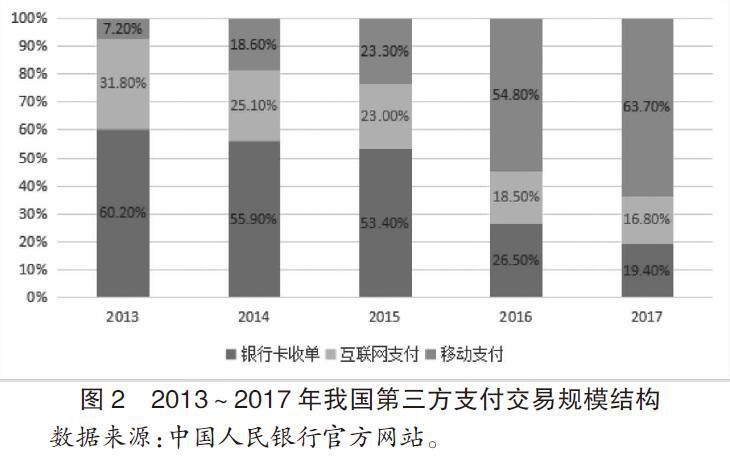

我国第三方交易规模结构由2013年银行卡收单、互联网支付、移动支付分别占60.2%、31.8%、7.2%到2017年的19.4%、16.8%、63.7%,短短五年时间里我国第三方支付交易由传统的银行卡收单为主逐渐成为互联网支付和移动支付二者为主的结构模式。这一方面体现了人们生活消费方式的转变,另一方面也表现出我国第三方支付机构在凭借着互联网和移动终端的优势迅速占据市场份额,我国第三方互联网支付和移动支付发展迅速。

(三)第三方支付规模增长迅速

本文选取第三方互联网支付和第三方移动支付作为研究第三方支付行业规模扩张和增长率变化的两个重要指标。

随着我国信息技术的迅速发展,我国第三方互联网支付交易额由2014年的14,374.70亿元增长到2017年底的74,000.00亿元,四年的时间里增长了7倍,当季同比增长率保持在50%左右,环比增长率保持在10%左右;我国第三方移动支付由2014年的18,731.50亿元增长到2017年316,000亿元,在四年时间里增长了近17倍,同比增长率保持100%以上。由此可以看出,我国移动终端的普及以及信息技术的发展,使得我国第三方移动支付与互联网支付在前期保持高速增长态势,随着市场占有率的逐渐提高,增长率又趋于平稳。

通过对二者环比增长率的对比分析,可以看出共同点在于二者前期的增长率都比较高,2014年之后发展较为平稳。究其原因,一方面由于前期市场前景更为广阔,随着互联网技术和移动技术的迅速发展,推动第三方支付行业迅速发展;另一方面,在二者从市场占有率较低到相对较高之后,市场饱和度逐渐提高,整个第三方支付行业开始不断的开拓新的市场,发展丰富多样的业务模式,使得二者保持较为平稳的发展。不同点在于二者的增长率有一定差距,前期第三方移动支付增长速度更快,2014年之后二者增长率都比较平稳但移动支付增长率始终相对较高。

整体来看,我国第三方支付规模由2013年16.90万亿元到2017年154.90万亿元,五年增长率近9倍,平均同比增长率近100%,尤其是2013年,增长幅度达到343.56%,这说明我国整个第三方支付市场需求仍比较旺盛,第三方支付发展前景广阔。

二、我国第三方支付发展中存在的问题

在经过对于我国第三方支付发展现状分析之后,虽然我国第三方支付的发展规模以及增长速率相对良好,但纵观整个行业,特别是2013年之后,我国第三方支付在资金监管以及风险监控等方面仍存在众多难题,如何有效解决这些难题,对于维护我国金融市场的平稳发展有着重要影响。

(一)风险监管问题

消费者在使用第三方支付机构进行资金支付时,资金会留存在第三方支付机构,这种现象被称为“资金沉淀”,这些累计起来的巨额资金能给第三方支付机构带来高额的利息收入。而这些资金能否得到安全的流动性管理,将直接影响到广大消费者的合法权益的维护。同时,第三方支付也成为非法交易中资金的转移以及非法套现等违法行为的场所,这些都会形成的潜在的金融风险。因此,第三方支付机构在交易活动和自身管理所存在的风险能否得到有效的监管已经成为影响第三方支付行业健康发展的重要的因素之一。

(二)业务创新问题

第三方支付行业在我国发展的十几年时间里,为了适应我国金融市场发展以及满足人民生活需要,这就要求第三方支付机构不断开拓业务范围,加大业务创新力度。随着我国信息技术的迅速发展,我国第三方支付业务由以传统支付为主逐渐转向移动支付、互联网支付与传统支付并存的局面。但是,我国的第三方支付的业务种类及覆盖范围难以满足人们的生活需求。因此,业务创新问题成为第三方支付行业内部阻碍自身发展的一大障碍。

(三)消费者权益风险问题

我国第三方支付所存在的消费者权益风险问题主要表现在两个方面:一方面,消费者的隐私信息难以得到有效保护,在我国目前所颁布的各项规范方法中,对于涉及到出现第三方支付机构故意泄露消费者的隐私信息从而损害消费者的合法利益时,所给出的罚款金额远远低于消费者的隐私价值。由于处罚力度较低,威慑程度较小,使得某些第三方支付机构“以身试法”却得不到应有的处罚。另一方面,消费者的资金安全问题尤为突出,而这又和第三方支付的风险监管息息相关。在切实保障消费者的合法权益的同时,如何能够促进第三方支付行业的发展,成为急需解决的问题。

三、促进我国第三方支付发展的对策

针对上文所提到的四点问题,下文提出了相应的解决措施,能够真正的去解决这些问题,需要各个政府部门以及第三方支付行业的共同努力。

(一)加强对第三方支付行业全方位监管

2017年8月4日由央行下发文件,明确要求非银支付机构网络支付业务由直连模式迁移至网联平台处理,央行此举所成立的网联,极大程度的弥补了过去监控的缺失,这也意味着,清算市场终将由银联一家独大转变为多头竞争的局面。虽然央行在近几年颁布了各项规定填补了第三方支付监管的许多空白,但依旧存在着监管力度较弱的地方,本文认为可以从发达国家对第三方支付监管入手,吸收借鉴其成熟的监管模式。

1.监管目标。发达国家的三大监管目标:保证第三方支付的高效与安全,切实保护金融消费者权益,维护公平交易、切实防范反洗钱风险。这对于确立我国第三方支付的监管目标同样适用。

2.监管法规。欧盟针对于第三方支付行业制定了专门的法律法规,并设立独立的部门进行监督管理,对于我国立法机构,既可以现有法律基础之上进行修改,也可以直接颁布更具针对性的法律法规。

3.监管措施。发达国家对于第三方支付行业所采取的监管措施较为灵活,并以分类监管和动态监管相辅相成,形成的较为完整的监管体系。我国同样可以“因地制宜”,并做到动态监管与及时反馈相结合的监管模式,通过事前控制来管控风险。

(二)促进第三方支付业务的创新

对此,本文认为第三方支付行业必须做好市场定位,在不断加深与商业银行合作的基础上,凭借自身的资源优势来推出更具特色的业务,在推陈出新的同时,对于每一种业务的推出做好市场调查,及时的修正各项业务的发展模式,从而适应我国金融市场的发展。

(三)切实保障消费者的合法权益

如何去保护消费者的合法权益,一方面需要政府的相关部门颁布更具威慑力的法律法规,并有相关的监督部门去监督管理法律法规的实行情况,设立专门的举报和反馈处理机制;另一方面,第三方支付行业需要为保护消费者合法权益而主动规范自身的行为,制定相应的行业规范并设立独立的内部监督处罚机制。只有通过政府和第三方支付行业的共同努力,才能够切实保障消费者的合法权益。

参考文献

[1]谢瑶华,栾福茂.我国第三方支付的现状、风险及控制对策[J].财会月刊,2017(13):41-45.

[2]刘渠景,宋立志.第三方支付法律风险与防范探析[J].金融科技時代,2017(01):53-55.

[3]程华.移动支付竞争中的商业银行角色与策略[J].中国银行业,2017(09):100-103.

[4]赵鹞.网联是数字时代的国家金融基础设施 国家支付体系已有雏形[J].中国经济周刊,2017(33):74-75.

基金项目:教育部人文社科研究项目(12YJA630102)、山东省社科规划项目(18CJJJ26)的部分研究成果。

作者简介:薛淞(1995-),男,汉族,山东泰安人,齐鲁工业大学金融学院金融专业硕士研究生。