基于不同市场周期的股市动量效应与反转效应实证研究

2018-08-28代瑞鹏

【摘要】本文以月作为检验周期,将2014年10月至2015年5月作为股市快速上涨期,2016年7月至2017年4月作为股市缓慢上涨期,选取沪深300股指成分股构造赢家组合和输家组合,研究不同市场周期下股市的动量效应与反转效应。实证分析发现,在股市快速上涨时,短期内市场存在动量效应,中长期内存在反转效应;而在股市缓慢上涨时正相反,短期内市场存在反转效应,中长期内存在动量效应。文章分析其产生原因有以下几点:市场热度影响,投资者心理预期不同,股市受政策影响较强。

【关键词】沪深300 动量效应 反转效应

一、引言

动量效应亦称惯性效应,是指过去表现好的股票在之后的时间会维持其好的表现,过去表现不好的在未来一段时间也会继续表现不好。反转效应则相反,是指过去一段时期内股票的表现在未来会出现反转,即表现好的股票会趋于变差,表现差的股票会趋于变好。从2014年开始的一年时间内,上证综合指数涨了3000多点,在2015年6月达到最高5178点,之后又在半年多的时间内跌回2638点,随后开始了缓慢上涨,截至2017年9月底,上证指数回到3345点。2014年到2017年期间我国的股票市场是否存在动量效应或反转效应,如果有,在不同的市场周期下是否相同,背后的原因是什么?

二、文献综述

随着行为金融学理论的快速发展,越来越多的专家学者把目光聚集在了股市动量效应及反转效应上,其中文华(2010)研究了16个发展中国家(地区)1989~2002期间的动量效应,结果发现,在发展中国家的金融市场上,动量效应普遍存在,同时在长期内没有发生逆转[1],但我国股票市场又有着受政策主导的特点,鲁臻、邹恒甫(2007)研究发现,在政策市背景下的中国股市存在着动量效应及反转效应,其中反转效应比动量效应更加显著,除了中期惯性与长期反转外,还存在着超短期的动量效应与短期的反转效应[2]。

目前争议较多的是在不同检验周期下市场动量效应及反转效应的区别,这也是本文的研究重点,其中高秋明、胡聪慧、燕翔(2014)研究发现,我国股市在月度频率上不存在明显的动量效应,而当形成期在2-4周,持有期在1-3周时存在显著的动量效应[3];谭小芬、林雨菲(2012)通过模拟上证180指数交易,发现中国股市在期限四个月以下时存在反转效应,期限在半年到一年时存在动量效应[4]。

在不同市场周期下,贺学会、陈诤(2006)分别选择上证指数和深成指数进行研究,结果显示,在牛市中,赢家组合存在着正的动量效应,在熊市中,输家组合存在着负的动量效应,但牛市中的输家组合和熊市中的赢家组合都存在着反转效应[5]。本文选择2014年~2015年一轮较明显的牛市做对比,同时分析了我国2016年~2017年一轮缓慢上涨的行情,以挖掘其背后动量效应及反转效应的形成原因。

綜合前人研究成果,本文以沪深300股指成分股作为研究对象,以不同时间段作为研究区间分别分析了在股市快速上涨期和缓慢上涨期不同市场周期下是否存在动量效应及反转效应。本文试图通过实证分析明确我国股市在这两种市场周期在月度频率下的动量效应及反转效应情况,同时对其现象背后的原因进行解释。

三、实证分析

(一)数据选取

本文选取月作为检验周期来研究反转效应及动量效应,数据均来源于CSMAR数据库。在股票选取方面,本文所研究的股票均来源于沪深300股票指数成分股,本文样本区间分为两个阶段,第一阶段为股市的快速上涨期,选取2014年10月至2015年5月作为股市的快速上涨期进行研究分析。第二阶段为股市的平稳上涨期,选取2016年7月至2017年4月作为股市的缓慢上涨期进行研究分析。

(二)实证检验

本文研究方法借鉴前人经验,分为两个阶段,分别为形成期J(单位:月)和持有期K(单位:月),形成期是指形成赢家组合和输家组合所经历的时间,持有期是指分别持有赢家组合和输家组合所经历的时间。根据在持有期内两个组合的表现情况来反映在当时市场环境下的股市动量效应和反转效应,检验方法如下:

第一步:选择形成期J(J=1,3),计算股票在形成期内收益率Rj,计算公式为

■

其中Pij为股票在形成期i月末的股票价格,Psj为股票在形成期s月末的股票价格;

第二步:把Rj从大到小进行排序,选择排名前十的股票构造成赢家组合,选择排名后十位的股票构造成输家组合;

第三步:选择持有期K(K=1,2,3),分别计算赢家组合和输家组合在持有期内收益率Rk,计算公式为

■

其中Pik为股票在持有期i月末的股票价格,Psk为股票在持有期s月末的股票价格;

第四步:计算赢家组合和输家组合在持有期收益率的差额,考察股市动量效应时可采取观测在形成期J=1,持有期K=1,2时持有赢家组合直到输家组合被卖出为止二者的收益率差额,考察股市反转效应可采取观测在形成期J=3,持有期K=3时持有输家组合直到赢家组合被卖出为止二者的收益率差额。

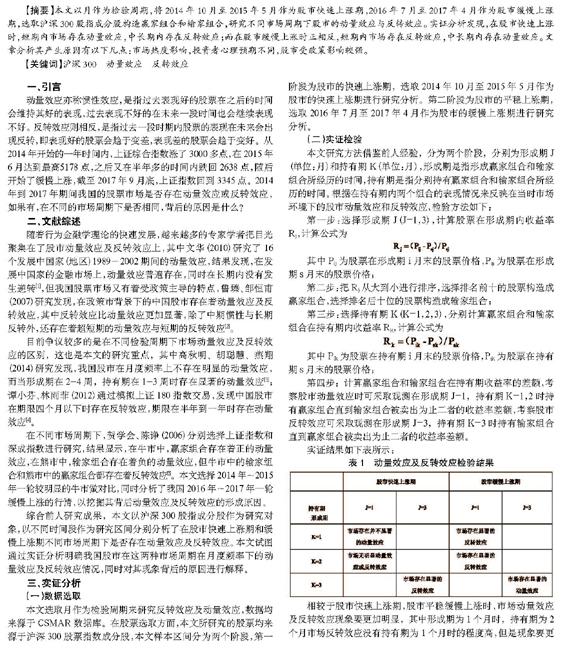

实证结果如下表所示:

相较于股市快速上涨期,股市平稳缓慢上涨时,市场动量效应及反转效应现象要更加明显,其中形成期为1个月时,持有期为2个月市场反转效应没有持有期为1个月时的程度高,但是现象要更加明显。同时,通过表1我们可以很明显看出,在相同的形成期和持有期下,股市快速上涨期和股市平稳上涨期市场动量效应及反转效应现象有很大的区别,甚至完全相反。

四、结论

本文通过实证分析验证了中国股市在快速上涨期及缓慢上涨期均存在动量效应或反转效应,本文分析背后的原因有以下几点:

(一)市场热度不同

在股市快速上涨时,市场过热,交易量及换手率较高,股票价格普遍脱离其真实价值,由此也导致了在短期内赢家组合的收益率高于输家组合;在长期内,赢家组合股价已经过高,输家组合的股票开始受到投资者的注意,开启一波新的快速上涨行情,导致长期内出现输家组合正的反转效应。

(二)投资者心理预期不同

股市快速上涨阶段,投资者普遍预期股价继续上涨,市场羊群效应、噪声交易现象明显,投资者偏离价值投资,投机心理占主导;在股市缓慢上涨阶段,投资者投资决策回归理性,市场交易行为明显不同甚至相反,所以产生了不一致的实证结果。

(三)股市受政策性引导较强

中国股市投资者大多为未经过系统培训的个人投资者,风险意识薄弱,忽略了上市公司的真实价值,也为之后的泡沫破灭埋下了伏笔。

参考文献

[1]文华.发展中国家股票市场的动量效应[J].国际金融研究,2010(08):86-95.

[2]鲁臻,邹恒甫.中国股市的惯性与反转效应研究[J].经济研究,2007(09):145-155.

[3]高秋明,胡聪慧,燕翔.中国A股市场动量效应的特征和形成机理研究[J].财经研究,2014(02):97-107.

[4]谭小芬,林雨菲.中国A股市场动量效应和反转效应的实证研究及其理论解释[J].科技与经济,2012(08):45-57.

[5]贺学会,陈诤.基于牛市和熊市不同周期的股票市场动量效应研究[J].财经理论与实践,2006(09):40-44.

作者简介:代瑞鹏(1996-),男,汉族,安徽霍邱人,安徽大学金融硕士在读。