商事交易场所的类型化检视及多层次架构

——从场内衍生品交易规制边界突破

2018-08-24冯果张阳

●冯 果 张 阳

自20世纪上半叶奥地利经济学家约瑟夫•熊彼特(Schumpeter)首倡“创造性破坏理论”以来,技术要素与经济生态结合愈益紧密,创新引致商业领域的金融变革层出不穷。作为产品、信息及资金融通的中心,商事交易场所逐渐从单一物理交换设施转化为一种电子化集中场域。在网络技术深层推动下,破除时空限制的各种交易平台竞相设立。但囿于监管认知偏离和期货法律匮乏,我国商事交易场所发展紊乱,现货与衍生品、场所内外的实质边界模糊。场外对敲、欺诈误导、肆意拆分等恶性行为风靡盛行,盲目变相行权的对冲平仓与保证金杠杆交易更有诱发系统性风险之虞。现行运动式执法秉持的“标准化合约”与“集中交易机制”管控思路又过于僵化,难以从实质上厘清不同交易场所的功能差异。学术研究大多偏重个别化交易场所的剖释,鲜从宏观角度对交易场所进行整体研析。本文试从商事交易场所类型化入手,以风险防范为逻辑统筹,以场内衍生品交易规制边界为关键突破,为我国多层次商事交易场所体系的构筑提供参酌思路。

一、商事交易场所的创新演变及类型化逻辑

场所推进“交易供需快速有效率地彼此相遇”。〔1〕James H. Lorie and Mary Hamilton, The Stock Market: Theories and Evidence, 135 Journal of Economics and Business Administration (1977), pp.108-111.从初始行商的集市定期交易中心,到如今各类要素的电子交易平台,从小规模、直接易货的初级场所到规模庞大、组织复杂的金融交易所,各种场所重叠式发展、科层式分布,并行活跃于市场交易当中。因其广泛的涵括范围和变动不居的形态特征,商事交易场所的概念至今未被明定,学界对其本质大抵有运作市场、功能中介及组织企业等不同认知,但从商事交易理念核心——功能主义视阀观之,其根本要义始终在于以枢纽的姿态将市场资源集中化处理。正如Fischel教授所言,“各种交易场所(交易所、购物中心抑或跳蚤市场)的经济职能并无实质差别,它们都是将买卖双方聚集在一起以减少彼此发现的搜寻成本。”〔2〕Daniel R. Fischel, Organized Exchanges and the Regulation of Dual Class Common Stock, 54 University of Chicago Law Review(1987), pp.121-122.从文义训诂角度来看,商事交易场所可拆分为“商事交易”+“场所”进行理解。一方面,不同于民事交换的单一性、偶发性,“商事交易”基于其营利性特点通常为连续性交易,商事交易场所设立后,其使用频率较高,运营边际成本相对较低,更利于商品规模化流转。另一方面,“场所”(Trading Venues)并不限于典型的“交易所”(Exchange),其更重在场域解读。场域是一种交易空间关系的集中彰显,范围更为广阔,凡使交易对接撮合且实质经由的场域,〔3〕“经由”(Through)强调交易需在场所中实质发生,如果交易未经由场所,则可能是仅提供信息或结算等服务的一般市场中介,如顾问公司、经纪公司、咨询公司等。无论实体物理设施,抑或虚拟电子平台,均被囊括其中。商事交易场所内含天然经济理性,以契合实践为逻辑向度,自肇始以来便为因应市场需求而变革不断,尤其晚近40余年来,更是创新频出。从市场演变规律看,其创新演变与产品和主体的变化紧密相关。

(一)产品复杂化与主体多元化:交易场所创新演变的根本动因

回溯商事交易发展脉路,产品显现出从有体到无体、单一到嵌套、整体到份额的变化趋势。就外在形态而言,传统产品大都是客观存在的有形物,具有特定物理实体,物上利益的源泉和载质就是物本身。而伴随技术发展和交易需求多元化产生的新型商品则多是人为拟制创造的结果,典型的排污权、股指期货及网络虚拟财产等均呈无体化的状态。从内在构造观察,初始结构单一的产品在行为和射幸因素的介入下出现嵌套组合。行为因素使权利与有体物联系途径发生疏离,链条式行为触点削弱了虚拟经济与实体经济的联动性,借助于逻辑思维和技术手段创造出的产品有复杂化倾向。产品结构中射幸因子的添入将“投机或然性”正当化,以期货合约为代表的衍生品在复杂法律结构中凭借“对赌”博弈实现对冲平仓和风险管理。〔4〕参见周亮:《新型商事交易标的物的商法调整》,法律出版社2016年版,第61~69页。此外,产品在形成过程中份额化特征也逐渐明显。特别是上世纪60年代以来,金融创新持续推进导致资产证券化成为趋势。通过份额化拆分使难以整体流通交易的产品实现未来财产的现时利用和现时财产的加速变现,从而提高了财产权利的商品化程度,顺应了商事交易便捷性需求。

商事主体也在参与广度、类型划分及交易目的上发生着显著变化。在市场初期,商人是缔结交易合约的主体,具有鲜明职业属性,并非任何个体都可参与商事交易,除非获得特许或授权。商主体涵盖范围极为有限,多受血缘、地理或行业等因素束缚。19世纪以后,由于经济与民主的发展,商人呈现出普遍化趋势,如亚当•斯密曾言,“一切人都依赖交换而生活……一切人都成为商人。”〔5〕[英]亚当•斯密:《国民财富的性质和原因的研究》,郭大力译,商务印书馆1974年版,第5页。随着20世纪末信息社会的到来,计算机网络的应用普及使商事参与更加便捷,民事主体被全方位裹挟进入市场,商事交易的参与广度得到前所未有的拓展。同时,商事主体类型亦获极大丰富。在自然人基础上,复杂的组织联结体开始成为现代商事交易主角。〔6〕See Timothy E. Lynch, Derivatives: A Twenty-First Century Understanding, 43 Loyola University Chicago Law Journal (2011),pp.3-51.合伙、企业、公司、SPV等机构参与者在大宗商品买卖和金融衍生交易中逐步发挥主导作用,不同组织出于风险防控和投资需求的不同还有深入衍化之势。另外,商事主体交易目的也渐趋多样化。主体不再满足于所有权控制下单纯的产品取得与使用,逐利性本能驱使其更为关注投资价差回报与资金增值。

商事交易场所是主体、产品发生关联的集中场域。产品复杂化与主体多元化对交易场所提出了更高要求。自上世纪70年代至今,交易场所力行创新变革。一则以有形物理设施为代表的传统场所向电子技术构建的无体平台推进,厚重坚实的交易大厅(Trading Floor)渐变为被遗弃、荒废的场所,〔7〕See Jerry W. Markham and Daniel J. Harry, For Whom the Bell Tolls: The Demise of Exchange Trading Floors and the Growth of ECNs, 33 The Journal of Corporation Law (2008), pp.866-939.“人工喊价”传达处理交易的模式逐步被计算机主导的“自动程序化交易”所取代,商流、信息流与资金流的融通效率大为提高。二则由股债基础证券、大宗农工业产品交易所向权益类、结构合约型产品交易场所扩展。大数据、金融资产、文化艺术品、知识产权、虚拟货币等交易场所蓬勃涌现,便利了新型产品的流通交易。三则交易机制不断创新,除传统协议转让外,单向竞价、集合竞价、电子撮合、匿名交易等集中交易方式被不同场所广为采纳,标准化合约交易也从金融领域向普通商品交易场所延拓。如此集中式标准化机制的应用有助于推动产品权利流转及市场价格的高效生成。

(二)现货与衍生品、场内与场外:交易场所风险防范的类型化逻辑

在交易场所追求创新变革时,市场潜在风险亦在聚积。数量剧增的交易场所面临自身定位不清、发展层次不一及缺乏统筹监管等困境,电子应用的技术操作失误、多向竞价买卖的违约事件乃至无序集中交易诱致的系统性风险开始频现。囿于市场内生机制存在自发、盲目与滞后的缺陷,外源法律的介入调整对风险应对十分关键。除传统事后风险分配、救济机制外,法律对交易场所的规制更应聚焦事前风险防范。面对诸般纷繁复杂的交易场所,类型化区分的规制进路是商事交易调适的合理选择,通过合并同类项将相似对象趋近调整,益于实现法的概观性和安定性目标,既可针对特定风险聚集的场所进行专门规范,又能通过类型边界红线的划定防止不同风险交织,以隔阻风险的连锁传导。

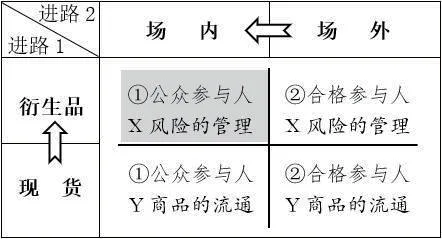

抛开外在名称差异,从产品与主体属性的实质出发,如表1所示,商事交易场所沿循“现货→衍生品”、“场外→场内”的类型化逻辑。一方面,由交易现货向交易衍生品扩展。商事交易初期多为现时的实物交割,获取产品是主要目的,场所设立意在促进商品流通。随着跨时间交易的兴起,套期保值成为不确定因素下的避险刚需,以对冲平仓为核心、旨在管理风险的衍生品交易场所渐趋出现。另一方面,从场外到场内转变。场外是产品交易普遍的原生市场,大多聚集零散、个性化产品。由于信息传递、风险缓释及产品转让等方面存有局限,交易对投资者要求较高,一般限于对资金、经验有所要求的合格参与人。受益于科技进步与公众投资者交易需求增加,以交易所为代表的场内市场开始涌现,标准化产品结构与份额单位制买卖使商品交易不再是“贵族专享”,而渐成为“全民盛宴”。商事交易场所的两条演变进路并非彼此割裂,二者亦不断交叠融合。倘以类型化视角观之,各交易场所的实质定位无外乎场外现货、场内现货、场外衍生品与场内衍生品四类。

表1 商事交易场所实质演化的两条进路与四类市场

(三)场内衍生品交易:交易场所规制边界实质廓清的关键突破

在四类场所中,场内衍生品交易是商事交易场所演化的高阶复杂产物,不仅内含与现货交易相异的衍生品交易“风险管理”的要旨(X),还具有和场外交易相对的场内交易“公众参与”的基本内核(①),其双向边界的厘定益于廓清各类场所的实质差异。“风险管理”的意蕴可区分同为场内交易、重商品流通的现货场所(①+Y),“公众参与”的限定能辨别同为衍生品交易、以合格参与人为主的场外衍生品交易场所(②+X)。且场内衍生品交易内涵相对封闭自洽(现货品类过多,不便抽离研析;场外概念因循场内,外延样态不甚稳定),又惯有严格监管与立法因应,其边界明定的成本与难度较低,适合作为各交易场所类型区分的关键突破。在考虑不同交易需求的基础上,以此为整合契机,也有助于建构多层次商事交易场所体系。

另需指明的是,场内衍生品交易发端于期货交易,其他衍生品结构机理与其实质相似,域外立法多以“期货(交易)法”来统摄场内衍生品交易的规制,期货交易的核心要义即为“衍生品”+“场内”。因历史沿袭和立法稳定的需要,广义的期货交易实际上可视为场内衍生品交易的代名词。〔8〕参见贺绍奇:《期货立法基础理论研究》,中国财富出版社2015年版,第59~60页。综观域外发达市场,场内衍生品交易(期货交易)备受各国监管重视,其类型边界经反复论证逐渐稳定明确。而我国至今对此问题仍欠缺理性认知,边界混沌的制度现实危及市场深入创新发展。

二、场内衍生品交易边界混沌的三重隐患

以1990年郑州粮食批发市场引入期货交易机制为起点,我国场内衍生品交易历经20余年发展,初步形成以《期货交易管理条例》(下称《条例》)为核心,证监会规章和规范性文件为主体,期货交易所规则及行业协会规范为补充,司法解释为支持的制度体系。〔9〕《期货交易管理条例》自1999年制定施行,标志着我国场内衍生品交易市场的法制建设从无到有,后历经2次修改(2007年、2012年)。证监会发布《期货公司监督管理办法》《期货交易所管理办法》等规章9部,规范性文件50余部。另有司法解释《关于审理期货纠纷案件若干问题的规定》(2003年)和《关于审理期货纠纷案件若干问题的规定(二)》(2010年)等。但场内衍生品交易的基础法律“期货法”仍付之阙如,现有界定以形式要件为主导、缺少实质标准,由此导致其边界含混模糊,与之相关的现货交易、场外衍生品交易以及证券衍生品交易的发展面临诸多挑战。

(一)期货合约认定空泛导致现货交易正常化扩张受限

期货交易是以双层标的为核心的复合法律结构,第一层是采用对冲交易机制的期货合约,第二层是依合约安排能决定合约价值的基础资产。〔10〕参见钟维:《期货交易双层标的法律结构论》,《清华法学》2015年第4期。其中,第一层的期货合约是场内衍生品交易核心标的,是其与现货交易界分的关键。根据2012年《条例》第2条规定,“期货合约,是指由期货交易场所统一制定的、规定在将来某一特定时间和地点交割一定数量标的物的标准化合约”。该定义将期货合约的要素概括为“标准化合约”、“未来交割”及“期货交易所设计”三方面,仅是期货合约一般特征的罗列,未揭示其本质,尤其不能与现货远期合约相区分。〔11〕参见于勤:《期货交易的界定及其完善》,载《证券法苑》第八卷,法律出版社2013年版,第296页。

首先,“标准化合约”并非期货交易专属。传统现货交易参与方为获取特定商品的所有权,多采用个性化协议转让商品,但信息匹配、谈判对接、履约监督等交易成本较高。在扩大交易规模及提升流通效率的需求下,现货平台也开始广泛采用标准化合约。其次,“未来交割”不能有效区分期货合约与远期合约。远期合约(Forward Contracts)产生于即期大宗商品批发市场,是双方约定在未来特定时日按约定价格买卖标的物的合同。期货合约(Futures Contracts)脱胎于远期市场,是进行风险转移和投机交易的标准化远期合同。〔12〕See S.G. Sharma, Over-the-Counter Derivatives: A New Era of Financial Regulation, 17 Law and Business Review of the Americas(2011), pp.285-286.二者本质均为“当前订约、未来履行”。最后,“期货交易所设计”要素更是“隔靴搔痒”。场内交易由于涉及公众参与人,为了调控风险和保障流动性,大都对产品进行统一筛选设计,此举并未体现期货合约内在构造的实质特征。

空洞乏实的认定标准在实践中难以适用。现实中“类期货交易”仍频频发生,部分现货交易场所更是通过所谓的机制创新(如现货发售、分散式柜台交易)进行对冲平仓的衍生品交易,造成投机炒作盛行和金融风险积聚,损害交易参与人合法权益。为规范市场发展,国务院先后发布“38号文”、“37号文”,由证监会牵头清理整顿鱼龙混杂的现货市场,〔13〕相关规范性文件是国发〔2011〕38号文《国务院关于清理整顿各类交易场所切实防范金融风险的决定》、国办发〔2012〕37号文《国务院办公厅关于清理整顿各类交易场所的实施意见》。2011年以来,以证监会主导的联席会议单位共进行了三次集中整治,前两次在2012年,最近一次自2017年初开始。但“运动式执法”仍固守期货合约界定的形式标准,不仅未能有效惩处变相违规的交易场所,反而对标准化合约交易限制过于严格,笼统地禁止权益等额拆分发行、不允许将权益按标准化单位持续挂牌交易,导致以实物交割为目的的正常现货交易场所饱受牵制,本欲促进商品流通而采用的标准合约和未来交割模式面临不确定性风险。

(二)交易机制区辨片面造成场外衍生品交易有非法之嫌

除期货合约外,期货交易所是场内衍生品交易界定的另一焦点,是与场外衍生品交易区别的核心。期货交易所的认定最初暗含于2007年《条例》对变相期货交易的解释,据《条例》第89条,只要符合在“采用集中交易方式进行标准化合约交易”基础上“为参与交易的所有买方和卖方提供履约担保”或“实行当日无负债结算和保证金制度,同时保证金比例低于标的额20%”两条件之一,即被认定为变相期货交易。而变相期货交易以合法形式掩盖非法目的,本质仍为期货交易,由此可推,《条例》隐含期货交易所的标准为:①集中交易;②中央对手方履约担保与保证金制度。满足前述标准的场所将被视为期货交易所,这均从交易机制入手。2011年国务院下达“38号文”,进一步申明“除经国务院或国务院期货监管机构批准从事期货交易的场所外,任何单位一律不得以集中竞价、电子撮合、匿名交易、做市商等集中交易方式进行标准化合约交易”,再次强化以交易机制为期货交易所认定标准的监管思路。由于07年《条例》和“38号文”未正面定义期货交易,20%的保证金比率也易被规避,2012年国务院修订《条例》,删去饱受诟病的变相期货交易内容,首次明确“期货交易”为“采用公开集中交易方式或国务院期货监督管理机构批准的其他方式进行以期货合约或期权合约为交易标的的交易活动”。但此规定以公开的集中交易方式和标准化合约为认定要素,仍沿袭交易机制主导的界定思路。〔14〕参见安毅、王军:《与〈期货法〉立法相关的若干重大问题探讨》,《证券市场导报》2015年第1期。

场内与场外因主体及产品的不同在交易机制上确有差异。在市场初期,以交易机制为界分标准直观易判,便于监管执法和司法认定。但随着市场创新演变,不同交易机制在场内外逐渐融通,仍将其视为关键区分标准,则有待商榷。尤其是2008年金融危机后,越来越多的场外衍生品通过电子平台撮合交易,利用交易所作中央对手方进行集中结算。为减少交易成本、增加合约透明度及降低对手方信用风险,国际互换与衍生金融工具协会(ISDA)也一直致力于促进场外衍生工具协议标准化。〔15〕See Kathryn Collard, Advantages of a Co-regulatory OTC Derivatives Regime, 46 Georgetown Journal of International Law(2015),pp.891-898.集中化与标准化的交易机制已成为全球场外衍生合约设计的发展趋势。而我国现行规定未对此充分审视,狭隘地将交易机制作为判定期货交易的标准,实际上使场内期货交易所获得了集中交易机制的垄断使用权,大量场外衍生品交易发展受限,一旦触碰集中交易机制即有非法之嫌。〔16〕同前注〔11〕,于勤文。

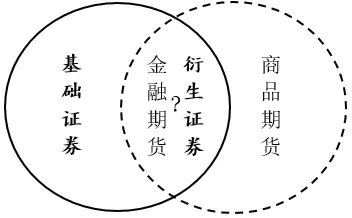

(三)法规适用冲突引发金融期货与衍生证券边界纠葛

证券市场是现货交易的典型场域,其基本功能为筹融资及资源配置,期货市场则是衍生品交易的场内体现,重在风险管理和价格发现,二者原本并无过多关联。但70年代金融期货在全球兴起后,传统证券开始嵌入期货合约组成混合工具(Hybrid Instrument),证券逐渐作为期货基础标的而形成各种证券期货产品,导致证券市场与期货市场边界出现融合。〔17〕See Oldrich Rejnuš and Kamil Smolik, Commodity Markets Financialization and Its Impact on the World Economy, 11 US-China Law Review(2014), pp.911-919.在我国,以股票期货、创设权证为代表的证券衍生品在金融创新推动下日益增多。但囿于证券与期货立法欠缺协调,证券衍生品的法律适用仍含混模糊。

现行《证券法》在2005年修订时首度出现“证券衍生品”概念,但仅在第2条提及“证券衍生品种发行、交易的管理办法,由国务院依照本法的原则规定”,未对证券衍生品作具体定义,此后国务院也没有细化解释。学界多从标的资产“证券”入手对其进行文义解读,认为证券衍生品是在原生证券基础上演变而来的衍生产品,范围包括基于证券产生的一切交易品种。〔18〕参见董安生、施允丹:《论证券衍生品种交易的法律问题》,《法治研究》2008年第10期。循此思路,证券衍生品以基础资产——证券为支撑,涵盖所有基于股票、公司债券、政府债券、证券投资基金及其他国务院认定的证券所产生的交易品种,即股票期货、债券期权、股指期货等产品均可归入“证券衍生品”的范畴。而《条例》第2条从期货交易所设计、未来交割及标准化合约的角度出发对期货合约进行形式界定,以衍生产品外在特征为依据,将以证券为基础资产的各种期货合约纳入《条例》调整范围。

图1 金融期货与衍生证券范围的重合

比较上述规定,《证券法》强调“基础资产”,以证券为基础衍生出的任何产品应受其规制,而《条例》侧重“结果形式”,只要产品最终具有期货合约的核心特征就受其规范。〔19〕参见施廷博、杜惟毅:《期货法与证券法对证券衍生品调整安排的若干思考》,《金融法苑》2015年第1期。不同出发点致使处于二者交叉范围内的衍生证券与金融期货(如衍生自证券的期货合约)在法律适用上出现竞合。如图1所示,同一产品可能适用不同监管或交易规则,人为增加了中间产品的合规成本。而合规成本的差异决定了市场主体规避监管的动机和行为偏好,〔20〕See Annelise Riles, Managing Regulatory Arbitrage: A Conf ict of Laws Approach, 47 Cornell International Law Journal (2014),pp.63-119.部分交易场所会比较不同规范的差异,利用监管漏洞,进行制度套利。证券衍生品的内涵及外延亟须细化厘定,否则有碍于我国期货市场及证券衍生品市场的稳定发展。

三、期货交易实质厘定的核心要素归位

我国场内衍生品交易以标准化合约和集中交易机制等为主要认定标准,在市场初期可涵摄基本交易纷争,确定的形式要素亦便于实践操作,能为市场主体提供稳定法律预期。但随着信息技术对交易场所深度重塑,电子平台正消解传统场所间的差异,〔21〕参见[美]迈克尔•戈勒姆、尼迪•辛格:《电子化交易所:从交易池向计算机的全球转变》,王学勤译,中国财政经济出版社2015年版,第17~21页。各场所外在形式趋于交融,原本条框化的外在界限日益模糊。如何实质认定期货交易并廓清其边界,是我国商事交易场所发展面临的棘手问题。美国的期货市场历史悠久,自1848年芝加哥期货交易所(CBOT)成立以来,历经160余年风雨演变,在实践中已形成系统的期货交易判定体系,其经验可对我国相关问题的化解提供镜鉴。

(一)期货合约:加强合同条款中的交易目的探析

期货合约是期货与现货市场区辨之要害,美国对其界定标准几经变迁,逐步从形式标准向实质要素转换。1874年伊利诺伊州率先通过《反逼仓条例》,禁止商品交易触及赌博、操纵、欺诈等不当行为,但收效甚微。此后,各州陆续通过类似法令,并提议国会统一规范期货交易。1921年国会首次出台监管期货交易的联邦立法《期货交易法》,但该法却因不当行使课税权力被联邦最高法院宣布违宪无效。国会旋即于1922年制定《谷物期货法》,对期货交易投机严重的谷物市场先行管控。〔22〕See Jeremy Gogel, Shifting Risk to the Dumbest Guy in the Room-Derivatives Regulation after the Wall Street Reform and Consumer Protection Act, 11 Journal of Business and Securities Law(2010), pp.13-18.1936年,国会修订《谷物期货法》,扩大其调整范围,并更名为《商品交易法》(Commodity Exchange Act),该法遂成为美国期货交易基本法,为后续立法奠定了语义适用和体系建构的基础。

但《商品交易法》未直接定义期货合约,而使用“用于未来交割的商品出售合同”等类似表述来指代。〔23〕原文为“any contract of sale of a commodity for future delivery”, 详见《商品交易法》第 1a(12)(A)(i)(I)。该法对期货合约的类似描述还有“sale of any commodity for future delivery”或“contract for future delivery”.根据表述,期货合约要素包括商品、出售合同和未来交割。“商品”含义在Sec.1a(9)中有丰富列举界定,除小麦、棉花、玉米等农产品外,还包括其他货物、物品、活牲畜(产品)、服务、权利及各类权益。“出售合同”在Sec.1a(13)中被规定为“出售行为、出售协议及出售约定”,涵盖所有类型的出售协议或安排。以上二要素因定义过于宽泛,对界定期货合约并无实质帮助。而关键的“未来交割”却无明文解释,仅从Sec.1a(27)推知将“延期交割或装运的现货商品出售合同”排除在外。如此,该法仅为同用未来交割方式的现货远期合约提供了法律适用豁免,并未实现期货合约与远期合约的实质界分。为弥补期货合约定义过于简练的不足,美国商品期货交易委员会(CFTC)和法院通过判例逐步发展出区分二者的标准。

在《商品交易法》施行40余年间,特定交易机制和合约标准化是区分期货交易和远期交易的主要进路,但此形式界分方法随着远期交易的创新而力有不逮。在70年代商品交易金融化〔24〕“商品金融化”有两层含义:①商品本身逐渐融合更多金融要素,有投资标的属性;②金融投资者对商品衍生品投资日益增多,商品市场与金融市场关联更为密切。See Adam Zaremba, Financialization of Commodity Markets, https://link.springer.com/chapt er/10.1057/9781137476395_4, last visited on October 17, 2017.的影响下,远期合约与期货合约形式趋同,传统特征界定标准逐步被“整体审查法”(Holistic Approach)取代。“整体审查法”诞生于1979年In re Stovall案,最终在1982年Co Petro案中被正式确立。〔25〕See Jayashree B. Gokhale, Hedge-to-Arrive Contracts: Futures or Forwards, 53 Drake Law Review (2004), pp.56-130.其要义是“期货与远期之界定并无分明的外在界线……须对每桩交易、合约进行实质分析,将交易作为整体来审查其背后目的(Underlying Purpose)”。〔26〕CFTC v. Co Petro Mktg. Group, Inc., 680 F.2d at 581 (9th Cir.1982).现货远期合约目的是通过实物交割转移基础商品的权属,促进商品流通;而期货合约则通过对冲平仓实现风险管理,无意获得合约基础商品。“整体审查法”认识到以外在特征作期货合约判定依据的局限性,但其实质目的审查的操作有相当大的主观判断倾向。

90年代后期,“整体审查法”弊端开始显露。围绕“对冲即将到期合约”(Hedge-to-Arrive Contract,HTA)的纠纷频现,〔27〕HTA是20世纪90年代初在美国兴起的新型商品衍生合约,它是谷物商与农场主达成的长期合约安排。农场主可在合同期内任意时间进行特定数量和质量的货物交割,价格由订立合同时芝加哥期货交易所该货物的期货价格加减一定基点决定。若合同到期,农场主仍未履行,则谷物商有权确定基点,决定期货合同最终价格。1995年至1996年,玉米现货价格不断走高,农场主在现货市场卖出可获益更多,因此一再将HTA延期,不对其实际履行。同时,谷物商却要不断追加交易所保证金。双方利益冲突加剧,并开始诉诸于法庭。HTA的定性直接影响双方根本利益:若认定为“远期合同”则HTA有效,农场主被强制执行,有利于谷物商;若认定为非法场外期货交易,则合同因违法而不能被强制执行,对农场主有利。法院与CFTC对HTA合同定性出现分歧,前者倾向将其界定为远期现货交易,而后者主张将其认定为非法场外期货交易,分歧源于“整体审查法”实际操作存有缺陷。正如Easterbrook法官所言,“整体审查法注重分析交易意图,但意图判断却要依赖双方是否交割或交割比例等事后情节。如此回溯式(Retrospective)路径的不确定性过多,无法为主体提供行为合法与否的稳定预期,并不能事先通过合同设计来避免成为非法场外期货交易,其意义实在寥寥。”〔28〕Nagel v. ADM Investor Services. Inc., 65 F.Supp.2d 740,750-52(N.D.III.1999).第七巡回法院采纳其观点,并提出更有目标导向、更具确定性的“三要素验证法”(Three-Factor Test)。第一,合同条款特定化(Idiosyncratic),不能被其他商品出售合同替代;第二,交易人为行业经营者,而非投机者;第三,交付有法定强制执行力,不能被无限延期。唯具备以上条件方为可豁免的远期合约,否则该合同即有期货合约之嫌。“三要素验证法”从远期合约的认定出发,修正完善了“整体审查法”,尤其交易意图的判断不再依赖事后实际交割情节,而是分析合同中的交付是否具有法定强制力,故更为明确客观。嗣后“三要素验证法”在2000年In re Cargill案中得到援引确定,〔29〕In re Cargill, Inc., [2000-2002 Transfer Binder] Comm. Fut. L. Rep.(CCH)P28425, at 51227 n.93.至今仍是美国期货合约与远期合约界定的主流方法。

反观我国期货合约之界定,仍纠结于标准合约、未来交割及场内设计等形式要素,实质标准阙如致使实践无法有效区辨日渐交融的远期合约与期货合约。美国《商品交易法》虽未直观定义期货合约,但司法判例演化出关注合约内容的实质界定方式。“整体审查法”强调穿透外在特征剖析交易目的,“三要素验证法”则从条款内容“特定性、参与方及交付强制执行力”出发补正期货合约的界定标准。在我国《期货法》制定之机,应摒弃传统形式界定之流弊,转向切入合同条款本身,通过区分交易目的之差异来认定期货合约。

(二)期货交易所:注重参与者及交易产品差异的考量

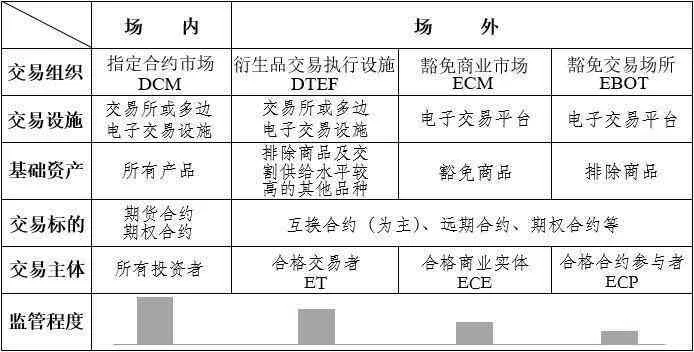

期货合约的厘清可为期货与现货市场划定法律界限,但不能为场内期货与场外衍生品场所提供区分标准,尚待另一要素“期货交易所”的准确认定。不同于我国对交易机制的片面倚重,美国对交易场所的规制更注重参与者及产品的差异。自《商品交易法》施行以来,期货交易一直在受监管的指定交易所合约市场进行。直至2000年《商品交易现代化法》(The Commodity Futures Modernization Act, CFMA)的出台才打破单一交易组织模式,将原本缺乏明确法律支持的场外交易纳入监管视野,并围绕参与者及产品的差异将衍生品交易场所划为四类(见表2)。

根据资金实力、专业程度及风险承受能力等不同,参与者有公众参与者与合格参与者之分,后者又细化为三类:(1)合格商业实体(Eligible Commercial Entities, ECE),指有能力接受基础资产交割、承担相关风险的商业组织,及提供风险管理、套期保值或做市服务的交易商,不含个人;(2)合格合约参与者(Eligible Contract Participants, ECP),涵盖金融机构、实体经营企业及总资产超过1000万美元的个人;(3)合格交易者(Eligible Traders, ET)范围更广阔,包括ECP、ECE及通过合格期货经纪商交易的个人。〔30〕See 7 U.S.C. §1a (17) (18) (21) (22) (23), CCH Rep. 1002, CFMA §101.而交易产品主要从基础资产着眼,按其供给量大小及被操纵难度等性质分为三类:(1)“排除商品”(Excluded Commodities),主要是金融商品,底层供应量近乎无穷,被操纵可能性低;(2)“豁免商品”(Exempt Commodities),指除“排除商品”和“农产品”外的商品,如能源、金属、电力等,其基础供给较大,被操纵风险较低;(3)农产品,市场供给相对有限,产品有较高的被操纵风险。〔31〕See 7 U.S.C. §1a (13) (14) (19) (20), CCH Rep. 1002, CFMA §101.

表2 美国衍生品交易场所划分的基本构架

依照参与人与产品的不同,衍生品交易场所分为四类。第一类指定合约市场(Designated Contract Market, DCM),是CFTC指定的场内交易场所,对产品及参与者无特殊限定,监管最为严格,须遵守23项核心规则;〔32〕See Designated Contract Market, http://www.cftc.gov/IndustryOversight/TradingOrganizations/DCMs/ind ex.htm, last visited on October 28, 2017.第二类衍生品交易执行设施(Derivatives Transaction Execution Facility, DTEF),交易“排除商品”及交割供给水平较高的产品,参与者限于“合格参与者”,监管要求有所放松,须满足9项核心规则;第三类为豁免商业市场(Exempt Commercial Market, ECM),豁免了《商品交易法》及CFTC的大部分监管要求,仅需在CFTC备案,限于“合格商业实体”交易“豁免商品”,要遵守反欺诈、反操纵及必要通告等基本要求;第四类为豁免交易市场(Exempt Board of Trade, EBOT),与ECM类似,享有多数监管豁免,限于“合格合约参与者”交易“排除商品”。〔33〕参见蔡向辉:《美国多层次风险管理市场结构演变及启示》,《证券市场导报》2013年第4期。

除第一类是场内交易外,其余均为场外交易。依次来看,在监管放宽的同时,对参与者和产品的限制相应增多。这种多层次场所架构促进了美国衍生品交易的有序发展。金融危机后,市场监管呈收紧之势,随着2010年《多德—弗兰克法案》(Dodd-Frank Wall Street and Consumer Protection Act)出台,衍生品交易场所的分类被再次调整。豁免商业市场和豁免交易场所被取消,新设互换执行设施(Swap Execution Facility, SEF)作为场外交易场所的替代。衍生品交易场所形成场内DCM和场外SEF并立的双元模式,市场结构更为集中扁平。纵观美国衍生品交易市场,参与者和产品始终是其场内外划分的核心考量。而我国仍主推交易机制、标准合约等划分标准,未能认清交易场所风险防范的实质,导致难以有效应对实践纠纷。因此,注重参与者及产品的差异才是期货交易所与场外衍生品交易场所区辨的关键。

(三)证券衍生品:推进证券型与契约型的分类调适

藉由期货合约与期货交易所的实质剖释,期货交易的内涵与边界基本理顺,但期货法与证券法在证券衍生品上仍存在交叉适用的问题亟待厘清。美国曾面临过同样问题。根据《1933年证券法》及《1934年证券交易法》,“证券”定义包括基于各种证券或证券指数的看涨期权、看跌期权、跨式期权、选择期权或优先权。〔34〕参见《1933年证券法》2(a)(1) 、《1934证券交易法》3(a) (10)。《商品交易法》虽未明确提及证券,但将未来交割合约的标的纳入“商品”范畴。70年代证券衍生品兴起,这种复杂结构化产品既由证券衍生,契合证券概念,又兼具未来交割合约特征,符合商品定义,因而受到证券法与商品交易法的双重调整。随着1974年CFTC的成立,法律重叠适用的问题开始凸显为SEC与CFTC对证券衍生品监管权限的争夺。自1975年起,两家机构便纠葛不断,1982年虽妥协达成《沙德—约翰逊协议》(Shad-Johnson Jurisdictional Accord)进行监管分工,但未根本解决监管冲突。直至2000年《商品期货现代化法》出台,增加了“证券期货”概念,重新划分了证券类与期货类法律的调整范围,才初步调和二者的监管矛盾。自此,SEC负责证券期权,CFTC监管期货期权及宽基证券指数期货,个股期货与窄基证券指数期货则由双方共同监管。而后,2010年《多德—弗兰克法案》又增加了新型证券衍生品的定性程序,为产品创新过程中监管权冲突的预先化解提供了制度安排。〔35〕See Arthur W.S. Duff and David Zaring, New Paradigms and Familiar Tools in the New Derivatives Regulation, 81 The George Washington Law Review (2013), pp.683-686.

我国证券期货市场由证监会统一监管,因而并未出现类似美国监管机构权力划分的争议。但证券衍生品定义缺乏、边界不清的现实已引致期货法与证券法出现适用冲突,化解冲突要从证券衍生品内涵出发。依据衍生金融工具的一般原理,证券衍生品分为证券型与契约型两类:前者是指股票等基础证券与权利合约相结合,并将其中权利以证券形式彰显所形成的证券品种;后者则是价值依附于其他基础证券标的的金融工具。〔36〕参见冯果主编:《证券法》,武汉大学出版社2014年版,第13页。二者均衍生自基础资产——证券,但有以下差异:(1)性质认定上,证券型表现为有价证券的形态,本质为权利凭证,具有标准性、证权性、收益性等证券特征,而契约型的形式与实质皆为标准合约,具有未来性、可对冲性等期货属性;(2)产品发行上,证券型存在发行环节,必须先有发行人,后经交易所核准上市,先买入后方可卖出,而契约型由交易所直接设计,没有产品发行人,无须发行环节,最初卖方由交易者担当,天然存在做空机制;〔37〕参见杜惟毅:《证券衍生品法律适用分析》,载郭峰、周友苏主编:《国际化视野下的金融创新、金融监管与西部金融中心建设》,法律出版社2013年版,第61~73页。(3)交易结算上,证券型多采用全额交易方式,有实际交易才进行结算,而契约型则是保证金交易,实行逐日盯视,一旦持仓建立,即便未有交易,亦须每日根据市场结算价计算双方盈余、清算并划转资金。综上,证券型(如权证)实质仍为证券,具有直接或间接融资功能;而契约型(如个股期权)本质更近于期货,主要用于风险管理。这种差异决定了证券衍生品不能僵化地归于证券法或期货法调整。在当前我国《证券法》修订与《期货法》制定过程中,应合理界分两法的调整范围,准确界定期货与证券,从不同类型的证券衍生品本质出发,将其分类调适,具备证券属性的证券型衍生品纳入证券法调整,具备期货属性的契约型衍生品则应受期货法调整。〔38〕同前注〔19〕,施廷博、杜惟毅文。

四、多层次商事交易场所的体系化架构

期货交易的实质厘定将破除交易场所界分的现实障碍。通过剖析合约内容、鉴别交易目的可分辨现货交易与衍生品交易,注重产品及参与人的差异则益于识别场内与场外交易。而现货、衍生品、场内、场外是交易场所类型化的关键因子,其联结组合可形成场外现货、场内现货、场外衍生品及场内衍生品四类场所。这种理论类型的统合划分可引导立法对交易场所进行贴切调适。当前,我国各类商事交易场所界分不明、发展不一,体系扁平散乱,亟需进行多层次的系统性架构。

(一)宏观体系架构:商事交易场所立体式多层次分类布局

市场分层具有广适的社会学与经济学基础,韦伯的“三位一体”社会分层模式及金融领域风行的“多层次资本市场”都是分层适用的例证。分层理论(Theory of Stratif cation)强调依据某一标准将集群分解成有序的层次。分层通常需要内生诱变性因素与外在干预性因素共同作用。〔39〕参见马永波:《中国债券市场分层问题研究》,中国金融出版社2017年版,第28页,第29页,第112页。交易场所的分层,既是市场自然演化,亦受监管调控的影响。一方面,随着市场深入创新,产品与主体日益复杂多样,作为市场融通中心,单一杂乱的交易场所无法在有效控制交易成本的前提下涵摄各类异质交易,唯有向多层次交易场所演进,才能及时因应市场需求。另一方面,现有交易场所盲目扩充、错杂芜乱,对市场安全形成较大隐患,交易创新背后的风险积聚频发。将场所分类形成多层体系将有助于监管机构针对性施力,通过在不同场所采取差异化手段,实现对特定风险的防控及阻隔风险的关联传导。

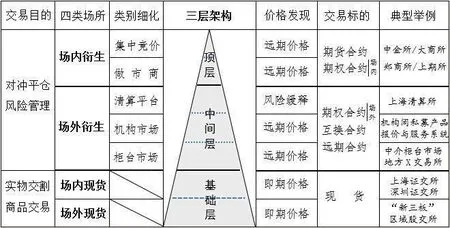

从域外经验看,交易场所的多层次划分已是成熟市场架构的共识。后金融危机时代的发达国家市场监管趋势表明,完整的商事交易场所体系一般包括现货交易场所、期货交易场所及OTC交易场所。〔40〕See M. Holland West and Matthew K. Kerfoot, The Impact of Dodd-Frank on Derivatives, 18 Fordham Journal of Corporate and Financial Law (2013), pp.273-325.其中,期货交易的厘清是交易场所分层架构的前提。衍生品市场有所发展的国家大都重视规制期货交易,制定期货交易法,其名称虽有差异,但核心内容围绕期货交易展开,如新加坡1992年《商品期货法》、澳大利亚1986年《期货业法》及美国1936年《商品交易法》。在我国明确界定期货交易后,四类商事交易场所可被纳入三层体系(见图2)。

不同分层的功能定位、产品属性及主体特征都有显著差异。具言之,(1)现货交易场所(场内及场外)应置于基础层,其以实物交割为目的,能涵盖绝大多数商品交易,满足市场主体获取商品的需求。它是产品即期价格发现的场域,为现货交易提供价格基准,为衍生品市场价格提供走势依据。(2)场外衍生品交易场所应定位于中间层,多以个性化合约为现货市场提供风险管理手段,满足特定投资者套期保值的需求,是产品远期价格发现的主要场域。产品形式集中于场外期权合约、远期及互换。根据参与者的差异,可再分为机构间市场和柜台市场,前者适用于机构间进行批发交易,后者则服务于交易商与适格个体的零售交易。二者可由清算平台联结,通过平台为场外交易方提供履约担保,降低交易对手方违约风险,同时提高场外市场透明度,便于监管针对性切入。(3)期货交易所应为体系顶层,将远期合约高度标准化,整合市场流动性,通过远期价格发现功能和对冲平仓机制,实现资源优化配置及风险转移的目的。交易产品为期货合约和场内期权合约,适合对个性要求较低的公众参与人。按照不同交易机制,期货交易所可细分为集中竞价市场与做市商市场。前者实行竞价交易制度,产品标准化程度高,多空双方势力均衡,市场内部流动性充裕,通过集中竞价和撮合交易的电子系统即可完成产品定价和交易过程;后者则针对交易流动性稍欠的产品,多空双方势力存在失衡情况,由做市商居中调和,以自有资金与投资者交易。〔41〕参见祁斌:《多层次商品市场体系建设的国际经验》,http://www.bisf.cn/zbscyjw/tk1/201405/d6d16b2f0d0f 46 41a3c5df947c77ef 5b.shtml,2017年11月28日访问。通过构筑多层次商事交易场所体系,将芜乱的交易场所统一化监管,可减少监管真空和重叠问题的发生,促进商事交易市场有机整合,进而增进交易安全保障,提高实际交易效率。

图2 我国多层次商事交易场所体系的构想

(二)纵向延伸规制:场外衍生品交易纳入期货法立法视野

体系建构的根本保障在于制度完善,交易场所的有序发展离不开具体立法的支持。在多层架构中,场外衍生品市场立法散乱、规则不定,问题最突出。实践中,不同监管机构采用推出一套产品即制定相应规定的应急式立法,〔42〕场外衍生品交易监管主体包括央行、财政部、证监会、银保监会、外汇管理局以及国资委等,各部门主导下的“产品立法”层出不穷,如《人民币利率互换的业务规定》《股票期权交易试点管理办法》《保险资金参与金融衍生产品交易暂行办法》等。内容往往欠缺一致性、可操作性,亟待基础性法律的统合。〔43〕参见叶林、钟维:《核心规制与延伸监管:我国〈期货法〉调整范围之界定》,《法学杂志》2015年第5期。当前《期货法》的制定可为场外衍生品交易提供规范整合的契机。一则期货交易与场外衍生品交易虽在主体及产品上存有差异,但均立足于风险管理,采用“当前订约、未来履行”的合约模式,法律机理共通,本质并无殊异。二则场外衍生品交易纳入期货法调整符合国际监管趋势。2008年金融危机爆发加速了场外衍生交易场内化的进程,基于降低交易风险敞口、提升交易透明度等考量,场外产品场内化、非标产品标准化及互换产品期货化已是国际共识。美国和欧盟更直接出台了具体法案(《多德—弗兰克法》和《欧洲市场基础设施监管规则》)将场外衍生品交易纳入期货监管视野。〔44〕See Levon Garslian, Towards a Universal Model Regulatory Framework for Derivatives: Post-Crisis Conclusions from The United States and the European Union, 37 University of Pennsylvania Journal of International Law (2016), pp.979-982.三则期货立法“场内为主、兼及场外”的包容性调适范围能有效弥合场内外监管漏洞,促进衍生品市场规范的统一,避免立法内容出现交叉冲突。

在立法安排上,场外衍生品交易最大的掣肘是实践中的关键制度——履约保障安排、合同终止机制及净额结算方式尚面临法律不确定性风险。因此,应在期货法中予以明确,以解决其与合同法、破产法等法律不完全兼容的问题。〔45〕参见吴晓灵:《〈期货法〉立法条件已基本成熟》,《中国期货》2014年第1期。履约保障安排是消除风险敞口的担保安排,与期货交易的保证金规则相似。当事人通过对衍生品合约持续估值,不断进行担保设定,要求潜在亏损方提供与风险敞口值相等的担保品。合同终止机制是指守约方可在对方拒绝履约或拒绝追加担保时宣布提前终止合约,兑现合同项下全部浮动盈利。如此使违约方补偿守约方本应获得的风险管理收益,保证套期保值目的顺利实现。净额结算方式类似于债之抵销,指当事人按照合同约定,将彼此支付义务冲抵后,由一方支付净差额的支付方式。此结算可降低风险敞口,提高场外交易效率。三种制度均为衍生品交易风险控制的特殊措施,旨在促进兑现衍生合约下的潜在收益,〔46〕参见刘燕、楼建波:《金融衍生交易的法律解释——以合同为中心》,《法学研究》2012年第1期。实践中多有运用,但仍存在司法争议,通过立法明定可为其正当施行提供法律依据。此外,我国场外衍生品交易尚处于探索阶段,并未定型稳定,立法应暂作原则性规定,为其深入发展预留创新空间。同时,鉴于场外衍生品交易规范“寄居”于《期货法》中,是《期货法》对其进行的延伸规制,为保证场内外规定相对完整系统,应在《期货法》中专章规定场外衍生品交易,如此既可涉及场外交易核心制度,又能避免对期货规范产生混淆干扰。

(三)横向层内调整:交易机制与产品、参与人的组合协调

商事交易场所的多层体系不仅要有纵向类型划分,在同一场所内也应有横向差异化安排。针对具体交易,此时考量的因素除产品与主体外,还应关注交易机制。三因素的不同组合将影响交易场所功能的发挥。若以“二分法”来笼统界分,〔47〕二分法虽然“切割”痕迹明显(毕竟有无尽的中间过渡区),但通用性是通过简化实现的,可借其思路对研究对象进行基本性质的判定,尤其此法对法学类型化的调适进路有较强解释力。产品有简单、复杂结构之别,其区分标准虽难在学理上明确定义,但实践中大抵是考虑产品结构有无行为或射幸因素的嵌套。交易机制有集中交易与协议交易之分。集中方式强调对交易供需聚合匹配,包括集合竞价、连续竞价、匿名交易及电子撮合等机制,而协议方式主要是交易供需自行匹配的分散型机制。参与主体包括合格参与人与公众参与人,前者凭借资金实力、专业技能等优势对复杂产品有较强适应力与风险承担力,后者多适合于交易结构略简单的产品。依此界分,三要素可有表3所列的八种组合。鉴于交易场所存在的直接目的是促进交易达成,产品、主体与机制的不同安排应确保交易安全、公平与效率实现最大程度耦合。通过下列情形分析,对限制交易的无益组合应力求避免,对促进交易的因素搭配应重点推介。

表3 交易场所内产品、交易机制与参与主体的组合情形

实际上,产品结构复杂与否并不会对交易产生直接作用力,毕竟“产品本身设计出来就是用于交易的,并不值得大惊小怪”,〔48〕同前注〔4〕,周亮书,第 176~178 页。关键要看交易机制是否加剧风险聚合,参与人能否承受相应风险。若组合为A+X+①,产品结构简单,如有体物中的非份额化产品、无形物中的一般产权、矿权或知识产权,采用协议方式即可达成,此时合格参与人限定多余,会对交易效率造成负面影响。若为A+X+②,产品结构不复杂,仍采用协议交易机制,此时不限定参与主体,公众参与人均可参与,主体范围的扩大能提高交易可能性,但主体仍需自行匹配供需,交易效率仍有待提高,交易成本尚可削减。若采用A+Y+①,结构简单的产品适用集中交易机制,风险虽有所汇聚,但交易效率得以提升,此时将主体限定为合格参与人,并无明显损益。若调整至A+Y+②,即在公众参与人之间采用集中机制交易简单结构产品,简单的产品构造与公众参与人水平相契合,集中机制又将供需合理匹配,如此交易效率最高。因此,在交易简单产品时,不必强加合格参与人限定,交易场所可灵活运用交易机制,尤其是集中交易方式的采用将有效提高交易效率。

随着产品不断创新,其结构日益复杂,嵌套着多层权利、行为或射幸因子的产品不再鲜见。这些复杂产品因晦涩艰深的专业设计及潜在的高风险并不适合普通公众直接交易,应限制在合格参与人范围内。譬如一般采用B+X+①组合,通过协议在合格参与者间分配交易风险。若为B+X+②,将公众参与人纳入复杂产品交易中,协议双方极易产生信息不对称,交易公平难以保障,且普通参与人由于能力所限无法对复杂产品形成准确认知,自身风险承受能力也不足,一旦被欺诈或发生违约,合法利益易受侵害。采用协议交易方式尚无法承受,若对公众参与人进行集中交易,风险更为积聚,如B+Y+②的情形,应更需谨慎。集中交易对合格投资者是可行选择,如B+Y+①,其在风险承受能力内将交易聚合,有利于在协议交易基础上提高交易效率。因此,针对结构复杂的产品,交易场所应限定在合格参与人之间交易,协议交易是基本方式,如条件成熟,亦可采用集中交易提高交易效率。

由是观之,在同一交易场所内,产品、主体与交易机制处于灵活变动的组合状态。不同组合对交易安全、公平与效率的推进程度存有差异。为促进交易高效达成,不宜对某一要素持有偏见进行过于严格的管控,应尝试通过三种要素协调配合来实现基本交易功能。在制定立法或自律规范时,可对不同组合区分对待,围绕风险高发因素予以重点规制。如此,可在多层次交易场所体系下确保同一场所亦有多样化的适用空间,避免场所调整僵化单一,更好地适应创新迭出的商事交易环境。只有在确立宏观架构的基础上,在横向、纵向两个维度上拓展、完善,我国的交易场所体系才能具有现实适应力。