中国环保企业竞争力评价指标体系研究及其实证应用

2018-08-06宋盈盈王世汶

宋盈盈,常 杪*, 杨 亮,王世汶

(1. 清华大学环境学院环境管理与政策教研所,北京 100084;2.中国社会科学院数量经济与技术经济研究所,北京 100732)

近年来,随着“生态文明”被提到国家战略层面,政策驱动市场需求不断释放,环保产业正迎来前所未有的发展机遇。现阶段中国环保行业细分领域多,行业内企业数量大,但针对环保企业竞争力评价理论方法的研究较少,已有的研究主要是基于传统产业竞争力评价制定的指标体系[1-3],未充分考虑环保行业政策驱动等独有的行业特点,因此,要深入把握中国环保产企业的发展特点与趋势,亟需制定一套适用于环保企业竞争力评估的指标体系。

1 环保企业竞争力评价指标体系构建

文献研究表明,目前企业竞争力评价常用的指标确定方法有德尔菲法、AHP 法、因子分析法等[4-6],但其应用在环保企业中的实证研究相对较少。环保产业具有很强的政策导向性,因其具有与其他行业不同的特殊性,应用传统的企业竞争力评价方法进行评价会有失准确性,因此,对于环保企业的竞争力水平亟需一个结合环保行业特色的评价方法来进行评估。

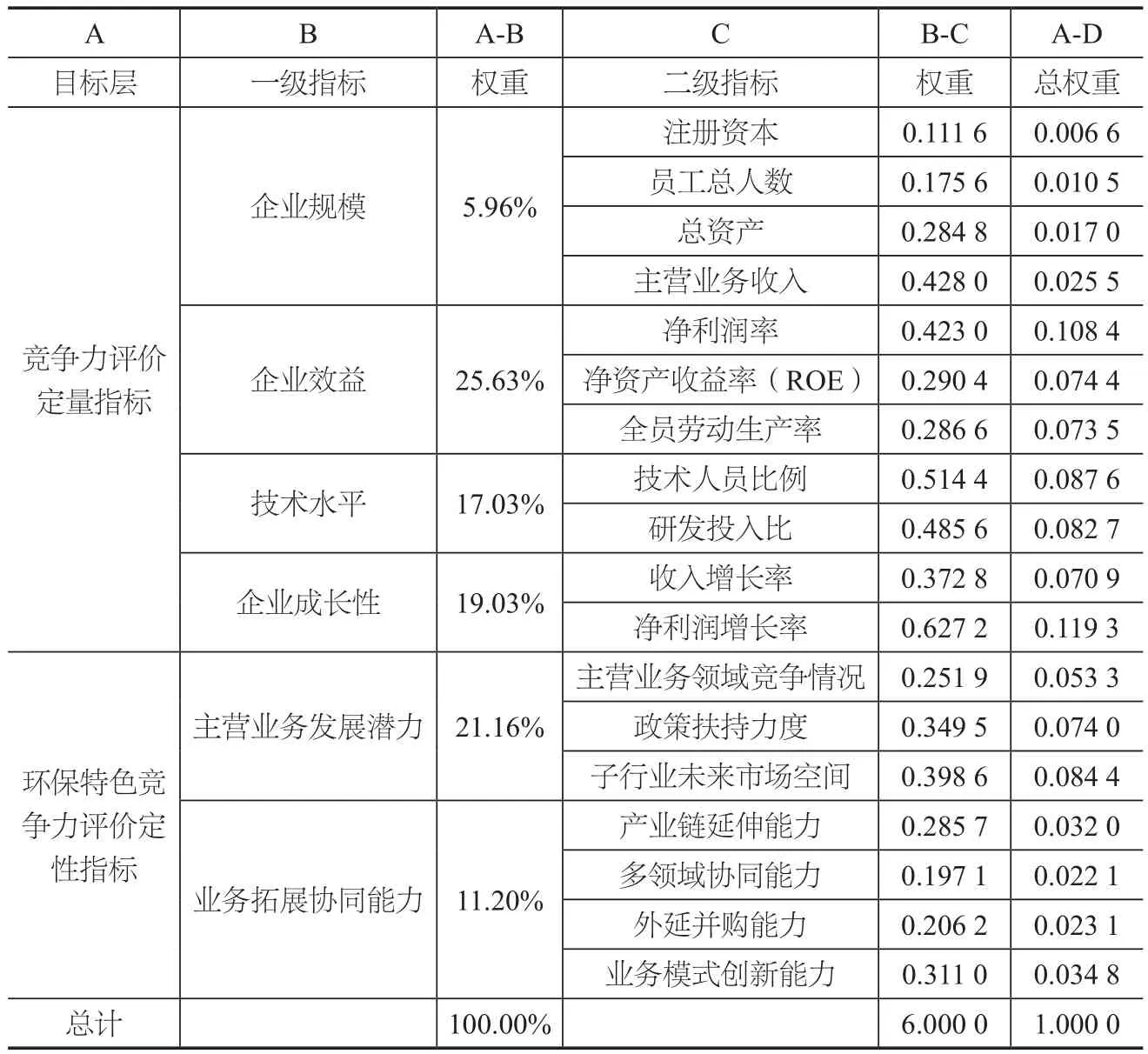

在本研究中,主要通过文献调研、专家筛选和AHP问卷调查方法来构建评价体系,最终将指标体系归纳为竞争力评价定量指标和环保特色评价定性指标两大类,其中竞争力评价定量指标又下分为4个维度:企业规模、企业效益、技术水平和成长性;环保特色评价定性指标下分为两个维度:主营领域发展潜力和综合发展能力。

本研究选取层次分析法(AHP)来确认各个指标的权重,根据专家筛选结果设计调查问卷,在问卷调查的基础上进行权重矩阵计算和一致性检验,并最终计算出各级的指标权重。最终指标体系确定为6个维度,共18个子指标(表1)。

在环保企业竞争力评价指标体系中,竞争力评价定量指标均为定量的数据,可以直接获取或计算得到,而环保特色评价定性指标则需要对企业所在主营领域的子行业发展潜力进行评分作为量化依据,因此,需要进一步对环保各子行业的发展潜力进行评分。

对于环保行业各主要子领域的评估,是基于波特“5+1”力模型和层次分析法进行的专家评分。首先根据波特“5+1”力模型[7]引入“协同业者的力量”,确定子行业发展潜力评估主要评价指标:①新进入者的威胁,如行业壁垒(技术、资金、区域壁垒等);②现有企业间的竞争,如行业集中度、企业竞争格局等;③供应商&买方的讨价还价能力,如环保公司的议价能力(可用利润率水平表征);④协从业者的力量,主要是影响行业发展的政策分析。⑤行业发展潜力,如行业市场空间预测。其中,①和④为定性指标,③和⑤为定量指标,②为定性与定量相结合的指标。

表1 环保企业竞争力评价指标体系

基于评价指标建立子行业发展潜力评估指标体系并利用层次分析法进行专家评分赋权,得到最终的评价指标体系(表2)。

进一步基于子领域发展潜力评价指标体系,利用专家打分法对环保主要子领域相应指标进行评分,选取“十三五”规划中提到的典型子行业共14个,根据专家对各子行业的熟悉程度赋权,得到环保各主要子领域的相关指标分数(表3)。

环保子领域发展潜力的评价结果,可以作为环保企业竞争力评价中环保特色指标定量评分的基础和依据,是对企业竞争力评价的有力支持。

表2 环保子行业发展潜力评估指标体系

2 上市环保公司整体实证分析

为验证指标体系的合理性,需要对指标体系进行实证分析,分析样本的选择应遵循数据可靠性、可获取性和具有代表性等原则。由于中国环保公司数量众多,民营环保公司数据获取困难,而上市公司数据相对透明、可靠性强,且上市公司是行业内龙头企业,其动向和发展状况可以代表行业内领先企业的发展水平,因此选取上市环保公司作为样本对指标体系进行实证分析。

2.1 上市环保公司基本情况分析

中国环保产业发展格局的总体特点是集中度较低,产值分布相对分散,龙头企业占总产值比重较低,但盈利性较好。

2.1.1 上市公司市场占有率分析

从上市环保公司产值占行业总产值的比重可以看出,中国环保行业集中度较低。根据2016年国家发展和改革委员会发布的《关于培育环境治理和生态保护市场主体的意见》,环保产业产值在2020年将达到2.8万亿元[8];在《“十三五”战略新兴产业规划》中进一步提出,在其中先进环保产业产值规模要力争超过2万亿元[9]。而截至2016年末,A股市场中环境治理与服务业、水务板块共64家上市环保公司主营业务收入合计为1 304.31亿元,港股10家环保与水务板块上市公司合计收入561.63亿元,新三板142家环境治理业板块上市公司合计收入143.10亿元; A股、港股和新三板全部上市环保公司总产值共计2 009.04亿元,仅占目标产值的10%。

根据美国经济学家贝恩和日本通产省对产业集中度的划分标准,产业市场可以被划分为竞 争 型(CR8<40%) 和 寡 占 型(CR8≥40%)两类,其中竞争型又可细分为低集中竞争型(20%≤CR8<40%)和分散竞争型(CR8<20%)[10]。中国全部上市环保公司的总产值占比仅为市场总额的10%(CR216≈10%),可见中国环保行业属于分散竞争型,且市场集中度较低。

2.1.2 上市环保公司收入规模分析

从上市环保公司历史收入数据来看,2007年是环保行业的重要转折点,2007年之前,上市环保公司数量极少,而2007年环保公司数量快速上涨,逐渐有更多的环保公司IPO上市,使环保板块收入大幅增加,在A股市场中的收入占比也大幅提高。可见2007年对于环保行业而言是一个重要的转折之年,在国家环保政策推动下,一大批环保公司走向二级市场,上市环保公司数量由年初的2家迅速增长到年末的37家,收入规模也大幅提升,逐渐进入稳定增长的新发展阶段。另外,“十二五”“十三五”时期,也是上市环保公司快速发展的阶段,2010—2016年,上市环保公司每年收入增速均超过17%,年复合增长率超过23%,可见,在政策的不断推动下,环保行业在“十二五”时期开始进入稳步快速发展阶段,收入规模不断扩大,未来还将延续快速发展趋势。

图1 上市环保公司与A股上市公司平均收入对比

上市环保公司与A股上市公司平均收入对比见图1。

但从公司平均收入对比分析可见,中国上市环保公司的平均收入规模仍然较小,虽然2007年以来平均收入规模不断增长,但到2016年,整体收入体量仍只占A股市场平均收入规模的1/4。上市环保公司是环保行业的龙头企业,其规模尚且不足全市场规模的1/4,而非上市环保公司规模体量更小,充分反映出中国环保公司规模体量小、分布分散、行业集中度较低的特点。

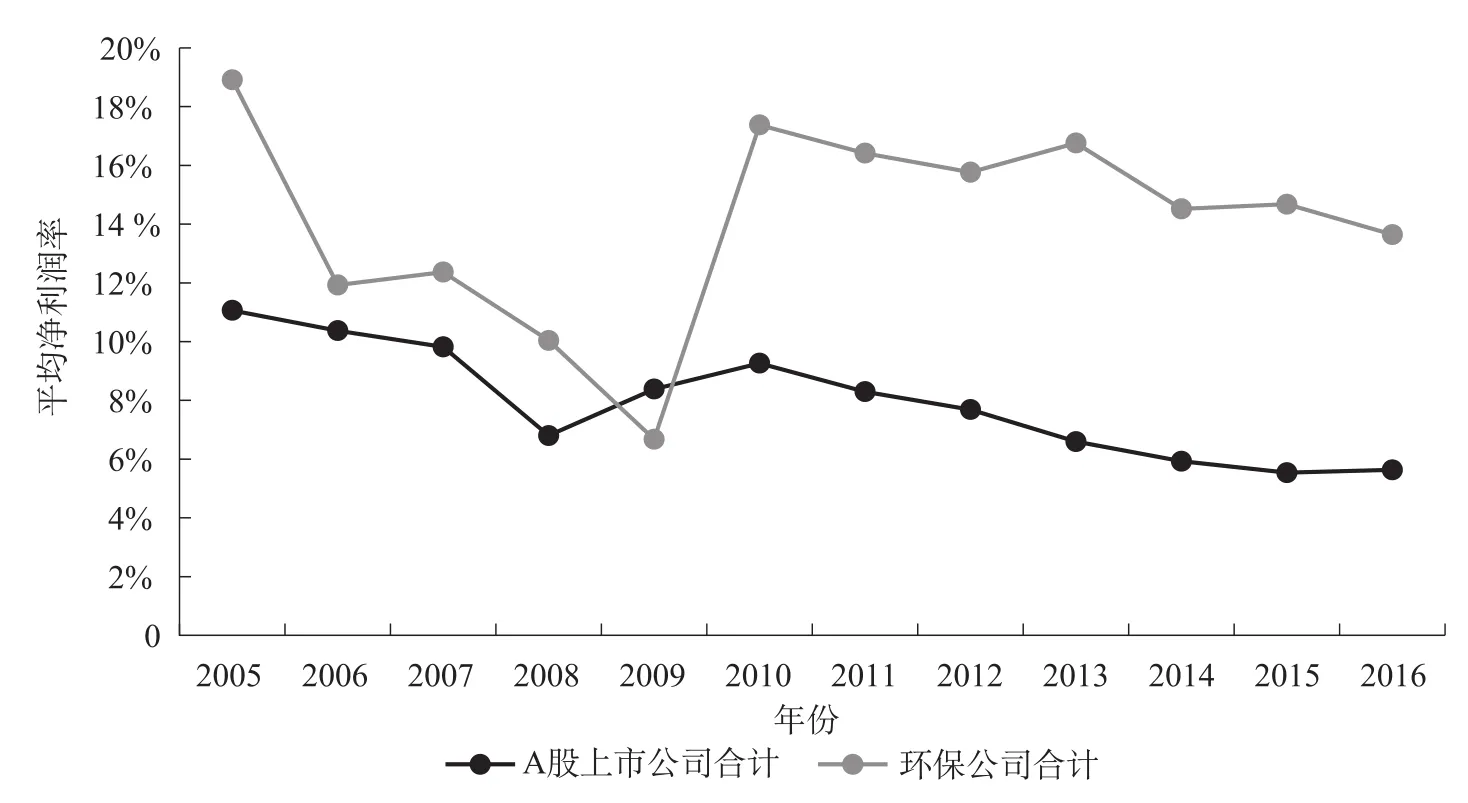

2.1.3 上市环保公司盈利能力分析

虽然环保公司的规模体量小,但行业整体的盈利能力较强。将A股全体上市公司和环保板块上市公司年均净利润率(净利润/主营收入)根据收入体量加权,求出平均净利润率(图2)。可见,环保板块公司在2010年开始净利润率水平始终领先大盘平均盈利水平,净利润率平均高于大盘8个百分点,盈利能力较强。但近年来,无论大盘还是环保板块,净利润率都出现明显的下降趋势,随着市场饱和度的提高,末端治理板块的市场盈利能力将会进一步下降,板块内公司需要提高技术水平以控制成本,或积极向新兴业务方向转型,从而提高板块整体的盈利能力。

图2 上市环保公司与A股上市公司净利润率水平对比

2.2 上市环保公司竞争力评分整体情况

根据指标体系设定中可比性的要求,选取上市环保公司2016年年报的数据进行分析;主营领域和产业链信息则根据公司年报中的相关信息进行梳理和划分,并利用“Min-Max标准化”方法对数据进行无量纲化处理,计算竞争力水平。

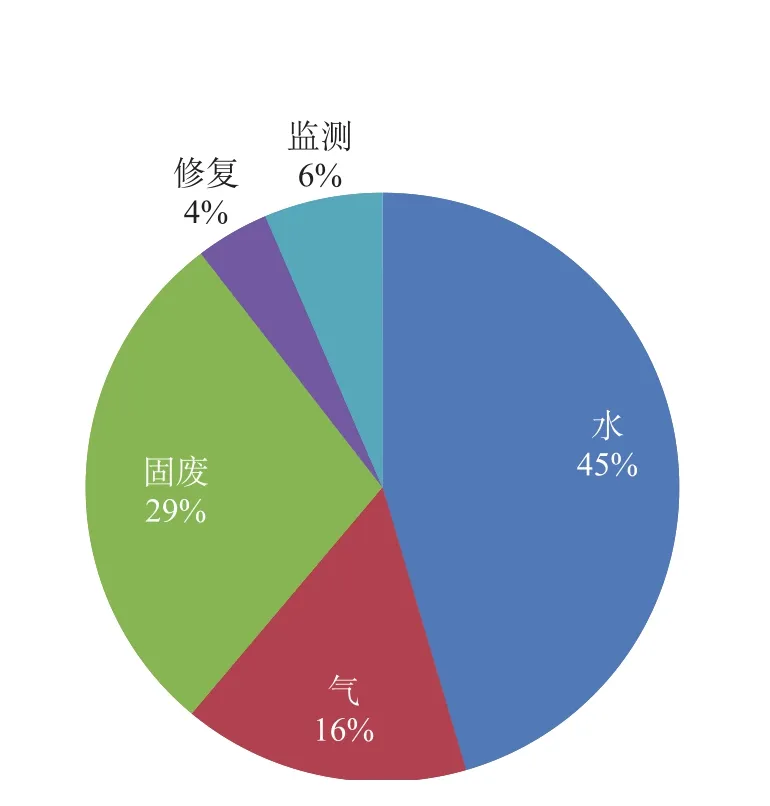

为了更准确地反映中国上市环保公司的情况,需要在行业分类的基础上对研究样本做进一步的筛选。选取中国A股市场中环保工程及服务与水务板块公司共64家,港股中主营业务为环保与水务运营的上市公司2家,并补充隶属于其他板块但主营业务是环保工程或设备方向的上市公司如中金环境、东方园林等共计16家,在梳理各公司主营业务后,进一步剔除业务方向为节能、再生资源、生物质燃料和供水等非传统环保板块的公司如华西能源、中再资环、长青集团等,最终保留研究所用主营业务为环保板块的上市公司共计54家,根据其主营业务领域将其分类到水(25家)、气(11家)、固(10家)、修复(2家)和监测(6家)5个大类,并进一步分类到14个细分子行业中。

按照上述数据处理方式对54家筛选后的上市环保公司竞争力水平进行评价,并得到最终的评分结果。首先对上市环保公司进行传统竞争力指标评估,得到传统评估体系中各企业的竞争力情况(图3),再结合环保特色评估指标进行评估(图4),可以对比分析出环保特色指标对企业竞争力的影响。

通过传统指标评分结果和引入环保特色指标的综合评分结果对比可见,子行业评分结果对主营业务发展潜力和业务协同拓展能力的影响较大。在综合评估结果中,中国大部分上市环保公司评分处于3~5分,相对而言,监测类公司得分相对靠前,而大气治理类公司评分相对靠后,导致评分差异的最主要原因是子领域评分的差异,由于大气细分领域中在“十三五”阶段政策推动力和市场空间较大的是VOCs治理领域,而在上市环保公司中专门从事VOCs治理的公司几乎没有,大部分大气治理类企业的主要收入来源仍为脱硫脱硝除尘等传统烟气治理领域,而随着烟气治理最主要来源的火电厂超低排放工作接近尾声,传统烟气治理的市场空间逐渐开始萎缩,导致大气治理类企业的主营业务发展潜力相对受限,而主营业务发展潜力在评分体系中占据较高的权重(21.16%),因此导致引入环保特色指标后,监测类公司评分普遍靠前,大气治理类公司评分普遍靠后。

图3 上市环保公司企业竞争力定量指标评分结果

图4 上市环保公司竞争力综合评分结果

根据环保企业竞争力指标体系的综合评分结果,总评分超过5分的上市环保公司是综合竞争力较强的企业,总评分低于3分的上市环保公司属于综合竞争力较弱的企业;分析结果表明,共有17家公司综合竞争力较强,依次是碧水源、聚光科技、兴源环境、东方园林、雪迪龙、北控水务、光大国际、博世科、先河环保、盈峰环境、理工环科、中国天楹、铁汉生态、中电环保、国祯环保、启迪桑德和东江环保。其中,聚光科技、雪迪龙、先河环保、盈峰环境和理工环科均为环境监测类企业,环境监测子领域的政策推动力强,市场空间大,因此这些公司的主营业务发展潜力评分较高,使其排名相对靠前。而在第一梯队的上市环保公司中,共有7家水处理领域公司、4家固废处理领域公司和1家修复领域公司,相对而言,大气治理领域公司在竞争力评价体系中相对处于弱势地位,分析细分子项评分可以发现,大气治理领域类公司的主营业务发展潜力评分相对较低,影响了该领域上市环保公司竞争力的总体分值。

在竞争力评价中,评分低于3分的公司相对竞争力处于劣势。在评估体系中共有三家公司——科融环境、科林环保和龙源技术,均为烟气治理领域的公司,且其中科林环保和龙源技术都是设备制造类公司,分别为除尘设备和低氮燃烧设备的供应商。究其竞争力水平分值较低的原因,可以发现,这三家公司的共同特点是企业规模小、成长性较差、主营业务发展潜力评分较低。首先,三家公司的规模均较小,无论员工总数、总资产还是主营业务收入都处于劣势,各项评分最高不超过0.31,导致整体规模评分较低;同时,三家公司的成长能力不足,近三年收入和净利润增长率均为负值,且下滑较为严重,在指标体系中,成长能力权重较高,导致三家企业的综合评分结果受到较大影响;除此之外,烟气治理行业的发展高峰是“十一五”和“十二五”阶段,“十三五”期间政策推动力度明显减弱,继火电超低排放工作接近尾声,烟气治理的市场空间也进一步缩小,导致大气治理公司的主营业务发展潜力评分处于劣势。以上因素综合作用,使三家公司的市场竞争力相对不足,评分结果较差。

综上,中国上市环保公司的竞争力水平整体相对较强,不同板块均有处于优势的龙头企业,竞争力劣势明显的企业数量相对较少。由于指标体系中环保特色指标权重的影响,环境监测类企业整体竞争力优势较为明显,而大气治理类企业整体竞争力相对较差。

3 环保各子行业内企业竞争力水平对比分析

进一步根据各公司的主营业务分类,对不同子行业中公司的竞争力水平进行对比分析,可了解中国不同细分子行业中上市环保公司的发展特点,见表4。

根据各公司主营业务分类,将上市环保公司分类到5个主要子领域之中,并绘制各子领域相关一级指标的评分雷达图(图5),进行子行业间的对比分析。

从环保子行业产值规模分布图(图6)可知,中国上市环保企业中主营业务从事水处理、大气污染治理和固废处理业务的公司占比最多,其中水处理和水务板块产值占比约为上市公司总产值的45%。而从上市环保公司各板块综合对比图可以看出,环境监测领域在技术水平和主营业务发展潜力等方面优势明显,大气污染治理领域内企业由于传统烟气治理业务政策推动力不足,市场空间缩减,导致其业务发展潜力和协同拓展能力评分较低,水处理、固废处理和环境修复板块各方面评分相对较为均匀,固废处理板块技术水平相对处于劣势;另外,上市环保公司普遍规模偏小,规模较大的企业数量占比低。

表4 不同业务板块上市环保公司整体评分

根据各子行业的对比分析,可以发现中国环保细分行业具有以下几方面的特点:

(1)监测板块公司优势明显:技术水平突出,政策推动力强,盈利能力不断提升

从总评分结果可以看出监测板块的发展优势,进一步对细分指标做对比,可以发现其竞争力优势所在。

首先,环境监测类公司技术水平优势明显,主要在研究人员比例上明显领先于其他子行业,这与监测类公司的技术壁垒相对较高有关,环境监测属于技术密集型行业,监测技术和设备应用都需要较为专业的人员操作执行,公司对研发投入工作也较为重视;相对而言,固废类公司的技术水平相对较弱,主要原因在于中国大部分固废处理类上市环保公司主要从事生活垃圾处理相关业务,而生活垃圾处理行业发展相对成熟,技术路线明确,对新技术的需求相对较低,导致公司在技术方面投入较少。图7为环保各子行业内企业技术水平评分对比。

盈利能力方面,对比各子行业历年来净利润水平的变化,可看出各行业发展的规律和特点。水处理行业的整体净利润水平较高,2012年开始有所回落;大气污染治理行业的整体净利润率水平较低,也从2013年开始呈现进一步下降的态势;而监测行业的整体净利润率水平却始终呈现缓步上升的趋势,从2007年初起步时的最低值,逐渐上升到2016年仅次于水处理板块。而随着其他子行业盈利能力的下滑,如监测板块始终保持稳步上升的趋势,未来将成为盈利性最好的环保子板块。图8为环保各子行业内企业净利润率水平变化。

图5 环保各子行业内企业竞争力评分对比

图6 环保各子行业内企业产值规模分布

图7 环保各子行业内企业技术水平评分对比

而在主营领域发展潜力方面,监测板块的政策推动力和未来市场空间评分均处于优势,在经标准化处理放大后优势更加明显,导致监测板块的主营业务发展潜力优势突出,平均分高达8.20;而大气污染治理板块由于超净排放接近尾声,市场空间相对缩减,导致板块整体主营业务发展潜力评分相对较低,均分只有2.11,与其他板块拉开了较大的差距。图9为环保各子行业内企业主营业务发展潜力评分对比。

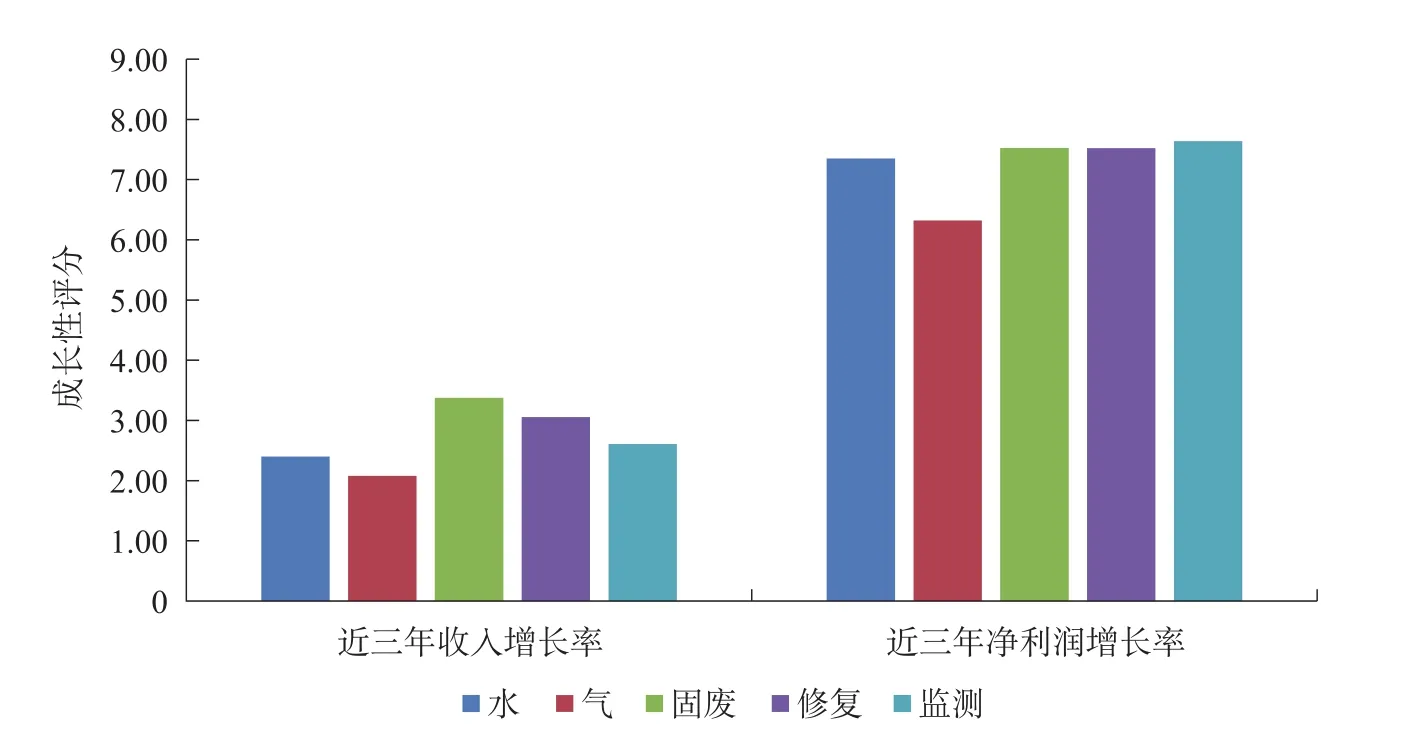

(2)大气污染治理板块公司两极分化严重

从企业成长性对比可看出(图10),大部分子行业成长性相对较强,除大气治理领域外,各板块评分均在5.5分以上,可见中国上市环保公司整体企业成长性水平相对较高,但大气治理领域由于板块内企业两极分化严重,导致板块成长性评分较低。在大气治理板块,成长性最高的清新环境评分为7.11,分值高于固废、监测和修复板块成长性领先的公司,但排名末位的科融环境和龙源技术两家公司,近三年的收入和净利润增长率均为负值,增速垫底,导致评分分别只有0.71和0.86,拉低了大气板块整体的成长性水平。除大气板块外,成长性水平出现两极分化特征的还有水处理领域,但水处理领域成长性较低的公司劣势没有大气板块明显,因此板块整体成长性水平依然较高。

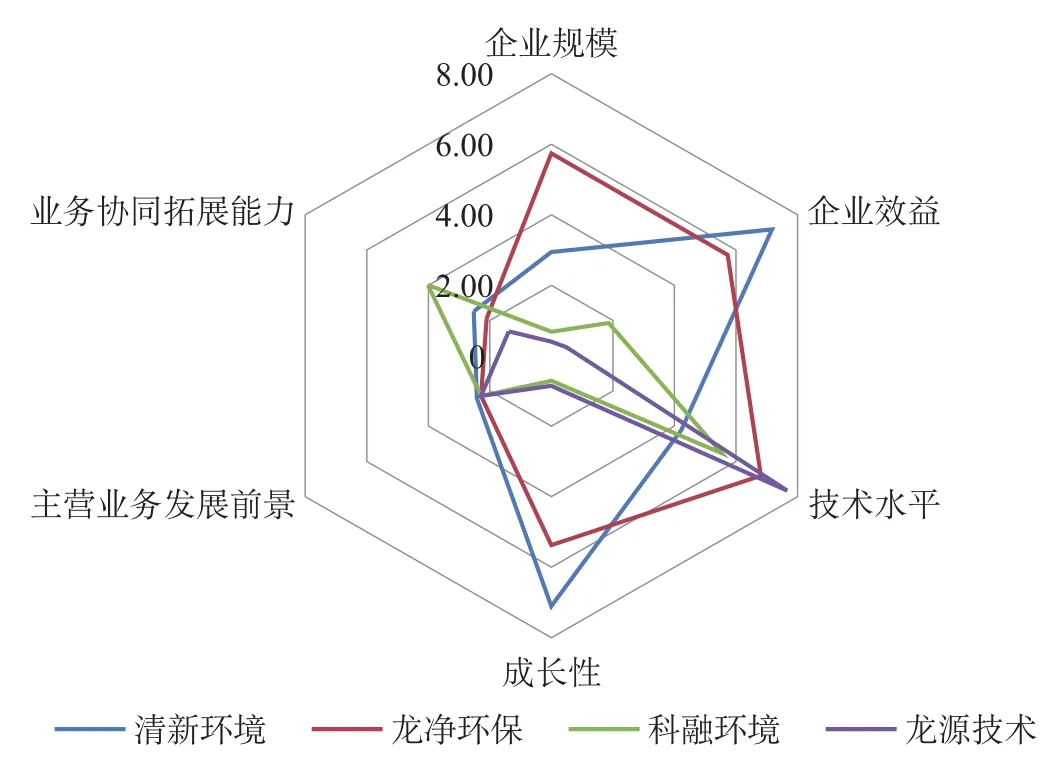

分析大气治理板块内部上市环保公司的具体案例,也可以充分说明大气板块两极分化的特征,龙头企业清新环境和龙净环保两家公司,在企业规模、效益、技术水平和成长性方面均有明显的优势,而排名相对靠后的科融环境和龙源技术两家公司的规模、效益和成长性评分均很低。清新环境和龙净环保的主营业务领域是烟气超净排放,在火电行业超净排放改造完成后还有非电行业的市场可以拓展,而科融环境和龙源技术两家公司都是做低氮燃烧设备的企业,在“十二五”末期烟气脱硝工作基本结束,小众的低氮燃烧设备市场空间快速萎缩,公司又没有积极转型拓展新的业务,导致近三年的收入和利润都为负增长,使企业竞争力水平评分较低。图11为大气污染治理类典型企业评分对比。

图8 环保各子行业内企业净利润率水平变化

图9 环保各子行业内企业主营业务发展潜力评分对比

图10 环保各子行业内企业成长性评分对比

图11 大气污染治理类典型企业评分对比

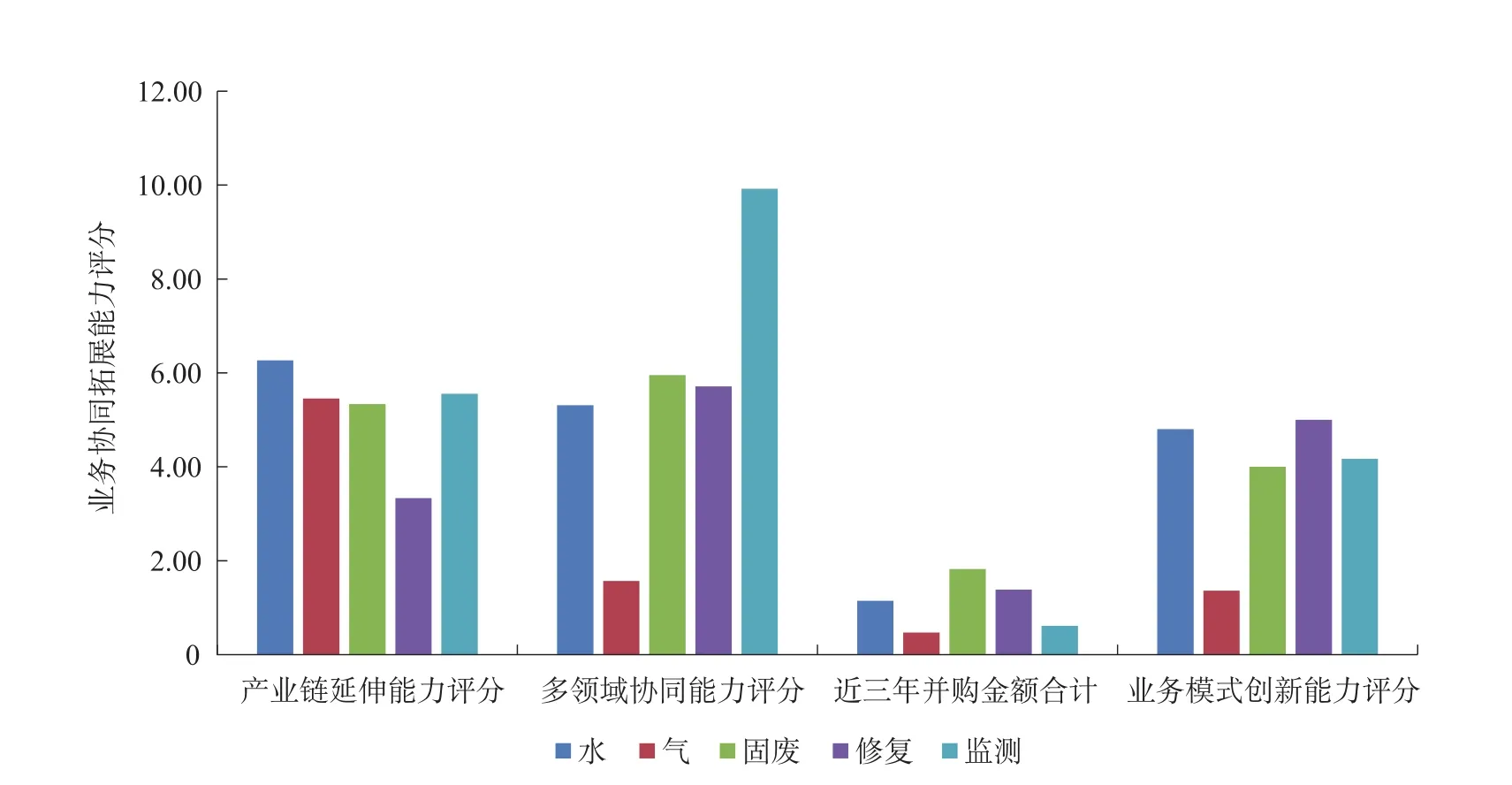

(3)业务协同拓展能力方面板块间各有优劣

在业务协同拓展能力方面,各板块综合评分差异相对不大,且每个板块都有各自的相对优势。如水处理板块在产业链延伸能力方面优势较为明显,板块内很多上市环保公司实现平台化布局,向环境综合服务商转型,如碧水源、博世科等公司;固废处理板块的外延并购能力具有优势,最典型的如中国天楹、启迪桑德和东江环保,中国天楹在2017年末斥巨资85.74亿元收购欧洲固废处理行业龙头Urbaser100%的股权,收购规模接近其总市值90亿元;而启迪桑德和东江环保则是通过不断收购固废和危废处理领域内的中小企业扩大市场布局,近三年并购数量分别达到19起和14起,并购金额也分别达到12亿元和15亿元,固废板块内企业的外延并购能力占据明显优势;而大气治理板块企业由于业务模式和领域评分的劣势,在业务协同拓展能力中分值也处于较低水平。图12为环保各子行业内企业业务协同拓展能力评分对比。

图12 环保各子行业内企业业务协同拓展能力评分对比

综上分析,可见在各板块内上市环保公司的整体竞争力水平方面,环境监测类企业竞争力水平较强,大气污染治理类企业竞争力水平较弱,而大气污染治理类企业中呈现明显的两极分化态势;水处理和固废处理类企业综合实力处于平均水平,而近年来有更多的企业开始平台化布局拓展产业链和通过外延并购拓展市场,并成为一种新的发展趋势。

4 结论

本研究引入主营领域发展潜力和业务协同拓展能力两个环保特色竞争力评价指标,构建了适用于环保企业竞争力评价的指标体系,并利用上市环保公司数据进行实证分析,验证了指标体系的合理性,根据指标体系的评分结果进一步对环保子行业发展状况进行实证研究,得到以下分析结论:中国环保产业市场集中度较低,上市环保公司与A股公司平均水平相比,收入规模较小,但盈利能力较好;在各子行业中,监测板块因技术水平高、盈利能力强、政策推动力足等导致整体竞争力优势突出,大气治理板块两极分化现象严重,水处理板块平台化布局表现突出,固废处理板块外延并购拓展业务趋势明显;上市环保公司龙头企业发展的总体趋势是通过产业链扩展实现平台化布局,并通过外延并购拓展市场。