2017年中国成品油供求分析及展望

2018-08-02郝冬冬

郝冬冬

(中国石油化工集团公司办公厅,北京 100728)

我国经济自2010年进入艰难的转型期,实体经济受到明显冲击。成品油消费结构出现根本转变,成品油消费呈现稳中趋降的态势。2016年经济增速继续放缓至6.7%,成品油消费出现萎缩,全年表观消费量3.15亿吨,同比下降0.5%,为1999年以来首次负增长。

进入2017年,宏观经济稳中向好态势明显,GDP增长6.9%,略快于2016年。随着外需向好、工业回暖及房地产平稳增长等利好因素的拉动,成品油市场需求侧有所改善,呈现中速增长,全年表观消费量3.22亿吨,同比增2.2%。分品种来看,2017年成品油消费市场呈现“汽油降温,煤油趋稳,柴油回暖”格局(见图1)。

1 成品油供需分析

从分品种的消费结构看,汽油需求增速受到汽车保有量增速放缓、替代燃料规模持续上升等因素制约,但乘用车销量稳步增长仍继续拉动汽油需求保持稳定增长。而柴油需求则因中国经济增长速度放慢、工业活动减少以及环保和节能减排力度加大,增长由趋缓转向停滞甚至下滑。消费柴汽比自2010年以来不断下降,从2.18降至2017年的1.36。为应对消费结构的深刻变化,我国炼厂相应扩大汽油产率,生产柴汽比随之持续减少。我国汽油和柴油的消费已经发生非常显著的分化,航煤需求一直以来受我国航空业持续发展的带动,持续保持强劲增长。

从分地域的成品油供需看,我国成品油生产集中在东北、西北和东南沿海地区,而消费主要集中于华东、华南和华北三大地区,三者合计占全国消费量的70%以上[1],由于东北、西北等生产企业远离华东、华南和华北主要消费区,中国成品油供需出现地区不平衡局面。

1.1 生产

2017年全国炼油能力较上年增2 980万吨/年,至8.15亿吨/年,同比增长3.9%,占全球炼油能力的17%,继续位居世界第二。2017年我国原油加工量为5.68亿吨,同比增长4.9%。

图1 1997年以来中国汽煤柴三大类油品供需情况

2017年我国成品油产量为3.58亿吨,同比增长2.9%,明显低于十年平均增速6.3%。其中,汽油产量为1.33亿吨,同比增2.7%,十年平均增速为8.3%;煤油产量为4 231万吨,同比增6.2%,十年平均增速为13.8%;柴油产量为1.83亿吨,同比增2.2%,十年平均增速为4.0%。

1.2 库存

新华08数据显示,截至2017年底,中国汽柴煤库存同比增181万吨,至1 798万吨。其中,汽油库存增16万吨,主要受到乘用车销量低迷、公车改革政策、共享单车大规模扩张等因素影响,终端需求增速放缓,而产量增速要大于需求增速。煤油库存减39万吨,因航空客货运市场均保持旺盛,需求增速要大于产量增速;柴油库存增138万吨,虽然此轮工业生产回暖带动商用车销量大幅增长,支撑柴油终端消费增速由负转正,但仍小于产量增速。

1.3 消费

2017年,成品油表观消费量为3.22亿吨,同比增2.2%,而上年减0.5%。

1.3.1 汽油需求增速继续放缓

2017年,我国汽油表观消费量1.22亿吨,同比增长2.0%,增速明显放缓,2007–2017年间的年均增长率为8.2%。

2017年汽油消费受到乘用车销量低迷、公车改革政策、共享单车大规模扩张以及新能源汽车和混合动力汽车的推广等因素影响,终端需求增速放缓。据汽车工业协会最新数据显示,2017年全年汽车产销量分别为2 902万辆和2 888万辆,同比分别增长3.2%和3%。而2016年则同比增长14.5%和13.7%。而新能源汽车发展势头强劲,产销均接近80万辆,详见图2。

图2 2015年以来各月中国汽油表观需求变化情况

1.3.2 航煤需求在三大油品中增长最快

中国航煤消费量约占全国煤油消费量的八成左右,其余主要用作军煤、灯煤和其他领域。近年来,由于中国民航业的飞速发展,航煤在民用方面的消费快速增长。2017年,我国航空客货运市场均保持旺盛,煤油消费为3 288万吨,较上年上升8.7%,其增速一直是三大油品中最快的,2008–2017年年均增速为10.3%,详见图3。

图3 2015年以来各月中国煤油表观需求变化情况

1.3.3 柴油表现消费量增速由负转正

中国柴油消费量一直快速增长,但近几年来,由于中国经济增速放缓,再加上环保要求日益严格,工业活动减少,导致柴油需求萎靡不振,进入慢速增长阶段。2017年,我国柴油表观需求为1.67亿吨,同比增1.2%,而去年同比降5%,十年年均增速为3.0%,详见图4。

图4 2015年以来各月中国柴油表观需求变化情况

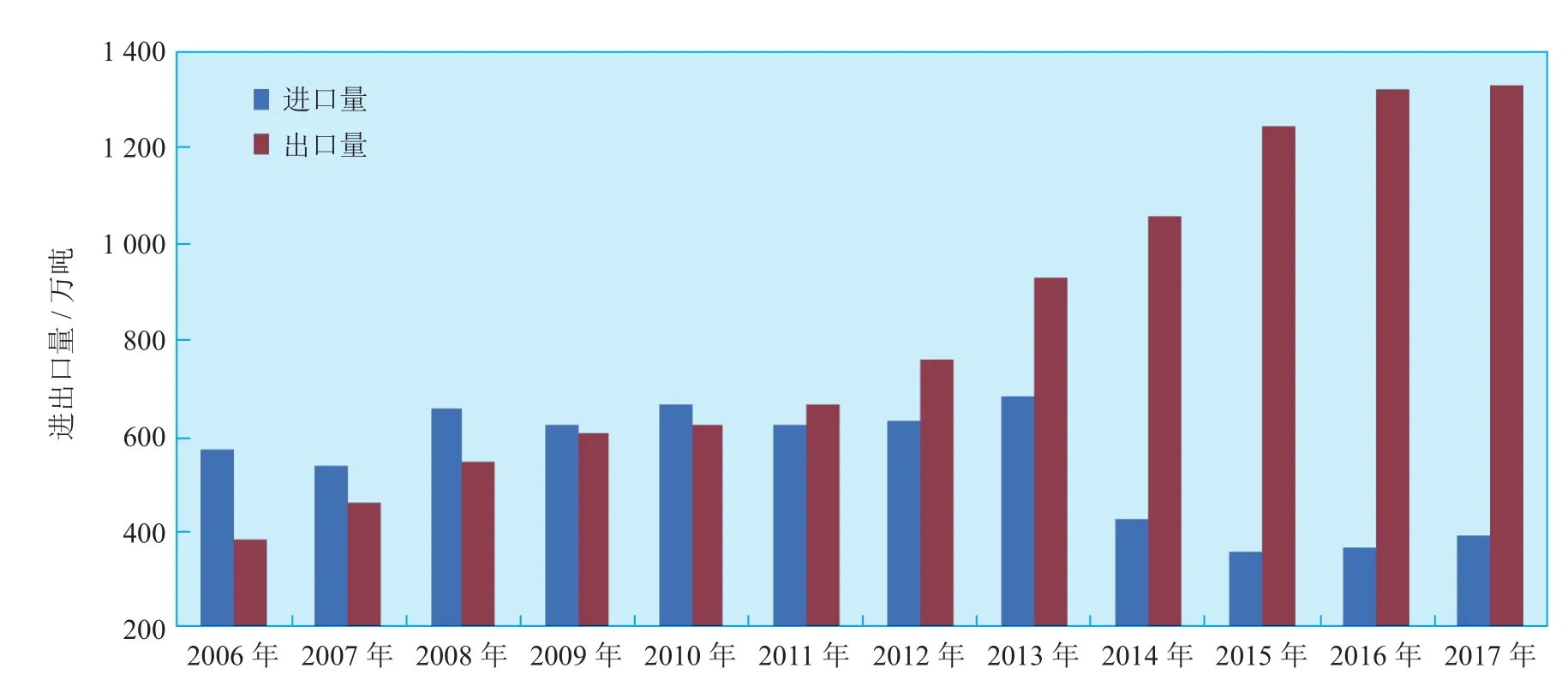

2 成品油外贸形势分析

2010年前,中国成品油生产主要是满足国内需求,成品油出口主要用于平衡国内供需结构差异,煤油和柴油大体平衡,成品油以汽油出口为主[2]。2010年以后,随着中国经济增长持续放缓,加之替代能源发展,国内成品油需求增速逐渐放缓。同时,炼油业产能不断扩张,原油加工量持续增长,国内成品油资源过剩问题开始凸显,再加上成品油出口配额充裕,成为亚太地区仅次于印度的第二大成品油净出口国。2017年,中国成品油出口规模进一步扩大,成品油出口4 100万吨,再创历史新高。同比增长7.3%,其中汽油出口量为1 055万吨,同比增长8.8%;柴油出口量为1 724万吨,同比增长12.0%;航煤出口1 319万吨,同比增长0.7%。

需要注意的是,2017年我国成品油一般贸易出口实现零突破,并保持快速增长,全年成品油一般贸易出口量为1 167万吨,其中汽油283万吨,柴油482万吨,航煤79万吨,见图5。

图5 我国成品油出口变化趋势

2.1 汽油出口大幅上升,一举破千万吨大关

我国是传统的汽油出口大国,汽油出口长期以来都表现强劲,特别是2012年以来,中国汽油出口规模急剧扩大,2016年出口量同比增64.4%,逼近1 000万吨。2017年中国汽油终端需求增速明显放缓,汽油出口量继续攀升,全年达1 055万吨,首次突破1 000万吨,同比增长8.8%。

2017年我国汽油主要流向新加坡、马来西亚、印尼、澳大利亚、越南等国家和地区,也有部分出口美国和中东。新加坡一直居我国汽油出口目的地榜首。2017年,我国将近60%的汽油出口到新加坡,较2016年提高4个百分点。值得注意的是,近几年我国对马来西亚的汽油出口逐年增加,已经超过印尼、越南和澳大利亚;对澳大利亚出口也自2014年由中国石油首次出口3万吨后而逐年大幅增加;出口到斯里兰卡和菲律宾的汽油也大幅增加,分别同比增长109.3%和70.4%。而对亚洲汽油消费大国印尼出口所占中国汽油出口的比例则逐年下降,我国对美国汽油出口于2016年起实现零突破。

FGE预计2018年亚太区最大的汽油进口国仍然是印尼。同时,印度国内汽油需求大于供应,逐渐由汽油净出口国变为进出口平衡[3]。

值得注意的是,2017年我国一般贸易出口汽油377.5万吨,占总出口量的35.8%,而2016年一般贸易出口量为零。

2.2 航煤“大出小进”,积极开拓区内市场

随着中国民航客货运快速增长,我国航煤消费强劲增长,使得航煤在2011年以前一直是净进口。

2017年中国进口航煤371万吨,较上年增加6.3%;出口航煤1 319万吨,同比增加0.7%。

长期以来,我国航煤出口目的地国家和地区的前三甲,分别为我国香港、美国和越南,共占航煤出口总量的六成左右。

2017年,我国对亚太的航煤出口稳中下降,为868万吨,同比下降2.8%,主要原因是由于我国对韩国和澳大利亚的出口有所下降。

此外,2017年,我国对荷兰和英国等欧洲国家的航煤出口也呈现快速增长态势,分别同比增长39.1%和268%。

值得注意的是,我国自2017年起,以一般贸易方式出口的航煤实现零突破,全年共出口139.4万吨,占出口总量的10.6%。

此外,对美国航煤出口多年来一直是保税仓库方式。2013年,中国石化为开拓区外市场,开始试水以来进料加工方式向美国出口了10.4万吨航煤,大连西太也紧随其后出口3.8万吨航煤至美国。自此,来进料加工方式出口美国的航煤逐年增加,并于2016年一举突破100万吨大关,至102.3万吨,2017年回落至73万吨。

2014年之前,我国对澳大利亚的航煤出口一直采用保税仓库形式。2014年7月开始,我国开始以来料加工方式向其出口航煤,全年共出口10.5万吨,2016年增至66万吨,2017年又回落至39万吨,详见图6。

图6 2006年以来中国航煤进出口变化情况

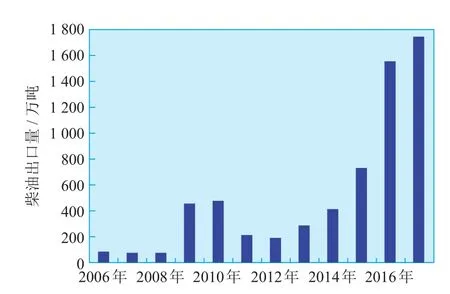

2.3 柴油维持“多出少进”态势,出口快速增长

2012年以来,受原油加工量增加、国内需求疲软的影响,柴油一直维持“多出少进”的态势,进口量萎缩,一直处于百万吨以下的水平。2017年中国共进口柴油74.8万吨,同比减18.3%。

我国柴油出口主要集中在具有来进料加工资质的炼厂所在地,主要流向东南亚国家和我国香港,区域内需求有限,虽然面临印度、日本、沙特以及俄罗斯等国家出口柴油的激烈竞争,但2017年仍出口柴油1 724万吨,同比增12%,见图7。

图7 2006年以来中国柴油出口变化情况

从出口目的地来看,目前亚太仍是我国柴油出口最大的目标市场,其中新加坡是我国第一大柴油出口目的地。2017年,我国对新加坡柴油出口449万吨,同比增长14.5%,占我国柴油出口总量的26%。

我国对韩国、菲律宾的柴油出口呈现较快增长态势,同比分别增加301%和40%。

2.4 成品油贸易政策发生较大调整

2.4.1 成品油一般贸易出口退税政策恢复

为鼓励成品油出口以缓解国内日益加剧的供需矛盾,自11月1日起,财政部和国税总局通知提高成品油(汽油、柴油、航煤)增值税出口退税率至17%,这是自2006年暂停成品油出口退税以来的首次恢复。

2000年我国GDP增长率超过8%,并于2007年突破14.2%,是我国国民经济持续快速增长的黄金期。在此期间成品油需求大增,频现油荒现象。为改善国内成品油供不应求的情况、引导国内成品油流向,我国对出口退税政策陆续进行了四次较大的调整,最终暂停所有成品油的一般贸易出口退税。在2017年前将近9成的成品油出口是通过来料加工贸易方式出口,剩余1成也基本采用进料加工贸易方式出口。

2.4.2 地炼成品油出口配额取消,主营单位出口配额有所减少

为避免我国石油资源出现“大进大出”的情况,2017年以来,国家对成品油出口政策逐步收紧,对出口总量进行控制。一是国家暂停向地炼下发成品油出口配额,地炼成品油出口之路被迫暂停;二是国家向主营炼厂发放加工贸易出口配额的力度明显放缓,2017年加工贸易出口配额为2 644万吨,比2016年下降42.6%。虽有1 656万吨的一般贸易出口配额作为补充,但配额总量仍比2016年低305万吨。

3 我国成品油市场展望

展望2018年,欧美等主要经济体的政治不确定性或将引发意外事件,对全球经济产生一定程度的冲击,但这并不会改变全球经济缓慢复苏这一趋势,预计全球经济将增长3.9%,但主要经济体之间若爆发贸易战将威胁到全球经济反弹。中国经济仍将缓中趋稳,政策取向将稳中求进,产业结构调整步伐将进一步加快以推动高质量的发展,预计中国经济将增长6.7%。

3.1 我国炼油一次加工能力增速加快

近两年中国炼油能力不断扩大,进入2016年以后中国的炼油能力由前几年的减少和略增转变为较快增长,预计2018年我国将新增炼油能力5 000万吨。其中,中国石化曹妃甸新建1 000万吨/年;大连恒力将投产2 000万吨/年产能;浙江石化一期新增产能2 000万吨/年。

2018年之后,中国炼油增长点主要集中在民营企业,民营企业将成为大型化炼化一体的主力发展军,民营企业在炼油产业中占据了越来越重要的角色,炼油格局继续向多元化发展,地方油企大型化,工艺高端化,市场竞争趋于激烈。

3.2 成品油需求保持相对平稳,消费结构性变化越趋明显

2018年中国经济转型的攻坚战将全面开展,相较2017年,宏观经济下行压力加大,经济增长稳中调整的概率较大。

2018年,汽油车整体市场环境缺乏有力提振,而新能源汽车销量增加。预计,汽油需求增速稳中趋缓。成品油开票新政,可能造成隐性资源波动,从而引起供应紧张。

2018年传统低端过剩工业带动工业反弹的形势将难以持续,随着产业结构调整不断深化,宏观经济下行压力加大,经济发展更加注重质量,中国投资和工业生产增幅均将出现下滑,再加上“去产能+污染治理”,柴油消费将回归负增长。

尽管高铁继续快速发展,中国短途航线受到一定影响,但航空客运市场继续保持高速增长态势,国际航线不断增加,支持航煤消费稳定增长。

3.3 成品油出口贸易方式继续向一般贸易倾斜

随着国家对于环保重视程度日益加大,炼油行业环保改革多管齐下,加工贸易出口形式越来越不符合发展趋势。2018年中国成品油出口将继续弱化加工贸易,一般贸易出口份额将继续快速增加。2017年12月末,中国商务部正式下发2018年首批成品油出口配额,其中一般贸易配额1 624万吨,已接近2017年全年水平,而加工贸易配额仅有80万吨。

3.4 成品油出口保持温和增长的态势

2018年,在国内经济增长趋稳的宏观背景下,中国成品油需求有望维持温和增长。此外,浙江石化一期和恒力石化有望于2018年四季度相继上马,届时国内成品油资源过剩问题将继续困扰中国市场,扩大出口仍是维持炼油企业正常运营的重要出路,但在国家政策调控之下,成品油出口将继续保持温和增长。预计2018年成品油出口有望突破4 200万吨,同比增长2.4%。

3.5 成品油出口市场向南亚、欧洲和非洲延伸

从全球成品油供需格局看,2018年汽油缺口主要集中在拉美、非洲和中东地区,航煤缺口主要集中在非洲和欧洲地区,柴油缺口主要集中在拉美、非洲。2018年,我国成品油跨区贸易规模仍有望继续增长。目前,中国成品油出口目标市场依然主要集中在东南亚,但随着东南亚地区的成品油市场竞争日趋激烈,我国炼油企业亟待扩大对南亚、澳洲、非洲、拉美等区外市场的出口力度,尤其是在“一带一路”战略带动下,重点开拓孟加拉国、斯里兰卡、巴基斯坦、澳大利亚、南非、法国、荷兰、哈萨克斯坦和土库曼斯坦等国。