审计委员会特征对上市公司信息披露质量的影响研究

2018-08-02潘婉均

潘婉均

(杭州电子科技大学 会计学院,浙江 杭州 310018)

一、引言及文献综述

当今社会,信息对交易双方都有着极其重要的影响,上市公司公开的各种信息作为连接企业与信息需求者的重要通道,日益受到有关机构和个人的高度重视。然而近几年来我国很多上市公司因为会计信息违规披露受到证监会的处罚。据统计,2014—2016年度沪深上市公司共有1 194次信息披露违规行为。其中2014年度419次,涉及293家上市公司;2015年度438次,涉及306家上市公司;2016年度337次,涉及248家上市公司,其中连续三年都违规的上市公司有41家。信息披露质量的低下将进一步激化信息需求者与上市公司的供求矛盾,不利于市场的持续健康发展。为从公司治理角度根本解决信息失真问题,我国证监会参考英美等国的做法,于2001年引入审计委员会制度,并于次年颁布《上市公司治理准则》,非强制性建议企业设立该委员会,标志着此制度在我国的正式设立。2008年发布的《企业内部控制基本规范》则进一步对上市公司提出了强制设立审计委员会的要求。审计委员会制度自推广以来,在公司治理中发挥了至关重要的作用。

一种观点认为,审计委员会规模越大、独立性越强、活跃性越高,公司的信息披露质量越好。Vlaminck、Sarens(2015)[1]基于比利时经济、政治环境下的上市公司,研究表明审计委员会独立性的提高有助于改善财务报表质量。Bryce et al.(2015)[2]、Badolato et al.(2014)[3]的研究表明,审计委员会的财务专业水平越高,开会越频繁,越能提高上市公司的会计质量并遏制管理层的盈余管理行为。吴国萍等(2012)[4]通过对上市公司会计信息违规披露的研究发现,审计委员会越独立、越活跃、规模越大,上市公司的会计信息质量越好。蔡卫星、高明华(2009)[5]选取深市上市公司为研究样本,实证检验了审计委员会独立性越高,上市公司信息披露质量越好。李斌、陈凌云(2006)[6]的研究表明,审计委员会的独立性和权威性与上市公司财务报告质量呈显著正相关关系。

另一种观点认为,规模大、独立性强且活跃的审计委员会并未对公司信息披露质量产生正面影响。Menon、Williams(1994)[7]认为审计委员会活跃性并不能强化股东对管理层的控制权,也不能提高公司的信息披露质量。翟华云(2006)[8]研究发现审计委员会独立性与会计盈余质量之间不存在显著的相关关系。王雄元、管考磊(2006)[9]的研究显示,审计委员会活跃性越高,信息披露质量反而越差,高频率的开会只是为了事后解决出现的问题。柯明、朱小平(2011)[10]基于深交所430家样本公司的研究表明,审计委员会越活跃、开会次数越多,信息披露质量反而越差。刘彬(2014)[11]研究表明,审计委员会独立性的增强并不能显著改善上市公司的信息披露质量。

从上述文献可以看到,学术界已通过规范和实证的方法,对两者的关系展开了大量研究,但目前尚未获得一致结论。国内外学者对这一问题开展研究时多采用最小二乘法(OLS)进行回归分析,但信息披露质量其实是一组“排序数据”,而OLS将排序视为基数来处理,会影响结论的准确性。基于此,本文采用排序模型检验审计委员会特征与信息披露质量之间的关系,以期获得更加准确的结论。

二、理论分析与研究假设

审计委员会特征是指能对审计委员会进行定量描述的指标或变量,审计委员会每一个特征都有与之相对应的治理效应。本文从审计委员会的概念及其职责出发,结合前人的成果重点关注审计委员会的以下三个特征对信息披露质量的影响。

(一)审计委员会规模与信息披露质量

审计委员会的规模在一定程度上反映了其发挥职责的强弱。如果审计委员会规模较小,则每位成员分到的工作量会增大,在经济业务复杂的企业更是难以应付,这会导致他们遇事思考不全面,同时难以发挥集体的智慧,工作效率下降;如果审计委员会规模较大,成员就有足够的时间和精力把控公司的运作过程,遇事也能提出更多有用的建议,有助于发挥其应有的作用,从而改善上市公司的信息披露质量。基于此,本文提出第一个假设:

假设1:审计委员会规模越大,越能够提高信息披露质量。

(二)审计委员会独立性与信息披露质量

审计委员会的独立性特征,是指其成员不依附于公司管理层,也不受其控制和约束,可以自由发表看法和提出观点。监督会计人员对外出具报告并确保所发布信息的质量是审计委员会日常工作的一部分,为切实履行该职责,成员需对某些重大决策的依据与相关负责人进行探讨,客观公正地发表意见并提出问题,一旦审计委员会失去独立性,则其自身的意见将在很大程度上被管理层的意见左右,审计委员会制度也就失去了存在的意义。审计委员会中的独立董事不在该公司任职,行为不受管理层的干扰,更注重自己的名声信誉,会尽职尽责履行工作以提高公司的信息披露质量。综上,本文提出第二个假设:

假设2:审计委员会独立性越强,越能够提高信息披露质量。

(三)审计委员会活跃性与信息披露质量

审计委员会的活跃性特征,常用其开会次数进行表示。审计委员会会议是成员间相互交换情报和各类有用信息的有效途径,能反映审计委员会职责的履行情况。只有积极认真地开展并完成工作,审计委员会才能真正在公司治理中发挥作用。开会频率可在一定程度上反映工作的执行情况。频繁的开会可以让成员间的交流和沟通更充分,进而快速全面地掌握上市公司的状况,有助于委员会又快又准确地形成最后的意见,提高履职效率。这样不仅维护了管理层和股东的权益,同时也保证了公司对外披露的信息质量。综上,本文提出第三个假设:

假设3:审计委员会活跃性越高,越能够提高信息披露质量。

三、研究设计

(一)研究模型

本文提出如下计量模型,对上述假设进行实证检验:

QUAL=β0+β1ACSIZE+β2ACIND+β3ACMEET+β4TOP+β5DEBT+β6ROE+β7SIZE+β8IND+β9YEAR+υ

其中:被解释变量为信息披露质量QUAL,本文关注的解释变量是 ACSIZE、ACIND、ACMEET,分别表示审计委员会规模、审计委员会独立性和审计委员会活跃性,它们是审计委员会特征的具体表现形式,TOP、DEBT、ROE、SIZE、IND、YEAR 为控制变量。β1、β2、β3分别表示审计委员会规模、审计委员会独立性和审计委员会活跃性的系数,根据本文提出的假设,预期 β1、β2、β3的系数都显著为正。

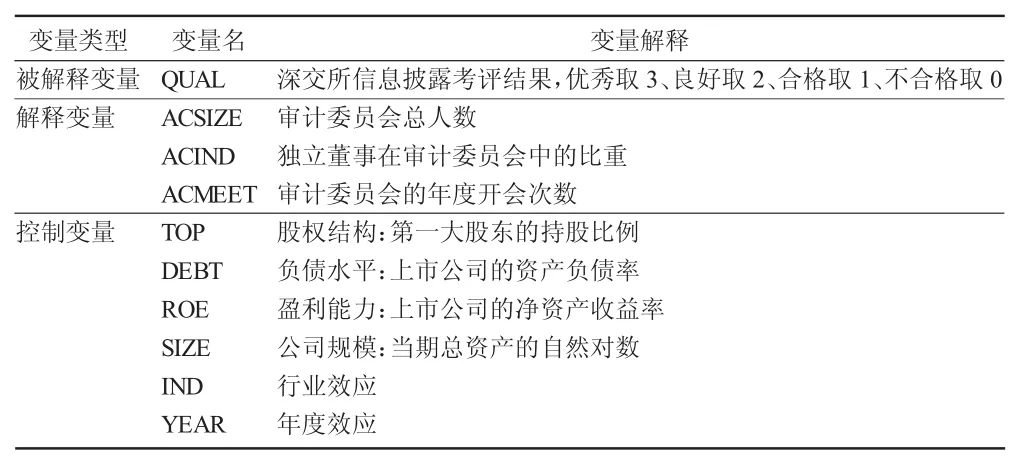

(二)变量定义与说明

1.被解释变量。现有研究衡量信息披露质量的方式大致分为两种,一种是学者自行评分法,另一种则是权威机构评分法,如国外有美国投资管理和研究协会的信息披露指数、标准普尔的透明度与披露评价体系、普华永道的“不透明指数”等。国内有经济观察研究院发布的“上市公司信任度指数”、台湾的“资讯揭露评鉴系统”以及深交所于2002年开始实施的“信息披露考评”等。参考韩传模和刘彬(2012)[12]等文献,本文采用深交所发布的考评结果作为信息披露质量的替代变量。深交所根据信息质量特征建立了一套科学的信息披露考核机制,定期对上市公司进行考核,并将结果划分为四个等级公布在官网上。基于研究的需要,本文将该评级转化为定量指标,即优秀、良好、合格、不合格分别赋值为 3、2、1、0。

2.解释变量与控制变量。由于审计委员会特征主要表现在规模、独立性和活跃性三个方面,因此,本文以审计委员会规模ACSIZE、审计委员会独立性ACIND、审计委员会活跃性ACMEET作为解释变量。参照王雄元和管考磊(2006)[9]等人的研究,本文使用股权结构TOP、负债水平DEBT、盈利能力 ROE、公司规模 SIZE、行业效应 IND和年度效应YEAR作为控制变量,变量定义如表1所示。

表1 变量说明

(三)数据来源及样本处理

本文以我国深市A股主板上市公司作为研究对象,时间期限为2014—2016年,数据主要来自于深交所、巨潮资讯网和国泰安CSMAR数据库。其中信息披露质量数据根据深交所“信息披露”专栏的考评结果进行手工收集整理得到,审计委员会特征数据通过在巨潮资讯网手工查找上市公司的年报获取,控制变量数据来自CSMAR数据库。对原始数据做如下处理:(1)剔除金融业上市公司样本;(2)剔除ST类上市公司样本;(3)剔除审计委员会数据、相关治理数据缺失的上市公司样本;(4)剔除深交所未对其信息披露质量进行评级的上市公司样本。经过上述处理,得到536个样本观测值。

四、实证分析

(一)描述性统计分析

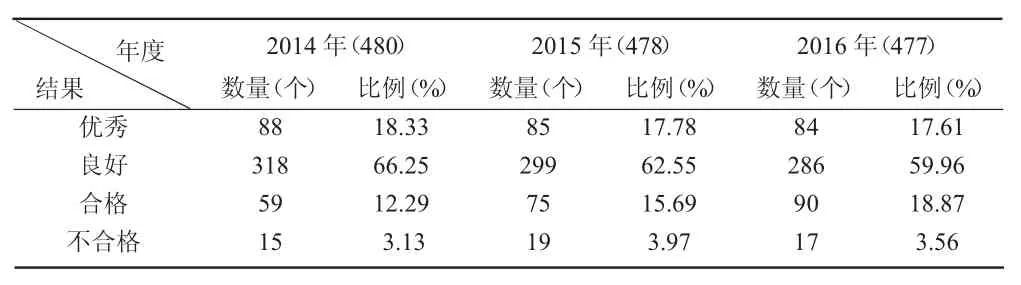

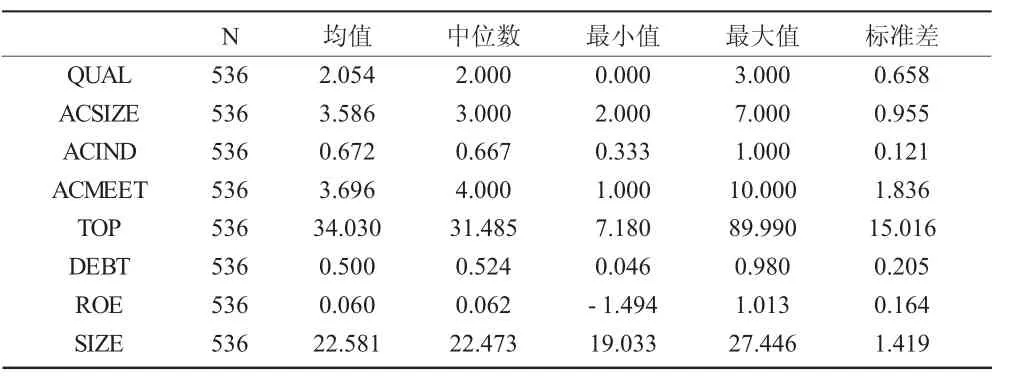

深交所主板上市公司2014—2016年信息披露考评结果如表2所示,表3报告了相关变量的描述性统计结果。

表2 深市主板上市公司2014—2016信息披露考评结果

表3 描述性统计结果

从表2可以看到,2014—2016年考评结果为优秀和良好的上市公司数量和比例都呈现逐年减少的态势,且信息披露质量为优秀的上市公司比例较低,基本维持在18%左右。这表明我国上市公司信息披露质量有待进一步的提高。

从表3的结果来看,信息披露质量QUAL的均值为2.054,标准差为0.658,说明信息披露质量的整体水平良好,审计委员会规模ACSIZE最小值为2,最大值为7,均值为3.586,说明绝大多数上市公司的审计委员会规模满足证监会“审计委员会需由三至七名董事组成”的要求。审计委员会独立性 ACIND均值为 0.672,中位数为 0.667,都超过了三分之二,说明审计委员会中独董的比例较高,样本公司大体满足了准则关于独立董事的规定,标准差为0.121,说明审计委员会独董比例在样本公司间差别不大。审计委员会活跃性ACMEET最小值为1,最大值为10,均值3.696,说明审计委员会的开会频率在样本公司间存在较大差异。股权结构TOP的均值为34.030,标准差为15.016,表明第一大股东的持股比例较高,且样本间差异较大。负债水平DEBT的均值为0.500,表明外部融资是上市公司重要的资金来源。盈利能力ROE的最小值和最大值分别为-1.494和1.013,表明不同上市公司的盈利能力差距较大,部分公司处于亏损状态。公司规模SIZE最大值和最小值分别为27.446和19.033,表明不同公司规模差异较大。

(二)回归分析

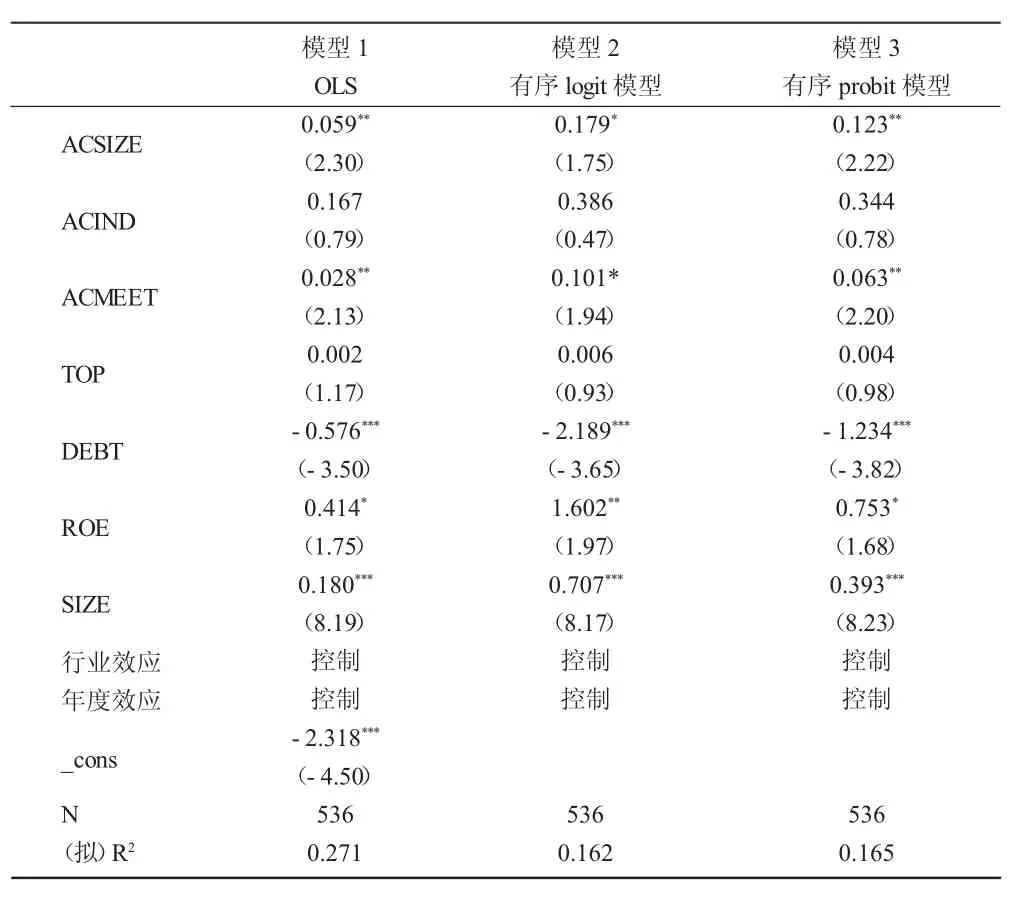

使用2014—2016年我国深市A股主板上市公司样本,运用Stata 14.0进行模型估计,回归结果如表4所示。

表4 模型回归结果

表4中模型1是OLS的回归结果,其中审计委员会规模ACSIZE的系数为正,且在5%的水平上显著,审计委员会独立性ACIND的系数为正,但未通过显著性检验,审计委员会活跃性ACMEET的系数也为正,且在5%水平上显著;模型2是有序logit模型的回归结果,审计委员会规模ACSIZE和审计委员会活跃性ACMEET的系数仍显著为正,但显著性较OLS有所下降,审计委员会独立性ACIND的系数未通过显著性检验;模型3是有序probit模型的回归结果,审计委员会规模ACSIZE和审计委员会活跃性ACMEET的系数为正,在5%的水平上显著,且与OLS相比,估计系数有所增大,审计委员会独立性ACIND的系数为正,但仍未通过显著性检验。综上可知,审计委员会规模和活跃性与信息披露质量呈显著的正相关关系,即审计委员会规模越大、越活跃,上市公司信息披露质量越好,验证了假设1和假设3。审计委员会独立性与信息披露质量的关系未通过显著性的检验,可能是因为《董事会审计委员会实施细则指引》规定,独立董事应在审计委员会中占到大多数,大部分上市公司满足此项规定,导致审计委员会中的独董比例在样本公司间差别不大。从表3的描述性统计结果中也可以看出审计委员会独立性的标准差仅为0.121,上市公司审计委员会的独立董事比例集中在三分之二,样本间的差异性过小以致假设2没有得到验证。

(三)稳健性检验

为了验证上述结论的可靠性,有必要进行进一步稳健性检验。对于解释变量ACIND,借鉴刘彬(2014)[11]的研究方法进行重新度量,将其定义为虚拟变量,即审计委员会中独立董事的比例超过行业平均值时,赋值为1,否则为0。对上述三个模型重新进行回归,得到的结论与表4基本一致,验证了上述结论的稳健性。

五、研究结论与建议

本文以2014—2016年我国深市A股主板上市公司作为样本,实证检验了审计委员会特征对信息披露质量的影响。研究结论包括:审计委员会规模与信息披露质量显著正相关,表明随着审计委员会成员的增多,提高了审计委员会的履职效率,使其能全方位地监督企业的各类报告,有效改善信息披露情况;审计委员会活跃性与信息披露质量正相关,表明审计委员会通过掌握充分的信息、积极履行自己的职责并做出科学的决策,提高公司治理水平,能有效提高信息披露质量;审计委员会独立性与信息披露质量不存在明显的相关关系。

从上述研究结论可以看出,我国监管部门和上市公司有必要继续完善审计委员会制度,具体包括:(1)进一步扩大审计委员会规模。较大规模的审计委员会,在人员调配上有更大的灵活性,可以通过科学分配工作降低由沟通不及时等造成的工作失误,堵住监管漏洞。特别是目前上市公司的规模普遍比较大,更需要配备较多的人员来开展相关工作。(2)提高审计委员会的独董占比。某些公司允许管理层参与审计委员会成员的选拔工作,更有甚者直接让公司高管加入审计委员会,使得审计委员会的独立性大打折扣。因此,本文建议有关机构和部门完善相关准则和制度,进一步提高审计委员会中独董的比例,同时建立合理有效的激励和约束机制,使独立董事致力于提高自身业务水平和社会声誉,更好地完成自己的工作。(3)建立审计委员会问责机制。公司在对审计委员会的活跃性进行评估时,可以根据实际情况增加除审计委员会开会次数之外的衡量指标。如企业可以建立一套科学完善的评估问责机制,以确保审计委员会的活跃性是充分且有效的,通过公司治理层的外部评价和审计委员会成员的自我评价,来不断增强审计委员会成员解决问题的能力。