宏观杠杆率研究述评

2018-07-12曹廷求

高 睿,曹廷求

(山东大学 经济学院,山东 济南 250014)

近年来,我国信贷规模扩张较快,宏观部门特别是非金融企业部门杠杆率持续攀升,在日趋复杂的国际经济环境和国内“三期叠加”的新形势下,实体经济面临经营困境,宏观部门债务风险逐渐暴露。党中央、国务院提出以“三去一降一补”为抓手推进供给侧结构性改革,力图在维持杠杆率总体水平的情况下,妥善降低非金融企业特别是国有企业杠杆率,增强经济中长期发展韧性,严守不发生系统性风险的底线。在稳增长和控风险的双重目标下,如何实现去杠杆的改革任务?要回答这个问题,我们须对杠杆率的内涵和评价方法有一个清晰的认识,并在此基础上对高杠杆的成因与对策进行深入探讨。

一、杠杆率的内涵

在宏观研究领域中,杠杆率是衡量宏观经济主体的负债水平和债务可持续性的重要指标。文献通常采用宏观部门的债务相对于资产或收入的大小来衡量杠杆率的高低。债务是一个存量概念,具体指标包括银行贷款余额、负债总额、发行债券规模等等。资产是存量概念,而收入是流量概念。据此,我们将杠杆率的定义方法划分为两类:一类是“存量/流量”的定义方法,另一类是“存量/存量”的定义方法。两类定义具有不同的经济学内涵,应用时可根据具体的研究主题和数据条件进行选择。在这一部分,我们将梳理两类定义方法的经济学内涵和适用条件,分析两类方法的优缺点,为下一步的研究提供指标选择方面的建议。

(一)“存量/流量”的定义方法

债务收入比是文献中最常见的“存量/流量”定义方法,衡量的是宏观主体基于未来现金流偿还债务的能力。理论上GDP与国内总收入相等,因此实际计算时通常使用宏观部门债务与GDP之比计算杠杆率指标*李扬,张晓晶,常欣等:《中国国家资产负债表2015:杠杆调整与风险管理》,北京:中国社会科学出版社,2015年版。*马建堂,董小君,时红秀,徐杰,马小芳:《中国的杠杆率与系统性金融风险防范》,《财贸经济》,2016年第1期。。这一方法的优势之一在于方便进行指标的国际比较,该方法也被BIS和IMF等国际机构广泛采用。在研究国内杠杆问题时,统一使用GDP计算各部门杠杆水平保证了指标的横向可加性,便于计算一国总体杠杆率水平。另外,GDP变量使用普遍,在实际操作中不受数据条件限制,能够降低数据汇编的工作量。

债务收入比强调宏观主体依靠未来现金流偿还债务的能力,这种定义方法忽略了决定债务可持续性的另一重要因素——宏观部门资产负债表的健康状况。另外,存量形式的分子和流量形式的分母存在不可比问题,这也是“存量/流量”定义方法的通病。最后,GDP测度的是国内各部门收入总和而非单个部门的收入水平,因此使用GDP计算的杠杆率指标无法精确反应单个宏观部门的偿债能力。在研究单个部门杠杆率时,可以使用本部门收入变量替换GDP以提高杠杆率指标的准确性。例如,刘向耘(2009)、麦肯锡(2010)在研究居民部门债务问题时,使用居民部门负债与居民部门可支配收入之比计算我国居民部门的杠杆率*刘向耘,牛慕鸿,杨娉:《中国居民资产负债表分析》,《金融研究》,2009年第10期。*McKinsey Global Institute,“Debt and Deleveraging:The Global Credit Bubble and its Economic Consequences”,2010.。

(二)“存量/存量”的定义方法

债务权益比是文献最常使用的“存量/存量”定义方法,该方法以资产负债表为基础衡量宏观部门的偿债能力,实际中多使用宏观部门债务与资产之比替代,也就是资产负债率。由于资产负债表根据账面价值对资产与负债项进行估值,因此文献中多使用宏观部门资产的账面价值为分母计算杠杆率。这种方法符合经济学对杠杆的一般定义,相比于“存量/流量”定义方法,该方法统一了分子和分母的形式,解决了分子分母不可比的问题。

以宏观资产负债表的研究和编制为基础,当前我国宏观资产负债表领域的研究方兴未艾,官方尚未公布完整、连续的中国宏观资产负债表数据。已有研究或试图自行编制宏观资产负债表,或采用社科院等权威机构的编制结果,缺乏统一的统计口径、表式结构和编制办法。从这种意义上说,基于宏观资产负债表的杠杆率定义方法在一定程度上受到数据条件限制。运用该方法计算杠杆率并非国际惯例,存在国际不可比问题。另外,基于账面价值计算的资产项可能无法准确衡量宏观部门当前的偿债能力,因为资产价值总是处于波动变化中。

一些文献以资产市场价值替换资产账面价值以提高杠杆率指标的科学性和精确性。苟文均等(2016)运用未定权益分析法计算宏观部门的隐含资产价值,将宏观部门债务杠杆定义为宏观部门债务账面价值与隐含资产价值之比,并指出资产隐含价值随市场波动而变化,在资产出售时随行就市,能够反映资产的市场价值*苟文均,袁鹰,漆鑫:《债务杠杆与系统性风险传染机制——基于CCA模型的分析》,《金融研究》,2016年第3期。。王征洋和曹勇(2017)运用现金流折现法估算了我国主权部门资产的风险市场价值,并据此分析了我国的主权债务风险*王征洋,曹勇:《我国主权部门债务风险评估及预警分析——基于资产风险市场价值的视角》,《国际金融研究》,2017年第10期。。需要注意的是,在经济过热时期,基于资产的市场价值计算的杠杆率指标在一定程度上丧失了风险预警能力。这是因为资产泡沫的存在做大了宏观部门杠杆率的分子,造成了指标的低估和滞后问题*Bhatia,A T.,Bayoumi,T.,“Leverage? What Leverage? A Deep Dive into the U.S.Flow of Funds in Search of Clues to the Global Crisis”,IMF Working Paper,2012,12(162).。

(三)杠杆率分子的选取

宏观部门的信贷规模和负债总额是常见的负债指标。首先,私人部门信贷反映了经济体中企业和居民的负债情况,数据可得性强,更能反映市场的动态与规律,因此部分使用跨国数据的实证研究用私人部门信贷衡量一个国家的总体负债。Bezemer和Zhang(2014)使用私人部门信贷与GDP之比来计算杠杆率,并以此定义了信贷周期*Bezemer,D.,Zhang,L.,“From Boom to Bust in the Credit Cycle:The Role of Mortgage Credit”,SOM Research Reports,2014,Vol.14025-GEM,Groningen:University of Groningen,SOM research school.。马勇等(2016)借鉴上述做法定义了“去杠杆化”指标,检验了去杠杆和杠杆波动对经济增长的影响*马勇,田拓,阮卓阳,朱军军:《金融杠杆、经济增长与金融稳定》,《金融研究》,2016年第6期。。显然,这种定义方法存在明显的统计遗漏问题,但考虑到数据条件,这种做法具有其可行性。

随着国内外宏观资产负债表领域研究的日臻成熟,越来越多的文献使用各宏观部门的负债总额作为计算杠杆率的分子,这也是一种国际通用方法。该方法能够克服统计遗漏问题,但忽略了宏观部门负债的期限结构。按期限加权的负债核算方法可以在一定程度上体现负债的期限结构。例如,未定权益分析法在计算杠杆率时,采用短期负债与半数长期负债之和计算负债规模,并将其定义为“财务危机临界点”*宫晓琳:《未定权益分析方法与中国宏观金融风险的测度分析》,《经济研究》,2012年第3期。。

最后,考虑到金融机构的特殊性,国内外研究在计算金融部门杠杆率时仅将金融部门发行的各类债券认定为金融部门负债,而不考虑存款等负债项目*微观金融机构的杠杆率与宏观金融部门的杠杆率具有不同的内涵和计算方法。以商业银行为例,我国银监会于2015年1月颁布的《商业银行杠杆率管理办法(修订)》中将商业银行杠杆率定义为“商业银行持有的、符合有关规定的一级资本净额与商业银行调整后的表内外资产余额的比率”。在宏观领域中,考虑到金融部门高杠杆运行的特点和重复计算的问题,同时保证指标的可比可加性,通常使用负债收入比的形式定义金融部门杠杆率。。麦肯锡(2015)将金融部门负债定义为金融机构发行的商业票据和债券,不包括金融机构发行的MBS和ABS、短期银行间拆借以及各类存款*McKinsey Global Institute,“Debt and (not much) Deleveraging”,2015.。

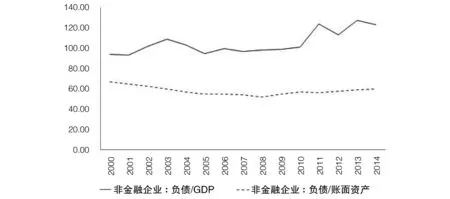

指标的选取或影响相关研究结论。图1绘制了2000-2014年我国非金融企业部门负债收入比和资产负债比的变化情况。明显的,两项杠杆率指标反应出的杠杆变动规律和发展趋势截然不同。综上,“存量/流量”形式和“存量/存量”形式的杠杆率都具有重要的意义,其适用范围并无严格的界定,技术方法各有优劣。实际操作中,须充分把握杠杆率背后的经济学内涵,根据研究主题和研究对象,以及具体的方法和数据条件进行指标选择,亦可同时选用多个杠杆率指标以保证结论的稳健性。从宏观金融风险防控的角度上讲,基于资产负债表,特别是基于资产的市场价值计算宏观杠杆率可能是更合适的。

图1 2000-2014年我国非金融企业杠杆率变化情况(%)

数据来源:Wind数据库

二、杠杆率的评价标准

当前的宏观杠杆率到底是高是低?回答这一问题必须首先明确杠杆率的评价标准。在这一部分,我们对已有文献提供的杠杆率评价方法进行梳理和分析。文献在评价宏观杠杆率水平高低时,主要有两种思路:一种是横向比较,一种是纵向比较。前者是截面数据之间的比较,例如将2014年我国居民部门杠杆率与同年其他国家居民部门杠杆率相比较;后者是时间序列数据之间的比较,例如将2014年我国居民部门杠杆率的增长率与过去三年的数值进行比较。评价时通常选择均值或经验值作为评价标准,文献中常采用多种评价方法对宏观杠杆率进行综合分析。

(一)横向比较方法

在研究我国杠杆率问题时,一些研究以发达国家的杠杆水平为标准进行横向比较。贾广军(2014)认为我国非金融企业呈现高杠杆化特征,2013年我国非金融企业债务占GDP的比重高达140%,远高于一般发达经济体50%到70%的杠杆率水平*贾广军:《非金融企业去杠杆化的思考》,《金融时报》,2014年11月10日,第007版。。陈卫东和熊启跃(2016)认为相比于国际同业,我国非金融企业的资产负债率处于较低水平,整体不存在较大的杠杆压力*陈卫东,熊启跃:《非金融企业去杠杆不能“眉毛胡子一把抓”》,《上海证券报》,2016年5月20日,第012版。。上述文献均采用横向比较方法,但因杠杆率指标选取不同,得出了几近相反的结论。

一些文献计算了杠杆率的合理值,为其后的研究提供了评价标准。Reinhart and Rogoff(2010)基于44个国家约200年的样本研究,发现当政府部门总体债务/GDP指数超过90%,外债/GDP指数超过60%后,债务的继续累积将阻碍经济增长*Carmen M.Reinhart,Kenneth S.Rogoff,“Growth in a Time of Debt,”American Economic Review,American Economic Association,2010,May,vol.100(2),p.573-78.。Cecchetti et al.(2011)基于18个OECD国家1980-2010年的数据,发现当宏观部门杠杆率超过特定水平后,债务对经济增长的影响将由促进作用转变为阻碍作用。对于政府部门、非金融企业部门和家庭部门,杠杆率的最优水平分别为85%、90%和85%*Stephen G.Cecchetti,Madhusudan S.Mohanty,Fabrizio Zampolli,“The Real Effects of Debt”,Social Science Electronic Publishing,2011,68(3):p.145-196.。马建堂等(2016)运用Cecchetti et al.(2011)的研究结论,指出2014年我国非金融企业部门的杠杆率为121%,超过了发达国家82.8%的平均水平,也超过了OECD国家90%的最优水平,杠杆率水平较高值得警惕*马建堂,董小君,时红秀,徐杰,马小芳:《中国的杠杆率与系统性金融风险防范》,《财贸经济》,2016年第1期。。

杠杆率的评价不仅要参考国际水平,更应关注本国国情。横向比较方法忽略了各国在金融体系和经济结构等方面的特殊性可能对宏观杠杆率产生的影响。以中美差异为例,我国以高储蓄为支撑的投资导向增长模式和以银行为主导的融资结构决定了我国宏观经济高杠杆运行的特征,相比之下,美国则依赖其高度发达的资本市场为非金融企业提供融资服务,截然不同的融资结构决定了两国企业资本结构方面的较大差异。另外,一些发达国家业已陷入债务危机之中,其杠杆率水平原本就是“危险的”而不再是合理的标准。从这种意义上来说,发达国家的经验数字或平均水平的确为国内研究提供了参考,但仅以此为标准评价我国杠杆率的高低缺乏科学性。

(二)纵向比较方法

纵向比较方法主要关注宏观主体杠杆率的增长速度。一些研究认为,当本国杠杆率较前期出现较快速度增长时,就应抑制这种杠杆攀升的趋势。刘晓光和张杰平(2016)使用多种方法计算杠杆率,详细描述了我国宏观杠杆快速上升的过程,认为我国应降杠杆以防控经济金融风险:货币产出比从2008年的150%陡增至2009年的177%,2012年再次快速上升至182%;M2/GDP指标在2013年达到188%,次年达到193%,2015年上半年突破200%;全社会杠杆率毫无企稳趋势*刘晓光,张杰平:《中国杠杆率悖论——兼论货币政策“稳增长”和“降杠杆”真的两难吗》,《财贸经济》,2016年第8期。。纪敏等(2017)认为,我国非金融全社会杠杆率远低于同期发达经济体,但2008年以来我国政府、居民和非金融企业部门杠杆率上升速度过快,应避免杠杆率急速攀升而引发的资产泡沫*纪敏,严宝玉,李宏瑾:《杠杆率结构、水平和金融稳定——理论分析框架和中国经验》,《金融研究》,2017年第2期。。

张智威和陈家瑶(2013)提出了杠杆率增速的“危险值”,即“5-30”规则:主要经济体在金融危机爆发前的五年时间里,信贷/GDP指数会上升约30个百分点,文章使用日本、欧盟和美国的危机前数据印证了该规则,并反对将各国杠杆水平做横向比较,建议使用纵向比较,关注杠杆率的变化速度*张智威,陈家瑶:《关注中国金融风险》,《金融发展评论》,2013年第4期。。徐以升(2014)引用了“5-30”规则,发现过去五年我国债务/GDP指标增加了47个百分点,远高于30个百分点的标准,也高于美、日、韩等过危机爆发前的“5-30”数据*徐以升:《警惕坏的去杠杆》,《研究动态》,2014年合辑。。

纵向比较方法具有一个重要的假设:不变即合理。这种做法忽略了宏观主体在时间维度上的动态演变,忽视了特定历史事件和发展阶段对杠杆水平的影响。

Cuerpo et al.(2015)借鉴Arrow et al.(2004)*Arrow K,Dasgupta P,Goulder L,et al.“Are We Consuming Too Much?”,Social Science Electronic Publishing,2004,18(3):p.147-172.的思想,提出了“去杠杆压力”的概念及研究框架*Cuerpo C,Drumond I,Lendvai J,et al.“Private sector deleveraging in Europe”,Economic Modelling,2015,44:p.372-383.。研究认为,如果私人部门债务与其净收入现值保持一致增速,就可以认为私人部门的负债水平是可持续的。在实际操作中该定义表现为名义杠杆率(notional leverage ratio)保持平稳,或者服从一个不增长的发展趋势,当然不排除出现偶尔的暂时性上升。当宏观部门的名义杠杆率与其平衡路径出现正的缺口,意味着债务的可持续性下降,去杠杆压力上升。Jarmuzek和Rozenov(2017)借鉴Cuerpo et al.(2015)的方法,根据私人部门真实负债和可持续性负债的差额计算“可持续性缺口”(sustainability gap),并分析了私人部门过度负债的成因*Jarmuzek M,Rozenov R.“Excessive Private Sector Leverage and Its Drivers:Evidence from Advanced Economies”,Social Science Electronic Publishing,2017,17(72):p.1.。上述研究的贡献在于定义了一个能够体现个体特征的、时变性的最优负债水平,在回答杠杆率高不高的同时,能够进一步回答杠杆率高多少的问题。对债务可持续性缺口的量化将杠杆率的评价工作由定性评价发展到定量评价,使科学研究更具现实指导意义。

最后需要说明的是,在评价杠杆率水平高低的同时,须关注局部债务风险。由于现有的杠杆率指标无法体现债务结构——包括产业结构、所有制结构、规模结构及城乡结构等等——因此判定杠杆率高低需要更为全面、详细的信息。以我国居民部门杠杆为例,居民部门贷款以住房贷款为主,一些家庭为在城市购房不得不倾其所有并背负较为沉重的房贷。虽然我国居民部门较国际水平低,但特定居民群体的杠杆风险较大(潘璠,2017)*潘璠:《把握好居民杠杆率质量》,《经济日报》,2017年11月13日,第005版。。相比于综合数据,依靠部门或个体数据评价杠杆率更有意义,因为这样便于识别“好杠杆”和“坏杠杆”,从而更容易识别风险源(黄益平,2016)*黄益平:《破解中国经济高杠杆陷阱》,《中国证券期货》,2016年第3期。。

三、高杠杆的宏观经济后果

已有研究表明,过度杠杆化将对经济运行造成不良影响。马勇和陈雨露(2017)基于1981-2012年68个国家的动态面板数据进行实证研究,发现金融杠杆(私人部门信贷/GDP)和经济增长之间存在显著倒U型关系,杠杆率上升超过“拐点”后将阻碍经济增长。按我国近十年的杠杆率增速推算,我国将于2019-2020年进入拐点区域,此后宏观经济将面临保增长和去杠杆的双重任务*马勇,陈雨露:《金融杠杆、杠杆波动与经济增长》,《经济研究》,2017年第6期。。上文中提到的Reinhart and Rogoff(2010)和Cecchetti et al.(2011)使用不同的跨国样本得出了一致结论。郭太禄(2014)认为,政府债务将通过限制宏观经济政策施政空间、通过信贷配给产生挤出效应、推高名义利率加重纳税负担、扭曲资源配置等路径影响宏观经济运行*郭太禄:《中国地方政府债务问题:影响、成因、化解》,《东岳论丛》,2014年第9期。。

Schularick和Taylor(2009)研究了1870-2008年14个国家货币供应量、信贷规模和产出之间的关系,发现信贷增长、杠杆率攀升是发生金融危机的预警信号*Schularick M,Taylor A M.“Credit Booms Gone Bust:Monetary Policy,Leverage Cycles,and Financial Crises,1870-2008”,Cepr Discussion Papers,2012,102(2):p.1029-1061.。Elekdag和Wu(2011)研究了1960-2010年期间21个发达国家和43个新兴市场国家发生了99次信贷繁荣(credit boom),发现信贷扩张通常具有资本流入增加、经常账户逆差扩大、资产升值和国内需求旺盛等特点,而各国实行的宽松政策会加速信贷的扩张速度。无论是发达国家还是发展中国家,信贷扩张的过程总是伴随着银行和非金融企业部门资产负债表的恶化,过度的信贷扩张将加剧金融系统失衡,最终可能引发金融危机*Elekdag S A,Wu Y.“Rapid Credit Growth:Boon or Boom-Bust?”,IMF Working Papers,2011.。马建堂等(2016)将高杠杆可能造成的风险后果分为四类,包括流动性与偿付性风险、金融失衡风险、实体经济倒闭风险以及社会不稳定风险*马建堂,董小君,时红秀,徐杰,马小芳:《中国的杠杆率与系统性金融风险防范》,《财贸经济》,2016年1期。。刘晓星(2017)研究了我国宏观杠杆对房地产泡沫和股市泡沫的冲击作用,发现在极高度和极低度泡沫情况下,杠杆对资产价格泡沫的膨胀和破裂具有显著影响*刘晓星:《金融杠杆与资产价格泡沫:理论机制及其非对称效应》,工作论文,2017年。。王鹏飞(2016)指出,在研究高杠杆风险时,应关注高杠杆可能引发的负外部性,包括资产的“恐慌式抛售”,资产泡沫以及由信贷市场多重均衡导致的蝴蝶效应*王鹏飞:《信贷外部性与过度借贷》,工作论文,2016年。。

2007-2009年金融危机过后,全球主要经济体普遍开始调整杠杆。国际经验表明,去杠杆是一个漫长的过程,这一过程会对经济增长和金融稳定产生消极影响。Devlin和Mckay(2008)在分析去杠杆的宏观经济后果时,模拟了银行通过降低信贷供应量以提高自身资本充足率的场景:银行通过提高贷款门槛以减少信贷供给,这将引起消费、投资支出下降以及资产价格下跌。在乘数效应和财富效应的作用下,上述过程最终导致家庭收入、GDP和非金融企业利润的下降*Devlin W,McKay H,“The Macroeconomic Implications of Financial ‘Deleveraging’”,Economic Round-Up,2008(4):p.47-73.。Glick和Lansing(2009)分析了美国家庭部门去杠杆的两种路径及宏观经济后果:如果通过提高储蓄率去杠杆,就会引起严重消费支出萎缩;如果通过各种形式的债务违约去杠杆,那么消费者未来将承担更多的税收负担、法律费用*Glick R,Lansing K J.“U.S.Household Deleveraging and Future Consumption Growth”,Frbsf Economic Letter,2009(1).。Caballero et al.(2013)梳理了去杠杆影响宏观经济的多项机制,认为:首先,去杠杆引起的居民消费和投资萎缩会降低经济增速,同时由于债务-通缩螺旋的存在,资产价格缩水造成去杠杆的过程更加艰辛漫长;第二,投资下降还会引起实际工资下降,劳动力供给增加(由于家庭收入减少)而劳动力需求减少,在刚性假设的前提下,这将导致失业率的显著上升;另外,经济形势的恶化还将引起政府部门债务的增加*Caballero C C,Drumond I,Lendvai J,et al.“Indebtedness,Deleveraging Dynamics and Macroeconomic Adjustment”,2013,33(2):p.1-49.。Buttiglione et al.(2014)认为去杠杆与经济复苏是两个相互阻碍的过程,萧条的经济增加了去杠杆的难度,而去杠杆会加速经济的恶化*Buttiglione L.,Lane P.R.,Reichlin L.,“Deleveraging? What Deleveraging?”,Geneva Reports on the World Economy 16,2014.。

综上,高杠杆背景下须以审慎而渐进的方式探索去杠杆须的科学路径,避免去杠杆速度过快引发的资产价格贬值、消费投资低迷及流动性紧张等问题,逐步消解去杠杆对宏观经济和金融体系带来的消极影响,保证宏观杠杆率的平稳回落。

四、高杠杆的成因及对策

理解宏观杠杆的成因才能合理地评价杠杆率水平,同时指导我们有针对性地化解高杠杆难题。已有文献从增长模式、制度安排、政策环境、金融创新等角度分析了宏观杠杆的成因,并提出了相应对策。

立足国内视角,已有文献指出我国的高杠杆源于我国特殊的增长模式。生命周期理论和永久性收入理论表明,拥有人口红利的经济在起飞阶段,青壮年人口比例的不断增加和经济的快速增长使得经济运行具有高储蓄的特征,居民部门的储蓄盈余转化为非金融企业部门的投资由此形成了高杠杆*周小川:《关于储蓄率问题的思考》,http://www.gov.cn/gzdt/2009-03/24/content_1267423.htm,2009。。另外,“双顺差”的积累、人民币升值和大量资本流入促使基础货币迅速扩张,这些都为以投资为主导的经济增长提供了信贷支持*纪敏,严宝玉,李宏瑾:《杠杆率结构、水平和金融稳定——理论分析框架和中国经验》,《金融研究》,2017年2期。。张晓晶等(2017)认为,去杠杆需要改变我国当前靠信贷驱动的增长模式,发展方式由投资主导转为消费主导。投资主导的发展方式下,增长需要信贷推动,进而导致杠杆率不断攀升;而对于消费主导的发展方式而言,关键在于收入分配而非信贷增长,由此从根本上解决杠杆高企问题*张晓晶,常欣,刘磊:《中国去杠杆进程》,《中国经济报告》,2017年第10期。。

我国当前的财政分权体制和官员治理机制促使地方政府和国有企业成为资金配置主体,造成了信贷资源错配和使用低效等问题,这是我国高杠杆形成的重要制度背景。郭玉清等(2017)认为,分税制改革后形成的财政分权体制是催生地方财政杠杆主要原因,而“重绩效、轻风险”的晋升考聘机制在诱发地区间卸责融资的同时,也造成了地方政府以市政建设和公共资产为主的投资偏好。控杠杆须遏制地方政府的卸责融资,提高信贷资源配置效率*郭玉清,孙希芳,何杨:《地方财政杠杆的激励机制、增长绩效与调整取向研究》,《经济研究》,2017年6期。。白重恩(2017)认为我国面临经济下行压力时,采取政府主导的刺激性投资挤占了私人投资,导致资金使用效率的下降,进一步造成了经济下行压力。如此循环往复,我国可能陷入“新二元陷阱”,必须走出陷阱否则杠杆率会持续攀升*白重恩:《中国经济可能会落入新二元陷阱》,中国财政学年会演讲,2017年。。钟宁桦等(2016)基于1998-2013年我国近400万个规模以上工业企业数据研究,发现样本期间大部分工业企业杠杆率显著下降,而少数的大型、国有、上市企业杠杆率显著增加了。国有企业负债的增加无法由基本面解释,而是由资金的非市场化配置决定的*钟宁桦,刘志阔,何嘉鑫:《我国企业债务的结构性问题》,《经济研究》,2016年第7期。。徐以升(2014)认为我国地方政府和国有企业承担了我国中央政府的融资功能,中央政府的杠杆水平过低,而地方政府和国有企业的杠杆水平过高,应将地方政府和国有企业承担的主权信用转移到中央政府*徐以升:《警惕坏的去杠杆》,《IMI研究动态》,2014年合辑。。曾康霖(2016)指出,一些国有及国有控股企业处于破产边缘,面临债务重组,建议引入破产制度。破产可以解除债务人的包袱,使债权人公平受偿,避免连锁反应造成系统性风险*曾康霖:《依法治国,需要建立和完善企业破产制度》,《东岳论丛》,2016年第4期。。

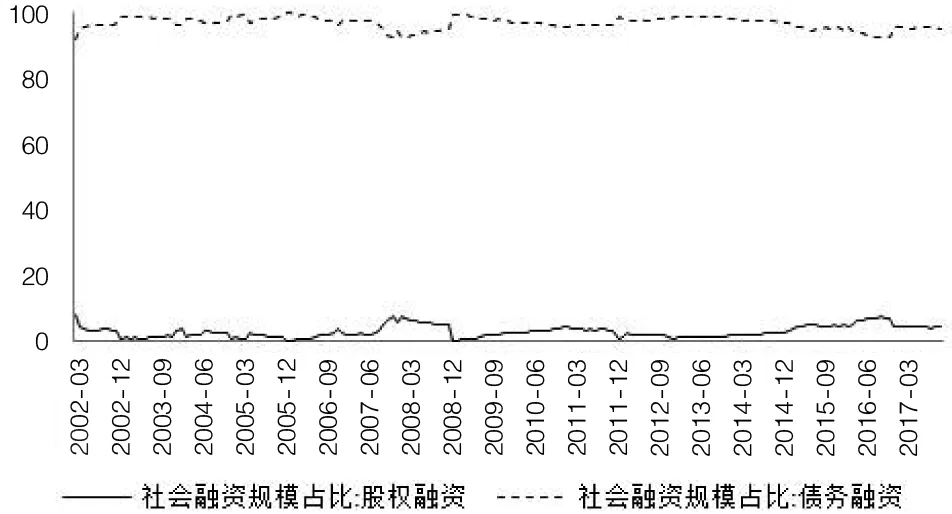

图2绘制了2002年3月-2017年11月我国债务融资和股权融资占社会融资总额(累计值)的比例走势图。2002年以来,我国债务融资规模占社会融资总额的平均比例超过97%,股权融资平均占比不足3%,间接融资为主的社会融资结构是决定宏观经济高杠杆运行的关键因素。周忠明(2014)建议通过国民经济资本化的方式去杠杆,即通过发展多层次资本市场、健全投资者保护机制来推动债权转变为资本权益,从而改变当前的社会融资结构*周忠明:《中国经济去杠杆化》,《21世纪经济报道》,2014年1月22日,第011版。。另外,企业税制安排同样影响宏观杠杆水平,Mooij et al.(2013)使用2001-2011年82个国家的样本研究发现,大多数国家的企业税制鼓励债务融资而非股权融资,这种税制偏好会显著提高银行的总体杠杆水平*De Mooij R A,Keen M,Orihara M.,“Taxation,Bank Leverage,and Financial Crises”,Social Science Electronic Publishing,2014,458(27):p.5.。

图2 2002年-2017年我国社会融资结构(月度,%)

数据来源:Wind数据库

已有研究表明,部门间和部门内的收入分配结构同样影响宏观杠杆率。Kumhof et al.(2013)发现高收入阶层收入占比的永久性提高会导致居民部门杠杆率的增加,这是因为高收入阶层会将额外收入借给中低收入阶层,使其维持原有较高的生活水平。研究认为,美国两次严重的金融危机与1920-1929年及1983-2008年期间高收入阶层收入占比的大幅提高有关*Kumhof M,Rancière R G,Winant P.Inequality,“Leverage and Crises:The Case of Endogenous Default”,IMF Working Papers,2013,13(249):p.1217-1245(29).。Krueger和Perri (2005)使用美国消费者支出调查数据同样证实了收入分配结构的恶化将提高居民部门的负债水平*Krueger D,Perri F.,“Does Income Inequality Lead to Consumption Inequality? Evidence and Theory”,Working Paper,Center for Financial Studies(CFS),2005.。盛松成和刘西(2016)指出非金融企业部门是我国国内唯一的净支出部门,而居民、政府和金融部门均有收支盈余。这种收支结构的扭曲是造成企业杠杆率高企的根本原因之一,应通过减少税费、降低融资成本等方式提高企业收入占比,并增加其消费性、权益性支出*盛松成,刘西:《国民收支分配结构与企业去杠杆》,《中国金融》,2016年17期。。

国内外政策环境也是影响融资决策和融资结构的重要因素*Voutsinas K,Werner R A.,“Credit Supply and Corporate Capital Structure:Evidence from Japan”,International Review of Financial Analysis,2011,20(5):p.320-334.。杨军和高鸿斋(2016)指出,过度宽松的货币政策可能引起资产泡沫,抵消扩张性货币政策对实体经济的促进作用。因此,宽松货币政策的实施无法起到促进经及增长、做大分母去杠杆的效果*杨军,高鸿斋:《产业“加减杠杆”的国际比较与路径选择》,《山西大学学报》(哲学社会科学版),2016年6期。。一国的杠杆率水平也可能受到国际政策环境的影响,Alter和Elekdag(2016)基于2004-2013年全球40万新兴市场国家非金融类企业数据研究发现,美国实施的宽松货币政策会引起新兴市场国家杠杆率的攀升,美国政策利率下降1%将引起新兴市场国家杠杆率平均增加9个基点*Alter A,Elekdag S A.,“Emerging Market Corporate Leverage and Global Financial Conditions”,IMF Working Papers,2016.。肖林和张明海(2016)认为我国当前的债务主要是在2008年推行经济刺激计划后的几年时间里积累的,集中在于政府和金融部门密切相关的低效国有企业,建议采取清理“三角债”和实施“股转债”的组合措施*肖林,张明海:《去杠杆的合理方式和可行路径》,《上海证券报》,2016年9月9日,第012版。。吕炜等(2016)发现政府财政支出结构影响企业杠杆率:投资建设性支出的扩张会使产业链上游的国有企业杠杆率快速上升,而保障性支出的扩张会使产业链下游的民营企业杠杆率快速上涨,去杠杆应实施以保障性支出为主的积极财政政策*吕炜,高帅雄,周潮:《投资建设性支出还是保障性支出——去杠杆背景下的财政政策实施研究》,《中国工业经济》,2016年8期。。

一些文献讨论了金融创新对宏观杠杆率的影响。Bouis et al.(2013)发现,2007-2009年金融危机之前债务的快速积累和杠杆率的急剧攀升主要是由金融自由化和金融创新以及各国较低的利率水平引起的。活跃的金融创新活动使得金融机构广泛地从事监管套利和过度的风险承担,并且放大了负债积累和资产升值之间的相互促进作用*Bouis R,Christensen A K,Cournède B.,“Deleveraging:Challenges,Progress and Policies”,Oecd Economics Department Working Papers,2013.。胡志鹏(2014)则认为我国近年来快速发展的各类新型融资工具并非真正的金融创新,而是金融机构出于规避监管的目的采取的应对性措施。不当的金融创新徒增融资环节,滋生金融套利,降低了信贷投放效率。另外,互联网金融和小额贷款公司在缺乏全面监管的情况下迅速发展,促使宏观杠杆进一步上升*胡志鹏:《“稳增长”与“控杠杆”双重目标下的货币当局最优政策设定》,《经济研究》,2014年12期。。

五、评述与展望

2007-2009年金融危机过后,宏观杠杆率成为各国监管当局和学界密切关注的重点问题。已有研究在充分探讨杠杆率内涵的基础上,深入讨论了高杠杆的宏观经济后果及其成因。针对近年来我国出现的高杠杆问题,文献提出了包括转变增长模式、优化制度安排、营造良好政策环境、监管金融创新等多种治理建议。多数建议已出现在官方文件当中,成为指导我国去杠杆实践的科学理论武器*参见《国务院关于积极稳妥降低企业杠杆率的意见》(国发〔2016〕54号)。。当前我国经济下行的压力依然存在,随着供给侧结构性改革的持续推进,去杠杆过程中可能引发的债务违约风险暴露和资产负债表衰退等问题不容忽视。

未来该领域的研究可能有如下三个努力方向。首先,构建科学的杠杆率指标是研究宏观部门债务可持续性问题的基本前提。目前两种主流的指标定义方法——债务收入比和资产负债率各存弊端,指标选取方面的分歧也导致已有研究在评价宏观杠杆时无法形成一致意见。从宏观金融风险防控的角度上讲,基于资产负债表,特别是基于资产的市场价值计算宏观杠杆率可能是更合适的。随着宏观资产负债表研究的不断成熟,这种指标定义方法具有光明的前景。第二,在吸收国际经验的基础上,立足国情计算时变性的杠杆率阈值也是个有趣话题。这种杠杆率阈值可能是能够在最大程度上促进经济增长的杠杆率绝对水平,也可能是不触发金融风险的最大杠杆率增速。无论是哪一种形式,杠杆率阈值的计算能够定量地回答去杠杆问题:应该去多少。第三,金融危机后发达国家去杠杆的经验表明,去杠杆和经济复苏通常是两个相互阻碍的过程。我国在去杠杆过程中,如何实现“稳增长”和“控风险”的双重目标?这将是摆在我们面前最严峻的挑战。