路遥知马力

——工程机械2017年报及2018年1季报点评

2018-06-22王合绪

王合绪

(华宝证券研究所,上海 200120)

1 行业全面扭亏,规模尚处低位

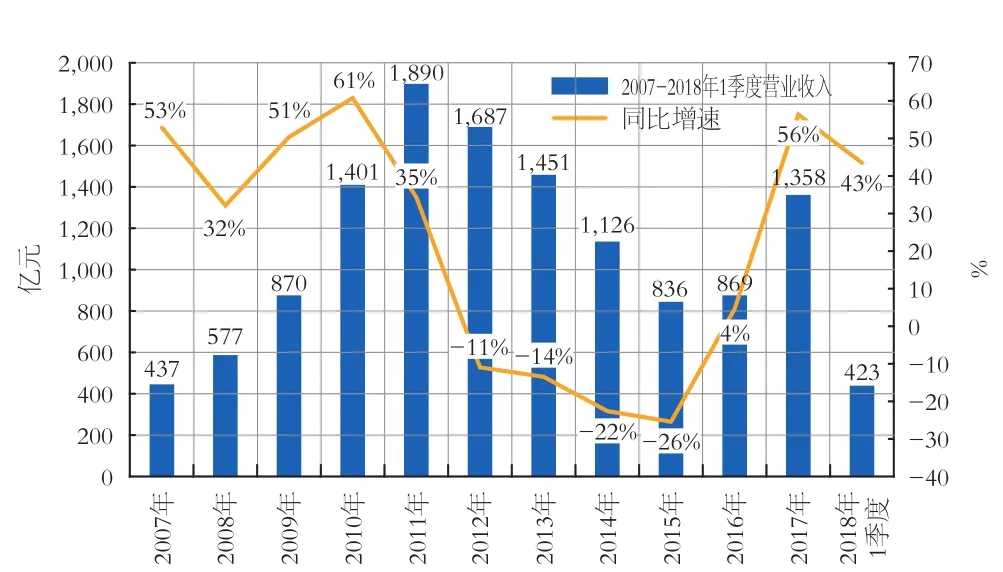

工程机械16家[1]整机制造上市公司2017年实现营业收入1358亿元,比2016年增长56%,行业营收连续2年出现正增长,2016年只是微幅增长4%。2018年1季度全行业营业收入增长43%,与2017年全年相比增长幅度略有放缓,这是否预示着2018年下半年销售增幅大幅趋缓,成为全市场都在关心与纠结的问题(见图1-2)。

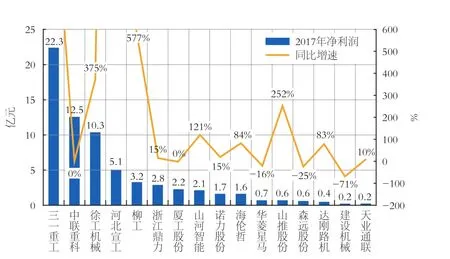

从净利润看,16家公司2017年实现净利润64亿元,首次实现全行业盈利,而且是全面盈利。2016年16家公司累计亏损25亿元,其中厦工股份和中联重科分别亏损26亿元和9亿元,而2017年16家公司已经全部实现盈利。与营业收入增幅放缓形成对比的是,2018年1季度16家公司净利润达到31亿元,同比大增112%。1季度盈利已经接近2017年全年的一半,显示行业已经进入盈利大幅改善阶段(见图3-4)。

2017年营收和净利虽然都有大幅回升,但是离历史高峰值还有一定的距离。2017年的营收规模大约相当于2010年,而净利润大约相当于2008-2009年的水平,考虑到2010年还有几家公司没有上市,因此现在的业绩规模实际上还不及8年前。

2 三足鼎立难再,三一脱颖而出

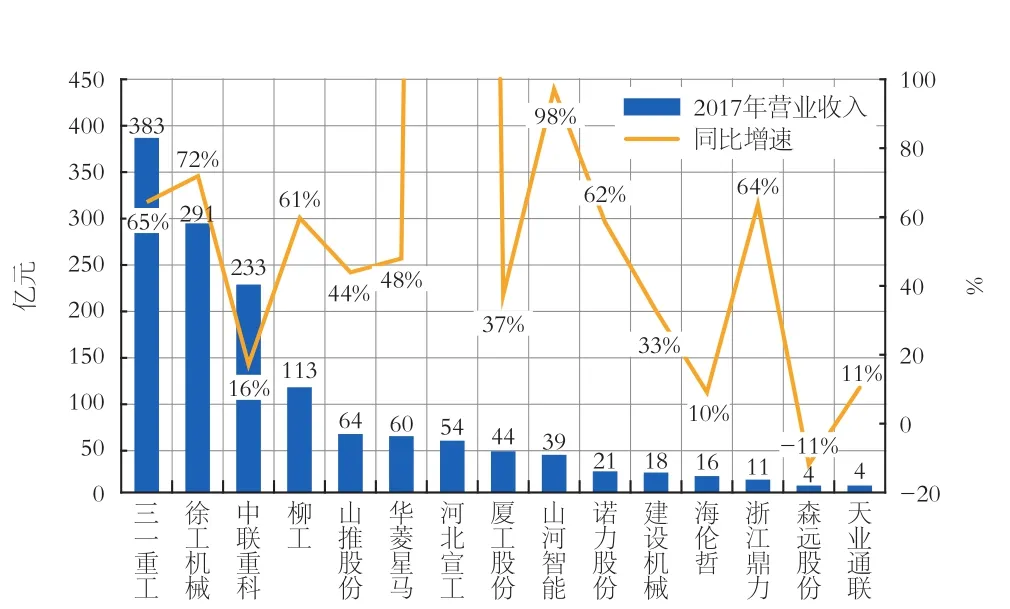

工程机械行业相当长的一段时间都维持着三足鼎立的格局,前三甲三一重工、中联重科和徐工机械营业收入占整个板块的份额一直维持在70%上下。2017年所占比例为72%,比2016年提升1个百分点。其中三一重工份额保持在30%,徐工机械份额近2年处在稳步提升状态,从2016年的21%一直提升到2018年第1季度的27%。而与此同时,中联重科的份额从2016年的25%一路下滑到2018年第1季度的16%(见图5)。

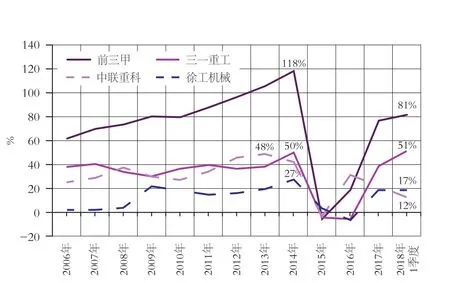

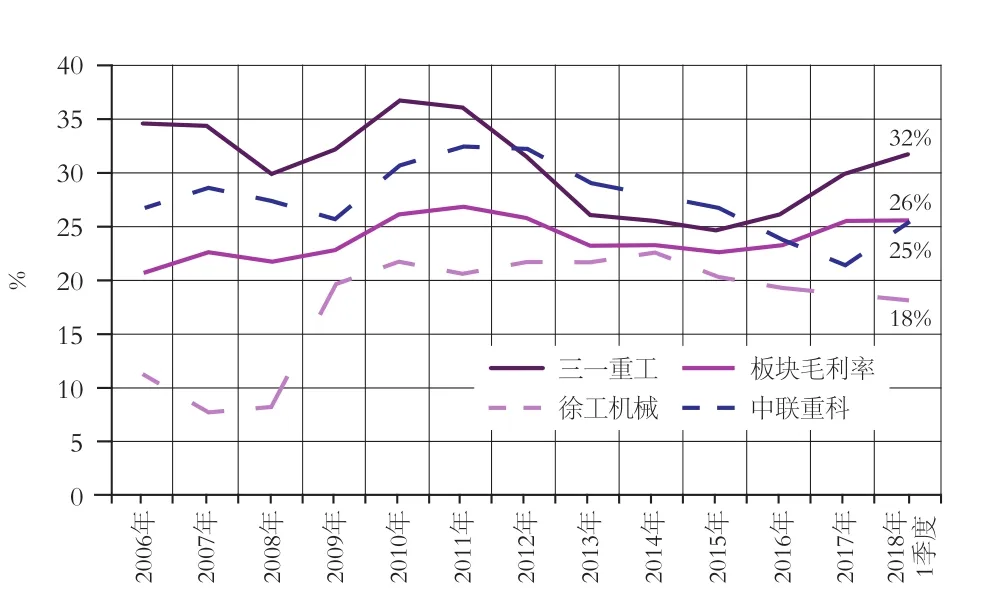

从净利润占比的角度来看差距拉的更大,前三甲公司净利润占整个板块的比例高峰时达到了118%,2015-2016年占比急剧下滑,2017年恢复到77%,2018年1季度继续恢复到81%。但是前三甲之间却开始拉开了距离,其中徐工机械占比虽有所回升,但是却只有17%,相较高峰期的27%还有不少距离;中联重科从高峰期的48%一路震荡下跌至12%;最亮眼的是三一重工,其净利润占整个板块的比重上升到了51%,接近于徐工机械与中联重科2家总和的2倍,大有脱颖而出的态势(见图6)。2006-2018年1季度工程机械板块毛利率情况见图7。

图1 2007-2018年1季度工程机械板块营业收入

图2 2017年工程机械上市公司营业收入及增长情况

图3 2007-2018年1季度工程机械板块净利润

图4 2017年工程机械类上市公司净利润及增长情况

3 应收改善明显,个别公司堪忧

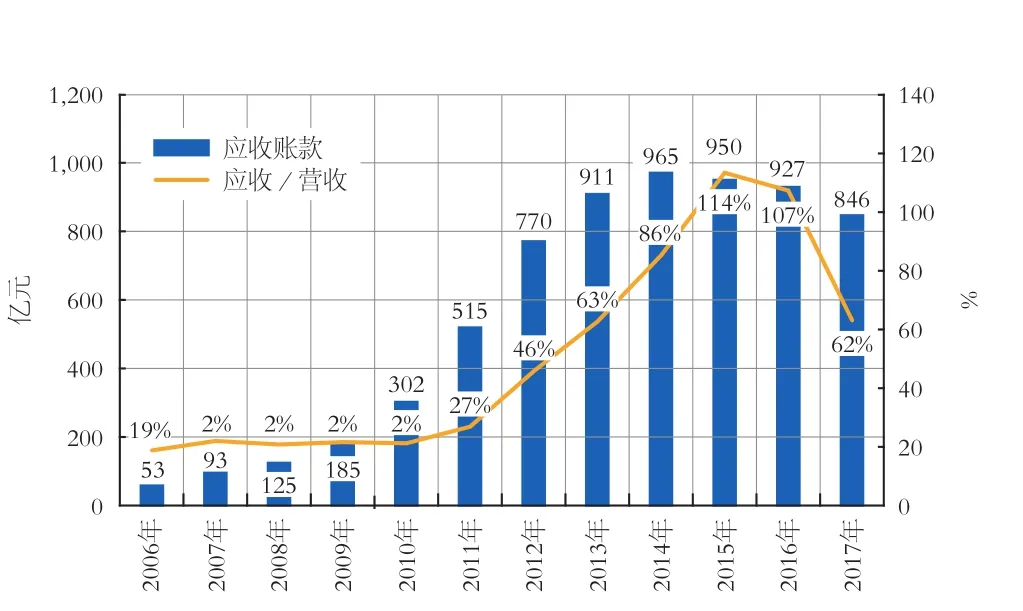

工程机械行业应收账款和营收票据占比一直居高不下,成为行业低谷厂家深陷其中的泥潭。各家2017年期末应收账款规模达到846亿元,在营业收入大增489亿元的情况下应收账款和应收票据比2016年下降了81亿元,应收资产占当年营业收入的比重由2016年的107%下降至62%,显示销售付款条件明显改善,同时也表明市场竞争更趋理性(见图8)。

图5 2000-2018年1季度工程机械前三甲营收所占份额

图6 2006-2018年1季度工程机械前三甲净利率变化情况

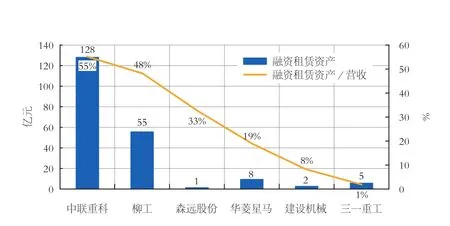

在市场需求回暖的情况下,公司要抓住行业复苏的机会就要先清理和减轻历史的包袱。历史的包袱清理得越干净,在行业复苏时反弹得就越快。应收规模最大的依然是前三甲公司,中联、三一和徐工。3家公司中,三一重工的应收比例最低,中联重科的比例最高,最高的几乎是最低的2倍(见图9)。这可能预示着工程机械行业三足鼎立的态势以后再难看到了。6家公司融资租赁类资产见图10。

图7 2006-2018年1季度工程机械板块毛利率变化情况

图8 2006-2017年工程机械板块应收账款及其占营业收入比重情况

图9 2017年工程机械板块上市公司应收账款比较

图10 2017年工程机械6家公司融资租赁类资产比较

4 从懵懂到成熟,格局悄然改变

表面上看,工程机械行业开始从一个新的周期底部复苏了。工程机械行业是个周期行业,复苏、繁荣、衰退、再复苏似乎成了司空见惯的现象。市场似乎并不看好这波行业复苏,并没有意识到经过这波调整后行业已经开始发生深刻的变化。

第一个变化是应收账款逆势下跌。4万亿期间那一波扩张非常明显的特征是收入的大幅增长伴随着应收账款更大幅度的上升。而这波复苏伴随着收入的大幅增长,应收账款不升反降。从三一、徐工和柳工3家公司来看,自2015年以来,其应收与营收的比例连续2年下降,说明行业内公司在这波已经无法忍受应收账款继续大幅增加。当然也有主动的原因,龙头公司开始趋于理性,不再盲目争抢市场份额,意识到健康经营才是第一位的。

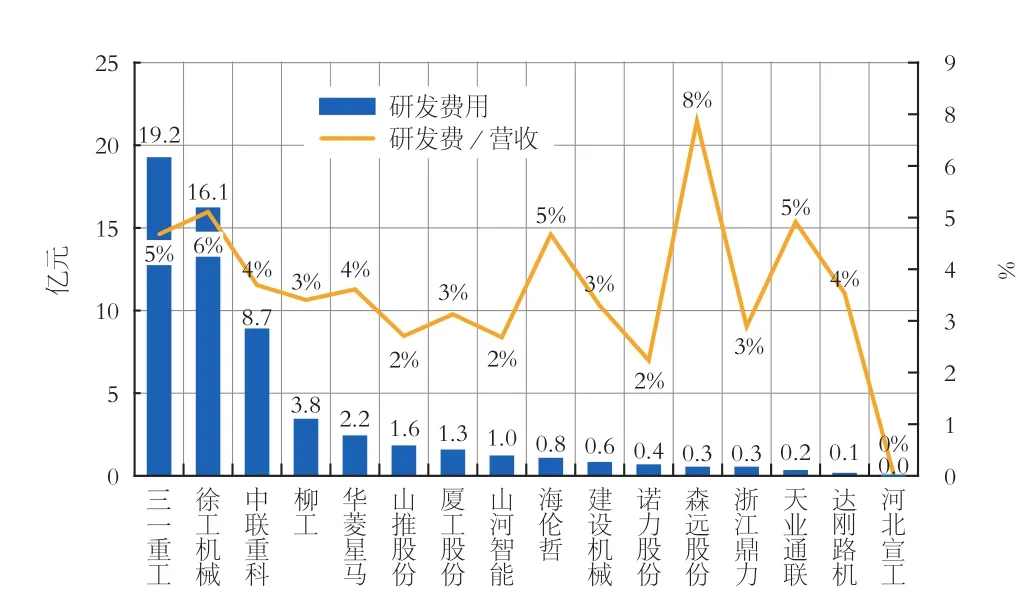

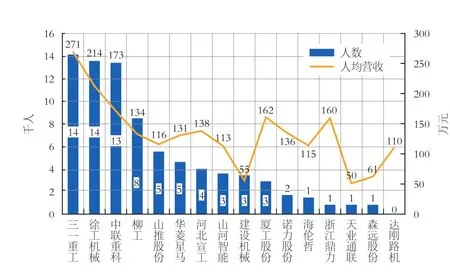

另外,行业在经历历史上最长的调整期后,业内公司也没有忘记苦练内功,除了在亏损的情况下维持较高的研发支出外(见图11-12),近几年工程机械行业公司最大的一个变化就是劳动生产率的不断提升,2017年人均营业收入已经创出历史新高。行业16家上市公司总员工人数在2011年达到历史峰值的14万人,而2017年已经降到了8万人(见图13-14)。员工人数的减少不止意味着简单的裁员,而是伴随着企业制造技术的升级,主要的龙头公司都在进行大规模的工业互联网改造,员工人数的减少背后是技术与工艺的升级,劳动生产率的提升。

最后,竞争格局的变化也是值得关注的重点之一。工程机械行业之前一直是三一、中联与徐工“三国演义”, 三一重工在上市很短的时间内营业收入一直保持在中联重科之上,并慢慢超过徐工机械。但当时徐工机械尚未实现整体上市,在其注入徐重之后营业收入再次超越三一。而中联重科则利用其研究院所改制后的技术基础和灵活机制,不断实施并购,并利用2010年成功在香港上市后充沛的现金流实施市场扩张,一度实现营收和净利双双超越三一重工。一直到2017年,3家公司在收入规模和市场份额上的缠斗似乎还难分难解。但是2017年之后,3家公司可能将告别“纠缠”的时代了。三一重工凭借其在国内挖掘机市场的领导地位有望随着这波行业复苏在营收和净利上与徐工、中联拉开距离。徐工机械凭借国企资源优势在挖掘机份额上还有一定的扩张能力。3家公司目前的净利差距已经创历史纪录,三一重工净利润超越其他15家公司。未来,三一重工有望凭借良好的财务控制继续拉大差距。因此从净利润角度来看,未来三一重工可能将一骑绝尘,没有企业能够与其相提并论。

图11 2007-2017年工程机械板块研发费用及其占营收比重

图12 2017年工程机械上市公司研发费用比较

图13 2006-2017年工程机械板块员工人数和人均营收

图14 2006-2017年工程机械板块各公司员工人数和人均营收

5 结束语

笔者身处证券行业,可以冷眼旁观工程机械行业的周期波动和企业为抢占市场份额的争斗,但是因为对这个行业的熟悉,又深知这个行业的酸甜苦辣。笔者内心对奋斗在这个行业的企业家、工程师和员工都充满敬意。很多人的能力其实不相上下,只是因为有幸或者不幸身在不同的体制内而因此有了不同的际遇。每年对工程机械板块的业绩做点评时,感觉自己像个小学老师在统计班级考试成绩,有时忍不住要对一些低级错误和精彩思路做一些点评。但内心却是诚惶诚恐的,既感觉自己人轻言微,没有资格去对这些实干的公司和人评头论足,又害怕伤害了青春期学生敏感的心。于是笔者能做的最多的就是把财务数据整理并摆放出来,让业内的人从财务数据的角度来看看行业的变化、企业的行为,为这个行业更健康的发展贡献微薄之力。