中国第三支柱养老金体系蓄势待发

2018-06-14刘明军邓彦

刘明军 邓彦

国家统计局数据显示,截至2016年底,我国60岁及以上的人口已经达到2.3亿,占总人口比例16.7%,是世界上唯一一个老年人口超过2亿的国家。更为惊人的是,预计到2053年我国老年人口将达到峰值4.87亿,届时全国老年人口占比将超过三分之一。

另一方而,我国整个养老金体系仅占GDP规模的10.5%,不要说远远不及欧洲、澳大利亚这些高福利国家,与美国的120%和日本、韩国、香港的30%-40%相比,也薄弱不少。而对快速增加的老年人口,我国当前的养老金体系面临着极大的挑战,改革势在必行。那么可以从哪些方面着手呢?历史总是在重复上演,也许我们可以从美国当年养老金体系的变革中得到一些启示。

什么是国家养老体系?

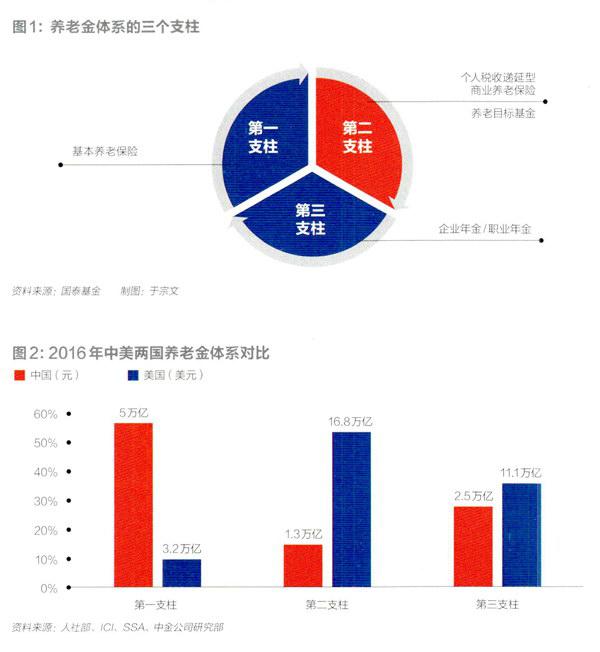

通常一个国家的养老金体系包含以下三个支柱:

第一支柱是由政府主导并负责管理的基本养老保障,覆盖面最广比如我国的企业职工基本养老保险等社会保险(也就是我们常说的“社保”);

第二支柱是由政府倡导、由企业自主发展的企业或职业年金,多采用完全或部分累积制,主要覆盖企业职工,比如我国的企业年金、美国的401k计划等都属于第二支柱的养老金;

第三支柱由个人或团体建立的私人退休账户,因为完全是个人账户,可以覆盖自由职业者和尚未参加第二支柱养老金计划的就业者,比如我同的商业养老保险、美国的IRA等。

我国整个养老金体系仅占GDP规模的10.6%,不要说远远不及欧洲、澳大利亚这些高福利国家,与美国的120%和日本、韩国、香港的30%-40%相比,也薄弱不少。图/视觉中国

通过图2中美两国的养老金体系对比可以看出,目前我国的养老金体系还是主要依赖于第一支柱,而这一部分一方面因收不抵支已不足以应对社会老年化加速的局面,另一方面由于缴存比例高,使得我国企业负担已经较重,很难进一步得到提升。目前我国第一支柱,城镇职工基本养老保险合计缴存比例为28%(全国各地缴存比例略有不同),其中企业缴纳20%,个人缴纳8%,这样的缴存比例在全球排名也是居前的,远高于美国的12.4%和日本的18.3%。因此,我国养老金体系保障能力的提升只能依靠大力发展第二和第三支柱。其中第二支柱的发展依赖于企业对员工提供薪酬福利、非政策强制性要求。目前在我国企业年金的覆盖率较低:截至2017年底,参与企业年金计划的单位近80429家,不到全国企业法人单位的10%。这一支柱的发展在我国企业税负已经较高的情况下预计也难以往短期内快速发展。

从我国居民个人金融资产的配置结构来看,发展以个人为主的第三支柱养老有巨大的提升空间。首先,我国居民金融资产配置存款比例较高,2016年度中国居民金融总资产为162万亿元,存款加上现金管理类理财产品(如货币基金和中短期银行理财)规模为110万亿元,比例高达68%,而配置在养老金部分预计只有2.4%,远低于美国和日本居民,两国居民配置养老金比例分别为30%和29%。如果通过政策引导将个人储蓄逐步投资到第三支柱养老保险,该部分的发展存在巨大的潜力。

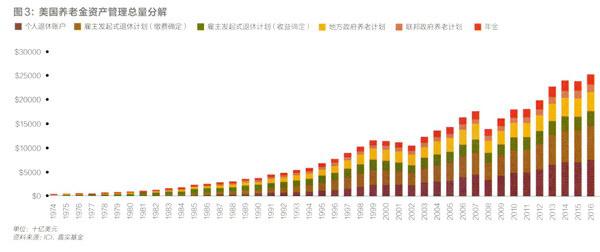

事实上美国养老金体系在历史上也曾经历过类似的转变:在1974年以前美国养老金体系以确保退休金计划(Defined Benefits,简称“DB计划”)为主,同样面临着人口老龄化和养老体系收不抵支的局面,于是美国联邦政府提出大力发展养老体系第二和第三支柱,并通过一系列的税收优惠政策,如养老金缴交税延等,刺激第二和第三支柱的快速成长。自1974年美国对个人退休账户设置税收递延政策之后,养老金资产规模得到了迅速扩张,已成为美国资产管理市场最主要的资金来源,占全部资产管理规模的60%。

美国养老金体系的第二和第三支柱

首先,美国的第二支柱养老金主要包括雇主发起式退休计划(称为“401k计划”)。该计划由雇主单位设立发起,员工自愿选择按照一定工资比例参与,通常为工资的3%-5%,这部分缴款首先享受政府的税延优惠.同时作为薪酬福利,雇主单位对缴交部分提供不超过一定上限的匹配,相当于养老投入获得了单位提供的一张加倍卡,因此大大刺激了员工参与的积极性。对于雇主单位而言,匹配员工养老的部分支出可获得税收的减免,还可以通过延长匹配金额的授予期限降低员工的流失率,也同样提高了雇主参与的积极性。

其次,美国第三支柱养老金主要包括个人退休账户(称为“IRA”)和商业寿险两部分,其中IRA是由联邦政府通过税延优惠发起、个人自愿参与的补充养老金计划。截至2017年底,IRA计划资产规模达到8.9万亿元,覆盖了超过三分之一的美国家庭。IRA采用信托模式管理,银行、基金、保险、券商等都可以作为托管人,费用、产品和服务是选择托管人时最为看重的三点。

通过发展第二和第三支柱,一方面美国居民在了解和参与401k和IRA计划,逐渐接受了养老投资需要靠自己且越早开始越受益的社会观念,从而使美国养老顺利从确保退休金的DB计划逐步向确保缴款金额的DC计划(“Defined Contribution”的简称)过度。

另一方面,受益于第二和第三支柱养老金的快速发展,美国资产管理的规模也得以迅速增长。在针对养老金的税收优惠政策出台前,养老金资产主要积聚于银行存款和理财账户,在税收递延政策推出后,这些资金迅速通过401k计划和IRA计划账户进行投资,大部分集中流向公募基金,极大促进了美国公募基金行业的成长:引入养老金税收优惠政策前的十年,美国公募基金规模的年化增长率仅为0.96%;引入税收优惠政策后十年,美国公募基金规模年化增长率达到了22.97%。在公募基金行业中,目标日期型基金(Target Date Fund,简称“TDF”)受益最为显著,其规模从1992年的80亿美元增加至2016年的1.8万亿美元。

我国发展第三支柱的前景和准备

正如前文所言,我国养老金体系中第一支柱规模提升的难度较大,第二支柱规模短期内也难以发力,因此养老金体系保障提升從发展第三支柱开始。假设未来十年养老金体系的完善主要依赖第三支柱的发展,那么参考美国养老金体系结构,第一支柱占养老金总规模从现在的50%以上下降一半至25%,同时第三支柱占比提高至50%,按照中金研究所静态测算下中国补充养老保险的规模45万亿元计算,则第三支柱养老保险的规模可从当前的2.5万亿元增至23万亿元,十年增长近十倍的规模,发展潜力巨大。

有了发展前景,要真正做大做强第三支柱,政策支持、投资者教育和优秀的养老产品三者缺一不可。

从政策方面来说,国家显然已经意识到了促进第三支柱发展的重要性,2018年4月11日,财政部、国税总局、人社部、银保监会和证监会五部委联合发文:《关于开展d"A税收递延型商业养老保险试点的通知》,标志着中国版养老金税收优惠政策试点正式亮相。从今年5月1日起,上海、江苏(仅苏州工业园)、福建(含厦门市)三省市率先试点养老税延保险产品,另外公募基金的养老产品政策也将在明年推出。虽然只在三个地区试点且规模上限仅每月1000元,但是作为政策的重大突破,预计随着该模式的不断扩大和优化,会对我国居民的养老投资模式起到颠覆性作用,中国养老金体系第三支柱的发展指日可待。

最后,投资者教育和养老产品设计对于金融机构来说,是必须要提前做好的准备。同样参考美国的经验,富达基金(Fidelity)在1994年首次推出了目标日期TDF基金,该类型基金既易于个人居民投资者理解和操作,只要按照自己预计的退休时间选择相应的目标日期基金,即可直接从税前工资收入中定期定额自动扣款缴交,也方便投资经理按照预定的投资目标日期设定不同时间的大类资产的战略性配置组合。因此,TDF基金成为养老金推动增长最快的公募基金类型:从2005年至2016年间,该类基金规模由710亿美元增长超11倍至8860亿美元。相比传统金融机构,互联网金融机构在产品设计的简易化和便利化操作上有一定的优势,可将互联网思维用于养老金产品设计中,具有中国特色的养老产品形式值得期待。可以预见的是,中国养老金体系的变革对整个资产管理行业和金融市场都将带来长期深远的影响。