金融体系脆弱性来源研究

2018-06-04岳娟丽程启智管鸿禧

岳娟丽 程启智 管鸿禧

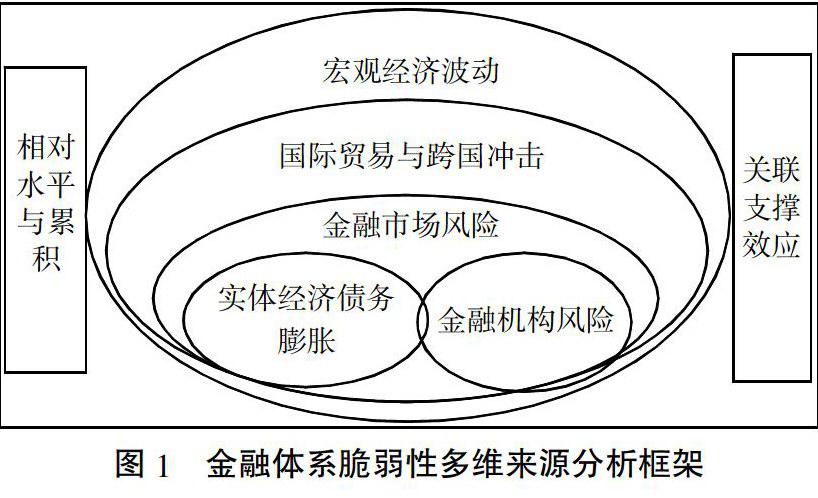

摘要:作为“国家重要核心竞争力”的金融体系,其脆弱性来源及特征越来越受到政府和监管部门的重视。防范发生系统性金融风险,需要探寻金融脆弱性来源。以现有金融脆弱性来源理论为基础,把金融脆弱性来源归纳为实体经济债务膨胀、金融机构风险、金融市场风险、国际贸易与跨国冲击、宏观经济波动等五个维度,分析脆弱性来源的相对水平与累积以及脆弱性来源的关联支撑效应,可为防范发生系统性金融风险的政策研究制定提供参考。

关键词:金融体系;防范系统性金融风险;金融脆弱性来源

中图分类号:F831.59 文献标识码:A 文章编号:1007-2101(2018)03-0055-10

随着我国经济进入新常态以及利率市场化、汇率自由化、人民币国际化等金融改革开放政策的推进,金融体系脆弱性问题引起国家的高度重视。中央经济工作会议提出“去产能、去库存、去杠杆、降成本、补短板”五大任务,并要求“坚决守住不发生系统性风险底线”,中央金融工作会议强调“防范发生系统性金融风险是金融工作的永恒主题”,这些工作的核心是降低金融体系脆弱性,增强金融稳定。

审视目前我国的实体经济、金融机构、金融市场、国际贸易和外部冲击以及宏观经济波动等领域,近年来脆弱性不断积聚变化,问题已经比较突出。如实体经济负债率持续处于高位,中国规模以上非金融国有企业2012—2015年平均资产负债率都达到65%①,具有上市融资通道并且财务指标相对优质的中国非金融上市公司加权平均资产负债率从2002年的48.28%显著上升到了2015年的60.11%②;实体经济的信贷资金资本化倾向明显,负债与资产流动性错配严重,短期信贷资金在企业内部较多被用于固定资产投资,在一定程度上承担了企业长期债券和企业资本的功能,尤其通过贸易融资等短期融资支持长期固定资产投资情况比较普遍,企业违约现象不断出现,一些企业集中信用违约事件时有发生,小企业信贷违约,金融体系的脆弱性特征比较明显。因此,进行金融体系脆弱性来源研究具有重要性和紧迫性。

要防范发生系统性金融风险,首先需要研究金融体系脆弱性来源。笔者基于现有金融脆弱性理论,提出金融体系脆弱性多维来源分析框架,把其脆弱性来源归纳为实体经济债务膨胀、金融机构风险、金融市场风险、国际贸易与跨国冲击、宏观经济波动等五个维度,分析脆弱性来源的相对水平与累积以及脆弱性来源的关联支撑效应,为防范发生系统性金融风险的政策制定提供参考。

一、相关概念及理论研究综述

(一)金融体系脆弱性相关概念界定

笔者所研究的金融体系脆弱性是指基于实体经济部门、金融机构、金融市场、国际贸易和外部冲击以及宏观经济等各方面关联性的一种趋于高风险的金融状态,是在多部门或领域的金融风险积聚,是金融系统的一种由稳定状态向不稳定状态逐渐演变和发展的过程,同时也是指一种风险产生和聚集的量变金融状态。相对而言,金融体系脆弱性是一个风险积累的过程,是一种量变过程,系统性风险和金融危机是脆弱性量变到质变的转换。金融体系存在脆弱性不一定质变为系统性风险或金融危机;发生系统性风险或金融危机一定来源于之前存在的脆弱性不断量变累积过程。由于银行部门自身的特点,它发挥着对实体经济债务膨胀风险和金融市场风险波动之间的传递作用,所以银行体系脆弱性是金融体系脆弱性的重要组成部分,其关联传递效应能进一步强化金融体系的脆弱性状态。

(二)国内研究现状

国内关于金融体系脆弱性来源的文献,主要可以归为以下几类。第一类是从宏观经济、货币政策、金融监管等对金融稳定的影响或关系角度进行的分析。例如,刘锡良认为宏观经济的稳定与金融稳定密切相关,剧烈的经济波动会影响金融稳定,而金融不稳定也会影响经济的发展[1];程启智、陈敏娟认为金融监管应该加强宏观审慎和微观审慎的有机结合,应注重加强宏观协调机制以实现金融体系的安全和稳定[2]。第二类主要从资产价格波动角度,研究金融体系脆弱性来源等问题。例如,王俊从四个方面分析了资产价格波动对金融稳定的影响机制[3]。第三类主要从全球化、跨国资本冲击等角度研究金融体系脆弱性。例如,陆磊针对金融全球化特定背景分析了金融体系的不稳定性[4]。

(三)国外研究述评

1. 金融体系脆弱性来源的早期理论。早期观点可以追溯到马克思对货币职能的划分,认为作为支付手段的货币有可能导致债务链条的中断带来脆弱性。Veblen认为由于证券交易中存在周期性,周期性动荡带来脆弱性[5]。Keynes从货币供求角度分析了金融体系脆弱性问题[6]。Fisher基于实体经济的“债务—通货紧缩”视角,分析了金融体系从稳定到不稳定的周期性特征[7]。

2. 基于信贷市场的金融体系脆弱性来源理论。

金融不稳定假说,从债务—收入角度分析了债务扩张对金融体系脆弱性的影响,从信贷市场角度分析了企业净收入能支撑债务的正常融资到净收入完全不能支撑债务的庞氏融资,从经济发展的稳定与不稳定两个状态揭示了金融体系脆弱性的发展路径[8]。

安全边界理论。其是指银行在贷款决策时,筛选认为风险状况较低的实体经济给予发放贷款,同时建立风险准备金用于对冲可能出现的风险损失,由此构建了从实体经济风险向银行传导的安全边界,但实际中银行难以准确评价未来风险,所以主要看借款者过去的信用记录,忽视对未来的预期,从而难以有效确定安全边界带来金融体系的脆弱性。经济扩张期,借款人信用记录普遍良好,因为经济增长能够掩盖投资决策的失误,良好的信用记录让银行降低了安全边界,金融体系脆弱性不断积累[9]。安全边界理论把银行作为金融脆弱性来源的研究对象,认为银行的信贷决策失误和决策偏差是导致金融體系脆弱性的根源。与之相对应,金融不稳定假说是从企业角度出发,认为金融不稳定性来自于企业的投资失误和经营恶化。虽然这两种理论的角度有差异,但都是基于信贷市场对金融体系脆弱性的来源进行分析。

金融体系顺周期理论。一是“金融加速器理论”,认为信息不对称、市场不完全、逆向选择和道德风险等情况,使得企业外部融资成本与企业净值负相关,企业净值变化引起外部融资变化,进而引起企业投资、产量等生产经营行为的变化,生产经营行为的变化进一步造成企业资产净值的变化,在此过程中金融存在不断放大经济波动的运行机制,具有加速器的效应,带来金融体系的脆弱性变化[10]。二是银行顺周期行为理论,又称机构记忆假设或银行顺周期信贷行为理论,认为银行本身存在一种“机构记忆”问题,出现一次不良贷款记录后,银行关于贷款风险的警觉性会随着时间的推移不断降低,有效辨识高风险贷款的能力也在不断减弱,同时由于经济增长,不良贷款出现概率较低,进一步推动这一问题的发展。随着经济周期变化和信贷规模不断增加,不良贷款出现概率增加,银行开始重视不良贷款处理,信贷人员也不断从实践中得到经验教训,辨识不良贷款的能力增加,“机构记忆”不断恢复。上述机构记忆的变化与经济周期同步,带来银行顺周期信贷行为,即经济上升期,信贷决策降低风险要求,金融体系开始大量积累脆弱性;经济下行期,信贷决策恢复质量要求,抑制信贷冲动从而进一步抑制经济增长[11]。除了“金融加速器理论”和“银行顺周期行为理论”揭示金融体系顺周期效应带来脆弱性波动之外,还存在监管政策、政府行为等领域的顺周期效应带来的金融体系脆弱性,例如巴塞尔协议Ⅰ和Ⅱ的资本监管框架也存在顺周期效应,在某种程度上加剧着金融体系的脆弱性波动。

银行挤兑论。其认为银行在满足存款人存取款自由行为时自身也承担着流动性风险,由此带来金融体系脆弱性,挤兑行为从一家银行出现后,极有可能迅速传导给其他具有类似资产结构的银行,从而导致银行大面积破产或经营困难[12]。存款保险制度能应对局部或偶发的银行挤兑问题,如果出现大面积系统性金融机构破产赔付时,储备将被快速消耗殆尽,可能引起更大的挤兑连锁反应,所以存款保险制度并没有根本消除银行挤兑带来的脆弱性风险,只是提高了可承受挤兑冲击的安全边界。

A-G金融体系脆弱性模型。Allen和Gale基于“太阳黑子理论”和银行挤兑理論模型,构建金融体系脆弱性模型(简称A-G模型),分析太阳黑子冲击(个体冲击)和金融体系内生脆弱性冲击(基本面冲击)对银行业的影响。其认为基于不确定性的金融系统是内生脆弱的,一个微小的冲击就会带来大的影响。其内生变量依赖于具有外在不确定性的太阳黑子,偶尔出现的太阳黑子均衡只是一个极端的例子;依赖于内在不确定性偶尔建立的基本平衡结果也是脆弱的[13] [14]。

3. 基于金融市场的金融体系脆弱性来源理论。上述从信贷市场角度分析金融体系脆弱性来源的理论研究重点主要放在了实体企业和银行金融机构两个方面,认为金融体系脆弱性来源于信贷过度扩张。下面主要基于金融市场角度,从资产价格和汇率、利率价格之间联动波动来分析金融体系脆弱性来源。

资产价格波动理论。资产价格波动及其所带来的联动效应往往会带来极大的脆弱性风险,进而造成金融危机。随着金融全球化和科技的发展,金融市场中时刻发生着资产价格波动以及不同资产价格之间的传导,资产价格波动也存在着非对称及金融加速效应,不同专业金融市场之间相互影响,不同国家或地区之间相互影响,这些波动也影响到实体经济,导致金融体系的脆弱性积累。这是一种脆弱性外生论观点,根源于投资者的从众行为。

汇率超调理论。认为商品市场存在价格粘性,当出现外部扰动时,商品市场价格调整慢于金融市场,汇率对外部扰动做出的过度反应即是汇率超调[15]。无论一国汇率制度是固定、浮动还是中间汇率,汇率都是影响金融体系脆弱性的重要因素之一,但在浮动汇率制度下,汇率波动频繁,更易出现金融体系脆弱性。该理论分析了汇率带来金融体系脆弱性的机制过程,揭示金融市场出现随机变量冲击时,从一种稳定状态向另一种稳定状态转变的过程。

利率、汇率与资产价格波动关联理论。利率与资产价格波动之间的关联性反映了利率波动会带来资产价格的波动,从而带来金融体系的脆弱性变化,可用戈登模型(Gordon Growth Model)加以说明。戈登模型可写为:P=D÷(i-g)=D÷(R+β-g),假设股利支付持续、股息以固定不变速度增长,P表示股票价格,i为贴现率,g为固定的股息增长率,D为基期股息,假定i>g,i由货币市场利率R和风险报酬率β两部分组成,即i=R+β。这表明股价P与市场利率R呈负向变动关系,这种关联性说明利率(尤指本国利率)波动会带来资产价格的负向波动,进而带来金融体系的脆弱性变化。利率与汇率之间的关联性说明利率波动会带来汇率波动,汇率波动又引起资产价格波动,从而带来金融体系的脆弱性变化,可用利率平价理论再结合戈登模型加以说明。开放经济条件下的利率平价理论可表示为:R-R*=f,或者R=R*+f,其中,R和R*分别表示本国和外国的货币市场利率,f为本国货币兑换汇率的远期升贴水值。结合戈登模型可以得到:P=D÷(R*+f+β-g),可以看出当外国利率相对本国利率差上升时,会预期本国汇率升值,在达到均衡过程中引起本国资产价格下跌波动,这就说明了利率(尤指外国利率)波动通过引起汇率波动进而带来本国资产价格波动,导致金融体系脆弱性变化。

4. 脆弱性来源的银行业市场竞争结构论。银行业市场竞争结构与金融体系脆弱性之间的关系有两种截然相反的观点。第一种观点认为银行业垄断有助于金融稳定。例如,Keeley认为20世纪80年代美国银行业的大规模破产来自于金融自由化导致的银行业竞争加剧[16]。由于垄断地位的丧失,在银行经营目标的压力下,银行不得不选择向资质欠佳的借款人发放贷款,这就增加了信贷市场的脆弱性。Park和Peristiani认为在垄断情况下,由于金融牌照的潜在价值很高,银行业会选择谨慎经营以避免特许权丧失,从而有利于银行体系稳定[17]。第二种观点则认为竞争的银行业市场结构更易保持金融稳定。例如,Mishkin认为银行业垄断使得银行在国民经济中的话语权过大,迫使政府部门提供过多担保,从而容易导致道德风险,这种道德风险实际上增大了金融体系脆弱性[18]。Caminal和Matutes认为银行信贷规模与其所处环境的竞争程度正相关,银行业竞争促进了实体经济的稳定,实体经济的健康稳定反过来又促进了金融体系的稳定[19]。银行业市场竞争结构与金融体系脆弱性关系这两种相反观点争论的焦点在于银行竞争性市场结构带来金融服务效率提升对实体经济产生的正效应,与银行体系内生脆弱性行业特征带来脆弱性积累导致的负效应之间孰高孰低的问题。在不同的经济、政治和监管等环境中,这种正效应与负效应的高低会不同,所以银行业竞争性市场结构是带来金融体系脆弱性还是消减脆弱性也会不同。

5. 金融体系脆弱性来源的诱因论。上述基于信贷市场的金融体系脆弱性来源理论主要从实体经济或金融机构的行为决策偏差角度分析了脆弱性来源;基于金融市场的来源理论,主要从市场价格(资产价格、利率、汇率等)波动机制角度分析了脆弱性来源。因此,分析实体经济或金融机构的行为决策偏差和资产价格、利率、汇率等市场价格波动的原因有助于我们更加深入地理解金融体系脆弱性的根源和发生机理。

信息不对称是金融体系脆弱性的微观根源。从金融市场的微观行为基础来看,信息不对称是金融体系脆弱性来源的微观根源,信息不对称导致微观主体的个体理性决策,但是带来宏观集体的非理性决策偏差。大量学者借助博弈论和信息经济学等试图从信息不对称对金融体系脆弱性的根源加以解释。带来金融体系脆弱性的信息不对称主要体现为借款人与金融机构间、存款人与金融机构间以及金融机构之间的信息不对称。借款人与金融机构间信息不对称导致债务合约的道德风险,当企业经营情况正常时,借款者不会向贷款者过度释放只有借款者本身才能把握的内部信息,只有当企业不能按期正常偿付贷款本息时,贷款人才会投入大量精力关心企业的经营情况,努力获取更多信息,而此时借款人的经营情况已经出现问题。一般情况下,存款人难以掌握金融机构的资产质量情况,一旦出现突发情况,存款人担心存款出现问题,便有强烈的冲动加入到挤兑的行列中,从而由个体理性行为导致集体的非理性行为。金融机构之间存在投资借贷、资金拆借、衍生品交易等非常密切的业务联系,但是依然存在信息不对称情况。当某一金融机构出现明显经营恶化或大额交易风险损失等突发冲击时,往往也会由于信息不对称引起与其发生交易的金融机构恐慌而采取对其进行挤兑的行为,甚至采取对与其经营特征相似金融机构的大面积挤兑危机。另外,由于信息不对称的普遍存在造成了资本市场不完全,进而形成金融体系脆弱性。

金融自由化是金融体系脆弱性的制度根源。Williamson和Mahar对1980—1997年爆发金融危机的国家进行统计分析后发现,大部分国家处于金融自由化的进程中[20]。金融自由化使得在金融管制状态下潜伏的脆弱性因素显性化。金融自由化激化金融體系脆弱性的路径有:一是利率自由化。Stiglitz 和Weiss指出利率水平升高后银行会将贷款更多地发放给那些偏好风险的借款人造成更多的逆向选择行为,而原本稳健的借款人也可能会选择风险更高的项目进行投资,以对冲实际利率上升带来的融资成本上升[21]。Irving H Sprague研究发现,利率风险管理不当是导致20世纪80年代前银行倒闭的重要原因,利率自由化导致金融体系脆弱性的根本在于商业银行的风险管控能力不足[22]。二是金融牌照放松。在管制背景下,进入壁垒使得金融牌照对商业银行而言非常宝贵,他们必须稳健经营以保证牌照不会丧失,但是金融自由化放松牌照管制后,银行业竞争加剧使特许权价值减弱,金融牌照易得性会大大增加银行体系的脆弱性。Demirguc-Kent和Detragiache运用80个国家的银行数据实证分析了金融自由化进程中金融特许权的价值大大减弱,而金融体系的脆弱性随之大为增加[23]。三是混业经营。混业经营使得银行和非银行金融机构业务日益融合,相互交叉。例如,为了获取证券承销权等非银行业务,银行和券商会通过信贷、投资等渠道逐渐染指实体经济,这一过程会导致垄断性增加,金融系统中的人为因素增加,经济波动性风险增大,进而导致金融体系脆弱性增加。四是金融创新。金融创新掩盖了传统金融风险和新增风险,增加了金融体系的脆弱性。Carter认为金融创新本质上是一种金融围堵行为,掩盖了日益增加的金融风险,增加了那些对未来现金流不确定的项目的投机行为[24]。五是资本自由流动。东南亚金融危机之前学者们普遍认为资本自由流动有利于资本流入国和流出国社会福祉的增加,但是东南亚金融危机爆发后,学者们开始重新思考资本自由流动带来的金融体系脆弱性。资本自由流动带来国际资本越来越呈现出游资的特点,游资在短时间内迅速进入或者撤离某国会带来金融市场的大幅震荡,科技发展和金融市场工具的多样化进一步增加了游资在国际范围内流动的便利性,国际热钱普遍运用杠杆技术进行投机行为,使游资可控制的金融产品总额呈几十倍甚至上百倍增加,短期内就会导致金融市场偏离均衡,积累巨大泡沫,增加宏观经济调控难度,降低一国货币政策独立性,造成汇率波动、货币政策失灵等,大大增强了金融体系脆弱性。

不确定性是资产价格波动的传递诱因。信息不对称的微观根源和金融自由化的制度根源,通过不确定性机制带来资产价格波动。不确定性带来资产价格波动的传递过程,体现在股市的过度波动、汇率的过度波动和不动产资产价格的过度波动等领域,是金融体系脆弱性来源的传递诱因。Keynes认为经济决策都是在不确定性背景下作出的,而经济体系中最大的不确定性来自于生产投资行为结果的不确定性,这直接导致金融资产未来现金流的不确定性,投资者对未来企业经营预期的不确定性偏差,从而引起资产价格的波动[6]。

(四)理论综述小结

从总体来看,现有金融体系脆弱性来源理论分别从不同角度阐述了金融体系脆弱性的来源,但仍存在一些不足。在宏观层面上的分析侧重于经济因素对金融资产价格变动的影响,由于资产价格变动是一个相对长期的过程,因此不易解释市场的短期非理性行为对短期资产价格变动的影响。在短期资产价格波动方面,行为经济学的解释力度更强。行为经济学认为投资者非理性行为来源于信息不对称、信息传递障碍和信息成本,这些因素体现在金融市场上就形成了资产价格的波动。因此,笔者认为:一是部分理论对原因和结果的分析存在偏差,一些是脆弱性的结果或表现而非导致脆弱性结果的原因。例如金融市场的资产价格波动,往往是来自资产所对应未来现金流回收的不确定性波动所致,资产价格波动只是内在脆弱性根源的结果反映,而不一定是脆弱性来源本身。二是对脆弱性的传导机制解释不足,部分理论把脆弱性来源的多个维度割裂分析,没能揭示它们之间的传导联系。例如,金融创新和自由化,实际上是对脆弱性来源的冲击进行了放大,在实体经济债务膨胀风险导致的脆弱性传递到金融机构和金融市场之后,由于金融创新和自由化进一步放大了脆弱性,这一联系没有被清晰揭示,而只关注了金融创新和自由化本身导致的脆弱性。三是对实际工作的指导不足,较多在理论层面或局部进行了阐述,没有全面、多维度的进行机理分析,不利于转化为实际应用。例如,债权人与债务人信息不对称理论分析,只能揭示微观金融机构作为债权人选择债务人时由于信息不对称结构矛盾导致不良资产的产生,但这并不是作为融资人的实体经济出现系统性违约时的原因,没有揭示资源、技术、环境等要素约束限制下的融资人未来现金流的不确定性,对债务膨胀的支撑效应才是系统性违约的本质原因。

二、基于多维度的金融体系脆弱性来源

从早期马克思关于货币和银行体系的脆弱性研究到信贷市场和金融市场金融体系脆弱性理论,是以过去一百多年来的经济萧条和金融危机爆发为背景,随着现代经济金融领域原有运行方式的改变以及不同国家和经济体处于不同的经济发展阶段的时代特点,金融体系脆弱性来源需要在原有框架基础上进行深入研究和完善。根据我国目前经济金融进入新常态的特点,金融体系脆弱性的来源可以归纳为五个方面或五个维度:实体经济债务膨胀、金融机构风险、金融市场风险、国际贸易与跨国冲击、宏观经济波动(见图1)。

由于经济结构特点、市场化程度以及社会经济发展阶段等差异,对于不同的国家或经济体,上述五个方面对金融体系脆弱性的影响程度也显著不同。例如1998年东南亚金融危机反映了其国际贸易与跨国冲击带来金融体系脆弱性的积聚因素较多,但是2008年美国金融危机实际上反映了以房地产为代表的实体经济债务膨胀带来的金融体系脆弱性的积聚。我国当前实体经济债务膨胀带来的金融体系脆弱性问题比较突出。

(一)实体经济债务膨胀的来源分析

实体经济债务膨胀与未来现金回流的不确定性波动是导致金融体系脆弱性的核心根源。当实体经济债务膨胀获得融资用于生产经营之后,未来现金回流的不确定性表现为现金回流可能大于预期,也可能小于预期。如果现金回流大于预期,实体经济将会继续膨胀债务,继续预期下期现金回流达到预期;如果现金回流小于预期,将不能清偿到期债务,形成不良债务,或者连续几期现金回流小于预期,损失完资本后最终形成不良债务,所以脆弱性的根源是经济主体到期不能清偿债务,从单个经济主体逐步向大批量扩展的经济过程。尤其在过去传统经济环境下,实体经济的债务膨胀与未来现金回流的不确定性波动更是导致金融危机的关键原因。实体经济在发展过程中需要不断的融资用于生产经营、资金回流后归还融资、再扩大融资、再扩大生产经营、增大资金回流后归还融资。如果由于竞争力减弱或判断失误,资金回流降低或没有回流,將不能归还融资。

实体经济的债务膨胀和债务资金资本化倾向导致债务融资资产的较高违约风险。在1个经营周期内,企业经营出现盈利或亏损波动时,会导致第t+1期总资产(At+1)相对于第t期总资产(At)的增减波动;根据恒等式“企业资本C+负债L=总资产A”,企业总资产A的增减波动会导致“资本C+负债L”的正负波动。所以企业总资产的经营风险(用VaRA表示)会转化为资本和负债的风险(用VaRC+L表示),即:VaRA=VaRC+L。

从风险损失承担角度来看,企业资本承担的风险要高于企业负债。因为:一是从法律角度来讲,当企业破产出现违约风险时,总资产变现回收资金优先清偿负债,有剩余时才返还给股东;二是从财务角度来讲,当企业出现亏损时,总资产负向波动,企业资本会因为承担损失而缩减,而负债仍然维持稳定,如果总资产不减少就需要增加负债来支撑资产运营。

从收益角度来看,企业资本会获得高于负债的收益。企业出现盈利时总资产正向波动,企业资本会因为吸收盈利而增加,而负债会维持稳定,如果总资产不增加,增加的资本就可以相应归还部分债务使负债减少。由此,总资产的风险波动,首先导致资本的风险波动,如果亏损把资本消耗完结时才会导致负债的风险波动。即:当A波动时,C和L波动并不同步,C先波动,一定程度后L才波动。所以资本C比负债L承受着更大的风险,同时也需要获得更大的收益,这可以表达为如下形式:

VaRA=VaRC+L=VaRC+(VaRL|当VaRC→0时)

(二)金融机构脆弱性来源分析

金融机构所持有的债权,无论是贷款还是复杂的债务工具,最后的归还资金来源于实体经济,金融机构的利润也同样来源于实体经济生产经营活动获得利润回报的分割。所以实体经济不能清偿到期债务时,作为债权人的金融机构也就不能回收到期资金,从而形成不良资产,当这一情况变得普遍时,就会导致金融机构出现系统性风险。

金融机构的同业产品创新以及衍生品交易,本身并不新增经济价值,只是一种零和游戏,它有两方面作用:一方面的作用是把金融机构相互之间捆绑联系在一起,或者通过同业交易联系把风险在金融机构微观主体间进行分散共担;另一方面的作用是把金融机构从实体经济切割的收益通过同业产品和交易实现在金融机构之间重新分配,实际上是一种零和游戏。虽然金融机构自身经营不善可能导致个体破产,甚至给部分金融机构带来连带损失,但是金融机构出现系统性风险的根源仍然是实体经济债务膨胀带来脆弱性的传递。

(三)金融市场风险波动来源分析

金融市场风险波动是金融体系脆弱性的展现,也是实体经济脆弱性和金融机构脆弱性的信号反应。从资产价格波动理论来看,金融机构所持有资产价格的不利波动带来了金融体系脆弱性。但分析其本质,如果货币政策制定者出于调控目标,主动通过纯粹的货币供求引起的资产价格波动,往往不会带来金融体系脆弱性;当用于归还金融资产未来到期时对应债务的实体经济现金流如果出现更大的不确定性预期时,必然导致资产价格波动而带来金融市场的脆弱性。反过来,债权人或投资者对实体经济未来现金流不确定性预期的变化,是其所对应金融资产价格变动的根本原因,同时这种不确定性预期的变化也通过金融市场风险波动得以反映。

(四)国际贸易和外部冲击来源分析

国际贸易和外部冲击的本质并不是金融体系脆弱性的来源,而是类似于“刺破脆弱性泡沫的一根针”。金融体系越脆弱,这一冲击的危害就越大。对于特定经济结构的经济体,例如外贸依存度较高,经济体较小时,这一冲击可能带来金融危机。国际贸易和外部冲击的非正常波动也会间接影响实体经济的未来现金流,实际上是通过影响实体经济债务与未来现金流的方式影响金融体系脆弱性。

非正常的跨国资本冲击往往是通过影响资产价格波动来影响脆弱性,因此可以把跨国资本流动冲击因素与基于货币供求的金融市场资产价格波动联系在一起分析。当跨国资本流动冲击过大而其货币当局无力对冲导致货币供求异常波动时,会引起金融市场资产价格波动从而导致金融体系脆弱性加大。这方面的因素是一种典型的外生变量。所以,汇率和国际贸易波动等因素一般通过影响实体经济未来现金流的方式影响金融体系的脆弱性;非正常的跨国资本流动一般通过影响货币供求导致金融资产价格波动的方式影响脆弱性。

(五)宏观经济波动来源分析

宏观经济波动,一方面是金融体系脆弱性结果的反映;另一方面又是各种脆弱性影响因素的宏观展现。在不同的宏观经济条件下,实体经济债务、金融机构和金融市场风险等反映的金融体系脆弱性程度也不同。

当宏观经济较快增长时,往往是金融体系脆弱性最容易积聚的时期,实体经济表现的繁荣鼓励了过度融资;银行金融机构表象的高盈利和高资本充足率水平鼓励了过度放贷;金融市场资产价格会因为未来较强的现金回流预期而价格高企。在宏观经济较快增长之后,必然会由于资源、环境、人力等的限制而不能持续快速增长,实体经济现金回流低于预期的现象开始普遍发生,宏观经济增速下滑,反过来又进一步恶化实体经济未来现金回流的预期。

当宏观经济增长较慢时,恰恰是金融体系脆弱性逐步消减的过程,实体经济对未来现金回流的悲观判断减低或抑制了融资冲动;银行金融机构由于消化不良资产损失了较多的利润甚至资本,资本充足率水平明显下降,将会抑制放贷;金融市场资产价格会因为对未来现金回流悲观的预期而下降。

三、脆弱性来源的相对水平与累积

(一)相对水平与累积的脆弱性来源分析

由于经济增长所依赖的资源、环境等要素约束,只能支撑一种常规的经济发展,因而实体经济发展的相对水平超过常规约束时,脆弱性开始积累。所以,作为金融体系脆弱性来源的实体经济债务膨胀、金融机构风险、金融市场风险、国际贸易与跨国冲击、宏观经济波动等本身属于正常的经济现象,它们导致金融体系的产生脆弱性是因为其相对水平偏离了合理的情况,同时这些因素的相对水平偏离合理情况的累积程度决定了脆弱性积聚的大小(也称为泡沫化程度)。例如,实体经济债务膨胀本身属于经济增长的正常现象,只是当债务膨胀的速度和水平超越合理水平时,便带来金融体系脆弱性;而且债务膨胀的速度和水平在一个时间点的超越还不足以积聚脆弱性,当这种超越持续一段时期后,才会积聚一定程度的脆弱性。所以金融体系脆弱性的大小是由脆弱性来源的相对水平和积累程度所决定的。这一观点有助于我们对金融体系脆弱性的监测和评估。

(二)相对水平与累积的脆弱性历史数据检验

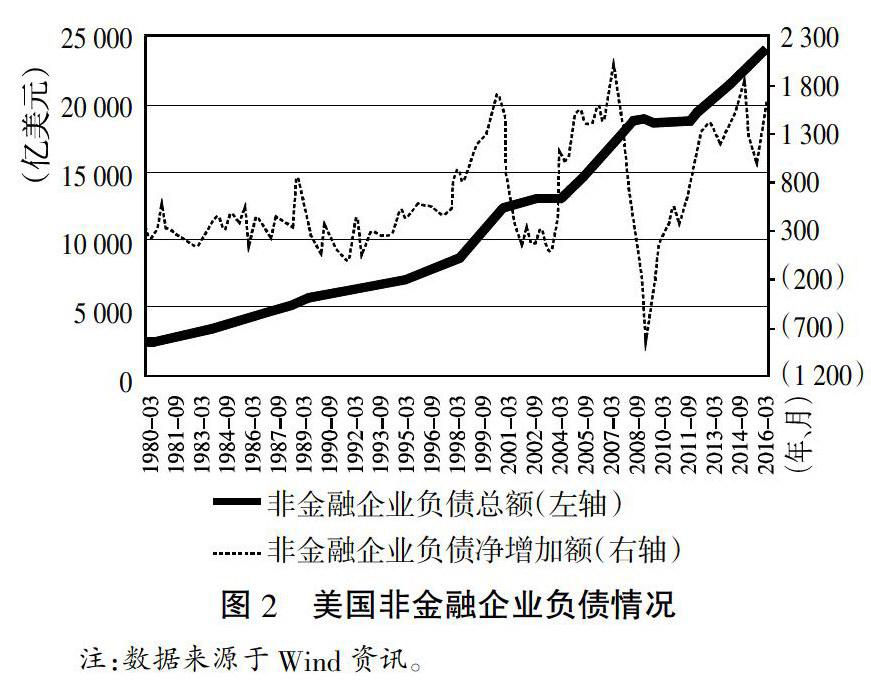

从美国近年来金融危机前后有关数据可以检验脆弱性来源的相对水平与累积理论。图2中数据显示了美国1980—2016年第一季度非金融企业负债总额以及净增加额,由于准确的资产规模难以获取,采用负债规模代替负债率进行分析。从美国非金融企业债务膨胀来看,2001年网络经济泡沫破裂和2008年金融危机爆发前夕企业债务绝对额和净增加额都出现逐年迅速膨胀,借贷规模不断攀升,财务杆杠不断增加,蕴藏了大量风险,金融体系脆弱性积聚。

四、脆弱性来源的关联支撑效应

脆弱性来源各维度所引起的脆弱性以及大小主要受制于与之关联因素的支撑程度大小,具体表现为如下几个方面。

(一)实体经济的债务膨胀受制于与之关联的未来现金流

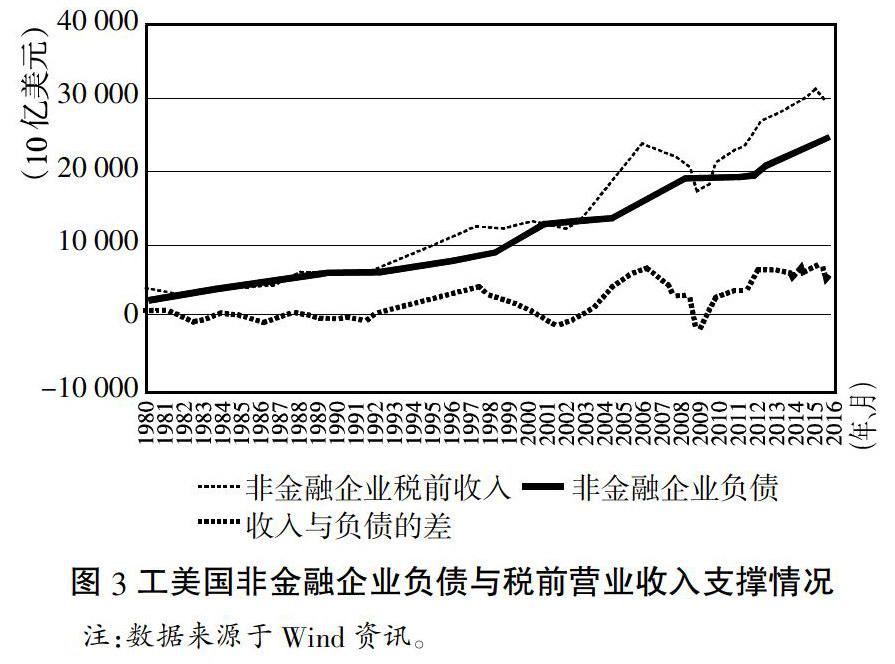

实体经济的债务膨胀水平,如果与之关联的未来现金流能得以支撑则不会带来脆弱性,但如果未来现金流不能支撑债务膨胀的速度,则会带来脆弱性。以实体经济营业收入作为未来现金流的替代变量,考察美国近年来金融危机前后营业收入增长对债务膨胀的支撑效应可以检验这一观点。图3数据对照显示了美国非金融企业过去30多年负债增长变动以及税前营业收入的支撑情况:(1)2003—2006年,收入对负债具有良好的支撑效应,2006—2008年,收入对负债的支撑效应快速下降,实体经济积累了大量的脆弱性泡沫,最终导致金融危机;(2)2010年以来收入增长对负债增长的支撑效应又解释了美国经济的快速恢复;(3)还可以追溯检验1991—1998年收入增长对负债增长的支撑效应,而后1998—2001年支撑效应的下降最终导致2001年网络经济泡沫破灭危机。

(二)金融机构风险受制于与之关联的资本充足水平支撑

实体经济债务膨胀风险暴露通过不良资产和金融资产價格下跌传递到金融机构之后,金融机构风险导致的金融体系脆弱性还受制于与之关联的金融机构资本充足率水平的支撑效应。如果银行金融机构预先保持了较为充足的资本水平,实体经济债务膨胀传递的脆弱性风险能够被金融机构吸收而不会发生金融体系的系统性风险。

实体经济信贷资产膨胀会导致银行金融机构信贷预期损失和非预期损失额增加。预期损失会通过计提专项准备及时对冲,由于监管和财务制度的要求,银行金融机构一般能够按照规定和预期损失暴露情况当期计提专项准备,而对冲非预期损失能力的大小取决于银行金融机构的资本充足率水平。

由于银行资本充足率水平具有典型的逆周期特征③,所以单独基于资本充足率水平就会导致错误的判断。另外,还需要考虑宏观经济周期环境变化,考虑扣除逆周期因素,即用扣减逆周期资本后的资本充足水平来判断银行金融机构对冲非预期损失的能力,用以分析资本充足水平对银行金融机构带来脆弱性的支撑效应。

银行金融机构不良贷款比率及变动趋势,只能直观反映预期损失暴露的情况和变化趋势,实际上是反映了实体经济债务膨胀带来脆弱性积聚和金融危机暴发的程度,但它并不是金融体系脆弱性的来源。例如,从1995—2016年第二季度美国破产申请案件数量变动来看(见图4),只能反映破产数量(作为不良贷款或不良资产的替代变量)与脆弱性积聚和危机爆发的同步效应。

(三)金融市场风险反向受制于与之关联的自由化和交易活跃程度

实体经济债务膨胀风险暴露通过金融资产价格波动传递到金融市场之后,金融市场风险导致的金融体系脆弱性反向受制于与之关联的市场自由化和交易活跃程度。过度自由化和交易过度活跃的金融市场会加重金融市场风险带来的脆弱性,具有放大效应;反之管制的金融市场、自由化程度低和交易不活跃的金融市场在受到实体经济债务膨胀脆弱性冲击时,价格波动等信号反映比较迟缓。

(四)跨國资本流动冲击受制于与之关联的对冲能力支撑

单纯考虑跨国资本流动冲击,通过货币供求效应引起金融资产价格波动带来的脆弱性以及脆弱性程度受制于货币通过货币政策或者国际地位进行对冲能力的大小。这种对冲能力可以体现为是否拥有足够的对冲资产储备或工具,也可以体现为是否拥有影响未来预期的国际经济和政治地位。

从1998年东南亚金融危机的教训来看,其所涉及的经济体在内部金融体系脆弱性基础上受到外部冲击时,其货币当局没有足够的对冲资产储备和工具,从而使外部冲击进一步加剧了国内金融体系的脆弱直至爆发金融危机。从美国2008年金融危机前后对外部门的进出口、外汇储备、资本流动等情况来看,外部冲击并没有加剧国内的脆弱性,这主要得益于美国国际经济和政治地位的支撑效应。一是从美国的进出口增减变动情况来看(见图5),与GDP增减波动保持了基本相似的规律特征,只反映了脆弱性导致危机的结果,并不是积聚脆弱性的来源;二是从美国的跨国资本流动情况来看,危机后出现了资本流出显著高于资本流入的情况(见图6),这说明资本流动并没有对危机的爆发产生过大的刺激作用,只是危机爆发后的资本流出对于进一步扩大危机损失发挥了推波助澜的作用;三是从美国国际储备的变动情况来看(见图7),危机之前一直保持了一种较低的储备,危机之后快速提高了储备水平,其中最主要的是提高了特别提款权的储备水平,这与1998年时的东南亚国家情况完全相反,美国储备水平在危机后的提升完全是其货币当局的主动行为,而不是一种经济行为的结果。

(五)宏观经济波动受制于与之关联的物价水平和增长质量支撑

宏观经济波动带来的脆弱性风险大小受制于与之关联的物价同步变化水平以及增长质量的支撑效应。如果GDP增速高于稳态增速,同时资源、环境等要素约束导致较高的物价水平,则放大了宏观经济波动带来的脆弱性;如果在GDP保持较高增速的同时,要素投入若能有效支撑,物价水平保持在一个温和或者较低的水平,这一支撑效应使得宏观经济波动带来的脆弱性减小。

从美国2008年金融危机前的数据(见图8)可以检验这一情况,2002—2004年美国GDP保持了较快的增速,同时物价水平比较温和上升,而在2005—2007年危机前夕,经济增长虽然继续保持了较快略降的速度,但是物价水平开始明显上升,尤其PPI指标反映的情况更为明显。另外,在GDP增速保持较高水平时,GDP的增长质量好坏也对其带来的脆弱性大小有支撑效应。如果GDP增长质量主要来源于技术创新、内需拉动等,宏观经济波动带来的金融体系脆弱性就会相对小;如果增长质量主要来源于资源投入、投资拉动以及出口依赖,宏观经济波动带来的金融体系脆弱性就比较大。

注释:

①数据来源:根据Wind资讯数据计算。

②数据来源:根据Wind资讯数据计算。

③银行资本充足率的逆周期特征,是指当经济处于高增长的过热时期,实际上经济泡沫在积聚时,实体经济当期的信贷需求旺盛、盈利较好,传递导致银行金融机构的盈利增加、资本增加,这会提升银行金融机构的资本充足率水平;当经济萧条时,银行盈利能力降低并且处置不良损失消耗了大量资本,所以资本充足率水平较低。所以银行的资本充足率较高并不能反映金融脆弱性低,相反资本充足率较低也不能反映金融体系脆弱性高,都需要考虑所处的经济周期阶段。

参考文献:

[1]刘锡良.我国经济波动与金融稳定[J].上海金融学院学报,2005(5):4-15.

[2]程启智,陈敏娟.现代金融系统性风险新特征与宏观审慎监管[J].河北经贸大学学报,2013(3):39-44.

[3]王俊.资产价格波动与金融不稳定性:传导机制与政策选择[J].南方金融,2012(2):4-8.

[4]陆磊.非均衡博弈、央行的微观独立性与最优金融稳定政策[J].经济研究,2005(8):32-43.

[5]Veblen T. B. The Theory of Business Enterprise[M]. Transaction Publications,1904.

[6]Keynes J. M. The General Theory of Employment,Interest,and Money[M]. New York:Harcourt,Brace,1936.

[7]Fisher I. The Debt-Deflation Theory of Great Depressions[J]. Econometrica,1933,1(4):337-357.

[8]Minsky H. P. The Financial-Instability Hypothesis:Capitalist Processes and the Behavior of the Economy, In Charles P. Kindleberger and Jean-Pierre Laffargue,Eds. Financial Crises:Theory,History,and Policy. Cambridge[M]. England:Cambridge University Press,1982:13-39.

[9]Kregel J. A. Margins of Safety and Weight of the Argument in Generating Financial Fragility[J]. Journal of Economic Issues,1997,31(2):543-548.

[10]Bernanke B., M. Gertler, S. Gilchrist. The Financial Accelerator and the Flight to Quality[J]. The Review of Economics and Statistics,1996,78(1),1-15.

[11]Allen N Berge, Gregory F Udell. The institutional memory hypothesis and the procyclicality of bank lending behavior[J]. Journal of Financial Intermediation,2003,13(4):458 -495.

[12]Diamond D. W., P. H. Dybvig. Bank runs,deposit insurance,and liquidity[J]. Journal of Political Economy,1983,91(3):401-419.

[13]Allen F., D. Gale. Asset Price Bubbles and Stock Market Interlinkages[R]. Center for Financial Institutions Working Papers,2002.

[14]Allen F., D. Gale. Financial Fragility,Liquidity and Asset Prices[R]. Wharton School Center for Financial Institutions,University of Pennsylvania,Working Papers,2003:01-37.

[15]Dornbusch R. Exchange Rate Expectations and Monetary Policy[J]. Journal of International Economics,1976,6(3):231-244.

[16]Keeley,Michael C. Deposit Insurance,Risk,and Market Power in Banking[J]. The American Economic Review,1990,80(5):1183-1200.

[17]Park S., S. Peristiani. Are Bank Shareholders Enemies of Regulators or a Potential Source of Market Discipline?[J]. Journal of Banking and Finance,2007,31(8):2493-2515.

[18]Mishkin F. S. Lessons from the Asian Crisis[J]. Journal of International Money and Finance,1999,18(4):709-723.

[19]Caminajl R., C. Matutes. Market Power and Banking Failures[J]. International Journal of Industrial Organization,2002(9):1341-1361.

[20]Williamson J., M. Mahar. A Survey of Financial Liberalization. Essays in International Finance No. 1998(211).

[21]Joseph E. Stiglitz, Andrew Weiss. Credit Rationing in Markets with Imperfect Information[J]. The American Economic Review,1981,71(3):393-410.

[22]Irving H Sprague. Bailout:An Insiders Account of Bank Failures and Rescues[J]. Publisher:Beard Books,2000.

[23]Demirguc-Kent A., E. Detragiache. Financial Liberalization and Financial Fragility. Policy Research working paper series[J]. Department of Commerce Bureau,1998,22(10):1-53.

[24]Carter M. Financial Innovation and Financial Fragility[J]. Journal of Economic Issues,1989,23(3):779-793.

Research on the Source of China's Financial Fragility

Yue Juanli1, Cheng Qizhi2, Guan Hongxi2

(1. School of Economic and Trade, Hebei GEO University, Shijiazhuang 050031, China;

2. School of Economics, Zhongnan University of Economics and Law, Wuhan 430073, China;

3. Development Research Center, Bank of Hebei Co., Ltd., Beijing 100033, China)

Abstract: As the financial system of "national important core competitiveness", China's government and regulatory authorities pay more and more attention to the financial fragility characteristic. To reduce financial fragility and prevent systemic financial risk requires the guidance of financial fragility source. Based on the existing financial fragility source theories, this paper put forward five dimensions of financial fragility sources, which are real economy debt expansion, financial institutions risk, financial market risk, international trade and international impact and macroeconomic volatility. Further research analyzing the relative levels, accumulation, and associated supporting effect of fragility sources can provide reference for China's policy and formulation research to prevent systemic financial risks.

Key words: financial system, preventing systemic financial risks, financial fragility source