中国非上市银行经营风险度量

——基于Z-score方法

2018-05-25李世平孟庆竹

李世平,孟庆竹

(山东财经大学金融学院,山东济南 250014)

一、问题的提出

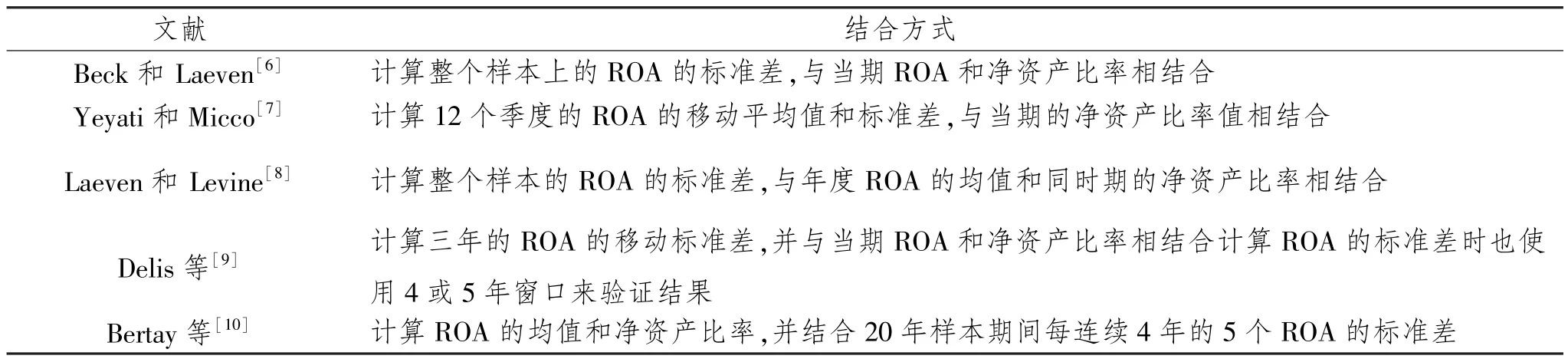

银行业是一个风险高度集中的行业,尤其是在当前银行业务日趋综合化、金融产品不断创新化和科技手段运用普及化的背景下,其经营风险表现出更加隐蔽、复杂和更易传染的特点。如何度量银行机构的经营风险不仅仅是学术研究关注的焦点,更是监管部门的重中之重。无论是第五次全国金融工作会议精神,还是党的十九大报告对风险防范的强调,亦或是国务院金融稳定发展委员会的成立,都彰显出党和政府对于银行业风险的重视程度。一般来说,上市银行资本资产规模较大且数据相对公开透明,风险度量方法较多且规范[1]。而非上市银行因不具有公开上市的股票或债券,缺乏有效数据,尽管数量众多,却通常只能运用财务数据来估算其经营风险。其中,最常见的就是Z-score度量方法[2],该方法能从收益率标准差的角度近似地去评价银行经营风险,特别是在银行破产概率较低的情况下,能够直接体现银行运营风险的大小[3]。近年来,随着国内外学者对我国非上市银行经营风险的关注不断提高,Z-score方法的运用也越来越普遍。例如周鸿卫、钟意[4]结合Z-score与PD-score对我国11家股份制银行和28家城商行的风险进行了实证研究;蔡林清[5]在做股权结构对我国中小商业银行稳定性的影响研究中,也采用了Z-score来代表股份制银行和城商行的风险程度。现有研究文献在具体构建Z-score时,根据所选样本的大小对计算资产收益率(ROA)的标准差以及均值的窗口长度的差别,会采用各自不同的方法(如表1)。这种差异可能会影响Z指数的结果,从而得到不同的银行破产或风险概率。所以,设计具体的构建方法,利用Z-score较为准确地衡量我国非上市银行的经营风险,这是本文研究的第一个出发点。

表1 构建Z-score的方法

另一方面,现代金融全球化的程度正随着技术的进步日益加深,金融机构之间的关系更加紧密,这促使我们在关注银行个体经营风险的同时,还必须要考虑单一银行对整个银行系统性风险的影响。特别是在金融危机爆发时,个体金融风险的传播和溢出效应更为迅速[11],更加容易产生“某个金融机构不能履行义务,将给整个金融体系带来严重的负面影响”[12]的后果。可见,确定单个银行在系统性风险中的作用至关重要。部分学者提出了基于上市银行数据的个体银行系统重要性的衡量方法[13-15]。但这些方法都是围绕上市银行展开的,同样不适用于非上市银行。非上市银行达不到公开发行股票要求,经营状况不如上市银行,且存在信息披露不充分、监管力度与市场约束不强、内部管理不够规范等问题,因而更容易产生破产风险,进而影响整个银行系统的稳定发展。例如,2007—2011年,美国因次贷金融危机而倒闭的402家银行中有329家银行都是资产规模在10亿美元以下的小银行,占比高达81.84%①参见http://bank.hexun.com/2014-07-24/166932784_4.html。资产规模小的银行抵抗风险能力弱,极易受到冲击,而相应地又会造成更多银行的多米诺骨牌效应,进一步传染和放大风险。。而据银监会的官方报道,中国现有城市商业银行133家,农村商业银行859家,但截至2017年6月底,完成上市的只有16家城商行和8家农商行。据银监会2017年第三季度的资产规模数据显示,城市商业银行约为30万亿元,农村金融机构约为32万亿元,两者之和已大大超过股份制商业银行的资产规模,不容小觑。所以研究非上市银行的个体经营风险对整个金融系统的贡献度非常重要,特别是目前学者们将注意力过多地集中在上市银行,鲜有针对非上市银行对系统性风险作用程度的研究成果。这是本文研究的第二个出发点。

基于上述两个出发点,本文主要完成了两个方面的探索,即在探究具体的Z-score构建方法的基础上,一方面针对相当数量的非上市银行的个体经营风险加以测算,并通过相应的回归模型检验不同Z-score构建方法的差异,另一方面运用以Z-score方法为基础的留一法测量样本银行对我国银行系统性风险的影响度。

二、我国非上市银行个体经营风险的Z-score度量

本文采用两种构建Z-score的方法来检验它们衡量我国非上市银行经营风险的效果。

1.Z-score的构建

第一种是最常用的构建方法,其原理是将银行的破产风险定义为亏损(负利润)超过资本(净资产)的概率。Z值越高,银行越稳定,风险越低。根据大量国外文献[16-23]的研究,这种Z-score方法的计算公式为:

在公式(1)中,ROAA表示银行平均资产回报率,ETA表示资本与总资产的比值,σ(ROAA)指平均资产回报率的标准差。前文已经提过,有很多不同的Z-score构建方法,而结合具体的样本数据看,如果较少时间段的数据,大多会以整个样本周期计算才能够建立更稳定的Z值[6];而如果是较长时间段的数据,则多是使用每隔4或5年的窗口长度来计算ROAA的标准差及均值[10],以更好地显示随时间Z-score的变化波动。考虑到本文选取的样本数据时间段,采用整个样本周期来计算其中的ROAA标准差及其均值。

第二种构建方法是在计算Z-score时用加权风险资产替代总资产。根据周鸿卫、钟意[4]和蔡林清[5]等的研究,每家银行资产负债表反映的风险不同,无法对商业银行的风险大小直接进行横向比较,因为此时的Z值并不具有可比性。因此,在Z-score计算时,将资本资产比率、资产回报率及其标准差中的总资产用加权风险资产来替代:

其中,RORWA表示加权平均风险资产回报率,ERWA表示资本与加权风险资产的比率,而σ(RORWA)则指加权平均资产回报率的标准差,考虑到样本数据的时间段,这里同样使用整个样本的标准差。

2.样本银行的选取

本文的商业银行数据来自Bankscope全球银行与金融机构分析库以及各商业银行的年报。相关会计数据全部在Bankscope数据库中获得,而缺失的部分数据由商业银行的年报获得作为补充。本文采取非平衡面板数据研究,银行数据区间为2013—2016年的年度数据,选择了84家非上市银行作为研究对象,其中包括64家城市商业银行和20家农村商业银行。在地域上覆盖了除西藏、青海、海南外的中国大陆所有省份的代表性商业银行。

3.非上市银行个体经营风险度量结果

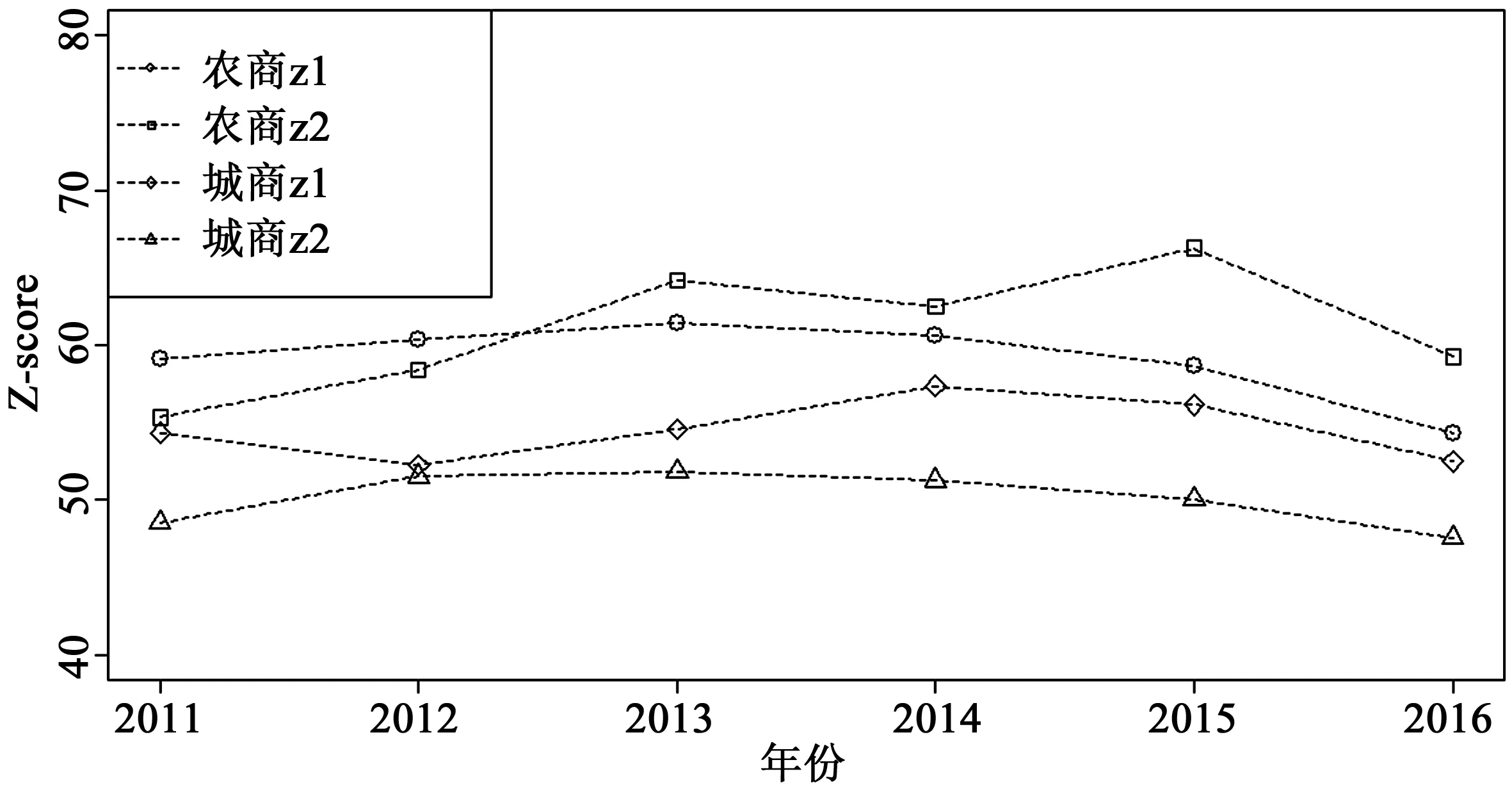

通过使用Z1和Z2两种方法分别对我国非上市银行进行了风险度量评估,具体得到各银行风险评估结果①其中使用方法Z1-score的测量结果为包商银行风险最小,使用方法Z2的结果为天津农村商业银行风险最小。且城市商业银行整体比农村商业银行风险较小。各银行具体取值如有需要,可向作者索取。,并通过绘制农商行与城商行的平均Z指数估值图(见图1)进行具体分析。

图1 我国非上市银行Z-score评估结果

从图1可以看出,作为我国非上市银行的主体组成部分,城市商业银行和农村商业银行的个体风险基本稳定,两大类银行的Z值波动浮动都不大,特别是农村商业银行比城市商业银行的Z值还偏高,这可能是由于近些年来各级政府出台了一系列改革农村金融系统的措施,在推动农村商业银行大幅发展的同时也很好地控制了银行风险。此外,通过Z1-score方法所得的结果比Z2-score方法更稳定。

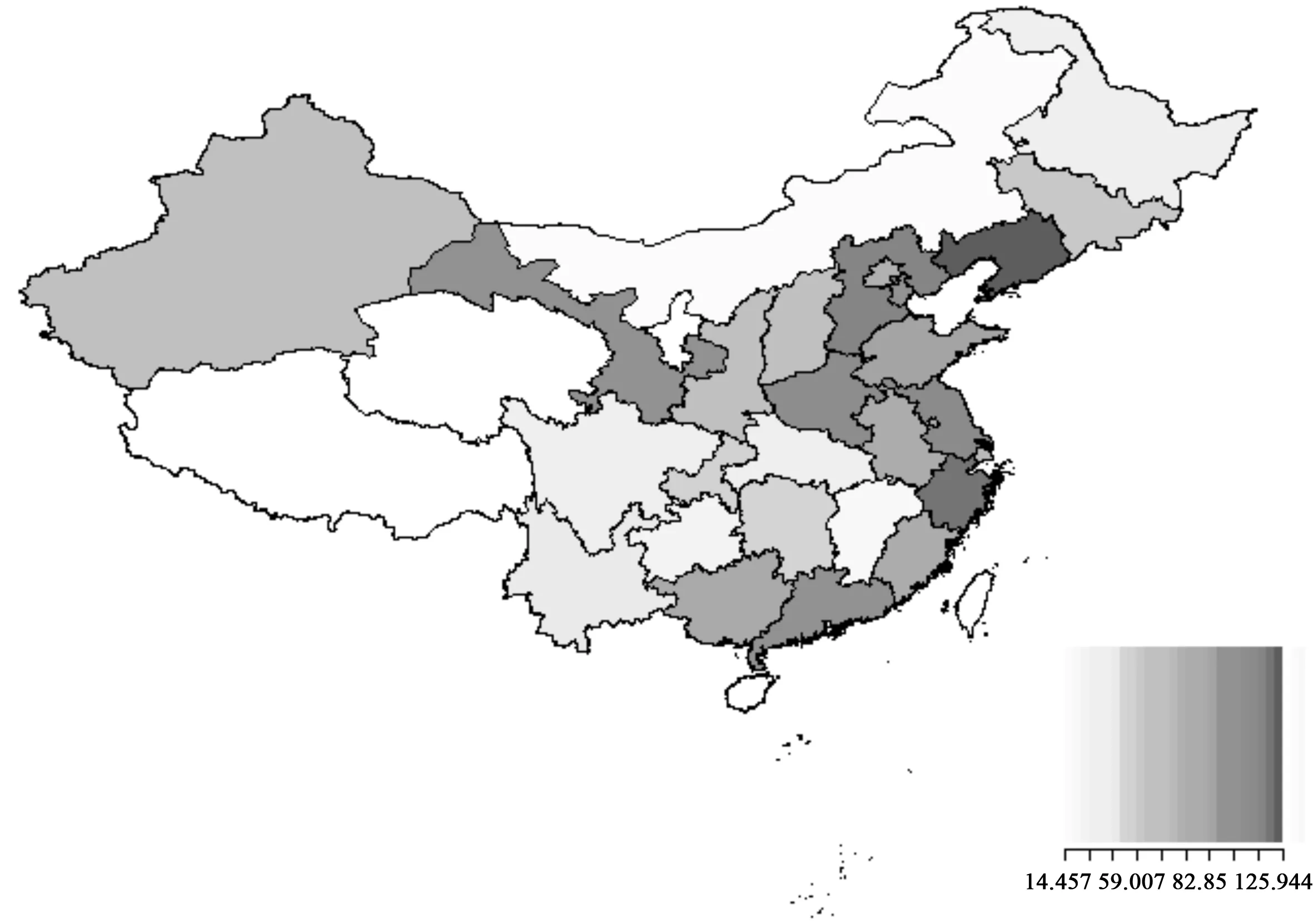

此外,针对选取的非上市银行样本所在城市的归属省份(同省份的取最大值),绘制了图2,研究了非上市银行个体风险在区域层面上的差异分布,其中港澳台的数据缺失,表现为白色;各省份的填充颜色由浅到深代表Z值从14.457到125.944。图中结果发现,位于沿海省份的银行普遍比内陆颜色更深,稳定性更强,风险更小。不过值得注意的是,兰州银行和洛阳银行的稳定性也很好,但笔者认为这只是个例表现。

图2 非上市银行个体风险的区域差异分布

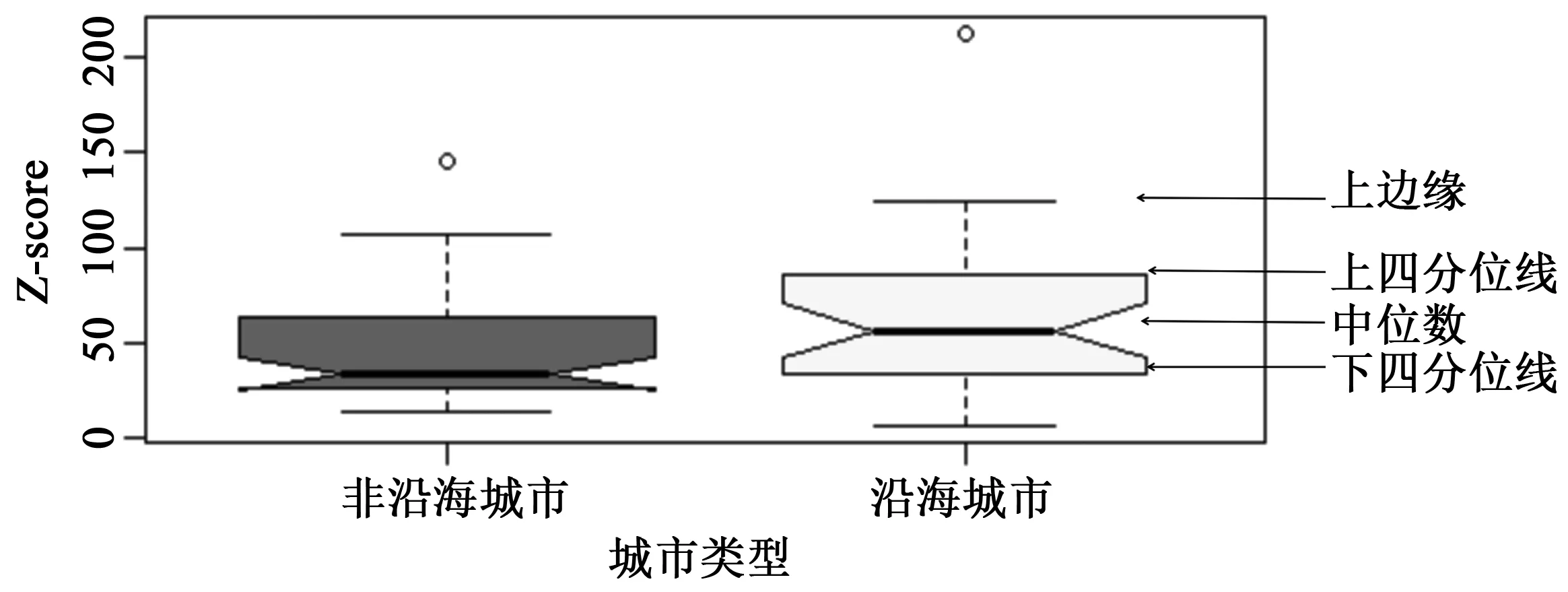

为了进一步证明这个结论是否准确,笔者还将所有非上市银行的Z-score度量结果根据是否属于沿海城市进行了含凹槽的箱形图绘制(如图3)。

图3 我国非上市银行个体风险的区域差异箱形图

从图3中我们发现了两个脱离槽的异常值①图3中的两个脱离点分别为兰州银行和洛阳银行。,且从上边缘、上四分位数、中位数和下四分位数来看沿海城市比非沿海城市的Z值更高些,风险更小。这是由于沿海城市建立商业银行的时间普遍要早于内陆地区,且整体的商业化程度比较高,在银行内控和治理手段上也较为先进,自然对于风险控制的能力也较强。此外,图3还显示出非沿海城市的商业银行的取值集中在50左右,各银行间的差别不大,而沿海城市的各商业银行却有着较大的区别。

三、基于CAMELS指标的两种Z-score度量方法的比较

为了进一步验证Z-score的有效性、比较两种方法的优劣,笔者利用银行微观数据,研究其与CAMELS评价体系指标的相关程度。CAMELS评级体系是国际通用的评判银行运营质量的评价体系,通过其代表的六个评级因素的高低可以判断银行个体风险的大小,六个评级因素包括资本充足、资产质量、管理质量、收益、流动性和对市场风险的敏感度。学者们往往采用其中的几个指标来验证Z-score评价结果的可靠性,而本文将同时考虑全部六个指标,不仅检验前文的Z-score是否有效,而且比较Z1-score和Z2-score的稳定性。

(一)基本模型设计

依据CAMELS评价体系,我们设定的基本回归模型如下:

其中,ln_Z为因变量,代表Z-score的对数,其值越大表示银行风险越小,在回归中分别是ln_z1和ln_z2,代表两种测量Z指数方法的取值;i表示具体银行,t表示时间;μi,t为残差项。控制变量包括宏观控制变量GDP增长率和M2增长率及微观控制变量银行总资产规模Size。CAMELS代表六个与银行特征相关的变量。其中:

(1)银行资本充足率,以总资本与总资产的比例(ETA)来衡量。ETA越低,代表银行的杠杆较高,从而风险较大,稳定性越低,因而其与Z值应该有正相关关系。

(2)资产质量,以减值贷款与贷款总额的比例(CRED)来衡量。CRED越高,代表贷款组合的质量越低,从而导致银行危机的可能性增加,稳定性越低,因而其与Z值应该有负相关关系。

(3)管理质量,以成本收入比(CIR)衡量。CIR越低,则代表管理质量高,风险低,从而稳定性较高,因而其与Z值应该有负相关关系。

(4)收益,在因变量为Z1-score时,以ROAA平均资产回报率来衡量。ROAA越高,则代表银行收益越高,风险越低,稳定性越好,因而其与Z值应该有正相关关系。

(5)流动性,以净贷款与存款和短期资金的比例(LIQ)来衡量,在进行稳健性检验时将其替换为流动资产与资产总额的比例(LTA)。流动资产越高,短期债务越少,则流动比率升高,企业的短期偿债能力越强,因而其应与Z值呈正相关关系。

(6)敏感性,以非利息收入与营业收入的比例(INC_OPREV)来衡量,在进行稳健性检验时将其替换为交易收入与营业收入的比例(TRI)。采取此指标是由于非利息收入极大地反映了银行对金融市场的参与度,如证券交易、资产管理服务等等。根据De Young和 Torna[24]提供的美国证据的支持,失败或破产概率随非利息收入占比的增加而上升。因此,假设该指标与Z指数呈负相关关系。

(二)变量的统计性描述

在上述回归模型中,被解释变量为第一部分通过Z-score测算出来的非上市银行个体风险,分别由两种构建Z-score方法的计算结果的对数表示。解释变量为CAMELS代表的六个与银行特征相关的变量,包括代表银行资本充足的权益比率(Equity/Total assets),代表资产质量的减值贷款与贷款总额的比率(Impaired loans/Gross loans),代表管理质量的成本收入比(Cost to income ratio),代表收益的平均资产回报率(Return On Avg Assets),代表流动性的净贷款与存款和短期资金的比率(Net loans/Dep&ST funding)以及代表敏感性的非利息收入与营业收入的比率(Non interest income/Operating income)。在进行稳健性检验时,改变了代表流动性的变量与代表敏感性的变量,前者用流动资产与资产总额的比率(Current assets/Total assets)替代原有变量,后者用交易收入与营业收入的比率(Transaction income/Operating income)替代原有变量。控制变量还是分别代表宏微观情况的三个变量——GDP、M2、Size。表2给出了各变量的描述性统计,并分为全样本、城市商业银行以及农村商业银行三组予以展示。

从表2可以看出,全样本银行和城商行的Z1都比Z2的取值高,这可能是由于样本银行的ROAA比RORWA的数值更大。针对农村商业银行的不同结果,我们寻找原始数据发现个别银行的Z2值异常偏大(如天津农村商业银行、浙江绍兴瑞丰农村商业银行等),而Z1值则不存在这一现象,所以在一定程度上表明,针对较少时间段的年度数据使用Z2方法所得结果不如Z1稳定。另外,从样本数据的统计情况还可以看出,ROAA、LIQ、LTA越低,Z值越小,呈正相关关系;其余变量与Z值呈负相关关系。可见,除ETA之外,其他变量与Z-score值的相关关系都与之前的理论分析相符。当然,还需要更进一步的检验。

表2 数据描述性统计

(三)回归结果及稳健性检验

1.多重共线性检验

由于解释变量之间可能会存在相关关系导致模型估计失真,因此本文首先进行了多重共线性检验,结果见表3。

表3 多重共线性检验

其中模型一、二分别为以ln_z1和ln_z2为因变量的回归模型,通过表3我们发现,最大的VIF为4.45,小于10,不存在多重共线性。

2.回归检验结果

根据公式(3),采用STATA13.1版本计量软件进行回归检验。由于本文使用的数据是非平衡面板数据,因此在决定使用混合效应模型、随机效应模型还是固定效应模型时,通过Hausman检验方法得到的结果显示,最优的模型应为混合效应模型。基本回归结果如表4所示。

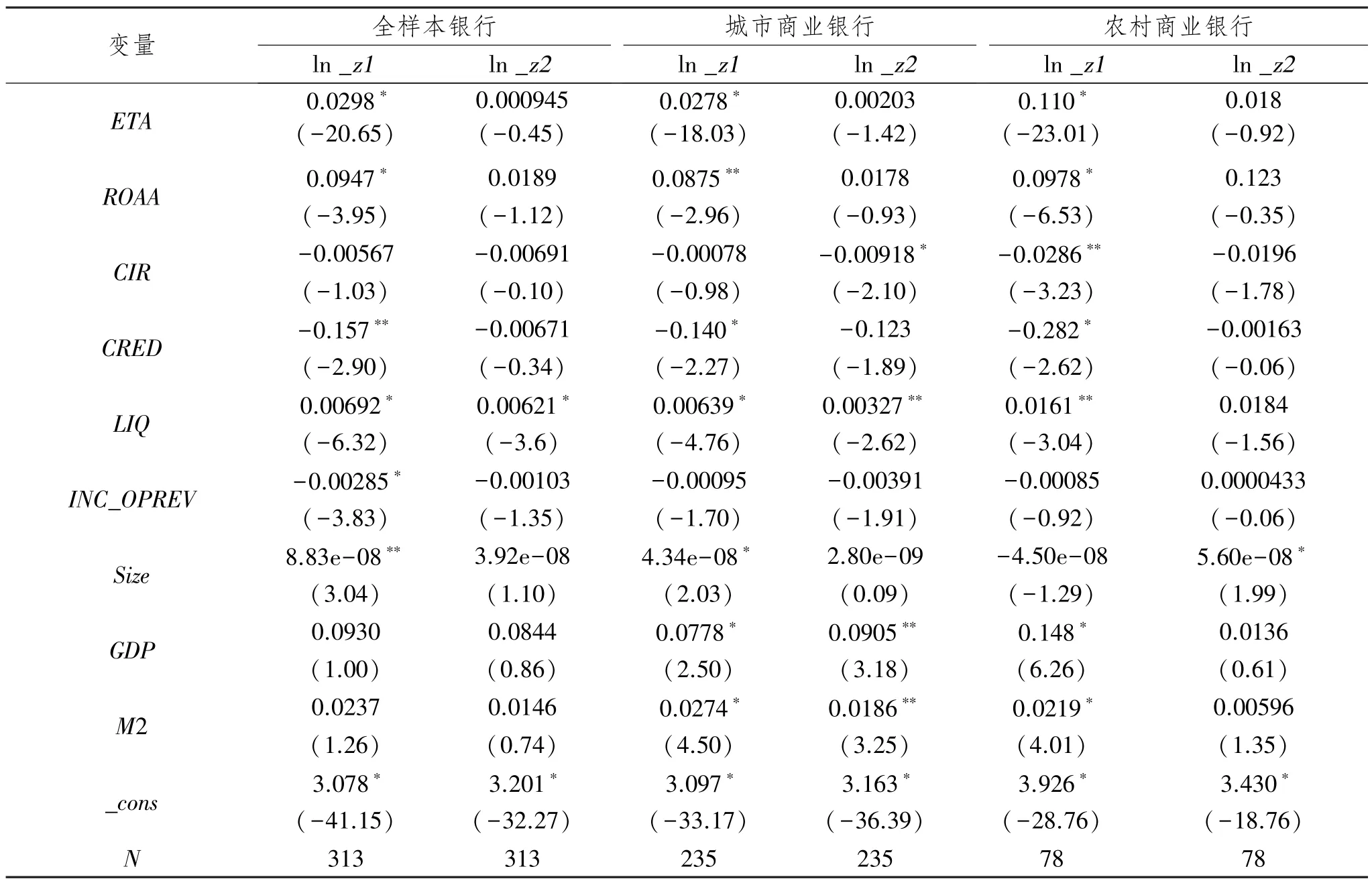

表4 CAMELS下各变量对Z-score的影响结果

由表4可以看出,整体而言,资本充足、收益、流动性与Z-score值都呈正相关关系,管理质量、资产质量、敏感性与Z-score值则呈负相关关系,且结果大部分通过了1%的显著性水平检验。这与我们之前讨论的理论结果相一致,证明了Z-score方法对中国非上市银行个体风险测算的适用性。并且通过观察,可以明显看到使用Z1方法所得的结果比Z2更显著,Z1方法下各检验结果通过1%显著水平的数量明显更多,由此,本文认为针对时间段较少的我国样本非上市银行的单一风险度量,Z1-score是更恰当的度量方法。

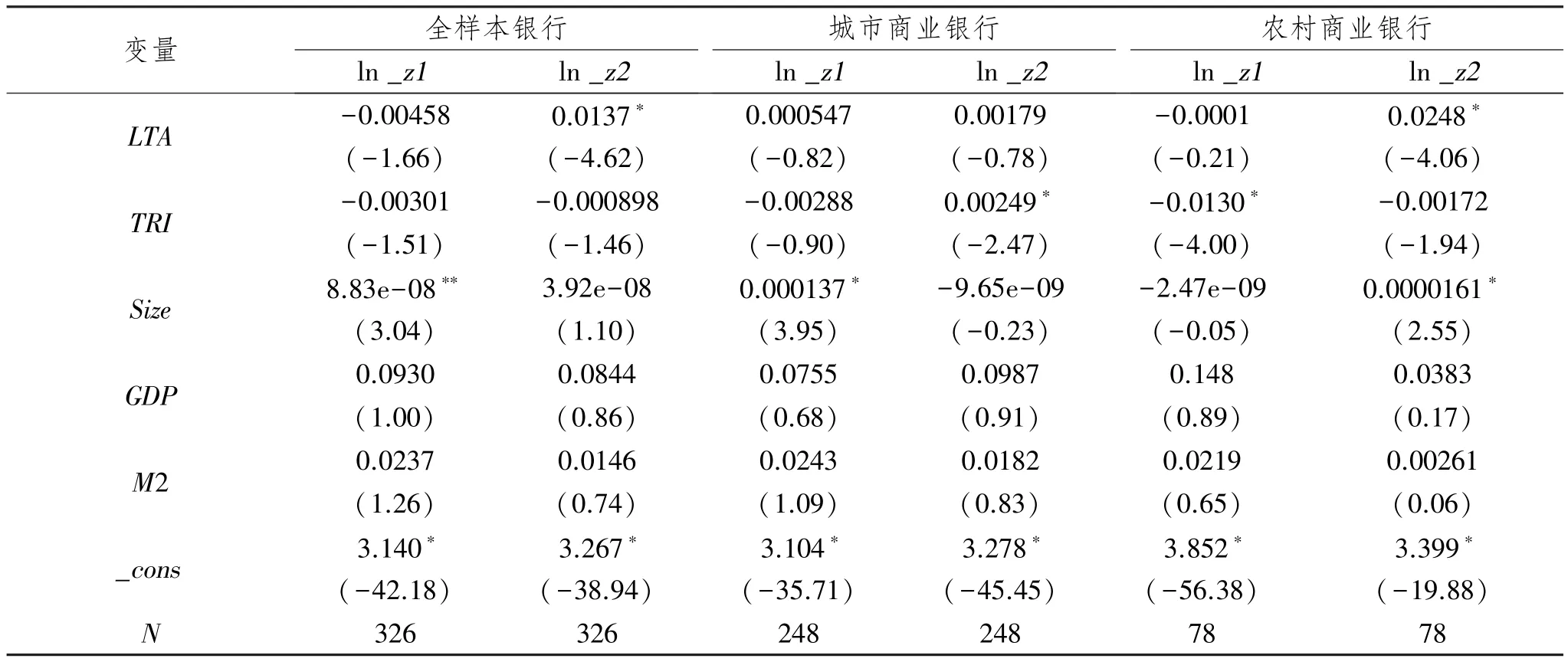

3.稳健性检验

为了进一步验证回归结果的可靠性,本文将代表流动性和敏感性的变量进行了替换,分别采用流动资产与资产总额的比例和交易收入与营业收入的比例来代替之前确定的变量,以此展开稳健性检验。得到的实证结果如表5所示,明显看出与之前的回归结果非常相似,由此再次证明了之前的结论是准确的。

表5 稳健性检验

续表5

四、我国非上市银行对银行系统性风险的贡献度分析

现代银行业的全能化、一体化发展趋势日益强化,银行间的关系以及银行与其他非银行类金融机构的关系也愈发紧密,这种业务交叉、管理融合的情况极易导致单个机构的行为效果会被大幅放大和迅速扩散,因此在监控金融机构个体风险的同时,还必须掌握其个体风险对整个行业的系统性风险的影响。笔者进一步利用留一法定量分析了每个非上市银行对系统风险的贡献度。

(一)留一法

Feng等[25]给出了留一法的概念,即“每个特性的得分是来自于从完整特性中缺少此特性后的性能变化”。Zedda和Cannas[26]将留一法应用于银行业中,用它来衡量排除某家银行时银行业的整体风险预期变化,从而获得这家银行对银行系统风险的贡献度。他们使用留一法后得出的结果被发现是高度与测量银行系统性风险的Shapley值相关,且相对容易计算。受此启发,我们将留一法与Z-score相结合,探索每个非上市商业银行在银行系统性风险中的作用程度。

在测量每个银行对整体系统性风险的影响时,采用构造总体Z-score值减去一个银行的Z-score值的方法(鉴于前文的研究结果,本文采用更具稳定性的Z1-score测算方法)。总体Z-score值使用涵盖我国所有银行(包括上市银行和非上市银行)的合并会计数据计算得到,然后依据留一法减去一个银行的Z-score值。如果减去一个银行的Z-score值后比总体Z值更低,即变化率(change)为负,则暗示去掉该银行后整个银行体系的风险更高了,说明该银行的存在有助于减弱银行的整体风险水平。所以,变化率越小,则表示该银行对整体系统性风险的贡献越大。

(二)检验结果

运用留一法,本文检测了84家非上市银行在2013—2016年期间对银行系统性风险的影响程度。其中L(Z)表示当除去此银行后其余所有银行的平均Z-score值,Aggregate指所有银行的Z-score均值,change为变化率,即(L(Z)–Aggregate)/Aggregate。若change为负,代表减去此银行后的Z-score值比总体Z值更低,则暗示该银行对系统性风险的贡献度越大,即越有助于降低系统性风险;若change为正,说明该银行存在的潜在风险较大。观察检验结果可以看出,大多数非上市银行的change取值为负①笔者计算L(Z)与Aggregate后得到的Change值最小的为包商银行,其次为正信银行;最大的为廊坊银行。具体取值如有需要,可向作者索取。,表明我国非上市商业银行对银行业的系统性风险具有一定的贡献。这同时说明,对于非上市银行的研究非常重要,不能因为非上市银行规模相对较小、市场占有份额不大而忽视其对银行系统性风险的影响。

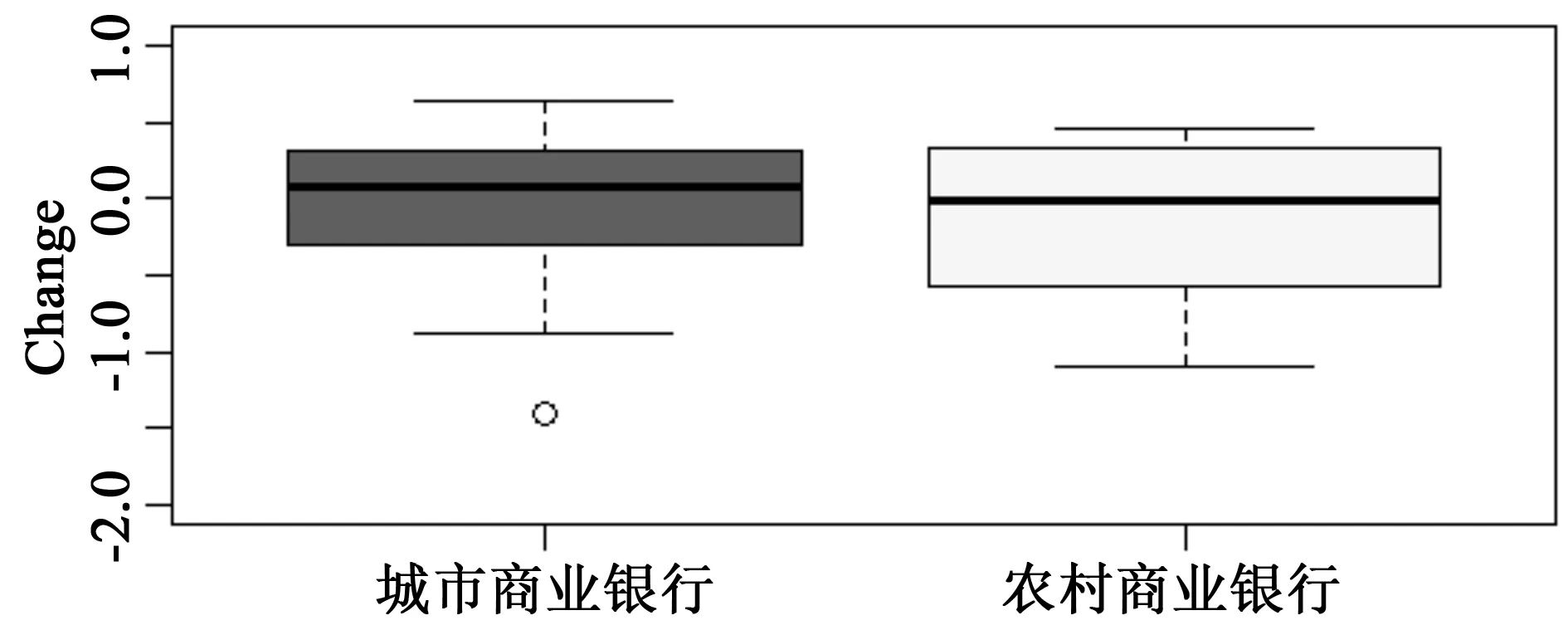

为了进一步观察各个非上市银行对系统性风险的贡献度情况,笔者还根据非上市银行的change取值结果统计了城市商业银行和农村商业银行的情况,如图4所示。总体看城商行和农商行的Z-score值基本都在-1到0.5之间,而部分非上市银行的change取值则集中在-0.5到0.3之间,这表明大多数非上市银行会对我国的银行系统性风险产生较为明显的影响。图4中凹槽外突出的那一点为包商银行的change值,证明包商银行是目前我国非上市银行中对系统性风险的贡献度最大的银行。此外,还发现有少部分银行的change取值为正,这说明这些银行的潜在风险非常大,应该对其进行严格的监管与规范。

图4 各非上市银行对系统性风险的贡献度

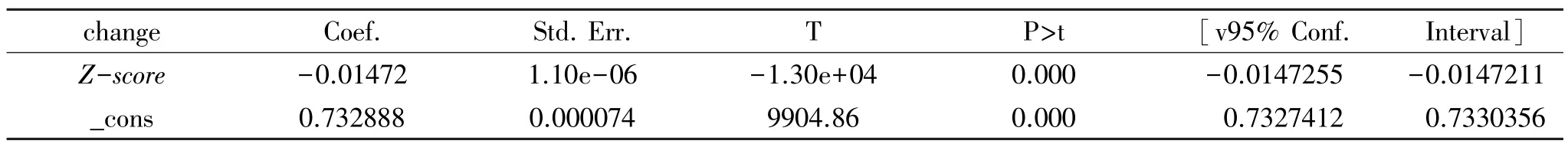

进一步对非上市银行的Z-score值与系统贡献度的相关性进行检验(见表6),发现Z-score与change呈明显的负相关关系,表示Z值越大,change越小。由此表明稳定性越好、风险越小的银行对系统性风险的贡献度越大,且这一相关性达到了1%的显著性水平,这再次证实了前文的结论,同时也与成祺炯等[32]基于Shapley所得的结果一致,说明我们通过留一法、使用Z-score值得到单个银行对系统性风险贡献度的分析是合适的、结论是可信的。

表6 银行Z-score与系统贡献度的相关性检验

五、结论与政策建议

本文的主要研究结论如下:

第一,在非上市商业银行风险度量方面,农村商业银行比城市商业银行的稳定性稍好;从地域分布看,沿海省份的各非上市银行稳定性更强,特别是沿海的城商行要比非沿海的稳定性更高些。另外,在选取的两种常用的构建方法中,Z1-score对于仅有年度数据的我国非上市银行样本而言更加适合,这说明虽然Z2-score方法弥补了Z1-score无法直接比较的缺陷,但对于年度数据下的Z2-score值却不稳定。

第二,通过对Z-score与CAMELS评价体系下六大指标的回归检验,发现六个指标变量对Z值均有一定的影响。具体来说,资本充足、收益及流动性与Z-score呈正相关关系,管理质量、资产质量及敏感性与Z-score呈负相关关系,并且该结果整体上都通过了1%的显著性检验,且在替代有关变量之后的稳健性检验得到了同样的结果,这与我们之前的理论研究相一致,也进一步证明了Z-score法对衡量我国非上市商业银行经营风险的适用性。同时还发现使用Z1方法所得的结果比Z2方法更加显著,再次证明针对仅有年度数据的我国非上市银行的风险度量,Z1-score是一个更恰当的度量方法。

第三,在Z1-score基础上,基于留一法考察了非上市商业银行对系统性风险的影响程度,结果证实大多数非上市银行对系统性风险都具有一定的贡献度,不可忽视非上市银行对整个银行体系的影响。特别是部分非上市银行的潜在风险影响很大,会导致整个银行体系的风险加大,应该予以严格的监管。此外,通过检验银行Z-score值与其系统性风险贡献度间的关系,发现Z-score越大、风险越小的银行对系统性风险的贡献度越大,且这一结果通过了1%的显著性检验。

基于上述研究结果,提出以下几点建议:首先,每个商业银行都应该建立自己的风险识别和评价机制,加强内控管理,同时银监会应该分别针对上市银行和非上市银行的经营风险确定度量标准,并构建实时监测系统,做好银行个体风险引发系统性风险的预警和事前防范工作;其次,风险处理全过程要重视风险预防、风险规避、风险分散、风险转嫁、风险抑制和风险补偿等六大环节,监管部门应从六个环节全面着手、督促各个银行构建完善的风险处理机制,重点关注处理手段相对简单和粗放的非上市银行,帮助其尽可能地拓展风险处理渠道;最后,针对各个商业银行间日益紧密的联系及其与其他金融机构业务交叉程度的不断加深,金融监管部门应尽力推进各商业银行的信息披露,特别是非上市银行经营状况的信息公开[27],并加强追踪银行间的业务往来,以便及时、准确地发现隐患。

参考文献:

[1]MILES D K,HALL S G.Measuring the Risk of Financial Institutions Portfolios:Some Suggestions for Alternative Techniques:Using Stock Prices[R].LSE Financial Markets Group Discussion Paper Series,1988.

[2]BOYD J H,GRAHAM S L.Risk,Regulation,and Bank Holding Company Expansion into Non-banking[J].Quarterly Review(Spring),1986:2-17.

[3]HOUSTON J F,LIN C,MA Y.Creditor Rights,Information Sharing,and Bank Risk Taking[J].Journal of Financial Economics,2010,96(3):485-512.

[4]周鸿卫,钟意.关于商业银行稳定性度量的探讨[J].中国统计,2014(12):23-24.

[5]蔡林清.股权结构对我国中小商业银行稳定性的影响研究[D].湘潭:湘潭大学,2015.

[6]BECK T,LAEVEN L.Resolution of Failed Banks by Deposit Insurers:Cross-country Evidence[R].World Bank Policy Research Working Paper,2006.

[7]YEYATI E,MICCO A.Concentration and Foreign Penetration in Latin American Banking Sectors:Impact on Competition and Risk[J].Journal of Banking and Finance,2007,31(6):1633-1647.

[8]LAEVEN L,LEVINE E R.Corporate Governance,Regulation and Bank Risk Taking[J].Journal of Financial Bank,2013(5):589.

[9]DELIS M,TRAN C,TSIONAS E.Quantifying and Explaining Parameter Heterogeneity in the Capital Regulation-bank Risk Nexus[J].Journal of Financial Stability,2012,8(2):57-68.

[10]BERTAY A,DEMIRGUC A,HUIZINGA H.Do We Need Big banks?Evidence on Performance,Strategy and Market Discipline[J].Journal of Financial Intermediation,2013,22(4):532-558.

[11]ANG A,CHEN J,XING Y.Downside Risk[J].Review of Financial Studies,2006,19(4):1191-1239.

[12]BECK T,JONGHE O,SCHEPENS G.Bank Completion and Stability:Cross-country Heterogeneity.European Banking Center Discussion[M].Tilburg University,2011.

[13]ADRIAN T,BRUNNERMEIER M K.CoVaR[J].The American Economic Review,2016,106(7):1705-1741.

[14]ACHARYAV,ENGLE R,RICHARDSON M.Capital Shortfall:A New Approach to Ranking and Regulating Systemic Risks[J].The American Economic Review,2012,102(3):59-64.

[15]BROWNNLEES C,ENGLE R.SRISK:A Conditional Capital Shortfall Measure of Systemic Risk[J].The Review of Financial Studies,2017,30(1):48-79.

[16]BOYD J H,GRAHAM S L.The Profitability and Risk Effects of Allowing Bank Holding Companies to Merge with Other Financial Firms:A Simulation Study[J].Quarterly Review(Spring),1988:3-20.

[17]HANNAN T,HANWECK G.BankInsolvency Risk and the Market for Large Certificates of Deposit[J].Journal of Money,Credit and Banking,1988,20:203-211.

[18]BOYD J H,RUNKLE D.Size and Performance of Banking Firms[J].Journal of Monetary Economics,1993,31:47-67.

[19]MAECHLER A,MITRA S,WORRELL D.Exploring Financial Risks and Vulnerabilities in New and Potential EU Member States[C].Paper presented at the Second Annual DG ECFIN Research Conference on Financial Stability and the Convergence Process in Europe,2005.

[20]LAEVEN L,LEVINE R.Bank Governance,Regulation and Risk Taking[J].Journal of Financial Economics,2009,93:259-275.

[21]HESSE H,CIHAK M.Cooperative Banks and Financial Stability[R].International Monetary Fund Working Paper,2007.

[22]GARCI T,ROBLE M.Risk-taking Behavior and Ownership in the Banking Industry:The Spanish Evidence[J].Journal of Economics and Business,2008,60:332-354.

[23]BECK T,HESSE H,KICK T.Westernhagen.Bank Ownership and Stability:Evidence from Germany[R].Working paper,2009.

[24]DEYOUNG R,TORNA G.Nontraditional Banking Activities and Bank Failures During the Financial Crisis[J].Journal of Financial Intermediation,2013,22(3):397-421.

[25]FENG D,CHENG F,XU W.Efficient Leave-one-out Strategy for Supervised Feature Selection[J].Tsinghua Science and Technology,2013,18(6):629-635.

[26]ZEDDA S,CANNAS G.Assessing Banks’ Systemic Risk Contribution:A leave-one-out Approach[DB].Available at SSRN 2687920,2015.

[27]綦好东,王金磊.非上市国有企业透明度评价体系设计与应用:以中央企业为例[J].会计研究,2016(2):3-13.