企业内外部借款利率比较研究

2018-05-24钱雪松陈雪丽吴瑞芳

钱雪松, 陈雪丽, 吴瑞芳

(1.华中科技大学 经济学院, 湖北 武汉 430074; 2.华中科技大学 校史馆, 湖北 武汉 430074)

“融资难”和“融资贵”现象一直是困扰我国经济的焦点问题。2015年以来,我国政府实施了以“降成本”为核心内容的供给侧改革,期望能有效降低企业融资成本。特别在经济实践中,除了依靠银行信贷、股权融资等外部资本市场机制实施的企业间资本配置以外,还存在十分普遍的企业(集团)内部借贷交易。但由于企业借款利率信息难以获得,学术界对企业外部借款定价机理研究不多,尤其缺乏对企业(集团)内部借贷价格的研究。在此背景下,企业内外部借款如何定价、是否存在差异及如何有效降低企业借款利率等重要问题急需回答。

实际上,学术界对企业借款定价的研究由来已久。一方面,从银行借款维度看,基于世界各国实践的经验研究发现,不仅管理层自利动机等代理问题促使银行提高借款利率[1-2],而且信息不对称程度是推高银行借款价格的重要因素[3-4]。基于此,一些研究进一步指出,由于能有效缓解信息不对称、代理问题等市场摩擦因素,债权保护等法律制度改进优化可以降低银行借款利率[5-7]。另一方面,从企业债券融资维度看,公司债的违约条款设计越严格、融资金额越大、到期期限越短,债券融资成本相对越低[8-9]。这些研究增进了我们对企业借款价格如何确定的理解和认识。但是,企业内部借贷价格等信息难以获得,探讨企业内部资本市场贷款定价问题的研究并不多见,比较企业内外部借款定价的研究更少,导致学术界对企业借款定价问题的讨论不充分。要想实证考察企业内外部借款定价是否存在差异及其运作机理等问题,我们需要获取借款利率等借贷契约的详细信息。庆幸的是,近年来我国上市公司披露了若干借贷交易信息,不仅涵括利率、期限、抵押等丰富的借贷条款,而且还提供了借贷双方关系信息,使得我们可以识别借款类型。这为考察企业内外部借款利率提供了很好的研究素材。

基于此,我们手工整理了我国上市公司贷款公告数据,筛选出同一年度既有内部又有外部贷款的企业借贷交易样本。以此为研究对象的经验研究发现,与外部债务融资成本相比,企业内部借款价格降低了0.35%。进一步的研究显示,企业内外部借款利率在信息摩擦维度存在丰富差异。第一,与年龄(资产规模)较大企业相比,对年龄(资产规模)较小企业而言,企业内外部借款利率差异相对较大;第二,与信息透明度较高企业相比,对信息透明度较低企业而言,企业内外部借款利率差异相对较大;第三,与分析师关注度较高企业相比,对分析师关注度较低企业而言,企业内外部借款利率差异相对较大。这些经验证据与企业内部资本市场具有的信息优势促使借款价格下降的经济逻辑一致。

考虑到现有文献大多单独从企业外部资本市场(或内部资本市场)运作切入考察企业负债融资成本,本文运用手工搜集整理的独特数据,将企业内外部负债融资结合起来实证考察它们的差异,并识别推断出信息不对称因素是导致企业内部负债融资成本优势的重要因素。

一、对企业内外部资本市场借款价格差异的分析和研究假设

作为影响企业借贷交易的重要因素,信息不对称及其引致的逆向选择和道德风险问题会影响企业负债融资成本[10]。一方面,从事前角度来看,与信息不对称程度较弱情形相比,当借贷双方之间信息不对称程度较强时,逆向选择问题更严重[11-12],贷款方会要求借款方支付更高利率。另一方面,从事后角度来看,与信息不对称程度较弱情形相比,当借贷双方之间信息不对称程度较强时,道德风险问题更严重[13],此时为了补偿放贷风险,贷款方将索取相对较高的利率。

值得指出的是,与外部资本市场相比,在企业内部资本市场上,借贷双方往往存在股权关联关系,而且大多存在频繁的业务往来。这一特点会在信息维度产生以下系统差异。一方面,从信息沟通层面看,与外部资本市场上的借贷交易相比,在企业内部资本市场上,借贷双方可通过派遣管理人员或日常业务往来等渠道获得更广泛、更细致的信息,这不仅有利于贷款者事前对借款者的风险状况进行甄别以减少逆向选择问题,而且使贷款者有能力在放贷后及时掌握借款者的运营情况以降低道德风险问题,避免资产替代等不良行为的负面影响[14-15]。另一方面,从贷款违约后的处理层面看,与外部资本市场上的借贷交易相比,在企业内部资本市场上,借贷双方之间的股权关联可以在一定程度上对违约借款者施加监督和控制,并能运用其信息监督优势采取应对措施以减少贷款损失[16-17]。

综合以上分析可知,与外部资本市场相比,在企业内部资本市场上,借贷双方之间关系机制有利于降低信息不对称程度,从而促使其借贷价格相对较低。基于此,我们提出本文的研究假说1:

H1:与外部资本市场相比,企业从内部资本市场获得贷款的利率相对较低。

如果信息不对称程度导致企业内外部借款利率差异,那么一个随之而来的问题是,企业内外部借款利率差异是否因为借贷企业之间的信息不对称程度差异而不同?为了深入探究企业内外部借款利率存在差异的机理,我们从四个方面展开具体分析。其一,基于借款企业年龄的分析。一般而言,企业上市时间越长,关于企业经营的信息越丰富,积累的信息记录越多,贷款者对其了解也越多,信息不对称程度越低。因而,与年龄较大企业相比,对年龄较小企业而言,企业内外部借款利率差异相对较大。其二,基于借款企业资产规模的分析。企业资产规模越大,不仅企业抵抗风险能力越强、潜在还款能力越强,而且能够通过资产规模揭示出更多的“硬信息”,信息不对称程度越低。因而,与资产规模较大企业相比,对资产规模较小企业而言,企业内外部借款利率差异相对较大。其三,基于借款企业信息透明度的分析。信息透明度程度越高,企业的信息披露情况越好,关于企业的信息越丰富,贷款者对其了解也越多,信息不对称程度相对较低。因而,与信息透明度较高企业相比,对信息透明度较低企业而言,企业内外部借款利率差异相对较大。其四,基于借款企业分析师关注度的分析。跟踪分析上市公司的分析师越多,该上市公司的信息生产越多,信息不对称程度相对越低。因而,与分析师关注度较高的企业相比,对分析师关注度较低企业而言,企业内外部借款利率差异相对较大。基于以上分析,我们提出本文的研究假说2:

H2a:与年龄较大企业相比,对年龄较小企业而言,企业内外部借款利率差异相对较大;

H2b:与资产规模较大企业相比,对资产规模较小企业而言,企业内外部借款利率差异相对较大;

H2c:与信息透明度较高企业相比,对信息透明度较低企业而言,企业内外部借款利率差异相对较大;

H2d:与分析师关注度较高企业相比,对分析师关注度较低的企业,企业内外部借款利率差异相对较大。

二、研究设计

(一)样本选择和数据来源

由于锐思数据库从2003年开始公布贷款交易,我们选取2003—2016年中国沪深交易所A股上市公司披露的借款契约为研究样本。本文对研究数据进行了如下处理:(1)剔除主要变量利率数据缺失的上市公司;(2)剔除金融类上市公司;(3)为消除极端值的影响,对主要连续变量在1%和99%分位数上进行缩尾(Winsorize)处理。为了比较企业内外部借款利率差异,我们筛选出同一年度既有内部又有外部贷款的企业借贷交易样本,最终获得524个借款契约样本。其中,内部借款306个,外部借款218个。

本文使用的数据包括借款利率、借款企业特征、信息透明度指标等。其中,借款利率的数据来源于锐思数据库和公司年报,由于锐思数据库只提供了部分借款的详细数据,缺失的数据我们从各公司年报中手工整理获得。借款者的特征以及信息透明度、分析师关注度等数据均来源于深圳国泰安经济金融研究数据库(CSMAR)。

(二)方程设定和变量定义

为检验企业内外部借款利率的差异,除了本文关注的表示内外部资本市场的虚拟变量以外,在回归方程中,我们还控制了借款企业特征及其他非价格借款条款等可能影响借款价格的主要因素。具体而言,我们将待检验的回归方程设定为

Interest=C+β1Inside+β2Chara+β3Control+ε

其中,因变量Interest是企业借贷交易的年利率,C是常数项,Inside是表示内外部资本市场的虚拟变量,Chara为借款企业特征变量,Control为其他非价格贷款条款等控制变量。具体变量解释如下。

1.企业借贷利率(Interest)

Interest是企业借贷的年利率,直接从贷款公告中获得。由于公告大多以高于或低于当年基准利率百分比的形式披露利率,因而我们利用基准利率计算得到借贷利率数据。

2.内外部资本市场借款(Inside)

Inside是表示内外部资本市场借款的虚拟变量。我们将企业集团内部的借款定义为内部资本市场借款,具体包括股权关联企业等企业集团内部发放的借贷交易。相应地,将银行、信托公司、租赁公司、投资公司、小贷公司等非企业集团内部发放的贷款界定为外部资本市场借款。如果是企业集团内部借贷交易,Inside取值为1,否则取值为0。

3.借款企业特征变量(Chara)

考虑到借款企业的风险大小及其面临的融资约束各不相同,在数据可得性前提下,我们在回归中引入所有制属性、企业年龄、所在行业等借款企业特征变量:

其一,国有和非国有企业在融资约束和违约风险等方面存在较大差异。一方面,现阶段我国的银行体系仍是国有银行占主导,国有企业由于自身优势使其贷款可得性和融资成本一般都优于非国有企业。另一方面,国有企业普遍承担吸纳就业等政策性负担,即使出现财务困境,政府也会对其进行援助以解决债务问题,这会显著降低国有企业借贷的违约风险[18]。因而,我们在回归中加入了表示所有制属性的虚拟变量Ownership,如果借款企业是国有企业,取值为1,否则取值为0。

其二,借款企业上市时间越长,关于企业经营的信息越丰富,企业未来的经营风险相对较小,同时贷款企业对借款企业的信息搜集获取相对容易,因而年龄较大的企业更容易获得贷款。基于此,我们在回归中引入借款企业年龄变量lnAge。我们从CSMAR数据库获得借款企业上市时间,然后用借贷交易发生时间减去上市时间得到借款企业年龄,最后用企业年龄加1取自然对数得到lnAge变量。

同时,我们还在回归中控制了行业变量Industry。行业分类来源于中国证监会2012年公布的《上市公司行业分类指引》,并根据具体行业信息设置相应虚拟变量进行控制。

4.控制变量

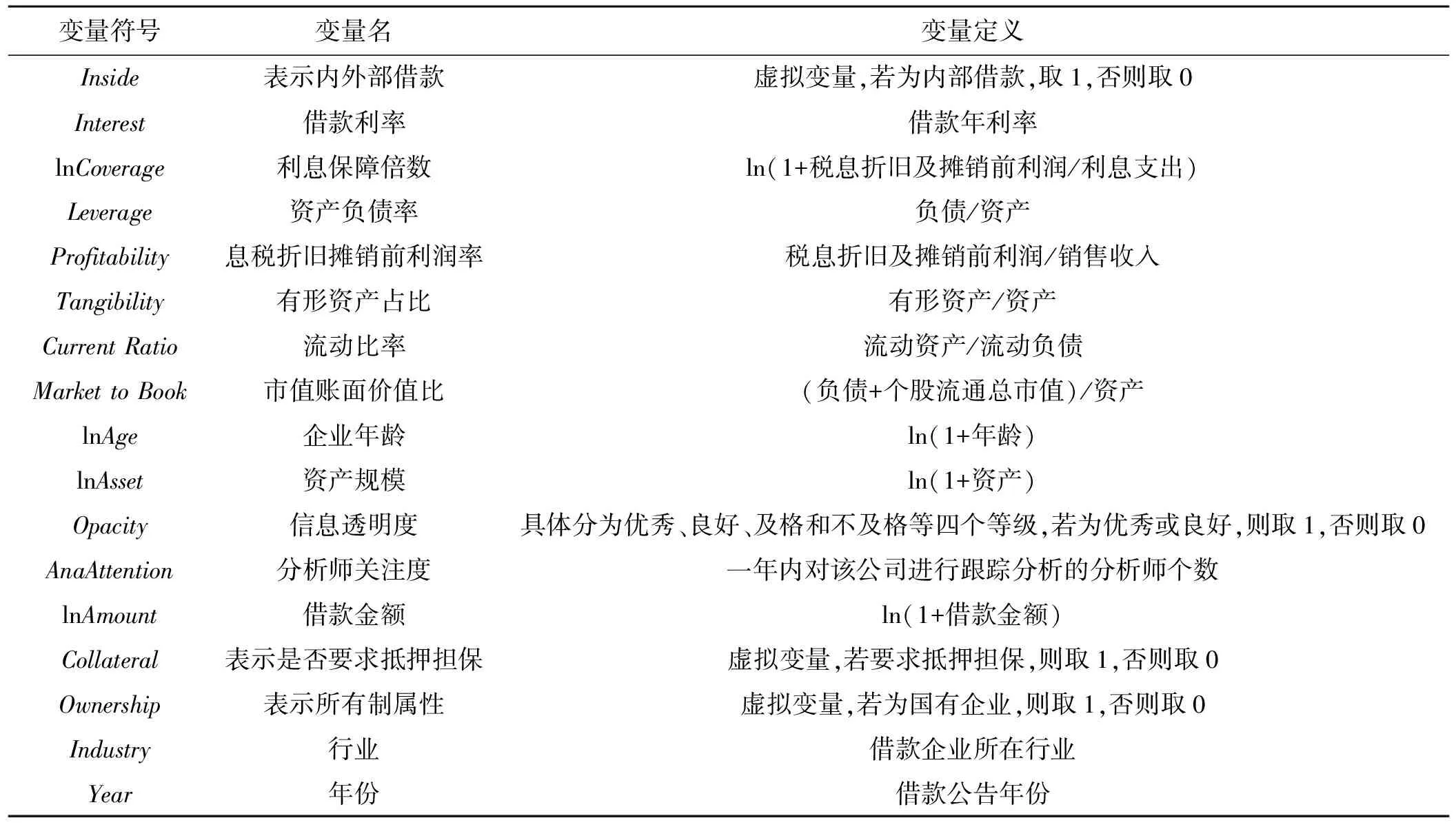

我们控制了利息保障倍数、资产负债率、息税折旧摊销前利润率、有形资产占比和流动比率等反映企业盈利能力和经营风险的财务指标,具体变量定义如表1所示。另外,为了控制其他可能影响企业借款利率的因素,我们引入了是否要求抵押担保(Collateral)、金额(lnAmount)等借贷条款变量。这些变量信息从贷款公告中获得,其中,如果借贷契约中涵括抵押担保条款,Collateral取值为1,否则为0;lnAmount为借款金额的对数值。最后,本文回归中还加入了控制年度效应的年度虚拟变量(Year)。

(三)描述性统计

表2给出了主要变量的描述性统计特征。数据显示,企业借款利率的均值为6.337%,标准差为2.335%,其分布在0%—14%的范围之内;在524个总样本中,内部借款样本有306个(占比58.4%),外部借款样本有218个(占比41.6%)。这表明,在本文关注的中国上市企业借贷交易中,企业借贷利率波动幅度较大,而且内外部借款数量大致对应,这为我们考察企业内外部借款利率差异提供了很好的研究素材。

表1 变量及其定义

表2 主要变量的描述性统计

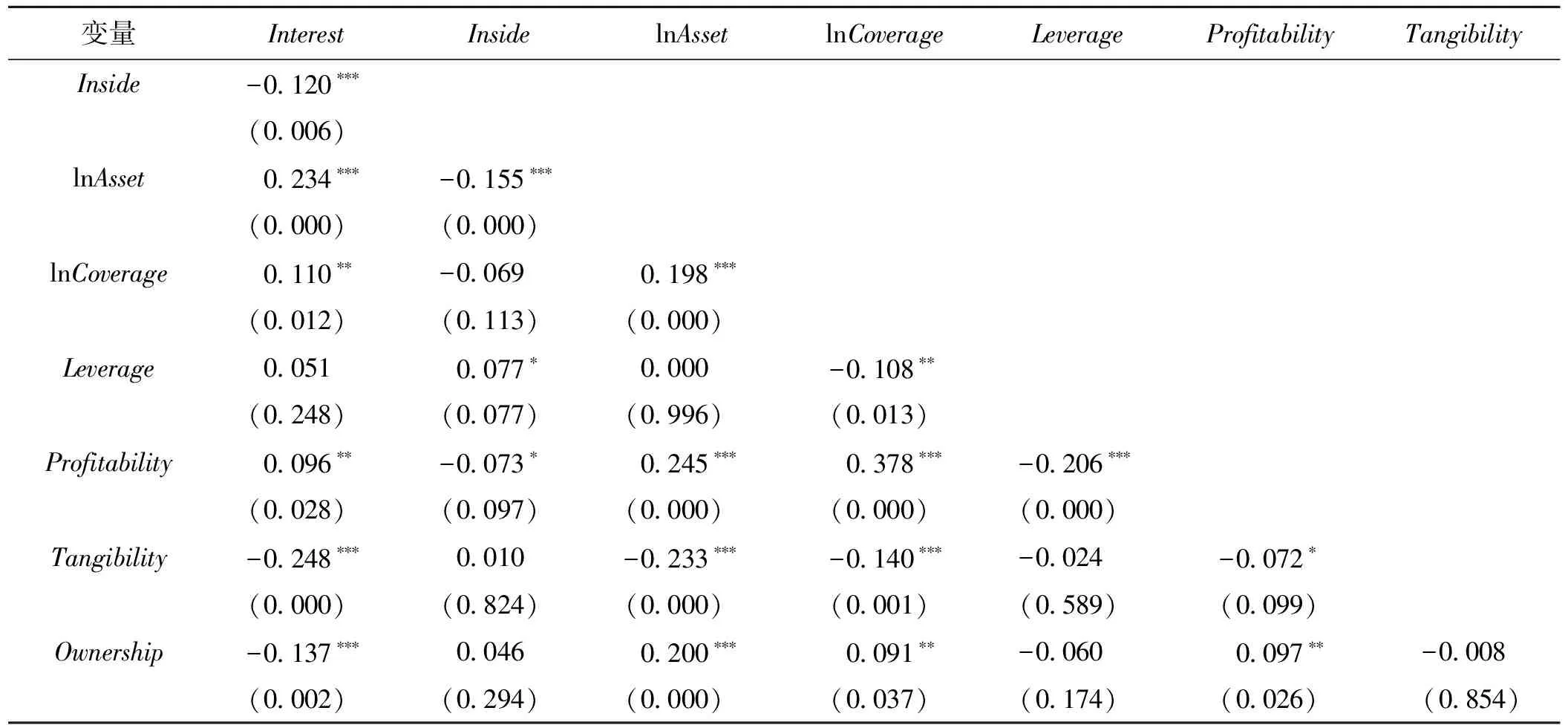

另外,主要变量的Pearson相关系数矩阵(表3)显示,虚拟变量Inside与借贷利率的Pearson相关系数在1%的水平上显著为负。这表明与外部资本市场相比,企业从内部资本市场获得贷款的利率相对较低。资产规模(lnAsset)、利息保障倍数(lnCoverage)和息税折旧摊销前利润率(Profitability)等借款企业特征与借贷利率的相关系数显著为正,有形资产占比(Tangibility)和所有制属性(Ownership)等变量与借贷利率的相关系数显著为负。这意味着,考察企业内外部借款利率差异时需要控制相关变量。

(四)实证检验思路

为了细致深入考察企业内外部借款利率差异,本文的实证检验思路如下:首先分别进行单变量检验和多变量检验以实证考察企业从内外部资本市场获得贷款的利率差异;接下来进一步探究并揭示企业内外部借款利率差异的作用机理,我们从信息不对称程度差异切入,分别根据借款企业自身信息特征(企业年龄和资产规模)和信息生产视角(信息透明度和分析师关注度)进行分组检验。

表3 主要变量的Pearson相关系数矩阵

注:括号里为P值,*、**、***分别表示在10%、5%和1%的水平上显著。

三、实证检验结果

(一)企业内外部借款利率差异分析:基于单变量检验结果

为了检验企业内外部借款利率是否存在显著差异,我们首先对其进行单变量检验,检验结果见表4。可以发现,企业内部借款利率均值和中位数都显著低于外部借款利率,这初步验证了本文的假说H1,即与外部借款相比,内部借款具有相对较低的价格。

表4 企业内外部借款利率比较:单变量检验

注:*、**、***分别表示在10%、5%和1%的水平上显著。

(二)企业内外部借款利率差异分析:基于多变量检验结果

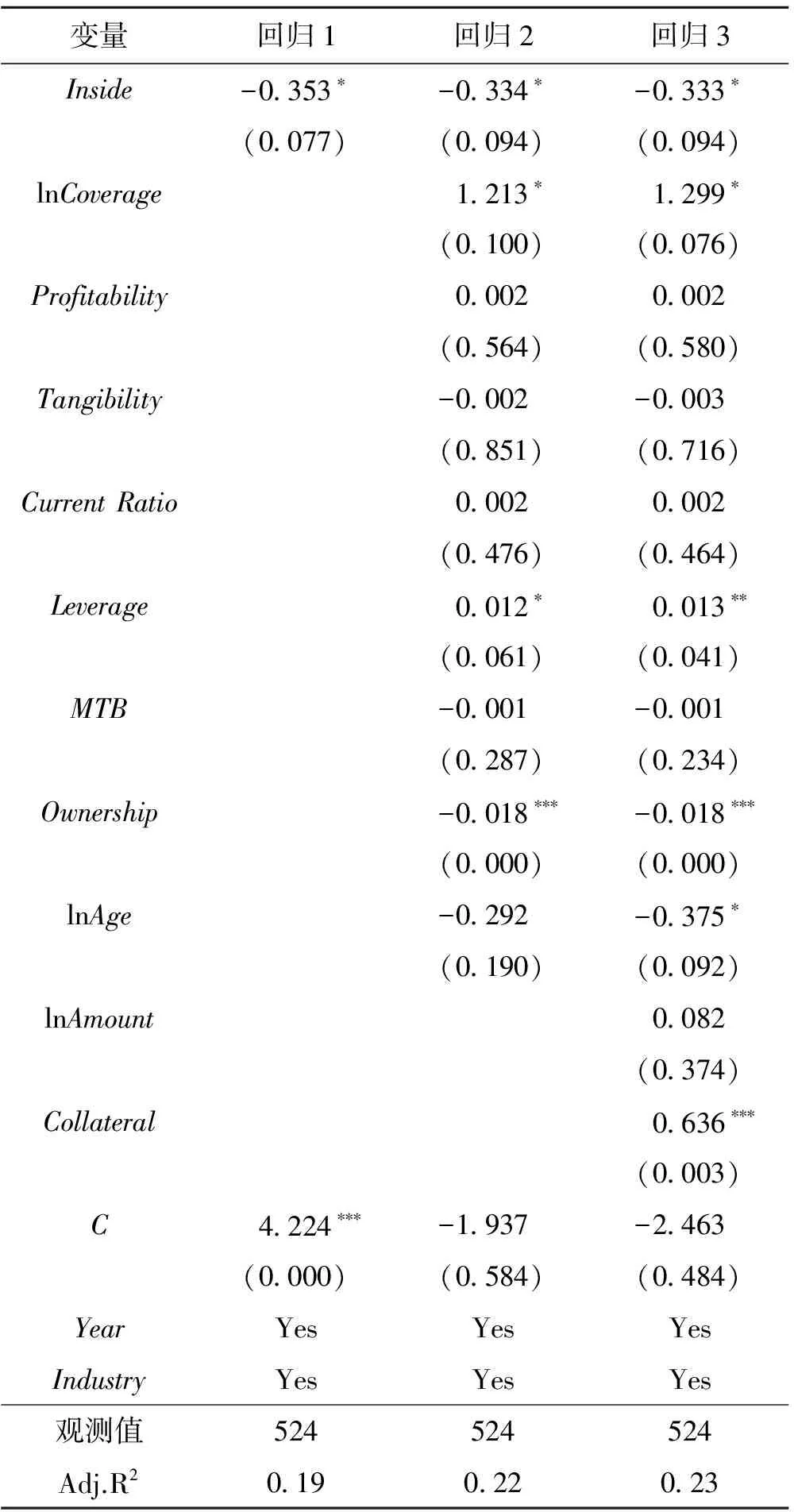

由于资产规模、利息保障倍数和资产负债率等借款企业特征会对企业借款价格产生影响,我们进一步控制了这些变量,运用多元回归方法进行实证检验。回归结果见表5。第1—2列结果显示,在逐步控制借款企业特征的基础上,Inside与借款利率都至少在10%的水平上显著负相关;考虑到借款金额和抵押担保等其他条款与借贷价格同时决定可能引致的内生性问题,我们借鉴了已有研究的处理方法,在第3列进一步引入了其他借贷条款变量进行回归分析,检验结果发现,Inside与借款利率都仍在10%的水平上显著负相关。

(三)对主要实证结果的解释

表4单变量检验的实证结果显示,企业内部借款利率的均值和中位数都在1%的水平上显著低于外部借款利率。表5多变量回归的结果表明,在逐步控制企业特征、其他借贷条款等变量后,Inside与借款利率都在10%的水平上显著负相关。这些回归结果表明,相较于外部资本市场,上市公司从内部资本市场借款利率相对较低。这些结果验证了假说H1。其经济逻辑在于,与外部资本市场相比,在内部资本市场上,借贷双方往往具有股权关联关系,而且大多存在频繁的业务往来,因而信息不对称程度较低,这样一来贷款者索取的利率也就相对较低。

表5结果还表明,借款企业特征也会影响企业借款价格。第一,资产负债率与借款利率显著正相关,这符合我们的预期,企业资产负债率越大,其举债经营比率越大,公司风险越大[19],因而贷款人要求的贷款价格相对较高。第二,所有制属性与借款利率显著负相关,说明与非国有企业相比,国有企业借款利率相对较低,这符合我们的经济直觉。在我国特殊的经济背景下,国有企业拥有更多的融资优待,因而会获得更优惠的借款价格。第三,借款企业年龄与借贷利率显著负相关,这也符合我们的预期,企业年龄越大,关于企业经营的信息越丰富,贷款者对其了解越多,风险越低,因而贷款者要求的贷款价格越低。

表5 企业内外部借款利率比较:多变量回归

注:括号里为P值,*、**、***分别表示在10%、5%和1%的水平上显著。

四、企业内外部借款价格差异的扩展检验:基于信息视角

为深入探究企业内外部借款价格差异,我们进一步从信息视角切入做了多个分组回归。整体来看,这些检验结果都倾向于支持信息假说。具体而言,我们根据借款企业年龄、资产规模、信息透明度及分析师关注度等指标进行分组检验。

(一)基于借款企业自身信息特征的扩展检验

为了检验借款企业年龄是否影响企业内外部借款利率差异,我们以企业年龄中位数为分组标准将借款企业分为高年龄组和低年龄组,对内外部借款利率分别进行了T检验,结果见表6。可以发现,对于年龄较大的企业而言,其内外部借款利率差异不显著,而对于年龄较小的企业而言,其内部资本市场借款利率显著低于外部资本市场。

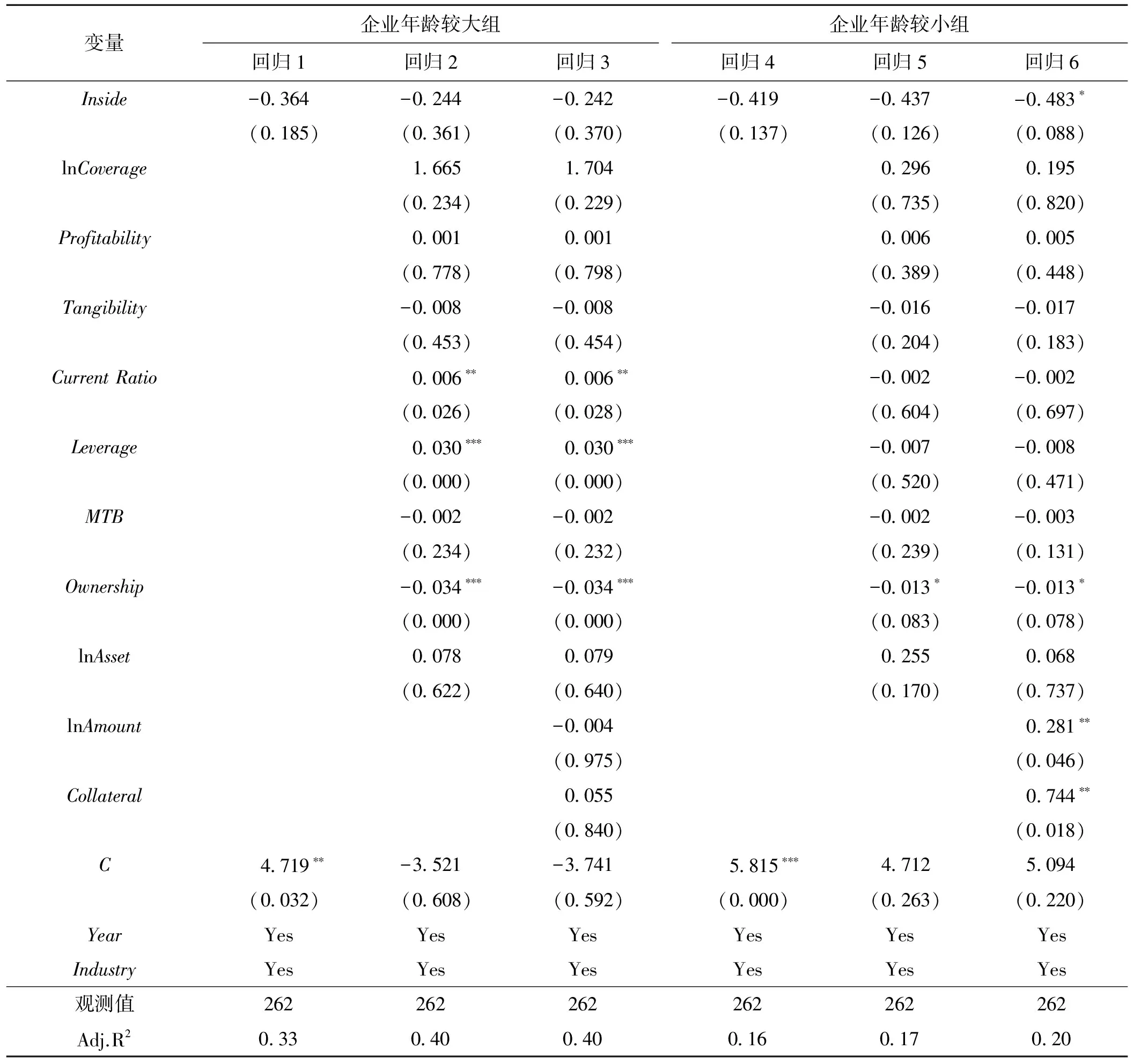

按照借款企业年龄维度的分组回归结果(表7)显示,在借款企业年龄较大组,Inside的回归系数均不显著,而在借款企业年龄较小组,回归系数在接近10%的显著性水平上显著为负。这些结果表明,与年龄较大企业相比,对年龄较小企业而言,企业内外部借款利率差异相对较大,这验证了假设H2a。

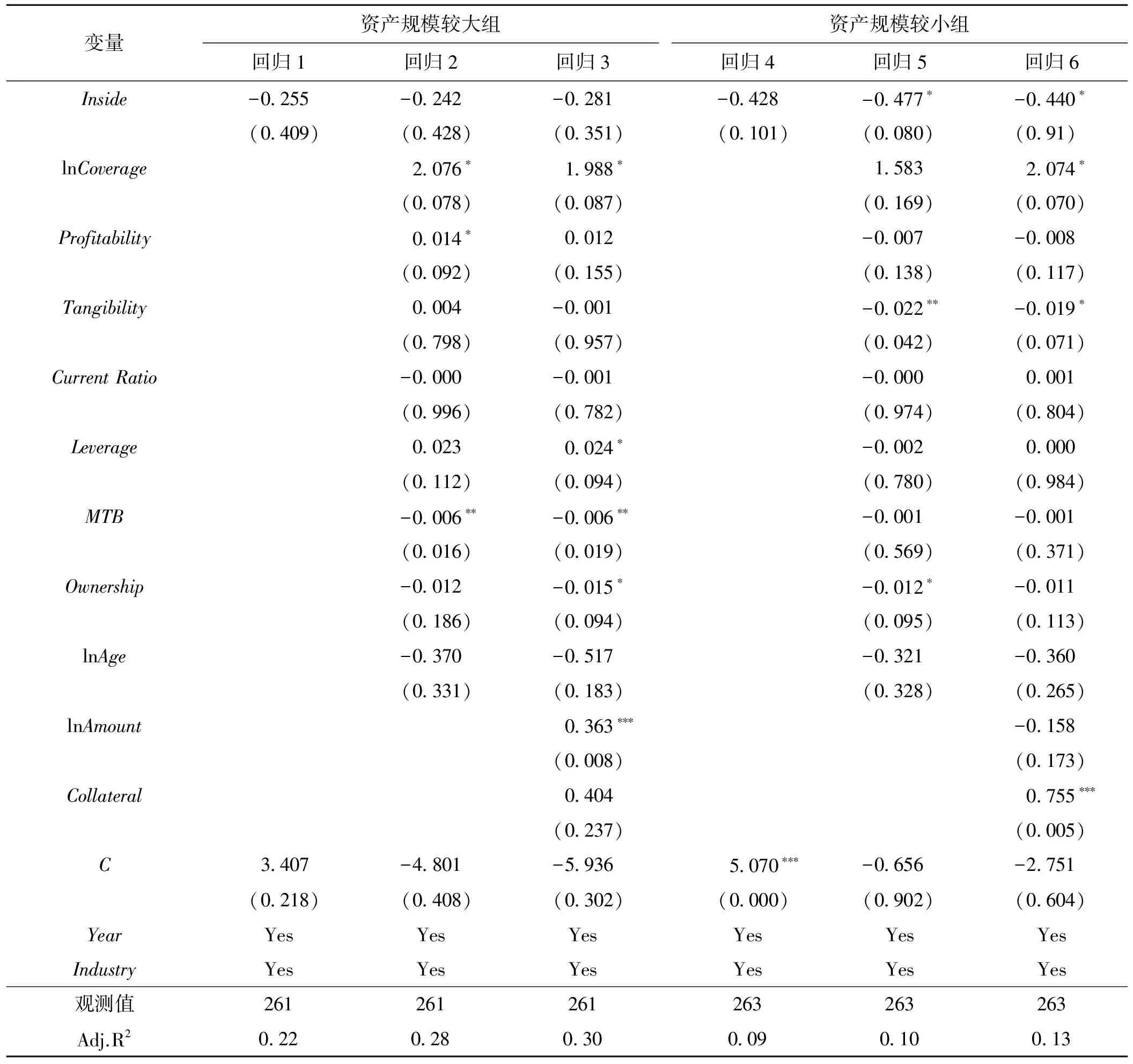

类似地,为了检验资产规模是否影响企业内外部借款利率差异,我们以资产规模中位数为分组标准将借款企业分为资产规模较大组和资产规模较小组,对内外部借款利率分别进行了T检验,结果见表6。可以发现,对于资产规模较大的企业而言,其在内外部资本市场借款利率差异不显著,而对于资产规模较小的企业而言,其内部资本市场借款利率显著低于外部资本市场。进一步地,我们按照资产规模进行了分组回归,结果见表8。可以发现,在借款企业资产规模较大组,Inside的回归系数均不显著,而在借款企业资产规模较小组,回归系数在10%的显著性水平上显著为负。这些结果表明,与资产规模较大企业相比,对资产规模较小企业而言,企业内外部借款利率差异相对较大,这验证了假设H2b。

表6 企业内外部借款利率比较:基于企业年龄和资产规模的T检验

注:括号里为P值,*、**、***分别表示在10%、5%和1%的水平上显著。

表7 企业内外部借款利率比较:基于企业年龄的分组回归

注:括号里为P值,*、**、***分别表示在10%、5%和1%的水平上显著。

(二)外界对借款企业信息生产视角的扩展检验

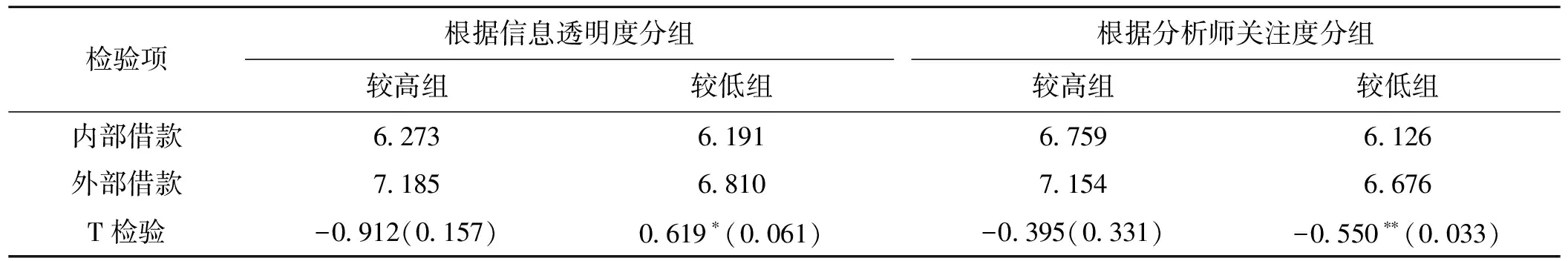

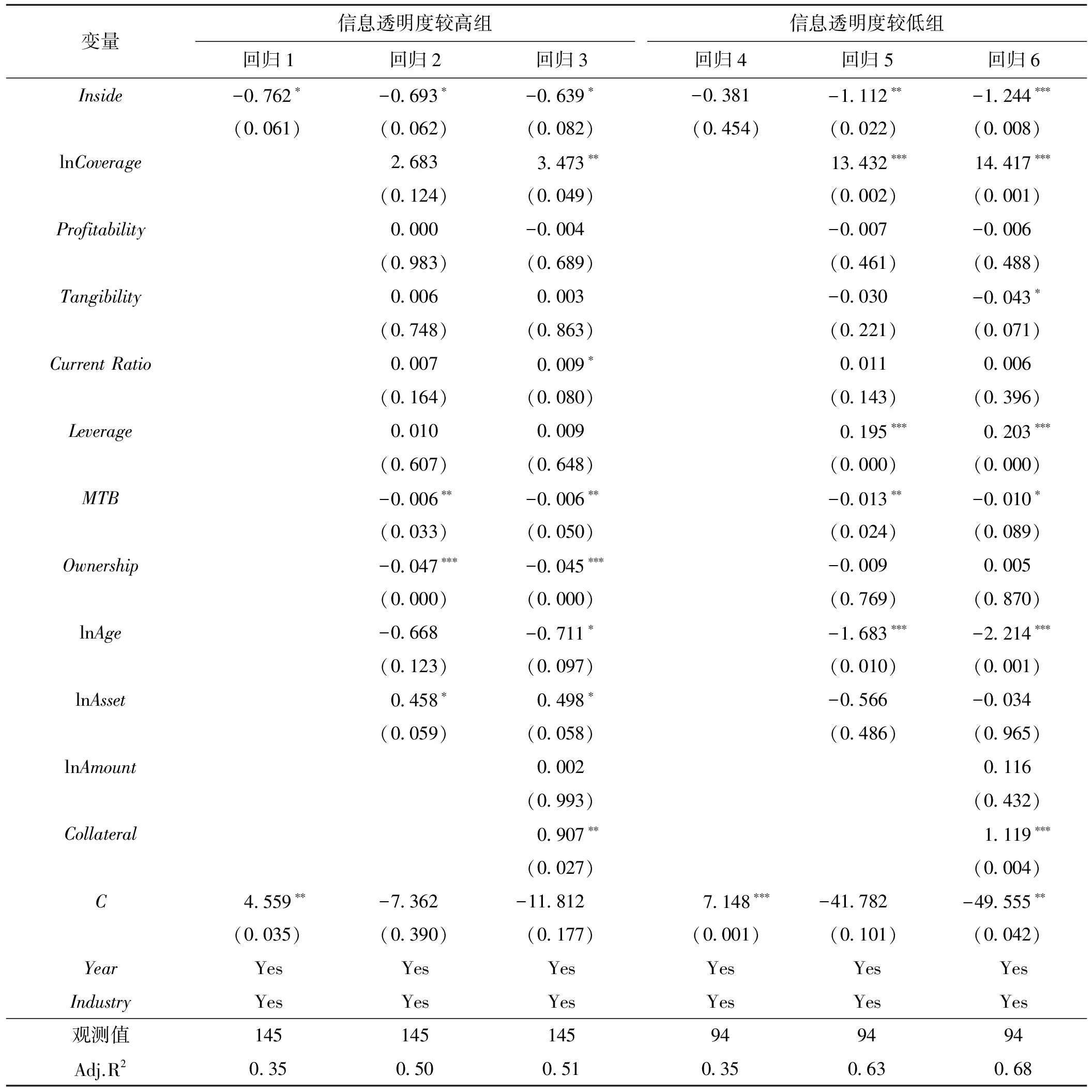

为了检验借款企业信息透明度是否影响企业内外部借款利率差异,我们将信息披露质量为优秀和良好的企业划分为信息透明度较高组,将及格和不及格的企业划分为信息透明度较低组,在此基础上,对内外部借款利率分别进行了T检验,结果见表9。可以发现,信息透明度较高企业的内外部借款利率差异不显著,而对于信息透明度较低的企业而言,其内部资本市场借款利率显著低于外部资本市场。

表10展示了借款企业信息透明度维度的分组回归结果,在逐步控制了企业特征变量和其他非价格条款之后,我们发现,Inside系数都至少在10%的显著性水平上显著为负,而且与信息透明度较高组相比,信息透明度较低组的系数绝对值相对较大,且显著性水平也相对较高。这些结果表明,与信息透明度较高企业相比,对信息透明度较低企业而言,企业内外部借款利率差异相对较大,这验证了假设H2c。

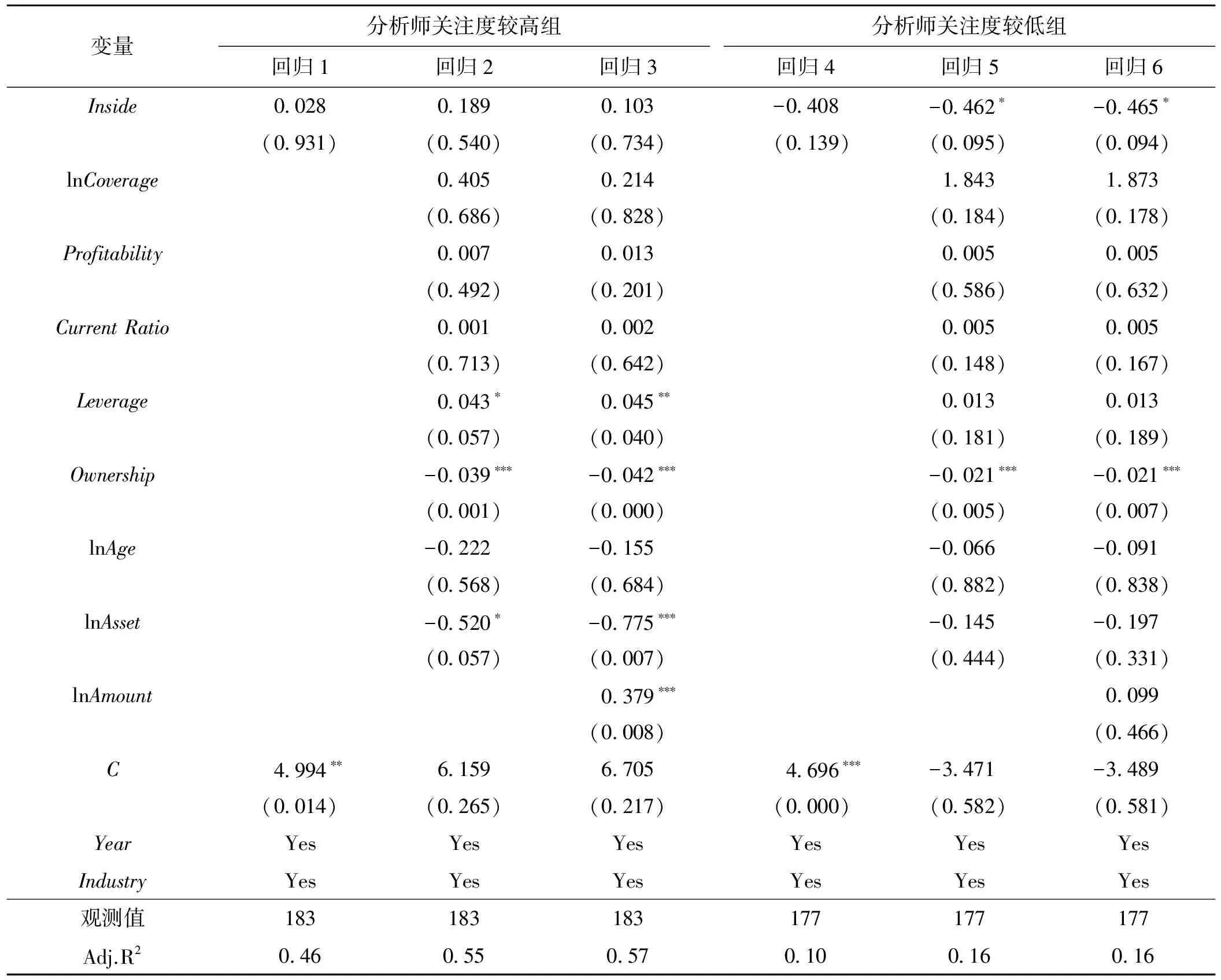

类似地,按照分析师关注度中位数进行分组的T检验结果见表9。可以发现,分析师关注度较高企业的内外部借款利率差异不显著,而分析师关注度较低企业的内部资本市场借款利率显著低于外部资本市场。分组回归结果见表11,在分析师关注度较高组,Inside的回归系数都不显著,与之形成鲜明对比的是,在分析师关注度较低组,Inside系数在10%的显著性水平上显著为负。这些结果表明,与分析师关注度较高的企业相比,对分析师关注度较低企业而言,企业内外部借款利率差异相对较大,这验证了假设H2d。

表8 企业内外部借款利率比较:基于资产规模的分组回归

注:括号里为P值,*、**、***分别表示在10%、5%和1%的水平上显著。

表9 企业内外部借款利率的比较分析:基于信息透明度和分析师关注度的T检验

注:括号里为P值,*、**、***分别表示在10%、5%和1%的水平上显著。

表10 企业内外部借款利率比较:基于企业信息透明度的分组回归

注:括号里为P值,*、**、***分别表示在10%、5%和1%的水平上显著。

五、结论

企业借贷价格是学术界和实业界关注的核心问题,但由于企业借款利率信息难以获得,学术界对企业借贷定价机制的研究不充分,特别是缺乏对企业内部借贷利率形成机制的认识。基于手工搜集整理的企业内外部借贷交易这一独特数据,我们实证考察了企业内外部借款利率差异及其原因。检验结果表明,与银行借款等外部债务融资相比,企业内部借款的价格相对较低;基于信息视角的扩展检验显示,在借款企业年龄(资产规模)较小、信息透明度较低、分析师关注度较低等情形下,企业内部借贷市场具有的价格优势相对较大,这揭示出企业内外部负债融资成本差异的原因之一在于信息摩擦因素。

表11 企业内外部借款利率比较:基于分析师关注度的分组回归

注:括号里为P值,*、**、***分别表示在10%、5%和1%的水平上显著。

本研究丰富了企业借贷定价机制的研究文献,增进了我们对企业内部资本市场运作的认识和理解。而且,在“融资难”和“融资贵”问题制约企业经营发展的背景下,本研究具有重要的现实意义。由于借贷企业之间的信息不对称是导致企业外部债务成本相对较高的因素,为了降低企业借款利率,一个切实有效的方法就是加强信息披露以及优化信息生产传递。具体而言,从借款企业层面看,应该更加注重披露自身信息,在提高企业信息透明度方面下大力气;从证监会等政府层面看,应该致力于构建信息平台的基础设施,并建立起奖惩机制,从而促进证券市场生产更多有效信息。

[参考文献]

[1] KABIR R, LI H, VELD-MERKOULOVA Y V. Executive Compensation and the Cost of Debt[J]. Journal of Banking and Finance, 2013, 37: 2893-2907.

[2] 林钟高, 丁茂桓. 内部控制缺陷及其修复对企业债务融资成本的影响——基于内部控制监管制度变迁视角的实证研究[J]. 会计研究, 2017(4): 73-80.

[3] BHARATH S T, SUNDER J, SUNDER S V. Accounting Quality and Debt Contracting[J]. The Accounting Review, 2008, 83(1): 1-28.

[4] 周楷唐, 麻志明, 吴联生. 高管学术经历与公司债务融资成本[J]. 经济研究, 2017(7): 169-183.

[5] QIAN J, STRAHAN P E. How Laws and Institutions Shape Financial Contracts: The Case of Bank Loans[J]. Journal of Finance, 2007, 62(6): 2803-2834.

[6] 王运通, 姜付秀. 多个大股东能否降低公司债务融资成本[J]. 世界经济, 2017(10): 119-143.

[7] 周泽将, 杜颖洁, 杜兴强. 政治联系, 最终控制人, 制度环境与银行借款——基于国有上市公司2004—2008年的经验证据[J]. 当代经济科学, 2011(3): 33-42.

[8] DEMIROGLU C, JAMES C M. The Information Content of Bank Loan Covenants[J]. The Review of Financial Studies, 2010, 23(10): 3700-3737.

[9] 陈超, 李镕伊. 债券融资成本与债券契约条款设计[J]. 金融研究, 2014(1): 44-57.

[10] STIGLITZ J E, WEISS A. Credit Rationing and Markets with Imperfect Information[J]. American Economic Review, 1981, 71(3): 393-411.

[11] HEALY P M, PALEPU K G. Information Asymmetry, Corporate Disclosure, and the Capital Markets: A Review of the Empirical Disclosure Literature[J]. Journal of Accounting and Economics, 2001, 31(1-3): 405-440.

[12] 林毅夫, 潘士远. 信息不对称, 逆向选择与经济发展[J]. 世界经济, 2006(1): 3-11.

[13] ATKESON A. International Lending with Moral Hazard and Risk of Repudiation[J]. Econometrica, 1991, 59(4): 1069-1089.

[14] STEIN J C. Agency, Information and Corporate Investment[R]∥Handbook of the Economics of Finance. Amsterdam: Elsevier, 2003(1): 111-165.

[15] 邵军, 刘志远. “系族企业”内部资本市场有效率吗?——基于鸿仪系的案例研究[J]. 管理世界, 2007(6): 114-121.

[16] BOOT A W A. Relationship Banking: What Do We Know?[J]. Journal of Financial Intermediation, 2000, 9(1): 7-25.

[17] 钱雪松, 袁梦婷, 孔东民. 股权关联影响了企业问信贷价格吗——基于我国上市公司委托贷款数据的经验分析[J]. 金融研究, 2013(9): 165-179.

[18] 方军雄. 所有制、制度环境与信贷资金配置[J]. 经济研究, 2007(12): 82-92.

[19] 王鲁平, 陈金贤. 商业风险, 行业属性对资本结构的影响[J]. 西安交通大学学报(社会科学版), 2007(4): 35-40.