审计委员会权力侵蚀、管理层激励与盈余质量

2018-05-17黄夏燕

张 川,黄夏燕

(1.上海海事大学 经济管理学院,上海 201306;2.上海电力学院,上海 201306;3.上海电机学院,上海 201306)

一、 引言

2002年发布的《上市公司治理准则》明确提出在我国上市公司董事会下设立审计委员会,这为我国全面引进审计委员会制度拉开了序幕[1]。自此,我国上市公司审计委员会建设进入“快车道”[2]。审计委员会是公司重要的治理机制,履行监督职责,但由于大股东控制、管理层干预、功能缺失、信息沟通等因素的影响,审计委员会的治理效果并不理想[3-5]。大量的管理实践与实证研究表明,我国上市公司审计委员会未能充分发挥治理效力,因此多维度、深层次探讨审计委员会治理失效的成因一直是非常有价值的问题。已有研究探讨了审计委员独立性、专业性以及勤勉度等特征对审计委员会治理效力的影响,但并未取得一致结论。学界也从其他角度探寻了审计委员会治理失效的原因,正面肯定了审计委员会信息水平对其履行监督治理职责的重要性[2,6]。审计委员会由独立董事和非独立董事组成,就信息获取能力而言,非独立董事尤其是参与经营管理的执行董事明显强于独立董事。因此,尽管执行董事占审计委员会的人数比例较少,但其掌握的信息优势可能使其在审计委员会治理过程中发挥更有效的实质作用。目前学界对审计委员会执行董事的研究不多,本文拟对其展开研究。

执行董事担任审计委员是把“双刃剑”,一方面提高了审计委员会的信息水平,另一方面却损害了审计委员会的独立性。审计委员会是上市公司委托代理问题的制衡机制,代表股东监督管理层[7]。审计委员会与管理层是监督与被监督的关系,为确保客观、公正地履行职责,审计委员会应当与管理层保持独立。但在现行组织架构和治理机制的安排下,审计委员会隶属于董事会,董事一方面可以参与经营管理,另一方面却可以介入审计委员会参与监督治理。管理层承担经营管理职责,审计委员会履行监督治理职责,由管理层担任审计委员将使得经营管理职责与监督治理职责重叠,当发生利益冲突时,自利的管理层很可能怠于行使对自身经营管理行为的监督治理职责,造成管理层对审计委员会监督治理权力的侵蚀,导致审计委员会形同虚设,无法产生有效的治理效力。我们将管理层担任审计委员造成管理职责与治理职责冲突,管理层可能怠于行使治理职责,使得审计委员会监督治理权力被管理层权力侵蚀的现象定义为审计委员会权力侵蚀。审计委员会权力侵蚀可能影响审计委员会治理效力,本文将着重对此展开研究。

为解决现代企业的委托代理问题,防止管理层的机会主义行为和道德风险,公司通常需要对管理层制定有效的激励措施。在本文的研究过程中我们考虑了上市公司的激励机制,观察上市公司对管理层的激励程度是否会影响审计委员会权力侵蚀的治理后果。另外,审计委员会的重要职责是审核公司财务报告的质量,盈余质量是度量财务报告质量的常用方法,经过多年的发展,盈余质量的度量模型已经相对成熟稳健,因此本文以盈余质量度量审计委员会的治理效力。我们以2012—2016年中国A股上市公司为研究样本,研究结果表明审计委员会权力侵蚀与盈余质量负相关,而管理层激励可以调节这种负面效应。这表明管理层介入审计委员会削弱了审计委员会的治理效力,而有效的管理层激励可以缓解管理层对审计委员会的控制。

已有研究探讨了审计委员会独立董事特征对治理效力的影响,与独立董事相比,审计委员会执行董事具有明显的信息优势与话语权优势,更容易主导审计委员会的监督治理进程,本文以审计委员会执行董事为研究对象,丰富了审计委员会的研究内容。现有文献分析了管理层从审计委员会外部对审计委员会的干预,本文探讨管理层在审计委员会内部如何操控与影响审计委员会的治理效力。本文的研究视角与研究思路为探究审计委员会治理失效的深层次原因提供了有益的参考。

二、 文献综述

(一) 审计委员会与治理效力

学界已经从审计委员会的设立、独立性、专业性等方面对审计委员会治理效力展开了大量的探讨与研究,但并没有取得一致的结论。审计委员会的诸多特性,比如代表审计委员会灵魂的独立性,在防范上市公司财务舞弊、监管会计信息质量等方面未能发挥持续有效的治理效用[8]。很重要的原因是审计委员会独立性、专业性等特征是静态指标,静态指标发挥治理效力,有赖于审计委员会高效尽责的履职行为。吴溪等通过逐份查阅审计委员会履职情况报告,发现审计委员会审阅财务报告的时间非常少,与外部审计师沟通方式比较单一,沟通内容相对程序化,如此种种均使得审计委员会履职质量不够理想,也妨碍了静态指标的效用。另外,特征指标本身也可能包含了误差,学界一般以审计委员会独立董事的比例衡量审计委员会独立性,但目前上市公司审计委员会独立董事配置比例很大一部分原因是为了满足监管要求,形式上的独立性并不能代表审计委员会真实的履职独立性。

审计委员会履行监督治理职责,除了受其本身特性的制约,还会受到其他因素的影响。公司的股权结构会影响审计委员会的治理功能[3-4]。股东一股独大则容易出现“侵夺效应”,审计委员会作为监督治理机构,与集权大股东利益相悖,治理功能可能会遭到大股东的抑制。审计委员会获取信息的能力也直接影响其治理效力,审计委员会如果能够及时获取真实、有效的公司信息,无疑有益于其履行监督职责。然而,在实践中,由于时间精力有限、独立董事的兼职属性等因素的影响,独立董事能够获取的信息数量有限,信息匮乏使得审计委员会难以有效履行职责。通常认为,地理距离可能导致信息获取与交流的困难,谢德仁和汤晓燕、向锐和杨雅婷发现审计委员会主任委员的本地化有利于其获取更多信息并提高公司的盈余质量,再次验证了审计委员会获取信息的重要性[2,6]。

(二) 管理层与审计委员会治理

更重要的是,审计委员会可能会遭遇来自管理层的干预。已有研究表明,管理层对审计委员会的干预主要来自两个方面:一是管理层干预审计委员会的提名和任命,二是管理层控制审计委员会的信息获取[2,10]。在上市公司经营管理过程中,管理层掌握重要控制权力,管理层权力扩张使其有能力俘获“审计委员”或者培育“自己人”担任审计委员。若审计委员任职时间晚于现任总经理,该审计委员的提名与任命很可能遭到总经理的干预,这种现象被称为任职时间差异。Cassell等发现审计委员会任职时间差异的比例与财务错报、盈余管理正相关[11]。Lisic等将任职时间早于现任总经理的审计委员标记为“实质性独立”,发现“实质性独立”的审计委员在履职过程中比其他审计委员具有更强的独立判断水平[12]。叶康涛等发现独立董事任职时间早于现任董事长时,其更有可能向管理层进行质疑[13]。另外,在审计委员会监督治理过程中,管理层可以利用自身权力控制审计委员会的信息获取。当审计委员会的治理行为与管理层的利益冲突时,管理层可以凭借自身信息优势向审计委员会提供低质量的信息或者拒绝透露不利于自身的信息,给审计委员会监督治理制造障碍[14]。越来越多的证据表明,管理层权力越大,审计委员会的独立性越容易被俘虏,专业性越难以发挥效用,管理层权力削弱了审计委员会的监督治理效力[5,15]。

(三) 管理层与盈余质量

管理层权力是管理层利用关键资源执行自身意愿的能力,是对剩余控制权的扩张[16]。当公司内部治理机制存在缺陷、外部约束制度缺失时,管理层这种超越特定权限的影响能力表现得尤为明显,自利的管理层通常做出符合自身利益追求的决策[17]。林芳和冯丽丽研究发现管理层权力促进了公司的盈余管理行为[18]。可能的原因是为防止管理层的机会主义行为和道德风险,上市公司通常设计相应的管理层激励机制,以趋同管理层与股东的利益目标。在激励机制的诱惑下,管理层倾向于利用自身权力操纵公司盈余以获取更多的激励报酬。上市公司管理层权力越集中,盈余管理程度越大[19]。

(四) 研究述评

综上所述,学者对于审计委员会治理效力影响因素的研究主要集中于审计委员会本身特征和上市公司管理层干预等方面。审计委员会本身特征主要反映审计委员会整体特性和独立董事特性,忽略了审计委员会执行董事特性对治理效力的影响。上市公司管理层仅仅被认为是审计委员会治理的外部干预者,管理层与审计委员会被割裂,管理层与审计委员会执行董事身份重叠的现象被忽视。另外,盈余质量是审计委员会治理效力的重要衡量指标,管理层权力与盈余质量的关系也是学界感兴趣的话题,自利的管理层通过盈余管理实现自身利益最大化,但管理层实现盈余管理的过程一直都是个“黑匣子”。因此,我们将审计委员会、管理层与盈余质量有机结合,探索管理层权力对审计委员会治理效力影响的同时,也有益于我们了解管理层实现盈余管理的部分过程。

三、 理论分析与研究假说

管理层通过干涉审计委员会任命、控制审计委员会信息获取等方式干预审计委员会治理,这是间接干预。通过查阅上市公司年度财务报告,我们发现在上市公司现行治理结构安排下,管理层可以直接介入审计委员会,担任审计委员。审计委员会隶属于董事会,审计委员会成员全部来自于董事会,而在上市公司运营过程中,董事会成员参与经营管理的现象比较普遍,于是董事可能一边参与经营管理一边担任审计委员,造成管理层直接介入审计委员会的情形。

从审计委员会的本质来讲,审计委员会承担监督治理职责,监督对象是公司管理层的经营管理行为,为确保客观履行监督职责,审计委员会应当与管理层保持相对独立[20]。若管理层介入审计委员会,则显然违背了审计委员会的本质,审计委员会的治理效力可能会受到影响。已有研究表明,管理层从外部干预审计委员会的任命或者治理,将削弱审计委员会的治理效力[5,14]。那么,当管理层直接进入审计委员会,又将如何影响审计委员会治理效力?我们认为管理层直接介入审计委员会后可以从两个方面影响审计委员会治理。一方面,管理层的介入可以缓解审计委员会的信息不对称程度。审计委员会中独立董事由外部专家担任,属于兼职性质,独立董事对公司日常经营活动信息掌握较少,履行职责依赖于公司向其提供的信息。若获取的信息数量有限或者质量不高,将很可能影响独立董事的专业判断,限制独立董事履职水平与审计委员会治理效力。当管理层介入审计委员会后,管理层可以直接利用已知的公司经营活动信息为审计委员会监督治理活动服务,审计委员会不至于因信息匮乏而妨碍履职水平。另一方面,管理层介入审计委员会可能造成审计委员会权力侵蚀,影响审计委员会的独立性与客观性,削弱审计委员会的治理效力。刘桂良和康瑞睿发现当董事长、财务负责人等关键岗位人员担任审计委员时,公司盈余管理程度明显变高[21]。潘珺和余玉苗也发现尽管审计委员会主任委员的个人影响力可以抑制公司的盈余管理,但若财务负责人同时担任审计委员,则这种正面影响力明显削弱[22]。我们认为管理层介入审计委员会,首先损害了审计委员会的独立性,违背了审计委员会的本质。审计委员会代表股东利益,履行对管理层的监督职责,与管理层是监督与被监督的关系,为确保审计委员会客观履行职责,应当与管理层保持独立。若管理层介入审计委员会,则审计委员会不仅无法保持独立,而且可能被管理层所控制,使得审计委员会形同虚设。其次,与独立董事相比,管理层熟悉公司运营动态并掌握日常经营活动信息,具有明显的信息优势,在审计委员会治理过程中,具有信息优势的管理层显然拥有更高的话语权,可能主导整个审计委员会的工作进程,影响审计委员会履职的客观性。最后,经营管理职责和监督治理职责是监督与被监督的关系,常常处于冲突之中,若管理层同时担任审计委员,为了维护其作为管理层所做出的自利决策与行为,规避审计委员会的监督,其很可能怠于行使审计委员的监督职责,或者利用审计委员的身份使该自利行为隐蔽化、合理化,导致审计委员会治理效率低下,并损害股东利益。

综上所述,管理层介入审计委员会首先违背了审计委员会的本质,可能妨碍审计委员会的机制效用;其次,尽管管理层掌握信息优势,可以缓解审计委员会的信息不对称,但是掌握信息优势的管理层同时也在审计委员会拥有较高的话语权,很容易掌控审计委员会的判断与决策,可能使得审计委员会形同虚设;最后,管理层与审计委员会具有天然的不相容性,若管理者同时担任审计委员将面临角色冲突,自利的管理层出于对自身利益的追求,可能怠于履行审计委员会职责,导致审计委员会治理效力下降。因此,我们认为管理层介入审计委员会可能降低审计委员会治理效力。由于审计委员会的主要职责是审核公司的财务信息及其披露,而盈余质量是衡量财务报告质量的重要方面,因此,我们以盈余质量衡量审计委员会的治理效力,并提出如下假说H1。

H1:审计委员会权力侵蚀与盈余质量负相关。

审计委员会是上市公司重要的治理机制,履行对管理层的监督职责。目前,审计委员会的治理效力不尽人意,很大一部分原因来自管理层的干预。不难理解,管理层干预审计委员会治理一个很重要的动机是维护自身利益,而这归根结底是由管理层与股东之间的委托代理问题导致的。在委托代理关系中,管理层与股东的目标常常不一致,管理层往往做出自利的决策以满足对私人利益的追求,甚至不惜损害股东利益。审计委员会监督管理层的经营管理行为,是股东利益的维护者。为了保证私人利益的顺利实现,管理层往往需要收买或者掌控审计委员会,于是出现了管理层利用自身权力干预审计委员会或者直接介入审计委员会的现象。

管理层激励是缓解现代企业委托代理问题的重要机制,发挥着至关重要的作用。管理层激励机制对管理层的行为和决策具有重要的引导作用,有效的管理层激励趋同管理层与股东利益,减少管理层的机会主义行为和道德风险,实现企业价值最大化。管理层激励主要通过指引管理层行为而影响公司业绩表现,有效的管理层激励可以遏制管理层权力寻租。在管理层激励不足的情形下,管理层很可能利用其所掌握的控制权力来寻求利益替代机制。为了防止潜在的利益替代机制或者管理层机会主义行为,维护股东利益,公司倾向于构建完善的治理结构和有效的监督机制,而管理层对这种治理结构和监督机制表现得较为排斥,并导致了管理层对此类监督治理机制的干预和妨碍。

具体而言,管理层直接介入审计委员会并导致审计委员会治理效力降低主要表现为当利益与职责冲突时,在委托代理关系中,管理层存在获取私人利益的动机,而审计委员会承担防范管理层机会主义行为的职责,为了追求自身利益,管理层很可能怠于行使监督治理职责,并导致审计委员会治理效力降低。在管理层激励不足时,管理层获取的利益不足以补偿其所付出的努力,管理层具有很强的驱动力从其他途径寻求替代利益补偿,而对这些替代利益的追求行为很可能损害股东与公司利益,这正是审计委员会监督治理的重要目标。在管理层直接介入审计委员会的情形下,为了顺利实现对替代利益的追求,管理层具有很强的动机去掌控审计委员会的治理过程,使得审计委员会监督治理形式化,或者去说服其他审计委员认可这项利益决策,使得审计委员会的监督治理失之偏颇,并最终导致审计委员会治理效力降低。而有效的管理层激励可以趋同管理层与股东的利益,缓解两者之间的代理问题。管理层与股东目标趋于一致,管理层实现股东目标即可实现自身利益最大化,管理层寻求利益替代机制的可能性较小。在管理层直接介入审计委员会的情况下,尽管经营管理职责与监督治理职责重叠,但充分有效的激励机制促使管理层认可股东利益,管理层出现机会主义行为和道德风险的可能性降低,经营管理职责和监督治理职责的冲突显著降低,管理层操控审计委员会的意图不明显,审计委员会能够保持一定的公正与独立,治理效力可能有所提高。基于上述分析,本文提出假说H2。

H2:管理层激励可以缓解审计委员会权力侵蚀与盈余质量之间的负向关联。

四、 研究设计

(一) 样本选择

本文以2012—2016年A股主板上市公司为研究样本,并通过以下步骤进行样本筛选:(1)剔除了金融保险类企业;(2)剔除了上市公司审计委员会当年度发生人员更替的样本,年度内审计委员会人员更替,审计委员未在一个完整会计年度履行职责,不能完整、真实地反映治理效力的样本;(3)剔除了数据缺失的样本;(4)剔除了行业内公司少于16家的样本[23],本文以操纵性应计利润度量盈余质量,采用修正后Jones模型估计,若行业内公司样本过少,可能影响度量的准确性,因此将其剔除。通过筛选,本文最终得到2012—2016年之间3587个样本。本文研究数据来自于CSMAR数据库和国家统计局网站,审计委员资料若存在模糊或者缺失,都经过了与公司年报的核对,对于与数据有出入的地方以公司年报为准。本文对主要连续变量上下1%进行了Winsorize处理。

(二) 变量计量

1. 盈余质量

为检验研究假说,我们以操纵性应计利润(DA)度量上市公司的盈余质量,操纵性应计利润(DA)通过修正后的Jones模型计算获得,代表公司的盈余管理程度。上市公司盈余管理程度越高,盈余质量越低。具体的计量方法如模型(1)所示。

DAi,t=TAi,t-NDAi,t

(1)

TAi,t代表了i公司t年度的总应计利润,借鉴夏立军的方法,我们采用资产负债表法通过模型(2)计算获得[24]。NDAi,t代表了i公司t年度的非操纵性应计利润,通过模型(3)计算获得。

TAi,t=CAi,t-CASHi,t-CLi,t+DCLi,t-DEPi,t

(2)

在模型(2)中,CAi,t代表i公司t年度流动资产项目的变化额,CASHi,t代表i公司t年度货币资金项目的变化额,CLi,t代表i公司t年度流动负债项目的变化额,DCLi,t代表i公司t年度短期借款项目的变化额,DEPi,t代表i公司t年度折旧与摊销项目的数额,上述数据全部来自资产负债表。

NDAi,t=ɑ0+ɑ1(SALESi,t-ARi,t)+ɑ2PPEi,t

(3)

在模型(3)中,SALESi,t代表i公司t年度主营业务收入项目的变化额,ARi,t代表i公司t年度应收账款项目的变化额,PPEi,t代表i公司t年度末固定资产项目的账面价值。ɑ0、ɑ1、ɑ2是不同行业不同年度的特征参数,由模型(4)估算得到。 在计算过程中,TAi,t和NDAi,t都经过了t-1期期末总资产的标准化处理。

TAi,t=ɑ0+ɑ1SALESi,t+ɑ2PPEi,t+ε

(4)

2. 主要解释变量

现有关于管理层权力的文献中,学者一般通过主成分分析方法构建管理层权力综合指标,具体包括组织结构指标、个人权力指标和所有制权力指标等[16]。探讨个人权力指标时,主要有两个指向对象:CEO和总经理,这说明CEO和总经理是管理层权力的最重要象征,暗示了CEO和总经理所拥有的实质性权力。在我国上市公司中,总经理是最终代理人,对企业经营管理起主导作用,而且本文研究内容——审计委员会权力侵蚀所指向的对立面是审计委员会与经理层之间所应当保持的独立性,以总经理为观察对象更能体现本文的研究主旨,因此本文以总经理*在数据处理过程中,若仅将正职总经理介入审计委员会的情形标记为审计委员会权力侵蚀(POWER=1),则POWER=1的样本量过小,为了保证回归结果的准确性,我们将总经理和副总经理介入审计委员会的情形均标记为审计委员会权力侵蚀(POWER=1)。为研究对象,探讨总经理介入审计委员会对盈余质量的影响。

(1) 审计委员会权力侵蚀

审计委员会权力侵蚀变量:总经理是否担任审计委员。我们首先通过CSMAR数据库获取上市公司审计委员会成员名单,然后依次检查各上市公司当年度审计委员会是否发生更替,若出现审计委员更替,则剔除该上市公司当年度的样本。然后,我们核对审计委员会名单与CSMAR数据库的上市公司高管信息,确定每位审计委员的具体职务。若总经理担任了审计委员,根据本文的设定,我们将审计委员会权力侵蚀变量(P0WER)标记为1,否则为0。

(2) 管理层激励

审计委员会权力侵蚀变量(P0WER)定义为总经理是否担任审计委员,因此本文所指向的管理层激励特指上市公司对总经理的激励程度。借鉴Firth等、辛清泉等的度量方法[25-26],我们以未预期货币薪酬度量总经理薪酬激励程度。具体方法如模型(5)所示:

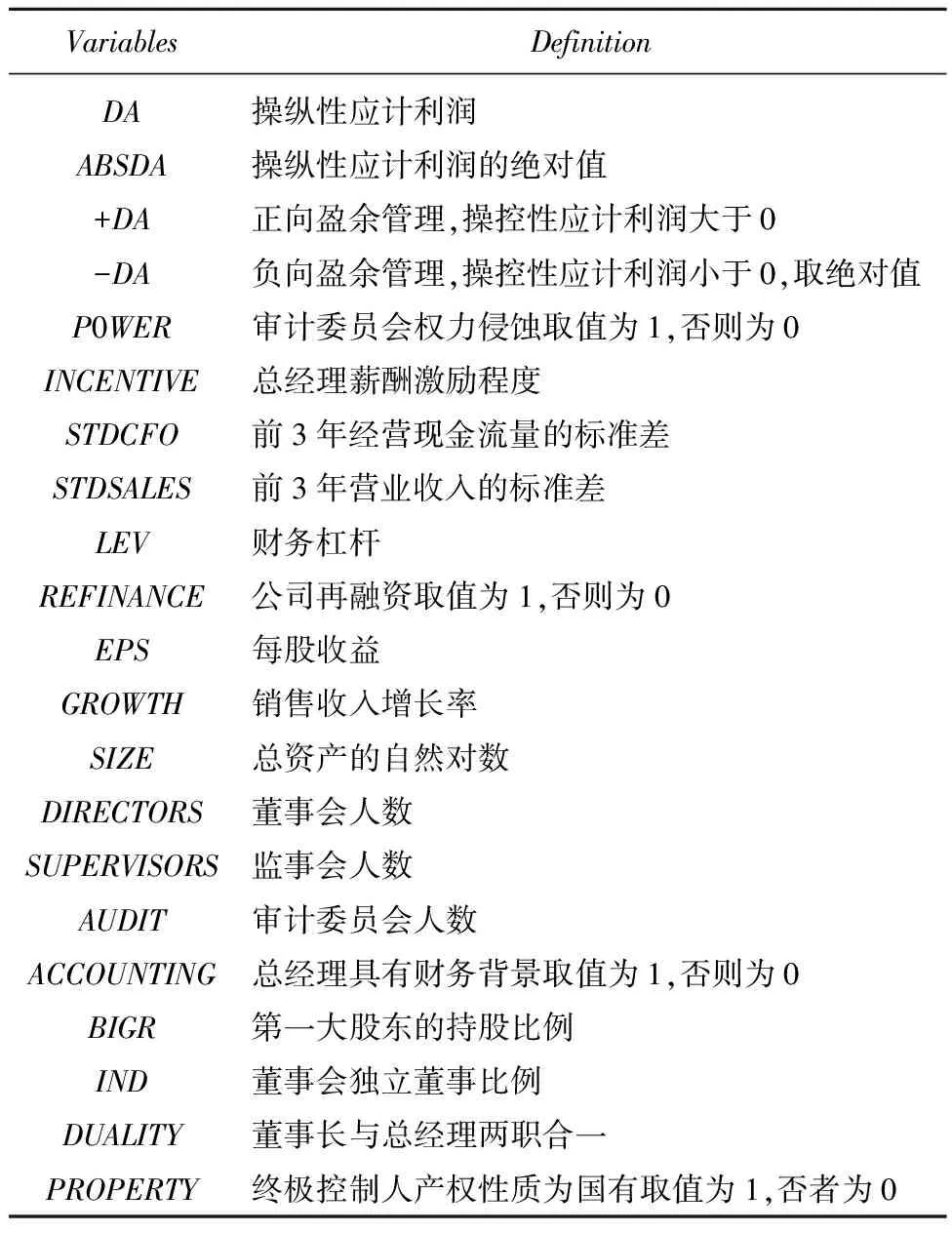

表1 变量定义表

LN(PAYi,t)=ɑ0+ɑ1ROAi,t+ɑ2SIZEi,t+ɑ3IRi,t+ɑ4STOCKi,t+ɑ5ZONE1+ɑ6ZONE2+∑INDUSTRY+∑YEAR+ε

(5)

模型(5)中,LN(PAYi,t)代表i公司总经理t年度获得货币薪酬的自然对数,ROAi,t代表i公司t年度的总资产收益率,SIZEi,t代表i公司t年度末总资产规模,IRi,t代表i公司t年度末的无形资产比例,STOCKi,t代表i公司t年度末总经理持股数的对数,ZONE1代表沿海地区虚拟变量,ZONE2代表中部地区虚拟变量。同时,我们控制了行业(INDUSTRY)和年度(YEAR)的影响效应。模型(5)回归得到的残差代表了未预期货币薪酬(INCENTIVE),未预期货币薪酬代表对总经理能力水平和努力程度的补偿程度,未预期货币薪酬越大,对总经理的补偿程度越高,激励效应越好。

3. 控制变量

此外,借鉴前人的方法[23,27-28],本文控制了公司层面特征以及年度效应等控制变量。具体定义如表1所示。

(三) 检验模型

为了检验H1,本文构建模型(6):

DA=ɑ0+ɑ1POWER+ɑ2STDCFO+ɑ3STDSALES+ɑ4LEV+ɑ5REFINANCE+ɑ6EPS+ɑ7GROWTH+ɑ8SIZE+ɑ9DIRECTORS+ɑ10SUPERVISORS+ɑ11AUDIT+ɑ12ACCOUNTING+ɑ13BIGR+ɑ14IND+ɑ15DUALITY+ɑ16PROPERTY+ε

(6)

为了检验H2,本文构建模型(7):

DA=β0+β1POWER+β2INCENTIVE+β3POWER×INCENTIVE+β4STDCFO+β5STDSALES+β6LEV+β7REFINANCE+β8EPS+β9GROWTH+β10SIZE+β11DIRECTORS+β12SUPERVISORS+β13AUDIT+β14ACCOUNTING+β15BIGR+β16IND+β17DUALITY+β18PROPERTY+ε

(7)

五、 结果分析

(一) 描述性统计

通过筛选,我们获取有效样本3587份,上市公司总经理介入审计委员会(P0WER=1)的样本977份,占比27.24%,表明上市公司审计委员会权力侵蚀现象较为普遍,再次印证了本文的研究价值。在977份上市公司审计委员会权力侵蚀的样本中,董事长与总经理两职合一的(P-DUALITY=1)样本共247份,占25.28%。

表2 主要变量描述性统计表

表2是主要变量的描述性统计,上市公司ABSDA的平均值为0.114,审计委员会权力侵蚀样本的ABSDA平均值为0.130,审计委员会权力未侵蚀样本的ABSDA均值0.097,审计委员会权力侵蚀样本的盈余管理程度明显高于权力未侵蚀的样本。在+DA和-DA的统计中也存在类似的情况,与本文H1契合。INCENTIVE平均值为负,说明样本上市公司对总经理激励程度普遍不足。

(二) 回归分析

为了深入分析审计委员会权力侵蚀对盈余质量的影响,我们将DA分成三类:ABADS、+DA和-DA,分别代入模型(6)中。回归结果如表3所示。在控制了影响公司盈余质量的特征因素之后,全样本中POWER的系数为0.020(t=4.126,p<0.01),POWER与ABSDA显著正相关,说明总经理介入审计委员会显著增加了公司的盈余管理程度,审计委员会权力侵蚀与上市公司盈余质量显著负相关。在正向盈余管理样本中,POWER的系数为0.026(t=3.781,p<0.01),在负向盈余管理样本中,POWER的系数为0.008(t=1.632,p<0.1),POWER与+DA、-DA均显著正相关,表明审计委员会权力侵蚀对公司的正向盈余管理和负向盈余管理均产生促进作用,显著降低了上市公司的盈余质量,验证了H1。

另外,我们可以看到,经营现金流量标准差(STDCFO)、主营业务收入标准差(STDSALES)、财务杠杆(LEV)和再融资(REFINANCE)与ABSDA、+DA、-DA均显著正相关,说明经营现金流量波动性、主营业务收入波动性、财务杠杆以及再融资行为都会提高上市公司的盈余管理程度,而监事会规模(SUPERVISORS)、审计委员会规模(AUDIT)和独立董事比例(IND)可以降低公司的盈余管理程度,但董事会规模(DIRECTORS)与盈余管理之间的负向关联并不显著,表明内部监督对公司的盈余管理行为具有一定的抑制作用。总经理的财务背景(ACCOUNTING)与上市公司盈余管理程度负相关,但并不显著,董事长与总经理两职合一(DUALITY)会增加上市公司的盈余管理程度。

表4的回归结果反映了总经理薪酬激励对审计委员会权力侵蚀与盈余质量两者间关系的调节效应。在全样本中,INCENTIVE的系数为-0.012(t=-2.974,p<0.01),INCENTIVE与ABSDA显著负相关,说明总经理薪酬激励程度越高,上市公司盈余管理程度越低,表明有效的激励机制可以抑制管理层的盈余管理行为。POWER×INCENTIVE的系数为-0.019(t=-2.479,p<0.05),POWER×INCENTIVE与ABSDA显著负相关,说明总经理薪酬激励程度对审计委员会权力侵蚀与盈余质量之间的负向关联具有显著的调节效应。薪酬激励越充足,总经理介入审计委员会后盈余管理的程度越小,上市公司盈余质量越高。在正向盈余管理与负向盈余管理样本中,POWER×INCENTIVE的系数分别是-0.022(t=-1.839,p<0.1)、-0.018(t=-1.847,p<0.05),我们可以得到相同的结论。研究结果表明有效的管理层激励可以趋同管理层与股东之间的利益,缓解管理层过分追求自身利益而操控审计委员会,提高审计委员会治理效力。

表3 审计委员会权力侵蚀与盈余质量关系回归结果表

注:***、**、*分别表示回归系数在1%、5%、10%水平上显著,下同。

表4 审计委员会权力侵蚀、管理层激励与盈余质量关系回归结果表

六、 稳健性测试

(一) 相关检验

为了保证研究结论的可靠性,我们进行了以下稳健性检验。

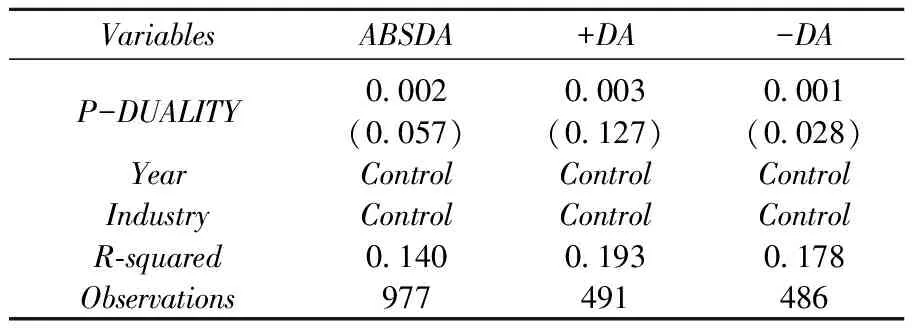

1. 董事长与总经理两职合一的影响

审计委员会权力侵蚀(P0WER)度量的是总经理是否担任审计委员,本文在定义P0WER时并未考虑上市公司董事长与总经理两职合一的情形,而回归结果(表3)显示上市公司董事长与总经理两职合一对盈余质量具有显著的影响。因此,我们不得不考虑在审计委员会权力侵蚀样本中,董事长与总经理两职合一是否会对审计委员会的治理效力产生显著的额外影响。我们以审计委员会权力侵蚀样本为基础,若董事长与总经理两职合一,则将P-DUALITY标记为1,若董事长与总经理由不同的人员担任,将P-DUALITY标记为0,并构建了模型(8)。

DA=γ0+γ1P-DUALITY+γ2STDCFO+γ3STDSALES+γ4LEV+γ5REFINANCE+γ6EPS+γ7GROWTH+γ8SIZE+γ9DIRECTORS+γ10SUPERVISORS+γ11AUDIT+γ12ACCOUNTING+γ13BIGR+γ14IND+γ15PROPERTY+ε

(8)

表5 两职合一与盈余质量回归结果表

回归结果如表5所示,在审计委员会权力侵蚀样本中,董事长与总经理是否两职合一与盈余质量的关系并不显著,可能的原因是在总经理介入审计委员会的情况下,最主要的冲突发生在总经理的经营管理职责与审计委员会的监督治理职责之间,是监督与被监督的原则性冲突,若董事长与总经理两职合一,则仅仅使得董事长的治理职责与审计委员会的监督治理职责重叠,这两项治理职责的重叠并没有原则性冲突,也不会缓解或加剧经营职责与治理职责之间的冲突。因此,在审计委员会权力侵蚀情形下,总经理是否兼任董事长并不会对审计委员会治理产生显著的额外影响。这也说明我们在定义POWER时未区分董事长与总经理是否两职合一,将总经理介入审计委员会的情形直接定义为POWER=1,并未严重影响研究结果,前文研究结论是可靠的。

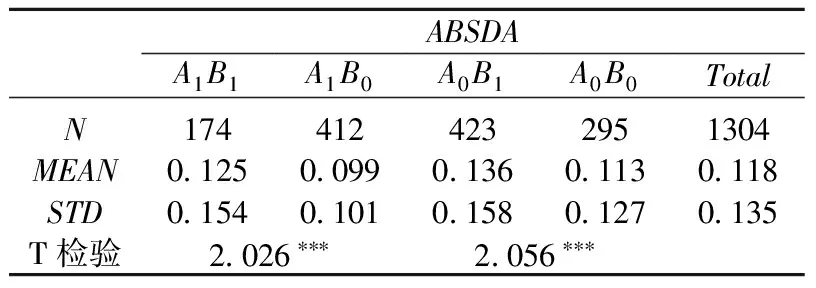

2. 审计委员会权力侵蚀变化对盈余质量的影响

表6 审计委员会权力侵蚀情形变化与盈余质量统计结果

2012—2016年间有746个样本公司出现过审计委员会权力侵蚀,以这746个样本为基础,我们探讨审计委员会权力侵蚀情形的变化对盈余质量的影响。根据审计委员会权力侵蚀情形变化方向不同,可以分为以下四组样本:A1B1、A1B0、A0B1、A0B0。Ai代表公司前一期审计委员会权力侵蚀情形,Bi代表公司本期审计委员会权力侵蚀情形,i=1代表审计委员会权力被侵蚀,i=0代表审计委员会权力未被侵蚀。最终获取1304个AiBi样本(见表6),A1B0的均值为0.099,明显低于其他样本组均值,A0B1的均值为0.136,明显高于其他样本组均值。我们将A1B1均值与A1B0均值对比,可以发现在前期审计委员会权力侵蚀的情形下,总经理不再介入审计委员会,公司的盈余管理程度明显降低。我们将A0B1均值与A0B0均值对比可以发现,在前期审计委员会权力未被侵蚀的情况下,本期总经理介入审计委员会,公司的盈余管理程度明显提高,清晰展现了审计委员会权力侵蚀情形变化对治理效力的重大影响,分析结果与H1的研究结论一致。最后A1B1与A1B0、A0B1与A0B0的均值差异检验均显著,也进一步证实了上述结论。

3. 盈余质量与管理层激励的重新度量

另外,我们以DUM-INCENTIVE重新度量了总经理薪酬激励程度,如未预期货币薪酬(INCENTIV)小于0,则DUM-INCENTIVE赋值0,表示总经理薪酬激励不足;否则DUM-INCENTIVE赋值为1。回归结果与前文一致,验证了本文结论的稳健性。

(二) 内生性问题

本文研究结果表明审计委员会权力侵蚀与公司盈余质量负相关。这个结果可能有两个解释:(1)总经理介入审计委员会后降低了公司盈余质量;(2)公司盈余质量降低导致总经理介入审计委员会。为解决审计委员会权力侵蚀与盈余质量之间的内生性问题,我们采用双重差分模型(DID)、工具变量两阶段等方法进行检验。

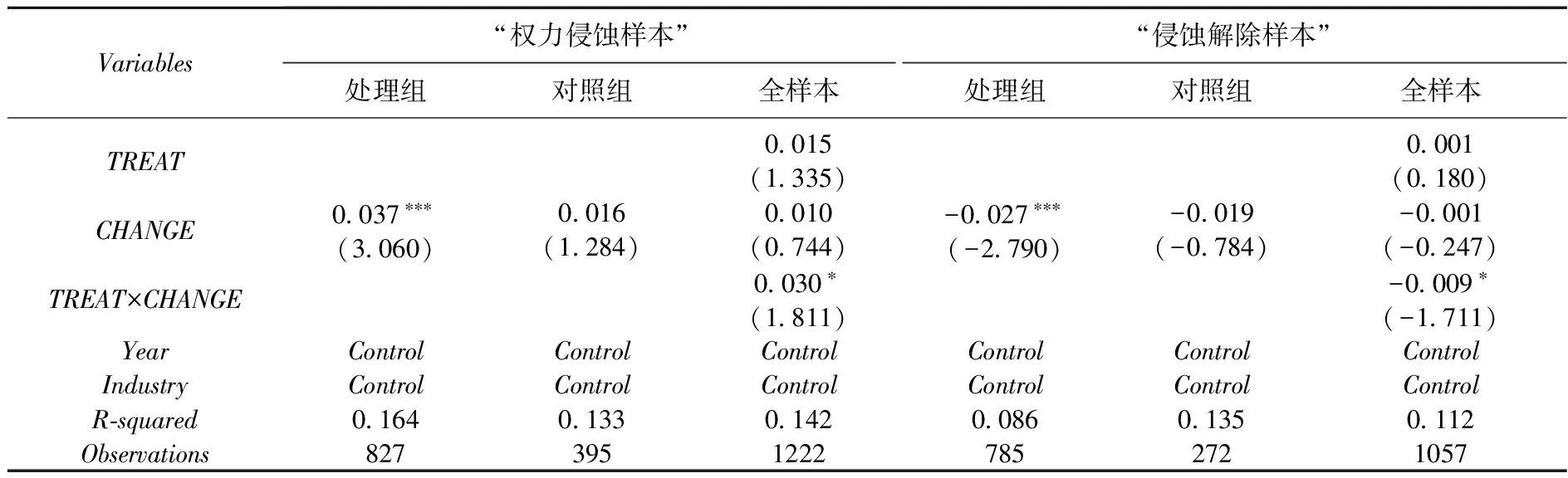

首先,我们以审计委员会发生变更的样本为研究对象,采用双重差分模型(DID)考虑审计委员会权力侵蚀情形变化对盈余质量的影响。我们以前一期审计委员会权力未被侵蚀而本期审计委员会权力被侵蚀的样本为“权力侵蚀样本”,以前一期审计委员会权力被侵蚀而本期审计委员会权力未被侵蚀的样本为“侵蚀解除样本”。对于“权力侵蚀样本”,我们以前一期审计委员会权力未被侵蚀而本期仍未被侵蚀的上市公司为对照组;对于“侵蚀解除样本”,我们以前一期审计委员会权力被侵蚀而本期仍被侵蚀的上市公司为对照组。研究模型如模型(9)所示:

DA=δ0+δ1TREAT+δ2CHANGE+δ3TREAT×CHANGE+δ4STDCFO+δ5STDSALES+δ6LEV+δ7REFINANCE+δ8EPS+δ9GROWTH+δ10SIZE+δ11DIRECTORS+δ12SUPERVISORS+δ13AUDIT+δ14ACCOUNTING+δ15BIGR+δ16IND+δ17DUALITY+δ18PROPERTY+ε

(9)

其中,TREAT是组间虚拟变量,若为处理组,TREAT取值为1;若为对照组,TREAT取值为0。CHANGE是时间虚拟变量。参照黄海杰等的方法[21],我们选取上市公司审计委员会权力侵蚀情形变更前一年同行业中资产规模最接近的公司作为对照组。

回归结果见表7,在“权力侵蚀样本”中,处理组CHANGE的系数为0.037(t=3.060,p<0.01),表示与前一期相比,本期审计委员会权力被侵蚀显著增加了公司的盈余管理程度;对照组CHANGE的系数为0.016(t=1.284,p>0.1),表示与前一期相比,本期审计委员会权力仍未被侵蚀的情形下公司盈余管理程度未发生显著改变;TREAT×CHANGE的系数为0.030(t=1.811,p<0.1),说明与对照组相比,处理组本期审计委员会权力被侵蚀后盈余管理程度显著增加,盈余质量降低。在“侵蚀解除样本”中,处理组CHANGE的系数为-0.027(t=-2.790,p<0.01),表示与前一期相比,本期审计委员会权力侵蚀情形解除显著降低了公司的盈余管理程度;对照组CHANGE的系数为-0.019(t=-0.784,p>0.1),表示与前一期相比,本期审计委员会权力仍被侵蚀的情形下公司盈余管理程度未发生显著改变;TREAT×CHANGE的系数为-0.009(t=-1.711,p<0.1),说明与对照组相比,处理组本期审计委员会权力侵蚀解除后盈余管理程度显著降低,盈余质量有所提高。可见,在通过双重差分控制内生性后,H1仍然成立。

表7 审计委员会变更与盈余质量关系回归结果(DID)

进一步地,当上市公司盈余质量较低时,总经理可能会介入审计委员会。基于这个考虑,本文的研究结论可能存在选择性偏差,因此我们采用两阶段回归方法控制这类可能存在的内生性问题。在第一阶段,我们将变量POWER即上市公司审计委员会权力是否被侵蚀作为因变量。将可能影响此变量的自变量进行Probit回归。我们以全国各省城镇登记失业率(RATE)作为工具变量放入回归中。理由如下:Hofstede研究发现中国人接受、承担工作和生活中的风险或者不确定因素的能力比较低,在城镇失业率较高的地区,社会波动与不可预见性较高,人们的不安全感随之增加[29]。基于对安全感的追求,人们在工作中倾向于掌握更多的主动性权力。城镇登记失业率与社会安全感息息相关,可能影响上市公司总经理是否介入审计委员会以掌握此项监督权力的决定,但城镇登记失业率显然与上市公司盈余质量不具有直接联系,因此本文将城镇登记失业率(RATE)作为工具变量是比较合理的。在第二阶段,我们将第一阶段估计的逆米尔斯比率(λ)纳入回归。回归结果如表8所示,在第一阶段Probit回归中,工具变量RATE的系数为0.021(z=2.070,p<0.05),F值为25.921,表明城镇登记失业率越高,当地上市公司总经理介入审计委员会的可能性越大。在第二阶段回归中,POWER的系数为0.182(t=2.258,p<0.05),表明在控制了总经理介入审计委员会的内生性后,审计委员会权力侵蚀对上市公司盈余质量的影响仍然显著。

表8 两阶段回归结果表

七、 研究结论

审计委员会是上市公司重要的治理机制安排,其治理效力一直为人诟病,本文从执行董事的角度分析审计委员会治理失效的原因,着重探讨管理层权力在审计委员会内部对审计委员会治理效力的影响。研究发现,审计委员会权力侵蚀显著降低了上市公司盈余质量,而充分的管理层激励可以缓解审计委员会权力侵蚀与盈余质量之间的负向关联。这表明上市公司治理机制失衡与管理层干涉会削弱审计委员会治理效力,但有效的激励机制可以缓解管理层自利行为及其对审计委员会的操控。

本文的研究结论给予我们以下启示:首先,在上市公司现行的治理结构安排下,管理者可以合理进入审计委员会,造成管理职责与监督职责混杂不清,严重影响治理平衡,上市公司应当审慎选择执行董事担任审计委员,避免职能冲突与利益冲突,保证审计委员会客观、独立履行监督职能;其次,上市公司应当注重激励契约的合理设计,有效的激励机制应当趋同管理层与股东的利益,降低管理层的机会主义行为,缓解自利的管理者对审计委员会的操控性行为;最后,上市公司应当规范公司的治理结构,协调制衡机制,设定审计委员会准入规则,提高公司的信息质量,保护中小股东利益。

参考文献:

[1]蔡卫星,高明华. 审计委员会与信息披露质量——来自中国上市公司的经验证据. 南开管理评论,2009(4):120-127.

[2]谢德仁,汤晓燕. 审计委员会主任委员本地化与公司盈余质量. 审计研究,2012(6):90-96.

[3]吴清华,田高良. 终极产权、控制方式与审计委员会治理需求——一项基于中国上市公司的实证研究. 管理世界,2008(9):124-138+188.

[4]鄢志娟,涂建明,吴青川. 审计委员会的功能缺失与公司财务报告违规——基于五粮液的案例研究. 审计与经济研究,2012(6):49-56.

[5]刘焱,姚海鑫. 高管权力、审计委员会专业性与内部控制缺陷. 南开管理评论,2014(2):4-12.

[6]向锐,杨雅婷. 审计委员会主任背景特征与公司盈余管理——基于应计与真实盈余管理的研究. 审计与经济研究,2016(3):31-40.

[7]朱锦余,胡春晖,易挺. 审计委员会的本质属性及制度创新——基于新制度经济学视角. 审计与经济研究,2009(4):3-11.

[8]洪剑峭,方军雄. 审计委员会制度与盈余质量的改善. 南开管理评论,2016(4):107-112.

[9]吴溪,赵鸿,陈克杰,等.审计委员会与注册会计师的沟通——基于中国证券市场首次强制披露的描述及其含义.审计研究,2011(2):87-97.

[10]王宁海,李云.管理层干预、审计委员会独立性与盈余管理.审计研究,2012(4):68-75.

[11]Cassell C, Myers L A, Schmardebeck R, Zhou J. The monitoring effectiveness of coopted audit committees. Working paper, 2016.

[12]Lisic L L, Myers L A, Zhou J. Audit Committee Characteristics and the Safeguarding of Auditor Independence.Working paper, 2013.

[13]叶康涛,祝继高,陆正飞,张然. 独立董事的独立性:基于董事会投票的证据. 经济研究,2011(1):126-139.

[14]Harris M, Raviv A. A theory of board control and size. Review of Financial Studies, 2008, 21(4):1797-1832.

[15]Lisic L L, Neal T L, Zhang I, Zhang Y. CEO power, internal control quality, and audit committee effectiveness in substance vs. in Form. Contemporary Accounting Research, 2015, 33(3):1199-1237.

[16]Finkelstein S. Power in top management teams: dimensions, measurement, and validation. Academy of Management Journal, 1992, 35(3):505-538.

[17]Morse A, Nanda V, Seru A. Are incentive contracts rigged by powerful CEOs. Journal of Finance, 2011, 66(5):1779-1821.

[18]林芳,冯丽丽. 管理层权力视角下的盈余管理研究——基于应计及真实盈余管理的检验. 山西财经大学学报,2012(7):96-104.

[19]贺琛,陈少华,余晴. 制度环境、管理层权力与盈余管理. 现代财经,2014(10):80-95.

[20]谢德仁. 审计委员会——本原性质与作用机理. 会计研究,2005(9):69-74+96.

[21]刘桂良,康瑞睿. 审计委员会独立性特征对盈余管理的影响.系统工程,2011(8):86-90.

[22]潘珺,余玉苗. 审计委员会履职能力、召集人影响力与公司财务报告质量. 南开管理评论,2017(1):108-118.

[23]黄海杰,吕长江,丁慧. 独立董事声誉与盈余质量——会计专业独董的视角. 管理世界,2016(3):128-143+188.

[24]夏立军. 国外盈余管理计量方法述评. 外国经济与管理,2002(10):35-40.

[25]Firth M, Fung P M, Rui O M, et al. Corporate performance and CEO compensation in China. Journal of Corporate Finance, 2006, 12(4):693-714.

[26]辛清泉,林斌,王彦超. 政府控制、经理薪酬与资本投资. 经济研究,2007(8):110-122.

[27]张嘉兴,傅绍正. 内部控制、注册会计师审计与盈余管理. 审计与经济研究,2014(2):3-13.

[28]李桂荣,高艾. 审计委员会中女性任职对盈余质量的影响——来自2011—2015年A股上市公司的经验证据. 南京审计大学学报,2017(4):44-54.

[29]Hofstede. Cultural’s consequences: comparing values, behaviors, institutions and organizations across nations. Thousand Oaks: Sage Publications, 2001.